Санкции за неуплату налогов: налоговая и уголовная ответственность

Разберемся, когда наступает уголовная ответственность за неуплату налогов, а в каких случаях за такое нарушение используют санкции, предусмотренные НК РФ.

Когда назначат штраф за неуплату налогов

Для удобства налогоплательщиков каждому сбору посвящена отдельная глава НК РФ. В ней уточняется срок уплаты обязательных платежей, а также санкции за его несоблюдение. Например, налогу на прибыль организаций посвящена глава 25. Согласно ст. 287 НК РФ, юридические лица, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, должны рассчитываться с бюджетом ежемесячно — до 28 числа месяца, следующего за отчетным. Для налогоплательщиков, рассчитывающихся поквартально, установлен иной срок — не позднее 28 числа месяца, следующего за отчетным периодом. Другой пример — для плательщиков налога на имущество — граждан. Владельцы квартир, домов и гаражей расплачиваются с бюджетом раз в год: полностью заплатить за прошлый год необходимо до 1 декабря следующего (ст. 409 НК РФ).

По истечении установленного законом срока и выявления недоимки (задолженности) ФНС выносит решение о привлечении неплательщика к ответственности, а также направляют требование об уплате обязательного платежа. То есть налоговики направляют извещение о необходимости расплатиться с бюджетом и одновременно привлекают к ответственности: выписывают штраф за несвоевременную оплату налогов, размер которого также предусмотрен НК РФ.

Возьмем те же примеры — налог на прибыль организаций и на имущество для физических лиц. В обоих случаях будут применяться санкции, предусмотренные ст. 122 НК РФ. Штраф за уклонение от уплаты налогов составляет от 20 до 40 процентов суммы, которая своевременно не попала в госказну. Дополнительно нарушителю назначат пени за неуплату налогов. Правда, их рассчитывают по итогам уплаты самой недоимки, поскольку пеня начисляется за каждый календарный день просрочки. На основании ст. 75 НК РФ, она составляет:

- для граждан, включая тех, кто получил статус ИП, — 1/300 ключевой ставки ЦБ РФ, установленной в текущем периоде;

- для организаций — 1/300 ставки ЦБ РФ за просрочку сроком до 30 календарных дней (включительно) и 1/150 ставки, начиная с 31-го дня.

Когда наступает уголовная ответственность за уклонение от уплаты налогов

Важным обстоятельством является совершение нарушения умышленно, в результате которого бюджет недополучил сумму в крупном или особо крупном размере. Нужно помнить и о том, что уголовное дело за неуплату налогов может быть возбуждено только в отношении физического лица: руководителя организации (учредителя, главного бухгалтера), ИП, гражданина. Кроме того,

Как материалы попадают к следователям? Существует 2 варианта. Первый (абз. 3 п. 4 ст. 69) — сумма недоимки у налогоплательщика-физического лица превышает 900 000 рублей за последние три года, у налогоплательщика (налогового агента) — организации — 5 млн рублей. На этом основании документы передают следователям, которые уже изучают причины регулярной неуплаты. Второй вариант (п. 3 ст. 32 НК РФ) — передача материалов в связи с невыполнением требования об уплате обязательного платежа на протяжении двух месяцев.

Чтобы было проще разобраться, какая предусмотрена уголовная ответственность за налоговые правонарушения (2020), посмотрите в таблицу.

Вид правонарушения, норма УК РФ

Уклонение физлица от уплаты налогов, сборов или страховых взносов (ст. 198 УК РФ).

Уклонение организации от уплаты налогов, сборов или страховых взносов (ст. 199 УК РФ).

Отметим, что уголовная ответственность за налоговые преступления предусмотрена и для налоговых агентов. Поскольку неисполнение обязанности по удержанию и перечислению денежных средств рассматривается как неуплата налогов, УК РФ предусматривает (ст. 199.1 УК РФ) аналогичные санкции и за это правонарушение. Кроме того, есть отдельное наказание за сокрытие доходов или имущества, за счет которых можно было бы погасить недоимку. В таком случае должностному лицу организации или ИП грозит (ст. 199.2 УК РФ):

- штраф от 2000 до 2 млн рублей или в размере заработной платы или иного дохода осужденного за период до 5 лет;

- либо принудительные работы на срок до 5 лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до 3 лет или без такового;

- либо лишение свободы на срок до 7 лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до 3 лет или без такового.

Когда освободят от санкций

Существуют несколько обстоятельств, при которых ни налоговая, ни уголовная ответственность за неуплату налогов физическим лицом или организацией не наступает. Так, нарушителя не накажут, если он не достиг 16-летнего возраста к моменту совершения преступления. Санкции также не последуют, если истекут сроки давности или не будет доказана вина ИП, гражданина или юридического лица.

Кроме того, освободят от ответственности, если нарушение допущено впервые, а также в случае уплаты недоимки, пени и штрафов до первого судебного заседания по уголовному делу (ст. 28.1 УПК РФ).

Напомним также, что закон запрещает привлекать к ответственности дважды за одно и то же правонарушение.

Ошибки следователя: когда прекратят дело о неуплате налогов

Движение уголовного дела

- Следователь завершает предварительное следствие и направляет материалы дела руководителю следственного подразделения, чтобы согласовать обвинительное заключение. Здесь дело может быть возвращено следователю (например, для устранения нарушений, дополнительных следственных действий).

- Если обвинительное заключение согласовали, то оно направляется прокурору. Он может вернуть его следователю или утвердить обвинительное заключение и направить дело в суд.

- Суд может вернуть дело прокурору, чтобы тот передал его следователю.

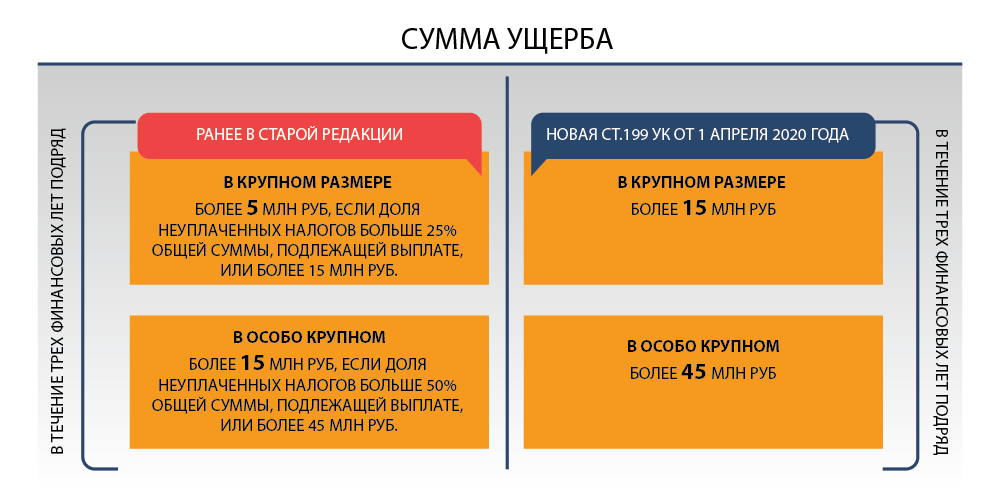

Сумма ущерба

Ее нужно указать точно. Согласно новой ст. 199 УК от 1 апреля 2020 года, неуплата налогов в крупном размере – это более 15 млн руб. в пределах трех финансовых лет подряд, а в особо крупном – более 45 млн руб. Предыдущая редакция содержала еще и относительный критерий. Крупным размером считалось более 5 млн руб. в течение трех финансовых лет подряд, если доля неуплаченных налогов больше 25% общей суммы, подлежащей выплате, или более 15 млн руб., а особо крупным – более 15 млн, если это больше 50% общей суммы к выплате, или более 45 млн руб.

Если сумму ущерба определили неверно, то это повод вернуть дело на «досудебной» стадии, говорит партнер АБ Адвокатское бюро ZKS Адвокатское бюро ZKS Федеральный рейтинг. группа Уголовное право 14 место По выручке на юриста (менее 30 юристов) 48 место По выручке Профайл компании × Кирилл Махов. По его словам, встречаются неверные расчеты, проведенные в ходе экспертизы, или технические ошибки, когда в постановлении о привлечении в качестве обвиняемого фигурирует одна сумма, а в судебных экспертизах и в ходе предварительного следствия – другая цифра.

Периоды проверок

По словам Никиты Роженцова из Alliance Legal Consulting Group Alliance Legal Consulting Group Федеральный рейтинг. группа ГЧП/Инфраструктурные проекты группа Разрешение споров в судах общей юрисдикции группа Уголовное право группа Банкротство (включая споры) Профайл компании × , неправильное определение времени – это одна из главных ошибок следствия в доказывании. «Например, для налоговых преступлений имеет значение та сумма налога, которая не была уплачена в течение трех финансовых лет подряд», – подчеркивает юрист.

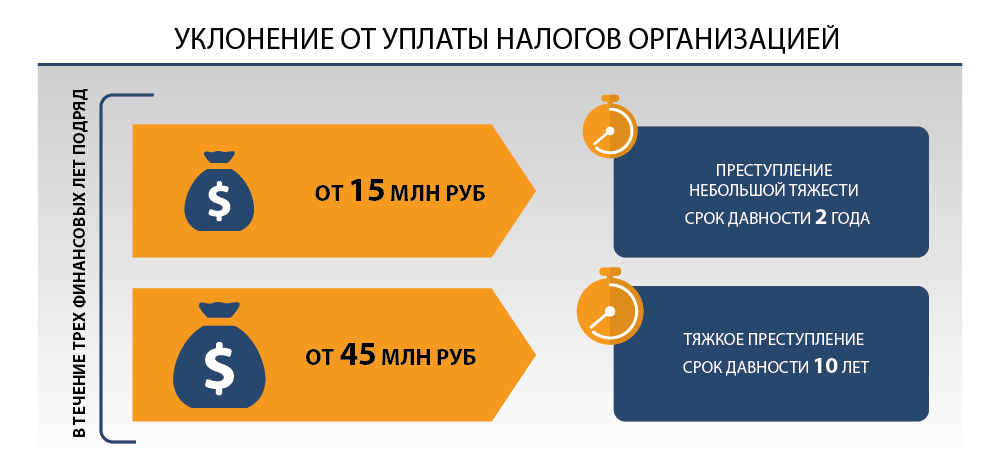

Как правило, в ходе проверок охватываются последние 3–5 лет, что не создает предпосылок освободить от ответственности за истечением сроков давности, отмечает Александр Иноядов из BMS Law Firm. По его словам, наказание в виде реального лишения свободы можно получить за преступление, предусмотренное ч. 2 ст. 199 УК, относящееся к категории тяжкого. А если лицо впервые привлекается к уголовной ответственности, оно может избежать наказания, если возместит неуплаченные налоги, начисленные пени и штрафы.

Но некачественно проведенное следствие иногда может привести к прекращению дела по срокам давности, возражает Иван Спиридонов из Бюро адвокатов Бюро адвокатов «Де-юре» Бюро адвокатов «Де-юре» Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры — mid market) группа Разрешение споров в судах общей юрисдикции группа Банкротство (включая споры) группа Страховое право группа Уголовное право группа Налоговое консультирование и споры (Налоговые споры) группа Семейное и наследственное право группа Финансовое/Банковское право группа Земельное право/Коммерческая недвижимость/Строительство 12 место По количеству юристов 14 место По выручке 19 место По выручке на юриста (более 30 юристов) Профайл компании × . Это возможно, если подтвержденная сумма ущерба в ходе расследования окажется ниже 45 млн руб., учитывая то, что процессуальные и все необходимые налоговые проверки длятся очень долго, поясняет Спиридонов.

Документальные доказательства

Разные документы могут подтверждать наличие или отсутствие признаков преступления (в зависимости от обстоятельств дела). Часто их берут из материалов налоговой проверки, рассказывает партнер АК Бородин и Партнеры Бородин и Партнеры Региональный рейтинг. × Михаил Колесников. При этом многие бумаги предоставляет сам налогоплательщик в попытках доказать реальность и адекватность своих экономических «маневров», уточняет эксперт.

Некоторые документы обязательны для квалификации преступления. Например, в случае возмещения НДС это не только декларация, но и заявление о возвращении суммы на расчетный счет. Если налогоплательщик не подал заявление, то невозможно говорить даже о покушении на хищение бюджетных средств, уверяет Колесников: «Ведь он не совершил всех зависящих от него действий, чтобы получить заветную сумму». В то же время, добавляет адвокат, в следственной практике есть случаи, когда в материалах дела заявлений нет, но налогоплательщику вменяют покушение на мошенничество (если налоговый орган отказал в возмещении).

В некоторых случаях бумаг может и не быть. «Если нет первичных документов, например фиктивных договоров, то это отнюдь не большая проблема для налоговых органов и следствия, – делится Роженцов. – Наоборот, отсутствие «первички» может лишь ухудшить положение налогоплательщика и подтвердить нереальность хозяйственной операции».

Если же документы важны для доказывания, но их нет, то следственные органы могут обойтись и без них. По словам Махова, следователи много раз допрашивают одних и тех же свидетелей, которые рассказывают об этих документах. Если в деле не хватает неких фиктивных, по версии следствия, бумаг, то следствие иногда может «поставить это на вид обвиняемому». Мол, он «для сокрытия своих преступных действий дал указание неустановленным лицам уничтожить фиктивные документы», предупреждает адвокат.

Главная цель – установить умысел в совершении налогового преступления. Роженцов приводит пример: подставные лица (фирмы-однодневки) используются обычно умышленно, поэтому задача следственных органов – выявить и доказать это. В то же время к уголовной ответственности будет практически невозможно привлечь, если спорная компания является контрагентом второго или третьего звена и не установлено, что именно налогоплательщик контролирует однодневку, уточняет Роженцов.

Другие частые ошибки перечислил Спиридонов из «Де-юре»:

- дело возбуждено преждевременно, постановление о возбуждении дела носит формальный характер, а процессуальные проверки проводятся некачественно. Такие дела часто прекращаются, если позже выяснилось, что предприятию дали право на реструктуризацию задолженности в бюджет;

- в материалах дела четко не указан привлекаемый субъект;

- налоговый орган, когда направляет материалы в правоохранительные органы, не сообщает, что организация открыла новые счета в банках или что руководство частично гасит задолженность;

- следователи допрашивают налогового инспектора в качестве свидетеля, а не специалиста (хотя он не может свидетельствовать о совершенном преступлении).

В 2017 году в ст. 199 УК внесли прим. 2, которое освобождает от уголовной ответственности лицо, которое впервые совершило преступление, если организация (или само это лицо) полностью уплатила суммы недоимки, пеней и штраф. Это помогло законно прекратить 2/3 возбужденных дел по налоговым преступлениям, вспоминает Спиридонов: «Так что заплатите налоги и спите спокойно».

Почему суды возвращали дела прокурору

В обвинительном заключении должны быть долги по каждому налоговому периоду. Дело нужно подготовить для гражданского иска (например, конкретизировать ущерб по видам бюджета).

Недостаточно подробное заключение городской суд не принял к производству. С этим согласился Ярославский областной суд. В деле № 22-478/2020 А. Елистратова обвиняли в уходе от налогов на 56,4 млн руб. путем включения заведомо ложных сведений в налоговые декларации по налогу на ДНС и прибыль. Согласно заключению, декларации надо было подать «не позднее 28 числа каждого из трех месяцев, следующих за истекшим налоговым периодом». Особо крупный размер следователи посчитали в пределах трех финансовых лет подряд с 1 января 2012 года по 28 марта 2015-го. Также они не конкретизировали суммы ущерба по бюджетам (федеральному и региональному).

Городской суд решил, что этого недостаточно. Он указал, что суммы ущерба не разнесли по бюджетам, а это не позволяет рассмотреть по существу гражданский иск [о взыскании ущерба]. Также неизвестны налоговые периоды по каждому из вменяемых налогов.

Прокурор не согласился с замечаниями и обжаловал постановление первой инстанции о возвращении дела. Он указал, что налоговые периоды указаны в выводе эксперта, который приводится в обвинительном заключении. Кроме того, как настаивал прокурор, уточнять суммы ущерба по бюджетам на этом этапе необязательно. Это не нарушает права обвиняемого на защиту и не мешает рассмотреть уголовное дело по существу. Ведь суммы ущерба по бюджетам определяет налоговое законодательство, а их можно уточнить «в ходе судебного следствия путем допроса представителей налогового органа и исследования других письменных доказательств».

Но облсуд согласился с городским судом, что нарушения существенные: они не позволяют постановить приговор и нарушают право обвиняемого на защиту.

Московский городской суд подтвердил законность постановления Люблинского районного суда, вернувшего уголовное дело С. Новикова, которого обвиняли в уклонении от уплаты налогов в особо крупном размере (точная сумма в судебном акте не указана). По версии следствия, для преступных целей Новиков использовал две фирмы-однодневки, которым перечислял средства по фиктивным договорам.

Но в обвинительном заключении не говорилось, сколько денег прошло по этим сделкам. Это стало поводом для райсуда вернуть дело. Поскольку нет конкретной суммы, нельзя и провести судебно-бухгалтерскую экспертизу, сочла первая инстанция.

Прокурор обжаловал такое решение. Он указывал, что судебно-бухгалтерская экспертиза не нужна, потому что сумма неуплаченных налогов определена в решении ИФНС, которое Новиков не оспаривал. Если в обвинительном заключении не указано, сколько получили две однодневки, то это не мешает суду назначить экспертизу, а гособвинитель может изменить обвинение, написал в своей жалобе прокурор.

Но Мосгорсуд это не убедило. Он оставил акт нижестоящей инстанции без изменений (дело № 01-0097/2019).

Суд вернул в прокуратуру дело В. Зорина, которого обвиняли в неуплате НДС за 2012–2014 годы в особо крупном размере (точная сумма в судебном акте не указана). Но следствие не установило время совершения преступлений. В обвинительном заключении указывалось лишь время предоставления в налоговый орган деклараций за каждый налоговый период.

«По закону момент окончания преступления – это фактическая неуплата налогов в срок, который установлен налоговым законодательством», – указали две инстанции. Суды напомнили, что подача декларации с заведомо ложными сведениями – это только способ избежать уплаты налогов. И его нельзя расценить как оконченное преступление. С такими выводами дело № 10-3105/2019 вернули в прокуратуру.

Ответственность за неуплату налогов ООО и ИП

Автор: Наталья Ванина Директор Департамента по бухгалтерскому обслуживанию российского малого бизнеса

Ответственность за неуплату налогов ООО и ИП

Автор: Наталья Ванина

Директор Департамента по бухгалтерскому обслуживанию российского малого бизнеса

Кому подходит эта статья: генеральным директорам и собственникам компаний, а также ИП.

Ответственность за неуплату налогов прописана сразу в трех кодексах – НК РФ, КоАП и УК РФ. В зависимости от тяжести нарушения предусмотрены различные виды ответственности – от штрафа до лишения свободы. Кого и как наказывают за неуплату налогов, рассмотрим в нашей публикации.

Ответственность налогоплательщиков. Общие правила

К ответственности за налоговые правонарушения чаще всего привлекают по НК РФ. Он предусматривает ответственность юридических лиц, а также предпринимателей и иных физических лиц, обязанных платить налоги.

В НК РФ введены налоговые санкции даже за неумышленные нарушения. Вместе с тем перечислены ситуации, когда от штрафа освободят (см. таблицу 1). Также санкции могут уменьшить из-за смягчающих обстоятельств. Их перечень неограничен. Это и финансовые сложности, и отсутствие прежних нарушений, и создание новых рабочих мест. Даже одно смягчающее обстоятельство снижает штраф не менее чем вдвое. Возможно и более существенное уменьшение – особенно при нескольких смягчающих обстоятельствах. Так что лучше приводить побольше аргументов, включая незначительные.

Снизить штраф могут и налоговики, и судьи. Наиболее значимо обычно уменьшение в арбитраже.

Инспекция оштрафовала компанию за несвоевременную выдачу документов. Но опоздание составило всего несколько дней и не помешало налоговой проверке – все документы переданы до ее завершения.

Кроме того, ИФНС запросила копии сразу с несколько тысяч документов, и фирма просто не успела вовремя их подготовить. Так что задержка ненамеренная. Все это смягчающие обстоятельства. Они снижают штраф с 558 200 рублей до 10 000 рублей. Так решил Арбитражный суд Северо-Западного округа (постановление от 08.02.18 № А13-12372/2016).

Есть обстоятельство, когда штраф увеличивают. Его удвоят при повторном нарушении, если выполнено сразу два условия. Во-первых, новое нарушение допущено в течение 12 месяцев после вступления в силу первого решения о привлечении к ответственности. Во-вторых, налоговые правонарушения должны быть аналогичны.

В апреле юридическое лицо привлечено к ответственности за несвоевременную сдачу декларации по налогу на прибыль. В мае оно же оштрафовано за занижение налога. Данные налоговые санкции введены в разных статьях НК РФ. Они не аналогичны, и в мае штраф не удвоят.

Но в августе фирма оштрафована за несдачу отчетности по НДС. Это нарушение повторное к допущенному в апреле. Ведь штраф за непредставление любой декларации взимается по одной и той же статье НК РФ. Поэтому налоговые санкции, предъявленные в августе, будут удвоены. Прежние санкции не корректируют. Значит, первый штраф за несвоевременность сдачи декларации не возрастет.

Таблица 1. Основные ситуации, когда не штрафуют за налоговое правонарушение

Ситуация

Пояснение

Законодательно налогоплательщик не обязан доказывать свою непричастность к налоговому правонарушению. Его вину обязана доказать инспекция. На практике доказательств требуют и от налогоплательщика. В частности, желательно пояснять оправданность выбора контрагентов. Это поможет, если ваши поставщики или подрядчики не платили налоги. Тогда инспекция может обвинить в намеренном сотрудничестве с такими партнерами. И заявить об уходе от налогов.

Возражая, компании стоит пояснить: она не знала и не могла знать о налоговых правонарушениях партнера. Значит, не отвечает за них (п. 10 постановления Пленума ВАС РФ от 12.10.06 № 53). Сотрудничество с контрагентом вызвано только деловыми обстоятельствами. Например, предлагаемой им оптимальной ценой товара, лучшими условиями поставки, рассрочкой по оплате и т.д. Подобные доводы показывают незаконность налоговых доначислений и неприменимость налоговых санкций.

Основные налоговые санкции по Налоговому кодексу

Если налогоплательщик корректно показал налоги в декларации, но не перечислил их или внес с опозданием, то есть вероятность избежать штрафа, возьмут только пени. Для ИП и прочих физических лиц она всегда составляет 1/300 от ставки рефинансирования ЦБ за каждый день просрочки. Та же ставка у юридических лиц – но только за 30 дней просрочки. Начиная с 31-го дня используют 1/150 ставки ЦБ РФ.

Налог, несвоевременно перечисленный юридическим лицом, – 100 000 руб., период просрочки – 1 год. Допустим, что весь год ставка ЦБ РФ не менялась и составляла 7,75 процента.

Годовые пени определим в три этапа. Сначала рассчитаем их за первые 30 дней. Это 775 руб. (100 000 руб. Х 1/300 Х 7,75% Х 30 дн.) Потом узнаем пени за оставшиеся 335 дней (365 — 30). Это 17 308 руб. (100 000 руб. Х 1/150 Х 7,75% Х 335 дн.)

И, наконец, исчислим итоговые пени за год – 18 083 руб. (775 + 17 308). Выходит, что среднегодовая ставка превысила 18% (18 083 руб. : 100 000 руб. Х 100%). Это больше годовой инфляции. Так что пени нельзя считать одной компенсацией бюджетных потерь. Они еще и способ наказания юридических лиц за несвоевременное перечисление налогов.

Впрочем, с этого года пени ограничат. И они не будут превышать недоимку по налогу. Правда, лимитируют только пени, начисленные на недоимку, возникшую после 27 декабря 2018 года.

Если налоги доначислены инспекцией, то к пеням добавится штраф. Он составит 20% от заниженного налога. Либо 40% – если установлено намеренное искажение налоговой отчетности. Или иное умышленное занижение налогов.

Рассчитывая налог на прибыль, компания уменьшила облагаемую базу на сумму дивидендов. Это запрещено пунктом 1 статьи 270 НК РФ. Но данная ошибка ненамеренная, связанная только с незнанием законодательства. Тут штраф стандартен.

Еще организация вычитает НДС по счету-фактуре контрагента. В нем перечислены работы, которые партнер не выполнял. И это известно налогоплательщику. Кроме того, в офисе налогоплательщика обнаружены печати контрагента. Тут инспекция заявит об умышленном занижении налогов. И может оштрафовать на 40% от доначисленного НДС.

Также придется заплатить пени. Их берут вне зависимости от вида налогового правонарушения.

Для работодателей актуальна статья 123 НК РФ «Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов». Если не удержать НДФЛ, то придется заплатить пени и штраф. Последний составляет 20% от неудержанного налога. Такой же штраф взыскивают, если налог удержан, но не перечислен. Иногда штраф берут и за несвоевременное перечисление удержанного налога.

Если у компании недостаточно средств для погашения долгов по нескольким налогам, то постарайтесь перечислить хотя бы НДФЛ и другие удержанные налоги. Потом внесете те налоги, которые взяты с самой организацией. За их задержку не штрафуют.

Перечисление налогов не освободит от ответственности за другие налоговые правонарушения (см. таблицу 2). В частности, за несвоевременную сдачу декларации. Здесь минимальный штраф – 1000 рублей, максимальный – 30% от налога, подлежащего уплате по декларации. В большинстве же случаев санкции рассчитывают по формуле:

Сумма налога к уплате в декларации х 5% х Количество месяцев просрочки

Юридическое лицо в июне сдает две декларации. Первая – по налогу на прибыль за прошедший год. Ее следовало предоставить не позднее 28 марта. Но у компании убытки. Поэтому налог не начислен и штраф минимален (1000 руб.)

Второй отчет – декларация по НДС за первый квартал. Ее требовалось сдать до 25 апреля включительно. Значит, она задержана на три месяца. Штраф составит 15% (5% Х 3 мес.) от налога, подлежащего к уплате по декларации. Допустим, налог равен 100 000 руб. Тогда штраф – 15 000 руб.

Если 15-процентный штраф будет менее 1000 руб., то в бюджет надо заплатить 1000 руб.

Таблица 2. Отдельные налоговые санкции по НК РФ

Нарушение

Сумма штрафа и пояснение

Административная ответственность за налоговые правонарушения

Если по Налоговому кодексу штрафуют организацию, то по КоАП РФ наказывают ее должностных лиц. Обычно это генеральный директор юридического лица или главный бухгалтер.

Штрафы, введенные в КоАП РФ, относительно невелики (см. таблицу 3). Но административная ответственность иногда предусматривает дисквалификацию руководителя. И это зачастую намного тяжелей финансовых санкций. Ведь компания вынуждена изменять свои документы и документы, регулирующие отношения с партнерами. Также приходится корректировать записи в ЕГРЮЛ, менять распределение должностных обязанностей между менеджерами, назначать нового руководителя и т. д.

Таблица 3. Административная ответственность за основные налоговые нарушения

Нарушение

Административная ответственность

К административной ответственности за налоговые нарушения не могут привлечь по истечении годового срока давности. Или по истечении двухлетнего срока – если нарушено законодательство о бухучете. Этим административная ответственность выгодно отличается от введенной в НК РФ (там трехлетний срок давности). Сроки, введенные в КоАП РФ, обычно отсчитывают со дня, когда допущено нарушение. Например, когда истек срок, отведенный для сдачи налоговой декларации.

Особые правила – для сроков по длящимся нарушениям. Тут отсчет начинают со дня их выявления. Это актуально для отдельных грубых нарушений требований к бухучету (его ведение без первичных документов и пр.).

Ответственность по Уголовному кодексу

Уголовная ответственность наступает только за умышленный уход от налогов (п. 3 и 8 постановления Пленума ВС РФ от 28.12.06 № 64). К ней нельзя привлекать, если налоги занижены из-за неточностей в расчете, неверных трактовок законодательства, иных неумышленных ошибок. Нельзя говорить об уклонении от уплаты налогов, если они отражены в декларации, но не перечислены.

О неуплате налогов напрямую сказано в статьях 198 УК РФ — 199.2 УК РФ (см. таблицу 4). По данным Верховного суда, по указанным статьям в первом полугодии 2018 года осуждено 273 человека. Еще у 117 дела прекращены в связи с истечением срока давности.

Срок давности зависит от преступления. К примеру, он составляет два года – при уклонении от уплаты налогов с физического лица. Обычно тот же срок действует при уклонении от уплаты налогов организацией. Но если у юридического лица уклонение в особо крупном размере, то срок давности возрастет до десяти лет.

Но уголовное преследование начинают чаще. Просто его нередко прекращают. Одно из оснований для прекращения – возмещен ущерб от преступления. То есть погашена задолженность по налогам, перечислены пени и штраф. Последний взимают по НК РФ. И зачастую он составляет 40% от неуплаченных налогов (штраф за намеренное занижение).

Так что оценивать вероятность уголовного преследования лучше по данным МВД. Из них видно: за девять месяцев 2018 года выявлено 6271 налоговое преступление (статистика взята из краткой характеристики состояния преступности, опубликованной на сайте МВД РФ).

Конечно, сведения за полугодие и девять месяцев несопоставимы. Да и приговор выносится не сразу. Тем не менее, разночтения в показателях существенны. Поэтому нельзя ориентироваться на незначительное количество приговоров.

Кроме того, возможна ответственность по тем статьям УК РФ, где налоги прямо не упомянуты. В первую очередь, эта статья 159 «Мошенничество». К нему могут отнести возмещение НДС с помощью недостоверных документов. Тут минимальное наказание – штраф в размере 120 000 руб. Но не исключено и лишение свободы на срок до двух лет.

Наказание по статье 159 УК РФ может быть и строже. В возмещении НДС зачастую участвуют несколько человек (руководитель и главный бухгалтер юридического лица, лица, обеспечивающие недостоверные счета-фактуры и т.д.). Их могут счесть организованной группой. Здесь максимальное наказание – лишение свободы (на срок до десяти лет) с одновременным штрафом (до 1 млн руб.).

Таблица 4. Вопросы и ответы по статьям 198 — 199.2 УК РФ

Вопрос

Ответ (информация по уголовной ответственности)

Вопросы по статье 198 УК РФ

Вопросы по статье 199 УК РФ

Вопросы по статье 199.1 УК РФ

Вопросы по статье 199.2 УК РФ

Уголовная ответственность за уклонение от уплаты налогов

Ответственность за уклонение от уплаты налогов предусмотрена уголовным законом. О видах уголовно наказуемых деяний и о предусмотренных за них наказаниях вам расскажут материалы данной рубрики нашего сайта.

- Все материалы

- Новости

- Статьи

Уголовная ответственность за уклонение от уплаты налогов: составы

Уплата налогов — конституционная обязанность каждого в нашей стране. За ее неисполнение предусмотрены различные виды ответственности. Основной из них — налоговая ответственность, предусмотренная НК РФ.

Мы подробно рассказываем о ней в этой рубрике.

Но для организаций последствия налоговых нарушений не исчерпываются только данным видом ответственности. Должностные лица фирм подлежат также административной и уголовной ответственности.

Эта рубрика нашего сайта —как раз о последней.

Итак, наказуемыми по УК РФ являются следующие деяния в налоговой сфере:

- уклонение от уплаты налогов (сборов) налогоплательщиком-физлицом— ст. 198;

- уклонение от уплаты налогов (сборов) фирмой — ст. 199;

- неисполнение агентских обязанностей — ст. 199.1;

- сокрытие денег или имущества от взыскания налоговой недоимки — ст. 199.2.

С августа 2017 года вступили в силу изменения (закон «О внесении изменений…» от 29.07.2017 № 250-ФЗ), дополнившие положения ст. 198, 199 и 199.2 УК РФ отсылкой к страховым взносам, регулируемым налоговым законодательством, а ст. 199.2 – еще и упоминанием о взносах на травматизм. Таким образом, отсутствовавшая ранее уголовная ответственность за неуплату страховых взносов в 2017 году оказалась реально существующей.

Когда возможно освобождение от уголовной ответственности за неуплату взносов, узнайте из этой публикации.

Рассмотрим каждое деяние подробнее.

Что является уклонением от уплаты налогов

Уклонению от уплаты налогов и взносов посвящаются целых 2 статьи УК РФ: 198 и 199. По первой из них наказывают физлиц за неуплату личных налогов. По второй ответственны должностные лица организаций. Но и в том и в другом случаях объективная сторона преступления одна — это умышленные действия или бездействие, направленные на неуплату налогов в крупном или особо крупном размере и повлекшие полное или частичное их непоступление в бюджет. Эти действия могут заключаться:

- в уклонении от представления декларации и других обязательных по НК РФ документов (классический пример для физлиц— недекларирование доходов от сдачи в аренду своего имущества, например, жилья);

- во включении в них заведомо ложных сведений (например, занижение физлицом стоимости проданного им собственного имущества).

ВАЖНО! Заведомо ложными считаются не соответствующие действительности данные об объекте налогообложения, расчете налоговой базы, наличии льгот, вычетов и любой иной информации, влияющей на налогообложение.

Ответственность за уклонение для налогоплательщиков-физлиц

На наказание влияет размер суммы, от уплаты которой уклоняется физлицо: крупный или особо крупный.

Крупным размером считается сумма (прим. 2 ст. 198 УК РФ):

- от 900 000 руб. за 3 финансовых года подряд, если доля неуплаты —более 10% от суммы подлежащих уплате налогов, сборов, страховых взносов;

- превышающая 2 700 000 руб.

Санкции за это разнообразны— начиная от штрафа в 100 000 руб. и заканчивая лишением свободы на срок до 1 года.

Особо крупной признается сумма (прим. 2 ст. 198 УК РФ):

- от 4 500 000 руб. за 3 года при условии, что доля неуплаченных налогов, сборов, страховых взносов больше 20% от суммы к уплате;

- превышающая 13 500 000руб.

Здесь наказание строже: минимальный штраф равен 200 000 руб., а лишение свободы возможно на срок до 3 лет.

Рассчитывать на освобождение от уголовного наказания могут лица, уклонившиеся от налогов впервые, если полностью уплатят сам налог, заплатят пени и штраф, предусмотренный НК РФ.

Наказание для «уклонистов на должности»

Уголовному наказанию по ст. 199 УК РФ может быть подвергнуто лицо, в обязанности которого входит подписание отчетной документации по налогам (сборам, взносам) и обеспечение полной и своевременной их уплаты. Прежде всего, это руководитель и главбух или иные специально уполномоченные на то лица либо лица, фактически выполнявшие обязанности руководителя или главбуха.

Границы ответственности также определяются размером утаенной от государства суммы. О нарушении в крупном размере говорит (прим. 1 ст. 199 НК РФ):

- сумма более 5 000 000 руб. за 3 фингода подряд, при условии, что доля неуплаченных налогов, сборов, страховых взносов больше 25% суммы к уплате;

- сумма более 15 000 000 руб.

В этом случае основным наказанием будут штраф, арест, принудительные работы или лишение свободы на срок до 2 лет. В дополнение к двум последним видам наказания осужденного могут также лишить права занимать определенные должности или заниматься определенной деятельностью.

Особо крупной считается:

- сумма более 15 000 000 руб., если доля неуплаты более 50%;

- сумма более 45 000 000 руб.

Наказания аналогичны указанным выше, но более строгие. Например, максимальный срок лишения свободы здесь уже не 2 года, а 6 лет. Эти же размеры санкций грозят в том случае, если будет доказано наличие сговора группы лиц.

Как и в случае с физлицами, для должностных лиц возможно применение освобождения от уголовной ответственности, если преступление совершено впервые, а налоговая обязанность исполнена в полном объеме, включая пени и штраф.

ВАЖНО! Осуждение руководителя за уклонение дает налоговикам основания для подачи ему гражданского иска о возмещении ущерба, который причинен бюджету преступными действиями осужденного (см. определение ВС РФ от 27.01.2015 № 81-КГ14-19). И такие иски суды часто удовлетворяют. Проще говоря, директора-преступника могут обязать погасить налоговый долг компании, которую он возглавлял.

Когда преступник — налоговый агент

Преступлением налогового агента является неисполнение только таких обязанностей, как исчисление, удержание и перечисление налогов в бюджет. Уклонение от иных агентских функций, например, от сообщения в ИФНС о неудержанном налоге, уголовной ответственности не порождает.

ВАЖНО! Для уголовного преследования по ст. 199.1 УК РФ обязателен личный интерес нарушителя, т. е. совершение рассматриваемых деяний при стремлении получить какие-либо имущественные или неимущественные выгоды. Если такой интерес отсутствует, то речь о преступлении не идет независимо от размера неуплаченной суммы налогов. Но если деяния совершены из корыстных побуждений и связаны с незаконным изъятием денег в свою пользу или в пользу других лиц, дополнительно к «агентской» уголовной статье могут вменить еще и хищение.

По данной статье уголовного закона субъектом ответственности может быть ИП или должностное лицо организации, ответственное за указанные выше обязанности. И так же, как в рассмотренных выше случаях, размер ответственности определяется масштабом налоговой суммы. Градация «крупный — особо крупный» осуществляется по приведенным выше параметрам ст. 199 УК РФ. Аналогичны и санкции: от штрафа 100 000 руб. до 6 лет в исправительном учреждении.

Чем обернется сокрытие имущества от взыскания

За сокрытие от налоговиков денег и имущества, за счет которого они могли бы принудительно взыскать недоимку, в крупном размере (в данном случае это 2 250 000 руб. — ст.199.2, примечание к ст.170.2 УК РФ) накажут:

- штрафом в 200 000–500 000 руб. или в размере дохода осужденного за период от 18 месяцев до 3 лет;

- принудительными работами до 3 лет;

- лишением свободы до 3 лет.

Те же деяния, совершенные в особо крупном размере (сумма превышает 9 000 000 руб., ст.199.2, примечание к ст.170.2 УК РФ), наказываются:

- штрафом в размере от 500 000 до 2 000 000 руб. или в размере дохода осужденного за период от 2 до 5 лет,

- принудительными работами до 5 лет;

- лишением свободы до 7 лет.

Дополнительно к принудительным работам и лишению свободы могут также запретить занимать определенные должности или заниматься определенной деятельностью — до 3 лет.

Привлечь к ответственности за данное преступление могут не только руководителя компании, но и ее собственника.

Нюансы применения уголовной ответственности за налоговые преступления

Как правило, алгоритм привлечения к уголовной ответственности следующий.

ИФНС проводит проверку, выносит решение о привлечении к ответственности по НК РФ, выставляет требование об уплате недоимки, пеней, штрафа.

Исполнить требование проверенный должен в течение 8 рабочих дней с даты получения, если больший срок не указан в самом требовании.

Если в течение 2 месяцев по окончании срока на оплату недоимка, пени и штрафы не уплачены, а сумма недоимки говорит о возможном наличии состава налогового преступления, ИФНС должна направить материалы в органы следствия, которые и решают, возбуждать дело или нет. Для этого между СК РФ и ФНС действует специальное соглашение о взаимодействии по налоговым преступлениям (заключено 13.02.2012 № 101-162-12/ММВ-27-2/3).

О других основаниях для начала уголовной стадии узнайте из этой публикации.

Статья 199 УК РФ. Уклонение от уплаты налогов и (или) сборов с организации

1. Уклонение от уплаты налогов, сборов, подлежащих уплате организацией, и (или) страховых взносов, подлежащих уплате организацией — плательщиком страховых взносов, путем непредставления налоговой декларации (расчета) или иных документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, либо путем включения в налоговую декларацию (расчет) или такие документы заведомо ложных сведений, совершенное в крупном размере, —

наказывается штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо принудительными работами на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо арестом на срок до шести месяцев, либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

2. То же деяние, совершенное:

а) группой лиц по предварительному сговору;

б) в особо крупном размере, —

наказывается штрафом в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо принудительными работами на срок до пяти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо лишением свободы на срок до шести лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Примечания. 1. Крупным размером в настоящей статье признается сумма налогов, сборов, страховых взносов, составляющая за период в пределах трех финансовых лет подряд более пяти миллионов рублей, при условии, что доля неуплаченных налогов, сборов, страховых взносов превышает 25 процентов подлежащих уплате сумм налогов, сборов, страховых взносов в совокупности, либо превышающая пятнадцать миллионов рублей, а особо крупным размером — сумма, составляющая за период в пределах трех финансовых лет подряд более пятнадцати миллионов рублей, при условии, что доля неуплаченных налогов, сборов, страховых взносов превышает 50 процентов подлежащих уплате сумм налогов, сборов, страховых взносов в совокупности, либо превышающая сорок пять миллионов рублей.

2. Лицо, впервые совершившее преступление, предусмотренное настоящей статьей, освобождается от уголовной ответственности, если этим лицом либо организацией, уклонение от уплаты налогов, сборов, страховых взносов которой вменяется этому лицу, полностью уплачены суммы недоимки и соответствующих пеней, а также сумма штрафа в размере, определяемом в соответствии с Налоговым кодексом Российской Федерации.

Комментарии к ст. 199 УК РФ

1. Организации (юридические лица) уплачивают налог на добавленную стоимость, акцизы на отдельные группы и виды товаров, налог на прибыль, единый социальный налог, налог на операции с ценными бумагами и др. К организациям, о которых говорится в ст. 199, относятся все перечисленные в ст. 11 НК РФ организации: юридические лица, образованные в соответствии с законодательством РФ, а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, либо созданные в соответствии с законодательством иностранных государств международные организации, их филиалы и представительства, расположенные на территории РФ (п. 10 Постановления Пленума Верховного Суда РФ от 28.12.2006 N 64).

2. Обязанности и права налогоплательщиков установлены ст. ст. 21 — 23 НК РФ. Налогоплательщик в случае наличия у него объекта налогообложения обязан уплачивать налоги в размере установленной законом налоговой ставки (нормы налогового обложения) и в определенные сроки. Сроки уплаты налогов определяются налоговым законодательством применительно к каждому из налогов.

3. Способы уклонения от уплаты налогов и (или) сборов с организации определены непосредственно в законе: 1) непредставление налоговой декларации или иных документов, представление которых является обязательным, либо 2) включение в налоговую декларацию или иные документы заведомо ложных сведений, дающих якобы основание для неуплаты соответствующего налога (сбора) либо к уменьшению его размера.

4. Налоговое законодательство предусматривает возможность зачета суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки, возврат налогоплательщику излишне уплаченного налога (ст. ст. 78, 79 НК РФ), а также систему налоговых вычетов, в частности при уплате налога на добавленную стоимость (ст. ст. 171, 176 НК РФ). Однако незаконный возврат законно уплаченного налога содержит признаки хищения государственного имущества, а не уклонения от уплаты налога. Другое дело — незаконный зачет якобы излишне уплаченных сумм налога. Здесь действительно имеет место уклонение от уплаты налога.

5. Уклонение от уплаты налогов с организации, как указывается в п. 3 Постановления Пленума Верховного Суда РФ от 28.12.2006 N 64, является оконченным преступлением с момента фактической неуплаты налога и (или) сбора за соответствующий налогооблагаемый период в срок, установленный налоговым законодательством. Поэтому все предшествующие действия (внесение искажений в первичные документы бухгалтерского учета, представление декларации, содержащей ложные сведения, в налоговый орган и т.п.) являются лишь приготовлением (покушением) к совершению преступления.

6. Преступление совершается с прямым умыслом. Мотив и цель совершения такого деяния не имеют решающего значения для его правовой оценки.

Конституционный Суд РФ в Постановлении от 27.05.2003 N 9-П «По делу о проверке конституционности положения статьи 199 Уголовного кодекса Российской Федерации в связи с жалобами граждан П.Н. Белецкого, Г.А. Никовой, Р.В. Рукавишникова, В.Л. Соколовского и Н.И. Таланова» указал, что органы, осуществляющие уголовное преследование, обязаны не только установить сам факт неуплаты налога, но и доказать «противозаконность соответствующих действий (бездействия) налогоплательщика и наличие умысла на уклонение от уплаты налога». Недопустимо «установление ответственности за такие действия налогоплательщика, которые хотя и имеют своим следствием неуплату налога либо уменьшение его суммы, но заключаются в использовании предоставленных налогоплательщику законом прав, связанных с освобождением на законном основании от уплаты налога или с выбором наиболее выгодных для него форм предпринимательской деятельности и, соответственно, оптимального вида платежа» .

СЗ РФ. 2003. N 24. Ст. 2431.

Судебная практика по уголовным делам / Сост. Г.А. Есаков. М., 2005. С. 738, 739.

7. К субъекту рассматриваемого преступления относятся руководитель организации, главный бухгалтер (бухгалтер, при отсутствии в штате должности главного бухгалтера), в обязанности которых входит подписание отчетной документации, представляемой в налоговые органы, обеспечение полной и своевременной уплаты налогов и сборов, а равно иные лица, если они были специально уполномочены органом управления организации на совершение таких действий. По мнению Пленума Верховного Суда РФ, субъектом — исполнителем рассматриваемого преступления может быть и лицо, фактически выполнявшее обязанности руководителя или главного бухгалтера (бухгалтера).

Иные служащие организации-налогоплательщика, включившие в документы первичного бухгалтерского учета заведомо незаконные данные о доходах или расходах либо скрывшие другие объекты налогообложения, могут нести ответственность лишь как соучастники данного преступления (п. 7 Постановления Пленума Верховного Суда РФ от 28.12.2006 N 64).

Должностные лица налоговых органов, умышленно содействовавшие уклонению от уплаты налогов и иных обязательных платежей, привлекаются к ответственности за соучастие в этом преступлении и за соответствующее преступление против интересов государственной службы (ст. ст. 285, 290, 292 УК) по совокупности.

8. Закон установил уголовную ответственность за уклонение от уплаты налогов и (или) сборов с организации, совершенное в крупном размере (ч. 1) или в особо крупном размере (п. «б» ч. 2), содержание которых раскрыто в примечании к ст. 199. Формулировка закона позволяет объединять суммы неуплаченных налогов и сборов за период в пределах трех финансовых лет подряд. Если итоговая сумма неуплаты будет превышать 6 млн. руб. или 2 млн. руб., размер неуплаты считается крупным, правда, в последнем случае доля неуплаченных налогов и (или) сборов должна превышать 10% от суммы всех подлежащих уплате налогов и (или) сборов за соответствующий период в пределах трех финансовых лет. Особо крупная неуплата налогов и (или) сборов должна в пределах того же периода превышать 30 млн. руб. либо 6 млн. руб. при условии в этом случае, что доля неуплаты превышает 20% подлежащих уплате сумм налогов и (или) сборов.

9. В группу лиц, совершающих преступление по предварительному сговору, помимо руководителя организации и главного бухгалтера могут входить и иные лица, участвовавшие в исполнении объективной стороны преступления (см. коммент. к ч. 2 ст. 35).

10. Закон предусматривает специальный вид освобождения от уголовной ответственности (см. примечание).

Ответственность за уклонение от уплаты налогов. Статья 199 УК РФ

По нормам российского законодательства, ответственность за уклонение от уплаты налогов зависит от суммы задолженности лица перед государством. Санкции могут выражаться в виде штрафов, а к гражданам – в виде мер уголовной и административной ответственности.

Законодательное регулирование ответственности за уклонение от уплаты налогов

Положения, касающиеся наложения санкции за правонарушения в налоговой сфере, закреплены в следующих нормативно-правовых актах:

- В Налоговом кодексе РФ (статья 119 – процентное указание размера выплат, статья 122 – неверный расчет суммы налога).

- Кодекс, рассматривающий административные правонарушения (статья 15.5 – ответственность не несвоевременное оформление декларации).

- Уголовный кодекс (статья 199 УК РФ – санкции за намеренное уклонение от налоговых выплат).

Виды санкций за уклонение от уплаты обязательных платежей

Ответственность за уклонение от уплаты налогов может одновременно наступать по нормам налогового законодательства и административного (или уголовного). Например, если предприятие уличили в уклонение от налоговых выплат, на него наложат штраф.

Должностное лицо указанной компании, по вине которого было совершено указанное правонарушение, может привлекаться к уголовной ответственности, если при проведении проверки будет установлено, что данные действия были совершены намеренно и подпадают по категорию преступления.

Субъекты, привлекаемые к ответственности

Налогоплательщиками, которые привлекаются к ответственности за уклонение от уплаты налогов, могут быть следующие субъекты:

- физические лица;

- юридические лица;

- граждане, которые занимаются индивидуальным предпринимательством.

Строгость санкций не зависит от того, кто считается правонарушителем. Она меняется в большую сторону только при увеличении суммы долга.

Чтобы наказать предприятие или гражданина, факт намеренного уклонения от налоговых выплат должен быть установлен в официальном порядке и доказан. Основной документ, фиксирующий нарушение – решение налогового органа. На основании этой бумаги к правонарушителю могут применяться разные виды наказания.

Разграничение ответственности по нормам КоАП, УК и НК по субъектам

За уклонение от уплаты налогов по УК РФ и КоАП РФ могут наказываться только физические лица (граждане и индивидуальные предприниматели). Правонарушения в налоговой сфере, совершенные предприятиями, наказываются только по нормам НК РФ.

Согласно положениям статьи 198 и статьи 199 УК РФ, состав уголовного правонарушения – уклонение от налоговых выплат. По статье 198 кодекса, речь идет о гражданах, в 199 – о предприятиях.

В отношении физических лиц нет необходимости определять виновное лицо. Им является сам гражданин. Если речь идет о налоговых преступлениях предприятия, необходимо проводить расследование уклонения от уплаты налогов и выяснять, какие физические лица инициировали и совершили данное преступление.

По нормам законодательства, привлечь к ответственности можно граждан, достигших шестнадцатилетнего возраста. Это связано с тем, что по нормам Гражданского кодекса, заниматься предпринимательством можно с шестнадцати лет, если гражданин эмансипирован.

Санкции за правонарушения по Налоговому кодексу РФ

По нормам налогового законодательства, на граждан и организации накладываются штрафы. Таким образом, правонарушитель наказывается, а государство увеличивает сумму бюджета.

При уклонении от перечисления налогов в крупных размерах ответственность может затронуть нормы Уголовного кодекса. При этом штрафные санкции также остаются.

Налоговый кодекс фиксирует два вида преступлений в указанной сфере:

- Непредоставление налоговой декларации (статья 119). В этом случае штраф составляет пять процентов от суммы налога. Размер штрафа не может составлять меньше одной тысячи рублей и больше тридцати процентов от неперечисленных в бюджет денег.

- Занижение налоговой базы ил неправильный расчет суммы, подлежащей перечислению в бюджет (статья 122). Размер денежной санкции составляет двадцать процентов от суммы неперечисленного налога. При совершении указанных действий умышленно сумма увеличивается до сорока процентов.

Санкции за правонарушения по КоАП РФ уклонение от уплаты налогов УК РФ

По нормам Административного кодекса, ответственность может применяться только за несвоевременное оформление декларации.

За указанное правонарушение наказываются должностные лица предприятия. По нормам статьи 15.5 Кодекса, на них накладывается штраф в сумме от трехсот до пятисот рублей.

Санкции за правонарушения по Уголовному кодексу РФ

За уклонение юридического лица от уплаты налогов по УК РФ не наказывают. По нормам уголовного законодательства, уклонение от перечисления налогов – это неподача соответствующей декларации или внесение в документ ложной информации.

За указанные действия физические и должностные лица несут разные типы ответственности. Уголовная ответственность имеет место, если уклонение от налоговых выплат будет зафиксировано в размере, рассматриваемом в Кодексе как крупный. Если размер особо крупный, уклонение от уплаты налогов будет наказываться строже.

Виды наказаний следующие:

- За задолженность перед бюджетом в крупном размере штраф для гражданина может достигать трехсот тысяч рублей. Также физическое лицо могут лишить на один год свободы.

- За особо крупные долги финансовая санкция может достигнуть полумиллиона рублей, а период лишения гражданина свободы – трех лет.

- За задолженность предприятия перед бюджетом в крупном размере виновное должностное лицо могут привлечь к финансовой ответственности в размере трехсот тысяч рублей или лишить свободы на два года. Дополнительной мерой ответственности может быть лишение права занимать конкретные должности или работать в определенной сфере.

- За неуплате налоговых сборов в размере, признанном как особо крупный, или совершенном группой предварительно сговорившихся лиц, указанные граждане будут приговорены к выплате штрафа в сумме полмиллиона рублей или лишены свободы на три года.

Вид и размер наказания определяется судом в зависимости от размера ущерба, который был нанесен государственному бюджету, а также от отягчающих или смягчающих обстоятельств и степени виновности обвиняемого лица.

Пособничество в совершении налоговых преступлений

В рамках борьбы с уклонением от уплаты налогов совершенствуются нормы законодательства, касающиеся указанной сферы. В частности, по Уголовному кодексу, к ответственности по УК РФ привлекаются сами правонарушители и пособники.

К ним относятся граждане, которые умышленно совершали действия, направленные на реализацию преступного умысла по невыплате налогов. Наказание в отношении указанных лиц рассматривается в подпункте «а» второй части статьи 199 Уголовного кодекса.

Если преступление является групповым, к рассматриваемой статье прибавится наказание по статье 33 Кодекса за соучастие. Видами пособничества выступают следующие действия:

- дача указаний, советов;

- предоставление орудий, средств совершения преступления;

- сокрытие следов, средств правонарушения;

- устранение препятствий;

- обещание купить предметы, которые были получены в ходе преступления.

Сроки исковой давности

В Налоговом кодексе используется два типа сроков давности:

- статья 113 – привлечение к ответственности;

- статья 115 – взыскание штрафов.

Срок давности для налоговых преступлений составляет три года после того как закончился налоговый период, в течение которого было совершено преступление. В этот же срок проводится соответствующая проверка.

Налоговая инспекция может приостановить срок давности, если будет установлено, что налогоплательщик намеренно тянет время и противится проверке. В этом случае сотрудники проверяющего органа составляют акт, на основании которого срок приостанавливается.

После вынесения решения о привлечения преступника к ответственности за совершение налогового правонарушения налоговая служба отсчитывает срок для взыскания начисленной суммы штрафа. Основание для расчета срока – письменное требование о перечислении суммы долга и штрафа с указанием даты исполнения.

Действия налоговой службы в случае отказа правонарушителя в выплате штрафа

Если преступник отказался выплатить задолженность и штраф в добровольном порядке, налоговая служба вправе осуществить одно из указанных действий:

- в течение двух месяцев принять самостоятельное решение о наложении штрафной санкции;

- в течение полугода подать исковое заявление в суд о взыскании денег в принудительном порядке.

В обоих случаях сроки начинают идти с даты окончания периода, указанного в письменном требовании.

Обстоятельства, которые оказывают влияние на строгость наказания

За уклонение физическими лицами от уплаты налогов ответственность назначается в зависимости от ряда факторов: умышленно было совершено преступление или по неосторожности.

При совершении указанных действий умышленно наказание будет более строгое. Налоговый кодекс закрепляет случаи, при которых правонарушитель может быть освобожден от ответственности:

- Лицо не перечислило установленный законом суммы в бюджет из-за чрезвычайного происшествия, которое носило массовый характер, или из-за стихийного бедствия.

- Гражданин не заплатил налог в связи с болезнью.

- Правонарушитель строго следовал данным налоговыми или иными компетентными органами некорректным разъяснениям, в результате чего произошло уклонение от налоговых выплат.

Если один из указанных фактов имел место, привлечь правонарушителя к ответственности органы не вправе.

При установлении вины гражданина и отсутствии уважительных причин для просрочки платежей решается вопрос о строгости применяемой санкции. В этом случае учитываются отягчающие и смягчающие обстоятельства.

При наличии тяжелых обстоятельств, возникших у нарушителя, сумма штрафа может быть уменьшена до двух раз. Для людей, которые совершили деяние повторно, размер денежной санкции может увеличиться в два раза.

При назначении наказания налоговые и иные уполномоченные органы устанавливают причины уклонения от уплаты налогов, а также определяют, имели ли место смягчающие и отягчающие обстоятельства, позволяющие увеличить или уменьшить степень наказания. Кроме того, проверяется, были ли данным лицом совершены ранее аналогичные преступления и был ли у гражданина умысел на выполнение незаконных действий.