Учет налогов и сборов

Федеральные, региональные и местные налоги

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает о том, как устроена российская система налогов и сборов, и какие конкретно налоги платит бизнес.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Продолжаем налоговый ликбез. Сегодня разберемся какие налоги есть в нашей стране и куда они платятся. Этому посвящена глава 2 НК РФ, но я сожму её до одного поста.

В России есть три вида налогов и сборов:

- федеральные;

- региональные;

- местные.

Федеральные налоги и сборы

Обязательны к уплате на всей территории страны, полностью описываются НК РФ. Неважно где находится налогоплательщик — правила везде одинаковы. Большая часть федеральных налогов сразу поступает в федеральный бюджет, крохи от некоторых достаются регионам. Некоторые федеральные налоги платятся всеми (например, НДС). Другие — только теми, кто занимается определенными видами деятельности (например, НДПИ). К федеральным налогам относятся:

- налог на добавленную стоимость (НДС);

- акцизы;

- налог на доходы физических лиц (НДФЛ);

- налог на прибыль организаций;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- водный налог;

- государственная пошлина;

- налог на дополнительный доход от добычи углеводородного сырья;

- налог на добычу полезных ископаемых (НДПИ).

Региональные налоги

Обязательны к уплате на территориях субъектов федерации. Общая часть описывается НК РФ, отдельные элементы налогообложения — региональными законами. Москва доверила регионам определять налоговые ставки в пределах установленного коридора, порядок и сроки уплаты налогов. Поэтому, например, транспортный налог в Челябинской области может быть вдвое выше, чем в Чеченской республике. Все региональные налоги полностью поступают в бюджет региона и платятся только теми, кто имеет определенное имущество или занимается определенным видом деятельности. Вот эти налоги:

- транспортный налог;

- налог на игорный бизнес;

- налог на имущество организаций.

Местные налоги и сборы

Обязательны к уплате на территориях городов, районов и прочих муниципальных образований. Общая часть описывается НК РФ, отдельные элементы налогообложения — решениями городских дум, советов районных депутатов и прочими нормативными актами представительных органов муниципалитетов. Местным депутатам, как и региональным, разрешено определять налоговые ставки, порядок и сроки уплаты налогов. Все местные налоги и сборы полностью поступают в бюджет муниципалитета и платятся только теми, кто имеет определенное имущество или занимается определенным видом деятельности. Всего в стране есть три вида местных налогов и сборов:

- земельный налог;

- налог на имущество физических лиц;

- торговый сбор.

Федеральные, региональные и местные налоги и сборы составляют так называемую ОСНО — общую систему налогообложения. Кроме нее НК РФ предусматривает специальные налоговые режимы, применение которых освобождает от обязанности платить некоторые налоги. Переход на них доступен для малого бизнеса, соответствующего ряду ограничений, и компаний или ИП из отдельных отраслей. Поступления от таких налогов делятся между бюджетами различных уровней. Вот перечень спецрежимов:

- единый сельскохозяйственный налог (ЕСХН);

- упрощённая система налогообложения (УСН);

- система налогообложения при выполнении соглашений о разделе продукции;

- патентная система налогообложения (ПСН).

Кроме этих налогов и сборов, есть ещё обязательные страховые взносы на пенсионное страхование, социальное страхование на случай временной нетрудоспособности и обязательное медицинское страхование, о которых я уже писал в прошлом выпуске рубрики.

Вы прослушали краткий пересказ статей 12-18 НК РФ. Респектуйте в комментариях, если чувствуете, что сэкономили кучу времени А в следующих выпусках ликбеза я расскажу как устроены налоги и сборы в целом и самые распространённые из них в частности.

Порядок уплаты налогов и сборов в 2020-2021 годах

Порядок уплаты налога на первый взгляд не вызывает трудностей, однако чиновники регулярно шлют фирмам уведомления об изменении правил перечисления платежей в бюджет. В рубрике «Порядок уплаты налогов и взносов» мы расскажем вам о действующих правилах составления платежек по бюджетным платежам, а также дадим рекомендации, как действовать в сложных практических ситуациях.

- Все материалы

- Новости

- Статьи

Порядок исчисления и уплаты налогов

Каждый житель РФ обязан уплачивать определенные налоги: автовладелец — транспортный налог, собственник квартиры — налог на имущество, работник какой-либо компании — подоходный налог.

Юрлица и предприниматели также имеют обязательства перед бюджетом. Компания платит налог на прибыль, на имущество, перечисляет НДФЛ за работников (выполняет функции налогового агента), в зависимости от режима налогообложения может платить НДС, упрощенный или вмененный налог и т. д. У бизнесмена налоговые обязательства перед государством другие, но они тоже есть. В РФ нет полностью освобожденных от уплаты налогов компаний и предпринимателей.

Основной законодательный акт, определяющий порядок уплаты налогов в РФ, — Налоговый кодекс. Какие еще нормативные акты регулируют налогообложение в РФ, читайте в статье «П. 1 ст. 1 НК РФ (2017): вопросы и ответы».

С 2017 года к числу платежей, регулируемых НК РФ, добавлены страховые взносы, ранее подчинявшиеся закону «О страховых взносах…» от 24.07.2009 № 212-ФЗ.

Обязанность налогоплательщика уплачивать налоги и страховые взносы зафиксирована в ст. 23 НК РФ. Здесь вы сможете ознакомиться с ее текстом, а также пояснениями наших экспертов. А о том, как организация или физическое лицо должны исполнять свою обязанность по уплате налогов, рассказывается в публикации «Ст. 45 НК РФ (2017): вопросы и ответы».

ОБРАТИТЕ ВНИМАНИЕ! С 30.11.2016 появилась возможность уплаты налога за третьих лиц и взыскания выявленной недоимки с зависимых юр- и физлиц. Подробнее об этом – в материалах «Разрешена уплата налогов за третьих лиц» и «Взыскать налоги теперь могут с учредителей, руководителей и других физлиц».

НК РФ устанавливает для граждан и компаний разные сроки, в течение которых они должны отчитаться перед бюджетом и перечислить налог. Эти сроки зависят от вида налога и особенностей регионального или местного законодательства. Кроме того, на предприятия возложена обязанность вносить по некоторым налогам авансовые платежи, а затем рассчитывать годовую сумму налога к доплате. Какие бывают налоговые и отчетные периоды, от чего зависит их длительность, расскажет эта статья.

С порядком уплаты налогов связан один существенный момент. Еженедельно ЦБ РФ отзывает лицензию как минимум у одного банка. Мы подготовили для вас рекомендации о том, как поступить с налоговыми платежами, если банк, в котором у компании открыт расчетный счет, потерял право на ведение банковской деятельности.

Некоторые компании в таких случаях пытаются оплатить налоги из наличной выручки, но в таком виде налоговики платеж не примут. Почему — читайте в статье «Организация не может заплатить налоги “налом”».

А вот физлицо может заплатить налог наличкой. Однако перечислять налоговый платеж за другого человека с банковской карты мы не рекомендуем. Почему? Ответ вы найдете здесь и здесь.

Правила заполнения платежного поручения

Порядок уплаты налогов юридическим лицом или предпринимателем предполагает несколько этапов. Сначала бухгалтер рассчитывает сумму платежа в бюджет, затем формирует платежное поручение — указание банку списать с расчетного счета организации денежные средства в адрес поставщика или бюджетных органов.

От правильности заполнения платежного поручения зависит то, как быстро банк сможет обработать платеж, а госорган — идентифицировать поступившие средства. Ошибки в платежке — это потерявшиеся в пути деньги, которые не поступят в бюджет вовремя или же поступят, но попадут в невыясненные поступления. А значит, компания рискует получить штраф и пени за несвоевременную уплату налога.

Чтобы этого не произошло, познакомьтесь с нашей инструкцией «Как заполнить платежное поручение в 2017 году — образец».

Одно из самых важных сведений в платежном поручении на уплату налогов — КБК. Их значения, применяемые в 2017-2018 годах, вы найдете в этой статье.

О том, какими с 2017 года стали реквизиты для уплаты налоговых платежей в Москве, читайте в публикации.

С 2017 года платежи по страховым взносам надо оформлять с новыми КБК. Подробнее об изменениях в оплате страховых взносов — в публикациях:

Однако правила уплаты взносов в ФСС по страхованию от несчастных случаев не изменились, и платежные поручения по ним оформляются так же, как и в 2016 году.

Уплата штрафов, пени, долгов

Нарушение порядка уплаты налогов и сборов чревато наказанием: за несвоевременное перечисление платежа в бюджет налогоплательщику грозит штраф, а с самой суммы платежа удерживается пеня. Чем дольше просрочка, тем большую сумму в итоге придется заплатить в бюджет. Что такое пеня и по каким правилам она удерживается, читайте в статье «Ст. 75 НК РФ (2017): вопросы и ответы».

С 01.10.2017 эта статья НК РФ приобрела новую редакцию (закон «О внесении изменений…» от 30.11.2016 № 401-ФЗ), согласно которой размер пеней зависит от продолжительности просрочки: при задержке оплаты до 30 дней они считают в ранее действовавшем порядке, а при превышении этого срока увеличиваются вдвое.

ОБРАТИТЕ ВНИМАНИЕ! Так как в конце 2015 года ЦБ РФ принял решение приравнять ставку рефинансирования к ключевой, то с 01.01.2016 суммы пеней рассчитываются исходя из размера ключевой ставки.

Для расчета пеней используйте специальный сервис.

А перечислить пени в бюджет вам поможет эта инструкция по заполнению платежного поручения. Также мы подготовили для вас статью-подсказку «Как заполнить платежное поручение на штрафы (нюансы)».

В бухгалтерском учете вы вправе отнести суммы пеней на прочие расходы, а вот для целей налогового учета учесть их нельзя. Подробнее о порядке отражения пени в учете и отчетности читайте в статье «Бухгалтерские проводки при начислении пени по налогам».

ОБРАТИТЕ ВНИМАНИЕ! Если своевременно не погасить задолженность перед бюджетом, налоговики смогут взыскать сумму налога и пени по нему принудительно. Подробности — в этой статье.

О новом способе взыскания налогов читайте в публикации.

Наличие у гражданина или компании подтвержденных судебным решением долгов перед бюджетом может повлечь за собой неприятные последствия: физлицо не сможет выехать за границу, а организация — участвовать в крупных контрактах или получить кредит в банке. Где и как получить эту информацию, вы узнаете здесь.

Порядок уплаты налогов строго регламентирован, а его нарушение чревато для налогоплательщика финансовыми и репутационными потерями. Чтобы разобраться в порядке уплаты налогов и сборов в сложных ситуациях и быть в курсе всех новостей законодательства, читайте нашу рубрику «Порядок уплаты налогов и взносов».

Задолженность по налогам и сборам

Эксклюзивно для сайта Бухгалтерия.ру. Материал предоставлен издателем книги «Годовой отчет 2017 под редакцией В.И.Мещерякова».

По этой статье расходов отражают задолженность по всем видам платежей в бюджет (НДС, налогу на прибыль, налогу на имущество, налогу на доходы физических лиц и т. д.).

По каждому налогу, который надо уплатить в бюджет, к счету 68 «Расчеты по налогам и сборам» откройте отдельный субсчет. Начисление сумм налогов отразите по кредиту субсчетов счета 68, а уплату налогов в бюджет или уменьшение этой обязанности по иному основанию – по дебету соответствующих субсчетов.

Для отражения задолженности по налогам и сборам в балансе используйте кредитовое сальдо по счету 68, не погашенное по состоянию на отчетную дату.

Как начислить налог на прибыль

Отражение налога на прибыль в бухгалтерском учете происходит в два этапа. Сначала бухгалтер должен начислить «налог на бухгалтерскую прибыль», а затем скорректировать его так, чтобы получилась сумма налога, отраженная в налоговой декларации.

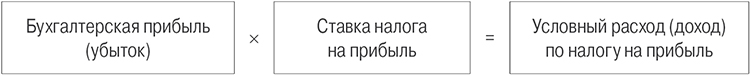

«Налог на бухгалтерскую прибыль (убыток)» называют условным расходом (доходом) по налогу на прибыль. Его рассчитывают по формуле.

Формула расчета условного расхода (дохода) по налогу на прибыль

По итогам отчетного периода бухгалтеру надо сделать проводку:

Дебет 99, субсчет «Условный расход (доход) по налогу на прибыль» Кредит 68, субсчет «Расчеты по налогу на прибыль»

— начислен условный расход по налогу на прибыль

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99, субсчет «Условный расход (доход) по налогу на прибыль»

— начислен условный доход по налогу на прибыль.

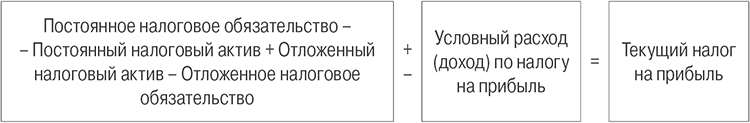

В ПБУ 18/02 налог на прибыль, подлежащий уплате в бюджет, именуется «текущий налог на прибыль». Он отражается в налоговой декларации по налогу на прибыль. Связь между текущим налогом на прибыль и условным расходом (доходом) по налогу на прибыль отражает формула.

Формула расчета текущего налога на прибыль

Если при этом текущий налог на прибыль получится отрицательным, то он принимается равным нулю.

Если ваша фирма не применяет ПБУ 18/02 (что должно быть отражено в ее учетной политике), то начисление налога производится на основе налоговой декларации по налогу на прибыль. При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в декларации.

Перечисляя налог в бюджет, сделайте проводку:

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 51

— уплачена в бюджет сумма налога на прибыль.

Операция начисления условного расхода (дохода) по налогу на прибыль в налоговом учете не отражается.

Как начислить НДС

НДС к уплате в бюджет начисляют при совершении отдельных хозяйственных операций. Моментом начисления является наиболее ранняя из двух дат:

- день, когда отгружены или переданы товары (работы, услуги, имущественные права) покупателю;

- день поступления оплаты (в том числе частичной) в счет предстоящих поставок товаров (работ, услуг, имущественных прав).

Фирма может не отгружать товар, а передать право собственности на него покупателю. Такую передачу, по Налоговому кодексу, приравнивают к отгрузке. Таким образом, после отгрузки товара или передачи права собственности на него вы должны начислить налог.

Для начисления налога примените проводки:

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им товары (готовую продукцию, полуфабрикаты собственного производства, выполненные работы, оказанные услуги);

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им основные средства, нематериальные активы, материалы, другое имущество, продажа которого не является для организации обычным видом деятельности;

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от заказчиков за оказанные услуги, реализация которых не является для организации обычным видом деятельности (например, однократная сдача в аренду основных средств);

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при передаче имущественных прав;

Дебет 19 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при строительстве хозспособом, при импорте товаров, при восстановлении НДС в момент передачи имущества в уставный капитал другой фирмы;

Дебет 76 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при получении аванса (предоплаты) от покупателя или заказчика;

Дебет 60 (76) Кредит 68, субсчет «Расчеты по НДС»

— удержан налоговым агентом НДС из доходов продавца.

Как начислить налог на доходы физических лиц

Начисление налога на доходы физических лиц отразите с помощью одной из следующих проводок (в зависимости от ситуации):

Дебет 70 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм, выплаченных работникам вашей организации;

Дебет 75 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм дивидендов, выплаченных участникам или акционерам, если они не являются работниками вашей организации;

Дебет 76 Кредит 68, субсчет «Налог на доходы физических лиц» — удержан налог на доходы с сумм, выплаченных физическим лицам по договорам гражданско-правового характера.

Начисление НДФЛ в учете нужно проводить в день выплаты дохода.

Как начислить прочие налоги и сборы

Акцизы, как и НДС, начисляют по дебету счета 90 «Продажи»:

Дебет 90-4 Кредит 68, субсчет «Расчеты по акцизам»

— начислен акциз.

Ряд налогов начисляют по дебету счета 91 «Прочие доходы и расходы». К этим налогам относятся:

а) налог на имущество:

Дебет 91-2 Кредит 68, субсчет «Расчеты по налогу на имущество»

— начислен налог на имущество;

б) госпошлина за участие в судебных разбирательствах, регистрационные или нотариальные действия:

Дебет 91-2 Кредит 68, субсчет «Расчеты по госпошлине»

— начислена госпошлина;

в) транспортный налог:

Дебет 91 Кредит 68, субсчет «Расчеты по транспортному налогу»

— начислен транспортный налог;

г) земельный налог:

Дебет 91 Кредит 68, субсчет «Расчеты по земельному налогу»

— начислен земельный налог.

Выбор в пользу счета 91 объясняется тем, что вышеперечисленные налоги начисляются вне зависимости от ведения обычной деятельности.

Суммы торгового сбора, уплаченные (подлежащие уплате) организацией, формируют ее расходы по обычным видам деятельности, к которым, в частности, относятся расходы, связанные с продажей товаров (письмо Минфина России от 24 июля 2015 г. № 07-01-06/42799):

Дебет 44 Кредит 68, субсчет «Расчеты по торговому сбору»

— начислен торговый сбор.

«Ресурсные» налоги и сборы начисляют по дебету счетов учета затрат на производство:

а) налог на добычу полезных ископаемых:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по налогу на добычу полезных ископаемых»

— начислен налог на добычу полезных ископаемых;

б) сбор за пользование объектами водных биологических ресурсов:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по сбору за пользование объектами водных биологических ресурсов»

— начислен сбор за пользование объектами водных биологических ресурсов.

Есть налоги, которые относятся на финансовые результаты фирмы. Такие налоги начисляют в корреспонденции со счетом 99 «Прибыли и убытки»:

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на игорный бизнес»

— начислен налог на игорный бизнес;

Дебет 99 Кредит 68, субсчет «Единый налог на вмененный доход»

—начислен налог по деятельности, облагаемой ЕНВД.

Платежи за загрязнение окружающей среды, таможенные пошлины к налогам и сборам не относятся.

Как начислить налоговые санкции

Если на организацию наложены налоговые санкции, и она не намерена их оспаривать, их суммы нужно признать в учете и отразить в отчете. Если же организация собирается их оспаривать, то в случае, если вероятность положительного исхода невелика (менее 50%), то в учете следует отразить оценочное обязательство.

Отражать в учете нужно санкции, в отношении которых получено требование об уплате, или суммы, которые списаны налоговым органом с расчетного счета в безакцептном порядке. Исходя из этих двух ситуаций определяется и момент их признания в учете.

Порядок бухгалтерского учета штрафов и других санкций, а также пеней по налогам, сборам, страховым взносам и иным аналогичным платежам нормативными правовыми актами бухгалтерского учета не урегулирован.

В ПБУ 10/99 «Расходы организации» (утв. приказом Минфина России от 6 мая 1999 г. № 33н) упомянуты штрафы, пени, неустойки за нарушение условий договоров как один из видов прочих расходов (п. 11).

В Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31 октября 2000 г. № 94н) говорится только об отражении налоговых санкций по налогу на прибыль. Это следует делать на счете 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль», субсчета второго порядка «Расчеты по пеням», «Расчеты по штрафам».

В Рекомендациях аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2016 год (приложение к письму Минфина РФ от 28 декабря 2016 г. № 07-04-09/78875) предлагается отражать в аналогичном порядке не только санкции по налогу на прибыль, но и санкции по аналогичным налогам – налогам, уплачиваемым в связи с применением УСН, ЕНВД, ЕСХН.

Таким образом, налог на прибыль и иные аналогичные обязательные платежи (налоги при УСН, ЕНВД, ЕСХН), а также суммы налоговых санкций по ним в отчете о финансовых результатах в формировании прибыли до налогообложения не участвуют, а формируют чистую прибыль (убыток).

В отношении санкций по другим налогам Минфин в вышеуказанных Рекомендациях предлагает придерживаться следующего порядка.

Определяющим является вид налога, взноса или сбора, в отношении которого на организацию наложена санкция, и та статья расходов, на которую отнесено его первоначальное начисление. Штрафы и пени, уплаченные налогоплательщиком (кроме налога на прибыль и иных аналогичных обязательных платежей) или подлежащие уплате, в отчете о финансовых результатах формируют прибыль (убыток) до налогообложения.

Такие санкции отражаются в составе расходов по обычным видам деятельности либо в качестве прочих расходов.

В составе расходов по обычным видам деятельности санкция признается, если нарушение совершено в отчетном году и санкция признана до его окончания или после окончания, но до даты подписания годового отчета. Ее сумма относится на ту же статью отчета о финансовых результатах за отчетный период, на которую относится соответствующий платеж в бюджет.

Санкция признается в составе прочих расходов, если:

- момент признания санкции выходит за рамки периода корректировок или признается санкция за предшествующий год;

- это санкция по налогу, сбору или другому платежу в бюджет, который не признается в прибыли (убытке). Например, это санкция по НДС, который является косвенным налогом, или по налогу, который включается в стоимость какого-либо актива.

Таким образом, суммы начисленных санкций по налогам, которые относятся на расходы производства, также формируют прибыль отчетного года до налогообложения.

Чек-лист всех изменений

принятых и вступивших в 2021 году

Подготовьтесь к отчетности заранее, посмотрите изменения в бухучете за 2021 год, чтобы показатели налоговой отчетности не шокировали вас в конце года, а налоговиков не спровоцировали на проверку. Воспользуйтесь вашим бесплатным доступом к бератору.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Должностная инструкция бухгалтера по налогам и сборам

Автор: Екатерина Соловьева Бухгалтер-консультант

Должностная инструкция бухгалтера по налогам и сборам

Автор: Екатерина Соловьева

Бухгалтер-консультант

Одна из важнейших составляющих учетной работы в компании — это расчет налогов и других обязательных платежей. Ошибки в этой сфере могут очень дорого обойтись бизнесмену. Поэтому специалист, ведущий налоговый учет, должен быть профессионалом высокого уровня. Рассмотрим перечень требований к налоговому бухгалтеру и их отражение в должностной инструкции (ДИ).

Что должен знать бухгалтер по налогам?

Этот специалист, по сути, должен соединять в себе качества бухгалтера и налогового консультанта.

«Бухгалтерская» часть знаний включает в себя:

- Нормативные акты, регулирующие бухучет. В первую очередь:

- закон от 06.12.2011 № 402-ФЗ «О бухучете»;

- система ПБУ, регулирующих различные сферы учета;

- план счетов и инструкция по его применению;

- разъяснения Минфина РФ и других ведомств по поводу применения бухгалтерского законодательства.

- Методы ведения бухучета.

- Порядок отражения хозяйственных операций на счетах.

- Использование специализированного ПО для ведения учета.

- Организацию документооборота.

«Налоговый» раздел знаний бухгалтера, естественно, базируется на НК РФ. Однако для безошибочного расчета обязательных платежей изучения одного Налогового Кодекса явно будет недостаточно.

Многие положения налогового законодательства содержат в себе неясности и противоречия. Кроме того, нормы в этой области постоянно меняются. Поэтому бухгалтер должен регулярно отслеживать все изменения и пользоваться разъяснениями государственных органов, касающихся расчета налогов и сборов. Причем речь здесь идет не только о Минфине и ФНС, хотя, конечно, именно эти ведомства курируют налоговую сферу.

Однако бухгалтеру нужно помнить и о других государственных органах. К налогам, с точки зрения бизнесмена, относятся и обязательные страховые взносы с фонда оплаты труда (хотя формально они таковыми и не являются). Поэтому, если налоговый бухгалтер занимается отчислениями с ФОТ, то он должен разбираться в трудовом праве и применять в работе разъяснения Минтруда, ПФР и ФСС.

Какие требования предъявляются к бухгалтеру по налогообложению?

Требования к налоговому, как и к любому другому, бухгалтеру можно разделить на две группы: профессиональная квалификация и личные качества Здесь сразу нужно отметить, что на сегодня обязательных квалификационных требований для рядовых бухгалтеров законодательство РФ не содержит. Закон № 402-ФЗ говорит только о требованиях к главбухам, да и то не для всех категорий организаций.

Профстандарт «Бухгалтер» (приказ Минтруда РФ от 21.02.2019 № 103н) подлежит обязательному применению только, если это указано в законах или других нормативных актах (ст. 195.3 ТК РФ). Т.е. его обязательность относится только к главбухам организаций, перечисленных в ст. 7 закона № 402-ФЗ (ОАО, банки, страховые компании и т.п.).

Организации имеют право установить собственные требования к квалификации рядового бухгалтера, отразив их в должностной инструкции. Чтобы не изобретать велосипед, бизнесмены часто используют для этого требования стандарта «Бухгалтер»:

- Для рядового учетного специалиста высшее образование не является обязательным — достаточно среднего специального. Образование может даже быть непрофильным, если кандидат затем прошел профессиональную переподготовку.

- Также не всегда необходим и стаж. Если специалист претендует на должность без категории, то ему достаточно только образования. Чтобы занять позицию бухгалтера 1 или 2 категории, нужно иметь, как минимум, годичный стаж на предыдущем уровне.

Личные качества учетного специалиста также можно разделить на две группы.

-

Общечеловеческие качества, которые должны быть у любого работника, независимо от сферы деятельности и должности. Это честность, порядочность, дисциплинированность, ответственное отношение к своим обязанностям.

Впрочем, надо отметить, что для бухгалтера, особенно — налогового, значимость этих характеристик существенно возрастает. Ведь из-за его халатности или недобросовестных действий компания может понести многомиллионные потери, а владельцы и руководители — попасть под уголовное преследование.

Специальные личные качества, которые важны именно для специалиста, работающего с документами и цифрами. Это аналитический склад ума, стремление к точности (сверить все до копейки) и усидчивость.

Не следует забывать и о стрессоустойчивости. Ведь бухгалтер в своей работе часто взаимодействует с другими подразделениями, а иногда — с налоговиками и прочими контролерами. Нередко при таких контактах возникают конфликтные ситуации, которые нужно уметь разрешать без ущерба для рабочего процесса.

Права и должностные обязанности бухгалтера по налогам

Бухгалтер, как и любой работник, обладает общими правами, которые охватывает ст. 21 ТК РФ: рабочее место, соответствующее нормативным требованиям, оплата труда, отдых установленной продолжительности и т.п. Но обычно эти права не включают в инструкцию, а отражают в трудовом договоре.

Для непосредственного выполнения обязанностей бухгалтер может выступать с инициативой. Например, для повышения эффективности на своем участке работы он может предложить своему руководителю новшество. Также иногда бухгалтеру могут дать полномочия в части подписания отдельных первичных документов.

Что же касается обязанностей, то они для налогового бухгалтера заключаются в начислении обязательных платежей, их отражении на счетах бухгалтерского учета и формировании деклараций. Конкретный круг обязанностей зависит от масштабов компании. В малых предприятиях один специалист может отвечать за расчет сразу нескольких обязательных платежей. В средних и крупных компаниях бухгалтер обычно ведет один налог или даже только часть расчетов по нему. Например, специалист по НДС может заниматься только книгой продаж.

Должностная инструкция бухгалтера по налоговому учету — образец

Все, о чем говорилось в предыдущих разделах, следует отразить в ДИ специалиста, который занимается расчетом налогов. У каждого работодателя есть право формировать этот документ самостоятельно, но обычно он состоит из следующих частей:

- Общие положения: порядок приема на работу, подчиненность и т.п.

- Требования к квалификации.

- Права специалиста и его обязанности.

- Ответственность.

Наши специалисты подготовили образец ДИ налогового буха. Конечно, его нужно дополнить и адаптировать под специфику вашей компании. Наш вариант можно скачать здесь.

Как избежать проблем, связанных с работой бухгалтера по налоговому учету

Налоговое администрирование с каждым годом становится все жестче. И когда по итогам проверки с организации взыскивают недоимки и штрафы, возникает вопрос: кто виноват в допущенных нарушениях?

Нередко споры между организациями и специалистами не удается решить мирным путем, тогда разногласия выносятся в суд. И вот здесь «правильная» ДИ помогает разобраться. Более того, если указанный документ составлен не для галочки, его содержание может в принципе урегулировать ситуацию на досудебном этапе.

Но есть способ, позволяющий гарантированно избежать проблем как с налоговиками, так и со специалистами. Передав учет на аутсорсинг в специализированную компанию, вы можете быть уверены, что с вашими документами будут работать профессионалы высокого уровня.

Мы принимаем сотрудников в штат только после тщательной проверки их квалификации. А в дальнейшем наши специалисты регулярно повышают свой профессиональный уровень, проходя различные курсы переподготовки.

Вывод

Инструкция бухгалтера-налоговика по налоговому учету должна максимально охватывать требования к специалисту и его функциональные обязанности.

Этот документ поможет как при организации работы бухгалтера, так и при разрешении конфликтных ситуаций.

Бухгалтерский учет налогов и сборов

Одна из основных целей любого государства – экономический рост страны, который гарантирует рост качества жизни. Роль налогов в экономическом развитии государства играет большую роль. Это некий экономический рычаг воздействия на рыночную экономику. Рассмотрим классическое определение налогов.

Налоги, классификация налогов

Налог – это обязательный, индивидуальный безвозмездный платеж, принудительно взимаемый органами государственной власти различных уровней с юридических и физических лиц в целях финансового обеспечения деятельности государства.

Важно отметить: сборы или пошлины не являются налогами, так как их уплата не является безвозмездной.

Принципы работы налоговой системы регулируются налоговым законодательством страны. Главный документ о налогах и сборах – Налоговый кодекс.

Объектами налогообложения могут быть совершенно разные явления. Это и операции по реализации товаров, прибыль, имущество, доход и т.д.

Рассмотрим три основных вида налогов, выделяемые в Российской Федерации:

- Федеральные

- Региональные

- Местные

Определение 2

Федеральные налоги – это обязательные на всей территории РФ налоги. Включают в себя следующие виды платежей: НДС, налог на прибыль компании, акцизы на виды товаров, налог на доходы физических лиц и т.д.

Региональные налоги – это налоги, которые регулируются законами субъектов РФ согласно Налоговому Кодексу страны. Уплата данного вида налогов обязательна на всей территории субъекта РФ. Транспортный налог, налог на имущество организации, а также налог на игорный бизнес относятся к региональным налогам.

Местные налоги в отличие от федеральных и региональных налогов регулируются нормативно правовыми актами органов местного самоуправления, опираясь на Налоговый Кодекс страны. Уплата данного вида налогов обязательна на всей территории муниципального образования. К местным налогам относятся налог на имущество физических лиц, а также земельный налог.

Бухгалтерия любого предприятия обязана обозначить для себя, какие виды налогов она обязана платить, а от каких выплат организация может быть освобождена. Освобождение от некоторых видов налогов, относящихся к региональным видам выплат необходимо подтвердить соответствующим решением органа местной власти.

Так, например, если налог разбивается между региональным и местным, то районная администрация может освободить организацию от соответствующей части этого налога.

Также налоги возможно классифицировать по источникам начисления. И здесь выделяют четыре основные группы:

- Косвенные, то есть начисляемые из состава выручки от реализации. К ним относятся акцизы и НДС.

- Налоги, которые включаются в состав затрат (издержек). Это налог на транспорт, землю, водный налог и т.д. Помимо этих налогов можно выделить выплаты во внебюджетные фонды социального страхования.

- Налоги, уплата которых идет за счет прочих расходов компании. Это налог на имущество организации.

Налоги, которые необходимо уплачивать за счет валовой прибыли. Это налог на прибыль организации.

Счет 68 «Расчеты по налогам и сборам» — важный документ в бухучете компании, в котором отображается и суммируется вся информация о расчетах с бюджетами по налогам и сборам, выплату которых ведет предприятие. Учет расчетов с бюджетом по налогам и сборам включает в себя следующие виды налогов, пошлин и сборов:

- Счет №90 и №91. Это счета, к которым относятся продажи и прочие расходы и доходы, такие как налог и акцизы на имущество предприятий, НДС

- Счета №08, №20, №23, №25, №26, №29, №97, №44. На эти счета дебетуются входящие в стоимость работы, капитальные вложения, услуги и продукция. К ним можно отнести земельный налог, налоги за предельно допустимые выбросы загрязняющих веществ в природную среду, транспортный налог, водный налог и т.д.

- Дебет счет №99, кредит счета №68. Это налоги, уплата которых идет с прибыли

Порядок начисления штрафных санкций за не полную или просроченную выплату налогов происходит по кредиту счета 68 «Расчеты с бюджетом по налогам и сборам» и дебету счета 99 «Прибыль и убытки» и 73 «Расчеты с персоналом по прочим операциям». В случае оплаты налогов выше нормы сумму необходимо отобразить в корреспонденции со счетом 51 «Расчетные счета» по счету 68.

Специальные налоговые режимы

Система налогообложения включает в себя специальные налоговые режимы. Особенность их заключается в том, что определен и закреплен на законодательном уровне ряд ситуаций, когда предусмотрен особый порядок уплаты налогов, либо обозначены ситуации об освобождении от уплаты определенных видов налогов и сборов, предусмотренных Налоговым Комитетом государства. При бухгалтерском учете налогов и сборов важно внимательно изучить ряд пунктов специальных налоговых режимов, чтобы избежать лишних выплат. Рассмотрим специальные налоговые режимы:

- Единый сельскохозяйственный налог, затрагивает работу сельскохозяйственных товаропроизводителей

- Упрощенная система налогообложения

- Единый налог на вмененный доход для отдельных видов деятельности

- Существуют соглашения о разделе продукции. При их своевременном выполнении система налогообложения предусматривает специальный налоговый режим

- Работа по патенту

Учет налогов и сборов по всем этим ситуациям обозначается счетом 68 «Учет расчетов с бюджетом по налогам и сборам». Важно знать, что для работы по каждому налогу на счете 68 открывается отдельный субсчет. Уплаченные в бюджет налоги отображаются в зависимости от источника, который уплачивает налог.

Различные источники финансирования

Налоговый Кодекс РФ обозначил разные источники финансирования для разных налогов и сборов. Рассмотрим источники начисления налогов и порядок из отображения в бухучете.

- Выручка от реализации. Включает в себя такие налоги, как акцизы, НДС, налог на добычу полезных ископаемых. В бухучете предусмотрены следующие варианты отображения: Д 90/3, 91/2, К 68, Д 90/4 К 68, Д 90/5 К 68, Д 90/6 К 68

- Себестоимость. Включает в себя следующие виды налогов: транспортный налог, земельный налог, платежи за загрязнение окружающей среды, единый налог на вмененный доход, регулярные платежи за использование природных недр, сборы за использование объектов животного мира и водный налог. В бухучете предусмотрены следующие варианты отображения: Д 20, 26, 44, К 68

- Финансовый результат. Это налог на имущество организации. В бухучете предусмотрены следующие варианты отображения: Д 91/2 К 68

- Прибыль. Соответственно, это налог на прибыль предприятия. В бухучете предусмотрены следующие варианты отображения: Д99 К 68

- Доход физических лиц. В данном пункте учитывается исключительно налог на доходы физических лиц. В бухучете предусмотрены следующие варианты отображения: Д 70, 75/2, 76/3, К 68

- Стоимость товарно-материальных ценностей. Это государственные пошлины и импортные таможенные пошлины. В бухучете предусмотрены следующие варианты отображения: Д 07, 08, 10, 41, т.д. К 68.

Расчеты с бюджетом по налогам и сборам

Расчеты с бюджетом по налогам и сборам

Похожие публикации

Производственно-хозяйственная деятельность компании подвергается тщательному анализу, а все произведенные операции фиксируются на счетах бухгалтерского учета, в т.ч. начисление и уплата налогов. Статьей 12 НК РФ установлено несколько уровневых категорий налогов, определяющих соответствующие бюджеты: федеральные, региональные, местные. Разберемся в особенностях учета.

Расчеты по налогам и сборам: счет

Учет расчетов по налогам и сборам регламентируют законодательные нормы и действующие НПА. В бухучете все налоги и установленные сборы фиксируются на счете 68 «Расчеты с бюджетом по налогам и сборам», где по каждому из них специально открывают субсчет, объединяющий аналитическую информацию. Счет 68 предназначен для подытоживания в целом сведений по налогам, уплачиваемым фирмой, а также персоналом компании. Заметим, что только в учете НДС кроме 68-го применяется еще счет 19. С его помощью отражают входной НДС по купленным ценностям.

Выбранная предприятием система налогообложения диктует расчет того или иного налога, но все они учитываются по одному правилу: начисление к уплате в бюджет фиксируется по кредиту счета 68, а перечисление платежей по ним, т. е. уплата – по дебету. По видам налоговых отчислений обязательно ведется аналитика, обеспечивающая возможность получения оперативной информации по произведенным, просроченным или отсроченным платежам, а также начисленным штрафам и пени.

В зависимости от вида сборов корреспондирующими счетами к 68-му счету могут выступать:

- счета производственных затрат при начислении налогов, входящих в стоимость выпускаемой продукции/услуг (транспортный, земельный, на воду, плата за выбросы в окружающую среду, на приобретение ТС и др.) – Д/т 08/20/23/25/26/29/44/97 – К/т 68;

- прибыль до налогообложения (когда рассчитывают имущественные налоги, налог на рекламу и др.) Д/т 91 – К/т 68;

- счета продаж и пр. расходов (при исчислении НДС, акцизов) Д/т 90,91 – К/т 68;

- результативные счета (при расчете налога на прибыль) Д/т 99 – К/т 68;

- счета доходов физлиц (при уплате НДФЛ) Д/т 70 – К/т 68;

- счета пр. расходов или возмещения ущерба при начислении штрафных санкций при неуплате или частичной уплате налогов: Д/т 91 (73 при персональной ответственности) – К/т 68. Записью Д/т91 – К/т 68 оформляют уплату госпошлины для рассмотрения дела в суде.

На перечисление платежа составляется проводка Д/т 68 – К/т. Записью Д/т 51 – К/т 68 отражают суммы, возвращенные при переплате налогов.

При подведении итогов за рассматриваемый период сальдо счета 68 по отдельным субсчетам может быть развернутым, т. е. дебетовым и кредитовым. Это часто необходимо для большей информативности предоставляемых пользователям данных.

Расчеты по налогам и сборам в балансе

Являясь активно-пассивным, счет 68 объединяет всю деятельность фирмы и отражает расчеты с бюджетом по налогам и сборам, как в активной части баланса, так и в пассиве. Связанные с налоговыми платежами, сведения могут отражаться в бухгалтерском балансе в следующих разделах и строках:

- в активе баланса:

- в 1-м разделе:

- стр. 1180 при учете с отложенными налоговыми активами,

- во 2-м разделе:

- стр. 1220 «НДС по приобретенным МЦ»:

- стр. 1230, если у фирмы имеется переплата по налоговым платежам;

- в 1-м разделе:

- в пассиве баланса:

- в 4-м разделе:

- стр. 1420 при наличии отложенных налоговых обязательств;

- стр. 1450, если имеются долгосрочные обязательства по предоставленной компании рассрочки/отсрочки по налогам, инвестиционные кредитные проекты и др.;

- в 5-м разделе:

- стр. 1520 при отражении кредиторской задолженности по краткосрочным недоимкам и начисленным налогам с не наступившим пока еще сроком оплаты.

- в 4-м разделе: