Табель учета питания сотрудников

Расходы на питание работников: учет и налогообложение

Сегодня многие работодатели заботятся о своих сотрудниках, обеспечивая их питанием за счет компании или компенсируя затраты на обеды. Притом что данная услуга очень удобна и приятна для работников, она часто вызывает претензии со стороны налоговиков, которые причисляют расходы на питание к категории необоснованных. В то же время суды, как правило, в подобных ситуациях занимают позицию налогоплательщиков. Как компании накормить сотрудников и не попасть в немилость проверяющих органов?

Очередной раз правоту налогоплательщика, предоставлявшего своим сотрудникам бесплатные обеды за счет организации, подтвердил Арбитражный суд г. Москвы в постановлении от 6.04.2012 г. по делу № А40-65744/11-90-285.

ИФНС № 24 по г. Москве подала иск в отношении ООО «Автотрейд-АГ», обвиняя компанию в необоснованном включении в состав внереализационных расходов в проверяемом периоде в общем размере 4 252 175 рублей. В ходе рассмотрения дела арбитрами было установлено, что фирма-ответчик правомерно включила в состав расходов по налогу на прибыль суммы, уплаченные за предоставление услуг бесплатного питания работникам – так как данный пункт был закреплен в Положении о дополнительных льготах, а в трудовых договорах сотрудников указано, что на них распространяются все льготы, установленные в данной организации.

Договор дороже денег, или Кушать подано

Неотъемлемым документом, который поможет отрегулировать отношения сотрудников и работодателей в сфере предоставления питания, является коллективный трудовой договор. В нем стороны имеют право прописать условия полной или частичной оплаты питания (ч. 2 ст. 41 ТК РФ).

Существует несколько вариантов организации питания работодателем:

- компенсации, доплаты, дотации;

- заключение договора с организацией общественного питания (кафе, буфет, столовая);

- заказ готовых обедов в офис (кейтеринг);

- оборудование одного из кабинетов компании под кухню;

- создание собственной столовой.

Наиболее приемлемый путь каждая компания, просчитав предстоящие затраты, налоговые обязательства и оценив риски, выбирает сама. В каждом из вариантов существуют свои особенности. К примеру, организация столовой – один из самых затратных и осложненных бюрократическими процедурами способов, к которому стоит обращаться организациям с численностью сотрудников более 200 человек. Поэтому мы расскажем о самых популярных и наименее «пыльных» вариантах представления питания работникам компании.

1) Из рук в руки

Наименее хлопотный для организации путь – выплата сотрудникам дотаций на питание, т. е. выдача денег непосредственно на руки работникам.

Учесть сумму дотации на питание в составе расходов, уменьшающих налогооблагаемую прибыль, организация сможет, только если таковая предусмотрена в трудовом (коллективном) договоре с работниками (п. 25 ст. 270 НК РФ). Если это не оговорено, то суммы выплат будут начисляться за счет чистой прибыли.

Чайно-кофейный налог

Работодателю не следует начислять НДФЛ на стоимость приобретаемой в офис компании воды, кофе, чая, сахара, конфет. Если доход в натуральной форме, полученный сотрудниками в виде питания, не персонифицирован, то объект обложения НДФЛ отсутствует. Об этом свидетельствует письмо УФНС России по г. Москве от 28.08.2006 г. № 21-11/75538@.

А вот НДС компании все же придется рассчитать. Бесплатные угощения относятся к безвозмездной передаче товаров и в соответствии с пп. 2 п. 1 ст. 146 НК РФ являются объектом обложения НДС.

Возможна ситуация, когда работодатель компенсирует сотрудникам расходы на обеды. Такой способ удобен тем, что работники сами определяют, где им питаться, и компании не нужно заключать договор с предприятием общественного питания. Сумму компенсации на обеды следует установить локальным нормативным актом, а в коллективном и трудовых договорах необходимо поставить ссылки на то, что работникам выплачиваются компенсации.

Также компания вправе предусмотреть в коллективном договоре доплаты на питание работникам при наличии такой возможности (ст. 41 ТК РФ). Если доплата на питание сотрудникам предусмотрена трудовым (коллективным) договором, эти суммы могут быть учтены в составе расходов на оплату труда (п. 25 ст. 255 НК РФ).

2) Все включено

В случае предоставления комплексных обедов организацией общественного питания (кафе, ресторан, столовая) компания-работодатель должна заключить с ней соответствующий договор. В нем необходимо отразить условия предоставления питания сотрудникам данной фирмы. Возможен вариант, когда работники будут приходить на обед и предъявлять пропуск, талон или расписываться в ведомости, специальном журнале.

Что касается схемы текущего учета и контроля, форм актов и других документов, работодатель и организация общественного питания выбирают их самостоятельно, исходя из удобства применения. Расчеты между сторонами отражаются в общем порядке с использованием счета 60 «Расчеты с поставщиками и подрядчиками».

3) C доставкой на дом

Доставка обедов в офис в последние годы стала все больше набирать популярность. Называется такой способ – кейтеринг (от англ. сater – поставлять провизию) – услуга по организации питания на выездном обслуживании.

Схему учета и контроля средств необходимо прописать в договоре. Если в документе зафиксировано, что фирма-работодатель лишь оплачивает услуги общественного питания, эти операции можно отражать так же, как и расходы на комплексные обеды.

В случае когда компания покупает обеды, а потом передает их работникам за плату и эта деятельность носит регулярный характер, отражать доходы и расходы по данным операциям следует на счете 91 «Прочие доходы и расходы» или на счете 90 «Продажи».

Если же работодатель приобретает обеды и передает их работникам бесплатно, учет блюд следует вести на счете 10 «Материалы».

4) Кухня под боком

Достаточно привычным вариантом на сегодня является переоборудование одного из кабинетов компании под кухню, оснастив ее различной бытовой техникой и мебелью. В ст. 223 «Санитарно-бытовое и лечебно-профилактическое обслуживание работников» ТК РФ предусмотрена обязанность работодателя по благоустройству помещения для приема пищи в течение рабочего времени.

Бесплатное питание – как норма

Бесплатное питание в организации предусмотрено законом лишь для отдельных категорий персонала. Перечень этих профессий, должностей и производств определен приказом Минздравсоцразвития России от 16.02.2009 г. № 46н.

При этом НДФЛ и взносы на обязательное пенсионное (социальное, медицинское) страхование не начисляются (п. 3 ст. 217 НК РФ, п. 2 ч. 1 ст. 9 ФЗ от 24.07.2009 г. № 212-ФЗ).

Нормативы, по которым следует оборудовать помещение для приема пищи, установлены в СНиП 2.09.04-87 «Административные и бытовые здания» (утв. постановлением Госстроя СССР от 30.12.1987 г. № 313). Так, согласно п. 2.48 – 2.52 СНиП 2.09.04-87, если количество работников составляет менее 30 человек в смену, можно оборудовать комнату для приема пищи (при численности до 200 человек – столовую или столовую-раздаточную).

Чтобы обосновать расходы на выделение помещения под обеденную комнату, а также покупку бытовой техники, в коллективном договоре или локальном нормативном акте следует прописать условие о предоставлении работникам данного помещения для приема пищи.

На основании пп. 7 п. 1 ст. 264 НК РФ затраты на обустройство обеденных комнат должны учитываться как прочие расходы, связанные с производством и реализацией товаров (работ, услуг).

Если стоимость приобретенной мебели и техники для оснащения кухни превысила 40 тыс. рублей, а срок службы составляет более 12 месяцев, ее придется погашать путем начисления амортизации (п. 1 ст. 256 НК РФ).

Персонификация данных

Суммы, перечисленные на питание работников, являются их доходом в натуральной форме и подлежат обложению НДФЛ (п. 1 ст. 210, пп. 1 п. 2 ст. 211 НК РФ).

При организации питания по принципу шведского стола размер такого натурального дохода по конкретному работнику установить не получится. Минфин России признает, что при отсутствии возможности персонифицировать и оценить экономическую выгоду, полученную каждым работником, дохода, облагаемого НДФЛ, не возникает (письмо ведомства от 15.04.2008 г. № 03-04-06-01/86, постановление ФАС Уральского округа от 20.08.2009 г. № Ф09-5950/09-С2).

И все же, чтобы избежать претензий контролирующих органов, целесообразно организовывать питание сотрудников таким образом, чтобы можно было определить доход, полученный каждым из них.

Что касается компенсаций и дотаций, то эти формы оплаты питания облагаются НДФЛ. Удержать исчисленную сумму налога необходимо непосредственно из доходов работника при их фактической выплате (п. 4 ст. 226 НК РФ). При этом удерживаемая сумма налога не может превышать 50% суммы выплаты.

Хвостатый сотрудник

Собака, как известно, друг человека, но еще верный и надежный охранник. Чтобы обезопасить свою контору от посещения незваных гостей, руководство некоторых компаний принимает простое решение – поставить у входа будку и посадить на цепь сторожевую собаку. И все бы хорошо, вот только во избежание претензий со стороны контролирующих органов содержание питомцев придется производить по нормам, установленным клубами собаководства, в зависимости от породы сторожевых собак (п. 4 письма ГНИ по г. Москве от 24.11.1998 г. № 11-13/35186).

В бухгалтерском учете затраты на содержание собак учитываются на счете 26 «Общехозяйственные расходы». В налоговом учете такие расходы правильно будет отнести к прочим расходам (пп. 6 п. 1 ст. 264 НК РФ).

Не забудем начислить и страховые взносы: ими подлежат обложению во внебюджетные фонды выплаты в пользу работников, произведенные в рамках трудовых правоотношений, в том числе предусмотренные трудовыми и коллективными договорами, локальными нормативными актами (письма Минздравсоцразвития России от 19. 05. 2010 г. № 1239-19 и от 5.08.2010 г. № 2519-19).

Облагать или нет?

Одним из условий к вычету НДС является использование товаров, работ, услуг для осуществления операций, признаваемых объектом налогообложения данным налогом (пп. 1, п. 2 ст. 171 НК РФ).

Официальной позиции по вопросу начисления НДС на предоставление бесплатного питания работникам нет. В письмеУФНС России по г. Москве от 3 марта 2010 г. № 16-15/22410 сказано, что раздача сотрудникам обедов бесплатно, то есть безвозмездно, является объектом обложения НДС. Подтверждает эту позицию и постановление ФАС Московского округа от 27.04.2009 г. № КА-А40/3229-09-2 по делу № А40-34660/08-35-115. Суд указал, что бесплатная передача работникам обедов является услугой, поэтому облагается НДС.

Диаметрально противоположное решение вынес ФАС Западно-Сибирского округа от 15.09.2008 г. № Ф04-5056/2008 (10064-А75-25) по делу № А75-1465/2008. Суд установил, что обеды сотрудников оплачивались за счет прибыли, остающейся в распоряжении предприятия, и услуги по обеспечению питанием предоставлялись третьими лицами за счет средств работодателя. В этой ситуации при передаче обедов работникам реализации не происходит и уплачивать НДС нет оснований (аналогичное постановление вынес ФАС Московского округа от 16.07.2007 г., 18.07.2007 г. № КА-А40/5665-07 по делу № А40-53703/06-140-348).

На заметку бухгалтерам

Организация питания сотрудников работодателемпризнается частью фонда заработной платы. Компания вправе учесть выплаты на обеды в составе расходов по обычным видам деятельности (п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. приказом Минфина РФ от 6.05.1999 г. № 33н).

Бухгалтер данные расходы должен отразить в составе заработной платы: Дебет счета 20 «Основное производство» или Дебет счета 44 «Расходы на продажу». Кредит счета 70 «Расчеты с персоналом по оплате труда» (Инструкция по применению плана счетов).

Погашение начисленных сумм (выдача работникам готовых блюд) в бухгалтерском учете отражается записью: Дебет счета 70, Кредит счета 90 «Продажи». Одновременно в Дебет счета 90 списывается фактическая себестоимость готовых блюд, выданных в счет оплаты труда.

В ситуации, если предоставление работникам бесплатного питания не предусмотрено трудовым (коллективным) договором, в бухгалтерском учете данные расходы признаются в составе прочих расходов (п. 11 ПБУ 10/99). Что касается фактической себестоимости блюд, то ее следует записать следующим образом: Дебет счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы», Кредит счета 20 «Основное производство».

Екатерина Петрова

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

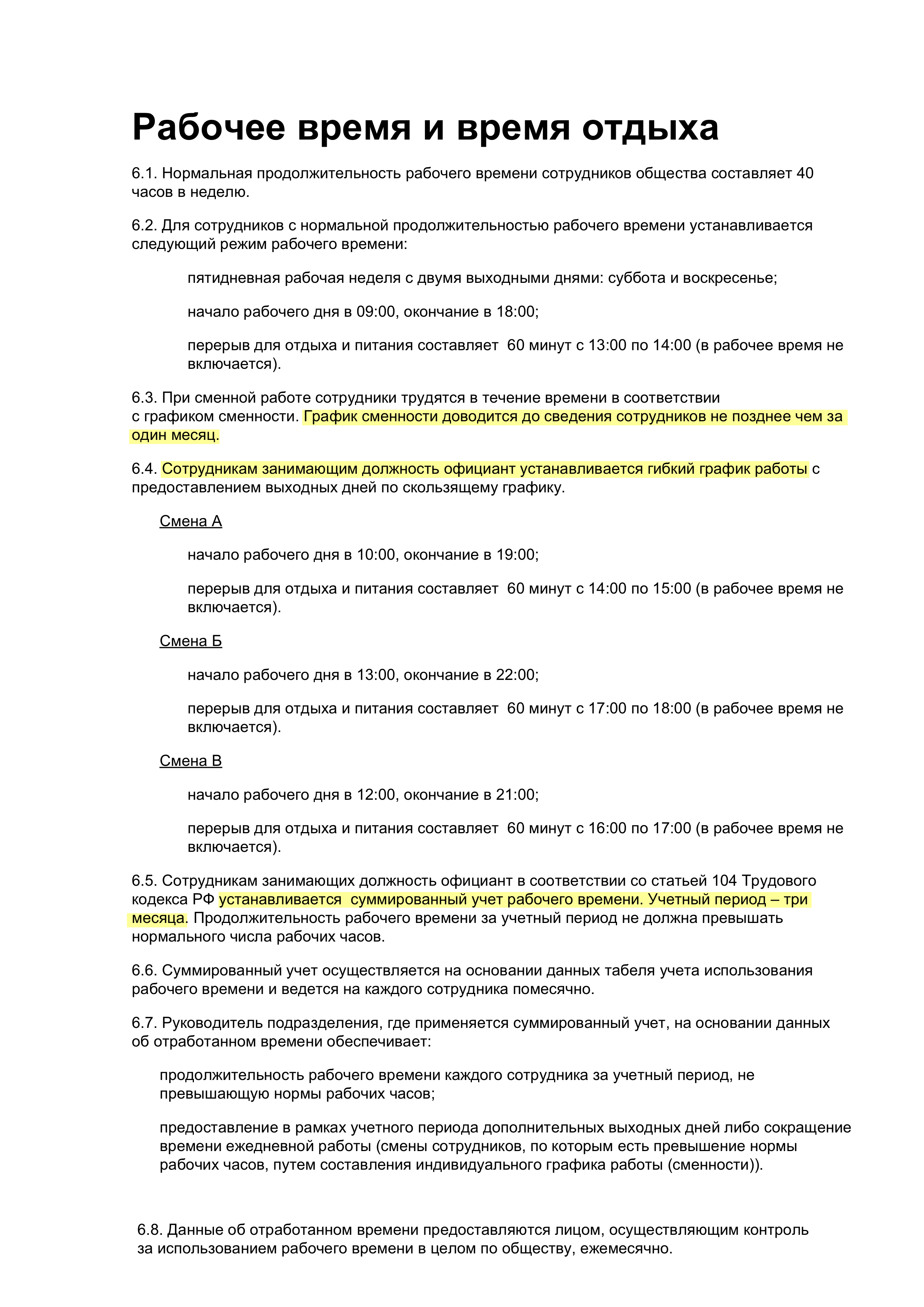

Как оформить гибкий график

Магазины, кафе и бары работают не только по будням с девяти до шести, но и поздним вечером, и по выходным. Чтобы гостей и покупателей было кому обслуживать, работодатели вводят для сотрудников гибкий график работы. Рассказываем, как сделать это правильно, а в конце статьи — шаблоны всех документов.

Статья поможет понять, что делать. Но для оформления документов и расчета рабочих часов может понадобится помощь кадровика.

Когда нужен гибкий график

Есть два стандартных режима работы: 5/2 и 6/1. Так работают офисы, университеты и налоговая. У этих графиков есть фиксированный выходной — воскресенье.

Магазинам и кафе такие графики не подходят, потому что в выходные тоже нужно обслуживать клиентов. Гибкий график позволяет передвигать часы работы и выходные дни.

Мы объясняем, как оформить такой график, на примере кафе.

Пока коротко самое сложное: нужно выбрать учетный период и узнать в нем норму часов, поменять правила внутреннего распорядка и подписать дополнительное соглашение с работником. Еще нужно постоянно вести табель рабочего времени и составлять график.

Шаг 1. Выбираем учетный период

Учетный период — это отрезок времени, за который работодатель считает рабочие часы сотрудника. При стандартных графиках всё просто. Сотрудники работают по восемь часов в день — это сорок часов в неделю и примерно 160 часов в месяц. И так круглый год.

При гибком графике количество часов и выходные меняются:

Арина — официантка. В одном месяце у нее было 140 часов, в другом — 180 часов, а сколько будет в следующем, пока непонятно. Поэтому работодателю придется считать рабочие часы Арины.

В Трудовом кодексе это называется «суммированный учет рабочего времени». Работодатель выбирает период и считает в нём рабочие часы. Учетный период не должен быть больше года. Месяц, два или двенадцать можно, а больше уже нельзя.

Шаг 2. Меняем правила внутреннего распорядка

Итак, суммированный учет рабочего времени — это подсчет отработанных сотрудником часов за учетный период . Его отражают в правилах внутреннего распорядка. Такие правила есть в каждой компании и описывают всё: как принимать на работу, отправлять в командировки, увольнять, платить премии.

В раздел «Рабочее время и время отдыха» нужно добавить три пункта:

- написать, кто работает по гибкому графику;

- уточнить, для каких должностей нужно считать часы работы и с каким учетным периодом;

- указать, что работодатель готовит график с часами и днями работы на каждый месяц.

Строгих правил, как оформлять документ, нет. Раздел с изменениями может выглядеть так:

С правилами внутреннего распорядка знакомят всех сотрудников и просят расписаться.

Теперь начинаем разбираться с самим графиком работы.

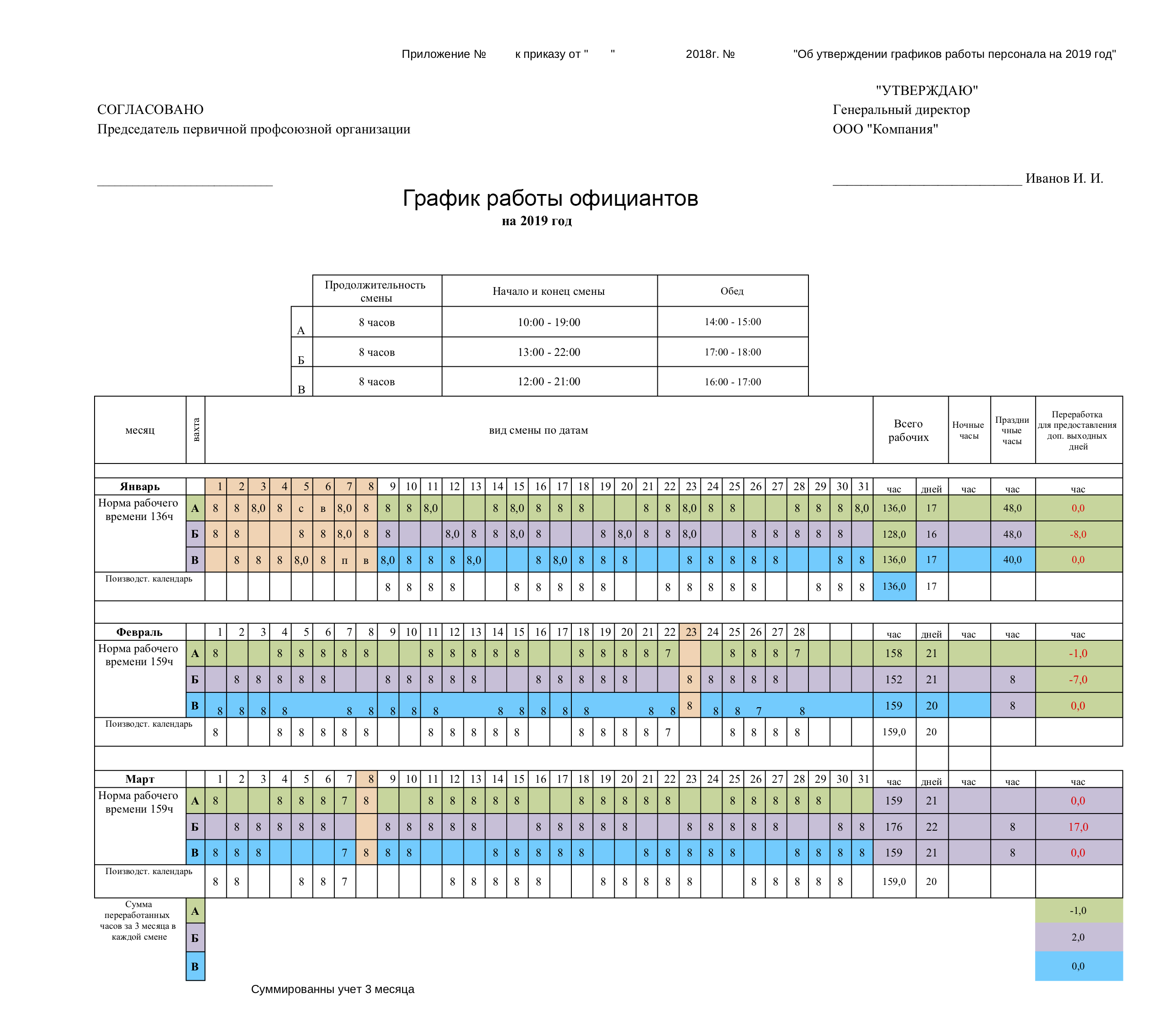

Шаг 3. Узнаем норму часов за учетный период

Норма рабочего времени — понятие из закона: она определяет, сколько часов в неделю и месяц могут работать сотрудники. Норма понадобится, чтобы составлять график работы.

Каждый месяц норма меняется из-за праздников и разного количества дней. Например, в январе 2019 года норма — 136 часов, а в марте — 159.

Узнать норму за месяц помогает производственный календарь:

Чтобы узнать, сколько часов может работать сотрудник в учетном периоде, складывают нормы часов по месяцам. Теперь на примере:

Владелец бара выбрал учетный период три месяца. Он смотрит в календаре, какая норма часов в январе, феврале и марте. И складывает: 136 + 159 + 159 = 454 часа — столько времени может отработать сотрудник за эти три месяца.

Внутри периода часы можно распределять, как удобно владельцу кафе и официантам.

Шаг 4. Составляем график работы

График работы, он же график сменности, показывает, когда сотрудник отдыхает, а когда выходит на работу и на сколько часов.

Когда работодатель готовит график работы, он учитывает три вещи:

- норму часов за учетный период. Если официант отработает больше нормы, работодатель платит ему за переработку;

- отдых между сменами. Ежедневный отдых не может быть меньше двойной продолжительности смены. Если официант отработал 8 часов, он отдыхает 16 часов, и только после этого опять выходит на работу;

- длинные выходные раз в неделю. Раз в неделю работодатель обязан дать каждому сотруднику выходные минимум в 42 часа.

График можно составить сразу на год или составлять раз в месяц. Главное — учесть все три требования.

На графике у официанта Б есть переработка за март — 17 часов. Но в кофейне учетный период — три месяца, поэтому переработка считается не по месяцам, а в конце учетного периода. В январе и феврале официант работал меньше, поэтому его переработка в марте как бы перекрывает недостающие часы. В итоге работодатель оплачивает только два часа переработки, а не 17.

График смен можно не составлять, если компания или ИП — микропредприятие. Такими считаются те, у кого:

- выручка до 120 млн рублей в год;

- до 15 сотрудников в штате.

Микропредприятия добавляют график работы компании в типовой договор, а график со сменами для сотрудников не делают.

Оформить сотрудника за шесть шагов

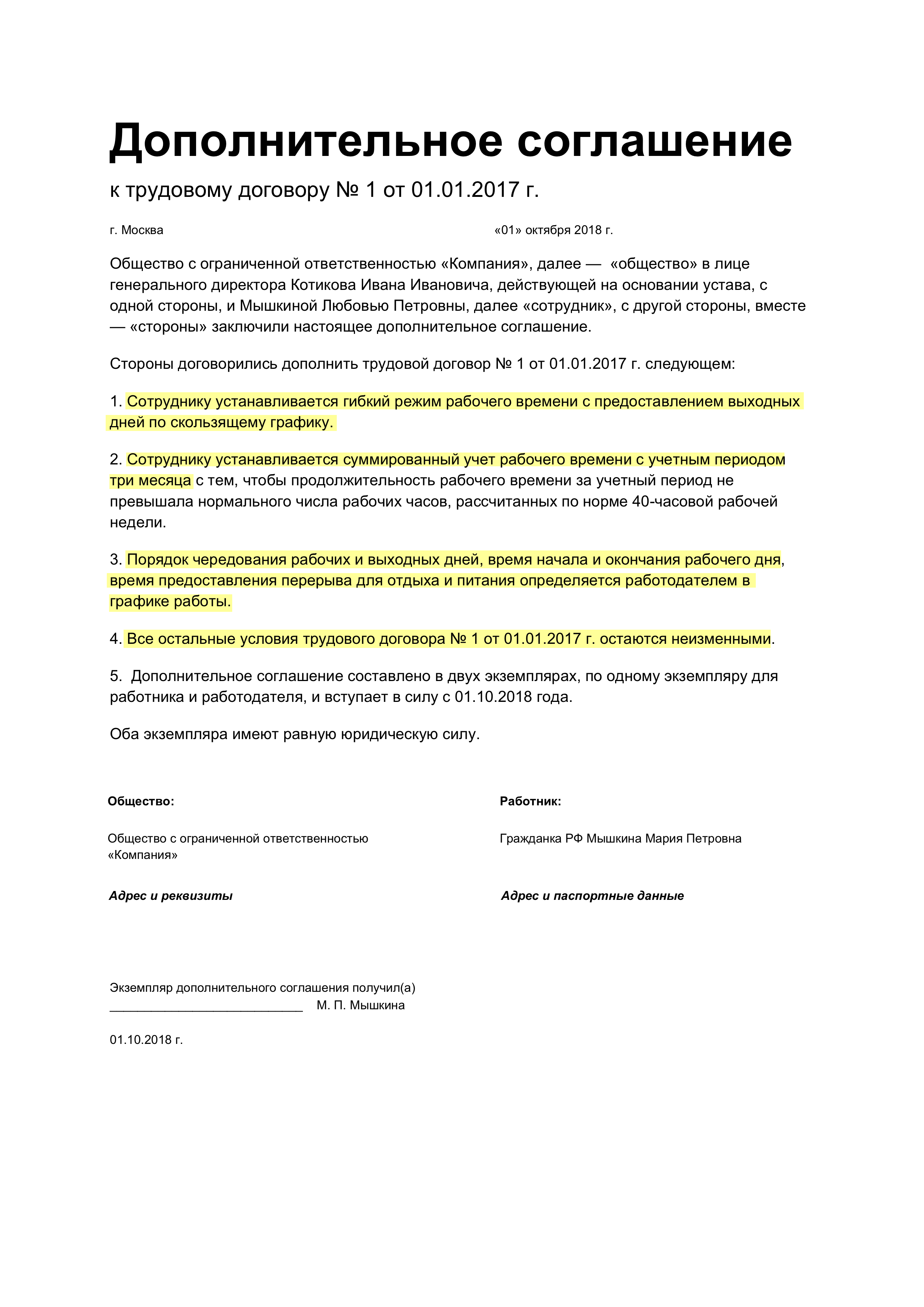

Шаг 5. Подписываем дополнительное соглашение

Мало договориться с сотрудником на словах — гибкий график работы нужно зафиксировать письменно. Подойдет дополнительное соглашение к трудовому договору.

Дополнительное соглашение компания подписывает с сотрудниками, которые уже работают. Если сотрудник новый, условия о графике добавляют в трудовой договор.

Шаг 6. Заполняем табель рабочего времени

С периодом определились, график составили, документы подписали. Теперь об отчетности. Для нее используют табель учета рабочего времени.

Табель нужен при любом графике работы. По нему бухгалтерия считает сотруднику зарплату, а налоговая и трудовая инспекция проверяют, соблюдает ли работодатель требования закона.

График — это план, как будет работать сотрудник, а табель — это работа сотрудника по факту. График и табель могут отличаться, если сотрудник заболел или прогулял.

Шаг 7. Оплачиваем переработку, если она есть

Когда часы в графике за учетный период совпадают с нормой по календарю, доплачивать сотруднику не нужно. В графике за три месяца стоит 454 часа, в календаре тоже. Всё в порядке.

Штрафы, если не платить — статья 5.27 Административного кодекса.

Если в графике часов оказалось больше, чем по норме, — это переработка. За нее придется доплатить. Первые два часа переработки оплачиваются в полуторном размере, а остальные — в двойном.

Вместо оплаты переработки работодатель может дать дополнительные выходные, но только по желанию сотрудника.

Cотрудники могут пожаловаться в инспекцию труда, если работодатель не платит за переработку. Или инспектор сам заметит нарушение во время проверки, и тогда штрафы:

- для должностного лица, например директора кафе — до 20 000 рублей или запрет работать директором на одни-три года;

- ИП — до 20 000 рублей;

- компании — до 70 000 рублей.

Кроме нормы часов еще есть праздничные дни. Даже если в компании ведется суммированный учет и нет переработок, за работу в праздники придется доплатить. При этом за праздники работодатель платит в этом же месяце, в день аванса или зарплаты. А за переработку — в конце учетного периода.

Работа в праздники

Лизинг для таксистов в Модульбанке

Camry, K5, E-Класс и другие популярные модели от 1850р в день

Короче

Как оформить гибкий график:

выбрать учетный период;

поменять правила внутреннего распорядка компании;

узнать норму часов за учетный период;

составить график работы;

подписать дополнительное соглашение с сотрудником;

Табель учета рабочего времени на 2021 год

Табель учета рабочего времени — важный документ. Его обязан вести каждый работодатель. Данные, включенные в табель, необходимы как для расчетов с работниками, так и для налоговых целей. А значит, сотрудники ИФНС могут запросить этот документ при проверке. Сегодня мы расскажем, как правильно составить табель учета рабочего времени на 2021 год, и как надо его хранить. Также будет приведен образец заполнения этого документа.

- Для чего нужен табель учета рабочего времени

- Формы табеля учета

- Как фиксировать отработанное время

- Как отмечать отпуск

- Выходные и праздничные дни в Табеле на 2021 год

- Срок хранения Табеля учета рабочего времени

- Образец заполнения табеля учета рабочего времени

Для чего нужен табель учета рабочего времени

Ведение табеля необходимо, прежде всего, для учета времени, отработанного сотрудниками. Данная обязанность работодателей закреплена в статье 91 ТК РФ. Отсутствие табеля само по себе является нарушением. Организация-работодатель в этом случае может быть оштрафована на 50 тыс. рублей (ч. 1 ст. 5.27 КоАП РФ).

Бесплатно вести табель учета рабочего времени в бухгалтерском веб‑сервисе

Правильное и своевременное ведение табеля не только спасет от штрафа, но и значительно облегчит жизнь бухгалтерии. В большинстве учетных программ на этот документ «завязаны» расчет зарплаты по итогам месяца; среднего заработка, выплачиваемого при предоставлении отпусков и направлении в командировки, и проч. Программа на основании кодов, проставленных в табеле, сама определяет, какие периоды и суммы нужно учесть при расчете, а какие следует исключить. Это существенно сокращает трудоемкость вычислений, но в то же время повышает «цену» недочетов при заполнении табеля. Неправильное указание кода или времени работы может привести к неверному определению среднего заработка и неточностям в расчетах. А это, в свою очередь, повлечет ошибки при исчислении налогов.

Не обойтись без этого документа и при расчете среднесписочной численности сотрудников.

Помимо этого, табель может применяться для контроля за уплатой «зарплатных» налогов и других обязательных платежей. В частности, с его помощью можно проверить, правильно ли были определены базы по страховым взносам и НДФЛ, а также расходы на оплату труда.

Наконец, корректно заполненный табель облегчит формирование статистической отчетности. К примеру, форма П-4 «Сведения о численности и заработной плате работников» практически полностью составляется по данным табеля.

Заполнить форму П-4 по новым правилам и сдать в Росстат через интернет

Формы табеля учета

Для учета рабочего времени предусмотрены унифицированные формы. Бюджетные организации должны использовать форму № 0504421 по ОКУД, которая утверждена приказом Минфина от 30.03.15 № 52н .

Коммерческие организации могут применять форму № Т-12 или форму № Т-13. Обе формы утверждены постановлением Госкомстата от 05.01.04 № 1.

Основное отличие между ними заключается в следующем: в форме № Т-13 отсутствует часть, посвященная расчетам по заработной плате. При этом Указания по заполнению формы № Т-12 разрешают и в этой форме не заполнять листы, посвященные расчету зарплаты. Это возможно, если ведется раздельный учет рабочего времени и расчетов с персоналом.

Соответственно, выбор между данными формами в основном зависит от настроек учетной программы. Так, если в организации учет расчетов с персоналом совмещен с учетом рабочего времени, то нужно использовать форму № Т-12 и заполнять в ней раздел 2. Если же учет рабочего времени отделен от расчетов с персоналом, то можно использовать любую из указанных форм.

Рассчитывать «сложную» зарплату при разных системах оплаты труда Попробовать бесплатно

Как фиксировать отработанное время

Законодательство допускает два варианта заполнения форм № Т-12 и № Т-13. Первый (наиболее распространенный) подразумевает ведение табеля сплошным методом — регистрируются явки, неявки и любые отклонения от «нормальной» работы (сверхурочная работа, командировки, работа в выходные и т.п.). Второй вариант предусматривает регистрацию в табеле только отклонений от нормального режима труда (неявок, командировок, сверхурочной работы и т.п.).

ИСТОРИЯ ВОПРОСА. До того времени, когда еще не было повсеместного распространения учетных программ, выбор метода заполнения Табеля зависел, как правило, от установленного в организации режима рабочего времени. При постоянной продолжительности рабочего дня (смены) кадровый работник мог ежедневно отмечать в Табеле только тех сотрудников, которые не вышли на работу, либо трудились меньше или больше положенного. В отношении остальных работников подразумевалось, что они присутствовали на рабочем месте ровно столько, сколько указано в трудовом договоре. Если же количество отработанных часов в различные дни (смены) могло отклоняться от нормы, то кадровой службе нужно было ежедневно вносить в Табель данные обо всех работниках, чтобы контролировать переработки.

Сегодня, когда кадровый учет почти полностью автоматизирован, метод отклонений практически не используется. Объяснение простое: при компьютерной обработке форм № Т-12 и № Т-13 пустые ячейки недопустимы.

Поэтому в настоящее время большинство работодателей ежедневно вносят в Табель данные о явке сотрудников. Для этого в верхней строке указывается код «Я» или «01» (если используются цифровые, а не буквенные коды), а в нижней строке проставляется цифра, соответствующая продолжительности рабочего дня в часах (обычно это «8»).

Возможны ситуации, когда в Табеле появляются дополнительные коды. К примеру, если сотрудник привлекается к сверхурочной работе. В таком случае в верхней ячейке за соответствующий день будет указано сразу несколько кодов, а в нижней проставлены соответствующие им часы. Так, если сотрудник проработал сверхурочно два часа, то в верхней графе табеля за такой день нужно проставить «Я/С» (или «01/04», если используются цифровые коды), а в нижней — «8/2».

Ведите табель и рассчитывайте зарплату в веб‑сервисе Попробовать бесплатно

Как отмечать отпуск

Если работник направляется в отпуск, то соответствующие дни в табеле учета рабочего времени отмечаются специальными кодами. При этом нижняя ячейка — количество часов — не заполняется.

Для отражения в формах № Т-12 и № Т-13 отпусков используются следующие обозначения: ОТ (09) — для основного ежегодного оплачиваемого отпуска, ОД (10) — для дополнительного оплачиваемого отпуска, предоставляемого некоторым сотрудникам (например, работникам с ненормированным днем; ст. 116 ТК РФ). Учебному отпуску соответствует код У (11), а отпуску «за свой счет» — код ДО (16).

Чтобы обозначить отпуск по беременности и родам применяется код Р (14). Этот же код используется в случае удлиненного отпуска, предоставленного из-за осложненных родов (ст. 255 ТК РФ). Для отражения отпуска по уходу за ребенком до трех лет используется код ОЖ (15).

ВАЖНО. Для цели заполнения табеля нет разницы между отпуском по уходу за ребенком до 1,5 лет и отпуском по уходу за ребенком до 3 лет. В любом из этих случаев ставится код ОЖ (15) за все дни соответствующего отпуска.

Работать с электронными больничными по новым правилам

Выходные и праздничные дни в Табеле на 2021 год

По общему правилу, выходные и праздничные дни отмечаются в формах № Т-12 и № Т-13 кодом В (26) без проставления соответствующих часов. Однако если в эти дни сотрудник привлекается к работе, то надо отразить работу в выходной или праздничный день.

Для этого предусмотрен специальный код РВ (03). При этом в нижней ячейке нужно проставить количество часов работы в выходной день. А за день отгула, если таковой будет предоставлен работнику в качестве компенсации за труд в выходной день, в табеле следует указать НВ (28).

Срок хранения Табеля учета рабочего времени

Общий срок хранения форм № Т-12 и № Т-13 составляет пять лет. Этот срок исчисляется с 1 января года, следующего за тем, по которому велся Табель. Исключение составляют Табели, в которых была отражена информация о сотрудниках, занятых на работах с вредными и опасными условиями труда. Указанные документы нужно хранить 75 лет, если они закончены делопроизводством (то есть исполнены и сняты с контроля) до 2003 года. Если это произошло в 2003 году и позднее, хранить нужно 50 лет. Такие правила установлены Перечнем типовых управленческих архивных документов, утвержденным приказом Росархива от 20.12.19 № 236 (п. 402 перечня).

Чтобы не возникло претензий со стороны контролеров, заполненный Табель учета рабочего времени на 2021 год надо распечатать и подписать. На документе должны расписаться три человека: сотрудник, ответственный за ведение табеля, руководитель структурного подразделения и работник кадровой службы.

ВНИМАНИЕ. Поскольку табель должен содержать подписи указанных ответственных лиц, хранить его в электронном виде нельзя. Иначе возможны ситуации, когда подписать документ не получится (например, если сотрудник уволился, уехал, умер и т.п.). Обычно формы № Т- 12 или № Т-13 составляют за месяц, распечатывают и подписывают. Затем их собирают в единый табель за год.

Распечатанный и подписанный табель можно хранить в бухгалтерии, в кадровой службе, либо у руководителя (его секретаря). В таких случаях целесообразно определить работника, ответственного за сохранность документов. Если же организация имеет собственный архив, либо заключила договор со специализированной компаний на внеофисное хранение архива, то по окончании года табель следует сдать в соответствующий архив.

Подготовить кадровую отчетность для военкомата и других контролирующих органов Попробовать бесплатно

Образец заполнения табеля учета рабочего времени

В отделе продаж ООО «Лабиринт-2019» числится 5 сотрудников, включая руководителя. При заполнении табеля учета рабочего времени отдела за октябрь были учтены следующие данные.

Руководитель отдела Николашина О.И. отработала месяц полностью.

Старшему менеджеру Сердюкову П.И. 28, 29 и 30 октября по его просьбе был предоставлен отпуск без сохранения зарплаты.

Референт отдела Чеботарева Н.Е. брала неделю (с 14 по 20 октября) в счет очередного оплачиваемого отпуска, однако во время отпуска заболела. Больничный лист оформлен на 16 и 17 октября. В результате отпуск был продлен на 2 дня (21 и 22 октября).

Менеджер Бурновская Е.Г. весь месяц находилась в отпуске по уходу за ребенком.

Водитель-экспедитор Дуганов Е.В. был в командировке четыре дня (с 1 по 4 октября), а в течение двух дней (8 и 9 октября) привлекался к сверхурочной работе. Кроме того, по производственной необходимости он работал в выходной день (12 октября), в связи с чем ему был предоставлен отгул (14 октября).

Ниже представлены образец титульной страницы и раздела «Учет рабочего времени» табеля по форме № Т-12, заполненные на основании приведенных данных (по клику на картинке откроется полный размер изображения).

Табель учета рабочего времени 2021

Зачем нужен табель учета рабочего времени

Работодатели обязаны вести учет рабочего времени своих сотрудников (ч. 4 ст. 91 ТК РФ). Для коммерческих организаций есть специальные унифицированные формы учетного табеля № Т-12 и Т-13, они утверждене постановлением Госкомстата от 05.01.2004 № 1.

В табель записывают информацию о фактически отработанном времени, количестве неявок в течение месяца по каждому сотруднику. Табель — база для расчетов с работниками. На его основании:

- ведут учет среднесписочной численности;

- считают и начисляют зарплату;

- рассчитывают средний заработок на период отпуска или командировки;

- начисляют социальные пособия;

- контролируют уплату НДФЛ и взносов;

- формируют статистическую отчетность

Налоговая или трудовая инспекция могут запросить табель при проверке. Кроме того, работодатель обязан выдать его при увольнении сотрудника, если тот попросит.

Какую форму табеля выбрать

Вести одновременно Т-12 и Т-13 не нужно, достаточно выбрать одну из форм. Как правило, табелем Т-13 пользуются те, кто автоматизировал контроль рабочего времени сотрудников с помощью электронных систем доступа на предприятие, например установил турникеты или электронные замки. Те, кто заполняет табель вручную, пользуются формой Т-12.

Еще одно важное отличие форм в том, что учет расчетов по оплате труда предусмотрен в форме Т-12. А в Т-13 ведут только учет рабочего времени, при этом зарплату считают с помощью других инструментов, но на основании табеля.

Так что если вы работаете в учетной программе, которая совмещает учет расчетов и учет рабочего времени, используйте форму Т-12 и заполняйте ее полностью. Если учет рабочего времени и расчетов ведете отдельно, можно использовать или форму Т-13, или только первый раздел формы Т-12.

Для учета рабочего времени не обязательно использовать унифицированный табель. Компания имеет право скорректировать его или разработать свои формы, утвердить их внутренними нормативными актами и использовать вместо табеля.

Главное, доказать ведение учета на проверке трудовой инспекции.

Кто отвечает за ведение табеля

Работодатель сам решает, кому поручить учет рабочего времени. Как правило, этим занимаются бухгалтер или кадровик, в крупных компаниях обязанность передают штатному табельщику.

Самый удобный вариант — поручить вести табель руководителям подразделений. Так как в их прямые обязанности входит организация и контроль труда подчиненных. Руководители знают графики работы, осведомлены о плановых и внезапных невыходах, именно им работники в первую очередь сообщают о болезнях и семейных обстоятельствах.

Кадровик в свою очередь должен принять табель от руководителя и проверить правильность заполнения. Если все правильно, подписать и ввести в программу. Часто руководители поручают ведение табеля бухгалтеру по зарплате или главбуху, это тоже допустимо.

Как вести табель

По закону работодатель имеет право выбрать один из способов:

- сплошной — регистрация явок, неявок и любых отклонений от нормального режима труда, таких как работа в праздники, сверхурочные, командировки;

- по отклонениям — регистрация только неявок, сверхурочных и других отклонений от стандартного трудового режима.

На практике все пользуются сплошным методом, а учет по отклонениям почти не применяют. Это связано с тем, что кадровый учет почти полностью автоматизирован, а электронная обработка форм Т-12 и Т-13 не разрешает оставлять пустые ячейки. Однако при суммированном учете рабочего времени, когда количество отработанных часов в разные смены может отличаться от нормы, следует применять сплошной метод. Это позволит увидеть возможные сверхурочные после окончания учетного периода и скорректировать дальнейшее привлечение сотрудника к работе.

Инструкция по заполнению и образец Т-13

Если у вас обычная пятидневка, табель можно печатать из бухгалтерской программе. Он формируется на последнее число месяца на базе производственного календаря, данных о больничных и отпусках, которые вы вводили в программу в течение месяца. Если программа не отражает командировки и неоплачиваемые отпуска автоматически, то их придется вводить вручную.

Если же вы заполняете табель сами, следуйте инструкции.

В шапке укажите наименование организации и структурное подразделение, по которому составлен табель. Проставьте код ОКПО, порядковый номер табеля и дату его составления — последний день месяца. Отчетный период по табелю один месяц, поэтому указываем его первое и последнее число.

В первой графе основного раздела проставьте порядковый номер сотрудника, во второй укажите фамилию, инициалы и должность, в третьей — табельный номер. Данные для второй и третьей графы есть в личной карточке сотрудника Т-2, ее нужно заводить на основании приказа о найме на работу.

Четвертая графа самая большая, в ней указывают информацию о явках и количестве отработанных часов. В верхней части строки ставят буквенный или цифровой код, а в нижней строке — часы. Коды приведены в разделе «Условные обозначения», всего их 36 штук.

В графе пять нужно указать число отработанных дней и часов за первые 15 дней месяца и оставшуюся часть. В графе 6 — общее число отработанных в течение месяца дней и часов. Дни записываем в верхнюю ячейку, часы — в нижнюю.

В графе 7 проставьте цифровой код вида дохода из приложения 1 к приказу ФНС от 10.09.2015 N ММВ-7-11/387@. В графе 8 укажите счет бухучета, с которого списаны затраты на оплату труда. В графе 9 поставьте количество отработанных дней по каждому виду оплаты труда — отдельно обычные рабочие дни, отдельно отпуск, отдельно командировку и т.п. Если все работники получали только зарплату или иной вид оплаты, код вида оплаты и номер счета можно указать сверху, а графы 7 и 8 оставить пустыми.

Далее в графах 10 и 11 нужно указать коды причин неявки и количество неотработанных дней или часов.

Готовую форму в конце месяца подписывают ответственное лицо, руководитель подразделения и кадровик.

Инструкция по заполнению и образец Т-12

Заполнение формы Т-12 отличается. Рассмотрим только первый раздел по учету рабочего времени.

Различия появляются начиная с 8 графы. Графы 8-17 заполняют только в конце отчетного месяца. В графе 8 указывается общее количество отработанных дней — сумма верхних ячеек из граф 5 и 7. Значение для графы 9 получаем как сумму нижних ячеек граф 5 и 7. В графах 10-13 из графы 9 выделяем количество сверхурочных, ночных, выходных и прочих часов работы.

В графы 14 и 16 заносим количество дней и часов неявок. В 15-ю графу проставляем код причины неявки, взятый из тех же «условных обозначений». В графу 17 вписываем общее число выходных и праздников за месяц по каждому работнику.

Готовую форму в конце месяца подписывают ответственное лицо, руководитель подразделения и кадровик.

Ответы на частые вопросы

Как отразить сверхурочную работу?— В верхней части ячейки укажите двойной код «Я/С», а в нижней — соответствующие каждому коду часы, например «8/3».

Как отразить работу в выходной или праздник? — Кодом «РВ» с указанием часов в нижней части. Если за работу в праздник работнику дадут дополнительный выходной, отметьте его кодом «НВ».

Как показать больничный, если был нарушен режим? — Отмечать эти дни кодом «Б» в табеле не нужно. Пособие за дни, не указанные в таблице «Освобождение от работы» не выплачивается.

Как отразить в табеле выходной для диспансеризации? — Используйте код «ОВ» или «27». Также допустимо использование кода «Д» или «40».

Надо ли отражать в табеле период простоя? — Да, надо. Код зависит от причины простоя. Если он произошел по вине работодателя — «РП» или «31», по вине работника — «ВП» или «33», без чьей-либо вины — «НП» или «32».

Какой датой закрыть табель? — Он должен быть составлен при совершении факта хозяйственной жизни, а если это невозможно, сразу после его окончания (ч. 3 ст. 9 Закона № 402-ФЗ). Например, 28 февраля 2021 года — выходной день. Табель можно закрыть 1 марта.

Сколько хранить табель? — Пять лет, начиная с 1 января года, следующего за тем, по которому составлен табель. Если сотрудники из табеля заняты во вредных или опасных условиях, храните табель 50 лет.

Что будет, если не вести учет рабочего времени? — Штраф до 50 тыс. рублей за нарушение трудового законодательства, штраф до 50 тыс. рублей за неподтверждение полной уплаты среднего заработка (ст. 5.27 КоАП РФ), от 20 до 40 % неуплаченной суммы налога за неподтверждение расхода документами (ст. 122 НК РФ).

Сервис Контур.Бухгалтерия помогает вести табель учета рабочего времени и автоматизировать выплаты работникам. А еще в системе удобно вести бухучет, платить налоги и отчитываться через интернет. Все новички получают бесплатный пробный период на 14 дней.

Табель учета рабочего времени по форме Т-12 — бланк

- Что представляет собой форма Т-12 (табель учета рабочего времени)

- Когда предполагается использование табеля учета рабочего времени формы 0504421 по ОКУД

- Разрешено ли в частных фирмах использование табеля учета рабочего времени ф. 0504421

- Где бланк формы Т-12 доступен для загрузки

- Табель учета рабочего времени, форма 0504421 (бланк скачать)

- Как обозначаются отпуска в табеле учета рабочего времени?

- Отпуск основной и дополнительный

- Учебный и отпуск без сохранения заработной платы (административный отпуск)

- Декретный отпуск и отпуск по уходу за ребенком

- Что ставить в табеле, если отпуск приходится на праздничный день

- Итоги

Что представляет собой форма Т-12 (табель учета рабочего времени)

На основе формы Т-12, введенной в практику документооборота Госкомстатом в постановлении от 05.01.2004 № 1, формируется табель, который предназначен для использования в целях:

- ведения учета посещений сотрудниками своего места работы в соответствии с установленным графиком;

- определения показателей для расчета зарплаты сотрудников;

- формирования тех или иных статистических данных о персонале (например, направляемых в Росстат или исследовательским агентствам).

Следует отметить, что рассматриваемая форма подлежит заполнению вручную (на ПК с помощью Word или аналогичной программы либо в распечатанном виде шариковой ручкой). А табель, предназначенный для заполнения в автоматическом режиме при задействовании систем контроля доступа, составляется на основе другой формы Госкомстата — Т-13. Выбранная форма табеля учета рабочего времени 2021 года должна быть указана в учетной политике.

Какие санкции предусмотрены за ошибки в табеле рабочего времени, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите к Готовому решению.

О том, что представляет собой форма Т-13, читайте в статье «Унифицированная форма № Т-13 — бланк и образец» .

Когда предполагается использование табеля учета рабочего времени формы 0504421 по ОКУД

Соответствующая номеру ОКУД 0504421 форма табеля учета рабочего времени (Т-12 имеет очень схожее с ней наименование, поэтому иногда может возникать путаница при применении того или иного документа) была введена в деловой оборот Минфином РФ, издавшим приказ от 30.03.2015 № 52н. Этот документ задействуется в тех же целях, что и Т-12, но подлежит применению в госструктурах.

Соответствующий форме 0504421 табель учета использования рабочего времени имеет также и довольно схожую структуру с формой Т-12. Поэтому для сотрудника HR-отдела, как правило, не составляет никаких проблем адаптироваться к документу, утвержденному Минфином, если он привык пользоваться формой от Госкомстата, и наоборот.

Разрешено ли в частных фирмах использование табеля учета рабочего времени ф. 0504421

Использование табеля по форме 0504421 не запрещено для частных компаний. Дело в том, что с 01.01.2013 фирмам, которым закон прямо не предписывает задействовать конкретные унифицированные формы первичных источников, разрешено использовать любые другие. Поэтому частная компания вправе задействовать в целях мониторинга времени нахождения на работе наемных сотрудников табель учета рабочего времени на бланке формы Т-12, так и формы 0504421 или же иной бланк, разработанный самостоятельно. Так или иначе, подобный документ должен быть у компании — в силу того, что в соответствии с положениями ст. 91 ТК РФ каждый работодатель должен осуществлять мониторинг времени нахождения на работе нанимаемых сотрудников.

Где бланк формы Т-12 доступен для загрузки

Скачать табель учета рабочего времени — бланк простой формы Т-12 — вы можете на нашем портале по ссылке ниже:

Форму Т-13 «Табель учета рабочего времени» — скачать чистый бланк также можно на нашем сайте. Для этого нужно перейти на статью «Унифицированная форма Т-13 — бланк и образец заполнения».

Табель учета рабочего времени, форма 0504421 (бланк скачать)

Бланк табеля учета рабочего времени формы 0504421 тоже доступен для скачивания на нашем сайте:

Как обозначаются отпуска в табеле учета рабочего времени?

Унифицированные бланки для ведения табеля учета посещений работников на российских предприятиях Т-12 и Т-13 предполагают отражение сведений об отпусках с помощью кодов, приведенных на титульном листе формы Т-12.

Данные коды представлены в двух разновидностях: буквенной и цифровой. Применение тех и других равнозначно. Более того, в локальном нормативе организации может быть закреплен и некий смешанный вариант применения либо предполагающий использование совершенно других кодов. Работодатель также вправе самостоятельно разработать и применять бланк табеля с условными обозначениями в нем.

Посмотрим, какие обозначения применяются к отпускам.

Отпуск основной и дополнительный

Когда работник уходит в обычный оплачиваемый отпуск, а в фирме применяется форма Т-12 или Т-13, в таблице учета, которая приведена в табеле, фиксируется буквенный код ОТ или цифровой код 09 за каждый день отпуска работника.

Если отдых дополнительный, то проставляется другой код: ОД (10).

Учебный и отпуск без сохранения заработной платы (административный отпуск)

В положениях ст. 128 ТК РФ отпуск за счет работника делится на 2 вида:

- предоставляемый работодателем добровольно по просьбе сотрудника — в этом случае в табеле отражается код ДО (16);

- обязательно предоставляемый работодателем по запросу работника — используется код ОЗ (17).

Учебный отпуск также по трудовому законодательству имеет 2 разновидности (ст. 173 ТК РФ):

- отпуск для учебы с сохранением заработка — отражается с применением кода У (11);

- неоплачиваемый отпуск для сдачи вступительных экзаменов, сессии, госэкзаменов — фиксируется в табеле с применением кода УД (13).

Узнать больше о законодательном регулировании предоставления учебного отпуска вы можете в статье «Учебный отпуск по статье 173 Трудового кодекса (нюансы)».

Декретный отпуск и отпуск по уходу за ребенком

Декретный отпуск, предоставляемый в соответствии со ст. 255 ТК РФ, отражается в табеле с применением кода Р (14). Отпуск по уходу за ребенком, предоставляемый по ст. 256 ТК РФ, фиксируется с помощью кода ОЖ (15).

Возможен сценарий, при котором сотрудница, находящаяся в отпуске по уходу за ребенком, будет работать неполный рабочий день. Если это так, то при учете ее посещений в табеле будет применяться «двойной» код Я (01) и ОЖ (15). Эти коды можно указать в одной ячейке табеля, используя символ «/» (например, Я/ОЖ или 01/15), или добавить в бланк табеля дополнительную строку.

Теоретически кодов в одной ячейке может быть и три. Например, если сотрудница согласилась поехать в командировку и отработала там выходной день. В этом случае в таблице будет записано: К/РВ/ОЖ (06/03/15).

Что ставить в табеле, если отпуск приходится на праздничный день

В соответствии со ст. 120 ТК РФ нерабочие праздничные дни, приходящиеся на период ежегодного основного или ежегодного дополнительного оплачиваемого отпуска, в число календарных дней отпуска не включаются и не учитываются.

Также исключаются из отпуска праздники, установленные региональным законодательством (см. постановление Президиума ВС суда РФ от 21.12.2011 № 20-ПВ11).

Отсюда следует, что приходящиеся на отпуск праздники в табеле нужно обозначать кодом «В» или 26.

А если хотите, можно установить для этого собственный код. На это указал Минтруд в письме от 27.04.2017 № 14-2/В-370.

Как обознать нерабочие оплачиваемые дни, если сотрудник находился дома в режиме самоизоляции? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас еше нет доступа к системе, получите пробный онлайн доступ бесплатно.

Итоги

Российским законодателем введены в оборот формы мониторинга присутствия на работе сотрудников, адаптированные для работодателей любых форм (в т. ч. фирм — как частных, так и государственных). Работодатели, не относящиеся к госструктурам, вправе задействовать любые формы соответствующих учетных документов. Однако форма Т-12 продолжает оставаться одной из самых удобных.

Основные документы для расчета заработной платы. Чем грозит их отсутствие?

Для того чтобы принять сотрудников на работу, а также для своевременного и правильного начисления им оплаты труда, в любой организации необходимо использовать определенную нормативную документацию, установленную российским законодательством. Сегодня мы остановимся на ряде основных бухгалтерских документов, которые не только нужны для начисления зарплаты, но и являются объектами пристального интереса Государственной инспекции по труду, в случае проверки ею деятельности организации.

Штатное расписание

Штатное расписание – это организационно-распорядительный документ, который отражает структуру организации в целом, учитывает количество подразделений, точное количество работников, называемых штатными единицами, а также сведения о заработной плате. Оно фигурирует в статьях 15 и 57 Трудового кодекса, первая регламентирует определение трудовых отношений, вторая содержит перечень с обязательными условиями трудового договора. Также пункт 3 Инструкции по заполнению трудовых книжек прямо указывает на то, что запись о должности работника, его профессии с указанной квалификацией, специальности, производится кадровыми работниками в соответствии со штатным расписанием организации. Роструд в своем письме от 21.01.2014 № ПГ/13229-6-1 указывает, что должность работника должна дословно соответствовать штатному расписанию организации, а принятие работника на должность, которой нет в штатном недопустима в принципе.

Государственная инспекция по труду может квалифицировать отсутствие в вашей фирме штатного расписания как грубое нарушение трудового законодательства и привлечет руководителя организации к административной ответственности. Штраф за такое нарушение составляет 50000 рублей.

Для составления штатного расписания существует унифицированная форма № Т-3, однако, она имеет сугубо рекомендательный характер и может использоваться по желанию работодатель. Организация может ввести удобную для себя форму этого документа, для этого ее нужно разработать и утвердить приказом руководителя. Штатное расписание должно учитывать:

Перечень всех структурных подразделений, принадлежащих организации.

Перечень должностей служащих, профессий рабочих, специальностях и квалификации при необходимости.

Количество штатных единиц организации, с указанием окладов, надбавок, стимулирующих выплат для каждой штатной единицы.

Общую сумму фонда оплаты труда по всем штатным единицам.

Один из частых вопросов, которые возникают при составлении штатного расписания: можно ли при необходимости ввести в штатное расписание должность на 0,5 ставки? Можно, и не только на 0,5 ставки, типовая форма допускает значения 0,25 и 0,75 ставки, соответственно. Если фирме не требуется работник на полную ставку, работодатель вводит вакансию на необходимую с его точки зрения часть ставки.

Табель учета рабочего времени

Табель учета рабочего времени – не только документ, который учитывает трудовое время работников и позволяет соблюдать трудовую дисциплину. Этот документ непосредственно используется для начисления работникам зарплаты. В России приняты две унифицированные формы ведения табеля: Т-12 и Т-13, а также не возбраняется разработать собственную локальную форму табеля, согласно потребностям организации.

Отсутствие табеля учета рабочей времени грозит штрафом в 10000 рублей согласно статье 120 НК РФ, за отсутствие первичной документации. Государственная инспекция по труду при обнаружении грубых ошибок ведения табеля или при его отсутствии привлечет к ответственности уже по статье 5.27 КоАП РФ и оштрафует на сумму от 1000 до 50000 рублей, а может потребовать административно приостановить деятельность организации до 90 суток.

Если говорить о документе, наиболее полно отвечающем целям бухгалтерского учета, стоит выбрать форму Т-13, так она содержит следующие информационные блоки:

Титульная страница с системой кодов, которые обозначают обстоятельства выхода или не выхода сотрудника на работу. Каждый буквенный или цифровой код имеет свое значение, например, командировки, простой, заболевание, административный отпуск и другие.

Табличный (второй) блок учитывает рабочее время непосредственно. Учет происходит каждодневно, включая праздничные и выходные дни.

Табличный (третий) блок содержит сведения о выплате заработной платы, в нем учитываются часы и дни работы, ставка работника, суммы выплат.

Относительно порядка заполнения табеля, часто возникают вопросы, а нужно ли бухгалтеру учитывать там рабочие часы совместителей? В табеле учитываются только те сотрудники, с которыми работодатель заключил трудовой договор. Это работники, у которых данное место работы основное и внутренние совместители. Не учитываются в табеле внешние совместители и работники, с которыми заключен гражданско-правовой договор.

График отпусков

График отпусков – это совершенно необходимый для любой организации документ. Во-первых, он гарантирует работнику ежегодный оплачиваемый отпуск в определенный период времени, во-вторых, самому работодателю дает гарантию, что все сотрудники не попросят отпуск одновременно, это дает возможность распределить отпуска между ними в необходимом для рабочего процесса порядке. Давно разработана унифицированная форма № Т-7 для составления подобного графика, но так как это локальный документ, его можно разработать и самостоятельно.

Если в организации нет графика отпусков, это влечет за собой ответственность по статье 5.27 ТК РФ. Штрафы за такое правонарушение в 2020 году составят от 1000 до 5000 рублей с должностных лиц, такие же штрафы понесут и индивидуальные предприниматели. Для организаций суммы штрафа существенно выше, не менее 5000 рублей, а максимально 30000.

Пользуется работодатель унифицированной формой или разрабатывает ее сам, график отпусков должен содержать следующую информацию:

Наименование подразделения и должности работника.

Фамилия, имя, отчество, табельный номер работника.

Количество календарных дней отпуска.

Запланированная дата отпуска.

Фактическая дата отпуска (не заполняется при составлении графика и проставляется в тот момент, когда работник ушел в отпуск по факту).

Важно помнить, что график отпусков утверждается не менее чем за четырнадцать дней до окончания нынешнего года на будущий. Если работодатель составил и принял график на 2020 год после 17 декабря 2019 года, то проверкой этот график будет расценен как неверный, а на работодателя будут наложены штрафные санкции.

Также работодатель должен ознакомить с графиком отпусков своих работников. Некоторые считают, что работник обязательно должен расписаться непосредственно в графике, однако, это четко не регламентировано законом. Можно повесить график в удобном для просмотра месте и оставить ведомость, в которой работники проставят дату ознакомления и свою подпись. Эту ведомость необходимо будет подшить к графику и сохранить для проверяющих органов.

Часто встречающиеся вопросы из практики.

Могу ли я для одной должности в штатном расписании указать различные оклады?

Этого делать категорически не стоит, во избежание вопросов от проверок, подобные вещи противоречат 132 статье ТК РФ, а конкретно принципу равной оплаты за одинаковый труд. Если должности в штатном равны, то и обязанности должны быть идентичны. Для градации подобного рода стоит ввести в штат другие должности с отличающимися обязанностями, например, младший инженер, инженер, ведущий инженер. Так вы сможете установить разные оклады сотрудникам и остаться в правовом поле.

Есть ли какие то сроки для обновления штатного расписания? Как часто требуется его обновление?

Так часто как того потребует производственная необходимость. Можно вводить новые должности или сокращать ненужные в любом момент календарного года, а если у вас в фирме стабильный штат и постоянный коллектив, можно не менять штатное по нескольку лет, это не наказуемо.

В течение какого времени нужно хранить табели учета рабочего времени, чтобы не получить штрафов?

Обычные табели хранятся на протяжении 5 лет, а если ваше производство признано опасным или вредным, то на протяжении 75 лет как и личные дела работников.

Как правильно отправить в отпуск внешнего совместителя и нужно ли это делать?

Обязательно нужно. Вы должны оформить отпуск совместителю в те же даты, что и основное его место работы. Для этого ему следует принести копию приказа об отпуске или уведомление об оном от основного работодателя и написать заявление. Согласно этим документам, издается приказ, и бухгалтерия начислит отпускные совместителю.

Нужно ли предупредить работника о том, что у него отпуск, если он не запомнил расписываясь в графике?

Вне зависимости от того в курсе работник о датах отпуска или забыл о них, вы как работодатель обязаны его уведомить о начале отпуска за 2 недели. Желательно для последующих проверок, чтобы работник подписал уведомление и своей рукой проставил на нем дату вручения, один экземпляр он оставляет себе, а второй подшивается в личное дело к приказу об отпуске.

Если сотрудник может потребоваться организации в момент когда у него запланирован отпуск и согласен перенести его? На какие даты и сколько раз это можно делать?

Количество переносов не ограничено, если есть предварительная договоренность. Конечно, работник должен написать заявления на все эти переносы, чтобы у работодателя не возникло проблем с проверками.

В целом, я считаю, что унифицированные формы бухгалтерских документов, принятые в России, в достаточной мере удобны и позволяют точно и полно отразить информацию о работниках, в целях правильного исчисления им заработной платы. По опыту работы с проверяющими из Пенсионного фонда и Фонда социального страхования, в первую очередь запрашивают штатное расписание, табели учета рабочего времени, графики отпусков и больничные листы. Поэтому очень важно, чтобы эта документация была правильно, точно и своевременно оформлена, во избежание применения санкций к работодателю.