Подоходный налог в Чехии

Налоги в Чехии

Страна — член Европейского Союза, поэтому и налогообложение здесь в целом соответствует общеевропейским принципам фискальной политики. Налоги в Чехии можно классифицировать на две большие группы — прямые и косвенные:

- К первым относятся все, которые в той или иной мере связаны с размером полученного дохода, стоимостью проданного/купленного недвижимого имущества и так далее.

- Особенностью косвенных, в первую очередь, на добавленную стоимость и акцизного сбор, считается то, что данный вид общеобязательных платежей уплачивает конечный потребитель, а не субъект, реализующий товар либо оказывающий услугу. Поэтому косвенные налоги обычно относят к числу потребительских.

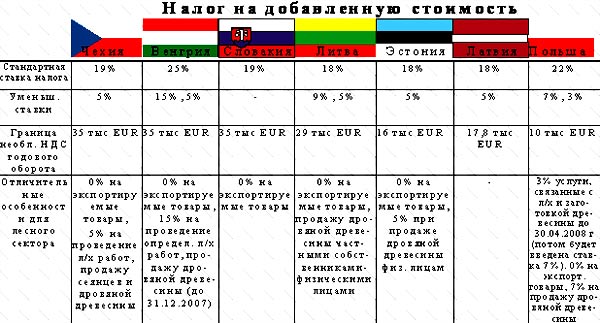

Как облагается добавленная стоимость

НДС в Чехии насчитывается обязательно на все товары и услуги, кроме тех, для которых законодательством установлены определенные льготы.

- Общая ставка составляет 21%. Такая величина действует с 2013 года, однако есть вероятность, что в будущем она будет пересмотрена.

- Для определенных видов товаров предусмотрена сниженная ставка НДС в размере 10% и 15% от стоимости продукта/услуги. Льгота действует для определенных продуктов питания, лекарственных препаратов, услуг по поставке электроэнергии и так далее.

- Кроме того, традиционно нулевой налог на добавленную стоимость устанавливается для той продукции, которая предназначена для экспорта, в том числе в пределах ЕС.

В качестве плательщика должен регистрироваться каждый субъект предпринимательской деятельности (как индивидуальный предприниматель, так и юридическое лицо), годовой оборот которого составляет миллион и более чешских крон. В 2016 году был изменен порядок подачи отчетности по НДС, и на сегодняшний день предприниматели, являющиеся плательщиками, обязаны подавать соответствующие отчеты о своей деятельности ежемесячно.

Налог с доходов физических лиц

Все граждане (как трудоустроенные, так и получающие другие денежные поступления) обязаны уплачивать подоходный налог.

- В случае если он взимается с заработной платы, все отчисления производит работодатель, который в данных отношениях выступает налоговым агентом.

- Во всех остальных случаях физическое лицо обязано обеспечить расчет и уплату фискального взноса самостоятельно.

Подоходный налог в Чехии установлен в размере 15% от суммы привлеченных за год средств.

Кроме того, заработная плата граждан облагается дополнительными сборами, в частности, сбором на социальное страхование в размере 6,5%, медицинским страховым платежом по ставке 4,5%. Помимо этих отчислений, производимых с начисленной зарплаты персонала, работодатели также уплачивают социальный и медицинский страховые платежи от своего имени.

Подоходный налог в Чехии обязателен не только для граждан, считающихся резидентами государства, которые работают или занимаются какой-либо другой оплачиваемой деятельностью на территории страны. Для того чтобы иностранец по своему налоговому статусу был приравнен к резиденту, необходимо постоянное пребывание в государстве более 183 дней суммарно в течение календарного года.

Важная особенность чешского фискального законодательства — это порядок исчисления процента подоходного налога. Подоходный налог в Чехии, в отличие от многих других западных государств, не имеет прогрессивной шкалы — по общему правилу все плательщики уплачивают одинаковую ставку налога (нет более высокой для богатых и, соответственно, низкой — для бедных).

При этом закон предусматривает, что индивидуальные предприниматели, получающие годовые поступления в размере, который превышает 48 средних заработных плат, дополнительно к стандартному подоходному налогу должны уплатить также так называемый солидарный налог по 7-ми процентной ставке. Если же поступления средств у предпринимателя небольшие — до четырехсот тысяч крон — то он освобождается от уплаты подоходного налога. Тем не менее, даже в этом случае обязанность своевременно перечислять страховые сборы сохраняется.

Срок подачи налоговых деклараций установлен до 1 апреля года, который следует за отчетным периодом.

Особенности обложения прибыли

Все юридические лица, которые занимаются хозяйственной деятельностью на территории Чешской Республики, должны в обязательном порядке уплачивать соответствующий взнос в бюджет. Схема расчета данного налога достаточно проста, он един для всех юрлиц-субъектов хозяйственной деятельности, независимо от их организационно-правовой формы (частное предприятие, общество с ограниченной ответственностью, акционерное общество и так далее). Исключение составляют лишь физические лица-предприниматели, которые платят взносы на уровне обычных граждан.

Налог на прибыль в Чехии взимается в размере 19% от суммы чистой прибыли компании за отчетный период — календарный год. При расчете суммы до обложения из валового дохода предприятия производится вычет всех расходов, а разница как раз и составляет чистый доход.

Налог на прибыль в Чехии должны платить как компании-резиденты, так и иностранные юридические лица, ведущие деятельность в данном государстве. Резиденты обязаны перечислить в бюджет подоходный налог со всей суммы полученной ими прибыли, а нерезиденты — только с той части, которая имеет происхождение в стране.

Налог на недвижимое имущество

Все владельцы недвижимости в Чехии — как физические, так и юридические лица — должны платить ежегодный налог с нее. Размер зависит от многих факторов, например, таких как предназначение (коммерческое или жилое), местонахождение, площадь недвижимого имущества и так далее. Все вышеперечисленные нюансы учитываются при определении коэффициентов для вычисления размера налога для каждого конкретно взятого объекта недвижимого имущества. В целом данный налог достаточно невысок, и для обычных граждан, владеющих небольшой жилой недвижимостью, редко превышает тысячу чешских крон.

Важная особенность — фискальный сбор, в отличие от всех прочих, платится не по окончании отчетного периода, а авансом. Поэтому собственник недвижимости обязан перечислить платеж до 31 декабря текущего года за этот же период.

При продаже недвижимого имущества с его владельца взимается дополнительный сбор в размере 4% от стоимости объекта.

Заключение

Налоги в Чехии можно назвать достаточно простыми, понятными и лояльными. Ставки по большинству фискальных платежей заметно ниже по сравнению со многими западноевропейскими государствами. Это позволяет говорить о благоприятном налоговом режиме как для местных предпринимателей, так и для иностранных субъектов (компаний, корпораций, а также физических лиц-мигрантов, желающих трудоустроится в Чехии).

Сотрудники «Прифинанс» по вашему запросу предоставят исчерпывающую информацию по фискальной системе страны, помогут легальными способами оптимизировать нагрузку.

Высокие ли налоги в Чехии?

В свете последних событий и патриотических настроений, часто в новостях и различных статьях можно встретить информацию, что в Европе просто гигантские налоги. Так ли это на самом деле? В этой статье я осветил налоговый вопрос на примере Чехии, налоговая система которой очень похожа не налоговые системы других европейских стран.

Налоги с зарплаты

Наш обзор мы начнем с налогов и отчислений в различные фонды с заработной платы. С зарплаты фирма платит в фонд социального страхования 25% и в фонд медицинского страхования 9%, работник платит за социальное страхование 6,5% и за медицинское страхование 4,5%.

Разберем два примера, если грубая зарплата (брутто) сотрудника составляет 10000 Крон (€ 400), то с этой зарплаты налоги не платятся, в фонд социального страхования отчисляется 3400 Крон (€ 123), в фонд медицинского страхования 1100 Крон (€ 40).

Если грубая зарплата (брутто) работника составляет 28000 Крон (€ 1000), то подоходный налог составит 3570 Крон (€ 130), в пенсионный фонд заплатите 9520 Крон (€ 345), в фонд медицинского страхования 3080 Крон (€ 110). При наличии детей подоходный налог уменьшается.

Если вас интересуют отчисления с других зарплат, то есть различные калькуляторы зарплат и налогов.

Подоходный налог с фирм

В конце отчетного года (до 1 апреля, следующего за отчетным годом) фирма платит подоходный налог, который составляет 19%. Кстати, в 1993 году подоходный налог составлял 45%, но примерно каждые три года он снижается.

Налоги частных предпринимателей

Что касается частных предпринимателей (ЧП), то они обязаны каждый месяц платить отчисления в фонд социального страхования, например, с дохода в 11000 Крон (€ 400) вы будете платить 1900 Крон (€ 67). Если ваш годовой оборот составляет меньше 400000 Крон (€ 14000), то вы не платите вообще никаких налогов, в том числе НДС и подоходный налог. В отличие от юридических лиц, подоходный налог для частного предпринимателя составляет 15%.

НДС в Чехии

НДС в Чехии составляет 21%. В Чехии есть ряд товаров со сниженным НДС 15%. Плательщиком НДС становится фирма, оборот которой за год превышает 1 млн. Крон (€ 36000) или если доходы фирмы поступают не из ЕС. В таком случае подавать отчеты в налоговую нужно будет каждый месяц.

Для сравнения, в Германии НДС составляет 19%, в Венгрии 27%, в Швеции 25%, во Франции 20%, в России 18%.

Иные доходы физических лиц

Если физическое лицо сдает квартиру или получает иные доходы, то оно обязано заплатить 15% налога. Если у вас есть доходы с банковских вкладов, то вы с них тоже заплатите налог, он спишется автоматически с вашего счета.

Налог на недвижимость в Чехии

Если вы владеете недвижимостью, дачей, участком земли, то вы обязаны платить налог на недвижимость. Налогом облагаются как физические, так и юридические лица. Каждый год весной налоговая присылает вам квитанцию для оплаты. За двухкомнатную квартиру в Праге площадью 50-60 м2 вы заплатите не больше 700 Крон (€ 25).

Если вы продаете недвижимость в Чехии, то платите 4% налога. Граждане любой страны обязаны заплатить этот налог, также как и налог на недвижимость.

Транспортный налог

Транспортный налог платится только фирмами 4 раза в год. В зависимости от предназначения, типа, массы и объема двигателя автомобиля рассчитывается налог. Например, для легкового автомобиля объемом 1,5-2 л вы заплатите примерно 3000 Крон (€ 108). Если же ваша фирма владеет грузовиком массой 27 тонн, то вы заплатит 30000 Крон (€ 1080).

Кроме налога, все автовладельцы, физические и юридические лица обязаны покупать годовую виньетку, которая стоит 1500 Крон (€ 54). Данная виньетка действительна для автомобилей максимальной массой 3,5 тонны.

Налог за радио и телевидение

На мой взгляд, один из самых ненормальных налогов в Европе – это налог на телевидение и радио. В Чехии налог не телевидение составляет 135 Крон (€ 5) в месяц, за радио в том числе в автомобиле 45 Крон (€ 1,6) в месяц. В Германии налог не телевидение составляет € 18, во Франции € 11, в Норвегии € 30, в Словакии € 3,5. Благодаря этому налогу, рекламы на большинстве каналах попросту нет, а новости независимые. В Чехии физическое лицо платит 135 Крон (€ 5) со всех телевизоров, находящихся в доме. Юридические лица платят за каждый радио- и телеприемник отдельно.

Если вы оказались самыми умными и не платите налог за радио и телевизор, то вам грозит штраф 5000 Крон (€ 180) за радио и 10000 Крон (€ 360) за телевидение, и это минимальная сумма штрафа.

Вам также может быть интересно

Сайты для экономии в путешествиях!

Hotellook — Честное сравнение цен и скидок на отели и апартаменты в 50 системах бронирования (Booking, Agoda, Ostrovok.ru итд). Планируйте путешествие заранее и экономьте до 40%!

✈ Поиск самых дешевых авиабилетов без накруток у надежных агентств официальных дилеров Аэрофлота, S7, Уральских Авиалиний и всех известных авиакомпаний мира.

Налоги в Чехии для физических лиц в 2020 году

Считается, что налоги в Чехии для физических лиц достаточно высокие. Из этого делается логичный на первый взгляд вывод о том, что жизнь в Чешской Республике – удовольствие слишком дорогое и обычному человеку практически недоступное. Поэтому нашим соотечественникам, подумывающим об эмиграции или ведении бизнеса в ЧР, настоятельно рекомендуется «затянуть пояса» и заняться поисками дополнительных источников финансирования. Но так ли это на самом деле?

Действительно, Чехию, как полноправное государство Евросоюза, сложно назвать «дешёвой» страной. Но уровень налоговых сборов здесь относительно невысокий, сравнимый с таковым для большинства других развитых стран. Например, при «грязной» заработной плате 20.000 CZK (около 800 EUR по курсу на день написания материала – 23 октября 2019 года), на руки вы получите почти 16.000 CZK, т. е. вычеты составят примерно пятую часть дохода (

Возьмём для примера ситуацию в РФ. Здесь работник, получив «по бумагам» 30.000 RUB, должен отдать на налоги, сборы и обязательные платежи 12960 RUB (

43,2%). Сюда входит непосредственно подоходный налог, взносы в пенсионный фонд, ФСС, ФФОМС и страхование от несчастных случаев и профессиональных заболеваний. Кого в этой ситуации следует жалеть больше, думаем, объяснять не надо.

Но чтобы избежать провозглашения бездоказательных истин, мы предлагаем в этой статье подробно разобраться в том, какие есть налоги в Чехии для физических лиц. Надеемся, эта информация будет не только интересной и познавательной, но и полезной.

Внимание! Обязательства по выплате возникают у граждан и резидентов ЧР в том случае, когда они: а) находились на территории ЧР более 183 в году и б) имели какие-либо поступления или доходы в этот период времени. Совместная подача деклараций (супруги, партнёры и т. д.) не допускается!

Величина базовой ставки – 15%, причём НДФЛ учитывает практически любой доход, полученный резидентом как в самой Чехии, так и за её пределами. Единственное исключение из этого правила касается тех случаев, когда ЧР заключила межгосударственное соглашение с другой страной.

Основа для расчёта налоговой базы:

- Наёмный труд (деятельность). Вознаграждение за выполненную работу, по сути – классическая заработная плата.

- Вознаграждение за успешное выполнение некоторых задач, но вне рамок обычной зарплаты.

- Сдача движимого или недвижимого имущества в аренду.

- Капитальное имущество.

- Любая деловая (коммерческая) активность.

На что обратить внимание:

- Налоги в Чехии для физических лиц рассчитываются с учётом любой (!) деятельности, которая принесла прибыль в отчётном периоде.

- Обложению подлежит не доход, а чистая прибыль за вычетом всех сопутствующих издержек и расходов.

- Если общий размер налогооблагаемой базы превысил среднюю заработную плату в 48 раз, то ставка увеличивается с 15% до 22%.

Уровень зарплат в Чешской Республике (указаны усреднённые данные по состоянию на лето 2019 года, EUR в месяц):

- Руководители: 5000.

- Менеджеры высшего звена: 3500.

- Врачи: 2000.

- Юристы общего профиля: 1800.

- Программисты, квалифицированные IT-специалисты: 1700.

- Бухгалтеры с опытом работы, финансовые аналитики, маркетологи: 1550.

- Логисты: 1500.

- Инженеры: 1300.

- Преподаватели в вузах: 1100.

- Строители, журналисты, копирайтеры, редакторы: 1000.

- Учителя: 950.

- Медицинские работники низшего звена (санитары, медсёстры): 650.

- Работники без квалификации: 550.

Налоги в Чехии для физических лиц и страховые отчисления

Высокий уровень жизни и однозначная социальная ориентация политики правительства ЧР требуют достаточно серьёзных вложений в бюджет. В стране отсутствуют значительные запасы каких-либо полезных ископаемых (металлы, газ, нефть), да и международным финансовым центром Чехия ещё не стала. Поэтому идти по пути ОАЭ или Сингапура она не может. А значит, финансирование осуществляется за счёт внутренних сборов, большая часть которых, особо отметим, возложена на работодателей.

Обязательные отчисления (указаны суммы для нанимателя и работника соответственно):

- Социальное страхование: 25% / 6,5%.

- Медицинское страхование: 9% / 4,5%.

- Зарплата в 35000CZK в месяц (условно средняя по Чехии).

- (+) Выплаты работодателя в страховые фонды: 8750 (25%) + 3150 (9%). Итоговая база подоходного налога теперь равна 35000 + 11900 = 46900 CZK.

- (–) Подоходный налог работника: 7035 (15%).

- (–) Отчисления на социальное страхование: 2275 (6,5% от 35000).

- (–) Отчисления на медицинское страхование: 1575 (4,5% от 35000).

- (+) Основная скидка с налога на прибыль: 2070.

- Итоговая заработная плата после всех вычетов: 35000 – 7035 – 2275 – 1575 + 2070 = 26185 CZK.

Основные факторы, которые могут повлиять на итоговую сумму (если этот вопрос вас интересует с практической точки зрения, обсудите его с нашими экспертами, e-mail info@offshore-pro.info):

- Дети.

- Дети с карточкой ZTP/P (с ограниченными возможностями).

- Утрата трудоспособности (частичная или полная).

- Вы являетесь владельцем документа ZTP/P.

- Статус студента.

- Служебное авто используется в личных целях.

- В расчётном месяце был использован отпуск.

Льготы для физлиц

Как мы уже выяснили, налоги в Чехии для физических лиц по большей части платят работодатели, которые и несут основное финансовое бремя. Помимо этого, определённые категории плательщиков пользуются значительными скидками и льготами.

Кто может претендовать на вычет:

- Люди с очень низкими доходами.

- Студенты, занятые на подработках.

- Родители и опекуны детей с ограниченными возможностями (требуется наличие соответствующей справки).

- Люди, чьи супруги не имеют официального трудоустройства.

- Многодетные семьи (и чем больше детей, тем существеннее будет скидка).

Внимание! Если ваш доход меньше 10290 CZK, то налог вы не платите вообще. Если сумма поступлений больше, налог высчитывается за вычетом этого минимального значения!

Мы рассказали вам об основных правилах применения НДФЛ и постарались доказать, что налоги в Чехии для физических лиц вовсе не являются чрезмерными. Поэтому вы можете не опасаться, что обязательные сборы станут неподъёмными на начальном этапе акклиматизации в ЧР. Будем рады ответить на любые ваши вопросы (e-mail info@offshore-pro.info).

Интересует виза в Чехию, уже отправил документы. Как отследить готовность?

Возможность дистанционного отслеживать состояние заявки действительно существует, но Вы должны понимать, что расшифровать ответ визового центра часто бывает не так просто. Возможные варианты: 1) «Неполный пакет». Означает, что Вы подали не все необходимые документы. Свяжитесь с консульством для уточнения деталей. 2) «Подтверждено». Самый благоприятный вариант. Документы приняты в работу и Вам остаётся только ждать. 3) «Отклонено». Документы не приняты. Если в ответе не указаны причины этого (что бывает достаточно часто), свяжитесь с сотрудником консульства. 4) «Коррекция». Документы приняты, но Вам необходимо каким-то образом их «исправить». Причину ищите в письме. 5) «Заявка направлена из визового центра». 6) «Заявка рассматривается в посольстве». 7) «Заявка поступила в визовый центр».

Туристическая поездка в Чехию требует предварительное планирование?

Если Вы не готовы бороться с проблемами «дикого» туризма (интересный, но достаточно рискованный вариант), к путешествию лучше подготовится. Основные пункты, на которые стоит обратить внимание: 1) Примерный бюджет поездки, который Вы можете себе позволить. 2) Время путешествия и его продолжительность. Если хотите сэкономить, избегайте дней больших праздников. 3) Найдите подходящий отель или хостел (через интернет). 4) Составьте примерный маршрут и варианты передвижения (автобус, авто). 5) Определитесь с тем, как Вы попадёте в Чехию (самолёт, ж/д, автобус и т. д.). 6) Оформите визу. 7) Купите медицинскую страховку (не рискуйте остаться в чужой стране без помощи в экстренной ситуации). Дополнительную информацию по Чехии ищите в выделенном страновом разделе по этой юрисдикции на нашем портале.

Интересует лечение в Чехии вместе с отдыхом. Как выбрать подходящий санаторий?

Медицинский туризм в Чехии достаточно хорошо развит, и он ничем не отличается от типичных заведений подобного рода в Европе (наши санатории – не в счёт). Чтобы выбрать подходящий санаторий, обратите внимание на следующие моменты: 1) Наличие бальнеологической лечебницы (чем ближе к жилым корпусам, тем лучше). Лучше всего – тёплый и крытый переход. 2) Перечень процедур (в пакете лечения и дополнительные). 3) Особенности расположения (например, удалённость от минеральных или термальных источников). 4) Наличие бассейна и его характеристики (крытый или нет, подогрев воды, аттракционы для детей и т. д.). 5) Особенности организации питания (могут ли предложить стандартную или особую диету, заказ блюд, количество приёмов пищи).

Налоги в Чехии

Любой человек, имеющий возможность и желание постоянно проживать на территории Чехии, не может не интересоваться налоговым законодательством этой страны. Предприниматель, знающий, что представляют собой налоги в Чехии, сможет корректно построить планирование и, разумеется, бух.учет.

Это необходимо для того, чтобы сопутствовать снижению налоговых платежей и правильно использовать предоставляемые государством льготы.

Старая архитектура и транспорт в Праге

Общая информация

После того как Чешская Республика стала членом Европейского Союза, ее налоговая система претерпела серьезные изменения в сторону унификации. В 2021 году имеют место следующие изменения:

- Понижение налога на прибыль (актуально для юридических лиц).

- Снижение прибыли, подлежащей налогообложению.

- Повышение необлагаемого минимума на несовершеннолетних лиц.

Подробная карта административного деления Чехии

Чехия представляет собой молодое европейское государство с достаточно сильной рыночной экономикой. Все основные принципы строго соблюдаются налоговой системой.

Предпринимателям на заметку

Каждый предприниматель, обязующийся выплачивать налог на прибыль, должен помнить о том, что годовой баланс организации должен быть полностью готов к концу текущего месяца. В случае опоздания с налогоплательщика удерживается штраф в размере 0,05 процента за день просрочки.

Сегодня ставка налога на прибыль составляет 15 процентов. Декларация подается любым физическим лицом, годовая прибыль которого превышает 15 тысяч чешских крон.

Также это актуально для тех, кто не имеет годового дохода в размере 15 тысяч крон, но страдает от налоговых убытков. Юридические лица обязуются платить подоходный налог с прибыли, имеющейся в результате работы на территории Чешской Республики.

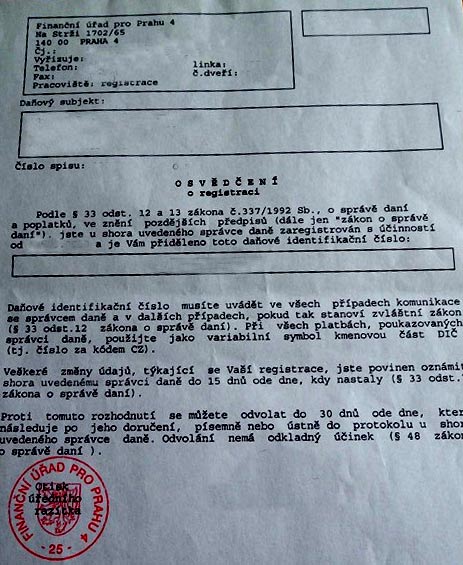

Документ о регистрации фирмы в Чешской республике

Также под налогообложение попадают предприятия, находящиеся за границей.

Главный элемент

Ключевым элементом налоговой системы Чехии является налог на НДС. Его ставка может быть изменена в зависимости от того, какой именно деятельностью занимается человек – предоставлением тех или иных услуг, или же торговлей.

Основной тариф равняется 21 проценту. Пониженная ставка равна 15 процентам. Пятнадцати процентный тариф актуален тогда, когда НДС начисляется на прибыль от торговли медикаментами и продуктами. Это же касается доходов, полученных налогоплательщиком в результате оказания услуг.

Медстраховка и пенсионные отчисления

Официально трудоустроенный человек обязуется отдавать часть заработной платы на соцстраховку (6,5 процента) и медстраховку (4,5 процента). Это же касается предприятий. Социальное страхование в этом случае сегодня равняется 25, а медицинское страхование – 9 процентам.

Налогообложение недвижимости

Относительно государств-членов ЕС, налог на недвижимость в Чехии достаточно демократичен. Некоторое время назад его даже планировали отменить, но 5 лет назад ситуация в корне изменилась. Этот вид налога был увеличен практически на 100 процентов. Это коснулось как застроенных участков земли, так и тех участков, которые только предназначаются для возведения зданий.

Увеличилась ставка и в отношении предназначающихся для проживания домов и квартир. В 2015 году человек, собственностью которого является двух или трехкомнатная квартира, в год выплачивал от 1,2 до 1,3 тысячи чешских крон.

Продажа квартиры или дома

Делать соответствующие отчисления в государственный бюджет обязан каждый человек, продающий квартиру или дом. Ставка в этом случае составляет 4 процента от суммы, облагаемой налогом.

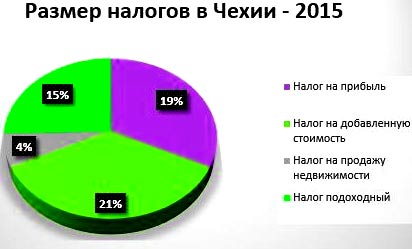

График размеров различных чешских налогов

Актуальная сумма определяется исходя из цены, которая была указана в договоре, заключенном между продавцом и покупателем. Все сведения должны быть представлены в соответствующий орган до тридцати дней после того, как сделка была зарегистрирована. Отчисления могут быть сделаны налогоплательщиком до тридцати дней после получения соответствующего извещения.

Налог на прибыль в случае продажи актуального объекта может не оплачиваться в том случае, если:

- продавец владеет объектом более пяти лет;

- продавец может подтвердить факт двухлетней регистрации по данному адресу;

- продавец, имеющий документы, подтверждающие двухлетнюю регистрацию по актуальному адресу, приобрел еще одну квартиру, в которой также прописался.

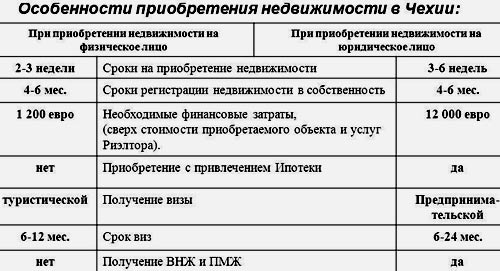

Приобретение интересующего объекта

Когда человек приобретает квартиру или дом, он обязуется сделать необходимые отчисления в размере 3 процентов.  Эти отчисления определяются как налог с продажи. Оплачивается этот налог владельцем недвижимости. Расчет может быть основан на оценочной стоимости актуального объекта. В обязанности покупателя входит получение выписки, подтверждающей уплату налога, которая была сделана вторым участником сделки.

Эти отчисления определяются как налог с продажи. Оплачивается этот налог владельцем недвижимости. Расчет может быть основан на оценочной стоимости актуального объекта. В обязанности покупателя входит получение выписки, подтверждающей уплату налога, которая была сделана вторым участником сделки.

Все данные должны быть поданы после регистрации соответствующего договора, на протяжении тридцати календарных дней. Если человек приобретает новое жилье, то он обязуется сделать отчисления по НДС в размере 10 процентов. Вторичное жилье налогом не облагается.

К дополнительным расходам, оплачиваемым человеком, который приобретает недвижимость, следует отнести:

- взнос при регистрации объекта;

- нотариальные услуги;

- услуги оценщика жилплощади.

Оплатить расходы можно только банковским переводом.

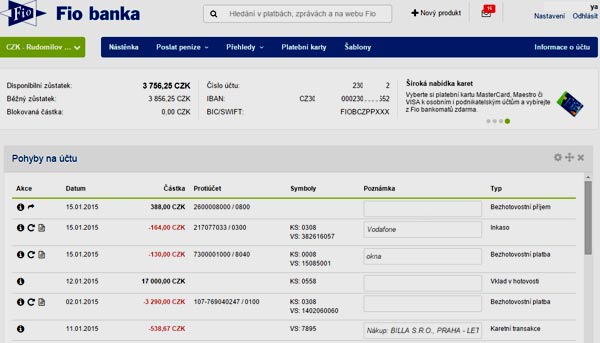

Личный кабинет счета одного из чешских банков

Аренда и дарение актуального объекта

Многие физические лица имеют возможность сдать свое жилье в аренду, ежегодная прибыль от которой превышает 15,0 чешских крон. В этом случае доход должен быть задекларирован для уплаты налога. Его объем для физических лиц составляет 15 процентов, а для юридических – 19 процентов.

Объем налога на дарение актуального объекта варьируется от 7 до 40 процентов. Если недвижимость наследует близкий родственник владельца, то налог не взимается. К близким родственникам можно отнести детей владельца, его родителей и супругов.

Информация для иностранцев

Не так давно парламент Чешской республики принял проект новой налоговой реформы, согласно которому иностранные лица, прибывшие из стран «третьего мира» лишаются льгот. В 2016 году для иностранцев, проживающих в Чехии, наступили непростые налоговые времена.

Образец заполнения чешской налоговой декларации

Согласно новым изменениям в законодательстве, они лишаются таких льгот, как:

- Скидка на супругу-иждивенца.

- Скидка на несовершеннолетнего члена семьи.

- Ипотечные вычеты.

- Пенсионные накопления.

Эти, не очень приятные изменения, актуальны для тех иностранных лиц, которые в 2021 году прибыли из государств, не являющихся членами Европейского Союза. Как правило, иностранцы находятся на территории Чехии в качестве частных предпринимателей или наемных работников.

Власти Республики выплачивают гражданам, в том числе и иностранцам, «отрицательный налог» на доход. Размер суммы, которая, предположительно, будет сэкономлена благодаря столь суровым мерам, по некоторым данным достигает несколько десятков миллионов чешских крон.

Сравнение зарплат в Чехии по различным специальностям

Важно понимать

Иностранные граждане являются налоговыми резидентами Чехии. Согласно существующему законодательству, иностранцы имеют равные с гражданами Республики права. По этой причине в налоговых правилах-2021 нет никаких исключений.

Лица, не являющиеся резидентами, также обязуются подать декларацию. При этом указывать доходы, которые были получены за пределами Чехии, необязательно.

Примечательно, что лица, не являющиеся резидентами, могут работать на территории Чешской Республики, на основе договора. При этом работодатель предоставляет скидку на налогоплательщика. Если за весь актуальный период иностранное лицо имело только один источник прибыли, то от подачи собственной налоговой декларации оно освобождается.

Подводные камни

К сожалению, у каждого человека есть риск наткнуться на острые подводные камни. Так, некоторые сложности могут возникнуть тогда, когда лицо, не являющееся резидентом, помимо предназначающейся ему скидки имеет желание получить еще кое-какие льготы. Это может коснуться несовершеннолетних членов семьи или же ипотечных отчислений.

Сравнение размера НДС в Чехии с другими европейскими странами

При этом важно подтвердить, что 90 процентов прибыли налогоплательщика происходят именно с территории Чехии. При выполнении этого условия лицо, не являющееся резидентом, имеет право на подачу налоговой декларации. Только в этом случае налогоплательщик может рассчитывать на полагающиеся ему по закону льготы.

Налоги 2021

https://balans.cz/images/articles/calc_tax.jpg

https://balans.cz/images/articles/calc_tax.jpg

В Чехии налоги делятся на две основные категории:

- Прямые налоги (ru.wikipedia.org), которые плательщик платит из собственных средств. Примером может служить налог на дарение или подоходный налог.

- Косвенные налоги (ru.wikipedia.org)устанавливаются в виде надбавки к цене или тарифу и оплачиваются кассовым посредником. Пример этих налогов — НДС или акциз, который оплачивается, например, супермаркетом, в котором Вы покупаете товары.

Прямые налоги

Прямые налоги включают:

- налог на доход юридических лиц — 19%,

- налог на доход физических лиц (подоходный налог) — 15%,

- налог на недвижимое имущество,

- налог на приобретение недвижимости (отменен 26.9.2020),

- налог на дарение (отменен 2014),

- налог на наследство (отменен 2014),

- дорожный налог.

Налог на доход для юридических лиц, государственных организаций, общественных объединений или фондов (паевых, трастовых и т. д.) — 19%. Юридическое лицо должно зарегистрироваться к данному виду налога в налоговой инспекции согласно юридического адреса. Декларацию по налогу на доход юридическое лицо обязано подать в течение 3-х месяцев после окончания налогового периода (до 31 марта следующего года).

Ставка на доход физических лиц (подоходный налог) — 15%. Подоходным налогом облагается доход физических лиц, которые имеют постоянное место жительства в Чешской Республике или пребывают в стране не менее 183 дней в календарном году. Налогообложению подлежат доходы от трудоустройства, бизнеса, аренды, основных средств и других доходов, которые описаны в разделе 10 Закона о налогах.

Налог на заработную плату.

При использовании наемной рабочей силы предприятию необходимо платить страховые, социальные сборы и подоходный налог, которые удерживаются из заработной платы работника, а также отчисления из фонда заработной платы за счет работодателя. Суммарный расход на налоги и сборы по заработной плате (работник + работодатель) выглядит следующим образом:

- Минимальная заработная плата на 2021 год — 15200 крон

- 13,5% — медицинское страхование;

- 32% — социальный и пенсионный фонды;

- 15% — подоходный налог.

- Итого минимально 60.5%.

Калькулятор для рассчета налогов с заработной платы 2021 – https://balans.cz/calczp.html

Налог на недвижимое имущество (до 2014 года — налог на недвижимость) платит каждый владелец земли или зданий. Помимо владельцев налог также платят владельцы пашни, хмеля, виноградников, садов, фруктовых садов, участков под застройку, лесных хозяйств и прудов с интенсивным рыбоводством. Налог на недвижимое имущество платится один раз в год — до 31 мая за текущий год. Сумма налога определяется квадратными метрами недвижимости, а затем ставками и коэффициентами, установленными государством для отдельных видов недвижимости. Например, налог на квартиру в Праге 1 площадью 80 м2 составит примерно 1000 крон в год, семейный дом 250 м2 с участком 15 соток, находящийся в 10 км от Праги облагается ежегодным налогом в размере 3000 крон.

Дорожный налог распространяется на автомобили и другие транспортные средства, зарегистрированные в Чешской Республике, и используемые в коммерческих целях. Исключением являются автомобили на природном газе, электромобили, пожарные машины, военные автомобили или автомобили категории L (у которых менее четырех колес). Размер налога зависит от типа автомобиля.

Ставка налога зависит: для легковых автомобилей от объема двигателя, для грузовых автомобилей — от полной массы транспортного средства и количества осей. Минимальный налог для легковых автомобилей (с объемом двигателя до 800 cm3) 1200 Kč, максимальный (с объемом двигателя свыше 3000 cm3) 4200 Kč. Обычно сумма налога разбивается на 4 части и платится авансовыми платежами 4 раза в год.

Косвенные налоги

Косвенные налоги включают:

- НДС — базовая ставка 21%, первая сниженная ставка – 15%, вторая сниженная ставка — 10%,

- акцизный сбор,

- экологический налог.

Примечание: налоги, выделенные жирным шрифтом, называются выборочными. Это означает, что они относятся только к некоторым видам товаров.

Налог на добавленную стоимость (НДС) — это общий налог, который платит конечный потребитель при покупке всех товаров и услуг, подпадающих под этот налог. Для расчета ставки налога важно место приобретения — при определенных условиях НДС может применяется к товарам, приобретенным в другом государстве-члене ЕС (подробности в разделах 1 и 2 закона о НДС). Плательщиком становится юридическое лицо или предприниматель с юридическим адресом в Чешской Республике, чей оборот за предыдущие двенадцать календарных месяцев превысил 1 миллион чешских крон.

- 21% — базовая ставка,

- 15% — продажа продуктов питания, услуги по предоставлению проживания, кейтеринг, подача напитков, услуги фитнес-центра и тренажерных залов

- 10% — уход за детьми, стариками, больными и инвалидами, услуги общественного питания, уборка в домах, ремонт обуви, кожгалантереи, одежды, ремонт велосипедов, парикмахерские и косметические услуги, прокат и продажа печатных, электронных и аудиокниг.

Примечание: на практике это означает, что обязанность регистрации плательщиком НДС может возникнуть и после месяца работы, если оборот в этом периоде превысит один миллион крон.

Акцизный налог (регулируется законом č. 353/2003 Sb. Zákon o spotřebních daních.) регулирует цены рынка товаров наносящих вред здоровью. Сюда включены следующие категории:

- минеральное топливо (бензин, дизельное топливо),

- табак и табачные изделия,

- алкоголь,

- пиво

- вино.

Целью экологических налогов является снижение спроса на продукты и товары, негативно влияющие на окружающую среду. Экологический налог обычно применяется к:

- твердое топливо,

- электричество,

- натуральный газ,

- другим видам топлива,

- при первой регистрации легковых и других четырехколесных автомобилей.

На практике это означает, что компании платят налог за загрязнение воздуха, использование грунтовых вод, утилизацию отходов и автомобилей после аварий или отслуживших свой срок, добычу полезных ископаемых.

Подоходный налог в Чехии: кто и за что должен платить DPFO

В Чешской Республике ставка подоходного налога составляет 15%. Если годовой доход физического лица превысит 48-кратный размер минимальной зарплаты, ему придется доплатить еще 7% от суммы превышения (solidární daň). Этим дополнительным налогом облагаются только доходы, полученные от основной занятости — зарплата или предпринимательская деятельность.

Обязательства, связанные с оплатой DPFO, распространяются как на налоговых резидентов ЧР, так и на налоговых нерезидентов.

В первом случае налогоплательщик — физическое лицо, которое имеет постоянное место жительства на территории Чехии или непрерывно находится в стране не менее 183 дней в календарном году. Важно отметить, что налогом в этом случае облагаются все доходы вне зависимости от территориальной принадлежности источников их получения — налогоплательщик обязан задекларировать доходы как из местных источников в Чешской Республике, так и из зарубежных.

Налоговым нерезидентом страны считается физическое лицо, которое не проживает на территории страны (или же проживает, но находится здесь с целью обучения (студенты) или лечения), но получает доход из источников в Чешской Республике.

В соответствии с законом налогом облагается доход от трудовой деятельности, премиальные и иные выплаты, доходы от бизнеса и другой индивидуальной деятельности, доходы от основных фондов, дивиденды, доход от аренды и прочие доходы.

Когда физическое лицо обязано подать налоговую декларацию

1. Вы получаете доход от самозанятости, предпринимательской деятельности;

2. Вы продали недвижимость или получили иной доход, который освобожден от налога, но он превышает 5 миллионов крон;

3. Вы работаете по найму, но получаете дополнительный доход из иных источников.

Приведем несколько примеров. Вам придется заплатить подоходный налог, если вы получили:

1. Зарплату в текущем/прошлом месте работы;

2. Прибыль от торговли или ведения бизнеса;

3. Дивиденды от акционерного общества;

4. Финансовый приз в лотереях и конкурсах;

5. Оплату за независимую деятельность, которая не является торговлей или бизнесом;

6. Доходы от использования или предоставления прав интеллектуальной собственности, авторских прав;

7. Гонорар эксперта, переводчика, медиатора коллективных споров;

8. Пособия по дополнительному пенсионному страхованию с государственных взносов;

9. Проценты и прочие доходы по кредитам и займам;

10. Призы за победу в спортивных соревнованиях (от 10 тысяч крон);

11. Различные пособия;

12. Доход от аренды движимого и недвижимого имущества.

Важно! Деятельность, осуществляемая через Интернет-платформы (например, Airbnb), рассматривается Финансовой администрацией ЧР не как «аренда», а как «услуги по размещению». Данный вид деятельности уже относится к предпринимательской. Для него оптимальнее открыть предпринимательскую лицензию (об этом расскажем в других статьях).

Подоходный налог: сотрудники по найму

Предприниматели обязаны самостоятельно подавать налоговую декларацию, рассчитывать и уплачивать налог. А вот сотрудники по найму имеют преимущество — ответственность за налоги сотрудника лежит на работодателе. Он ежемесячно вычитает соответствующую сумму из зарплаты своих работников.

Бывают случаи, когда сотрудник по найму должен подать налоговую декларацию самостоятельно:

1. У вас более одной работы (вы зарабатываете дополнительные деньги по DPP, DPČ или как самозанятый человек);

2. Вы получаете проценты по кредитам и инвестициям;

3. Вы получаете доход от аренды;

4. Вы получаете доход от владения финансовым капиталом (ценные бумаги и т.д.);

5. Вы получили подарки, которые не освобождаются от налога;

6. Вы продали недвижимость, доход от продажи которой не освобожден от налога.

С каких доходов не нужно платить подоходный налог

Некоторые доходы физических лиц освобождаются от налогообложения в Чешской Республике. К ним относятся:

1. Доход от продажи дома или квартиры, если вы проживали в нем не менее двух лет перед продажей;

2. Доход от продажи другой недвижимости. Это правило действует в том случае, если между покупкой и продажей объекта прошло десять лет;

3. Доход от продажи недвижимости с целью покупки другой недвижимости, в которой владелец планирует проживать. Это значит, что сумма, вырученная за продажу, должна быть использована при покупке жилой недвижимости. Важное уточнение — новая недвижимость должна быть равноценной по стоимости или дороже старой, а сам акт покупки должен быть совершен не позднее конца года, следующего за продажей. Если вы продали квартиру в октябре 2021 года, у вас есть время до 31 декабря 2022 года, чтобы приобрести новую. В этом случае доход от продажи не облагается DPFO;

3. Финансовые компенсации от страховых компаний;

4. Призы за победу в спортивных соревнованиях (до 10 тысяч крон);

5. Пенсионные и больничные выплаты, финансовая поддержка жертвам преступлений, полученная от Европейского суда по правам человека, социальные пособия;

6. Алименты, стипендии;

7. Единоразовый доход или многоразовый доход, полученный в течение налогового периода, но не более 30 000 крон;

ВАЖНО! Все эти случаи позволяют физическому лицу не платить налог на полученный доход, но если этот освобожденный доход превышает 5 миллионов крон, то подать налоговую декларацию и известить налоговую о возникновении такого дохода физическое лицо обязано. Если этого не сделать, можно получить штраф в размере до 15% полученного дохода.

Как подать налоговую декларацию

В этом году из-за пандемии коронавируса правительство Чешской Республики продлило сроки подачи налоговых деклараций. Бумажную версию можно подать до 3 мая 2021 года, электронную — до 1 июня 2021 года.

Отчет можно подать в бумажной форме лично в офисах налоговой инспекции или через электронный ящик данных. С 2021 года подать налоговую декларацию можно и через онлайн-налоговую службу Moje daně.

Существует еще одна возможность задекларировать доходы — обратиться к налоговому консультанту. В этом случае срок подачи декларации продлевается на три месяца, но налогоплательщик должен документально оформить и подтвердить факт обращения к консультанту.

Наши специалисты готовы помочь вам с оформлением налоговой декларации или проконсультировать вас по вопросам налогообложения в Чешской Республике. Вопросы направяйте по адресу [email protected]

Ознакомиться с перечнем услуг можно в разделе Бухгалтерия420on