Как отправить заявление в налоговую через интернет

Как подать документы в электронном виде в налоговую инспекцию?

Несмотря на то, что компании уже достаточно давно пользуются возможностью подачи документов в электронном виде в налоговую инспекцию, на практике возникают вопросы по механизму отправки документов в тех или иных ситуациях.

Действующее законодательство позволяет заявителю направлять регистрационные документы в налоговый орган в электронном виде. Для того чтобы направить документы на государственную регистрацию юридического лица или ИП в электронном виде через сайт ФНС России www.nalog.ru необходимо иметь электронно-цифровую подпись (далее по тексту — ЭЦП).

Что представляет собой ЭЦП?

Напомним вкратце о том, что представляет собой ЭЦП. Вопросы получения и использования ЭЦП регламентируются Федеральным законом от 06.04.2011 г. №63 «Об электронной подписи» (далее по тексту – Закон №63-ФЗ). Этим же Законом определены виды ЭЦП.

ЭЦП — это информация в электронной форме, которая присоединена или связана с другой информацией, и используется для определения лица, подписывающего эту информацию (п.1 ст.2 Закона №63-ФЗ).

Алгоритм отправки в электронном виде документов на государственную регистрацию компании

Наиболее востребованный электронный формат общения возникает при электронной подаче документов в налоговую инспекцию в связи с государственной регистрацией компании.

Обозначим последовательность действий заявителя.

- Зайти на сайт ФНС России www.nalog.ru, вкладка «Электронные сервисы – «Подача документов на государственную регистрацию юридических лиц и ИП».

- Зайти во вкладку «Программа формирования документов, используемых при государственной регистрации».

- С помощью скаченной и установленной программы подготовки документов для государственной регистрации (ППДГР) заполняем соответствующую форму заявления (например, Р13001).

- Сканируем необходимые документы отдельными файлами (заявление – в один файл, учредительные документы – во второй файл и т.д.).

- С помощью программы «Подготовка пакета электронных документов для государственной регистрации» (ППЭДГР) прикрепляем отсканированные документы и подписываем.

Программа ППЭДГР предназначена для формирования пакета документов в электронном виде (для подготовки так называемого транспортного контейнера), направляемого ИП или организациями в регистрирующий орган с целью государственной регистрации.

- После отправки документов в электронном виде, заявителю в режиме реального времени, а также на адрес электронной почты, указанный при направлении электронных документов в налоговый орган, направляется сообщение, содержащее уникальный номер, подтверждающий доставку электронных документов.

Документы, подготовленные налоговым органом в связи с внесением записи в ЕГРЮЛ или ЕГРИП (листы записи, свидетельства о регистрации), либо решение об отказе в государственной регистрации, сформированные в электронном виде и подписанные электронной подписью налогового органа, направляются заявителю по адресу электронной почты в транспортном контейнере.

Заявитель может получить документы на бумажном носителе способом доставки, указанном в заявлении (лично либо почтой).

То есть для того, чтобы избежать похода в налоговую инспекцию, необходимо приобрести ЭЦП, скачать программу для формирования так называемого транспортного контейнера. Затем создается транспортный контейнер с необходимыми документами и отправляются документы в налоговую инспекцию. А получить готовые документы можно в личном кабинете на сайте ФНС РФ.

Для отправки заявления для регистрации компании или ИП можно воспользоваться сервисом https://service.nalog.ru/gosreg/. Но в таком случае весь остальной пакет документов необходимо оформить на бумажном носителе и лично отнести в налоговую инспекцию.

Отдельные вопросы, возникающие при электронной подаче документов

При подаче документов в электронном виде возникают вопросы нотариального заверения их копий. Например, необходимо ли нотариально заверять копию паспорта при электронной отправке документов, подписанных усиленной квалифицированной ЭЦП?

Как показывает практика, компании или ИП при подаче документов, распечатывают заполненные формы, подписывают заявления, затем сканируют их. Тем самым усложняется электронный документооборот.

В связи с этим возникает вопрос: должен ли заявитель в заявлении, уведомлении или сообщении вписать свои ФИО на листе заявителя и собственноручно подписаться, а затем сканировать документ для отправки документов в форме электронных документов, подписанных усиленной квалифицированной ЭЦП?

Преимущества электронного формата общения с налоговыми органами

Направление документов в электронном виде освобождает компанию от посещения и затрат на услуги нотариуса, значительно экономит время на оформление документов, избавляет компанию или ИП от посещения налоговой инспекции.

Как представить документы в налоговую через Интернет?

В 2010 году появилась возможность представить документы по требованию не традиционной почтой, а в электронном виде по ТКС. С лета 2012 года по ТКС можно направить и бумажные документы в виде скан-образов. И сегодня налоговые инспекторы для ускорения проверки все чаще просят налогоплательщиков направить документы через Интернет. О том, как удовлетворить просьбу налоговой, читайте ниже.

Представлять бумажные документы (впрочем, как и электронные) по ТКС разрешено Приказом ФНС России от 29.06.2012 № ММВ-7-6/465@, который утвердил формат xml-файла электронной описи документов. «Согласно приказу 14 видов документов можно представить по ТКС двумя способами. Электронные документы можно направить в утвержденных xml-форматах. Бумажные же документы нужно отсканировать и перевести в форматы jpg или tif», — рассказывает эксперт системы электронного документооборота (ЭДО) Диадок Тамара Мокеева.

Порядок представления по ТКС утвержден Приказом ФНС России от 17.02.2011 № ММВ-7-2/168@. В соответствии с порядком налоговый орган направляет налогоплательщику электронное требование о представлении документов. Если налогоплательщик в течение суток не примет требование, налоговая продублирует его на бумаге и вышлет почтой. Не принять требование налогоплательщик имеет право по трем причинам: невозможность прочитать его из-за нарушения формата, неправомерность подписи под требованием или ошибочное направление (п. 14 Приказа).

Подготавливаем документы

Если вы получили требование в электронном виде и хотите направить документы по ТКС, вам нужно принять его и отправить квитанцию о приемке. Она прогрузится в систему ИФНС и будет служить уведомлением о том, что требование дошло. Ознакомьтесь с перечнем требуемых документов. Какие-то из них, возможно, были составлены на бумаге — их необходимо будет отсканировать, какие-то — в электронном виде. В последнем случае обратите внимание на то, в каком формате были составлены документы. Если в утвержденных ФНС xml-форматах, то прикрепить их к описи можно будет сразу же. Иначе документы придется распечатать, заверить и снова отсканировать или же перевести в нужные форматы tif или jpg с помощью соответствующих программных средств. Заметим, что согласно формату описи в настоящий момент представить по ТКС можно ограниченный перечень документов, который обозначен в Приложении к Приказу ФНС России от 29.06.2012 № ММВ-7-6/465@. Все прочие документы придется направить почтой.

Если требование изначально было направлено на бумаге, то представить документы по ТКС не получится из-за невозможности сформировать опись документов. Дело в том, что xml-формат описи предполагает наличие так называемого идентификатора файла документа, к которому формируется опись (т.е. требования). Этого идентификатора нет на бумажном требовании, а без него опись не прогрузится в систему инспекции.

Формируем опись

Далее вам нужно сформировать опись, собрать и прикрепить к ней все документы. Это можно сделать либо самостоятельно (например, в учетной системе), либо в системе сдачи налоговой отчетности, в которой пришло требование. Работать в системе сдачи отчетности удобнее в том плане, что все реквизиты описи, связанные с требованием, подписью и количеством направляемых документов, будут заполнены автоматически. Это те реквизиты, от которых зависит, прогрузится ли пакет документов в приемочный комплекс инспекции. При этом отправить пакет можно будет сразу же без выгрузки и поиска способов направить его по ТКС.

Приведем в пример порядок подготовки и направления документов в системе сдачи налоговой отчетности «Контур-Экстерн». Чтобы заполнить реквизиты описи, вам необходимо указать код формы документа по КНД (1165034) и признак лица, подписавшего документ — руководителя организации (3) или её представителя (4).

Прикрепляем документы

Остается прикрепить документы. Документы в виде xml-файлов можно выгрузить из системы ЭДО или из электронного архива. Из реквизитов понадобится указать код или наименование документа, код формы документа по КНД и порядковый номер в требовании. Чтобы прикрепить скан-образы бумажных (или электронных в произвольных форматах) документов, придется заполнить больше данных: каких именно, зависит от типа документа. Для счетов-фактур это, например, в том числе дата и номер документа, реквизиты участников сделки, сумма с НДС и НДС.

После того как все документы будут прикреплены к описи, пакет документов необходимо подписать сертификатом электронной подписи пользователя системы и направить в налоговую. Если пакет был составлен верно, то он прогрузится через приемочный комплекс ГПР и попадет в ЭОД ИФНС, где документы уже будут просматриваться инспектором. В противном случае пользователю в системе придет уведомление об отказе с перечислением непринятых документов. Их нужно будет исправить, прикрепить к описи и снова направить в налоговую.

Пример из практики

Межрайонная ИФНС Ростовской области № 6152 через систему спецоператора СКБ Контур направила налогоплательщику электронное требование о представлении счетов-фактур, которые были выставлены на бумаге. При этом инспекция выразила желание получить эти документы в виде скан-образов через Интернет. Налогоплательщик отсканировал документы, сформировал в системе спецоператора опись и направил весь пакет в инспекцию. Пакет успешно прогрузился в систему электронного обмена данных ИФНС, после чего документы были проверены инспектором и занесены в базу данных инспекции.

«Технология представления документов в электронном виде работает во всех ИНФС России с ноября 2012 года, — рассказывает Тамара Мокеева. – Налоговые инспекторы все чаще самостоятельно выступают с инициативой приема документов через Интернет — как электронных, так и бумажных».

«При представлении документов на бумажном носителе заверяются копии документов. При этом должна быть заверена копия каждого документа, а не прошивка этих документов. Электронные документы объективно проще в обработке и хранении, а автоматизированный учет исполнения требований уменьшает риск нарушения сроков представления. Снижаются затраты на пересылку. ФНС прорабатывает вопрос о расширении перечня документов, которые можно представить по ТКС. Активное участие налогоплательщиков в ЭДО ускорит данное направление работы», — считает Татьяна Василенко, начальник отдела по работе с налогоплательщиками межрайонной ИФНС № 6152.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Подача документов в налоговую в электронном виде

- Когда возможна, а когда обязательна отправка документов в налоговую в электронном виде

- Приказ ФНС № ММВ-7-2/149@: как взаимодействовать с инспекторами электронно (что и как отправить им в ответ на их электронные запросы)

- Что важно помнить о сроках при передаче электронных документов

- Как подать электронные документы

- Какие есть бесплатные электронные сервисы взаимодействия с налоговиками

- Итоги

Когда возможна, а когда обязательна отправка документов в налоговую в электронном виде

Документооборот между налоговыми органами и налогоплательщиками огромен. Это не только сдача регулярной налоговой отчетности, но и разного рода ответы на запросы, уведомления, представление документов, требований и др. Постепенно уходят в прошлое те времена, когда налогоплательщику нужно было с каждой бумажкой бежать к инспектору или привозить ему на грузовике коробки с подтверждающими документами.

Хотя и запрета на бумажный документооборот законодательство не содержит. Большинство бумаг контролеры и сейчас примут в бумажном виде. Обязательная отправка документов в налоговую в электронном виде предусмотрена только в определенных случаях. К примеру, подача деклараций по НДС и связанных с этим налогом документов (книг покупок и продаж, журнала учета счетов-фактур), а также отправка налоговикам пояснений по НДС-отчетности возможна только в электронной форме (за редким исключением).

Узнайте об этом подробнее на нашем сайте:

Каков порядок представления документов, истребуемых налоговым органом? Ответ на этот вопрос узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Другие виды налоговой отчетности налоговики принимают и в электронной форме, и в бумажной. Все зависит от того, какая численность работников у налогоплательщика, который отправляет отчет (п. 3 ст. 80 НК РФ). При этом простые граждане могут общаться с контролерами и подавать им какие-либо документы самыми разнообразными способами:

- через личный кабинет налогоплательщика;

- придя непосредственно в инспекцию;

- отправив документы почтовым отправлением.

Важно помнить об основном правиле: если вы сдали декларацию электронным способом, то и в дальнейшем взаимодействие с контролерами по этому налоговому отчету должно происходить электронно. Это правило следует из приказа ФНС от 15.04.2015 № ММВ-7-2/149@. На этом документе остановимся подробнее.

Как представить в ИФНС истребованные электронные документы, составленные не по установленным форматам, подробно рассказывают эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Путеводитель по налогам.

Приказ ФНС № ММВ-7-2/149@: как взаимодействовать с инспекторами электронно (что и как отправить им в ответ на их электронные запросы)

В приказе вы не найдете описания того, как отправить документы в налоговую в электронном виде. Но он устанавливает порядок электронного взаимодействия контролеров и налогоплательщиков. С помощью рисунков представим основные положения приказа.

Участники информационного обмена

На рисунке ниже представлены все участники информационного обмена при направлении документов по ТКС:

Порядок электронного документооборота

Электронные документы из ИФНС передаются налогоплательщику через оператора ЭДО с соблюдением следующего порядка:

Все процедуры уложены в строгие календарные рамки:

- 1 день есть у налоговиков, чтобы перевести бумажный документ в электронный и отправить адресату;

- 1 день отведен оператору ЭДО, чтобы подтвердить налоговикам дату отправки налогоплательщику электронного документа;

- 6 дней дается налогоплательщику, чтобы отправить квитанцию через оператора ЭДО о приеме электронного документа (этот срок закреплен и в п.5.1 ст. 23 НК РФ).

Нарушение срока грозит блокировкой расчетного счета (подп. 2 п. 3 ст. 76 НК РФ).

Требования к оформлению и хранению электронных документов

Недостаточно просто обмениваться электронными документами с налоговыми органами. Документы нужно не только правильно оформлять, передавать или принимать, но и обязательно подписывать их КЭП и хранить. А также с установленной законом периодичностью проверять их поступление:

Какие документы могут участвовать в электронном налоговом документообороте

В приказе перечислено 48 видов налоговых документов, которые могут направляться налогоплательщикам в электронном виде по ТКС. Перечислим основные:

Минфин и ФНС по отдельным электронным документам выпускает специальные разъяснения. Например, их совместным приказом от 27.02.2017 № ММВ-7-8/200@ утвержден порядок направления налогоплательщику требования об уплате налога (сбора, страховых взносов) в электронной форме по ТКС.

Что важно помнить о сроках при передаче электронных документов

Обычно передача документов в налоговую в электронном виде производится налогоплательщиками по окончании каждого отчетного или налогового периода. По ТКС значительная их часть передает в инспекцию налоговую и бухгалтерскую отчетность.

Но есть и иные причины, по которым нужно подать документы в налоговую в электронном виде: налоговики могут запросить документы в ходе проверки (камеральной, выездной, встречной) или предложить пояснить данные декларации или внести в них исправления. Что же нужно учесть при подаче документов в электронном виде в инспекцию?

В первую очередь помнить о сроках:

- 10 рабочих дней предоставляется налогоплательщику для подготовки и сдачи документов, запрошенных в ходе налоговых проверок;

- 5 рабочих дней дается для подачи пояснений и исправления декларации (п. 3 ст. 88, п. 5 ст. 93.1 НК РФ);

Отсчет сроков нужно производить от даты получения требования из инспекции. Нарушение сроков чревато: за каждый непредставленный документ предусмотрен штраф 200 руб. (ст. 126 НК РФ).

Есть и другие сроки, о которых необходимо помнить. Например, для подачи по ТКС возражений на акт налоговой проверки у налогоплательщика есть 1 месяц (п. 6 ст. 100 НК РФ).

Если вы не отправили квитанцию о приеме электронного требования ИФНС о представлении документов, воспользуйтесь советами экспертов КонсультантПлюс и узнайте, можно ли избежать ответственности. Получите пробный доступ к системе и бесплатно изучите материал.

Как подать электронные документы

Другой важный вопрос, который должен решаться при подаче электронных документов в налоговую, — это способ их представления. Документы в электронной форме могут направляться в инспекцию по ТКС через оператора ЭДО или через личные кабинеты налогоплательщиков (п. 2 ст. 93 НК РФ).

Можно ли представить в электронной форме бумажные первичные документы? Да, это позволяет п. 2 ст. 93 НК РФ — в виде электронных образов, созданных путем сканирования с сохранением их реквизитов по установленным форматам. Этой же статьей кодекса предусматривается, что если истребуемые электронные документы передаются по ТКС, то их нужно заверить усиленной КЭП проверяемого лица или его представителя.

Приказом от 18.01.2017 № ММВ-7-6/16@ ФНС утвердила формат описи документов, которая сопровождает электронный документооборот между налоговыми органами и налогоплательщиками (он вступил в силу с 15.01.2018, п. 1.1 приказа ФНС от 27.12.2017 № MMB-7-6/1096@).

Не связанные с предпринимательской деятельностью физлица тоже могут подать документы в электронной форме. К примеру, гражданин может приложить к электронной декларации 3-НДФЛ скан-образы подтверждающих документов при заявлении имущественного или социального вычета. Подписанные электронной подписью сканы вместе с декларацией уйдут в инспекцию в электронном виде.

В любом случае налоговики оставляют за собой право ознакомиться с подлинниками документов.

Какие есть бесплатные электронные сервисы взаимодействия с налоговиками

Среди сервисов по отправке электронных документов в налоговую можно назвать:

Налоговики предоставляют налогоплательщикам множество других бесплатных сервисов. Они не позволяют взаимодействовать с налоговиками по вопросам обмена электронными документами, но помогают решать иные важные практические задачи (к примеру, «Проверь себя и контрагента», «Онлайн-запись на прием в инспекцию», «Узнать о жалобе» и другие).

Итоги

Электронная подача документов в налоговую производится налогоплательщиками регулярно в виде налоговой и бухгалтерской отчетности. При отправке электронных документов в инспекцию необходимо заверять их электронной подписью и соблюдать законодательно установленные сроки (при представлении документов по запросам контролеров). Специальный бесплатный налоговый сервис позволяет дистанционно подавать документы для регистрации компаний и ИП.

Подача документов на государственную регистрацию в электронном виде

Подача документов на государственную регистрацию в электронном виде с использованием ЭЦП #

Процедуру подачи документов на государственную регистрацию или на внесение изменений в учредительные документы можно условно разделить на несколько этапов:

- Оформление электронной подписи на юридическое лицо или ИП. Она позволит подать подготовленные электронные документы в регистрирующий орган Налогового органа. Купить ЭЦП для подачи в налоговую вы можете на нашем сайте.

- После получения электронной подписи, необходимо подготовить рабочее место для работы с ней. Настроить компьютер для работы с ЭЦП вы можете по нашим инструкциям пройдя по ссылке.

- Скачать с сайта налоговой и установить бесплатную программу «Подготовка документов для государственной регистрации«. В программе реализована возможность заполнить нужные формы заявлений. Которые можно сохранить или распечатать, или подготовить Транспортный контейнер подписанный электронной подписью, для электронной подачи сведений в Налоговый орган. На который возложены функции регистрации ЮЛ и ИП.

Первые два пункта у нас уже рассмотрены на сайте, поэтому подробно рассмотрим 3 пункт.

Подготовка документов для государственной регистрации #

- Скачиваем и устанавливаем программу по ссылке указанной выше.

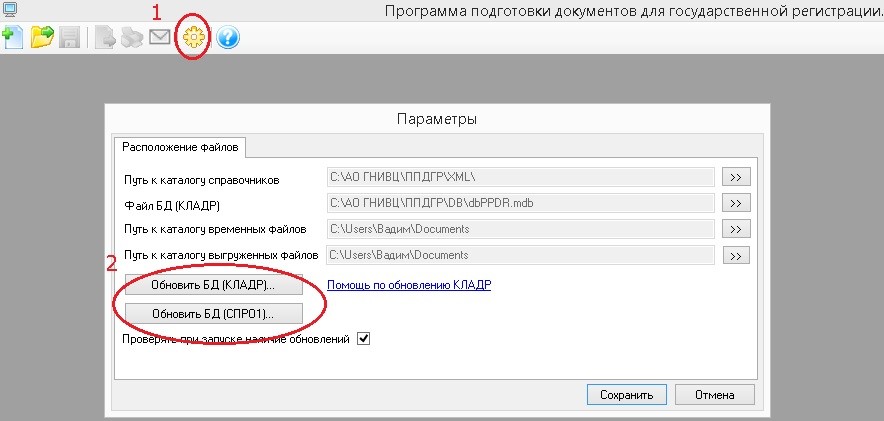

- Запускаем программу, переходим в настройки и там нажимаем обновить БД (Кладр) и обновить БД (СПРО1). Ждём когда программа обновится.

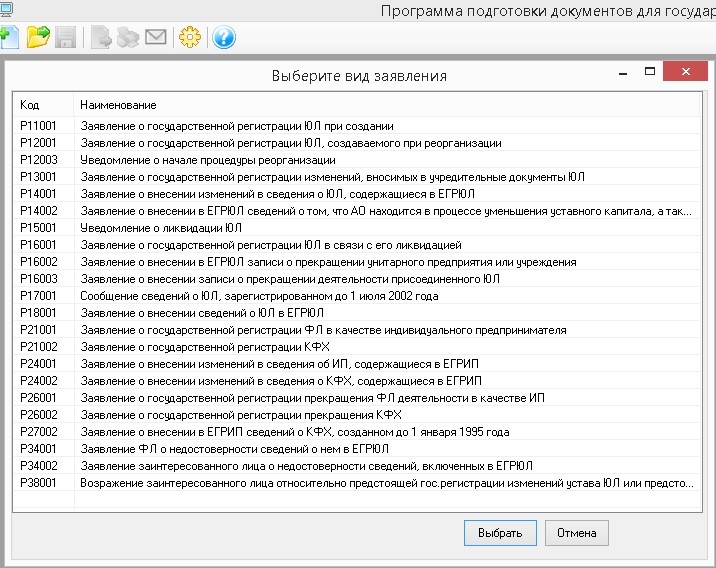

- После обновления программы, нажимаем на пункт меню Новый документ. Откроется выбор вида заявления. Где выбираем нужное нам заявление, в зависимости от типа вносимых изменений.

- После выбора вида заявления заполняем необходимые листы заявления. Первоначально заполняется страница Форма, где необходимо указать ИНН, ОГРН и Наименование вашей организации. После этого вы сможете заполнить остальные листы заявления.

- Когда заявление будет заполнено, необходимо будет его сохранить. Для этого в меню нажимаем кнопку Сохранить и выбираем место для сохранения на вашем компьютере.

Заявление будет сохранено на компьютере или USB носителе в формате, который требуется для подачи документов в электронном виде.

Примечание: Сохраненное заявление можно так же распечатать для подачи его в налоговый орган или МФЦ в печатном виде. В этом случаем подпись заявителя необходимо заверить у нотариуса.

Создание транспортного контейнера #

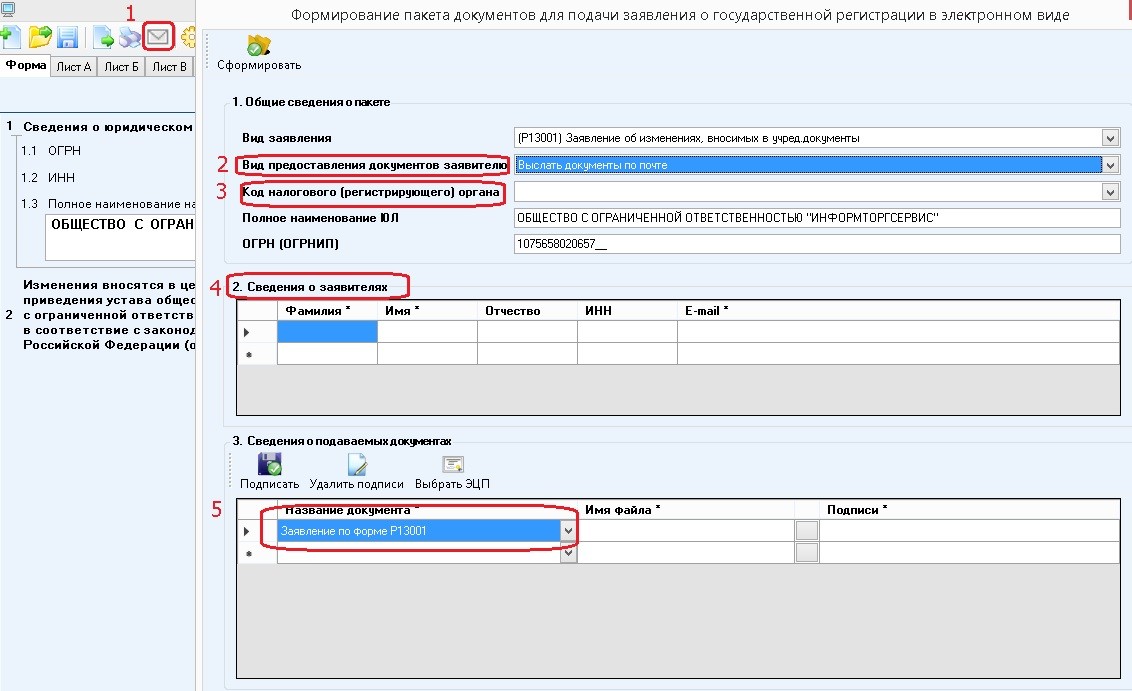

В программе нажимаем на значок «Письма»-Формирование транспортного контейнера.

- Здесь проверяем проверяем правильность указания Вида Заявления.

- В 2 пункте выбираем как вы хотите получить документы.

- В 3 пункте указываем код вашей налоговой.

- И в пункте 4 необходимо заполнить сведения о заявителе.

- Здесь необходимо загрузить документы.

Обратите внимание: если к подаваемому заявлению требуется прикрепить дополнительные документы (устав, решения, протокол и др.), то предварительно эти документы следует отсканировать.

К сканированным документам устанавливаются требования к формату и качеству.

- формат сканируемого изображения соответствует: BW (black-white, чёрно-белый);

- разрешение при сканирование должно быть: 300*300 dpi;

- глубина цвета: 1 бит;

- конечныйформат файла: многостраничный TIF.

Документы, состоящие из несколько страниц, сканируются в один файл.

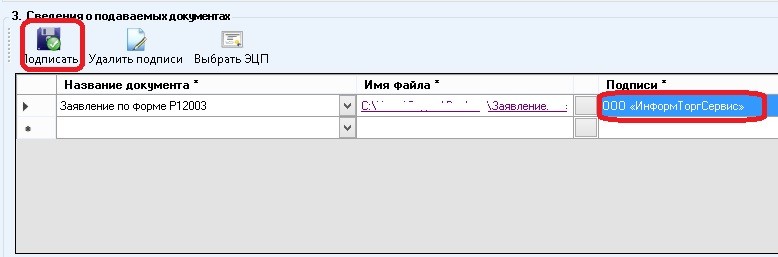

Прикрепляем и подписываем электронной подписью документы #

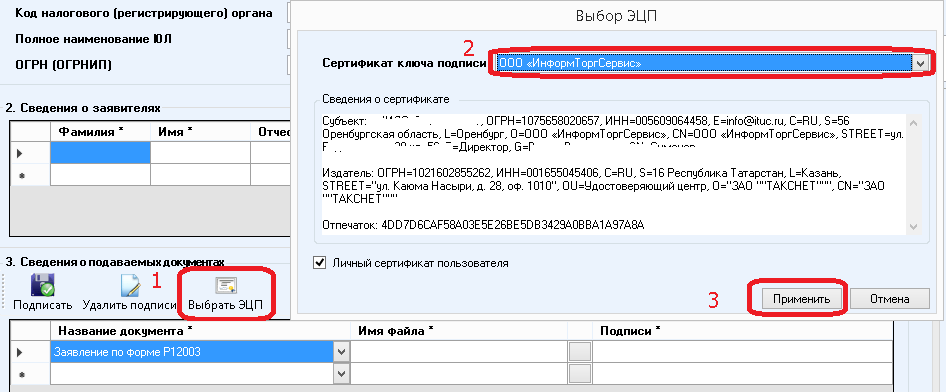

После того как от сканировали документы, которые необходимо прикрепить для формирования транспортного контейнера. Нужно выбрать ЭЦП, которой будет подписывать документы.

- Нажимаем Выбрать ЭЦП.

- В строке Сертификат Ключа подписи, нажимаем на выпадающий список и выбираем подпись.

- После выбора нажимаем Применить.

В первой строке выбираем сохраненное сформированное заявление и нажимаем Подписать. В строке подписи появится подпись вашей организации. Выполняем эту последовательность для каждого прикрепляемого документа.

После добавления и подписания всех необходимых документов нажимаем на кнопку Сформировать, в верхнем левом углу программы. Все подгруженные документы, включая файлы с содержимым ЭЦП заявителя добавляются в zip-архив (транспортный контейнер).

Отправляем транспортный контейнер в Налоговый орган #

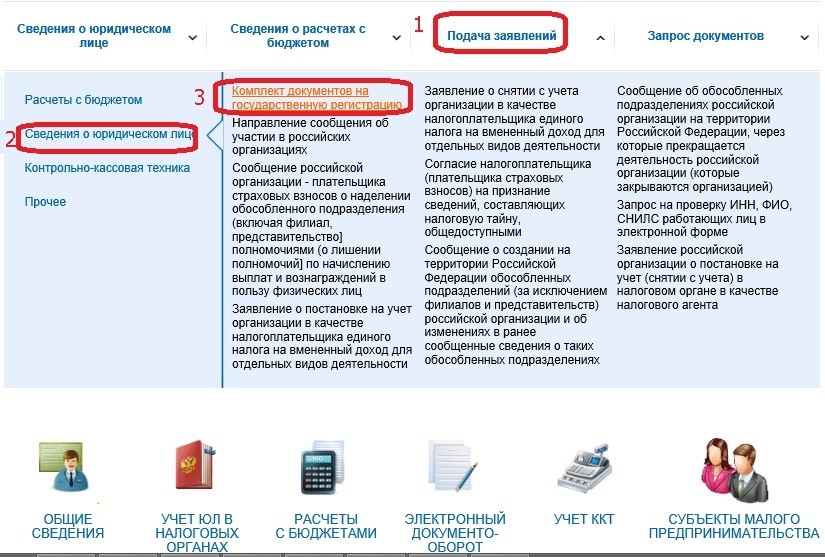

Переходим на сайт налоговой nalog.ru. Заходим в личный кабинет юридического лица или индивидуального предпринимателя. Перед входом в кабинет необходимо будет пройти диагностику подключения. После её прохождения сможем зайти в личный кабинет. В личном кабинет выбираем в меню «Подача заявлений — Сведения о юридическом лице — Комплект документов на государственную регистрацию»

На следующей странице нажимаем «Обзор» и выбираем сохранённый файл — транспортный контейнер и нажимаем отправить.

После того как вы отправили документы в электронном виде, на электронный адрес заявителя, который был указан при отправке документов будет отправлено сообщение — подтверждение. В нём будет указан уникальный код, который подтверждает получение электронных документов.

В срок не превышающий 3 — 5 рабочих дней ( в зависимости от вида поданного заявления на регистрацию). На электронную почту заявителя указанную в транспортном контейнере придёт ответ от налогового органа, подписанный ЭЦП НО.

Подача документов в налоговую в электронном виде

podacha_dokumentov_v_nalogovuyu_v_elektronnom_vide.jpg

Похожие публикации

Российские налогоплательщики имеют возможность подавать отчетность и другие документы в ИФНС несколькими способами, в частности, они могут отправить их в электронном формате. Это самый удобный способ обмена информацией с налоговым органом. Особенно сейчас, когда ИФНС в связи с нерабочими днями не принимают налогоплательщиков, предлагая воспользоваться удаленными форматами общения.

Подача документов в налоговую в электронном виде осуществляется по определенным правилам, которые будут рассмотрены далее.

Электронная отправка документов – технические особенности и преимущества

Преимущества данного способа подачи документов в ИФНС, в частности, заключаются в том, что налогоплательщику для подачи документов и отчетности не нужно выходить за пределы офиса, он не ограничен временем работы инспекции, а также у него есть возможность отслеживать движение документов в режиме онлайн.

Отправка документов в налоговую в электронном виде возможна только после получения налогоплательщиком усиленной квалифицированной электронной подписи (КЭП). Ее можно получить в любом удостоверяющем центре, аккредитованном Минкомсвязи России. Также потребуется специальное программное обеспечение. Не менее важно соблюдать законодательно установленные сроки осуществления действий с документами.

Перечислим основные бесплатные сервисы для подачи документов в ИФНС в электронном виде и их возможности:

- Личный кабинет физлица, юридического лица или ИП на сайте ФНС . Данный сервис позволяет направлять в налоговый орган документы в электронном формате и различные запросы, уточнять невыясненные платежи, получать выписки из ЕГРН, ЕГРЮЛ или ЕГРИП и т.д.

- Программа « Налогоплательщик ЮЛ ». Дает возможность формировать и направлять в ИФНС различные заявления и уведомления, формировать налоговую и бухгалтерскую отчетность, создавать запросы на сверку с налоговой, вести список сотрудников и контрагентов и др.

- ФНС предлагает специальный сервис для госрегистрации . Сервис дает возможность подготовки и отправки документов для госрегистрации ИП и юрлиц без посещения налоговой инспекции.

Документы, подаваемые в ИФНС в электронном формате

В электронный документооброт (ЭДО) между налогоплательщиками и ИФНС включаются не только отчетные формы, но и любые другие документы — требования, уведомления, ответы на запросы налоговиков и т.д. Исключительно в электронном виде представляются:

- декларации НДС и связанные с этим налогом документы;

- пояснения по НДС.

Остальную налоговую документацию можно сдавать как в электронном формате, так и на бумажном носителе, но такой выбор есть не у всех. При определении способа отправки отчетности нужно руководствоваться нормами п. 3 ст. 80 НК РФ. В частности, подача документов в налоговую в электронном виде обязательна для субъектов хозяйствования, у которых среднесписочная численность работников за предыдущий год превысила 100 человек. Это же требование относится к вновь созданным организациям, в которых работают более 100 сотрудников. Отчетность по НДФЛ и страховым взносам сдают электронно при численности более 10 человек. Субъекты хозяйствования, не попадающие под эти условия, могут сдавать отчетность на бумажных носителях.

Какие документы можно отправлять в электронном виде:

- бухгалтерская и налоговая отчетность;

- все виды счетов-фактур;

- договоры и дополнительные соглашения к ним;

- подтверждение налоговых льгот;

- документы, доказывающие подлинность хозяйственных операций;

- акты на оказание услуг и др.

Полный перечень документов, направляемых налогоплательщиками, можно найти в Приказе ФНС России от 27.10.2016 № ММВ-7-6/583@ (ред. от 27.12.2017)

Налогоплательщики могут отправлять в ИФНС электронные документы, если контролирующий орган присылает соответствующее требование в рамках камеральной или встречной проверки. Электронно могут быть направлены любые первичные документы, если они отсканированы с сохранением реквизитов и заверены КЭП (п. 2 ст. 93 НК РФ).

Налоговые инспекторы также используют телекоммуникационные каналы связи для отправки:

- налоговых уведомлений;

- уведомлений о вызове налогоплательщика;

- решений о предстоящей выездной проверке ИФНС;

- актов налоговой проверки и т.д.

Полный перечень таких документов приведен в п. 1 приложения к Приказу ФНС № ММВ-7-2/149@ от 15.04.2015. Всего он содержит 52 наименования.

Порядок передачи электронных документов

Порядок электронного взаимодействия налогоплательщиков с сотрудниками налоговых органов регламентируется Приказом ФНС России от 15.04.2015 № ММВ-7-2/149@ (ред. от 12.11.2019). В соответствии с ним, участниками процесса являются: ИФНС, операторы ЭДО и налогоплательщики. Все участники обязаны обеспечить хранение отправленных и принятых документов. Проверять поступление документов необходимо не реже одного раза в сутки.

Порядок электронного документооборота предполагает следующий алгоритм:

- ИФНС формирует соответствующий документ (требование, уведомление и т.д.) на бумаге за подписью уполномоченного лица, затем в течение 1 рабочего дня переводит его в электронный формат, подписывает КЭП и в тот же день направляет налогоплательщику по ТКС.

- Оператор ЭДО должен передать в ИФНС подтверждение даты отправки документа (срок – 1 рабочий день).

- После получения электронного документа налогоплательщик формирует квитанцию о приеме (либо уведомление об отказе в приеме), подписывает ее КЭП и отправляет через оператора ЭДО в ИФНС. Срок для передачи квитанции – 6 дней с даты отправки документа налоговиками.

Соблюдать установленные сроки налогоплательщикам необходимо и при отправке электронных документов в ИФНС, в частности:

- передать документы, запрошенные налоговиками о деятельности других налогоплательщиков в ходе их проверки, нужно в течение 10 дней (п. 5 ст. 93.1 НК РФ);

- представить запрошенные пояснения или внести исправления в декларацию нужно в течение 5 дней (п. 3 ст. 88 НК РФ).

Подробный порядок осуществления процедуры и основания для отказа в приеме электронного документа приведены во второй части приложения к Приказу ФНС № ММВ-7-2/149@ (п. 12-16). Налогоплательщик должен помнить о том, что после подачи документов в налоговую в электронном виде дальнейшее взаимодействие с сотрудниками ИФНС по этим документам должно происходить с использованием электронных средств связи.

При направлении документов в налоговую службу с использованием КЭП необходимо руководствоваться нормами закона от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Подборка ответов ФНС России на распространенные вопросы о подаче документов в электронном виде

ФЗ №129 от 8 августа 2001 года «О государственной регистрации юридических лиц и индивидуальных предпринимателей» предусматривает возможность подачи документов для регистрации ООО или ИП при помощи информационно-телекоммуникационных сетей общего пользования, в том числе и через Интернет (статья 9). Главным условием совершения регистрационного действия является их подписание квалифицированной электронной цифровой подписью.

Несмотря на то, что возможность подачи документов в электронном виде появилась уже достаточно давно, применение электронно-цифровой подписи на практике все еще вызывает большое количество вопросов. Наши попытки найти ответы на них показали, что некоторые спорные ситуации не имеют однозначной регламентации в правовых актах, при этом некомпетентность сотрудников регистрирующих органов часто не дает возможность опираться на здравый смысл при совершении тех или иных регистрационных действий.

Именно поэтому мы выбрали наиболее распространенные вопросы, в которых действия заявителей законодательно не закреплены, и задали их непосредственно руководству Федеральной налоговой службы. В данной статье мы приводим ответы, полученные нами из ФНС России.

Необходимость нотариального удостоверения паспорта

Первый вопрос, заданный нами, был следующего содержания:

«Нужно ли нотариально заверять копию паспорта при отправке документов в форме электронных документов, подписанных усиленной квалифицированной ЭЦП заявителя»

«При направлении документов в регистрирующий орган для государственной регистрации гражданина Российской Федерации в качестве индивидуального предпринимателя в форме электронных документов, подписанных усиленной квалифицированной электронно-цифровой подписью заявителя, свидетельствование верности копии паспорта в нотариальном порядке является избыточным и необязательным».

В принципе, наша точка зрения совпадает с данной позицией ФНС России, однако мы не раз сталкивались с отказами в регистрации статуса ИП в том случае, если при подаче бумаг в электронном виде копия паспорта не была удостоверена нотариусом.

В отказах налоговые органы ссылаются на то, что государственная регистрация ИП регламентирована статьей 22.1 ФЗ №129 от 8 августа 2001 года, которая устанавливает необходимость нотариального свидетельствования верности копии документа, предоставляемого для совершения регистрационного действия. Это необходимо в любом случае регистрации ИП, за исключением, когда заявитель самостоятельно предоставляет в инспекцию копию и совместно с этим передает сотруднику подлинный экземпляр для удостоверения ее верности. Отсутствие удостоверительной надписи нотариуса на копии, по мнению регистрирующих органов, расценивается как непредоставление необходимых бумаг, что и влечет за собой отказ в регистрации.

Необходимость сканирования всех листов паспорта

Сканирование всех листов паспорта – еще одна проблема, с которой приходится сталкиваться при подаче документов в электронном виде. Во-первых, объем информации в итоге получается достаточно большим (4,5 мегабайта), а во-вторых, на сканирование тратиться немало времени.

В связи с этим мы задали в ФНС РФ еще один вопрос:

«Какие страницы паспорта нужно (предоставить) сканировать при отправке документов в форме электронных документов, подписанных усиленной квалифицированной электронной подписью заявителя?»

Цитируем полученный ответ:

«В соответствии с подпунктами «а»-«е» пункта 2 статьи 5 Федерального закона от 8 августа 2001 года №129-ФЗ «О государственной регистрации юридических лиц и предпринимателей» в отношении индивидуального предпринимателя — гражданина РФ в Единый государственный реестр индивидуальных предпринимателей включаются следующие сведения: фамилия, имя и (в случае, если имеется) отчество; пол; дата и место рождения; гражданство; место жительства в Российской Федерации; данные основного документа, удостоверяющего личность гражданина Российской Федерации на территории Российской Федерации.

Учитывая вышеизложенное, а так же положения пунктов 8-10 описания бланка паспорта гражданина Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 8 июля 1997 года № 828 «Об утверждении Положения о паспорте гражданина Российской Федерации, образца бланка и описания паспорта гражданина Российской Федерации», представляемая в регистрирующий орган в соответствии с подпунктом «б» пункта 1 статьи 22.1 Федерального закона от 8 августа 2001 года №129-ФЗ копия паспорта гражданина Российской Федерации может содержать вторую и третью страницы, а также страницы с пятую по двенадцатую, на которых проставлены отметки о регистрации гражданина и снятии его с регистрационного учета по месту жительства».

Получается, что при подаче документации через Интернет переводить в электронный формат необходимо лишь основной разворот паспорта и заполненные страницы, содержащие информацию о прописке.

Необходимость собственноручной подписи

В своей работе мы часто общаемся с профессиональными регистраторами и юристами. В результате постоянного взаимодействия со специалистами нами было замечено, что многие из них при подаче документов в электронном виде распечатывают заполненные формы, для того чтобы заявители подписали их собственноручно и указали в соответствующих разделах листов на заявителя свои личные данные (фамилию, имя и отчество). После этого заявления сканируются, подписываются ЭЦП и отправляются по электронным каналам в регистрирующий орган.

Наша позиция такова, что подобное усложнение процесса передачи документов в электронном виде не нужно – достаточно одной только цифровой подписи.

Однако в ФЗ №129 есть конкретное указание на отсутствие необходимости нотариального удостоверения заявлений (уведомлений или сообщений) в случае их подачи в регистрирующий орган через Интернет (пункт 1.2 статьи 9). При этом нет ни слова о необходимости собственноручного подписания документа, который будет подписан ЭЦП и отправлен в налоговую инспекцию в электронном виде.

Именно поэтому от нас в ФНС России поступил следующий вопрос:

«Должен или нет заявитель в заявлении, уведомлении или сообщении вписать свои фамилию, имя и отчество на листе заявителя и собственноручно подписаться, а затем сканировать документ для отправки документов в форме электронных документов, подписанных усиленной квалифицированной электронной подписью заявителя»?

Приводим цитату ответа Федеральной налоговой службы России:

«Исходя из положения пункта 1.2. статьи 9 Федерального закона от 8 августа 2001 года №129-ФЗ, и подпункта 1 пункта 9 «Порядка направления в регистрирующий орган при государственной регистрации юридических лиц, крестьянских (фермерских) хозяйств и физических лиц в качестве индивидуальных предпринимателей электронных документов с использованием информационно телекоммуникационных сетей общего пользования, в том числе сети Интернет, включая единый портал государственных и муниципальных услуг», утвержденного приказом ФНС России от 12 августа 2011 года №ЯК-7-6/489@, собственноручное указание заявителем своих фамилии, имени, отчества (при наличии) и проставление своей подписи на заявлении (уведомлении, сообщении), предоставляемом при государственной регистрации юридических лиц и индивидуальных предпринимателей, при направлении в регистрирующий орган документов для государственной регистрации в форме электронных документов, подписанных усиленной квалифицированной электронной подписью заявителя, не требуется».

Необходимость предоставления квитанции об оплате государственной пошлины

Административное законодательство в нашей стране в последнее время все больше развивает возможность передачи информации от одних государственных органов в другие путем использования межведомственных каналов связи. Касается это и сферы регистрации юридических лиц и индивидуальных предпринимателей.

Например, по поводу предоставления документа об уплате госпошлины за совершение регистрационного действия налоговыми органами, законодательные акты говорят следующее:

-

ФЗ №129 от 8 августа 2001 года (статья 9) определяет, что в число документов, предоставляемых в регистрирующий орган, входит квитанция (платежное поручение) об уплате госпошлины за предоставление государственной услуги по регистрации юридического лица или индивидуального предпринимателя.

ФЗ №210 от 27 июля 2010 года «Об организации предоставления государственных и муниципальных услуг» (пункт 1 статьи 7) устанавливает, что органы, предоставляющие государственные услуги не вправе требовать от заявителя документов и информации, в том числе и о внесении платы за оказываемые госуслуги, если эта информация находится в распоряжении государственных и муниципальных органов (подведомственных им организаций), которые участвуют в процессе оказания подобных услуг. Такие бумаги заявитель предоставляет по собственной инициативе.

Получается, что регистрирующие органы не вправе требовать обязательного предоставления квитанции об оплате государственной пошлины при подаче документов на регистрацию в электронном виде, такой документ предоставляется лишь по желанию заявителя.

В связи с тем, что налоговые органы, несмотря на данные положения закона все еще часто отказывают в совершении регистрационного действия по причине непредоставления квитанции (платежного поручения) об оплате госпошлины, мы решили выяснить официальную позицию ФНС России и задали руководству службы следующие вопросы:

-

«Необходимо ли вкладывать документ об оплате госпошлины за регистрацию юридического лица при отправке документов в форме электронных документов, подписанных усиленной квалифицированной электронной подписью заявителя?».

Вот какой ответ мы получили из Федеральной налоговой службы:

«Исходя из положение подпункта 2 пункта 1 статьи 7 Федерального закона от 27 июля 210 года № 210-ФЗ «Об организации предоставления государственных и муниципальных услуг», пункта 46.1 Административного регламента предоставления Федеральной налоговой службой государственной услуги по государственной регистрации юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, утвержденного приказом Министерства финансов Российской Федерации от 22 июня 2012 года №87н, заявитель вправе представить документ об уплате государственной пошлины в регистрирующий орган по собственной инициативе. В случае непредставления заявителем указанного документа регистрирующий орган самостоятельно запрашивает сведения об оплате государственной пошлины в Федеральном казначействе (его территориальных органах)».***

Жаль только, что до тех пор, пока остаются еще сотрудники налоговой службы, которые не знают данную позицию своего руководства, отказы в регистрации по причине непредоставления документов, подтверждающих уплату государственной пошлины, не перестанут быть редкостью.

***Примечание: Наша переписка с руководством ФНС велась еще до вступления в силу Приказа Министерства финансов №169н от 30 сентября 2016 года, утвердившего новый Административный регламент предоставления Федеральной налоговой службой государственной услуги по государственной регистрации юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств. Однако положения нового регламента, определяющие порядок предоставления квитанции об уплате госпошлины, ничем не отличаются от положений Административного регламента, на который сослались в ФНС РФ при подготовке ответа на наш вопрос, то есть позиция налоговой службы по данному вопросу в настоящее время остается неизменной.

Будем благодарны вам за комментарии к данному материалу. Если вы не нашли ответ на свой вопрос или у вас есть замечания, пожелания, — напишите нам. Для нас очень важно ваше мнение!