Взаимосвязанные сделки в банкротстве

Сделки в банкротстве: все возможности при их оспаривании

Актуальность вопроса

Достаточно большое количество арбитражных споров занимают дела по оспариванию сделок должника в рамках процедур банкротства, в том числе по основанию неравноценности встречного исполнения.

В соответствии с п. 1 ст. 61.2 закона о банкротстве сделка, совершенная должником в течение одного года до принятия заявления о признании банкротом или после принятия указанного заявления, может быть признана арбитражным судом недействительной при неравноценном встречном исполнении обязательств другой стороной сделки, в том числе в случае, если цена этой сделки и (или) иные условия существенно в худшую для должника сторону отличаются от цены и (или) иных условий, при которых в сравнимых обстоятельствах совершаются аналогичные сделки (подозрительная сделка).

Неравноценным встречным исполнением обязательств будет признаваться любая передача имущества или иное исполнение обязательств, если рыночная стоимость переданного должником имущества или осуществленного им иного исполнения обязательств существенно превышает стоимость полученного встречного исполнения обязательств, определенную с учетом условий и обстоятельств такого встречного исполнения обязательств.

При этом ни законом о банкротстве, ни в Постановлении № 63 не установлены критерии существенности отличия цены оспариваемой сделки от цены и (или) иных условий, при которых в сравнимых обстоятельствах совершаются аналогичные сделки.

Аналогии права

При определении существенности судами обычно применяются следующие аналогии права, в которых также упоминаются признаки кратности.

Анализ текущей судебной практики

Анализ решений арбитражных судов по вопросу «существенности расхождения» и неравноценности сделок в банкротстве уже проводился коллегами из юрфирмы «Кульков, Колотилов и партнеры» в статье «Неравноценные сделки в банкротстве: ключевые проблемы оспаривания». Для оценки существенности отличия цены от рыночной в рассматриваемой работе был проведен анализ 93 дел, которые дошли до Верховного суда в 2017–2018 годах. В статье по итогам анализа выведены диапазоны отклонений, когда суды считали цену однозначно завышенной (более 66%) или заниженной (более 37%) либо не признавали существенно искаженной (от минус 18% до плюс 35%), а также выделены диапазоны неопределенных решений, когда решения судов были различными. При этом указанная работа не включала анализ в разрезе объектов сделок, их характеристик, а также рынка объектов сделок, что, как правило, существенно влияет на возможные рыночные диапазоны отклонений.

Мы провели более глубокий анализ подобных дел, расширив временной диапазон до середины 2019 года. Было отобрано для анализа только 79 арбитражных дел, дошедших до ВС, и в которых была раскрыта рыночная и фактическая стоимость предмета договора. Следует отметить, что ни один спор не был передан на рассмотрение в коллегию по экономическим спорам ВС.

Анализ существенности расхождений в разрезе объектов

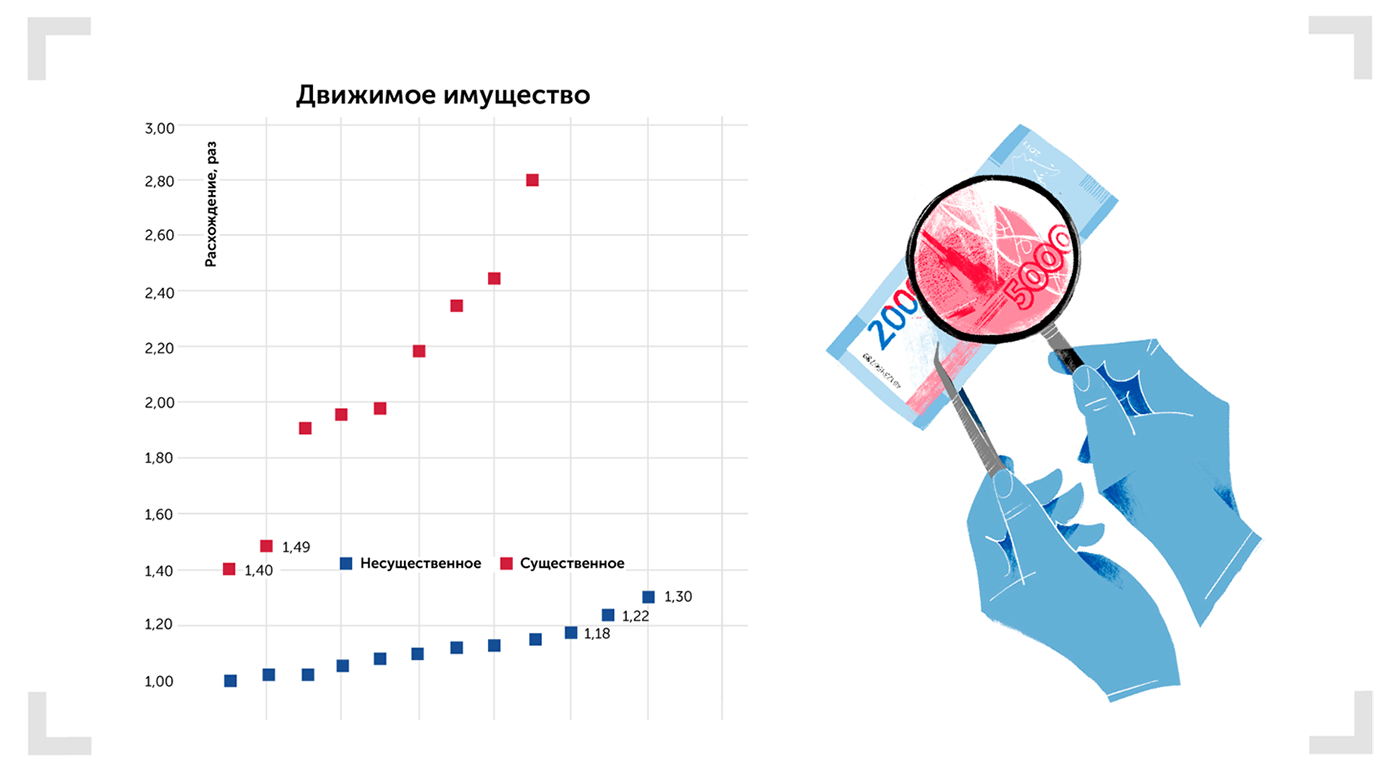

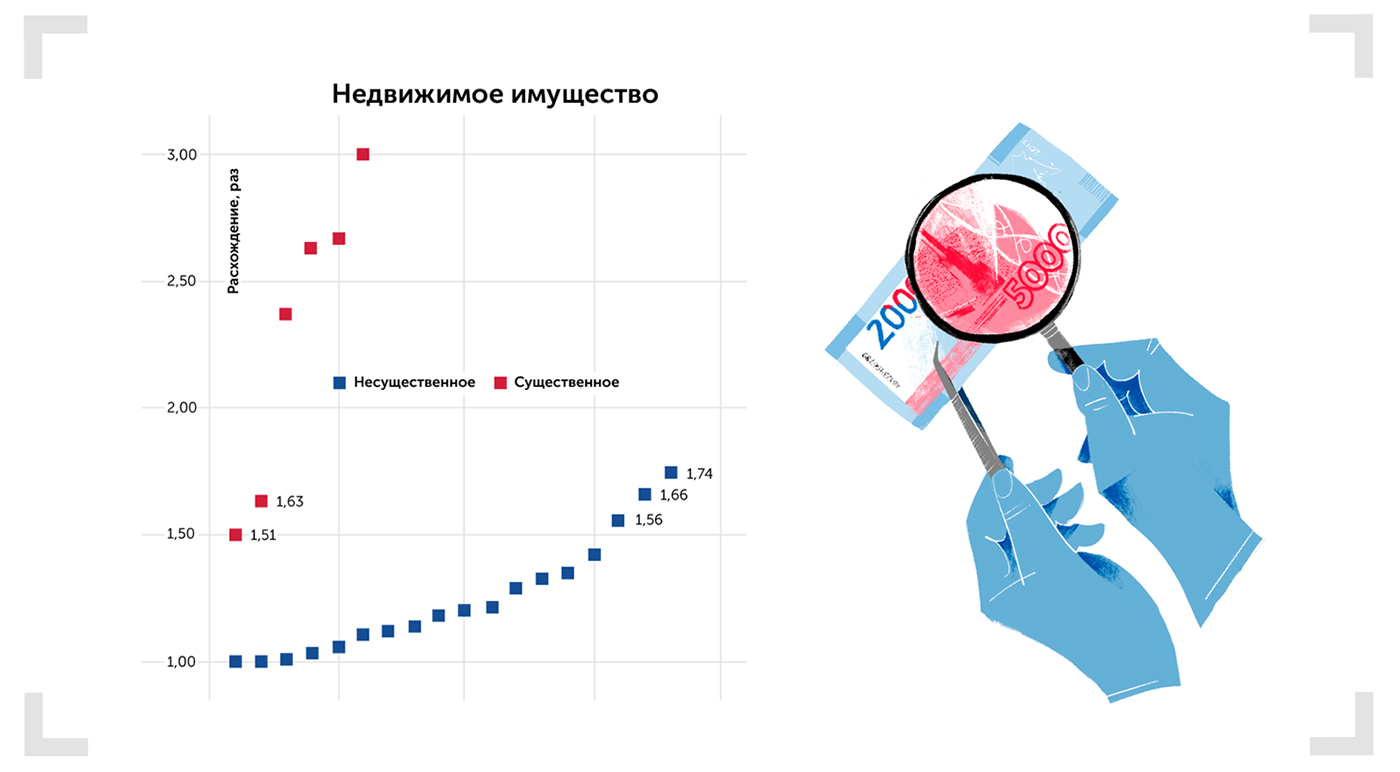

Проведенный более глубокий анализ в целом показал достаточно однозначные пороговые значения в разрезе объектов оценки, представленные далее в таблице.

Так как наиболее часто при вынесении решений судами степень существенности определяется через признак многократности, анализ проводился по значениям кратности расхождений.

Таблица № 1. Существенность расхождений в разрезе объектов оценки

Как видно из представленной таблицы, по движимому имуществу имелось достаточно много наблюдений анализа, при этом была четкая отсечка перехода расхождения из несущественного (1,3 раза) в существенное (1,4 раза).

Рисунок 1. Распределение расхождений по движимому имуществу.

Рисунок 1. Распределение расхождений по движимому имуществу.

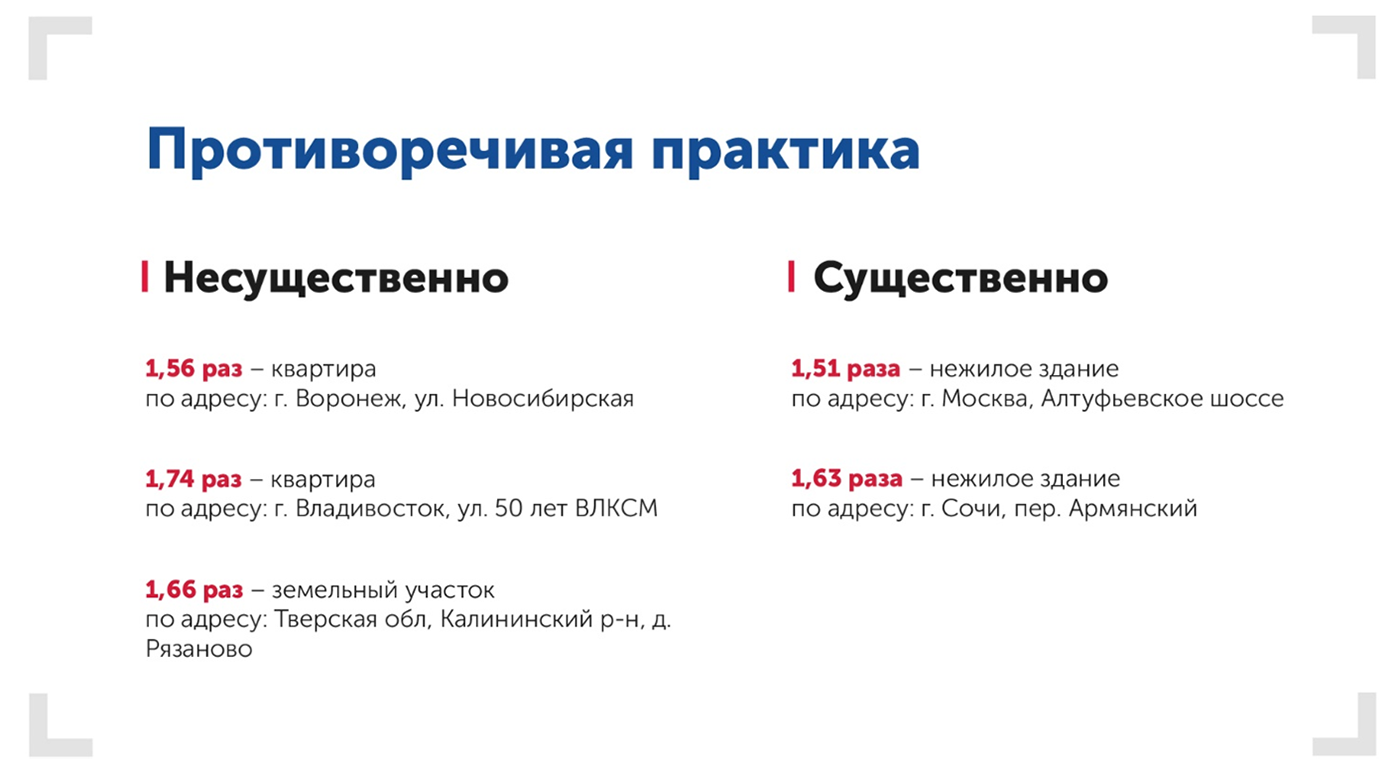

По недвижимости, как видно на диаграмме, наблюдается пересечение пяти наблюдений в диапазоне значений от 1,51 до 1,74.

Рисунок 2. Распределение расхождений по недвижимому имуществу.

Рисунок 2. Распределение расхождений по недвижимому имуществу.

Для понимания, является ли этот диапазон неким «диапазоном неопределенности» для судов или приведенные наблюдения имеют иные объяснения, детализируем их более подробно.

Представленная детализация позволяет говорить о следующем. Даже в отношении квартир расхождения в 1,56 и 1,74 раза признаны судами несущественными. Расхождения в размере 1,51 и 1,63, признанные судами существенными, выбиваются из логики кратности и не имеют простого объяснения. Однако обращает на себя внимание тот факт, что один объект находится в Москве, а другой – в Сочи, то есть в городах с достаточно развитыми рынками.

В отношении объектов, собранных в группу «Бизнес», и без графического анализа видно, что, с одной стороны, имеющихся наблюдений недостаточно для однозначных выводов, с другой – что они вписываются в общую логику распределения по признаку кратности. В частности, качественный переход наблюдается в значениях 1,4–2,5.

Можно сделать вывод, что в случае кратного (например, в два раза) отличия цен сделок от установленной судами рыночной стоимости расхождение с высокой степенью вероятности будет признано судом существенным и, соответственно, встречное исполнение – неравноценным. Для движимого имущества высока вероятность признания расхождения существенным уже на уровне 1,4 раза. Для недвижимости также существуют риски признания расхождения существенным от 1,5.

Типовой подход не всегда работает

Важно понимать, что такой упрощенный подход к оценке существенности расхождений не всегда экономически обоснован. Рыночная стоимость, как правило, устанавливается в рамках судебной экспертизы как расчетная величина на основе рыночных данных в рамках определенных подходов оценки, в которых погрешность расчетов связана с такими факторами, как неопределенность прогнозов денежных потоков, (не) развитость рынка, значительный размер корректировок в расчетах и т. д. Приведем несколько примеров, когда кратность может быть объективным следствием высокой погрешности расчетов:

1. Земельные участки, не имеющие развитого рынка, для которых стоимость определяется методами остатка, выделения или предполагаемого использования. В данных методах для получения стоимости земельного участка из стоимости объекта недвижимости вычитается стоимость строений, что при малой доле стоимости земельного участка дает значительную погрешность.

2. Специализированные объекты. Это могут быть как объекты производственного назначения (например, трансформаторные, насосные, бойлерные), так и непроизводственного (например, стадионы, детские садики).

3. При оценке нематериальных активов расчет часто проводится на основе модели оценки бизнеса с дальнейшим выделением доли, приходящейся на такой актив, при этом к погрешности прогнозов денежных потоков от бизнеса добавляется погрешность установления доли такого актива.

Возможна и обратная ситуация, когда на развитых рынках (например, автомобилей, типовых квартир) в крупных городах расхождение менее чем в два раза может также иметь признаки существенности.

Как можно устанавливать существенность расхождений в судебных спорах?

По итогам проведенного анализа можно сделать выводы, что, с одной стороны, имеют место некоторые сложившиеся ориентиры существенности расхождений, с другой – есть значительное количество неоднородной судебной практики из-за субъективности оценки судами.

Существенно ли расхождение рыночной цены и цены сделки по конкретному объекту на конкретную дату, в конкретном регионе и при прочих индивидуальных параметрах, это вопрос экономический. Так же, как определение величины рыночной стоимости и границ ее возможного интервала.

На практике такой подход может применяться следующим образом. Как правило, в рамках судебных споров по оспариванию сделок назначается судебная оценочная экспертиза по вопросу определения рыночной стоимости объекта оспариваемой сделки. Первый вариант – это ставить вместо одного два вопроса на судебную экспертизу:

Вопрос определения существенности расхождения двух значений цены для одного объекта оценки имеет несколько методических подходов к решению в оценочной практике и научно-методической литературе. Данный вопрос может успешно решаться оценщиком на основании экономической сути.

Второй вариант – это ставить один вопрос перед судебным экспертом:

В таком случае эксперт-оценщик определяет рыночную стоимость не как единственное значение, а интервал возможной рыночной стоимости. Решение относительно существенности отличия цены сделки от рыночной стоимости автоматически может приниматься судом в зависимости от нахождения цены сделки в этом определенном оценщиком интервале рыночной стоимости либо же вне его. Соответственно, если значение цены сделки лежит вне интервала возможной рыночной стоимости, расхождение существенное и сделка подлежит признанию недействительной. По сути, оценка расхождения в данном случае происходит между ценой сделки и значением середины интервала рыночной стоимости – это обычно то значение, которое определяется как единственное для рыночной стоимости. А границы интервала задают возможное несущественное отклонение от этого серединного значения рыночной стоимости.

Если же значение цены сделки лежит внутри интервала возможной рыночной стоимости, то цена сделки получается одним из вариантов рыночной стоимости и не имеет существенного отклонения от значения середины интервала.

Также отметим, что вопрос определения возможного интервала рыночной стоимости для всех видов объектов оценки имеет методические подходы к решению в оценочной практике и научно-методической литературе. Соответственно, может успешно решаться оценщиком.

Дополнительные возможности по оспариванию сделок по ст. 61.2

У сторон такого судебного спора появляется дополнительная возможность для борьбы. Как отмечалось выше, в ходатайстве о назначении судебной экспертизы можно указывать два вопроса либо один, но про интервал рыночной стоимости. Скорее всего, суды во многих случаях будут консервативны и будут назначать судебную экспертизу по одному вопросу об определении просто рыночной стоимости.

Но, во-первых, судебный эксперт может определить рыночную стоимость в виде интервала, а тогда можно будет соответствующим образом сформировать позицию, как было описано выше.

Во-вторых, в случае определения рыночной стоимости в консервативном варианте в виде конкретного значения можно привлекать специалиста по вопросу определения существенности отличия цены сделки от определенной рыночной стоимости. Заключение специалиста на эту тему можно приобщить к материалам дела и тем самым либо повлиять на мнение суда относительно вопроса существенности, либо спровоцировать назначение дополнительной экспертизы по вопросу, существенно ли отличие цен.

Дополнительная возможность реализуется в том, что помимо борьбы за определение рыночной стоимости через досудебные оценки, рецензии, судебные экспертизы, оспаривание судебных экспертиз и назначение повторных судебных экспертиз появляется возможность с использованием тех же самых инструментов открыть «второй фронт» по вопросу существенности отклонения, если первый по вопросу величины рыночной стоимости проигран.

Авторы:

Владимир Лебединский

Первый вице-президент Ассоциации «СРОО «Экспертный совет»

Конкуренция исков: виндикация или оспаривание цепочки сделок (единой сделки)

Поддерживая инициативу Владимира Багаева, комментировать дела, переданные на рассмотрение в Экономколлегию ВС, подготовил данную статью, и призываю коллег к дискуссии.

На повестке интересный, а в известном смысле распространенный, кейс: вывод имущества банкрота через цепочку сделок. Что делать конкурсному управляющему и/или кредиторам, чтобы вернуть зачастую ликвидное имущество обратно в конкурсную массу? С каким иском обращаться в суд?

Ответы на эти и подобные им вопросы известны: признаем первую сделку недействительной, а затем, используя виндикационное требование, возвращаем имущество от конечно покупателя.

Виндикация известное решение в борьбе с выводом имущества банкрота.

Названный подход понятен и в каком-то смысле является господствующим. Его логика в том, что неверно изъять имущество по реституции от фактического владельца, которому оно было передано по цепочке сделок от лица, не имевшего право на отчуждение, и получившего его по недействительной сделке, поскольку применение ст. 167 ГК не предполагает исследование вопроса добросовестности конечного приобретателя такого имущества, что необоснованно снижает уровень правовой защиты фактического владельца по сравнению с применением положений ст. 301, 302 ГК.

Об этом говорил и КС, и есть много пример в судебной практике (Определение СКЭС ВС от 09.10.2017 № 308-ЭС15-6280; Определение СКГД ВС от 18.10.2016 № 59-КГ16-21; Постановление АС Западно-Сибирского округа от 23.04.2019 по делу № А27-28030/2017 и от 23.04.2019 по делу № А27-28030/2017).

Дело № А11-7472/2015.

В указанном деле произошла подобная ситуация. Имущество банкрота (ООО «Фармстронг») было продано по цепочке сделок физическим лицам.

Первая сделка была признана недействительной, поскольку:

— имущество было продано за несколько месяцев до банкротства общества;

— условия договоров существенно отличались от обычно применяемых (отсрочка платежа с одновременным отказом от права залога);

— у покупателя не было доходов, чтобы оплатить имущество.

Признавая первую сделку недействительной, суды отказались делать тоже самое в отношении остальных сделок, ограничившись взысканием с первого покупателя стоимости утраченного имущества, указав КУ идти с отдельным виндикационным иском.

Теперь отойдем от этого кейса и подумаем: а что, если все участники цепочки сделок, в особенности, конечный покупатель – это недобросовестные, аффилированные лица, которые участвуют в этой истории, потворствуя желанию должника вывести ликвидное имущество?

Получается, придерживаясь концепции с виндикацией, они получат дополнительную защиту, поскольку КУ и/или кредитору придется (а) идти с отдельным иском (если нет основания для объединения), что несет временные и иные затраты; (б) доказывать недобросовестность конечных покупателей (заниженная стоимость имущества, отсутствие должной осмотрительности и дополнительной проверки юридической судьбы имущества и т.п.), что бывает нелегкой задачей.

Помимо этого, взыскивая стоимость утраченного имущества с первого покупателя, конкурсная масса может пострадать, поскольку (а) стоимость, указанная в первом договоре, может очень сильно отличаться от рыночной; (б) первый покупатель может быть пустышкой с финансовой точки зрения, соответственно с него ничего не получится взыскать.

Реституционное требование – палочка выручалочка?

Учитывая сложности и риски виндикации, названные выше, существует возможность оспорить цепочку сделок как единую сделку через притворность, и тому есть примеры в судебной практике (Определение ВС от 31.07.2017 № 305-ЭС15- 11230; Постановление АС Московского округа от 09.11.2017 по делу № А40-91624/2015; Постановление АС Западно-Сибирского округа от 26.04.2018 по делу № А46-2227/2017).

В таком случае, КУ и/или кредитору потребуется доказать, что сделки в цепочки – это, на самом деле, одна сделка (прикрываемая), направленная, например, на безвозмездную передачу имущества от должника конечному покупателю.

Недаром ведь ВС в абзаце первом пункта 87, абзаце первом пункта 88 постановления № 25 указал, что притворная сделка может прикрывать сделку с иным субъектным составом; для прикрытия сделки может быть совершено несколько сделок.

Оспаривая всю цепочку сделок, КУ и/или кредитор будут опираться на ч. 2 ст. 170 ГК и будут заявлять реституционное требование. С точки зрения доказывания, нужно подтвердить связанность сделок (последовательное совершение сделок, непродолжительное владение имуществом и т.п.), а также представить явные и однозначные доказательства того, что конечные собственники имущества были осведомлены о противоправной цели сделок, а также того, что все сделки объединены стремлением достичь единый результат – передать право собственности на имущество должника последним приобретателям.

Зачастую доказывание по этой категории споров будет легче, чем по виндикации. Тем более, спор об оспаривании единой сделки будет рассматриваться в рамках дела о банкротстве.

Что в сухом остатке?

Как мне кажется, господство виндикационной концепции как инструмента защиты от цепочки сделок по выводу имущества банкрота не оправдано и в определенных случаях затрудняет защиту прав должника и кредиторов.

Учитывая это, ВС в рамках дела № А11-7472/2015, как я полагаю, выскажет позицию о том, что в случае, если имеются явные и однозначные доказательства аффилированности участников и их осведомленность о притворности цепочки сделок и её цели по выводу имущества, то суд вполне может применить положения ч. 2 ст. 170 ГК, а не гонять КУ и/или кредитора с отдельным виндикационным иском.

Особенности оспаривания нескольких сделок должника хотят урегулировать в законе

Минэкономразвития представило проект поправок в Закон о банкротстве, который предлагается дополнить статьей 61.3-1 об особенностях оспаривания нескольких сделок должника.

Так, предлагается закрепить, что несколько сделок (совокупность последовательных притворных или мнимых сделок) могут быть признаны недействительными в качестве одной взаимосвязанной сделки (совокупности сделок), если общей целью совершения таких сделок было причинение вреда имущественным правам кредиторов должника или оказание предпочтения одному из кредиторов перед другими кредиторами. Также сделки могут быть признаны недействительными, если общей целью совершения таких сделок было прикрытие совершения и затруднение оспаривания сделки, в отношении которой имеются основания для оспаривания, или создание видимости законности отчуждения имущества, добросовестности приобретения имущества, или затруднение применения последствий недействительности такой сделки и невозможность двусторонней реституции.

В проектируемой статье также разъясняется, как выявлять цель таких сделок:

- сделки совершены в течение непродолжительного периода времени;

- сделки осуществлялись в отсутствие убедительного экономического обоснования;

- сделки (в том числе по размеру или назначению) существенно отличались от ранее осуществлявшихся теми же лицами;

- участники сделок не осуществляли до или после их совершения никаких иных операций по соответствующим счетам или иной экономической деятельности;

- аффилированность участников сделок между собой;

- цена каждой последующей сделки отличалась от предыдущей не более чем на пять процентов;

- в результате сделок происходила консолидация всего или существенной части отчужденного по сделкам имущества (перечисленных средств) в собственности одного лица;

- одно и то же лицо выступало в качестве стороны в отдельных сделках, составляющих взаимосвязанную сделку (совокупность сделок).

Предполагается, что недействительность взаимосвязанной сделки не будет влечь недействительности отдельных ее частей, если сделка могла быть совершена и без включения такой части, где стороной является лицо, которое не знало и не должно было знать о взаимосвязанной сделке. Последствия недействительности не будут применяться в отношении этого лица.

В комментарии «АГ» адвокат Forward Legal Данил Бухарин посчитал, что поправки полностью соответствуют сложившейся судебной практике. Он пояснил, что Верховный Суд уже давно обращал внимание на необходимость исследовать действительную волю и намерения каждой из сторон последовательных сделок с имуществом должника. Подобные кейсы, указал адвокат, часто были предметом рассмотрения Экономической коллегии ВС РФ, и в них Суд «правил» выводы нижестоящих инстанций. «Видимо, именно поэтому законодатель был вынужден дополнить давно выработанные судебной практикой положения на уровне правок в Закон о банкротстве. Радует, что в поправках довольно подробно раскрыты признаки взаимосвязанности сделок и их участников между собой. Все это должно привести к тому, что суды будут более внимательно исследовать обстоятельства совершения должником сделок в преддверии банкротства», – предположил Данил Бухарин.

Адвокат, управляющий партнер Адвокатского бюро ЕМПП Сергей Егоров указал, что оспаривание нескольких взаимосвязанных сделок должника в рамках одного обособленного спора в деле о банкротстве направлено на процессуальную экономию, что должно в итоге ускорить всю процедуру банкротства должника.

«На практике довольно часто операции по незаконному выводу активов должника оформляются как совокупность похожих сделок. Такой способ оформления требует от кредитора подачи отдельного иска для признания каждой отдельной сделки недействительной. Суд имеет право, но не обязанность объединить рассмотрение таких сделок в рамках одного обособленного спора. Данный недочет устраняется поправками», – отметил Сергей Егоров. Адвокат полагает, что принятие законопроекта позитивно отразится на интересах кредиторов и позволит эффективнее работать со злоупотреблениями со стороны должников.

Адвокат, старший партнер АБ «Юрлов и Партнеры» Кирилл Горбатов посчитал, что изменения являются излишними, поскольку данная проблема давно решена в судебной практике. Так, Верховный Суд неоднократно разъяснял, что цепочкой последовательных сделок с разным субъектным составом может прикрываться фактически одна сделка, направленная на прямое отчуждение должником своего имущества в пользу бенефициара. «Также Верховный Суд в рамках рассмотрения отдельных споров указывал, что в таких случаях все эти сделки должника направлены на вывод актива, поскольку они объединены одной целью, поэтому могут оспариваться как одна сделка. Таким образом, изменения лишь фиксируют сложившуюся судебную практику», – резюмировал адвокат.

Минэкономразвития предложило способ борьбы с выводом банкротных активов

Министерство экономического развития предлагает внести изменения в закон «О несостоятельности (банкротстве)», дополнив его статьей об особенностях оспаривания взаимосвязанных сделок, если в них обнаружены признаки противоправных действий. Сейчас закон не запрещает оспаривать такие сделки в суде, но нет и прямого указания на такую возможность, как и четких критериев незаконности сделок.

Поправки нужны для противодействия незаконным финансовым операциям, говорится в пояснительной записке к законопроекту. Документы есть в распоряжении РБК, их подлинность подтвердил федеральный чиновник. В скором времени ведомство собирается опубликовать проект для общественного обсуждения, сообщил он. РБК направил запрос в пресс-службу министерства.

Актуальность предложенных изменений объясняется тем, что сейчас в ряде случаев банкротству хозяйствующих субъектов предшествуют действия их руководителей и акционеров по выводу активов организации. Вывод средств прикрывают цепочкой взаимосвязанных сделок (в законодательстве используется термин «совокупность последовательных притворных и (или) мнимых сделок»). Каждой из таких сделок придается видимость наличия самостоятельной цели и гражданско-правового основания, но в действительности все они объединены единой противоправной целью, отмечается в пояснительной записке.

Типичный пример недобросовестной комбинации взаимосвязанных сделок — должник продает имущество по рыночной цене, получает деньги и сразу же полученные деньги выдает в качестве займа аффилированному с покупателем лицу. «Если рассматривать каждую сделку отдельно, то пороков в них нет. Но по сути результатом этих двух сделок стало то, что должник и имущества лишился, и денег у него нет. Поэтому эти две сделки можно оспорить как взаимосвязанные», — говорит советник юридической компании РКТ Иван Стасюк.

Признание недействительной одной сделки в цепочке может быть неэффективно, потому что совершить эту сделку могло заведомо неплатежеспособное или ликвидированное лицо, говорится в пояснительной записке к законопроекту. В то же время оспаривание всей совокупности сделок обеспечит возврат активов в конкурсную массу для последующего удовлетворения требований кредиторов, надеются авторы поправок.

Как хотят изменить закон о банкротстве

Авторы законопроекта предлагают дополнить главу III.1 федерального закона «О несостоятельности (банкротстве)» статьей 61.3-1, которая разрешит арбитражным судам признавать недействительной совокупность сделок, если такие сделки совершались с одной или несколькими из этих целей:

- причинение вреда имущественным правам кредиторов;

- оказание предпочтения одному из кредиторов;

- прикрытие совершения и затруднение оспаривания сомнительной сделки;

- создание видимости законности операций с имуществом.

В законопроекте выделяются признаки таких противоправных целей. Суд может посчитать сомнительными сделки, совершенные в течение короткого периода времени и без убедительного экономического обоснования. Если размер и назначение сделки существенно отличаются от тех, что совершали те же юрлица ранее, — это тоже повод для сомнений. Оспорить цепочку сделок можно будет, если цена каждой последующей сделки будет отличаться от предыдущей более чем на 5%.

Также суд заподозрит неладное, если выявит аффилированность участников сделок между собой. Вопросы к законности действий возникнут и в том случае, если в результате сделки произошла консолидация всего или существенной части отчужденного по сделкам имущества в собственности одного лица. Кроме того, одно и то же лицо не должно выступать в качестве стороны в различных сделках одной цепочки.

Предлагается также внести технические поправки в Гражданский и Арбитражный процессуальный кодексы. Изменения должны вступить в силу через 30 дней после официального опубликования закона (в случае его принятия).

В чем актуальность поправок

Оспаривать взаимосвязанные сделки можно и сейчас. Текущим законодательством это не запрещено, а значит, разрешено. Однако из-за недостаточности урегулирования этого вопроса (критериев взаимосвязанности, признаков недобросовестности сделок) возникали сложности в правоприменительной практике, указывают авторы поправок.

Тем не менее успешные прецеденты по оспариванию взаимосвязанных сделок, целью которых было причинение вреда кредитору и вывод активов, существуют. Одно из них упомянул старший юрист направления банкротства Crowe CRS Legal Антон Фомин. «В деле Мобилбанка еще в 2018 году решением Верховного суда была реализована подобная стратегия оспаривания. Однако законодательное закрепление правовых механизмов на практике действительно актуально, поскольку повысит правовую определенность и доверие к судебной системе», — отмечает юрист.

Проблема правоприменения состояла в том, что в законодательстве не было общих критериев взаимосвязанности сделок. «Наличие этой взаимосвязи определялось в каждом конкретном случае с учетом обстоятельств и условий конкретной сделки. Более того, в рамках дела о банкротстве в цепочку сделок могли включаться не только собственно сделки, но и иные действия», — рассказывает арбитражный управляющий Игорь Илларионов. Например, так было в деле компании «Новая нефтехимия». Внесение изменений в закон, по его мнению, позволит уменьшить долю судейского усмотрения при решении вопроса о том, являются ли спорные сделки единой цепочкой.

Противоположностью излишней инициативности судей в подобных делах могло быть, напротив, нежелание разбираться в особенностях квалификации сложных сделок, добавляет советник Borenius Russia Андрей Бежан. «Прямое указание в законе о банкротстве на возможность оспаривания взаимосвязанных сделок и структурирование условий такого оспаривания упростит процесс доказывания по делу для добросовестных кредиторов и арбитражного управляющего», — полагает он.

До 2014 года экономические споры решал упраздненный Высший арбитражный суд (ВАС), напоминает партнер BMS Law Firm Денис Фролов. «Сейчас суды не всегда охотно применяют практику ВАС. С принятием поправок кредиторам и арбитражным управляющим станет чуть легче оспаривать цепочки сделок в отношении так называемого регистрируемого имущества (в первую очередь это недвижимость и транспортные средства), а также сделки по выводу денежных средств», — ожидает адвокат.

Какие могут быть риски у нового подхода

Поправки в закон о банкротстве хоть и затруднят недобросовестным игрокам использование механизма взаимосвязанных сделок, но не остановят полностью вывод средств в предбанкротный период, считают опрошенные РБК эксперты. «С каждым годом схемы вывода ликвидных активов становятся сложнее. Поправки приведут к тому, что бенефициары будут разрабатывать новые более многоступенчатые схемы отчуждения имущества, чтобы отследить конечного выгодоприобретателя было сложнее», — убежден Илларионов. «Вероятно, это не остановит схемы по выводу активов, и мы продолжим наблюдать классическое противостояние «снаряда и брони» при оспаривании сделок на первый взгляд разнородных, но которые могут быть объединены единой противоправной целью — вывода активов и причинения вреда кредитору», — соглашается Фомин.

Поправки в закон о банкротстве затронут и интересы тех, кто приобрел имущество должника, не зная, что участвует в незаконной сделке. «Если конечный покупатель не имеет ничего общего с группой злоумышленников, которые посредством цепочки сделок вывели из компании ценный актив, то забрать у него актив не получится, даже если вся эта цепочка будет признана недействительной», — утверждает руководитель практики разрешения споров Savina Legal Артем Баринов. В ситуации, когда истребовать актив в натуральном виде невозможно, закон предусматривает иной механизм — компенсационную реституцию, когда вместо актива в конкурсную массу возвращается его действительная стоимость. Тогда возвращать эту стоимость должны будут злоумышленники, а не добросовестный приобретатель, объясняет Баринов.

Обновление закона о банкротстве не гарантирует избавление правоприменительной практики от стандартных рисков, считает юрист. «Как только что-то появляется в законе о банкротстве, суды начинают это без особого осмысления активно применять. Так, например, произошло с презумпциями для привлечения к субсидиарной ответственности, появившимися в законе в 2017 году. Судам они так понравились, что они даже начали применять их с обратной силой, что вообще-то противоречит Конституции», — заключает Баринов.

Оспаривание сделок при банкротстве

Банкротство позволяет списать все долги, включая кредиты и займы. Однако процедура имеет много нюансов, и один из них — оспаривание сделок должника по банкротству. Правда ли, что все сделки за последние несколько лет будут отменены? Как действовать, чтобы защитить свои интересы? К чему приводит отмена сделок? Обо всем по порядку — смотрите далее.

Какие сделки суд может признать недействительными

В суде оспариваются подозрительные сделки, которые привели к нарушению имущественных интересов кредиторов и сделки с предпочтением (например, если заемщик выполнил требования только перед одним из банков в ущерб остальным).

Сделки, которые могут быть оспорены при банкротстве физического лица:

- договоры купли-продажи

Пример дела № А76-43/2014, в котором должник продал автомобиль в «подозрительный» период — в течение года до подачи заявления о признании финансовой несостоятельности. Арбитражный суд установил, что на момент совершения сделки заемщик уже отвечал признакам неплатежеспособности, и сделка привела не только к уменьшению имущества должника, но и к невозможности удовлетворить требования кредиторов за счет конкурсного производства.

Недобросовестность физического лица подтверждается и тем, что договор купли-продажи автомобиля был заключен с отцом, который является заинтересованным лицом по отношению к должнику. В результате сделка по заявлению управляющего признана недействительной.

- соглашения о разделе имущества

- брачные договоры, устанавливающие правила раздела имущества

- мировые соглашения

- договоры дарения

- поручительства

- сделки, совершенные супругом должника

В случае если физическое лицо совершает сделку по отчуждению единственной жилой недвижимости (например, квартиры), то она не будет оспорена, поскольку не причиняет никакого имущественного вреда кредиторам и не влияет на исполнение долговых обязательств перед ними.

Дело в том, что единственная жилая недвижимость, принадлежащая должнику, не подлежит реализации. Это правило определяет ст. 446 ГК РФ, содержащая перечень имущества, на которое не может быть обращено взыскание по разным исполнительным документам.

Однако и из этого правила есть исключения. Например, если квартира была приобретена в ипотеку, то она находится под обременением, а значит, может быть включена в конкурсную массу, оценена и реализована через торги для погашения требований кредиторов.

Кто может оспорить сделку

Финансовый управляющий

Он направляет заявление об оспаривании сделки после того, как детально проанализирует материальное положение должника. Управляющий делает это по собственной инициативе (например, если обнаружит подозрительную сделку) либо по решению собрания кредиторов.

Кредитор

По закону он имеет право направить заявление об оспаривании сделок должника по банкротству в том случае, если размер задолженности перед ним составляет более 10% от общего размера неисполненных долговых обязательств, включенных в реестр требований кредиторов.

Обстоятельства, при которых сделка признается недействительной

1. При подписании договора должник уже отвечал признакам неплатежеспособности. Заемщик знает, что у него имеются долги, но совершает крупные сделки с движимым имуществом или недвижимостью.

2. В действиях должника есть признаки недобросовестности. Часто на это указывает злоупотребление своими правами. Например, физлицо за короткое время продает все свое имущество, которое могло быть включено в конкурсную массу и реализовано.

3. Совершенные сделки повлияли на исполнение долговых обязательств, что привело к имущественному вреду для кредиторов. Например, должник продал недвижимость, но долги не погасил, а деньги ушли на неизвестные цели.

3 самые частые ситуации: разбираем практику

На практике должники часто совершают одни и те же ошибки, пытаясь скрыть имущество, но при этом списать все долги перед банками, микрофинансовыми организациями и другими кредиторами. Рассмотрим 3 примера, которые показывают, как не нужно поступать потенциальным банкротам:

- Заключать договоры купли-продажи с родственниками. Обычно продают нежилую или жилую недвижимость, которая не является единственным жильем, и автомобили. Зачастую договоры заключают с близкими родственниками (например, родителями), а в качестве расчета выбирают наличный вариант, который всегда вызывает подозрение.

- Дарить имущество. Здесь ситуация еще интереснее. Заключается договор, по которому физлицо безвозмездно отчуждает квартиру, дом, дачу, автомобиль или любое другое имущество, которое затем можно включить в конкурсную массу. Такие сделки однозначно будут признаны недействительными, если будет доказано, что физлицо действовало недобросовестно.

- Быстро распродавать имущество, причем, как родственникам, так и другим людям. Банкроты пытаются быстро распродать имущество, поэтому снижают стоимость на 30-50% от рыночной (будьте уверены, это обязательно вызовет подозрения у управляющего), а полученные от продажи деньги не тратят на погашение долгов.

Как происходит оспаривание сделок при банкротстве

Общий срок, в течение которого можно признать сделку недействительной, составляет 3 года. Это означает, что финансовый управляющий или кредиторы могут оспорить сделку, проведенную в течение трех лет до начала процедуры банкротства.

Этап 1. Анализ сделок должника

Финансовый управляющий проверяет сделки будущего банкрота, которые он совершил за последние 3 года. При этом всю необходимую для этого информацию он получает из заявления заемщика, которое тот подавал в суд для признания финансовой несостоятельности.Все сделки, которые физлицо провело за последние годы, нужно указать в заявлении. Скрывать такие факты недопустимо, иначе должнику грозит ответственность за предоставление заведомо ложной информации. Как результат — он не сможет списать долги в ходе банкротства.

Представим ситуацию, что должник скрыл информацию и не указал в заявлении, какие сделки он проводил. Даже в этом случае управляющий обо всем узнает, поскольку им запрашиваются дополнительные сведения и выписки (в Росреестре, налоговой, ГИБДД и так далее).

При проверке финансовый управляющий оценивает условия, при которых была проведена сделка (соответствие стоимости отчуждаемого имущества рыночной, какая форма расчетов была использована, куда были направлены полученные денежные средства и прочее).

Этап 2. Подготовка и подача заявления

Заявление подает либо финансовый управляющий, либо кредитор, размер требований которого составляет более 10% от реестра. В заявлении о признании сделки недействительной отображаются номер дела о банкротстве, сведения о заемщике и конкретные требования к суду.

Также в заявлении обязательно указываются:

- причины, по которым конкретная сделка должна быть оспорена

- признаки того, что при её заключении физическое лицо действовало недобросовестно

- какие права и законные интересы кредиторов она нарушает

К заявлению прилагается протокол собрания кредиторов (если решение об оспаривании сделки принято в ходе его проведения) и документы, подтверждающие нарушения со стороны должника (копии оспариваемых договоров, выписки со счетов и так далее).

Этап 3. Рассмотрение требований в суде

Заявление о недействительности сделки рассматривается в рамках дела о банкротстве, но на отдельном судебном заседании. Судья изучает поступившие требования, проверяет обстоятельства совершения сделки и выносит решение.

На этом этапе очень важно участие в деле опытного юриста, знакомого со всеми нюансами банкротства физических лиц. Он не только представляет должника на судебном заседании, но и обеспечивает полноценную защиту его прав и законных интересов.

Последствия отмены сделок: к чему это может привести

Если сделка признается недействительной, обязательства обеих сторон аннулируются. Например, если договор предполагал отчуждение прав собственности на автомобиль от должника к третьему лицу, в результате отмены собственником снова становится должник.

Спрятать имущество от кредиторов и финансового управляющего практически невозможно. Все сделки, проведенные физическим лицом за последние три года, обязательно будут перепроверены, и, возможно, оспорены.

Как должник может себя обезопасить

Если вы за последние три года совершали сделки, предусматривающие отчуждение имущества (например, дома или автомобиля) на невыгодных условиях или близким родственникам, то выход один — обратиться за помощью к юристу.

Уже на первой консультации профессионалы нашей компании расскажут, будут ли оспорены такие сделки, в каком порядке это произойдет, и главное, к каким последствиям может привести. Не рискуйте своим имуществом: опытные юристы сделают все возможное, чтобы защитить ваши интересы и добиться того, чтобы сделки были признаны законными.

ЦЕНТР РЕГИСТРАЦИИ И КАДАСТРА

НАША СПЕЦИАЛИЗАЦИЯ — КАДАСТРОВЫЙ УЧЁТ И РЕГИСТРАЦИЯ НЕДВИЖИМОСТИ

НАША СПЕЦИАЛИЗАЦИЯ — КАДАСТРОВЫЙ УЧЁТ И РЕГИСТРАЦИЯ НЕДВИЖИМОСТИ

- О компании

- КАДАСТРОВЫЕ УСЛУГИ

- РЕГИСТРАЦИЯ НЕДВИЖИМОСТИ

- ГЕОДЕЗИЧЕСКИЕ РАБОТЫ

- Контакты

Взаимосвязанные сделки

Крупной сделкой может быть признана не только одна, отдельная сделка, но и несколько сделок, каждая из которых сама по себе не может быть отнесена к крупным по количественному критерию, но вместе они составляют взаимосвязанные сделки. В законодательстве не содержатся признаки, позволяющие выявить и определить взаимосвязь сделок, хотя в правовой литературе и судебной практике делаются многочисленные попытки определить признаки взаимосвязанности.

Крупной сделкой может быть признана не только одна, отдельная сделка, но и несколько сделок, каждая из которых сама по себе не может быть отнесена к крупным по количественному критерию, но вместе они составляют взаимосвязанные сделки. В законодательстве не содержатся признаки, позволяющие выявить и определить взаимосвязь сделок, хотя в правовой литературе и судебной практике делаются многочисленные попытки определить признаки взаимосвязанности.

В чем же должна заключаться указанная взаимосвязь сделок для отнесения их к крупным: в сторонах сделок, времени их совершения, видах сделок, предмете сделок, цели совершения и т.д.?

Однозначное определение понятия «взаимосвязанные сделки» не может быть дано, поскольку различные критерии и подходы определения взаимосвязанности сделок носят субъективный характер. Поэтому только при рассмотрении конкретного дела суд может квалифицировать заключенные сделки как взаимосвязанные или нет.

Распространено мнение, что взаимосвязанными следует считать сделки, преследующие единую экономическую цель, т.е. когда общество могло бы совершить одну сделку, но при этом совершает несколько, фактически разъединяя одну сделку на части. Так, например, несколько сделок, предметом которых являются составные части определенного имущественного комплекса, могут быть отнесены к взаимосвязанным. Многие авторы соглашаются с такими признаками взаимосвязанных сделок, как однородность предметов сделки, одинаковость условий и периода их совершения.

Анализируя материалы судебной практики, можно выделить различные признаки взаимосвязанности сделок. Взаимосвязанными могут быть признаны в том числе сделки:

совершенные в отношении однородного (однотипного) имущества или технологически связанного имущества, используемого по единому назначению;

являющиеся основным обязательством и акцессорным;

однотипные по своему характеру (правовой природе);

заключенные с одним лицом или с его аффилированными лицами;

заключенные одновременно либо с незначительным временном разрывом.

При этом, безусловно, следует согласиться с выводами А.А. Маковской, «что ни один из выделяемых судами признаков не имеет абсолютного значения и может свидетельствовать о взаимосвязанности договоров только с учетом других обстоятельств дела, так как эти признаки имеют внешний характер, а взаимосвязанность — связь причинная, т.е. внутренняя».

Дискуссионным является мнение, что под взаимной связью сделок понимаются отношения зависимости одной сделки от другой, эта зависимость должна строиться на основе правовой связи сделок, например взаимозависимы основное обязательство и обязательство, обеспечивающее его исполнение. По нашему мнению, с точки зрения имущественного положения общества подобная связь не имеет значения для квалификации этих сделок как крупных, поскольку такие сделки не влияют на размер имущества, которое отчуждается или может быть отчуждено обществом.

Также спорным является такой признак взаимосвязанных сделок, как срок их заключения. Сделки могут быть признаны взаимосвязанными, если они заключены одновременно (с незначительным разрывом во времени) или в течение определенного периода времени, например, полугода (шестимесячный срок предлагается использовать по аналогии с периодом, существующим в законодательстве о банкротстве, применительно к признанию недействительными сделок, совершенных должником в период до начала процедуры банкротства). В то же время есть мнения, что в течение непродолжительного срока общество может совершать ряд сделок одного вида, взаимосвязанными не являющихся.

Следует признать, что определение взаимосвязанности сделок исходя из времени их совершения носит субъективный характер и является исключительно предметом судебного усмотрения.

Интересным также является вопрос о квалификации сделок, заключаемых обществом с банком. Как правило, одновременно заключаются договор кредита и договор залога имущества общества в обеспечение получаемого кредита. Следует ли рассматривать данные сделки как взаимосвязанные и рассчитывать размер крупной сделки как сумму сделок (сумма кредита плюс стоимость имущества, являющегося залогом)? В судебной практике договор залога и кредитный договор, заключенные акционерным обществом, не признаются взаимосвязанными сделками, поскольку «сумма обязательств по кредитному договору не может суммироваться с обязательствами по договору залога» . На практике суды при оспаривании подобных сделок рассматривают кредитный договор на приобретение сырья и материалов как сделку, совершенную в процессе обычной хозяйственной деятельности общества, что не требует его одобрения как крупной сделки, и отдельно анализируют условия договора залога на предмет его соответствия условиям крупной сделки для общества.

Постановление ФАС Поволжского округа от 14 августа 2007 г. по делу N А12-17293/06 // СПС «КонсультантПлюс». См. также: Постановление ФАС Северо-Западного округа от 7 июля 2008 г. по делу N А56-39359/2007 // СПС «КонсультантПлюс».

Автор: Управляющий партнер юридической компании «Елоерс Груп» Еланский Игорь.