Чем грозит банкротство ИП?

Банкротство ИП без последствий: особенности и процедура

Адвокат (Адвокатская палата Московской области)

специально для ГАРАНТ.РУ

Банкротство ИП является достаточно распространенной процедурой, особенно учитывая последствия ограничительных мероприятий прошлого года, введенных из-за пандемии коронавируса. Так, за первые два месяца года количество банкротств физических лиц и ИП, по данным Федресурса, увеличилось на 71% по сравнению с аналогичным периодом прошлого года. Поэтому вопрос, как правильно и эффективно провести процедуру своего банкротства, а также какими последствиями банкротство ИП чревато, важен для многих.

Возможность признания ИП банкротом предусмотрена Федеральным законом от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» (далее – Закон № 127-ФЗ). Несмотря на то, что ИП – это физические лица, процедура банкротства ИП появилась в российском законодательстве раньше, чем процедура банкротства физических лиц.

Тем не менее, банкротство ИП в настоящее время практически схоже по своей процедуре с банкротством физических лиц, но есть отличия.

Во-первых, ИП за 15 дней до начала процедуры банкротства обязан опубликовать информацию о нем на сайте Федерального ресурса https://fedresurs.ru/. Это необходимо для того, чтобы потенциальные кредиторы получили информацию о готовящемся банкротстве, а также, чтобы партнеры ИП обладали информацией об его банкротстве.

Во-вторых, копию заявления о банкротстве ИП необязательно направлять всем кредиторам самостоятельно, в отличие от банкротства физического лица без статуса предпринимателя. Если физическое лицо должно разослать информацию кредиторам, то ИП может ограничиться лишь публикацией на федеральном ресурсе.

В-третьих, с момента признания арбитражным судом предпринимателя банкротом происходит аннулирование регистрации физического лица в качестве ИП, утрачивают силу все лицензии, выдававшиеся ему на право занятия теми или иными видами деятельности. Банкротство предполагает прекращение деятельности ИП.

Копия решения о признании ИП банкротом направляется арбитражным судом в налоговый орган, зарегистрировавший данного гражданина в качестве индивидуального предпринимателя.

Также в рамках процедуры банкротства возможно обращение взыскания на имущество ИП и физического лица, а в некоторых случаях – распространение взыскания и на имущество, принадлежащее супругу или супруге предпринимателя, особенно если оно признается совместно нажитым в процессе предпринимательской деятельности супруга.

Как и в случае обычного банкротства физического лица, в рамках конкурсного производства не может включаться в конкурсную массу такое имущество как единственное жилье и земля под ним, предметы для индивидуального использования, деньги в пределах прожиточного минимума на каждого члена семьи, продукты питания, личный транспорт, используемый в процессе предпринимательской деятельности (ст. 132 Закона № 127-ФЗ).

Таким образом, взыскивается преимущественно то имущество, которое не попадает в этот список, включая инвентарь, оборудование, средства на банковских счетах, коммерческую недвижимость или жилые помещения, не являющиеся единственным жильем должника.

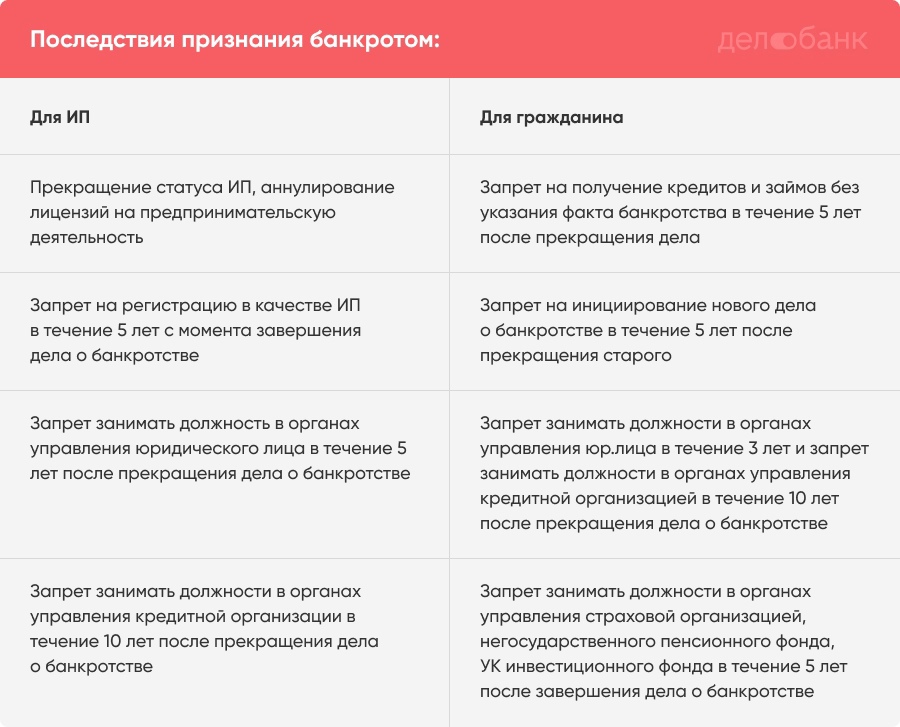

Главным последствием банкротства ИП для его предпринимательской деятельности является запрет на регистрацию в качестве ИП в течение 5 лет после завершения процедуры банкротства (ст. 216 закона 127-ФЗ). Также, согласно данной статье в случае завершения в его отношении процедуры банкротства теряет на 5 лет право занимать должности в органах управления юридического лица (за исключением кредитной организации), иным образом участвовать в управлении юридическим лицом (за исключением кредитной организации). В отношении кредитной организации этот срок равен 10 годам.

При этом данные положения ст. 216 Закона № 127-ФЗ не действуют в том случае, если более 50% задолженности ИП образовалось после начала срока моратория на банкротства в соответствии со ст. 9.1 Закона № 127-ФЗ, принятой 1 апреля 2020 года. Таким образом, если говорить о текущей ситуации, то ИП, чье банкротство стало результатом накопления долгов в период пандемии, может сохранить возможность повторной регистрации в качестве ИП или участия в управлении юридическим лицом. Эта мера является довольно эффективным инструментом поддержки ИП, оказавшихся в сложной ситуации в период пандемии коронавируса.

При этом, отметим, если предприниматель закрыл предприятие, затем обанкротился как физическое лицо без статуса ИП, то для него не возникает препятствий при повторной регистрации в качестве ИП.

Однако следует помнить о том, что ликвидация ИП не является освобождением от долгов ИП: теперь по его долгам он отвечает уже в качестве физического лица (ст. 216 Закона № 127-ФЗ). Также ФНС России может отказать в закрытии ИП в том случае, если ИП имеет действующие договора с работниками, отраженные в документации ПФР.

Однако, как показывает судебная практика, суды часто не дают ход заявлениям, поступившим на граждан от кредиторов в лице официальных органов, особенно налоговых подразделений. К примеру, в деле № А70-21590/2018 от 11 января 2019 года, которое рассматривалось в Арбитражном суде Тюменской области, инспекция ФНС РФ обратилась за признанием банкротом ИП Н., имевшего долг более 1,5 млн руб. по налогам. Но суд в удовлетворении заявления отказал, мотивировав отказ тем, что ФНС России не внесла в указанный срок 25 тыс. руб. на счет финансового управляющего, а также не направила копию заявления должнику, своевременно не внесла сведения в ЕФРСБ. То есть, по сути, суд отреагировал лишь на формальные нарушения.

В то же время, заключение мирового соглашения между должником и кредитором предполагает возможность восстановления статуса ИП и продолжение его предпринимательской деятельности, что, по мнению многих экспертов, позволяет реанимировать бизнес и, следовательно, избежать многих негативных последствий от его закрытия.

Мировое соглашение, напомним, представляет собой документ с условиями выплаты задолженности, согласованный и подписанный собранием кредиторов и утвержденный судом. В случае нарушения мирового соглашения суд обладает правом введения процедуры конкурсного производства. Соответственно, в этом случае будет осуществляться и реализация активов и имущества должника – ИП.

В отношении очередности выплаты долгов кредиторам ИП подчиняется общему принципу выплаты долгов. В первую очередь, возврату подлежат требования по текущим платежам, связанным с судебными расходами по делу о банкротстве, выплатой вознаграждения арбитражному управляющему, и т.д. Во вторую очередь удовлетворяются требования по задолженности по заработной плате, выходным пособиям. Далее следует очередь всех остальных платежей, включая задолженность за жилищно-коммунальные услуги, долги перед кредитными организациями и физическими лицами, и так далее (ст. 134. Закона № 127-ФЗ).

Таким образом, мы видим, что банкротство физического лица и ИП весьма схожи. При этом последний, за исключением оговоренных в колонке случаев, теряет возможность повторной регистрации ИП после банкротства в течение 5 лет. С одной стороны, тем самым перекрывается на несколько лет восстановление бизнеса, имеющее позитивные последствия для рынка труда и экономики в целом, но с другой стороны, данная мера является способом влияния на тех предпринимателей, которые не обладают должным уровнем финансовой дисциплины и финансовой грамотности и не смогли избежать процедуры банкротства.

Банкротство ИП: последствия и ограничения

- Последствия для должника

- Что будет с имуществом

- Штрафы и аресты

- Последствия для родственников

- Последствия как для физического лица

Прекращение коммерческой деятельности предпринимателя в связи с признанием его неплатежеспособным накладывает на него ряд ограничений. Хотя последствия банкротства ИП для должника пересекаются с последствиями для физического лица, отличия все же есть. И не все они относятся к позитивным.

Узнать, подходите ли вы под условия банкротства физического лица

Последствия для должника

Сначала не мешало бы рассмотреть популярные заблуждения в области признания неплатежеспособными предпринимателей. К ним стоит отнести:

- Невозможность повторной регистрации бизнеса. Полный запрет на регистрацию ИП накладывается крайне редко и только в случае грубейшего нарушения предпринимателем законодательства, включая Налоговый кодекс.

- Риск привлечения к ответственности. Да, уклонение от исполнения долговых обязательств и попытки сокрытия имущества станут причиной наложения штрафа или даже отказа в списании долгов. Физическое лицо рискует аналогичным образом.

- Сложности с ведением бизнеса в дальнейшем. Должники полагают, что открывшимся повторно после банкротства предпринимателям не стоит рассчитывать на банковские кредиты — даже расчетные счета для ИП некоторые банки им открывать не станут. Это также не соответствует действительности — после окончания срока всех наложенных судом ограничений бизнесмен получает полную свободу действий.

Но есть и негативные последствия банкротства индивидуального предпринимателя, с которыми приходится мириться.

Негативные последствия банкротства ИП

Невозможность продолжать коммерческую деятельность — вот одно из самых «печальных» последствий признания предпринимателя некредитоспособным. Конечно, закон предусматривает случаи, когда ИП не ликвидируется — например, если частный бизнес является для гражданина единственным источником средств к существованию. Что происходит это настолько редко, что такое решение суда считается исключением из правил.

- производится аннулирование лицензий, разрешений и патентов, выданных ранее предпринимателю;

- в отношении гражданина вводится 5-летний запрет на повторную регистрацию ИП;

- при больших налоговых задолженностях или махинациях с налогами есть риск того, что ИП пожизненно дисквалифицируют решением суда — тогда открыть частный бизнес повторно у физлица не получится;

- долги по выплате заработной платы и социальным платежам наемным работникам предпринимателю не простят — их придется погашать даже после признания банкротства.

Однако лучше пережить последствия банкротства ИП, нежели постоянно прятаться от кредиторов. К тому же если у бизнесмена есть налоговые недоимки, то его расчетные счета будут постоянно арестовывать, что сделает невозможным ведение бизнеса. А признание банкротства избавит от этой проблемы.

Посчитать, выгодно ли вам банкротство

Что будет с имуществом

Согласно гражданскому законодательству, а именно: ст. 24 ГК РФ, по своим обязательствам гражданин отвечает своим имуществом.

ГК РФ Статья 24. Имущественная ответственность гражданина

Гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание.

Перечень имущества граждан, на которое не может быть обращено взыскание, устанавливается гражданским процессуальным законодательством.

«Гражданский кодекс Российской Федерации (часть первая)» от 30.11.1994 N 51-ФЗ

Поскольку ИП — это коммерческая деятельность гражданина без образования юридического лица, то и по долгам частного предприятия физлицу придется отвечать лично. Соответственно, в ходе банкротства предпринимателя реализуется:

- участвующее в коммерческой деятельности имущество. Это могут быть машины, станки, прочее оборудование, сырье или готовая продукция, оставшиеся не реализованными товары, находящиеся на расчетном счете ИП средства.

- личное имущество гражданина. Это машины, квартиры и дачи, предметы роскоши и деньги, хранящиеся на банковских счетах гражданина.

- долевое и совместное имущество ИП и гражданина, включая совместно нажитое в браке. В последнем случае супругу будет компенсирована стоимость имущества в денежном эквиваленте после выделения долей.

Как и при банкротстве физлица, судом не учитывается имущество, перечисленное в ст. 446 ГПК РФ.

В этом скрыто одно из преимуществ признания ИП неплатежеспособным — попутно банкротство позволяет гражданину избавиться и от личных долгов, поскольку к процедуре реализации будет привлечено имущество как ИП, так и физлица.

Списать долги и сохранить имущество

Штрафы и аресты

При нарушении банкротящимся предпринимателем законных норм, предусмотрены определенные правовые последствия:

-

Если бизнесмен пытался ввести кредиторов, суд или финансового управляющего в заблуждение относительно своего реального финансового положения, то его могут признать виновным в фиктивном или преднамеренном банкротстве.

В зависимости от тяжести нанесенного ущерба, предпринимателя могут привлечь к административной или уголовной ответственности. От типа ответственности зависит наказание: от штрафа в размере 3 000 рублей до административного ареста, исправительных работ или тюремного заключения.

Важно учитывать, что к банкротящимся предпринимателям всегда обращено более пристальное внимание суда, кредиторов и финуправляющего, нежели к физическим лицам. Важно заранее проработать стратегию, сформировать образ добропорядочного заемщика, и делать это при поддержке опытного юриста по банкротству.

Пройти банкротство без штрафов

Последствия для родственников

Последствия банкротства предпринимателя для родственников гражданина не критичны, но способны доставить им некоторые неудобства. К примеру:

- снизится уровень семейного дохода. В особенности это отразится на членах семьи, в которой предприниматель был основным «добытчиком» денег. Дело в том, что на время процедуры банкротства доступ ко всем банковским счетам и поступающим на них средствам переходит к финуправляющему. Должнику же ежемесячно выплачивается сумма в размере прожиточного минимума на него + его иждивенцев. Столь резкое падение доходов способно существенно снизить качество жизни всей семьи в целом.

- нельзя будет продать имущество. На все движимое и недвижимое имущество должника будет наложен арест, вследствие чего им нельзя будет свободно распоряжаться. Арест затронет и общее имущество супругов, приобретенное в браке.

- семья может остаться буквально без крыши над головой. Если должник со своей семьей проживает в ипотечной или заложенной банку квартире, то она будет изъята и продана в ходе реализации. Конечно, другим дольщикам (супруге и детям) возместят ее стоимость в денежном выражении, но с жильем однозначно придется расстаться.

- супругу-поручителю тоже придется становиться банкротом. При банкротстве основного заемщика банк предъявляет требования по выплате долга его поручителю. И если в качестве такого выступает супруга банкрота, то иного выхода, кроме как объявить семейное банкротство, нет. Хотя на законодательном уровне такого понятия не предусмотрено, суды часто идут должникам навстречу и объединяют процедуры банкротства мужа и жены в одно дело.

По закону собственность родственников банкрота неприкосновенна. Вне зависимости от степени родства с ним, суд не вправе арестовывать или реализовать их имущество для погашения задолженностей банкротящегося лица.

Как видно, последствия для родственников банкротящегося ИП совершенно аналогичны последствиям, наступающим для них в случае признания его несостоятельным в качестве физлица.

Узнать, какое имущество супругов можно сохранить от взыскания

Последствия как для физического лица

Подавая в суд заявление о признании собственной некредитоспособности в качестве индивидуального предпринимателя, ИП нужно готовиться к ряду последствий, наступающих в отношении физического лица:

- его обяжут в течение 5 лет сообщать предполагаемым кредиторам о факте банкротства в прошлом — это может несколько осложнить оформление банкротом новых кредитов;

- банкроту запретят повторно проходить процедуру банкротства в течение 5 лет;

- также в отношении банкрота вводится 3-летний запрет на работу в руководящих должностях или управление организациями иными способами.

Также стоит учесть, что во время самой процедуры:

- будут заморожены и направлены в счет погашения долгов финансовые активы как предпринимателя, так и физического лица;

- в процедуре реализации будет участвовать имущество предпринимателя и физлица;

- гражданину могут запретить выезд за границу на время банкротства.

Здесь стоит отметить, что все вводимые в отношении должника (как физического лица, так и предпринимателя) ограничения имеют временный характер. И не идут ни в какое сравнение с возможностью избавиться от долгов законным способом.

Если своими действиями до банкротства и во время его предприниматель не нарушал нормы административного, гражданского законодательства и Налогового кодекса РФ, то за ним сохраняется право повторно заниматься коммерческой деятельностью спустя 5 лет после банкротства.

Чтобы минимизировать последствия банкротства ИП для должника, процедуру нужно проводить при поддержке опытных кредитных юристов. Мы расскажем вам, как правильно банкротится с долгами по предприятию, и что можно сделать для максимального сохранения вашего имущества.

Наши юристы добьются признания вас банкротом и полного списания долгов. Для консультации позвоните нам или напишите в онлайн-чат.

Списать долги ИП с минимальными последствиями

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Банкротство ИП: последствия в 2021

![]()

Последняя редакция 09 мая 2021

Время на прочтение 8 минут

Объявление индивидуального предпринимателя неплатежеспособным встречается реже, нежели банкротство физических лиц или организаций. Рассмотрим, чем рискует ИП, объявив себя банкротом, и какие последствия банкротства ИП для должника предусмотрены в 127-ФЗ.

Последствия для должника: заблуждения

Разберем популярные мифы и слухи, связанные с последствиями банкротства индивидуального предпринимателя.

- Испорченная репутация. Ошибочно считается, что если предприниматель банкрот, то дела с ним никто иметь не будет. Всегда можно заранее обсудить проблемы с важными контрагентами, чтобы сохранить хорошие отношения. Признание банкротства свидетельствует о юридической грамотности и дисциплине должника. Вместо того, чтобы прятаться от банков и приставов, человек открыто признал банкротство и погасил часть долгов за счет своего имущества.

- Запрет на занятие предпринимательской деятельностью. После признания банкротом ИП будет запрещено в течение 5 лет регистрировать ИП и 3 года занимать руководящие посты в организациях. Но закон допускает сохранение деятельности физлица в качестве предпринимателя, если это единственный источник дохода. Нет запрета на самозанятость, а жене или мужу банкрота можно открывать ИП или юрлицо без ограничений.

- Риск штрафов или арестов. Этот риск есть, если вы не платите по недоимкам без банкротства. В деле о банкротстве штраф 3000 рублей назначается, если заявителем о банкротстве будет один из кредиторов должника. Здесь важно предупредить события и объявить себя банкротом раньше банка или ФНС.

Объявление себя банкротом — это законное право, а в ситуации неплатежеспособности даже обязанность должника. Если при наличии признаков несостоятельности ИП не заявит о своем банкротстве, его могут привлечь к ответственности, обвинить в недобросовестности.

Реальные негативные последствия

Будет сложно получить кредит после банкротства. Сведения о банкротстве отражаются в кредитной истории физ.лица, так что первые пару лет после списания банки не одобряют кредиты и тем более ипотеку.

Сам факт признания должника банкротом не снижает кредитный рейтинг — история испорчена до процедуры длительными просрочками штрафами. Но банки и МФО настороженно относятся к заемщику, который списал кредиты.

Важно, что утаивать информацию о своем банкротстве гражданин не вправе. В течение 5 лет после завершения процедуры он обязан сообщать об этом в банки и МФО при подаче заявок.

Также к негативным последствиям относится:

- Аннулирование лицензий, разрешений и сертификатов, которые были выданы на ИП. Поскольку в ОГРНИП вносится запись о прекращении деятельности лица, его правоспособность на этом прекращается.

- Все деньги на счетах предпринимателя пойдут на погашение долгов.

- Имущество тоже продадут, кроме единственной квартиры и вещей физлица.

- Не спишут долги по заработной плате работникам, по алиментам и ущербу третьим лицам (например, от ДТП или некачественной продукции) — после банкротства ИП эти задолженности придется погашать.

Когда ИП не исполняет условия сделок, его активы все равно пострадают — приставы арестуют и продадут имущество, спишут деньги со счетов. Но если выручки окажется недостаточно для покрытия задолженностей, остатки долгов не спишут. Избавиться от требований кредиторов полностью можно только через банкротство.

Что будет с имуществом предпринимателя?

В случае банкротства предприниматель лишается имущества. И если учредитель юридического лица рискует только вкладом в уставный капитал, то гражданин-ИП рискует всем принадлежащим как предпринимателю, так и физическому лицу имуществом. Но закон защищает право граждан на жилище и достойное существование:

- не может быть включено в конкурсную массу и продано имущество, перечисленное ст. 446 ГПК РФ, а именно: единственное жилье, земельный участок на котором располагается единственное жилье, предметы домашнего обихода и т.д.;

- если бизнес банкрота — его единственный вариант дохода, то орудия производства ему оставят. Например, швейное оборудование, фототехника, строительные инструменты — каждая вещь стоимостью до 10 тыс. Рублей. Оценку делает финуправляющий. На практике движимое имущество в опись вообще не попадет, если фин.управляющего выбрали юристы должника, а не банки;

- арест и продажа не коснутся имущества членов семьи должника — даже если будет реализовано совместно нажитое в браке, супругу/супруге должника выплатят половину стоимости проданных объектов.

Партнеры и родственники ИП вправе участвовать в торгах, чтобы выкупить ценное имущество и продолжить бизнес. Совместно нажитая собственность мужа и жены продается, если один из них признается банкротом, но второму предоставляется выбор:

- Преимущественное право выкупа доли супруга по цене, которая победила на торгах. Если имущество ушло дешево, муж или жена станет единственным собственником объекта за полцены, а ИП спишет кредиты.

- Право получить 50% от выручки. Если активы продали дорого, то супругу выгоднее требовать выплаты 50% выручки.

Банкротство ИП с профессиональной командой позволяет сохранить имущество и снизить издержки при списании долгов. Задача опытных кредитных юристов — подготовить и аккуратно провести процедуру, исключив собственность ИП и его семьи списков имущества.

Штрафы и аресты

При рассмотрении вопроса о банкротстве ИП суд проверяет, не является ли признание некредитоспособности преднамеренным или фиктивным. Процесс банкротства предпринимателя несет риски в случае злоупотребления правом и недобросовестности.

- Если обнаружены противоправные действия должника, которые повлекли ущерба кредиторам более 2 млн. 250 тыс. руб., банкрот рискует быть привлеченным к уголовной ответственности. Это регулируется статьями 196 и 197 УК РФ.

- При выявлении неправомерных действий во время банкротства также предусмотрена административная или уголовная ответственность. К примеру, продажа и дарение имущества перед процедурой с целью сокрытия его от суда и финуправляющего.

Административный штраф согласно ч.1 ст. 14.13 КоАП РФ составляет от 4 до 5 тысяч рублей.

Правовые последствия зависят от тяжести правонарушения и величины нанесенного кредиторам имущественного вреда.

Последствия для родственников

Как и банкротство физических лиц, признание некредитоспособности предпринимателя не отразится на членах его семьи. Но временные ограничения потерпеть придется.

На первом судебном заседании суд назначит финуправляющего и введет процедуру, и после этого:

![]()

- Банкрот не сможет распоряжаться принадлежащим ему имуществом, в том числе — долевое и общее имущество супругов. То есть жена банкрота не может продать общую квартиру или машину, пока идет процедура, даже если объект записан на нее.

Сделки проводятся только с согласия финансового управляющего. Это правило не относится к сделкам с единственным жильем должника, если оно не в залоге. Другие родственники банкрота могут распоряжаться своей собственностью, как хотят.

Банкрот лишится доступа к расчетным счетам: это затрагивает как счета ИП, так и личные счета гражданина. Все банковские карты и пин-коды к ним будут переданы в руки финуправляющего. Из всех поступающих средств на банкрота и его иждивенцев будет начисляться сумма в размере прожиточного минимума для каждого.

При необходимости ее можно увеличить — например, на медицинские услуги, оплату соцнайма, иные жизненно важные нужды.

Членам семьи не стоит беспокоиться об имуществе, которое они купили или приняли в дар от ИП, если с момента отчуждения прошло более 3 лет — такие сделки не могут быть отменены судом.

Личная собственность родственников должника, вне зависимости от степени родства, неприкосновенна и не используется для погашения его долгов.

При банкротстве ИП важно учесть, что основные последствия для родственников заключаются во временном ухудшении материального положения. Ведь на протяжении процедуры признания несостоятельности семейный бюджет будет значительно ограничен.

Особенно это касается ИП, решивших провести процедуру судебной реструктуризации задолженностей. Поскольку ее максимальный срок может составлять 3 года, на протяжении этого времени придется платить фиксированную сумму по графику. Но если же выбрать реализацию имущества, то можно завершить процедуру банкротства и списания долгов за 8–10 месяцев. После процедуры все ограничения с должника будут сняты.

Что нужно знать ИП, который планирует освободиться от долгов с помощью банкротства

Банкротство — законный способ освободиться от задолженностей. В результате банкротства можно списать большую часть долгов. Однако банкротство подходит не всем ИП. Рассказываем, при каких обстоятельствах предприниматель может подать на банкротство, каковы его последствия, сколько нужно денег на процедуру и в каких случаях банкротство — не вариант.

В каких случаях ИП может подать на банкротство добровольно, а в каких случаях сделать это обязан

Согласно ст. 2 ФЗ № 127-ФЗ , банкротство (несостоятельность) — это неспособность должника рассчитаться с кредиторами, сотрудниками и оплатить обязательные платежи. Банкротом должника признает арбитражный суд.

Захар Гордиенко, арбитражный управляющий, юрист Субъективно трудно принять законодательную формулировку, поскольку она нелицеприятна, она придает человеку характеристику «несостоятельный». Поэтому я предлагаю рассматривать банкротство в первую очередь как процедуру освобождения от долгов, равно противоположной процессу взыскания долгов. Появился долг? Его взыскали в судебном порядке. Необходимо освободиться от долга? В судебном порядке от долга и освободились.

Мы будем рассматривать добровольное банкротство как законную процедуру освобождения ИП от долгов перед кредиторами. Добровольность означает, что начало процедуре банкротства положил сам предприниматель.

Банкротство — это и обязанность и право предпринимателя в зависимости от конкретных обстоятельств.

Согласно ст. 213.4 и ст. 33 ФЗ «О несостоятельности» , должник обязан подать в арбитражный суд заявление о признании его банкротом, если в общей сложности он задолжал кредиторам больше 500 тыс. руб. При этом истекло три месяца с момента, когда должник был обязан вернуть долг.

Если долг меньше 500 тыс. руб., но ИП не имеет возможности его погасить, то он может обратиться в суд с заявлением о банкротстве. То есть, предприниматель, задолжавший кредиторам 100 или 200 тысяч, уже может подать заявление. Если суд установит, что финансовая ситуация ИП действительно никудышная, он введёт процедуру банкротства.

Пример. Индивидуальный предприниматель Егор — владелец автосервиса. У него в подчинении 4 сотрудника. За последние полгода бизнес Егора сильно просел: выручки почти нет, а долги копятся. 28 марта Егор подсчитал, что задолжал банкам 500 тыс. руб., сотрудникам 150 тыс. руб. зарплаты, плюс 100 тыс. руб. взносов Пенсионному фонду и Фонду соцстрахования. Кредиторы и сотрудники ждут от него денег уже больше 4-х месяцев. Если Егор не найдёт решение проблемы в течение месяца, ему придётся подавать заявление на банкротство. Срок подачи заявления — до 28 апреля.

В примере с Егором подача заявления о банкротстве — это обязанность, поскольку общий долг составляет больше 500 тыс. руб.

Если Егор вовремя не подаст заявление о банкротстве, он будет оштрафован на сумму от 5 тыс. до 10 тыс. руб. Именно такую ответственность устанавливает ч. 5 ст. 14.13 КоАП для должностных лиц (индивидуальный предприниматель несёт административную ответственность как должностное лицо).

Сумма штрафа небольшая. Поэтому на первый взгляд может показаться, что проще заплатить штраф и не морочиться с банкротством. Вдруг всё ещё разрешится. Но когда предприниматель бездействует, последствия таковы:

Задолженность увеличивается, поскольку растёт неустойка.

Расчётный счёт арестован.

Кредиторы, банки, и, скорее всего, коллекторы названивают.

Выезд за границу запрещён.

Если нет реальных оснований полагать, что долги удастся вернуть, лучше не затягивать с подачей заявления. В ходе процедуры банкротства суд может установить, что ИП сознательно бездействовал и накапливал долги в то время, когда мог инициировать банкротство. Тогда велика вероятность, что ИП вообще не освободят от задолженностей.

Важно. Мораторий на банкротство не действует с 07.01.2021. Это означает, что процедуру банкротства могут инициировать как предприниматели-должники, так и кредиторы.

Стадии банкротства

По общему правилу, банкротство состоит из двух стадий: реструктуризация долгов и реализация имущества. Сейчас объясним подробно.

Стадия 1. Реструктуризация долгов. Реструктуризировать значит дать возможность должнику погасить долги за счёт продления сроков выплаты. Если у ИП есть хоть какой-то доход, суд обязательно введёт эту стадию. Кредиторы ведь хотят получить свои деньги. Арбитражный управляющий составит план реструктуризации, рассчитанный года на 3-5. И в течение этого срока предприниматель будет рассчитываться с кредиторами.

Есть возможность пропустить стадию реструктуризации и не применять её. Для этого ИП придётся доказать суду, что абсолютно никаких доходов у него нет и не будет в обозримом будущем.

Стадия 2. Реализация имущества. Если у предпринимателя нет доходов, начнётся стадия реализации имущества. На практике часто так и бывает: денег нет, пытаться реструктуризировать долги не имеет смысла. Но задолженности ИП всё равно должен погасить, хотя бы частично. Для этого арбитражный управляющий разыскивает имущество, оспаривает невыгодные сделки, взыскивает дебиторские задолженности.

Мировое соглашение. Это факультативная стадия. В рамках мирового соглашения ИП может договориться с кредиторами о снижении суммы долга, об отсрочке, либо рассрочке. Тогда процедура банкротства прекратится.

Сколько длится процедура банкротства и в какую сумму обойдётся предпринимателю

В среднем, у предпринимателя, который рассчитывает освободиться от долгов с помощью банкротства, уйдёт на это от семи месяцев до года. Меньше — вряд ли, больше — возможно. Если нужно оспаривать сделки или взыскивать дебиторки, срок возрастёт. И это без учёта стадии реструктуризации долгов.

Сумма, которую потратит ИП на оформление банкротства, зависит от сложности дела и региона. Примерный расчёт такой.

На практике будет намного дороже. Если предприниматель обратится к юристам за сопровождением процедуры, стоимость возрастёт. Да и арбитражные управляющие не будут работать за минимальную сумму. Провинциальный управляющий возможно согласится на оплату в 50 тысяч руб., а московский запросит в 4 раза больше.

Важно. Расходы на процедуру банкротства, как и алименты, текущие платежи (коммуналка, штрафы, налоги, срок уплаты которых пришелся на момент процедуры банкротства), зарплаты сотрудникам относятся к категории несписываемых долгов. Их ИП должен оплатить в любом случае, согласно ч. 5 ст. 213.28 Закона «О банкротстве» . Если не может оплатить сразу, будет закрывать эти долги по мере поступления средств даже после прекращения дела о банкротстве.

Последствия банкротства для ИП

Последствия признания индивидуального предпринимателя банкротом закреплены в ст. 216 Закона о несостоятельности .

Индивидуальный предприниматель подлежит банкротству как гражданин. Процедура списания долгов для ИП и гражданина практически одинаковая. В ходе процедуры списываются долги, как приобретённые в ходе предпринимательства, так и в ходе обычной жизни (кроме несписываемых долгов).

Но вот последствия банкротства для ИП и гражданина разные. Предприниматель-банкрот в течение пяти лет не имеет права заниматься предпринимательством. А гражданин-банкрот — имеет.

Наш эксперт отмечает, что на практике существуют негласные последствия банкротства. К примеру бывшего предпринимателя не берут на работу, связанную с финансами, отказывают в кредите или ипотеке. Все эти отказы незаконны, поэтому нужно не бояться их оспаривать.

Важно. Чтобы после завершения банкротства снова начать предпринимательскую деятельность (не ждать пять лет), нужно сначала прекратить свой статус ИП, а затем обращаться в суд с заявлением о банкротстве как гражданин.

В каких случаях ИП лучше не торопиться с банкротством

Нередко предприниматели совершают сомнительные сделки в собственных интересах, либо в интересах родственников или друзей. Как раз такие сделки управляющие находят и оспаривают.

Захар Гордиенко, арбитражный управляющий, юрист Проанализируйте свою финансовую историю за последние три года. В процедуре банкротства будет проверяться вся хозяйственная жизнь: проанализируют ваши сделки с имуществом и банковские проводки на предмет их законности. Вдруг вы продали недавно дорогой автомобиль за 10 000 руб. своему брату, желая снизить налог? Понятно, что фактически ваш брат купил автомобиль за хорошие деньги, а в договоре сумма липовая. Но сделку могут оспорить, вернуть вам автомобиль, а брат уже деньги свои не вернет. Если есть сомнения, то лучше сначала привести свои документы в порядок, даже потратив на это пару-тройку месяцев, и только потом инициировать банкротство. Не бойтесь обращаться к юристам, практикующим в сфере банкротства.

Мы уже говорили о том, что если долг ИП меньше 500 тыс. руб., он имеет право подать заявление о банкротстве. Но на практике при долге в 100-200 тысяч нет смысла начинать процедуру освобождения от долгов. Потратить примерно 100 тысяч на оформление банкротства, чтобы избавиться от 100 тысяч долга — сомнительная выгода. Лучше попытаться найти средства и покрыть долг, пока он небольшой.

В следующих выпусках нашего журнала мы расскажем в пошаговой инструкции, как ИП самостоятельно оформить банкротство. Инструкция пригодится тем предпринимателям, кто хочет сам освободиться от долгов или помочь своим знакомым.

Коротко о добровольном банкротстве ИП

ИП обязан подать заявление на банкротство, если его долги перед кредиторами, сотрудниками и госорганами в общей сложности составляют больше 500 тыс. руб. При этом прошло три месяца с момента, когда ИП был обязан погасить долги.

Индивидуальный предприниматель может инициировать процедуру банкротства, если задолжал меньше 500 тыс. руб., но не имеет возможностей погасить долги.

Банкротство в среднем длится от семи месяцев до года. Если у предпринимателя есть реальный или потенциальный доход, то суд введёт стадию реструктуризации долгов. Тогда банкротство растянется на несколько лет.

Минимальная стоимость затрат на банкротство для ИП — 74 тыс. руб.

С должника не спишут долги по заработной плате сотрудникам, расходы за оформление банкротства, алименты, текущие платежи (штрафы, налоги). Эти задолженности банкрот обязан погасить даже после завершения дела о банкротстве.

ИП-банкрот не имеет права заниматься предпринимательством в течение пяти лет после прекращения дела о банкротстве. Однако если ИП обанкротился не как предприниматель, а как физическое лицо, то этот запрет на него не действует.

К банкротству лучше не прибегать, если долг небольшой (100-200 тыс. руб.), если основная масса долгов принадлежит к категории несписываемых, если ИП совершал в последние несколько лет сделки, которые можно оспорить.

Что нужно знать о банкротстве ИП

ИП может стать банкротом, если у него не хватает денег для возврата долгов.

Если их сумма составляет от 50 000 до 500 000 рублей, можно подать заявление в МФЦ и признать себя банкротом во внесудебном порядке. Но в этом случае есть много подводных камней.

Если долги больше 500 000 рублей, объявить предпринимателя банкротом может только суд. Для этого сам ИП или те, кому он должен (дальше будем называть их кредиторами), заявляют в арбитражный суд. Там проходит долгая процедура, в результате которой предпринимателя могут объявить банкротом и продать его имущество. Долги, которые не удалось после этого погасить, списывают.

Упрощённое банкротство через МФЦ

В конце 2020 года приняли поправки к закону о банкротстве. Если сумма всех долгов составляет от 50 000 до 500 000 рублей, списать их можно через МФЦ. Это бесплатная внесудебная процедура. Она длится 6 месяцев и проходит без участия финансового управляющего.

Важное условие: у предпринимателя должно быть хотя бы одно приостановленное исполнительное производство. Это значит, что кредитор уже обратился в суд, дело передали судебным приставам, но они не нашли у ИП активов для погашения долга. И в результате дело было закрыто. При этом новых исполнительных производств быть не должно.

Вот что нужно сделать:

- Взять с собой паспорт.

- Заполнить заявление. Формы бывают разные, поэтому лучше взять бланк в отделении МФЦ.

- Приложить список всех кредиторов, указать сумму долга. Если забыть указать кредитора, то такой долг не будет списан.

МФЦ проверит ИП на соответствие условиям. В течение 3 рабочих дней сделают запись в Едином федеральном реестре сведений о банкротстве. Затем кредиторам сообщат о начавшейся процедуре банкротства. Они могут заявить, что знают о неучтётнном имуществе предпринимателя. Тогда из упрощённой процедура перейдёт в обычную, с судом и финансовым управлящим. Поэтому скрывать активы и переписывать всё на родственников перед банкротством точно не стоит. Если за полгода никто из кредиторов не обратится в суд, ИП признают банкротом.

Не получится списать долги по зарплате и алименты. В течение 5 лет нельзя будет вновь зарегистрировать ИП и стать руководителем организации

Банкротство через суд

ИП может самостоятельно обратиться в суд с заявлением о банкротстве. Этим он как бы говорит «У меня есть долги, по которым я не могу заплатить. Вот список моего имущества, помогите мне с этим разобраться».

Самостоятельное банкротство бывает обязательным и добровольным.

Обязательно нужно заявить о банкротстве, когда долги достигли 500 000 рублей, и всем кредиторам сразу заплатить не получается.

Например, есть два непогашенных кредита в разных банках — 400 000 рублей и 600 000 рублей. Подошёл срок ежемесячных платежей по ним — 30 000 рублей и 40 000 рублей. Доходы должника позволяют перечислять только 20 000 в месяц. Поэтому платить по двум кредитам сразу не получается. Пора подавать заявление о банкротстве.

Заявить о банкротстве нужно в течение 30 дней после наступления такой ситуации. За нарушение этого правила грозит штраф от 5 000 до 10 000 рублей.

Заявление о банкротстве всегда подаётся в арбитражный суд по месту прописки ИП. Такой суд — один на весь регион. К заявлению нужно приложить кучу документов, которые подтверждают долги и доходы. Полный список — в законе о банкротстве.

Когда кредитор может заявить о банкротсве ИП

Если ИП добровольно не сообщает о нехватке денег, это могут сделать его кредиторы — банк, налоговая или поставщики. Они обращаются в суд, когда размер долга достиг 500 000 рублей и просрочка платежей больше 3 месяцев. Поэтому нужно быть внимательным и не доводить долги до опасной границы.

Сколько стоит банкротство через суд

Как ни странно, банкротство — недешёвая процедура. Чтобы стать банкротом, понадобится:

- 300 рублей — госпошлина за подачу заявления;

- 25 000 рублей — вознаграждение финансового управляющего, которое нужно заранее внести на депозит суда. Финансовый управляющий — человек, который занимается делами во время всей процедуры банкротства. Без него не обойтись;

- от 8 000 рублей — на публикации в «Коммерсанте» и реестре сведений о банкротстве. Сумма может быть выше в зависимости от обстоятельств дела и числа публикаций;

- около 1 000 рублей — почтовые расходы;

- расходы на юриста — не обязательно.

В итоге банкротство обойдётся минимум в 34 000 рублей. Если самостоятельно подавать заявление, нужно приложить доказательства, что денег на процедуру хватит.

Если заявление в суд подаёт кредитор, то он платит госпошлину и вносит вознаграждение для управляющего на депозит суда.

Что происходит в суде

Если суд признаёт заявление обоснованным, назначается финансовый управляющий. Его выбирает ИП, если сам подаёт заявление о банкротстве. Если же в суд обращаются его кредиторы, то выбор делают они.

Финансовый управляющий собирает информацию по долгам, разыскивает деньги и имущество должника. С этого момента без согласия управляющего нельзя распоряжаться своим имуществом и совершать сделки дороже 50 тыс.руб.

Управляющий проверит сделки за последние три года. Подозрительные сделки — например, продажа или дарение родственникам — могут признать недействительными. Переданное по ним имущество возвращается должнику и может быть продано для уплаты долгов. Поэтому поспешное переписывание квартиры на брата не защитит её при банкротстве.

Чтобы не доводить дело до продажи имущества, можно предложить суду трёхлетний план погашения долгов. Это сработает, если есть постоянный доход. В таком случае все долги погашаются по утверждённому плану и ИП не становится банкротом.

Но если план не представлен или не одобрен, начинается продажа имущества. На этом этапе могут запретить заграничные поездки.

Какое имущество могут продать

ИП — обычный человек, который занимается бизнесом. У него нет обособленного имущества, как у ООО. Это значит, что имущество и долги ИП — это имущество и долги обычного человека. Поэтому при банкротстве могут продать не только вещи, которые использовались в бизнесе. Но есть список неприкасаемого имущества, которое не могут забрать:

- Единственное жильё, которое не находится в ипотеке.

- Земельный участок, на котором расположено единственное жильё.

- Личные вещи и необходимые предметы быта: одежда, мебель и посуда. Какие именно вещи необходимы, а без каких можно обойтись, решает суд. К ним точно не относятся драгоценности и предметы роскоши — их могут продать.

- Вещи для работы стоимостью до 10 000 рублей. Продукты и деньги в размере прожиточного минимума на должника и его иждивенцев.

Остальное могут продать на торгах, а полученные деньги направить на погашение долгов.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Последствия банкротства ИП

- Списание всех непогашенных долгов, кроме долгов по алиментам, возмещению вреда жизни и здоровью, зарплате работников.

- Утрата статуса ИП и лицензий на деятельность.

- Пятилетний запрет на регистрацию бизнеса и руководство ООО.

- В течение 5 лет после банкротства почти нереально получить кредит, так как нужно сообщить о банкротстве банку.

Статья актуальна на 04.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Что делать ИП с долгами: спасет ли банкротство от кредиторов

С экрана телевизора, по радио и в интернете яркие заголовки и уверенные люди в костюмах убеждают предпринимателей — ваши долги можно списать, банкротство — это выход из тупика. Но на самом деле в банкротстве ИП есть много нюансов, о которых в рекламе вам не расскажут и далеко не все так безоблачно.

Долги у предпринимателя могут появиться как в результате его профессиональной деятельности, например, перед налоговой инспекцией по налогам, перед поставщиками за товар и т. п., так и в результате его действий в качестве обычного физлица. К примеру, он получает в банке кредит, а через какое-то время оказывается, что не хватает средств для выплаты ежемесячных платежей.

Что отдаст при банкротстве ИП

Имущество ИП и физлица не разделяется для целей уплаты долгов и банкротства . Поэтому не важно как так вышло, что вы не в состоянии удовлетворить требования кредиторов, расплачиваться придется всем, что у вас есть. За небольшим исключением. Не заберут:

- Единственное жилье . Но, если долг связан с ипотекой на это жилье, то и его могут отобрать.

- Земельный участок , на котором расположено единственное жилье. И здесь надо учитывать не является ли участок также залогом по ипотечному договору.

- Личные и бытовые вещи . Это, например, одежда, посуда, мебель. Даже что-то из бытовой техники оставят. Но тут будут рассматривать каждую конкретную ситуацию. К примеру, у вас не заберут холодильник, если есть еще и морозильная камера, то ее могут продать, это уже не первой необходимости предмет. Ювелирные украшения также заберут для продажи, как и другие предметы роскоши.

- Необходимые для работы инструменты или иные вещи, чья стоимость не превышает 10 000 рублей.

- Продукты питания . Мало того, что их хранение и реализация крайне затруднительны, так ведь и должнику нужно что-то кушать.

- Деньги в размере прожиточного минимума на самого должника и его иждивенцев.

Заметим, что многие предприниматели, когда осознают, что подошли к черте банкротства или уже ее пересекли, начинают лихорадочно раздаривать имущество друзьям и родственникам или продавать по мизерной цене. Понятно, что это фиктивные сделки, призванные укрыть имущество от зоркого ока кредиторов. И это ошибочная тактика.

Во-первых , подобные уловки давно известны и признать фиктивность сделки, скорее всего, вашим оппонентам в суде будет легко.

Во-вторых , если договоры вы заключаете менее, чем за год до начала процедуры банкротства, то такие сделки будут опять же без труда оспорены в суде, исходя из отдельных положений закона (Федеральный закон от 26.10.2002 № 127-ФЗ (ред. от 20.04.2021 «О несостоятельности (банкротстве)» статья 61.2.).

Даже если ваши намерения были честными и вы пытались рассчитаться с долгами, продавая имущество, то все равно есть риск, что сделки будут признаны недобросовестными. Именно поэтому о возможных проблемах следует задуматься заранее, когда еще даже кредиторы не обеспокоены.

Это не значит, что вы вообще не сможете спасти свои активы, но для того, чтоб сохранить имущество придется обратиться к опытным юристам по банкротству , а их услуги стоят дорого.

Чёрная Бухгалтерия вовремя напомнит о платежах по налогам, проанализирует ваш бизнес на возможные риски и подскажет пути оптимизации. ЧБ защитит от блокировок счета по 115-ФЗ, чтобы ваши сделки не срывались из-за «заморозки». Даже если счет уже заблокирован — поможем оперативно вернуть его к жизни.

От каких долгов банкрот не сможет избавиться

Существуют долги, связанные с личностью должника. Их, даже при признании его банкротом и после распродажи активов, не спишут:

- алименты;

- штрафы ГИБДД;

- долги, возникшие в результате субсидиарной ответственности (касается учредителей или руководителей компаний, если ИП является параллельно еще и ответчиком по делу о субсидиарной ответственности);

- возмещение вреда, причиненного жизни и здоровью, морального вреда;

- другие долги, неразрывно связанные с личностью должника.

Также не будут списаны:

- долги по зарплате наемным работникам ИП и по другим социальным платежам (например, больничным, выплатам при увольнении и т.п.);

- текущие задолженности, которые возникли, пока шло дело о банкротстве — налоги, коммунальные платежи и другие.

Обратите внимание! Мы говорили, что у должника не смогут отобрать единственное жилье, но если оно перейдет во владение наследникам, то с ним же они получат и долги. А ведь некоторые задолженности могут преследовать предпринимателя годами, не теряя актуальности.

А что-то позитивное в банкротстве есть?

Если можно так сказать о долгах — да, плюсы тоже есть. Все-таки от большей части задолженностей вы избавитесь. Если в результате реализации имущества полностью закрыть долги не получится и что-то останется, то эту дебиторку спишут, т.к. ее нечем уже покрыть.

Если кто-то из кредиторов пропустил сроки и не включил свои требования в реестр, то такие долги также будут списаны . Это не значит, что можно скрывать от кредиторов процедуру банкротства. Но информация о ней публикуется открыто, а заинтересованных лиц будут оповещать о предстоящей процедуре. Поэтому, если кто-то не прочитал Вестник госрегистрации или не ответил вовремя на звонок или письмо — это его проблемы.

Когда ИП сам может подать заявление на банкротство

Если у вас накопилась сумма долгов от 50 000 до 500 000 рублей — можно самостоятельно подать заявление о банкротстве, которое принимают в МФЦ. Это процедура внесудебного порядка, она полностью бесплатная и занимает полгода, такая возможность появилась у физлиц с 1 сентября 2020 года. В этом случае не потребуется также нанимать финансового управляющего, который будет вести банкротство.

В заявление вам придется самому включить весь список кредиторов. Если забудете кого-то, то такой долг не спишут.

Внесудебная процедура банкротства возможна, если соблюдаются два условия:

- В отношении должника было заведено и закрыто исполнительное производство. Причем окончено оно в связи с отсутствием имущества, которое можно взыскать, а исполнительный документ возвращен взыскателю.

- Больше нет никаких других исполнительных производств, не оконченных или не прекращенных на момент проверки сведений Многофункциональным центром.

Чтобы проверить наличие исполнительных производств, зайдите на сайт ФССП .

В период процедуры банкротства вы не сможете взять займ или кредит (хотя скорее всего, вам его и не выдадут), стать поручителем и т.п. Есть шанс, что вы внезапно станете за эти полгода богаче, например, вам вернут какой-то старый долг или кто-то подарит вам квартиру (мечтать не вредно). Если этого имущества или денег будет хватать на погашение долга полностью или в большей части, то процедура банкротства будет прекращена.

Обратите внимание! Возможность повторно подать заявление в МФЦ появится только через 10 лет.

Также внесудебное банкротство прекратиться, если начнется судебное (по требованию кредиторов). Когда это возможно:

- вы обогатились, но «забыли» сообщить об этом в МФЦ;

- не указали кредитора в списке при подаче заявления, он обиделся и пошел в суд;

- кредитора указали, но вот сумма долга, причитающаяся ему, занижена;

- обнаружено имущество или имущественные права должника;

- кредитор подал на вас иск, и суд признал совершенную вами сделку недействительной (например, вы пытались реализовать имущество родственнику, чтобы оно не попало под взыскание).

Через полгода, если все прошло без проблем, внесудебная процедура банкротства будет прекращена, а должник освобожден от обязательств перед кредиторами.

ИП также вправе подать заявление о банкротстве в обычном — судебном порядке .

Что будет если провести банкротство через суд

Подать заявление о банкротстве в судебном порядке может как сам должник, так и его кредиторы.

Если долги ИП достигли 500 000 рублей, то он должен подать заявление о банкротстве.

Пример: ИП должен поставщику за товар 400 000 рублей, срок платежа прошел, а у предпринимателя нет средств для оплаты. При этом он еще должен в бюджет по налогу на УСН 190 000 рублей. Нет перспектив, что в ближайшее время ИП получит например, оплату от покупателя или другой доход, который позволит рассчитаться с задолженностью. Общий долг — 590 000. Нужно подавать заявление о банкротстве.

Заявить о банкротстве нужно в течение 30 дней после того, как возникла ситуация, подобная описанной выше. Именно поэтому мы сделали оговорку о ближайших поступлениях. Если у вас просто возник текущий долг в 500 000 рублей — это не значит что вы банкрот, может завтра вам должны перечислить деньги клиенты.

Заявление подается в арбитражный суд. Перечень документов, которые нужно приложить к заявлению, приведен в статье 38 Закона № 127-ФЗ.

Кредиторы вправе обратиться в суд, если долг ИП превысил 500 тысяч рублей, а просрочка составила более 3-х месяцев.

В отличие от внесудебной процедуры, банкротство через суд стоит денег :

- госпошлина — 300 рублей;

- вознаграждение финансового управляющего (который будет следить за процедурой банкротства) — 25 000 рублей. Эту сумму нужно внести авансом на специальный депозитный счет;

- оплата публикаций в Вестнике госрегистрации и газете «Коммерсант» — в зависимости от количества публикаций и их объема. Обходится обычно в несколько тысяч рублей;

- дополнительно — почтовые расходы, расходы на услуги юриста и прочее.

Оплачивает пошлину и вознаграждение тот, кто подает заявление. Поэтому, если банкротство инициировал кредитор, он и внесет оплату.

Зачем финансовый управляющий в деле о банкротстве?

Управляющий фактически руководит всей процедурой — собирает информацию об имуществе и задолженностях, извещает кредиторов, распоряжается также деньгами предпринимателя. Без согласия управляющего вы не сможете заключить сделку на сумму свыше 50 000 рублей .

Кроме того, именно финансовый управляющий поинтересуется судьбой имущества и денежных средств, которые ранее у вас были. Вот тут и находят совершенные фиктивные сделки, продажу родственникам и прочие «хитрые» ходы.

Имущество по недействительным сделкам вернут обратно и продадут . В качестве альтернативы вы можете предложить в суде план погашения задолженностей (на 3 года вперед). Допустим вы будете выплачивать долги из зарплаты или другого регулярного дохода. Если суду ваш план понравится, то банкротом вас не признают.

Обратите внимание! Суд вправе запретить должнику покидать пределы России, т.е. запретить поездки за границу.

Какими последствиями грозит ИП банкротство

Конечно банкротство позволяет максимально рассчитаться с долгами и начать с чистого листа. Но нужно также оценивать и неприятные последствия. А они есть:

- 5 лет вы не сможете брать кредиты в банке или займы, не сообщая о факте банкротства;

- 3 года для вас недоступны должности в качестве руководителя организации;

- целых 10 лет вы не сможете стать управленцем в банке (здесь есть ИП, у которых есть такие амбиции?);

- 5 лет также нельзя занимать должности в органах управления страховой организации, НПФ, управляющей компании инвестиционного фонда, паевого инвестиционного фонда и микрофинансовой компании;

- в течение 5 лет предприниматель, который перестал им быть во время процедуры банкротства или в течение года до нее, не сможет снова зарегистрироваться в качестве ИП.

Теперь, рассмотрев банкротство со всех сторон, ответьте на вопрос — так ли все легко, просто и радужно, как говорится в рекламе? Готовы вы фактически на несколько лет отказаться от предпринимательской деятельности и руководства?

Расскажите, сталкивались ли вы с процедурой банкротства, удалось ли сохранить какие-то активы или все ушло на погашение дебиторки?