Оплата депозита за товар

Нужно ли исчислять НДС с денежных средств, полученных в качестве обеспечительного (гарантийного) платежа, залога, депозита?

- Обеспечительный платеж — это…

- Обеспечительный платеж: порядок исчисления НДС

- Итоги

Обеспечительный платеж — это…

Что же такое обеспечительный платеж? Понятие обеспечительного платежа внесено в Гражданский кодекс РФ ФЗ от 08.03.2015 № 42-ФЗ, который вступил в силу 01.06.2015. В соответствии с ним обеспечительный платеж — это денежное обязательство, в том числе обязанность возместить убытки или уплатить неустойку, которое обеспечивается внесением денежных средств, которые одна сторона договора перечисляет другой (ст. 381.1 ГК РФ).

ОБРАТИТЕ ВНИМАНИЕ! До 01.06.2015 понятие обеспечительного платежа не было закреплено в законодательстве, хотя в договорах широко использовались формулировки «гарантийный взнос», «страховой депозит» и пр.

Как правило, обеспечительный платеж обеспечивает обязательство, которое возникнет в будущем. В случае, когда наступают обстоятельства, предусмотренные договором, сумма обеспечительного платежа засчитывается в счет исполнения обязательства.

Например, обеспечительный платеж как способ обеспечения обязательств может предложить включить в договор арендодатель, который хочет застраховать исполнение обязанности по оплате арендной платы. За счет обеспечительного платежа также можно возместить неустойку (за просрочку оплаты, причиненный переданному в аренду имуществу ущерб).

Условие об обеспечительном платеже позволяет гарантировать выполнение арендатором условий договора, например:

- о возврате имущества при прекращении договора;

- внесении иных платежей;

- содержании имущества в исправном состоянии.

Например, если обеспечительный платеж гарантировал возврат имущества в исправном состоянии, а при возврате имущество оказалось неисправным, то стороны должны составить документ, в котором следует указать, что обеспечительный платеж засчитывается в счет исполнения обязательства по возврату имущества в исправном состоянии

В случае ненаступления в предусмотренный договором срок обстоятельств или прекращения обеспеченного обязательства обеспечительный платеж подлежит возврату (если иное не определено соглашением сторон).

Например, в договоре может быть предусмотрено, что обеспечительный платеж подлежит возврату, если переданное в аренду имущество возвращается арендодателю в исправном состоянии. При таком условии в договоре, если при возврате имущества по акту приема-передачи у арендодателя не возникнет претензий к состоянию имущества, он должен будет возвратить арендатору полученный от него ранее обеспечительный платеж.

Впоследствии может потребоваться изменение размера обеспечительного платежа, например:

- при увеличении или уменьшении площади арендуемого помещения;

- изменении размера арендной платы и пр.

Так, если арендная плата увеличилась, то очевидно, что уплаченный ранее обеспечительный платеж, гарантирующий обязательства арендатора по ее уплате, не может больше в полном объеме обеспечивать страхование риска арендодателя от неуплаты. Чтобы избежать такой ситуации, в договоре нужно предусмотреть, при каких условиях обеспечительный платеж нужно дополнительно внести или частично вернуть, определить срок и порядок внесения дополнительного обеспечительного платежа или возврата его части (п. 3 ст. 381.1 ГК РФ).

В договоре можно также предусмотреть ситуацию, когда обеспечительный платеж не возвращается и не засчитывается в счет исполнения обязательств. Например, арендодателю может быть выгодно настоять на включении в договор условий, при которых обеспечительный платеж не будет возвращаться арендатору в случае досрочного расторжения договора с ним по причине неоднократного нарушения им обязательств и не будет засчитываться в счет их погашения.

Нередко встречаются ситуации, когда стороны после окончания действия договора заключают новый договор аренды этого же имущества. Что делать с обеспечительным платежом, который подлежит возврату по первому договору аренды? Если обеспечительный платеж не возвращается, а остается у арендодателя в счет обеспечения обязательств арендатора по возобновленному договору, то в новом договоре рекомендуется прописать, что уплаченный ранее арендатором обеспечительный платеж по первоначальному договору засчитывается в счет обеспечительного платежа по возобновленному договору.

Еще один нюанс обеспечительного платежа возникает при смене собственника. Дело в том, что если собственник арендованного имущества поменялся, то это обстоятельство не является основанием для изменения или расторжения договора аренды (п. 1 ст. 617 ГК РФ). В этом случае к новому собственнику по договору переходят все права и обязанности предыдущего арендодателя, в том числе сохраняет свою силу условие об обеспечительном платеже (постановление 9-го арбитражного апелляционного суда от 05.06.2008 № 09АП-6026/2008-АК, постановлением ФАС Московского округа от 11.09.2008 № КА-А40/8609-08 данное постановление оставлено без изменения).

ВАЖНО! В случае выполнения арендатором всех обязательств, которые гарантировал обеспечительный платеж, он имеет право требовать от нового собственника имущества возврата обеспечительного платежа.

Новому собственнику имущества, сданного в аренду предыдущим собственником, чтобы предотвратить возможные убытки, связанные с возвратом обеспечительного платежа арендатору, рекомендуется учесть этот момент при расчетах с прежним собственником, например путем уменьшения стоимости приобретаемого имущества на сумму внесенного арендатором обеспечительного платежа.

Внося в условия договора пункт об обеспечительном платеже, нужно обратить внимание на еще один момент, а именно начисление законных процентов. Согласно п. 4 ст. 381.1 ГК РФ начисление на сумму обеспечительного платежа законных процентов (то есть процентов по денежному обязательству, сторонами которого являются коммерческие организации, на сумму долга за период пользования денежными средствами) не производится, если иное не предусмотрено в договоре.

Обеспечительный платеж: порядок исчисления НДС

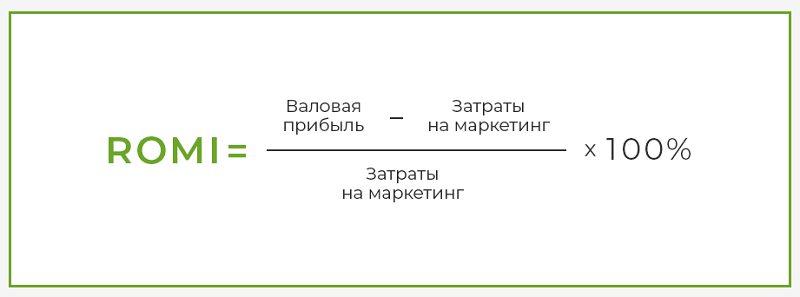

Вопрос о том, облагается ли НДС обеспечительный платеж, неоднозначен. По мнению чиновников, обеспечительный платеж — это платеж, связанный с оплатой товаров, работ, услуг, поскольку согласно условиям договора засчитывается в счет их оплаты услуг. Следовательно, такой платеж облагается НДС (подп. 2 п. 1 ст. 162 НК РФ). В судебной практике до внесения в ГК РФ понятия обеспечительного платежа не было однозначной позиции по данному вопросу: существовала как одна, так и другая точки зрения. Рассмотрим их подробнее.

Точка зрения: С суммы обеспечительного (гарантийного) платежа необходимо исчислить НДС.

- Обеспечительный платеж, который согласно условиям договора будет зачтен в оплату за продаваемые товары (работы, услуги), облагаемые НДС, подлежит включению в налоговую базу по этому налогу.

- Письмо Минфина России от 03.11.2015 № 03-03-06/2/63360.

- Если договор аренды предусматривает зачет обеспечительного платежа в счет платы за последний месяц аренды и его невозврат в случае досрочного расторжения договора, то полученные суммы обеспечительного платежа включаются в налоговую базу по НДС. Однако при досрочном расторжении договора арендодатель вправе скорректировать налоговую базу, представив уточненную декларацию.

- Письмо Минфина России от 12.01.2011 № 03-07-11/09.

- Поскольку денежные средства, получаемые арендодателем от арендатора в качестве обеспечения исполнения обязательств, предусмотренных условиями договора аренды, связаны с оплатой услуг, следовательно, эти суммы обеспечительного платежа должны включаться в базу по НДС.

- Письмо Минфина России от 21.09.2009 № 03-07-11/238.

- Письмо Минфина России от 17.09.2009 № 03-07-11/231.

- Страховой депозит, перечисляемый арендатором арендодателю и используемый последним для погашения задолженности по арендной плате, включается в налоговую базу по НДС как сумма, связанная с оплатой услуг.

- Письмо Минфина России от 06.03.2009 № 03-07-11/54.

- Возвратный депозит, получаемый арендодателем от арендатора для обеспечения исполнения обязательств по договору аренды (в том числе по оплате), включается в налоговую базу по НДС, поскольку является суммой, связанной с оплатой услуг.

- Письмо Минфина России от 12.05.2008 № 03-07-11/182.

- Указание в назначении платежа «депозит, обеспечительный платеж» не имеет правового значения, поскольку доход получен и у налогоплательщика возникло право им пользоваться до возврата (окончание срока действия договора аренды). Если по истечении срока договора аренды не возникает обязанности по возврату обеспечительного платежа, следовательно, исключение налогоплательщиком суммы обеспечительного платежа из налоговой базы по НДС неправомерно.

- Постановление ФАС Западно-Сибирского округа от 27.02.2013 по делу № А27-2581/2012 (определением ВАС РФ от 23.04.2013 № ВАС-4752/13 отказано в передаче данного дела в президиум ВАС РФ).

- Если условиями предварительного договора предусмотрено, что сумма обеспечительного платежа будет входить в цену основного договора и обеспечит его заключение, значит, обеспечительный платеж является одновременно и авансовым — в счет будущих платежей. В связи с этим полученные суммы обеспечительного платежа должны быть включены в налоговую базу по НДС.

- Постановление ФАС Поволжского округа от 24.03.2011 по делу № А12-16130/2010 (определением ВАС РФ от 08.07.2011 № ВАС-8319/11 отказано в передаче данного дела в президиум ВАС РФ).

- На основании ст. 162 НК РФ сумма обеспечительного депозита должна включаться в налоговую базу по НДС, поскольку в соответствии с договором задаток может рассматриваться как авансовый платеж за последний месяц аренды.

- Постановление ФАС Московского округа от 19.01.2011 № КА-А40/16964-10 по делу № А40-38853/10-107-202.

Аналогичные выводы содержат:

- Постановление ФАС Московского округа от 19.01.2011 № КА-А40/16866-10 по делу № А40-62580/10-76-255.

- Постановление ФАС Поволжского округа от 03.11.2009 по делу № А57-24482/2008.

Альтернативная точка зрения: С суммы обеспечительного (гарантийного) платежа не нужно исчислять НДС.

- Обеспечительный взнос по договору аренды не носит платежной функции, подлежит возврату в случае надлежащего исполнения обязательств по договору, а также предназначен для исполнения некоторых обязательств арендаторов, не связанных с операциями, облагаемыми НДС.

- Постановление ФАС Московского округа от 22.10.2013 по делу № А40-136345/12.

- Гарантийный взнос является способом обеспечения исполнения обязательств и подлежит возврату при заключении основного договора. В связи с этим такой платеж в силу ст. ст. 380, 429 ГК РФ не является задатком. Его нельзя квалифицировать как форму расчетов по договору. Следовательно, полученные средства не увеличивают базу по НДС.

- Постановление ФАС Московского округа от 09.10.2013 по делу № А40-136933/12-140-978.

- Обеспечительный платеж по своей правовой природе является гарантией исполнения арендатором обязательств по договору, и его уплата не связана с оплатой услуг, поэтому эти суммы не должны включаться в налоговую базу по НДС.

- Постановление ФАС Московского округа от 14.10.2011 по делу № А40-151888/10-129-621.

- Полученное обществом от будущих арендаторов гарантийное обеспечение не является объектом налогообложения по НДС в соответствии со ст. 146 НК РФ, поскольку получение гарантийного обеспечения не является операцией по реализации.

- Постановление ФАС Московского округа от 10.07.2007, 17.07.2007 № КА-А40/6494-07 по делу № А40-80384/06-99-391.

- Платеж, полученный в качестве обеспечения обязательства заключить основной договор, который не входит в цену основного договора и подлежит возврату после его заключения, не выполняет платежную функцию в момент его получения. Сумма обеспечительного взноса не включается в налоговую базу по НДС до тех пор, пока он не будет зачтен в счет оплаты по заключенному договору.

- Постановление ФАС Поволжского округа от 24.07.2014 по делу № А12-22792/2013 (определением Верховного суда РФ от 11.11.2014 № 306-КГ14-2064 отказано в передаче дела № А12-22792/2013 в судебную коллегию по экономическим спорам Верховного суда РФ для пересмотра в порядке кассационного производства данного постановления).

Как учитывать обеспечительный платеж при расчете налога на прибыль, читайте здесь.

Итоги

Обеспечительный платеж — сумма, гарантирующая исполнение своих обязательств стороной договора (арендатором, покупателем и т.п.). Налогообложение НДС обеспечительного платежа зависит от того, какая операция выполняется. Если обеспечительный платеж вносится как гарантия оплаты товара / услуги (авансом), которые впоследствии будут реализованы, то НДС начисляется. В остальных случаях НДС платить не нужно.

Подробнее об объектах обложения НДС читайте здесь.

Как арендатору не потерять обеспечительный платёж (депозит)

Обеспечительный платёж — это деньги, из которых арендодатель получит своё, если арендатор не заплатит или испортит помещение. Для арендатора идеально, когда в конце аренды платёж засчитывают за последний месяц или возвращают. Но на деле платёж легко потерять — это зависит от условий договора аренды.

Как работает обеспечительный платёж

Арендатор вносит обеспечительный платёж, если в договоре аренды есть пункт об этом. По закону такой обязанности у арендатора нет. Довод «так делают все, когда снимают недвижимость» не работает без записи на бумаге.

В договорах обеспечительный платёж называют по-разному — депозит, страховой платёж, гарантийный платёж. Суть от этого не меняется.

Обеспечительный платеж работает по правилам из ст. 381.1 ГК РФ. Если арендатор задерживает арендную плату или портит помещение, арендодатель удерживает нужную сумму без писем и судов. Если нарушений не было или от платежа что-то осталось, в конце аренды арендатор получает деньги назад. Проценты за пользование деньгами арендодатель не платит. По сумме платежа договариваются. Обычно она равна ставке за один-два месяца.

В договоре аренды стороны могут изменить и уточнить правила из закона:

✍ Записать больше ситуаций, когда арендодатель списывает деньги. Например, платёж идёт в счёт штрафов за нарушение арендатором режима работы торгового центра. Или платёж покрывает убытки арендодателя при досрочном выезде арендатора;

✍ Сделать обеспечительный платёж невозвратным;

✍ Установить, что платёж списывают в счет арендной платы за последний месяц;

✍ Обязать арендатора пополнять платёж в определенный срок, если арендодатель делает списание;

✍ Записать, в какой срок арендодатель возвращает арендатору деньги после окончания аренды.

Тут важно следующее. В споре по поводу обеспечительного платежа будут работать условия из договора аренды. Даже если арендатор лишается этих денег, ничего не получая взамен. Стороны видели, что подписывают, отказаться теперь нельзя. Это принцип свободы договора из ст. 421 ГК РФ.

Если арендодатель не отдаёт возвратный платёж после окончания аренды, у него возникает неосновательное обогащение по ст. 1102 ГК РФ. На сумму платежа можно насчитать проценты за каждый день задержки. Но, скорее всего, за долгом и неустойкой арендатору придётся идти в суд.

Бывает другая ситуация. Арендатор заплатил, но что-то пошло не так, и в помещение он так и не въехал. В итоге договор разорвали, аренда не состоялась. Тут арендодатель обязан вернуть даже невозвратный депозит — ст. 453 ГК РФ.

Когда обеспечительный платёж остаётся арендодателю

Арендодатель списывает деньги, если арендатор нарушает условия аренды. Получается, для арендатора главное — внимательно прочитать договор и не нарушать обязанности.

Вот самые частые причины потери обеспечительного платежа.

Досрочный выезд из помещения

Если записано, что депозит остаётся как штраф за односторонний отказ арендатора от договора, так оно и будет. Арендатор теряет платёж, даже когда ничего не ломал, а просто нашёл помещение с лучшей проходимостью. Предприниматели могут так договариваться по п. 3 ст. 310 ГК РФ. Верховный Суд подтверждал, что это законно в п. 16 Постановления № 54.

Ещё арендодатель может не возвращать депозит, если попросил арендатора съехать по его вине. Например, за просрочку арендной платы или пожар в помещении.

Однако арендодатель обязан вернуть деньги, если сам выгнал арендатора. Суды поддерживают, вот пример — дело № А41-85970/2019.

Забыли вернуть помещение по акту

Когда аренда заканчивается, арендатор обязан съехать и вернуть помещение по акту. Пока акт не оформили, за каждый день начисляется арендная плата, даже если арендатор уже вывез мебель и отдал ключи — ст. 622 ГК РФ. Арендодатель спишет долг из депозита.

Ущерб помещению

Сломанную дверь или разбитую люстру арендатор чинит за свои деньги. Это его обязанность делать текущий ремонт из ст. 616 ГК РФ. Иначе арендодатель запишет поломки в акт возврата, посчитает сумму ремонта и вычтет из депозита. Для арендодателя депозит — это чужие деньги, и он вряд ли будет искать подрядчика подешевле.

Но арендатор отвечает только за ремонт в границах своего помещения. За общие лестницы, санузлы и коридоры — нет. Ремонтировать и мыть общее имущество в здании обязан собственник — ст. 210 ГК РФ.

Просрочка арендной платы и другие нарушения

Арендатор обязан платить за помещение в срок, который записан в договоре — ст. 614 ГК РФ. За просрочку арендодатель может насчитать пени и вычесть из платежа.

Торговые и офисные центры часто прописывают в договорах правила внутреннего режима и штраф за нарушения. Если сотрудники арендатора в разгар дня закрывают магазин на жалюзи или вносят товар через центральный вход, администрация выписывает штраф. Это тоже минус из депозита.

Что записать в договор, чтобы обеспечительный платёж вернули

Арендатору принципиально проследить, чтобы по условиям договора арендодатель всегда возвращал платёж или засчитывал его в последний месяц аренды. Не все арендодатели согласны переписывать договор не в свою пользу. Но вести переговоры стоит.

Хороший набор пунктов для арендатора выглядит примерно так:

В качестве обеспечения исполнения обязательств Арендатор в течение 3 дней после подписания договора перечисляет на расчётный счёт Арендодателя обеспечительный платёж. Сумма обеспечительного платежа устанавливается в размере одной ежемесячной арендной платы.

Арендодатель обязан вернуть обеспечительный платёж на расчётный счёт Арендатора в течение 3 дней после окончания срока договора аренды или его досрочного расторжения по инициативе любой из сторон.

По требованию Арендатора Арендодатель обязан зачесть обеспечительный платёж в счёт арендной платы за последний месяц.

При удержании из обеспечительного платежа Арендодатель направляет Арендатору письмо с расчётом и обоснованием удержанных сумм.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Что поменялось из-за коронавируса

В 2020 году арендаторы из особо пострадавших отраслей бизнеса могли съехать из помещений досрочно без штрафов, если не договорились с владельцами недвижимости о скидке. Это мера господдержки из ст. 19 Закона № 98-ФЗ от 01.04.2020 г.

Но об интересах владельцев недвижимости тоже подумали. При досрочном съезде пострадавшему арендатору депозит не возвращают. И неважно, что было в договоре аренды. Искать нарушения на стороне арендатора тоже не придётся. Арендатор утрачивает право на обеспечительный платёж полностью. Здесь суды поддерживают арендодателей, пример — дело № А13-7469/2020.

P. S. «Особенно пострадавшие» арендаторы получили право на отсрочку арендной платы. Отсрочка распространяется на платежи с даты введения режима повышенной готовности до даты отмены. Если режим повышенной готовности сняли раньше 1 октября, то ещё на 50% от даты отмены до 1 октября. Выплачивать долг арендаторы должны с 1 января 2021 до 1 января 2023.

Статья актуальна на 08.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Как отразить в учете проценты по депозиту

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

- Договор банковского вклада

- Бухгалтерский учет

- Налоговый учет

- Главное

Финансовые средства организации, которые нет необходимости использовать сразу в хозяйственном обороте, зачастую размещаются на депозитных счетах в банке. За пользование финансовыми средствами организации банк начисляет ей проценты. (ст. 834 ГК РФ).

Вопрос: Как отразить в учете организации получение процентов по депозиту в меньшей сумме в связи с досрочным расторжением организацией договора банковского вклада, заключенного в прошлом году?

Организация 26 декабря прошлого года разместила на депозитном счете в обслуживающем банке денежные средства в сумме 3 000 000 руб. сроком на 270 дней под 10% годовых. Проценты выплачиваются единовременно по окончании срока действия договора банковского вклада. В случае досрочного расторжения договора процентная ставка, согласно условиям договора, снижается до 1% годовых. 31 марта текущего года в связи с нехваткой оборотных средств организация расторгла договор банковского вклада.

Согласно условиям учетной политики организация составляет промежуточную бухгалтерскую отчетность ежемесячно.

Посмотреть ответ

Договор банковского вклада

Бухгалтер работает с уже имеющимся договором, при этом обращает внимание на ряд существенных моментов:

- На какой срок размещен депозит.

- Будет ли пополняться размещенный вклад.

- Каков механизм начисления процентов при досрочном расторжении. Обычно эти условия оговариваются в тексте договора, но если такая информация отсутствует, следует руководствоваться нормой ГК РФ (ст. 837 — 5), по которой размер процентов приравнивается к аналогичным по вкладам до востребования.

- Сроки и порядок выплат. Проценты начинают начисляться со следующего дня после размещения средств до даты возврата организации этих средств (ГК РФ ст. 839 п. 1), а выплачиваются по периодам, указанным в договоре. Как правило, это месяц или квартал. Если условие не оговорено, по умолчанию берется в расчет квартал. Не истребованные организацией проценты добавляются к сумме вклада, на которую начисляются новые проценты (ГК РФ ст. 839 п. 2).

Важно знать и способ начисления процентов. При простых процентах за основу берется вложенная сумма, на которую начисляются проценты. Базовая сумма не увеличивается. Выплата производится по периодам. При сложных проценты добавляются к величине вклада и на вновь образованную сумму начисляются проценты. Выплачиваются в день возврата депозита одной суммой.

Рассмотрим обе ситуации на примере. Пусть вложено 20000 рублей под 9% годовых сроком на 2 года.

Простые проценты. В первый год будет получено 20000*9%= 1800 рублей и столько же – во второй год. Общая сумма вклада с процентами составит 20000+1800+1800 = 23600 рублей.

Сложные проценты. В первый год будет получено 20000*9%= 1800 рублей. Во второй год:

- 20000+1800=21800 рублей – базовая сумма.

- 21800*9% = 1962 рубля – проценты.

Общая сумма (с процентами) составит 20000+1800+1962 = 23762 рубля.

Бухгалтерский учет

Для учета депозита могут применяться счета:

- 58 (согл. ПБУ 19/2 -3);

- 55.3.

Выбранную методику следует зафиксировать в учетной политике. Зачисление денег во вклад и закрытие депозита производятся на этих счетах в проводках со счетами 51, 52. Проценты учитывают и с использованием счетов 91 и 76.

Проводки при начислении процентов по простому варианту:

- Д 55.3(58) К51(52) — перечислен на хранение вклад.

- Д 76 К91.1 — начислены проценты по депозиту.

- Д 51 (52) К76 — получены на счет проценты по депозиту (в зависимости от условий договора — за весь период договора или помесячно, поквартально).

- Д 51(52) К 55.3(58) — возврат денег с депозита.

Проводки при начислении сложных процентов:

- Д 55.3(58) К51(52) — перечислен на хранение вклад.

- Д 55.3(58) К91.1 — начислены проценты по депозиту за месяц (каждый месяц база увеличивается на сумму процентов, исчисленных в предыдущем периоде).

- Д 51(52) К 55.3(58) — возврат денег с депозита и процентов.

При досрочном расторжении договора нужно учитывать, с какой периодичностью выплачиваются проценты, простая или сложная методика начисления была применена, произошло ли расторжение и заключение договора в один год или в разные годы.

Воспользуемся данными приведенного выше примера. Вложено 20000 рублей под 9% годовых, начисление по методу простых процентов. За 1,2,3-й месяцы одного квартала начислено организацией: 1800/365 *(30+30+31) = 448,77 рубля. Банк рассчитал этот же период по пониженной ставке 0,01%:

- 20000*1%= 200 годовых.

- 200/365 *(30+30+31)= 49,86 рублей.

- 448,77- 49,86=398,91 – излишне начисленные организацией проценты, корректируемая сумма.

Сумма сторнируется согласно ПБУ 9/99-6.4: Д 76 (55, 58) К91.1 — 398,91 «сторно», если договором затронут только текущий год, и списывается на убытки прошлых лет согласно ПБУ ПБУ 10/99-11 в ином случае: Д91-2 К76 (55, 58) — 398,91.

Налоговый учет

Сумма депозита не является расходом для целей НУ ни при использовании общего налогового режима (ОСНО), ни при работе организации на УСН; возврат такой суммы после окончания действия депозитного договора не признается доходом (ст. ст. 270-1, 346.16, 346.15, 251-1 п.п.10 НК РФ.)

Проценты по депозиту не затрагивают налоговую базу НДС. Об этом неоднократно писал Минфин в своих разъяснениях и письмах (например, документ №03-07-15/41198 от 04-10-13).

В то же время, согласно ст. 250-1 НК РФ, проценты по депозиту есть внереализационный доход организации, который следует фиксировать в учетных данных каждый месяц, вне зависимости от условий выплат и начисления процентов по договору. Кроме того, проценты следует отразить на дату расторжения договора (ст. 271 – 6 абз. 1,3 НК РФ). Суммарно проценты рассчитываются так, как указано в договоре.

УСН также признает проценты по вкладам доходом на сновании ст. 346.15-1 НК РФ. Простые проценты включаются в доходную часть для целей НУ в день поступления на банковский счет организации, а сложные – в день присоединения процентов к сумме депозита.

В случае расторжения договора досрочно при начислении процентов банком применяется сниженная ставка, а у клиента банка проценты рассчитываются и каждый месяц включаются в доходы, по первоначальным условиям договора.

При расчете налога на прибыль (ОСНО) образуется разница. Ее необходимо откорректировать. Если договорные взаимоотношения с банком начались и окончились в одном году, то данные по отчетным периодам корректируются подачей уточненных деклараций либо внесением данных на уменьшение в декларацию того периода, когда договор был расторгнут (ст. 81-1, ст. 54-1 НК РФ).

Завышенный доход, отраженный в различных налоговых периодах, корректируют декларированием уточненных данных за соответствующий период либо включением лишней доходной суммы в убытки прошлого периода (ст. 265-2-1 НК РФ).

При УСН, если выплата процентов осуществлялась по окончании срока договора, проблем не возникнет. Фактически перечисленная сумма включится в данные соответствующего периода.

Расчеты процентных сумм производятся банком и включаются в доходы в исчисленной им сумме. При досрочном прекращении действия договора организация может снизить свою налоговую базу на величину излишне полученного в прошлом периоде дохода.

Внимание! Если договор заключен и прекращен в одном месяце, доход следует признать на день прекращения договорных обязательств. Процентная ставка берется исходя из условия срочного истребования организацией депозитной суммы.

Главное

Проценты по депозиту считаются в учете прочими доходами. Они отражаются на счете 91 в корреспонденции со счетами 55.3, 58, 76. В случае досрочного расторжения договора с банком, заключенного в текущем году, сумма излишне начисленных процентов сторнируется в организации по кредиту 91.1, а если договор заключен в минувшем году, но расторгнут в текущем, проценты признаются убытками прошлых периодов и списываются на Д91.2 прямой проводкой.

Бухгалтерские проводки по депозитам и процентам

Бухгалтерские проводки по депозитам и процентам, как и по всем другим учетным операциям, должны быть составлены корректно. Ведь от этих записей зависит достоверность бухгалтерской отчетности и даже правильность исчисления налогов. Поговорим в нашей статье о депозитных счетах и счетах бухучета, привязанных к ним, а также о том, какие в учете потребуются бухгалтерские проводки по размещению денег на депозите, их возврату и начислению процентов.

Размещение денег на депозите — что это такое

Если у организации образуются свободные денежные средства, то чтобы они не лежали мертвым грузом на расчетном счете, организация может заставить их работать. Таким образом, деньги, не задействованные в обороте, способны приносить дополнительный доход. Одним из способов получения такого дохода является размещение средств на депозите.

Депозитный счет — это счет в банковском учреждении, на котором лицо размещает свободные денежные средства, а банк согласно условиям подписанного договора начисляет на них проценты в установленном размере. Обычно депозитные договоры заключаются на определенный срок. По его истечении денежные средства возвращаются их владельцу. На данный счет могут зачисляться денежные средства только в качестве вклада.

Депозитный счет не предусмотрен для осуществления расчетов по нему с третьими лицами.

Какие счета задействуются в бухгалтерских проводках по учету депозитных операций

Депозитный счет относится к так называемым специальным счетам в банке, для учета которых в бухгалтерии предназначен счет 55. К указанному счету Планом счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н, в ред. от 08.11.2010) предусмотрено несколько субсчетов. Депозиты учитываются на субсчете 55.3 «Депозитные счета».

Поскольку депозитные вклады признают финансовыми вложениями согласно п. 3 ПБУ 19/02, то учитывать их можно и на счете 58 «Финансовые вложения» путем открытия соответствующего субсчета.

Способ учета движения денег на депозите организация закрепляет в учетной политике.

Счета 55 и 58 являются активными, поэтому увеличение средств на депозите будет проходить по дебету, а их уменьшение на депозитном счете или возврат владельцу на расчетный счет — по кредиту.

Что касается проводок по поступлению процентов на расчетный счет и, соответственно, их начислению, то в них будет задействован счет 91 «Прочие доходы и расходы». Субсчет 1 к этому счету «Прочие доходы» предназначен для отражения различных поступлений, в том числе и полученных процентов, от деятельности, не связанной с основной.

Как составляются бухгалтерские проводки при перечислении средств во вклад — депозит и при их возврате (поступлении на расчетный счет)

Итак, организация приняла решение разместить свободные денежные средства на депозитном счете в банке. Для этого заключается договор банковского вклада (ст. 834, 835 ГК РФ), где прописываются:

- вид вклада;

- сумма, зачисляемая на депозит;

- размер начисляемых банком процентов и периодичность их начисления;

- размер платы за обслуживание депозитного счета;

- срок хранения денежных средств на счете;

- ответственность, предусмотренная для каждой из сторон;

- условия расторжения договора;

- другие условия, согласованные сторонами.

После того как все формальности будут улажены, банк открывает депозитный счет, куда обычно с расчетного счета перечисляются денежные средства организации. При этом на основании первичных документов, в том числе и выписки банка, в учете должна быть сделана запись:

Дт 55.3, 58 «Депозиты» Кт 51

Если перевод был осуществлен с валютного счета, то запись примет вид:

Дт 55.3 Кт 51, 58 «Депозиты»

По окончании срока хранения денежных средств на депозитном счете банк обязан вернуть их владельцу на расчетный счет. Проводки по возврату депозита будут следующими:

Дт 51, 52 Кт 55.3, 58 «Депозиты»

Начислены проценты по депозиту — проводка в бухгалтерском учете и ее значение для налогового учета

Как мы уже отметили, периодичность начисления процентов, так же как и их ставка, — одно из обязательных условий договора. При начислении процентов у организации — владельца средств на основании банковских документов должна быть сформирована следующая проводка:

Дт 76 Кт 91.1

Проценты по депозитам должны быть обязательно учтены в качестве внереализационных доходов при расчете налога на прибыль, если организация применяет основной режим, или единого налога при УСН по мере их начисления (либо поступления) — п. 6 ст. 250 НК РФ.

Проценты могут перечисляться на расчетный счет лица по мере их начисления, а могут накапливаться на депозитном счете и выплачиваться единовременно лишь по истечении срока договора. Перечисление процентов на расчетный счет отразится корреспонденцией:

Дт 51 Кт 76

Итоги

На депозите компания может разместить денежные средства, чтобы получить дополнительный доход. В учете появятся записи с использованием счета 55 или 58, где будут отражаться операции по перечислению денег на депозит и их возврату, и счета 91.1, где будут зафиксированы начисленные банком проценты в пользу владельца средств в составе прочих доходов.

В статье были приведены основные бухгалтерские проводки, которые должны появиться в учете при отражении операций по депозитным счетам.

Размещение унитарным предприятием свободных средств на депозите

Автор: Кремова Д. Р., эксперт журнал

Унитарное предприятие (УП) имеет свободные денежные средства и собирается разместить их на депозитных счетах. Вправе ли оно это сделать? Каковы особенности заключения договора банковского вклада для унитарных предприятий? Как отразить эту операцию в бухгалтерском и налоговом учете?

Что такое депозит и вправе ли УП его открывать?

По договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором (п. 1 ст. 834 ГК РФ).

Банк выплачивает вкладчику проценты на сумму вклада в размере, определяемом договором банковского вклада (п. 1 ст. 838 ГК РФ). Проценты начисляются со дня, следующего за днем поступления в банк суммы вклада, до дня ее возврата вкладчику включительно, а если ее списание со счета вкладчика произведено по иным основаниям – до дня списания включительно (п. 1 ст. 839 ГК РФ).

Вправе ли УП заключать сделку по размещению денежных средств на депозите?

Некоторые сделки унитарные предприятия вправе совершать только при наличии согласия на то собственника их имущества. Так, согласно пп. 15 п. 1 ст. 20 Закона № 161‑ФЗ[1] собственник имущества унитарного предприятия в отношении этого предприятия дает согласие в случаях, предусмотренных данным законом, на совершение:

сделок, в совершении которых имеется заинтересованность;

Из этой нормы можно сделать вывод: если сделка по размещению денежных средств на депозите не является для унитарного предприятия крупной сделкой или сделкой с заинтересованностью, а устав не содержит особых требований по ее заключению, согласие учредителя на совершение такой сделки не нужно.

О применении законодательства о закупках при заключении УП договора банковского вклада.

По мнению Минфина, изложенному в Письме от 02.09.2017 № 24‑04‑08/57972, если при заключении договора банковского вклада возникают правоотношения, при которых предприятие не расходует денежные средства, а получает доход в виде процентов по вкладу, процедура госзакупки не проводится и положения законов № 44‑ФЗ[2] и № 223‑ФЗ[3] не применяются.

Вместе с тем, если указанный договор содержит условия о необходимости осуществления предприятием расходов путем оплаты в том числе сопутствующих операций, например открытия и ведения счета, заключение такого договора осуществляется с применением вышеназванных законов.

Отражение в учете.

Бухгалтерский учет.

Согласно п. 3 ПБУ 19/02 «Учет финансовых вложений» депозитные вклады в кредитных организациях относятся к финансовым вложениям.

Для принятия к бухучету активов в качестве финансовых вложений необходимо единовременное выполнение условий, перечисленных в п. 2 ПБУ 19/02. Финансовые вложения принимаются к учету по первоначальной стоимости. Первоначальной стоимостью таких вложений, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, за исключением НДС и иных возмещаемых налогов. Это следует из п. 8, 9 ПБУ 19/02.

В то же время, согласно п. 5 ПБУ 23/2011 «Отчет о движении денежных средств», депозиты, открытые в кредитных организациях, могут быть отнесены к денежным эквивалентам – высоколиквидным финансовым вложениям, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости.

Таким образом, денежные средства, размещенные на депозите, могут учитываться как на счете 58 «Финансовые вложения», субсчет «Банковский вклад (депозит)», так и на счете 55 «Специальные счета в банках», субсчет «Депозитные счета».

Применение одного из указанных счетов организации необходимо предусмотреть в рабочем плане счетов и закрепить в учетной политике (п. 4 ПБУ 1/2008 «Учетная политика организации»).

Проценты, полученные за предоставление в пользование денежных средств организации, являются прочими доходами (п. 7 ПБУ 9/99 «Доходы организации»).

При этом п. 34 ПБУ 19/02 предусматривает, что доходы по финансовым вложениям признаются доходами от обычных видов деятельности либо прочими поступлениями в соответствии с ПБУ 9/99. В связи с тем, что доходы УП в виде процентов не являются основным видом деятельности, предприятие отражает эти доходы на счете 91.

Согласно п. 16 ПБУ 9/99 проценты, полученные за предоставление в пользование денежных средств организации, начисляются за каждый истекший отчетный период в соответствии с условиями договора. Проценты подлежат признанию организацией в суммах причитающихся поступлений в течение срока договора равномерно (если иное не определено другими нормативными правовыми актами по бухгалтерскому учету) независимо от того, когда фактически поступят платежи согласно заключенным организацией договорам (см. Письмо Минфина России от 24.01.2011 № 07‑02‑18/01).

Унитарное предприятие денежные средства заключило договор банковского вклада 29 февраля 2020 года и в этот же день перечислило на депозитный счет в банке денежные средства в сумме 1 830 000 руб. сроком на 90 дней под 6 % годовых.

Выплата процентов производится одновременно с возвратом суммы вклада по окончании срока действия договора (29 мая 2020 года).

Согласно п. 1 ст. 839 ГК РФ (проценты на сумму банковского вклада начисляются со дня, следующего за днем ее поступления в банк, до дня ее возврата вкладчику включительно) начисление процентов начинается с 1 марта до дня окончания срока действия договора (90‑й день), то есть по 29 мая включительно.

При начислении процентных доходов в расчет принимается фактическое количество календарных дней, на которое размещены средства. При этом за базу берется действительное число календарных дней в году – 365 или 366 дней соответственно, если иное не предусмотрено соглашением сторон (п. 1.6 Положения Банка России от 22.12.2014 № 446‑П «О порядке определения доходов, расходов и прочего совокупного дохода кредитных организаций»).

За период действия договора будут начислены проценты:

за март – 9 300 руб. (1 830 000 руб. x 6 % x 31 дн. / 366 дн.);

за апрель – 9 000 руб. (1 830 000 руб. x 6 % x 30 дн. / 366 дн.);

за май – 8 700 руб. (1 830 000 руб. x 6 % x 29 дн. / 366 дн.).

В бухучете будут сделаны следующие проводки:

Содержание операций

Дебет

Кредит

Сумма, руб.

Перечислены денежные средства на депозитный счет

Начислены проценты по вкладу за март

Начислены проценты по вкладу за апрель

Начислены проценты по вкладу за май

Перечислена банком сумма вклада на расчетный счет

Выплачены банком проценты по договору банковского вклада

(9 300 + 9 000 + 8 700) руб.

В соответствии с пп. 2 п. 1 ст. 162 НК РФ налоговая база по НДС увеличивается на суммы денежных средств, полученных в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров (работ, услуг). Денежные средства, не связанные с оплатой товаров (работ, услуг), подлежащих обложению НДС, в налоговую базу не включаются.

Таким образом,унитарное предприятие денежные средства, полученные в виде процентов по банковскому вкладу (депозиту), в налоговую базу по НДС не включаются (см. Письмо Минфина России от 22.05.2013 № 03‑07‑14/18095).

Налог на прибыль.

Проценты от размещения денежных средств на депозитных счетах в банках согласно п. 6 ст. 250 НК РФ относятся к внереализационным доходам.

Согласно п. 4 ст. 328 НК РФ налогоплательщик, определяющий доходы по методу начисления, определяет сумму дохода, полученного (подлежащего получению) в отчетном периоде в виде процентов по долговому обязательству, исходя из установленных условиями договора доходности и срока действия такого долгового обязательства в отчетном периоде.

Признание доходов в виде процентов осуществляется ежемесячно независимо от срока их уплаты, предусмотренного договором, срок действия которого приходится более чем на один отчетный (налоговый) период. Налогоплательщик в аналитическом учете на основании справок ответственного лица, которому поручено ведение учета доходов по долговым обязательствам, обязан отразить в составе доходов сумму процентов, определяемую в порядке, установленном п. 6 ст. 271 НК РФ.

Согласно этой норме по долговым обязательствам, срок действия которых приходится более чем на один отчетный (налоговый) период, в целях гл. 25 НК РФ доход признается полученным и включается в состав соответствующих доходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от даты (сроков) его выплаты, предусмотренных договором.

О налоге на прибыль при размещении на депозитах сумм свободных остатков средств целевых поступлений.

На практике возможна такая ситуация: предприятие размещает на депозитных счетах свободные остатки средств целевых поступлений. Возникает ли у него внереализационный доход при этом?

Минфин дает следующие разъяснения (см. письма от 09.01.2017 № 03‑03‑07/80055, от 20.02.2015 № 03‑03‑06/1/8276, от 02.02.2015 № 03‑03‑06/1/3926).

В соответствии с пп. 14 п. 1 ст. 251 НК РФ при определении базы по налогу на прибыль не учитываются доходы в виде имущества, полученного налогоплательщиком в рамках целевого финансирования. И налогоплательщики, получившие средства целевого финансирования, обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования. При отсутствии такого учета у налогоплательщика указанные средства рассматриваются как подлежащие налогообложению с даты их получения.

К средствам целевого финансирования относится имущество, полученное налогоплательщиком и использованное им по назначению, определенному организацией (физическим лицом) – источником целевого финансирования или федеральными законами. Использование полученных средств не по целевому назначению или нарушение условий предоставления такого финансирования, предусмотренных его источником или федеральными законами, влечет последствия, указанные в п. 14 ст. 250 НК РФ.

Поскольку при размещении свободных остатков средств целевых поступлений на депозитных счетах в банках конечные цели их использования не могут быть определены, указанные операции следует рассматривать как формы сохранения, а не расходования денежных средств. В связи с этим суммы свободных остатков средств целевых поступлений, размещенные на депозитных счетах в банках, не учитываются при определении базы по налогу на прибыль. В данном случае вопрос о целевом расходовании должен решаться по результатам конечного расходования средств целевых поступлений в зависимости от того, соответствуют ли произведенные расходы условиям, установленным источником целевого финансирования.

Что касается полученных процентов от временного размещения свободных остатков средств целевых поступлений на депозитных счетах в банках, согласно п. 6 ст. 250 НК РФ доходы в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада, по ценным бумагам и другим долговым обязательствам, относятся к внереализационным доходам.

[1] Федеральный закон от 14.11.2002 № 161‑ФЗ «О государственных и муниципальных унитарных предприятиях».

[2] Федеральный закон от 05.04.2013 № 44‑ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд».

[3] Федеральный закон от 18.07.2011 № 223‑ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц».

Как фрилансерам и продавцам не потерять деньги в интернете: 9 эскроу-сервисов

Сделки в интернете могут лишить вас денег.

Например, вы заплатите продавцу за новый смартфон, а он пришлет вам кирпич и пропадет. Или найдете удаленную работу, создадите сложный проект, а работодатель откажется платить.

Защититься от обмана помогают эскроу-сервисы: эти компании гарантируют безопасность сделки обеим сторонам. Обычно они работают так: покупатель перечисляет деньги за товар на счет сервиса, продавец их видит, но вывести не может — до тех пор, пока заказчик не подтвердит сервису, что товар получен и с ним все в порядке.

Если с товаром что-то не так, покупатель может выставить претензию исполнителю. Пока стороны не придут к соглашению, деньги будут лежать на счете эскроу-сервиса. Бывает, что договориться не получается: тогда компания проведет независимое расследование и решит, кому и в каких пропорциях достанутся деньги.

Вот список компаний, которые помогут безбоязненно договариваться о чем угодно в интернете.

Безопасная сделка на «Юле»

Для чего: для безопасной покупки на «Юле»

Сколько стоит: до 10% от стоимости сделки

Кто платит: продавец

Срок защиты сделки: до момента получения заказа

Сайт с частными объявлениями «Юла» предлагает внутренний сервис безопасной сделки. Создать такое предложение может только продавец: если изначально в объявлении не указана такая опция, покупатель не может на нее рассчитывать. Комиссию за услуги сервиса платит тоже продавец: покупатель переводит на счет сервиса ту сумму, которая указана в объявлении, а на карту продавцу поступит уже меньше.

Безопасную сделку можно оформлять совместно с доставкой или без нее. Основным партнером «Юлы» выступает «Боксберри»: если покупатель и продавец договариваются о доставке через эту компанию, сделка завершится автоматически. Но если товар передают из рук в руки или через другую курьерскую службу, подтвердить отправление и получение товара покупатель и продавец должны самостоятельно.

На отправку товара у продавца есть 3 дня: если он не успеет, то сделка аннулируется и деньги вернутся покупателю. Такой же срок и на получение посылки: если за 3 дня после того, как отправитель поставил в «Юле» отметку о передаче посылки, покупатель не открывает спор, сделка считается успешной и деньги перечисляются продавцу.

Если покупатель или продавец открывает спор, то в течение недели независимый арбитр «Юлы» должен решить, кто получит деньги, — причем обжаловать результат нельзя.

Доставка «Авито»

Для чего: для безопасной продажи без дополнительных комиссий

Сколько стоит: оплачивается только стоимость доставки

Кто платит: покупатель

Срок защиты сделки: до момента получения заказа

«Авито» тоже предлагает продавцам и покупателям обезопасить сделку, но в отличие от других компаний сайт не просит перевести деньги на гарантийный счет, а просто временно блокирует сумму на карте покупателя. Комиссии за это нет, но воспользоваться услугой можно только при оформлении доставки «Авито». Тарифы за нее сервис рассчитывает автоматически исходя из стоимости и размера товара, расстояния между отправителем и получателем и типа доставки: получить посылку в пункте выдачи дешевле, чем передать курьером.

За доставку всегда платит покупатель: продавец получит за товар ровно столько, сколько указал в объявлении. Покупатель может отказаться от товара в момент получения, если он почему-то не подошел, — тогда «Авито» вернет деньги и за товар, и за доставку. Если во время пересылки товар пострадает или потеряется, «Авито» вернет деньги покупателю и перечислит полную стоимость посылки продавцу.

За передачу товара отчитываются сотрудники доставки: как только курьер подтвердит, что покупатель получил посылку, «Авито» попросит у продавца номер карты и перечислит на нее деньги.

Escrow.WebMoney

Для чего: для оплаты товаров и услуг через WebMoney

Сколько стоит: 1,8% от суммы сделки

Кто платит: покупатель

Срок защиты сделки: от 1 до 120 дней

Эскроу-сервис «Вебмани» работает с внутренними платежами: заключить безопасную сделку могут только пользователи электронных кошельков. Условия договора могут менять обе стороны: сделка создается после того, как заказчик и исполнитель достигнут согласия и внесут гарантийные платежи.

Эти деньги можно использовать как для оплаты, так и в качестве гарантии честности обеих сторон, например, если сделка проходит по бартеру: тогда после ее успешного завершения «Вебмани» вернет деньги владельцам.

В спорных случаях «Вебмани» дает пользователям 10 дней на то, чтобы прийти к согласию, а потом разрешает обратиться за помощью в арбитраж. Судьи решат, кто прав в ситуации, и перечислят все деньги победителю спора.

Безопасная сделка FL

Для чего: для безопасной работы на фрилансе

Сколько стоит: 15,9—19,9% от суммы сделки

Кто платит: заказчик

Срок защиты сделки: до наступления дедлайна проекта

Крупная биржа фриланса предлагает внутренний эскроу-сервис для своих клиентов. Создавая проект, заказчики могут предложить фрилансерам сотрудничать на условиях безопасной сделки: тогда оплата работы зарезервируется на счетах сервиса до тех пор, пока исполнитель не сдаст готовый проект или не наступит дедлайн.

Такая система выгодна для всех: исполнители уверены, что получат деньги за работу, а заказчики — что фрилансер не исчезнет с авансом и не потребует оплатить проект, если пропустит сроки. Система резервирования денег подойдет исполнителям и заказчикам из разных стран: перевести деньги на счета FL и вывести их оттуда можно из любой точки мира.

Если исполнитель сдаст проект позже оговоренных сроков или нарушит техническое задание, деньги вернутся на счет заказчика. Чтобы в сложных ситуациях арбитры FL смогли решить, кто прав, всю переписку исполнитель и заказчик должны вести в специальном окне сделки, в том числе и сдавать там работу: никакие другие доказательства арбитры не принимают.

Сделка без риска на YouDo

Для чего: получить компенсацию, если вдруг что

Сколько стоит: 11% от стоимости услуг + 35 Р

Кто платит: заказчик

Срок защиты сделки: 3 дня

«Юду» позволяет обезопасить сделки между заказчиками и исполнителями независимо от того, дистанционно или очно выполняется работа. Деньги резервируются на счете сервиса после того, как заказчик и исполнитель договорятся о цене, а выплачиваются — как только заказчик подтвердит выполнение заказа или через 3 дня после его завершения.

Если заказчик недоволен работой, у исполнителя тоже есть 3 дня на то, чтобы все исправить. Если исполнитель никак не реагирует на ситуацию, деньги автоматически возвращаются заказчику, а в ситуациях, когда договориться не получилось, в дело вступают арбитры: в таком случае срок выплат может затянуться на несколько месяцев.

Сделки «Юду» страхуют заказчика от ущерба: если исполнитель что-то повредит, пока выполняет заказ, сервис покроет расходы на сумму до 10 000 Р .