Финансовые показатели реализации товара

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

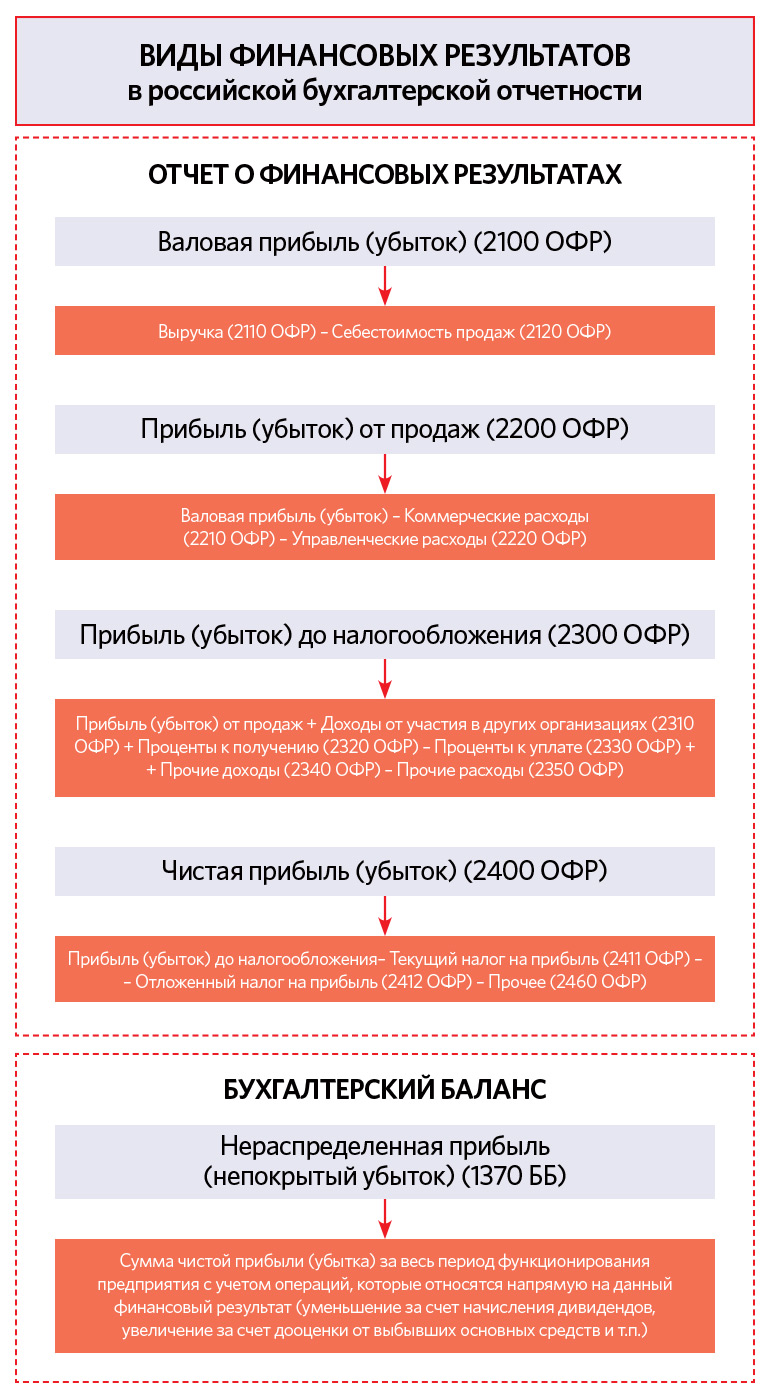

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

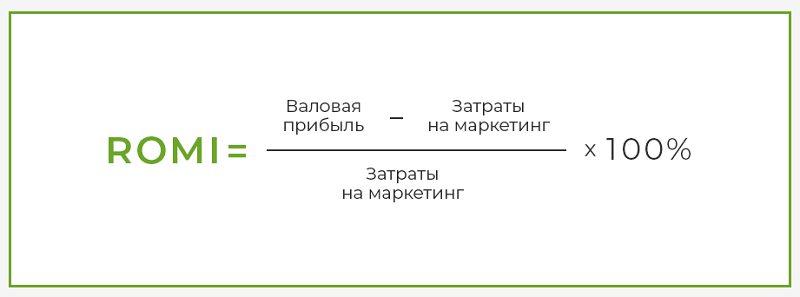

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

Название показателя

N0, N1 – значения анализируемого показателя в базовом и текущем периодах

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

Как провести краткий финанализ компании

Считаем главные финансовые показатели на примере компании

Ранее мы написали серию статей о главных финансовых показателях, которые нужно знать предпринимателю. Теперь мы собрали три главных показателя в одну статью и посчитали на примере компании «Моллюск», как они работают.

Садитесь, доставайте двойные листочки, а если еще не читали предыдущие статьи, скорее читайте:

Для примера мы взяли реальную компанию, которая производит пленку для упаковки товаров, но изменили ее название. Посчитаем финансовые показатели за 2017 год и разберемся, как шли дела у компании:

- балансовая прибыль покажет чистый доход компании до налогов;

- рентабельность покажет, сколько денег приносит компания относительно вложений;

- ликвидность покажет, как быстро компания сможет заплатить партнерам, если они попросят срочно перечислить деньги.

Начнем с балансовой прибыли, чтобы понять, сколько денег у «Моллюска» есть вообще.

Балансовая прибыль

Балансовая прибыль показывает, сколько компания заработала до вычета налогов. Вот формула:

прибыль от продаж + прибыль от реализации своего имущества + прибыль от прочих операций

Прибыль от продаж — это деньги, которые компания заработала на товарах и услугах. От реализации имущества — деньги от продажи недвижимости, автомобиля и ценных бумаг. А прочие операции — это проценты по вкладам или старые долги, которые неожиданно вернули.

Эти три показателя должны быть чистыми — из них нужно вычесть налоги, зарплаты, аренду и любые другие расходы.

Смотрим на баланс:

У «Моллюска» прибыль от продаж — 687 000 рублей, прибыль от прочих операций — 220 000 рублей, а имущество компания в 2017 году не продавала.

Считаем для «Моллюска»:

687 000 + 0 + 220 000 = 907 000 рублей. Это балансовая прибыль компании

С этой суммы компания заплатит налоги по основной системе налогообложения — 20% с прибыли, это 183 000 рублей. После этого получится чистая прибыль — 724 000 рублей.

У «Моллюска» многомиллионные доходы и расходы, а чистая прибыль — 724 000 рублей. Получается, что компания много вкладывает в производство, но мало на этом зарабатывает. Такая невысокая прибыль — первый сигнал к низкой рентабельности компании. Об этом дальше.

Рентабельность

Рентабельность компании показывает, насколько бизнес прибыльный. Если в целом, нерентабельный бизнес — это провальный бизнес. Рентабельность считают так:

прибыль / себестоимость * 100

У «Моллюска» все эти цифры мы знаем: балансовая прибыль — 907 000 рублей, себестоимость — 78 396 000.

907 000 / 78 396 000 * 100 = 1,16%. Это рентабельность компании за 2017 год

Каждая компания сама устанавливает ожидаемую рентабельность, на которую хочет выйти. Но есть еще и общие ориентировочные цифры по отраслям, и по ним «Моллюск» еле держится: нормальным считается показатель в 8,3%. По таблице рентабельность в 1,16% считается низкой для всех без исключения отраслей.

Это значит, что компания приносит прибыль, но сильно меньше той, что планировали. В компанию много вложили, но пока это не окупилось.

Ликвидность

Если «Моллюск» решит закрыться, ему нужно будет расплатиться с партнерами. Чтобы узнать, сможет ли компания отдать долги, считают ликвидность.

Ликвидность — это способность компании быстро отдать долги. Ее считают так:

оборотные активы / текущие обязательства

оборотные активы — это деньги на счетах, товары на складе, выданные займы, сырье. В общем всё, что можно быстро превратить в деньги;

текущие обязательства — все, кому должны заплатить в этом году. Это аренда помещения, плата поставщику за сырье, взносы по кредиту, краткосрочные займы, в общем, все-все платежи. Текущие обязательства еще называют пассивами.

В балансе оборотные активы — это запасы, денежные средства, а также финансовые и другие активы. Текущие обязательства — это краткосрочные заемные средства и кредиторская задолженность.

У «Моллюска» активов на 6 524 000 рублей, а обязательств на 9 218 000 рублей. Считаем:

6 524 000 / 9 218 000 = 0,7. Это ликвидность компании в 2017 году

Нормальное значение — от 1,5 до 2,5. У нас же получилось 0,7 — это значит, что ликвидность «Моллюска» низкая, им не хватит денег, чтобы выплатить долги. Чтобы повысить ликвидность, нужно экономить деньги и начинать постепенно расплачиваться с партнерами хотя бы небольшими суммами.

Какой вывод можно сделать по показателям «Моллюска»

Мы посчитали показатели «Моллюска» за 2017 год и выяснили, что у компании многомиллионный оборот, но невысокая чистая прибыль. Еще мы узнали, что рентабельность и ликвидность компании низкие.

- компания много вкладывает на производство, но мало на этом зарабатывает;

- бизнес может в любой момент прогореть;

- компания не сможет выплатить долги и рискует стать банкротом.

Финанализ «Моллюска» показывает, что фирма вкладывает много денег на производство, а продажи слишком низкие. Чтобы разбираться дальше, нужно знать детали производства и продаж, но причины могут быть такими:

- особенность производства — дорогое сырье и оборудование;

- большой процент брака;

- непостоянные заказы.

Компании нужно уменьшать расходы и оптимизировать производство: например, обучать сотрудников, чтобы было меньше брака и расхода сырья; искать новых заказчиков, чтобы не было простоя производства.

Счет для ИП и ООО в Модульбанке

Удобный сервис, недорогие тарифы, защита от блокировок по 115ФЗ

Приложение 1. Примерный перечень финансовых показателей (коэффициентов) для анализа финансового состояния юридических лиц и рекомендуемые методики их расчета

Приложение 1

к Положению Банка России

от 29 июня 2015 г. N 475-П

«О требованиях к финансовому состоянию

приобретателя акций негосударственного

пенсионного фонда или лица, устанавливающего

прямо или косвенно (через третьих лиц)

контроль в отношении акционера

негосударственного пенсионного фонда,

владеющего более чем 10 процентами его

акций, о порядке оценки финансового

состояния и об основаниях для признания

финансового состояния указанных

лиц неудовлетворительным»

Примерный перечень

финансовых показателей (коэффициентов) для анализа финансового состояния юридических лиц и рекомендуемые методики их расчета

1. Для оценки финансового состояния юридического лица используются следующие финансовые показатели.

1.1. Показатели финансовой устойчивости:

коэффициент автономии собственных средств (К1);

коэффициент обеспеченности собственными оборотными средствами (К2).

1.2. Показатели платежеспособности:

коэффициент текущей ликвидности (К3);

степень платежеспособности (К4).

1.3. Показатели эффективности использования оборотного капитала (деловой активности), доходности и финансового результата (рентабельности):

оборачиваемость оборотных средств (К5);

оборачиваемость дебиторской задолженности (К6);

рентабельность продаж по прибыли от реализации (К7);

рентабельность собственного капитала (К8);

рентабельность активов (К9).

2. Расчет и анализ показателей финансового состояния осуществляются в следующем порядке.

2.1. Коэффициент автономии собственных средств (К1) определяется как отношение суммы капитала и резервов к сумме внеоборотных и оборотных активов по формуле:

,

,

код 1300 — показатель по коду 1300 «Итого по разделу «Капитал и резервы» бухгалтерского баланса;

код 1600 — показатель по коду 1600 «БАЛАНС» (актив) бухгалтерского баланса.

Коэффициент автономии собственных средств (К1) показывает долю активов, которые обеспечиваются собственными источниками формирования. Анализ коэффициента автономии собственных средств (К1) проводится путем оценки его динамики за рассматриваемые отчетные периоды, оценки изменений структуры составляющих компонентов капитала, определения влияния этих изменений на уровень коэффициента.

2.2. Коэффициент обеспеченности собственными оборотными средствами (К2) определяется как отношение собственных средств в обороте ко всей величине оборотных средств по формуле:

,

,

код 1100 — показатель по коду 1100 «Итого по разделу «Внеоборотные активы» бухгалтерского баланса;

код 1200 — показатель по коду 1200 «Итого по разделу «Оборотные активы» бухгалтерского баланса.

Коэффициент обеспеченности собственными оборотными средствами (К2) характеризует степень обеспеченности хозяйственной деятельности собственными оборотными средствами, необходимую для обеспечения финансовой устойчивости.

2.3. Коэффициент текущей ликвидности (К3) определяется как отношение суммы всех оборотных средств в виде запасов, краткосрочной дебиторской задолженности, исключая просроченную задолженность, краткосрочных финансовых вложений, денежных средств и прочих оборотных активов к текущим обязательствам по формуле:

,

,

код 5501 — показатель по коду 5501 «Долгосрочная дебиторская задолженность — всего» пояснений к бухгалтерскому балансу и форме «Отчет о финансовых результатах» (далее — отчет о финансовых результатах);

код 5540 — показатель по коду 5540 «Просроченная дебиторская задолженность — всего» (в части суммы краткосрочной дебиторской задолженности) пояснений к бухгалтерскому балансу и отчету о финансовых результатах;

код 1500 — показатель по коду 1500 «Итого по разделу «Краткосрочные обязательства» бухгалтерского баланса;

код 1530 — показатель по коду 1530 «Доходы будущих периодов» бухгалтерского баланса.

Коэффициент текущей ликвидности (К3) показывает, насколько текущие обязательства покрываются оборотными активами. Анализ данного коэффициента характеризует платежные возможности юридического лица, оцениваемые при условии своевременных расчетов с дебиторами, благоприятной реализации готовой продукции и продажи прочих элементов материальных оборотных средств.

Уровень коэффициента текущей ликвидности (К3) оценивается с учетом специфики отраслевой принадлежности и деятельности юридического лица, а также длительности производственного цикла, характерного для данного вида деятельности.

При анализе коэффициента текущей ликвидности (К3) следует учитывать существенность просроченной кредиторской задолженности, так как ее наличие является признаком недостаточности средств для выполнения текущих обязательств, а также проводить анализ величины и динамики просроченной дебиторской и кредиторской задолженности, который позволит оценить характер происходящих изменений.

2.4. Степень платежеспособности (К4) характеризует общую ситуацию с платежеспособностью юридического лица, объемами его заемных средств и сроками возможного погашения задолженности юридического лица перед его кредиторами и определяется по формуле:

,

,

код 1400 — показатель по коду 1400 «Итого по разделу «Долгосрочные обязательства» бухгалтерского баланса;

код 2110 — показатель по коду 2110 «Выручка» отчета о финансовых результатах;

Т — отчетный период, в днях.

2.5. Оборачиваемость оборотных средств (К5) определяется как отношение суммы выручки к средней за отчетный период сумме оборотных средств по формуле:

,

,

код 1200нач. — показатель на начало отчетного периода по коду 1200 «Итого по разделу «Оборотные активы» бухгалтерского баланса;

код 1200кон. — показатель на конец отчетного периода по коду 1200 «Итого по разделу «Оборотные активы» бухгалтерского баланса.

Показатель оборачиваемости оборотных средств (К5) показывает количество оборотов, совершаемых оборотными средствами за отчетный период, характеризует объем реализованной продукции на рубль, вложенный в оборотные средства, а также позволяет оценить способность юридического лица к возмещению понесенных им затрат.

На основе показателя оборачиваемости оборотных средств (К5) определяется длительность одного оборота в днях (Д1) по формуле:

,

,

Т — число дней в отчетном периоде.

Анализ показателя оборачиваемости оборотных средств (К5) проводится путем оценки скорости оборота оборотных средств и сопоставления значения показателя со значениями показателя за анализируемые предшествующие периоды с учетом числа дней в отчетном и предшествующих периодах. В результате сравнения этих показателей выявляется ускорение или замедление оборачиваемости оборотных средств.

2.6. Оборачиваемость дебиторской задолженности (К6) определяется как отношение суммы выручки к средней за отчетный период сумме дебиторской задолженности по формуле:

,

,

код 1230нач. — показатель на начало отчетного периода по коду 1230 «Дебиторская задолженность» бухгалтерского баланса;

код 1230кон. — показатель на конец отчетного периода по коду 1230 «Дебиторская задолженность» бухгалтерского баланса.

Показатель оборачиваемости дебиторской задолженности (К6) показывает количество оборотов дебиторской задолженности за отчетный период.

На основе показателя оборачиваемости дебиторской задолженности (К6) определяется длительность погашения дебиторской задолженности в днях (Д2) по формуле:

,

,

Т — число дней в отчетном периоде.

При оценке данного показателя целесообразно провести анализ качественного состояния дебиторской задолженности с целью оценки величины и динамики сомнительной и просроченной дебиторской задолженности, рост которой свидетельствует о снижении ликвидности.

Кроме того, при анализе оборачиваемости дебиторской задолженности (К6) целесообразно определить долю дебиторской задолженности в общем объеме оборотных средств.

2.7. Рентабельность продаж по прибыли от реализации (К7) определяется как отношение прибыли от продаж к выручке по формуле:

,

,

код 2200 — показатель по коду 2200 «Прибыль (убыток) от продаж» отчета о финансовых результатах.

Рентабельность продаж по прибыли от реализации (К7) показывает размер прибыли на рубль реализованной продукции, то есть степень окупаемости затрат.

Отрицательная динамика этого показателя может рассматриваться как неэффективная хозяйственная деятельность юридического лица, которая является результатом высоких затрат на рубль продукции, нерационального использования производственных ресурсов, формирующих себестоимость, снижения объема производства и других факторов, влияющих на изменение рентабельности продаж. При наличии отрицательной динамики для более полной оценки эффективности деятельности юридического лица рекомендуется выявить причины снижения рентабельности продаж, в том числе причины, связанные с экономической конъюнктурой и состоянием рынка.

2.8. Рентабельность собственного капитала (К8) определяется как отношение прибыли до налогообложения к собственному капиталу по формуле:

,

,

код 2300 — показатель «Прибыль (убыток) до налогообложения» отчета о финансовых результатах.

Рентабельность собственного капитала (К8) характеризует эффективность использования собственного капитала.

При анализе рентабельности собственного капитала (К8) ее можно сопоставить с рентабельностью юридических лиц с аналогичной величиной активов и занимающихся аналогичным видом деятельности или со среднеотраслевым уровнем рентабельности собственного капитала в данном виде деятельности.

2.9. Рентабельность активов (К9) определяется как отношение прибыли до налогообложения к активам по формуле:

,

,

Рентабельность активов (К9) характеризует прибыльность средней величины активов, определяет, сколько прибыли до налогообложения приходится на рубль стоимости активов, а также показывает эффективность управления имеющимся капиталом.

2.10. Уровень каждого из приведенных коэффициентов зависит от специфики деятельности юридического лица, в частности, определяется отраслевой принадлежностью, длительностью производственного цикла, структурой запасов и затрат, влиянием внешних факторов на финансовое состояние организаций, таких как состояние отрасли (вида экономической деятельности), к которой (к которому) оно относится, значимость организации в масштабах отрасли (вида экономической деятельности), сравнительные данные показателей в динамике по организациям, работающим в аналогичных условиях на уровне региона, и так далее.

При определении оптимального значения коэффициентов или для сравнения возможно применять их средний уровень, сложившийся среди юридических лиц данного вида экономической деятельности (данной отрасли), работающих в сопоставимых условиях в масштабах региона или Российской Федерации.

При проведении анализа значений коэффициентов целесообразно сопоставить их с величиной или динамикой этих же коэффициентов у юридических лиц, имеющих аналогичные масштабы деятельности и (или) аналогичный вид деятельности.

3. Коды строк в формах бухгалтерского баланса и отчета о финансовых результатах (отчета о прибылях и убытках) приведены в соответствии с приказом Минфина России N 66н. В случае изменения форм бухгалтерской (финансовой) отчетности, требующего корректировки формул расчета показателей, следует исходить из принципов расчета этих показателей, установленных в настоящем приложении.

Описываем систему показателей финансового анализа предприятия

Больше материалов по теме «Ведение бизнеса» вы можете получить в системе КонсультантПлюс .

- Как формируется система показателей

- Группировка показателей

- Практика использования показателей

Финансовый анализ – один из наиболее важных факторов успешного управления предприятием. Он базируется на расчете и анализе целого ряда показателей, обобщающих бухгалтерские, финансовые данные и позволяющих принимать обоснованные управленческие решения. Система показателей финансового анализа предприятия, ее формирование — тема нашей статьи.

Как формируется система показателей

Прежде всего обратим внимание на следующее: единой системы финансовых аналитических показателей на сегодняшний день не выработано; однако только коэффициентов, характеризующих финансовое состояние, насчитывается более двухсот.

Комплексный, системный подход выгодно отличается от практики расчета отдельных показателей финансового анализа, информативность которых, не подкрепленная другими данными, нередко оказывается близкой к нулю.

При формировании показателей в первую очередь фиксируют данные, оказывающие влияние на финансовое состояние предприятия. Их основу составляют данные бухучета, бухгалтерской, финансовой отчетности.

Формируемые показатели можно условно рассматривать в виде двух больших групп:

- состояние ресурсов;

- использование ресурсов.

Состояние ресурсов описывают показатели величины, достаточности для данного производства, их структура (экстенсивные показатели) и показатели финансовой устойчивости, ликвидности, платежеспособности (интенсивные показатели).

Использование ресурсов описывается показателями товарного оборота, затрат, притока денежных средств, прибыли либо убытка (экстенсивные показатели), рентабельности, оборачиваемости (интенсивные показатели).

Система показателей строится от общего к частному, т.е. сначала исчисляются укрупненные, обобщенные показатели, характеризующие состояние предприятия в целом за период. Далее ведут работу, соотнося возможности сбора данных, применения показателей, анализа, с управленческими целями и их масштабом.

В качестве целей финансового анализа могут выступать:

- сравнение показателей работы предприятия с аналогичными по отрасли, у конкурентов;

- сравнение показателей работы предприятия по годам;

- сравнение плановых и фактических показателей;

- выработка новых приемов, стратегии развития предприятия;

- оценка масштаба изменений;

- оценка факторов, препятствующих им.

Группировка показателей

Все показатели разделяются на абсолютные (объемные) и относительные. Последние еще называют финансовыми коэффициентами либо финансовыми показателями.

К объемным показателям относятся в первую очередь:

- итог (валюта) баланса;

- объем чистых активов;

- объем уставного капитала;

- выручка за период;

- прибыль за период;

- положительный денежный поток (поступление денег, денежный приток) за период;

- отрицательный денежный поток (выплаты, денежный отток) за период и др.

К сведению! Денежный поток, как правило, анализируется еще и по видам деятельности.

Финансовые коэффициенты могут подразделяться по-разному. Одна из распространенных группировок приведена далее:

- Ликвидность. Применяются коэффициенты текущей, абсолютной, быстрой ликвидности.

- Рентабельность. Можно выделить в первую очередь рентабельность активов, чистых активов, оборотных средств.

- Оборачиваемость активов. Кроме общей оборачиваемости активов, может исчисляться оборачиваемость чистых активов, ТМЦ, задолженности, как кредиторской, так и дебиторской, средний период их погашения и пр.

- Рыночная стоимость. Исчисляется прибыль на 1 акцию, дивидендный доход, коэффициент реальной стоимости активов предприятия и пр.

К этой группировке могут добавляться категории:

- Финансовая устойчивость (коэффициент соотношения собственных и заемных средств, обеспеченности запасов собственными средствами, сохранности собственного капитала и пр.).

- Эффективность труда. Основная обобщенная формула включает в себя объем работы в единицу времени в отношении к произведению «численность * качество». Качественный показатель при этом может устанавливаться предприятиями (например, процент сдачи продукции с первого предъявления). Исчисляют и другие показатели, например, затраты труда на полученную прибыль. Известный показатель эффективности труда – производительность труда.

Применяются и более расширенные группировки, например, разделение на коэффициенты, характеризующие:

- операционный анализ;

- анализ аналогичных издержек;

- управление активами;

- ликвидность;

- рентабельность;

- структуру капитала;

- обслуживание долга;

- рыночные показатели.

Включение в систему показателей финансового анализа новых группировок связано, как правило, с расширением числа используемых коэффициентов.

Внимание! Некоторые специалисты предлагают строить систему показателей финансового анализа предприятия как совокупность именно финансовых коэффициентов. Другая точка зрения базируется на необходимости рассматривать два вида показателей — объемные и финансовые коэффициенты — в комплексе.

Практика использования показателей

На выбор показателей, составляющих систему финансового анализа конкретного предприятия, оказывают влияние многие факторы: объем производства, наличие или отсутствие обособленных подразделений, особенности технологии производства, организационно-правовая форма и другие.

Наиболее часто используются:

- различные виды рентабельности (рентабельность продаж по прибыли от реализации и балансовой прибыли, собственного капитала, рентабельность затрат);

- коэффициенты ликвидности (текущей и абсолютной);

- коэффициент, характеризующий обеспеченность собственными оборотными средствами;

- коэффициент текущей платежеспособности;

- коэффициент финансовой независимости (автономии);

- показатель соотношения собственных средств и заемных;

- различные коэффициенты оборачиваемости (общей, мат. активов, средств, кредиторской задолженности, собственного капитала);

- фондоотдача;

- период оборачиваемости собственного капитала.

При этом объемные показатели (выручка, прибыль, денежные потоки) включаются в общую схему анализа практически повсеместно.

Принятая на предприятии система показателей финансового анализа, методики расчета показателей и анализа данных отражается в ЛНА.

Какие финансовые показатели нужно считать собственнику

Как собственнику бизнеса понять, что всё идёт хорошо, компания стабильна, потрясения ей не грозят? Или, напротив, как вовремя заметить проблемы? В этом помогут показатели, которые характеризуют финансовое состояние компании. Все они делятся на три большие группы.

- Показатели ликвидности.

- Показатели финансовой устойчивости.

- Показатели рентабельности.

Показатели ликвидности

Показатели ликвидности характеризуют краткосрочную платёжеспособность компании и возможность погашения обязательств за счёт реализации активов. Наличие такой возможности — важное условие финансовой стабильности бизнеса.

Рассмотрим три основных коэффициента, характеризующих ликвидность.

Коэффициент текущей ликвидности

Показатель важен как для владельца, так и для инвесторов, которые оценивают риски вложения средств в компанию.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Если в бизнесе нет проблем с краткосрочной платёжеспособностью, показатель будет больше 2.

Коэффициент абсолютной ликвидности

Этот показатель интересен поставщикам, так как показывает, есть ли у компании возможность расплатиться с контрагентами, поставляющими товары или услуги.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

При стабильном финансовом положении показатель должен быть больше 0,2.

Коэффициент быстрой ликвидности

На этот показатель обращают внимание кредиторы, так как он характеризует платёжеспособность компании, претендующей на кредитные средства.

Коэффициент быстрой ликвидности = (Оборотные активы-Запасы) / Краткосрочные обязательства

Оптимальное значение показателя — больше 1.

Показатели финансовой устойчивости

Если первая группа (коэффициенты ликвидности) характеризует краткосрочную платёжеспособность бизнеса, то показатели финансовой устойчивости дают представление о долгосрочной платёжеспособности. Вот на что важно обратить внимание:

Коэффициент автономии/финансовой независимости

Показатель для внутреннего использования, с помощью которого финансовые аналитики или арбитражные управляющие компании оценивают финансовое благополучие бизнеса.

Коэффициент автономии = Собственный капитал / Активы

Отлично, когда этот показатель превышает 0,5.

Коэффициент капитализации

Показатель используют инвесторы при оценке перспективности инвестиций. Это вариант, когда слишком высокие показатели не в плюс, так как при превышении определённого предела капитализация снижает прибыльность компании. А вместе с ней — и потенциальный доход инвестора. Коэффициент важен и для кредиторов — для них предпочтительнее минимальный прирост капитализации.

Коэффициент капитализации = (Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

Оптимальное значение показатели — меньше 0,7.

Плата за подключение к Пакету услуг «Первый шаг» — 0 руб. Открытие и обслуживание первого счета в рублях РФ — 0 руб. Внутрибанковские переводы на счета юридических лиц и ИП — 0 руб. 3 (Три) платежа в другие банки на счета юридических лиц и ИП — 0 руб. К Пакету услуг «Первый шаг» могут быть подключены только новые клиенты, не имеющие открытых расчетных счетов в Банке «Открытие». Обязательными условиями подключения и обслуживания в рамках Пакета услуг являются выпуск корпоративной карты и подключение к системе ДБО Банка. Обслуживание корпоративных карт «Бизнес карта»: первые 6 мес. — бесплатно, с момента совершения первой транзакции по карте, далее 149 руб. — ежемесячно. Категория карт может быть изменена. Услуги, не включенные в Пакет услуг, предоставляются в соответствии с условиями Сборника тарифов. Полные условия обслуживания, оформления и использования карт указаны в сборнике тарифов.

Эта группа показателей характеризует эффективность управления финансами в компании и доходность бизнеса. Есть три основных коэффициента для оценки такой эффективности, каждый из которых при нормальном положении дел может иметь любое значение больше 0.

Рентабельность активов (ROA)

Показывает финансовую отдачу от использования активов. Финансовые аналитики и владельцы бизнеса могут с помощью этого показателя оценить эффективность компании с точки зрения её доходности.

ROA = Чистая прибыль / Активы

Рентабельность собственного капитала (ROE)

Коэффициент показывает эффективность использования собственных и инвестированных в компанию средств. Показатель важен как для собственника, так и для бизнес-партнёров и инвесторов.

ROE = Чистая прибыль / Собственный капитал

Рентабельность продаж (ROS)

Показатель важен и для владельца бизнеса, и для руководителя отдела продаж, и для инвесторов, рассчитывающих на прибыль. Он демонстрирует эффективность реализации основного продукта компании.

ROS = Чистая прибыль за период / Выручка за период

Все эти 8 важных показателей способны охарактеризовать успешность финансово-хозяйственной деятельности компании в целом, объективно оценить текущее финансовое состояние компании. Владелец бизнеса на основании полученной информации может принимать грамотные управленческие решения для повышения эффективности управления и собственными активами, и привлечёнными средствами инвесторов.

Выручка и оборот — это одно и то же? Разбираемся в финансовых показателях компании

Начальник управления по работе с малым бизнесом в «Райффайзенбанке»

Путаетесь в определении таких терминов, как выручка, прибыль, доход и оборот? Денис Скоков, начальник управления по работе с малым бизнесом в «Райффайзенбанке», максимально кратко объясняет, в чем между ними разница.

Недавно мы провели исследование и выяснили, что больше 50% наших клиентов в малом и микробизнесе ведут бухгалтерию самостоятельно. Плюсы очевидны — экономия. Минусов может и не быть, если предприниматель разбирается в финансовом и бухгалтерском учетах. Иногда это критично.

Вот случай из реальной практики, хорошо иллюстрирующий важность финансовой грамотности предпринимателя. Однажды при заполнении бухгалтерского баланса собственник бизнеса указал остаток денежных средств на счете, стоимость товаров, величину дебиторской и кредиторской задолженности, а в основных средствах написал словами: «Ниссан».

Как думаете, сошлись у предпринимателя активы с пассивами, и что на это сказала бы налоговая?

Путаница в терминах может привести к переплатам или недоимкам, которые грозят налоговыми штрафами. Каждый должен хорошо понимать и уметь отличать друг от друга основные показатели финансовой деятельности: выручку, прибыль, доход, оборот и товарооборот.

Выручка, доход и валовая прибыль

Выручка – объем денежных средств, полученных от реализации товаров, работ, услуг. Может определяться методом «по отгрузке», то есть в момент фактической отгрузки товара или оказания услуги, а может «кассовым» методом, то есть в момент получения оплаты. Кроме средств, полученных непосредственно за продажу товаров и услуг, она может также включать доходы от продажи ценных активов и другие поступления.

В соответствии с положением по бухгалтерскому учету «доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)».

Выручка — это показатель финансового благосостояния и отправная точка для расчета прибыли предприятия. Она может быть нулевой или положительной величиной, но никогда – отрицательной.

Понятия «выручка» и «оборот» в общем случае тождественны. При этом зачастую «оборот» может быть использован для обозначения безналичного оборота компании, то есть поступлений денежных средств на расчетный счет за реализованные товары, работы и услуги.

В любом случае и выручка, и доход, и оборот — «валовые» характеристики, не учитывающие издержки (расходы) компании.

Валовая прибыль равна разнице между выручкой и расходами (издержками) по основному виду деятельности (себестоимостью проданных товаров или услуг). Финансовый результат, учитывающий расходы по всем направлениям деятельности компании, называется чистой прибылью (положительный финансовый результат) или чистым убытком (отрицательный).

Оборот компании, оборот торговли и выручка

Часто путаница возникает в понятиях «оборот» и «товарооборот». Мы уже выяснили, что оборот компании – это деньги, которыми располагает предприятие, этот термин относится к экономике. Товарооборот – понятие из области бухучета, им обозначают объем средств, вырученный от продажи товаров или услуг.

Товарооборот следует отличать от выручки – помимо непосредственного дохода от торговли, она может включать другие виды поступлений и доходы от реализации имущества. Таким образом, выручка может быть либо больше товарооборота, либо равна ему.

![]()

Кроме того, важно, каким образом вы рассчитываете выручку – по методу начисления или кассовым методом. Как было сказано ранее, в первом случае доход или расход учитываются в том периоде, к которому они относятся, во втором – когда они непосредственно оплачены. Если продажа оформляется в рассрочку или отложенным платежом, то, в случае расчета кассовым методом, выручка и товарооборот также могут различаться.

Отличие прибыли от оборота

Если в том, что вы назовете выручку оборотом, нет ничего страшного, то отличать прибыль от оборота очень важно, например, чтобы не переплачивать налог на прибыль.

Отличие очень простое. Чтобы рассчитать прибыль, нужно из выручки (оборота) отнять все возможные издержки и расходы организации, включая налоги, зарплаты, аренду и так далее.

Таким образом, понятие «оборот» характеризует, каким объемом средств компания располагает в принципе, а прибыль — это то, сколько денег компания может вложить в собственное развитие.

Отличие расхода от убытка

Расходы – это все деньги, которые компания тратит на производство и продажу своего продукта. К ним относятся материальные издержки, зарплаты и прочие выплаты сотрудникам, расходы на ремонт оборудования и помещений, арендная плата, налоги.

Когда расходы превышают доходы компании, образуется убыток.