Дробление бизнеса оптимизация налогообложения

Позволит ли дробление бизнеса законно оптимизировать налоги?

Автор: Екатерина Гостева налоговый консультант

Позволит ли дробление бизнеса законно оптимизировать налоги?

Автор: Екатерина Гостева

налоговый консультант

Еще несколько лет назад дробление – разделение компании на несколько юрлиц – было одним из способов вполне легального налогового планирования. Но с годами ситуация изменилась, и дробление стало одной из самых опасных налоговых схем. ФНС не устает выпускать все новые и новые рекомендации нижестоящим инстанциям – как разоблачать искусственное дробление.

В рамках проектов по налоговому планированию нам часто приходится прибегать к такому инструменту законной оптимизации, как дробление бизнеса на несколько юридических лиц. Помимо безопасного снижения налогов, это позволяет решить многие другие, не менее важные для бизнеса, задачи: от диверсификации рисков, связанных с недобросовестными поставщиками, до защиты активов компании от налоговиков и кредиторов в случае непредвиденного банкротства.

Сегодня мы расскажем о том, как безопасно ввести в структуру бизнеса несколько юридических лиц, применяющих «упрощенку», в целях снижения налоговой нагрузки компании – так, чтобы налоговики не увидели в разделении ООО признаков схемы фиктивного дробления и не взялись доказывать умысел руководства компании с целью привлечь к уголовной ответственности.

Само по себе разделение организации на несколько не является криминалом. Между тем налоговики будут искать доказательства того, что разделение плательщик совершил с одной целью – сэкономить на налогах. При наличии каких признаков налоговики должны рассматривать дробление бизнеса как схему ухода от налогов, говорится в письмах ФНС от 13.07.2017 № ЕД-4-2/13650@ , от 11.08.2017 № СА-4-7/15895@ .

Официального прямого запрета на дробление бизнеса нет. А для лиц, практикующих разделение организаций, в УК РФ не предусмотрено статьи. Между тем риск нарваться на претензии ИФНС и попасть на доначисления в последние годы существенно вырос. Дело в том, что в августе 2017 года вступили в силу поправки в Налоговый кодекс РФ, которые серьезно ограничили возможность применения определенных способов снижения налогов. Они коснулись и дробления бизнеса. Подробнее об этом читайте здесь >>>

По каким признакам инспекторы обнаружат дробление бизнеса?

Если компания уже находится на «упрощенке», но объем выручки вот-вот превысит допустимые лимиты — велик соблазн открыть еще одно юридическое лицо с таким же видом деятельности, теми же учредителями и по тому же юридическому адресу, чтобы продолжить вести бизнес на льготных налоговых условиях.

Либо владельцу компании с общей системой налогообложения может прийти в голову здравая мысль разделить свой бизнес на два идентичных юридических лица с УСН, уложив выручку по каждому из них в законные лимиты и тем самым обеспечить снижение налоговой нагрузки.

Так вот. И в том, и в другом случае подобный «лобовой» путь разделения ООО будет являться незаконным, поскольку очевидна цель — намеренное снижение налогов. В последнее время налоговые инспекторы успешно доказывают неправомерность такого подхода в судебном порядке.

Готовый чек-лист признаков дробления есть в письме ФНС от 11.08.2017 № СА-4-7/15895@ . Для налоговиков подозрительными являются следующие признаки:

- В дроблении участвуют одна или несколько компаний на спецрежимах. Разделение фирмы оказало влияние на экономические результаты всех участников схемы. Их налоговые обязательства уменьшились или практически не изменились при расширении хозяйственной деятельности;

- Налогоплательщик, его участники, должностные лица или лица, осуществляющие фактическое управление, являются выгодоприобретателями от использования схемы.

- Все участники схемы занимаются одной и той же деятельностью.

- При разделении предприятия новые юридические лица созданы в течение небольшого промежутка времени непосредственно перед расширением производственных мощностей или увеличением численности.

- Участники схемы оплачивают расходы друг за друга.

- Наличие прямой или косвенной взаимозависимости участников схемы.

- Общий персонал или перераспределение персонала без изменения их должностных обязанностей.

- У подконтрольных компаний нет основных и оборотных средств, сотрудников.

- Все участники схемы используют одни и те же вывески, обозначения, контакты, ip-адреса, сайты, адреса фактического местонахождения помещений, обслуживаются в одном банке и т.д.

- Все участники схемы являются друг для друга единственными поставщиками или покупателями, либо у всех участников поставщики и покупатели общие.

- Деятельностью всех компаний группы фактически управляют одни и те же лица.

- Бухучет, кадровое делопроизводство, подбор персонала, работу с поставщиками и покупателями и т. д. ведут одни и те же службы.

- Показатели деятельности близки к лимитам, ограничивающим право на применение спецрежима.

- После разделения ООО данные бухучета основной компании показывают снижение рентабельности производства и прибыли.

- Поставщики и покупатели распределяются между участниками, исходя из применяемой системы налогообложения.

Какую выгоду дает «упрощенка»?

Рассмотрим на конкретном примере, на сколько можно снизить налоги путем разделения предприятия, работающего на НДС, двумя отдельными фирмами, которые НДС не платят (т.е. применяют «упрощенку»).

Допустим, выручка компании — 100 млн руб. / год. А ее расходы за тот же период составили 65 млн руб. (с НДС).

В этом случае за год компания должна отдать в государственную казну следующие суммы:

- 5,83 млн руб. в виде налога на добавленную стоимость;

- 5,83 млн руб. в виде налога на прибыль.

Итого, суммарная налоговая нагрузка компании из нашего примера составит 11,66 млн руб./год или 14% от выручки (очищенной от НДС). Теперь предположим, что данная компания разделилась на две фирмы, каждая из которых применяет УСН. При аналогичных показателях нам придется заплатить в казну следующие суммы:

- 5,25 млн руб. или 5,25% от выручки (если применяется режим УСН-15);

- 6 млн руб. или 6% от выручки (если применяется режим УСН-6).

Таким образом, отказавшись от фирмы на НДС, мы снизим налоги:

- в 2,2 раза – при дроблении бизнеса на 2 фирмы с УСН-15;

- в 1,9 раза – при дроблении бизнеса на 2 фирмы с УСН-6.

При разделении бизнеса с целью снижения налогов необходимо соблюдать важнейшие правила безопасности.

Правило безопасности № 1. Никакого стихийного открытия новых компаний

Оптимизация налогов – это проект. И, как любой проект, он требует грамотной предварительной подготовки и оценки возможных последствий. Поэтому первое, что важно понять при разделении ООО, – это число участников новой бизнес-структуры.

Лучше исходить из прогнозного размера выручки на ближайший год. Это позволит правильно рассчитать – сколько новых юрлиц на «упрощенке» потребуется и поможет избежать бессистемного открытия новых ООО, как только показатели одного из них приблизятся к лимитам.

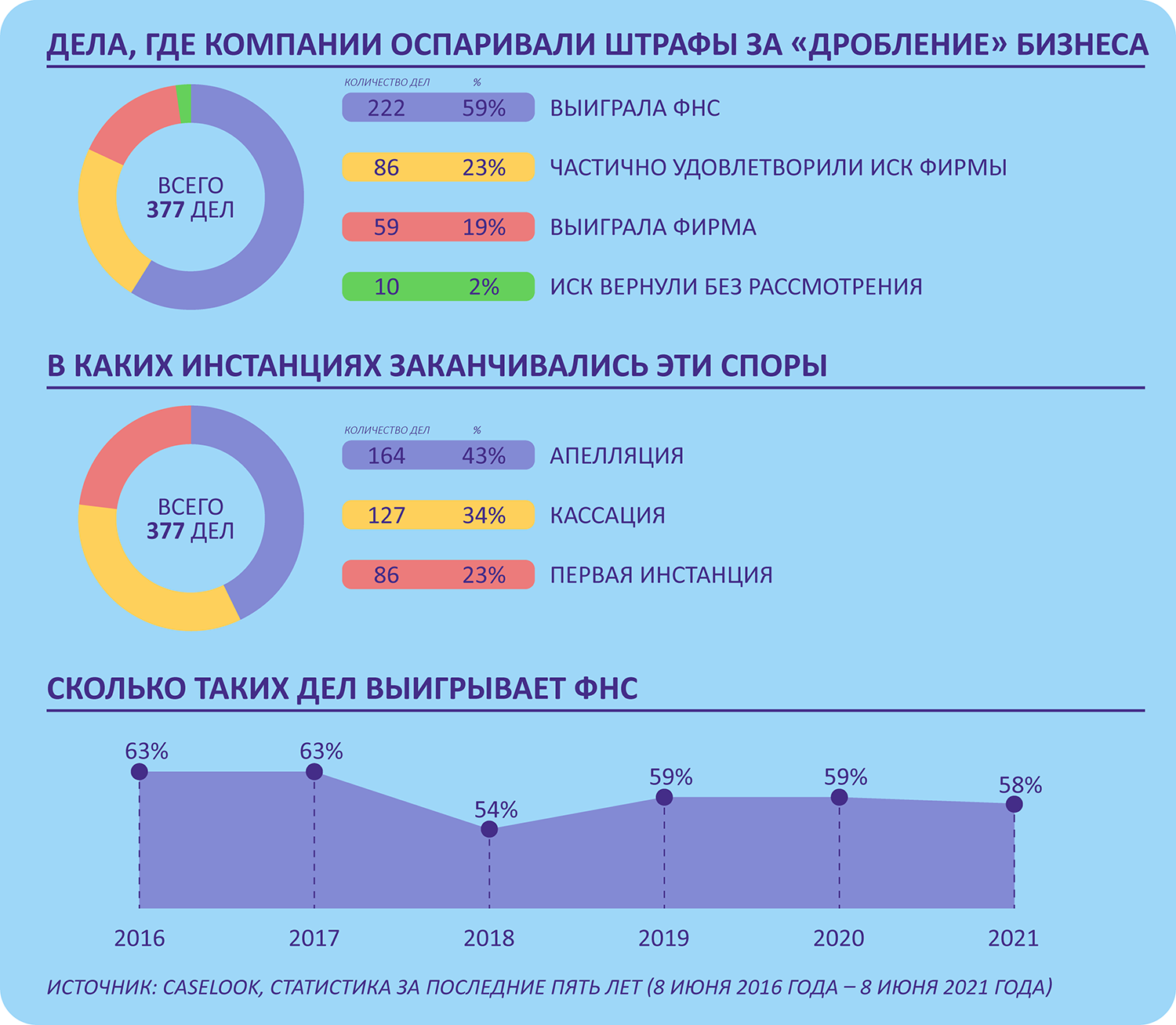

Дробление бизнеса 2021: как теперь налоговики его доказывают и есть ли шанс отбиться

Процент дел о дроблении, выигранных налогоплательщиками, все ниже. ФНС всеми силами старается доказать взаимозависимость между участниками сделок и взыскать в бюджет недополученные, по ее мнению, налоги. Действительно все ли так плохо, можно ли избежать наказания, как расскажем сегодня.

Подозрительные признаки

У налоговой все больше инструментов для вычисления недобросовестных налогоплательщиков. Доступ к счетам, сбор данных по онлайн-кассам, АСК НДС и т.д.

Например, система АСК НДС по определенным алгоритмам проверяет поданные предпринимателями налоговые декларации по НДС, находит несоответствия, разрывы, несовпадение данных у контрагентов, автоматически формирует и отправляет требования на предоставление пояснений. Если налогоплательщик их игнорирует, не предоставляет необходимых документов или система выявляет так называемые «технические» компании в цепочке, то за дело берется инспектор.

В этом случае проводится уже углубленная камеральная проверка , цель которой — доказать недобросовестность налогоплательщика и незаконное снижение налогов.

Но, вернемся к дроблению. Какие же признаки подскажут налоговому инспектору, что компании являются зависимыми и по сути речь идет о незаконной налоговой схеме:

- Юрлица и ИП, участвующие в сделках, применяют спецрежимы — УСН, патент, ЕСХН. Причем, как правило, существует один участник процесса, который ведет деятельность по факту, остальные, как спутники Сатурна, окружая его, ведут бизнес почти исключительно с ним или другими участниками схемы;

- Т.к. целью любой схемы дробления является получение налоговой выгоды (экономии на налогах или получении льгот, вычетов), то при дроблении ее участники либо сохраняют какие-то льготы, либо остаются на прежнем уровне налоговых обязательств, либо даже уменьшают налоговую нагрузку;

Пример: компания на УСН находится на границе предельного размера доходов. Если она его пересечет — придется применять ОСНО, но тут участник открывает еще одно ООО, куда переводит часть клиентов действующей организации и новые контракты заключает уже не с компанией № 1, а с № 2, сохраняя таким образом право на упрощенку. Аналогично — если вдруг количество сотрудников оказывается на предельном уровне. Т.е. дробление возникает тогда, когда происходит приближение к критическим для применения спецрежима цифрам.

- Участники схемы дробления действуют по одним и тем же или связанным ОКВЭД . Пример: одна компания осуществляет розничную торговлю, вторая также реализует товар в розницу, причем тот же самый, даже покупают они его у одного поставщика. ИП (в лице одного из учредителей первой компании) осуществляет доставку. Или такой вариант — организация занимается производством, свою продукцию она продает разным ИП, которые продают ее уже в розницу, при этом ИП — зависимые от компании лица (учредители, их родственники и т.д.);

- Хотя оплата за третье лицо и не запрещена, но если организации регулярно оплачивают друг за друга расходы , то это уже подозрительно;

- Про взаимозависимость мы уже говорили. Существует еще и подконтрольность — т.е., к примеру, какие-то рабочие вопросы сотрудники решают не с непосредственным (вроде бы) начальником или предпринимателем, а обращаются к директору другой (реально контролирующей процессы) компании;

- У зависимых организаций может не быть собственных активов, имущества . Возможно они даже арендуют его у «центра», также могут быть общие сотрудники (зачастую схему стараются выявить и доказать, в том числе, через наличие общего бухгалтера);

- Общими становятся и внешние атрибуты. При дроблении, например, в случае с розничной торговлей, участники стараются сохранить общность «бренда» , т.е. используют одинаковые вывести, логотипы, предлагают для заказа воспользоваться одним и тем же сайтом, группой в соцсети и т.д.;

- По классике — общие адреса (один бизнес-центр, склад, производственный комплекс), банки, системы сдачи отчетности (некоторые операторы, например, предлагают добавлять нового налогоплательщика в существующий аккаунт, т.к. это немного дешевле, скидка за опт, так сказать), автомобили (одни и те же, попеременно арендуются у одного и того же физлица или компании);

- и так далее.

Повторим прописную истину — сам по себе каждый из этих признаков не говорит о недобросовестности налогоплательщика . То, что вы являетесь директором в одной компании и также руководителем другой, не говорит о каком-то злом умысле, может вы просто трудоголик.

Вот совокупность факторов точно станет красной тряпкой для быка, т.е. налоговиков. Возможно они проведут выездную, чтобы копнуть поглубже, доначислят самостоятельно налоги, а вы попытаетесь через суд их выводы оспорить. Возможно ли это?

Хотите получить консультацию — оставьте вашу заявку в WhatsApp

Какие ошибки допускают налогоплательщики

Во-первых , скрывают аффилированность там, где она очевидно есть. Это бессмысленно. К примеру, общий юридический адрес или руководителя вы не спрячете.

Во-вторых , не готовы рассказать о собственном бизнесе, защитить имеющуюся схему работы с поставщиками, клиентами, подрядчиками и т.д. Мямлить и говорить «да там бухгалтер документами занимается» вообще не вариант. Если вы не в состоянии объяснить, почему покупаете именно здесь и продаете туда — значит ничего не знаете о том, чем занимаетесь, не контролируете процесс, а значит над вами есть еще кто-то, кто знает и контролирует.

В-третьих , излишне экономят. Вместо того, чтобы каждое предприятие имело собственный штат, бухгалтерию, активы, вы оформляете одних и тех же сотрудников по совместительству, как самозанятых, по договорам ГПХ в других организациях. Главбух у вас один, зарплату получает в «Рогах и копытах», а ведет учет (и отправляет отчеты) за всю дружную команду, сотрудники всех компаний несут ей накладные, сдают авансовые отчеты, пишут заявления на отпуск в одном кабинете и т.д.

Не путайте нормальное желание законно снизить налоги, когда за счет грамотной оптимизации вы действительно можете сэкономить и жадность, которая выливается в применение схем и приводит даже к банкротству.

В-четвертых , пытаются самостоятельно оспаривать требования ФНС, результаты проверок, идут в суд без адвоката.

Поверьте, если ваш главбух может грамотно ответить на требования, то это не значит, что он справится со всем остальным. Вы можете даже не понимать — насколько правильно он реагирует на письма ФНС, может просто пишет отписки или делает им в угоду корректировки «лишь бы не связываться».

Вы знаете, что, например, при выездной проверке можете использовать услуги налогового юриста, который будет следить за законностью действий проверяющих? Теперь знаете. Национальное Агентство Сохранения Бизнеса (НАСБ) не только сопровождает проверки, но также предлагает следующие возможности:

- ответы на требования, уведомления, информационные письма из контролирующих органов;

- оспаривание незаконных «обнулений» деклараций по НДС;

- подготовка возражений на акты налоговых проверок;

- составление правовых заключений на проведенные мероприятия налогового контроля и ответные меры;

- сопровождение на допросах в ФНС;

- другие юридические услуги .

Обратите внимание . Налоговые органы завалены работой, поэтому зачастую они довольно небрежны в отношении оформления документов, отправляют требования, не соответствующие закону, запрашивают не только обязательные документы, но и вообще все данные, даже те, которые предоставлять вы не обязаны. Поэтому уже на стадии запроса нужно начинать защищать свои интересы.

Налоговая реконструкция

В 2017 году в Налоговый кодекс была введена статья 54.1, она трактовалась налоговыми органами весьма неоднозначно, что привело к большому количеству сопров. В первую очередь потому, что ФНС в одностороннем порядке решила — теперь никакой налоговой реконструкции не существует.

Напомним, что налоговая реконструкция позволяет при признании какой-либо сделки недействительной (при дроблении в том числе) рассчитать действительный размер налоговых обязательств организации с учетом понесенных расходов. Проще говоря, если вам сняли какие-то расходы и пересчитали налог на прибыль и НДС, то реальные расходы , связанные с этой сделкой вы все же учесть можете.

Пример — дело № А50-17644/2019, которое рассматривал Арбитражный суд Уральского округа. ФНС доказало наличие необоснованной налоговой выгоды и произвело доначисление налогов на сумму свыше 10 млн рублей. При этом отказалась признавать реально понесенные компанией расходы. Суд с такой позицией не согласился. Он признал, что вычет по НДС компании действительно применить нельзя, но вот для целей налога на прибыль затраты должны быть приняты. Спорная сделка была на закупку леса у фирмы-однодневки.

Т.е. даже если ФНС вас убеждает, что шансов нет — верить не стоит, обращаясь в суд вы ничего не теряете, зато появляется шанс восстановить справедливость.

Недавно вышло Письмо Федеральной налоговой службы от 10 марта 2021 г. № БВ-4-7/3060@ «О практике применения статьи 54.1 Налогового кодекса Российской Федерации», где она подробно разъясняет что имеется в виду под каждым пунктом.

Как уменьшить вероятность обвинений в дроблении

- Откажитесь от сомнительных и очевидных схем, большинство из тех методов, которые вы применяете, давно известно налоговой службе, начинайте экономить законно ;

- Подготовьтесь заранее к запросам налоговиков (они могут быть и вне рамок проверок), будьте готовы ответить на такие вопросы как — почему именно такая модель работы была выбрана, для чего конкретно открыто то или иное предприятие, зарегистрировано ИП. У бизнеса должна быть самостоятельная деловая цель;

- Если вы собственник — научитесь здраво смотреть на вещи, бездумно снимая деньги со счета, стремясь к максимальной экономии на налогах, вы игнорируете посылы вашего главбуха — «так делать нельзя» . Таквы рискуете не только активами компании, но и своими собственными, субсидиарная ответственность в первую очередь ложится на плечи руководителя и собственников;

- Не пытайтесь самостоятельно решить проблему или договориться с налоговиками о «смягчении вины» ,если вас вызывают на комиссию или просят явится для дачи пояснений — возьмите с собой опытного юриста .

Компания НАСБ более 20-ти лет защищает интересы налогоплательщиков, и основная наша задача – создать и внедрить систему по предупреждению налоговых рисков и защите бизнеса, помочь в спорах с контролирующими органами.

Результаты нашей работы снижают общую налоговую нагрузку от 1,5 до 7% к обороту и всегда устойчивы к любому виду налогового контроля. Также мы решаем и другие задачи, например: законное получение наличных, получение выплат учредителями, списание подотчёта, предупреждение налоговых рисков при дроблении и многое другое. Скажем сразу, оптимизируя налоги, мы используем законные методы и обеляем бизнес! Делаем всё доступно и безопасно.

Мы готовы представлять вас и вашу организацию во всех инстанциях и любых спорах с контролирующими органами и в арбитраже.

Оказываем услуги по постановке и отладке бухгалтерского и управленческого учета для бизнеса любого масштаба и вида деятельности.

23 сентября приглашаем Вас на расширенный практический семинар «Построение белых безналоговых схем и передовая практика защиты активов». Будет много полезной информации и передовых методов.

Если у вас есть вопросы, пишите на почту: mail@nasb.su

Посетите наш сайт. Пишите нам в Telegram @nasb_su. Только полезная информация для владельцев бизнеса, руководителей, финдиректоров, главбухов, а также налоговых консультантов, адвокатов и проверяющих. Только практические советы и проверенные методы.

Борьба ФНС России с дроблением предприятий: кейс из судебной практики

.jpg)

Управляющий партнер юридической компании «ЭНСО»

специально для ГАРАНТ.РУ

Иметь несколько юридических лиц на территории России не крупным предпринимателям опасно: могут признать номинальным директором с последующей блокировкой счетов всех юридических лиц, крупным уроном репутации компании и предвзятым отношением со стороны налоговых органов.

Так, налоговики в письме ФНС России от 29 декабря 2018 г. № ЕД-4-2/25984 призывают свои подразделения обратить пристальное внимание на случаи дробления бизнеса. Официально термина «дробление бизнеса» в законодательстве не закреплено, но фактически он означает регистрацию нескольких предприятий на свое имя или на имя родных и близких. В письме отмечается, что в основном явление происходит в тех сферах бизнеса, где предусмотрены специальные налоговые режимы, такие как УСН, ПСН и т. п., которые были созданы с целью развития малого бизнеса и его конкурентоспособности.

Для борьбы с дроблением бизнеса с целью ухода от общего налогообложения ФНС России призвало своих сотрудников повысить уровень работы в контрольно-аналитическом направлении. Налоговики в своем письме ссылаются на судебную практику по ряду дел по применению ст. 54.1 Налогового кодекса.

Например, у предпринимателя есть две компании, одна из них на ОСН, а другая – на УСН. ФНС России воспринимает такое деление как дробление бизнеса с целью получения необоснованной налоговой выгоды. Налоговые органы приложат все силы для применения к компании, которая находится на специальном режиме, общей системы налогообложения и начислят дополнительный НДС.

Высшим Арбитражным Судом РФ в Постановлении Пленума ВАС РФ от 12 октября 2006 г. №53 введено понятие необоснованной налоговой выгоды.

Налоговая выгода – это уменьшение налогооблагаемой базы, получение льгот по уплате налога, применение специальных режимов и получение права на возврат налога.

Судом отмечено, что при анализе следует обратить внимание на такие факты как:

- отсутствие у налогоплательщика реальных возможностей вести экономическую деятельность;

- недостаток персонала для осуществления деятельности;

- учет только тех операций, которые необходимы для получения выгоды;

- совершения операций по движению товаро-материальных ценностей не было или было в том объеме, который не соответствует реальности.

Выделю признаки, по которым налоговые органы легко вычислят факты получения необоснованной налоговой выгоды:

- взаимозависимость: часто при делении бизнеса юридические лица оформляют на родственников, друзей, партнеров и т. д., дабы избежать рисков потери компании;

- номинальный директор: предприниматели стараются избежать внимания ФНС России и обращаются к услугам номинальных директоров, а не родственников. Такие подставные лица только формально являются руководителями фирмы, а на деле не имеют никакого отношения к управлению компанией. Этот признак самый опасный: слишком высок риск не только проблем с налоговыми органами, но и вовсе потери бизнеса.

Юрлицо вправе обратиться в арбитражный суд для защиты своих интересов, если компания не согласна с решением налогового органа.

ОАО в арбитражном суде Калужской области решило оспорить обвинение межрайонной ИФНС России в совершении налогового правонарушения, которое выразилось в уплате налогов в неполном размере. Налоговый орган доначислил налоги на сумму свыше 33 млн руб.

Свое решение ИФНС России основывала на выводе о дроблении бизнеса, в связи, с чем произошло уменьшение налогооблагаемой базы.

Заявитель не согласился с выводами о «дроблении бизнеса» и заявил, что налоговой инспекцией не доказана взаимосвязь между ОАО и еще четырьмя ООО с похожими названиями с целью получения необоснованной налоговой выгоды через создание формального документооборота, а также что часть выручки была выведена из-под базовой системы налогообложения.

Суд не поддержал требования налогоплательщика, обосновав свое решение следующим образом.

Налоговая инспекция при анализе финансово-хозяйственной деятельности «аффилированных» предприятий пришла к выводу, что она осуществлялась формально без деловой цели и была направлена на минимизацию сумм налогов по ОСН (налог на прибыль и НДС).

Цитируя Постановление Пленума ВАС РФ от 12 октября 2006 г. №53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» судом замечено, что налогоплательщики, чья деятельность направлена на получение налоговой выгоды, с экономической точки зрения оправдана и данные, которые задекларированы в налоговой и бухгалтерской отчетности, являются верными.

Однако если суд установит, что получение дохода происходит исключительно за счет налоговой выгоды в отсутствие какой-либо хозяйственной деятельности, в получении этой выгоды может быть отказано.

В ходе проводимой проверки было установлено, что:

- ОАО, дата регистрации: 28 декабря 1992 г., система обложения: общая;

- ООО 1, дата регистрации: 2 июля 2013 г., адрес предприятия тот же, что и у ОАО, система обложения: упрощенная;

- ООО 2, дата регистрации: 2 июля 2013 г., лицо, выступавшее от ООО 2 по доверенности, то же, что и у ООО 1, адрес предприятия: тот же, система обложения: упрощенная;

- ООО 3, дата регистрации: 2 июля 2013 г., лицо, выступавшее от ООО 3 по доверенности: то же, что и у ООО 1 и ООО 2, адрес предприятия: тот же, система обложения: упрощенная;

- ООО 4,дата регистрации: 2 июля 2013 г., лицо, выступавшее от ООО 4 по доверенности: то же, адрес предприятия: тот же, учредитель является членом совета директоров ОАО, система обложения: упрощенная.

ОАО имеет все необходимые внеоборотные активы для ведения деятельности, все прочие общества в период с 31 декабря 2013 г. по 31 декабря 2014 г. внеоборотных активов на балансе не имели. Отсутствовала собственная производственная база, которая необходима для данного производства.

Указанные общества 1 января 2014 г. в аренду получили оборудование, складские и промышленные помещения и автотранспорт для ведения деятельности от ОАО. Налоговые органы, исследуя договоры аренды, установили, что всем ООО было передано одно и то же оборудование и помещения с посменным графиком работы. В качестве арендной платы значились налог на имущество и амортизационные отчисления. Иные платежи не были предусмотрены. По арендованным машинам общества не несли никаких расходов, включая ГСМ. Все расходы несло ОАО.

Кадровое и бухгалтерское обслуживание обществ также осуществлялось ОАО по договору об оказании услуг.

Дисциплинарные взыскания на сотрудников обществ накладывались руководством ОАО, а не обществ. Таким образом вырисовывается картина полного контроля со стороны ОАО над деятельностью обществ.

Кроме того, в бухгалтерских документах списание сырья отражено, как собственное производство, то есть ОАО занималось производством без делегирования кому-либо.

Таким образом, ИФНС установила замкнутый характер финансово-хозяйственной деятельности между обществами и ОАО. Договоры между ОАО и обществами заключались без экономической целесообразности. Договоры займов, где общества выступают в качестве заимодавцев, заключаются на суммы, которыми последние не располагают.

После того, как доход ООО 1 приблизился к предельному значению, ограничивающему право применения упрощенной системы налогообложения, его финансово-хозяйственная деятельность прекратилась. ОАО стало использовать счета другого общества – ООО 2.

В результате анализа документов, предоставленных ИФНС, суд согласился с доводами последней, что финансовая сторона деятельности обществ не обладала признаками самостоятельности, денежные потоки аккумулировались в конечном счете в ОАО, которое осуществляло контроль за направлением расходов обществ.

Перечислим признаки «дробления бизнеса», которые были усмотрены судом в данном деле:

- уплата налога по упрощенным системам обществами вместо ОАО, который фактически осуществлял реальную деятельность;

- уменьшение налоговых обязательств при отсутствии расширения хозяйственной деятельности;

- выгодоприобретатель от работы всех ООО-ОАО;

- все общества ведут идентичный вид экономической деятельности;

- все общества созданы одновременно накануне расширения производственных мощностей;

- взаимоконтроль расходов;

- отсутствие у обществ основных и оборотных средств;

- служебная взаимозависимость между ОАО и обществами;

- одни и те же юридические адреса, складские помещения, контактные данные;

- заключение договоров между обществами либо с одними и теми же лицами;

- ведение бухгалтерского и кадрового учета одними и теми же лицами;

- показатели деятельности близки к предельным значениям применяемой системы налогообложения.

Суд нашел, что данная схема использовалась руководством ОАО для сокрытия реального дохода с целью снижения налогооблагаемой базы и получения налоговой выгоды.

Суд принял решение на основе:

- Определения Конституционного суда Российской Федерации от 8 апреля 2004 г. № 169-О и Определения КС РФ от 4 ноября 2004 г. № 324-О: оценка добросовестности налогоплательщика предполагает оценку заключенных им сделок на предмет их действительности. Сделки должны не только формально соответствовать законодательству, но и не вступать в противоречие с общим запретом недобросовестного осуществления прав налогоплательщиков;

- П. 3 Постановления Пленума ВАС РФ от 12 октября 2006 г. № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды»: налоговая выгода может быть признана необоснованной, в частности, в случаях, если для целей налогообложения учтены операции не в соответствии с их действительным экономическим смыслом или учтены операции, не обусловленные разумными экономическими или иными причинами (целями делового характера);

- Определения КС РФ от 4 июля 2017 г. № 1440-О «Об отказе в принятии к рассмотрению жалобы гражданина Бунеева Сергея Петровича на нарушение его конституционных прав положениями статей 146, 153, 154, 247-249 и 274 Налогового кодекса Российской Федерации», что в случаях, если для целей налогообложения учтены операции не в соответствии с их действительным экономическим смыслом или учтены операции, не обусловленные разумными экономическими или иными причинами (целями делового характера), то это, в свою очередь, предполагает доначисление суммы налогов и сборов, подлежащих уплате в бюджет так, как если бы налогоплательщик не злоупотреблял правом, на основании соответствующих положений НК РФ, регулирующих порядок исчисления и уплаты конкретного налога и сбора;

- постановления Арбитражного суда Центрального округа от 3 августа 2018 г. по делу № А48-2167/2017;

- постановления Арбитражного суда Западно-Сибирского округа от 21 августа 2017 г. по делу № А70-13347/2016.

Дробление бизнеса: главные ошибки и проблемы

Когда можно и нельзя дробить бизнес

Группы компаний – это реалии любого российского бизнеса, утверждает управляющий партнер ЮП Юридическое партнерство «Курсив» Юридическое партнерство «Курсив» Региональный рейтинг. группа Земельное право/Коммерческая недвижимость/Строительство группа Налоговое консультирование и споры Профайл компании × Мария Ильяшенко. При этом не важно, сколько фирм входит туда – сотня разнопрофильных акционерных обществ или ИП плюс ООО. Подобные структуры формируются под воздействием различных факторов: от банального выбора новых направлений работы до попыток диверсифицировать риски или желания продать часть бизнеса.

Бывают и другие причины. На прошедшем ПМЭФ-2021 глава «Русала» заявил, что их алюминиевый холдинг разделится к середине 2022 года на две компании, чтобы «реализовать программу развития каждой группы активов с наибольшей эффективностью». А крупной строительной ГК «Интарсия» пришлось распасться на несколько самостоятельных фирм из-за кризисного сокращения рынка госзаказа, где они лидировали.

В любом случае разделение организации должно быть обосновано деловыми целями, подчеркивает директор департамента налоговых услуг и цифровых решений ФБК Право ФБК Право Федеральный рейтинг. группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Антимонопольное право (включая споры) группа Семейное и наследственное право группа Трудовое и миграционное право (включая споры) группа Фармацевтика и здравоохранение группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Интеллектуальная собственность (включая споры) группа Корпоративное право/Слияния и поглощения группа Природные ресурсы/Энергетика группа Управление частным капиталом группа Арбитражное судопроизводство (крупные споры — high market) группа Банкротство (включая споры) Профайл компании × Александр Григорьев: «Налоговая экономия не может быть первоосновой такого решения, иначе риски доначисления налогов, пеней и штрафов очень высоки». Тем более, что в последнее время распад бизнеса на несколько юрлиц ассоциируется у налоговиков с минимизацией налогового бремени, замечает партнер ЮФ Forte Tax & Law Forte Tax & Law Региональный рейтинг. группа Налоговое консультирование и споры группа ВЭД/Таможенное право и валютное регулирование группа Корпоративное право/Слияния и поглощения группа Трудовое и миграционное право (включая споры) 19 место По выручке × Антон Кабаков.

По его словам, решаясь на такую реорганизацию, надо заранее начинать готовиться к диалогу с инспекцией. Потому важно, чтобы все новые структуры самостоятельно приобретали товары, материалы и оплачивали другие расходы, подчеркивает гендиректор НЮК Митра Митра Федеральный рейтинг. группа Природные ресурсы/Энергетика × Юрий Мирзоев. Каждая организация должна сама начислять и перечислять зарплату работника, иметь собственную бухгалтерию и отдел кадров, говорит эксперт. А вот дробить бизнес с целью налоговой экономии сейчас в принципе нельзя, предупреждает Мирзоев: «Риск налоговых доначислений максимальный».

Если разделение организации носит искусственный характер, не преследует деловых целей, а только желание снизить налоговую нагрузку, то это точно риск. А если есть понятная деловая цель, то риски минимальны.

Причем если несколько лет назад под неправомерным «дроблением» подразумевалось незаконное применение льготных налоговых режимов, то сегодня даже создание двух ООО на общей системе налогообложения может вызвать вопросы у налоговиков. Речь идет о случаях, когда руководители этих организаций пытаются применять льготы по страховым взносам, предусмотренные для малых и средних предприятий, объясняет Ильяшенко.

Вместе с тем налоговики все же разделяют законное и незаконное дробление бизнеса. В этом году ФНС разъяснила их отличия в собственном письме:

Законное дробление бизнеса

Незаконное дробление бизнеса

Компании работают самостоятельно и на свой риск.

Организационно единая работа ведется от имени нескольких формально самостоятельных фирм.

Управленческие решения принимают сами руководители этих налогоплательщиков.

Управление разными фирмами координируется одними и теми же лицами.

Ведут деятельность с использованием собственных и достаточных ресурсов.

Компании для работы используют общие ресурсы: трудовые или технические.

Главная ошибка «дробления»

За незаконное дробление бизнеса компании помимо доначисленных налогов еще придется заплатить штраф в 40% от этой суммы (п. 3 ст. 122 НК). Самая распространенная ошибка в таких случаях – «собрать» совокупность обстоятельств, которые указывают на несамостоятельность работы компаний, замечает старший налоговый юрист ЮФ Гин и партнеры Гин и партнеры Федеральный рейтинг. группа Налоговое консультирование и споры (Налоговые споры) группа Налоговое консультирование и споры (Налоговое консультирование) Профайл компании × Мария Лоецкая. Единый центр управления и сеть контрагентов, общие офисы и кадровый ресурс, одни и те же телефоны с МАС-адресом привели к тому, что АО «ТК Артекс» доначислили более 100 млн налогов (дело № А40-21352/2018).

Как бы предприниматели ни пытались оформить документы и структурировать бизнес, чтобы ввести налоговую в заблуждение – не получится. Все равно будут ошибки, и если назначат выездную проверку этого налогоплательщика, то по ее итогам доначислят налоги, штрафы, пени. Судебная же практика по такой категории дел однозначно складывается в пользу налоговых органов.

Если единый производственный процесс делят между разными компаниями, которые остаются связанными по работе друг с другом, то такое дробление тоже посчитают искусственным. Так произошло в делах № А27-24746/2019, № А11-12406/2018, № А40-232577/2019 и № А59-5764/2017.

Компании часто попадаются на формальном разделении бизнеса, когда, к примеру, при допросе гендиректора и сотрудников организации, применяющей льготный режим налогообложения, выясняется, что реальное руководство ведется менеджментом «головной компании». То есть персонал фактически работает на все компании группы из одного помещения, а разделение сфер деятельности фирм, входящих в группу, весьма условно.

Что еще «подводит» бизнесменов

А вообще, по словам Ильяшенко, все ошибки бизнесменов в таких случаях делятся на две группы: те, которые позволяют налоговым органам выявить дробление бизнеса и те, которые помогают доказать его незаконность.

К первой относится взаимозависимость. Сама по себе она не является основанием для признания налоговой выгоды необоснованной. Но на практике не бывает дел о дроблении, в которых не устанавливался бы такой критерий, замечает эксперт.

Налоговики могут выявить взаимозависимость на основании сведений из ЕГРЮЛ: один учредитель, один руководитель, один юридический адрес и одна дата регистрации. Подобная информация помогла инспекции доначислить более 36 млн руб. налогов компании в деле № А54-6162/2017. Так что бизнес, в котором «100500» фирм зарегистрированы на одного учредителя, в первую очередь оказываются под пристальным вниманием ФНС, предупреждает Ильяшенко.

Внимание налоговиков привлекут и случаи, когда налогоплательщик переводит свою деятельность, работников или основные средства на новую компанию по одной простой причине – фирма по ряду показателей приблизилась к лимитам, установленным для применения специальных налоговых режимов. На этом «попались» «Стародубские колбасы» (дело № А09-8586/2017) и дальневосточный ресторан «Седьмое небо» (дело № А59-3874/2018).

Высоки риски и при работе с фирмами-«однодевками». Если хотя бы одна фирма напрямую взаимодействует с сомнительными контрагентами, то налоговики могут начать присматриваться ко всей структуре, говорит Ильяшенко. Именно с таких фактов начались дела о дроблении бизнеса № А71-48/2018 и № А12-1656/2018.

Порой компании сами провоцируют налоговиков их проверить. Фирмы показывают убытки, но обращаются за возмещением НДС из бюджета. Инспекция понимает, если есть центр убытков, то должен быть и центр прибыли, который обычно находится под льготным режимом налогообложения, замечает эксперт. Так и произошло в деле № А12-15531/2015.

Интерес у налоговой службы к организациям может возникать и по более экзотическим причинам. Одна из них – регион постановки на налоговый учет. По наблюдениям Ильяшенко, в некоторых субъектах России проверяющие уделяют больше внимания схемам дробления бизнеса. Так, в Новосибирской области подобных дел в судах было меньше пяти за последние четыре года. А вот в соседней Кемеровской области – только за последний год шесть споров. Безусловным лидером по таким разбирательствам за последний год стала Волгоградская область.

Чем подтверждают искусственный раздел фирм

Среди доказательств, которые позволяют доказать незаконность дробления бизнеса, выделяется наличие общих финансовых ресурсов у компаний. Снять два разных офиса, чтобы отвести от себя подозрения, не получится, говорит Ильяшенко. У налоговиков вызовут вопросы транзитные переводы средств между фирмами «по договорам беспроцентного займа» (дела № А05-9428/2016, № А40-9440/2018) и «договору дарения» (дело № А05-13752/2019). Доказательствами в пользу инспекции также станут отсутствие прибыли (дело № А19-273/2016) и завышенные расходы по услугам взаимозависимых лиц (дела № А74-9292/2015 и № А19-13615/2014). Кроме того, в подобных спорах есть большая вероятность, что налоговый орган неправильно рассчитает размер доначислений, констатирует юрист налоговой практики Crowe CRS Legal Crowe CRS Legal Федеральный рейтинг. группа Налоговое консультирование и споры (Налоговое консультирование) × Евгения Заинчуковская: «А бремя опровержения расчетов налогового органа ляжет на налогоплательщика».

Территориальное дробление бизнеса, по моему мнению, пример, к которому реже всего возникают претензии у налоговых органов. Допустим, несколько розничных торговых компаний в разных регионах. Каждая бизнес-единица обычно обладает полным набором: от собственного руководителя до своих хозяйственных связей. Если при этом правильно оформлено владение и финансовые потоки откорректированы, то риск претензий инспекции будет максимально снижен.

Наряду с этим использование разных систем налогообложения в группе лиц может способствовать решению предпринимательских задач, замечает Наталья Маликова из VEGAS LEX VEGAS LEX Федеральный рейтинг. группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Антимонопольное право (включая споры) группа Арбитражное судопроизводство (крупные споры — high market) группа Налоговое консультирование и споры (Налоговое консультирование) группа Природные ресурсы/Энергетика группа Страховое право группа Экологическое право группа Корпоративное право/Слияния и поглощения группа Налоговое консультирование и споры (Налоговые споры) группа Банкротство (включая споры) 2 место По выручке 3 место По выручке на юриста (более 30 юристов) 8 место По количеству юристов Профайл компании × . Так, в деле № А12-2866/2019 суд указал, что строительный бизнес волгоградские ООО «КЖИ» и «ДСК-1» вели через два юрлица, чтобы охватить разные сегменты рынка сбыта: покупатели с НДС и без НДС.

Правда, создать другую компанию под новый вид деятельности всегда проще и безопаснее, нежели разделять уже существующую структуру или переводить заключенные контракты и персонал на новое юрлицо, резюмирует Григорьев.

Дробление бизнеса оптимизация налогообложения

РАБОТА С БАНКОМ

7 МИН

7 МИН

Как правильно дробить бизнес, не нарушая закон

Рассказываем, чем чревато для юридических лиц и предпринимателей искусственное дробление бизнеса.

Разберём в качестве примера историю нашего клиента из Барнаула и укажем на ошибки (мы изменили имя и некоторые факты его истории).

У Бориса была небольшая сеть ресторанов. Бизнес приносил неплохой доход и стабильно рос. В какой-то момент количество сотрудников и оборот компании приблизились к порогам для упрощёнки — это значило изменение системы налогообложения и повышение налоговой ставки. Как следствие, снижение маржинальности и потеря существенной части дохода.

Чтобы не пришлось платить больше налогов, наш клиент зарегистрировал второе юрлицо, открыл счёт в том же банке, чтобы сэкономить на комиссиях, и часть денежных потоков пустил через него.

Через 3 месяца к Борису пришла налоговая проверка, которая обнаружила и доказала, что дробление создано искусственно, чтобы уйти от налогов.

Нашего клиента можно понять — у него большая компания, он хотел сократить расходы на налоги и, на его взгляд, ничего противозаконного не сделал. Но банк размышлял иначе: не увидев экономического смысла в однотипных операциях между юрлицами, он направил запрос и ограничил обслуживание. А налоговая доначислила налоги к уплате и выставила штрафы.

Что такое дробление бизнеса

Разберёмся, что это такое с точки зрения закона.

Дробление бизнеса — это деление компании и искусственное распределение выручки между взаимозависимыми лицами для получения необоснованной налоговой выгоды. Цель — сэкономить на уплате налогов при спецрежиме и получить налоговые льготы. Так налоговая видит эту ситуацию.

- Снижение налоговой нагрузки компании на ОСН после появления новых партнёров, использующих спецрежимы или льготы.

- Перевод сотрудников в новые компании без изменения функций и рабочих мест.

- Взаимосвязанные виды деятельности, направленные на достижение общего результата.

- Общие поставщики и покупатели, помещения, сайты, контактные телефоны.

Законодательство не запрещает создавать множество взаимозависимых компаний, даже задействованных в общем бизнес-процессе.

Дробление допустимо, если оно сделано не формально и имеет деловую цель. Например, вы решили расширить бизнес и под новый вид деятельности открыли самостоятельное юридическое лицо.

Ошибки при дроблении бизнеса

Наш клиент мог избежать последствий, которые с ним произошли. Вот главные ошибки:

- Единый производственный процесс для обеих компаний, подконтрольных одному предпринимателю.

- Общее имущество для ведения хозяйственной деятельности.

- Создание нового юридического лица незадолго до превышения лимита, прописанном в налоговом кодексе (Лимиты на применение УСН).

- Одинаковые адреса регистрации, IP-адреса сайтов, счета в одном банке.

Как правильно раздробить бизнес

Чтобы избежать штрафов и ограничений, соблюдайте простые правила:

- Арендуйте отдельные офисы для каждой компании.

- Покупайте обеим компаниям собственное оборудование и технику.

- Придерживайтесь той же налоговой нагрузки, которая была до дробления бизнеса.

- Нанимайте разных сотрудников. В каждой организации должен быть свой штат людей, которые не могут работать одновременно в двух компаниях.

- Оплачивайте налоги и хозяйственные расходы с расчётного счёта.

- Выбирайте разные ОКВЭД для компаний.

Подробнее о нюансах и правилах ведения бизнеса в соответствии с 115-ФЗ, которые помогут избежать таких же ошибок, в статье “Как избежать ограничения операций по счёту”.

Проверить свой бизнес на соответствие нормам 115-ФЗ поможет сервис “Риск блокировки”, а проконсультироваться по результатам мониторинга операций за последние 12 месяцев можно через “Комплаенс-помощник”.

Всем, у кого несколько юрлиц и ИП! За дробление бизнеса доначисляют налоги

Немного дичи для предпринимателей, директоров и бизнесменов всех мастей. На днях Конституционный суд разобрался в деле волгоградской компании. История такая: налоговая объединила несколько фирм и ИП на разных режимах и доначислила налоги, как будто это была одна компания на общей системе. Получилось около 200 млн рублей к уплате.

Директора обвинили в уклонении от уплаты налогов в особо крупном размере. Теперь когда-то успешная компания банкрот, счета арестованы, имущество тоже. Предприниматель ждет суда под домашним арестом.

Все попытки обжаловать действия налоговой провалились. Не помог даже Конституционный суд. В такой ситуации завтра может оказаться каждый, кто разделил свой бизнес на несколько фирм и ИП для удобства и выгоды.

Устраивайтесь поудобнее. Это очень важная история с кучей нюансов.

Основное

Делить бизнес на несколько фирм и ИП законно, но опасно. Даже если всё правильно оформить.

Выручку ваших контрагентов, покупателей и партнеров могут признать вашей и доначислить налоги.

Даже если директора этих фирм и ИП подтвердят, что они работают сами по себе, это не поможет.

По закону налогоплательщик сам выбирает, как ему работать. Но налоговая может не согласиться и признать схему преступной.

В законах много непонятного. Чем грозит та или иная схема, налоговая решит на практике. Конституционный суд сказал, что это нормально.

Есть критерии, по которым выгоду признают необоснованной. Список невнятный, открытый и постоянно меняется.

Какую схему использовали для бизнеса?

Предприниматель организовал в Волгоградской области бизнес по продаже инструментов: оптовые склады, розничные точки, интернет-магазин. Дело шло в гору.

Для удобства и экономии бизнес разделили на несколько субъектов. Одна компания занималась арендой и распределяла площади под магазины. Розничные точки оформили на нескольких ИП . Для ремонта и обслуживания инструментов создали еще фирму. И для интернет-магазина тоже.

Закупками и распределением товара занималась главная компания «Мастер-инструмент». Все фирмы и ИП заключили с ней договор о координации бизнеса. Они договорились, что будут развивать один бренд: на ценниках нарисуют один логотип, вывески тоже будут одинаковые. Еще у них будет общая база товаров. Так можно показывать поставщикам большой оборот, получать скидки и отсрочки. Еще можно получить овердрафт на выгодных условиях и меньше тратить на рекламу.

Налоги при этом каждый платит за себя, по своей системе налогообложения. ИП с розницей на вмененке, ремонт на упрощенке. А головная компания была на общей системе налогообложения: с НДС и налогом на прибыль.

Так и работали. А потом пришла налоговая с проверкой.

К чему придралась налоговая?

Налоговая решила, что всё это разделение компания затеяла, чтобы уходить от налогов. Вот если бы весь оборот проходил через одно юрлицо на общем режиме, налогов было бы больше. Никакого ЕНВД и упрощенки бы не было. И отгружать товар в розницу с маленькой наценкой «Мастер-инструмент» тоже бы не смог, а платил бы со всей выручки НДС и налог на прибыль.

Налоговая сложила доходы всех фирм и ИП , которые обслуживали этот бизнес, и пересчитала налоги, как будто это выручка одного юрлица на общей системе. С учетом штрафов и пеней получилось почти 200 млн рублей к доплате. Это особо крупный размер и уголовная ответственность. Максимальный срок — 6 лет.

А если обжаловать такое решение в суде?

Компания пыталась, но не вышло. Удалось на несколько миллионов уменьшить начисления, да и только. На действия налоговой жаловались в разные инстанции, приводили аргументы, показывали документы. Дошли даже до Верховного суда, но ничего не помогло.

Сейчас компанию официально признали банкротом. Кредиторы стоят в очереди за своими деньгами, а директор уже лишился имущества.

Разве запрещено работать по удобной схеме, если все честно платят налоги?

Работать по удобной схеме не запрещено. Минимизация налогов — это законный интерес налогоплательщика. Но только если налоговая не решит, что эту схему придумали, чтобы получать необоснованную налоговую выгоду. А в этой истории получилось именно так.

Директор говорит: мы рационально структурировали бизнес, правильно всё оформили и заплатили в бюджет то, что положено. Никто, мол, не запрещает открыть ИП , продавать через него инструменты в магазине и платить ЕНВД . И закупать товар у поставщиков, а потом продавать его с небольшой наценкой розничным продавцам — это тоже не нарушение.

Все сделки тоже настоящие, с документами и логичными объяснениями. Отчеты сдаются, налоги платятся, трудоустроены десятки человек. Ну неудобно смешивать режимы и направления в большом бизнесе. Многие так работают, и ничего.

Налоговая не согласилась и привела свои аргументы. Выяснилось, что большой магазин разделили на несколько маленьких. ИП оформили на маму, жену и сотрудников. Головная компания работает в убыток. Значит, все сговорились, обманщики и взаимозависимые. А схема преступная. Суды с этим согласились и оставили решение налоговой в силе.

Фирму обанкротили, а человека судят за честный бизнес. Куда смотрит Конституционный суд?

Последняя надежда была на Конституционный суд. Директор подал жалобу, и на днях ее рассмотрели.

Директор просил признать неконституционными сразу несколько статей налогового кодекса. Неточные формулировки позволяют налоговой включать в доходы компании выручку ее контрагентов. При этом сделки никто не оспаривает. Получается, что налоговой базы нет, а налог есть.

Конституционный суд рассуждал так.

Предприниматели должны платить налоги. А налоговая имеет право это проверять и, если нужно, взыскивать недоимки. Желательно, чтобы всё было честно и никто никому не мешал.

Даже ЕСПЧ сказал, что злоупотребления со стороны налогоплательщиков надо пресекать. И он же в свое время подчеркнул, что в российских законах много неопределенных выражений. Как именно их применять, можно узнать только на практике. Вот налогоплательщики и узнают.

В законах нельзя прописать все варианты и схемы ухода от налогов. Если что-то не прописано, это не значит, что за это нельзя наказать. Налоговики придут, обнаружат какую-то хитрую схему, сделают свои выводы и накажут. Даже если в законе нет прямого указания, что конкретно этот формат работы незаконный. (КАТЯ, ОНИ ТАК И СКАЗАЛИ? — ДА, ОНИ ДАВНО ТАК ГОВОРЯТ. — НО ВЕДЬ НЕЛЬЗЯ БЕЗ ВНЯТНОГО ПОВОДА. — ¯_(ツ)_/¯)

Конституционный суд согласился, что налоговая может изучить любой бизнес и признать экономию на налогах необоснованной налоговой выгодой. Например, если операции «не обусловлены разумными экономическими причинами или целями делового характера». (А КТО ЭТУ РАЗУМНОСТЬ ОПРЕДЕЛЯЕТ? — УГАДАЙ.)

Не перешла ли налоговая грань и соблюдала ли закон, Конституционный суд не оценивает. В итоге жалобу отклонили.

Особое мнение судьи

Судья Конституционного суда К.В.Арановский высказал по поводу этой истории особое мнение. Оно официально опубликовано и содержит много резонансных тезисов.

- закон не запрещает дробление бизнеса, даже формальное;

- вести семейный бизнес и оформлять ИП на маму и жену тоже можно;

- пытаться сэкономить на налогах — не преступление;

- некоторые выводы налоговой по этому делу сомнительные;

- за сделки с взаимозависимыми лицами установлена другая ответственность;

- взаимозависимые лица могут применять спецрежимы;

- в любых действиях подразумевается добросовестность налогоплательщика;

- сама по себе недобросовестность — это еще не преступление и за это нет санкций;

- есть повод проверить законность действий налоговой.

К сожалению, мнение судьи хоть и подвергает сомнению почти все аргументы налоговой в деле о дроблении бизнеса, но вряд ли что-то изменит. Там есть даже предположения о нарушении свободы договора и принципа разделения власти. Это серьезные заявления, но непонятно, что с ними делать. Хотя бы почитайте, чтобы иметь в виду и как-то использовать.

Как понять, что выгода необоснованная? Вдруг я тоже ее получаю и даже не подозреваю об этом?

Необоснованная налоговая выгода — это когда кто-то мог бы платить больше налогов, но что-то придумал и платит меньше. Или когда кто-то не имеет права на льготы или вычет, но заявляет их и пользуется.

Внятные признаки необоснованной выгоды прописали в недавнем законе: он вступит в силу 19 августа 2017 года. Но пока там тоже мало конкретики. Налоговики больше не смогут придраться из-за мелочей и опечаток в документах, но поводов для претензий у них всё равно много. По этому поводу есть письма ФНС и разъяснения Высшего арбитражного суда.

Вот что может быть признаком необоснованной налоговой выгоды:

- взаимозависимость контрагентов;

- странные условия сделки;

- заниженные или завышенные цены;

- нет контактов делового партнера;

- есть связи с однодневками;

- одни и те же сотрудники и помещения;

- фиктивные сделки только на бумаге.

Это не полный список. Мы подробно рассказывали о новых правилах налоговиков по поводу налоговой выгоды. С тех пор появились рекомендации следственного комитета — о них в следующий раз.

Это шок! У меня тоже могут найти признаки дробления. Но я не хочу нарушать закон. Мне теперь сворачивать бизнес?

Решите, как дальше работать, консультируйтесь с юристами и бухгалтерами. Случиться может всё что угодно.

Само по себе дробление бизнеса — это не нарушение. И если при этом контрагенты связаны между собой — это тоже не говорит о нарушении. Так сказал Верховный суд.

Если вы тоже разделили бизнес, оформили ИП на жену и продаете товар через цепочки фирм, это еще не значит, что вас ждет участь «Мастер-инструмента». Но придется доказывать, что схема создана не для ухода от налогов, а во благо.

Некоторым это удавалось.

У этих компаний тоже было дробление бизнеса, взаимозависимые контрагенты, претензии налоговой и миллионы рублей к доплате. Но обошлось: суд всё отменил и признал, что это законная схема. Может быть, вам тоже повезет. А может, и нет.