Кредитная история юридического лица проверить

Получить свой кредитный отчет

Как проверить и получить кредитную историю юридического лица (ЮЛ)?

Кредитная история – это информация о субъекте кредитной истории (заемщике), содержащая сведения о принятых на себя обязательствах по договорам займа (кредита) и их исполнении. Если Вы задаетесь вопросом как проверить свою кредитную историю, то наше бюро готово предоставить Вам всю необходимую информацию. Каждый субъект кредитной истории имеет право получать информацию по всей кредитной истории. Данную процедуру можно осуществить два раза в год бесплатно и неограниченное количество раз за плату в соответствии с тарифами бюро.

Для получения кредитной истории ЮЛ есть несколько способов:

Направить в адрес бюро запрос в форме электронного документа, подписанного усиленной квалифицированной электронной подписью

Заполните бланк заявления, подпишите своей усиленной квалифицированной электронной подписью руководителя организации и направьте на hotline@equifax.ru

Отправить в адрес бюро нотариально заверенное заявление на получение кредитного отчёта

Внимание! Заявление не нужно отправлять письмом с объявленной ценностью. Срок доставки таких писем в бюро на много дольше обычных или заказных отправлений.

Образец заявления можно скачать здесь

Отправить заверенную телеграмму в адрес бюро.

Телеграмма должна быть направлена в адрес бюро и содержать следующие данные: наименование (полное, сокращённое), ОГРН, ИНН; также указываются сведения о представителе СКИ: Ф.И.О, дата и место рождения, адрес регистрации, данные паспорта или иного документа, удостоверяющего личность (серия, номер, наименование документа), сведения о полномочиях [Устав, реквизиты доверенности])).Телеграмма должна быть обязательно заверена работником отделения почтовой связи по предъявлению паспорта уполномоченного представителя и документа, подтверждающего его полномочия.

Обратиться в офис бюро лично

Если вы находитесь в Москве, то для получения кредитного отчета вы можете обратиться в бюро лично. Юридическое лицо предоставляет свидетельства ОГРН, ИНН, а также документ, удостоверяющий полномочия руководителя организации или оригинал доверенности на представителя. Юридическое лицо заверяет документы подписью руководителя и печатью организации (при наличии). Представитель должен иметь с собой паспорт или иной документ, удостоверяющий личность и указанный в доверенности. Адрес бюро и время работы офиса вы можете узнать здесь. Кредитный отчет предоставляется, как в письменной форме, так и в форме электронного документа. Пример кредитного отчета для субъектов кредитных историй юридических лиц можно скачать здесь

Зарегистрироваться в офисе бюро в сервисе «Кредитная история онлайн» для ЮЛ

Вам необходимо обратиться в офис, заполнить заявление на доступ. Сотрудники бюро проведут идентификацию уполномоченного представителя и зарегистрируют ЮЛ в личном кабинете. В дальнейшем вы сможете получать кредитные отчеты бюро через интернет. Юридическое лицо для регистрации в личном кабинете предоставляет свидетельства ОГРН, ИНН, а также документ, удостоверяющий полномочия руководителя организации или оригинал доверенности на представителя. Юридическое лицо заверяет документы подписью руководителя и печатью организации (при наличии). Представитель должен иметь с собой паспорт или иной документ, удостоверяющий личность и указанный в доверенности. Адрес бюро и время работы офиса вы можете узнать здесь.

Как упоминалось выше, каждый субъект кредитной истории имеет право получить информацию по своей кредитной истории бесплатно два раза в год. Это прописано в Федеральном законе №218 «О кредитных историях». Предоставление кредитной истории бесплатно осуществляется различными способами как в письменной форме, так и в форме электронного документа.

Кредитный отчет предоставляется в одной из двух форм:

— В письменной форме, заверенной печатью Бюро и подписью руководителя бюро кредитных историй либо иного уполномоченного лица бюро кредитных историй;

— в форме электронного документа, подписанного электронной подписью в соответствии с законодательством Российской Федерации или иным аналогом собственноручной подписи руководителя бюро кредитных историй либо иного уполномоченного лица бюро кредитных историй.

Бюро, осуществив идентификацию, предоставит кредитный отчет способом, указанным в заявлении:

— при личном обращении в бюро — в день обращения;

— в ином случае — в срок, не превышающий трех рабочих дней со дня получения Заявления.

После первых двух бесплатных запросов кредитного отчета, бюро предоставляет кредитный отчет согласно срокам, указанным выше, при условии поступления оплаты.

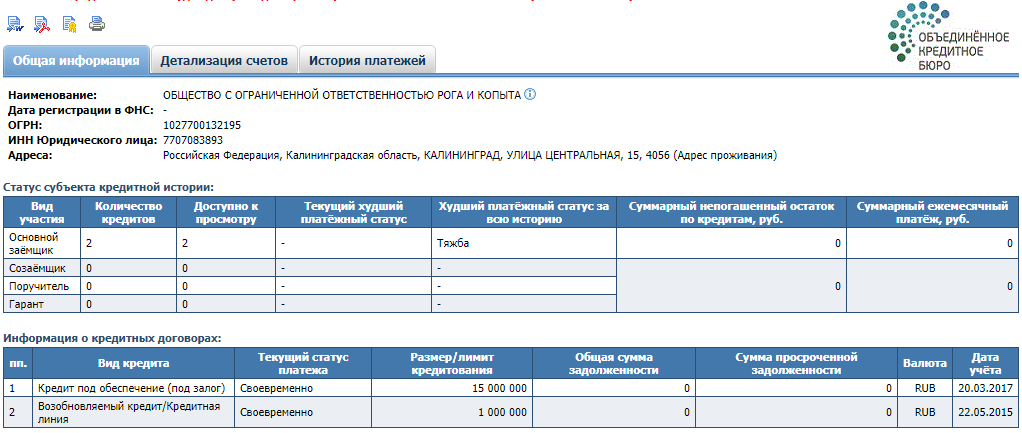

В кредитной истории выделены четыре блока:

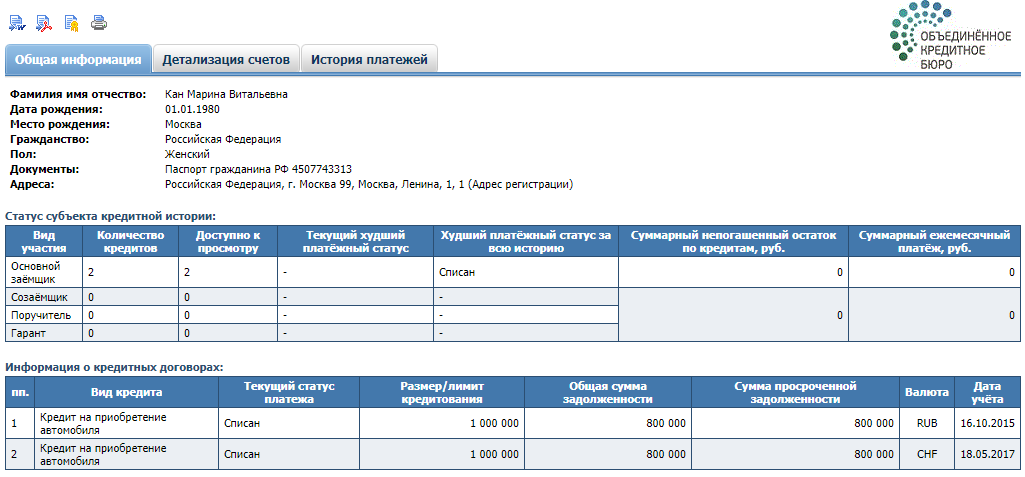

1-й блок — «Титульная часть» — содержит сведения о субъекте кредитной истории, по которым его можно идентифицировать.

Полное, сокращенное и фирменное наименования, адрес места нахождения и контактный телефон постоянно действующего исполнительного органа юридического лица, ОГРН, ИНН, сведения о реорганизации.

2-й блок — «Основная часть» — содержит:

— дополнительные сведения о субъекте кредитной истории (сведения о государственной регистрации физического лица в качестве индивидуального предпринимателя, о процедурах банкротства юридического лица и проч.);

— сведения об обязательствах субъекта кредитной истории как заемщика, поручителя или принципала (с указанием суммы, срока исполнения обязательств, наличия просроченных задолженностей и проч.);

— сведения о вступившем в силу и не исполненном в течение 10 дней решении суда о взыскании с субъекта кредитной истории денежных сумм, в связи с неисполнением им обязательств по внесению платы за жилое помещение, коммунальные услуги и услуги связи, а также алиментным обязательствам.

3-й блок — «Дополнительная (закрытая) часть» — содержит сведения:

об источниках формирования кредитной истории (кредиторе, страховой организации и т.д.);

— о пользователях кредитной истории;

— о приобретателях права требования при произошедшей переуступке прав требования по договору займа (кредита).

Кредитная история передается в бюро кредитных историй без Вашего согласия и сохраняется в течение 10 лет с момента последней записи.

Кредитная история не содержит сведений о самих покупках или имуществе клиента. Никакая личная информация, например, медицинские данные (кроме признания судом субъекта кредитной истории недееспособным или частично недееспособным), не могут быть в нее внесены.

Кроме того, доступ к основной части кредитной истории возможен только с согласия субъекта кредитной истории.

Преимущества Вашего сотрудничества с БКИ:

— формирование Вашего положительного имиджа;

— положительная кредитная история заемщика дает преимущество при получении кредита;

— установление оптимальной процентной ставки по кредиту индивидуально для каждого заемщика;

— увеличение суммы и срока кредита.

Если вы задаетесь вопросом, как узнать кредитную историю вашей компании? Если вашей компании постоянно отказывают в получении кредита? Наша компания предлагает свои услуги по проверке кредитной истории. Мы поможем вам получить сведения о кредитной истории вашей компании.

Кредитные истории

Кредитная история человека

| Положительные факторы | Негативные факторы |

|---|---|

| Нет просрочек по платежам | Просрочка более 30 дней |

| Кредитная нагрузка – менее 30% от зарплаты | Кредитная нагрузка – более 50% от зарплаты |

| Наличие ипотечного кредита | Более 5 действующих потребительских кредитов, частое обращение за новыми кредитами в различные банки |

| Наличие действующего автокредита | Адрес постоянной регистрации, паспортные данные не совпадают с теми, которые были предоставлены при трудоустройстве |

| Сотрудник мотивирован на длительные трудовые отношения и рост благосостояния, ответственно относится к своим финансовым и иным обязательствам, умеет управлять личными финансами | Человек не в состоянии соизмерять потребности с возможностями, недостаточно ответственен, скрывает информацию и, возможно, будет решать свои финансовые проблемы за счет работодателя |

Кредитная история компании

| Положительные факторы | Негативные факторы |

|---|---|

| Наличие действующих кредитов | Отказы по кредитам |

| Нет просрочек по кредитам | Просрочка по платежам более 30 дней |

| Чистый долг ниже 3х EBITDA | Чистый долг выше 3х EBITDA |

| Финансовое положение компании является удовлетворительным, компания прошла проверку службы безопасности банка | Финансовое положение компании является неудовлетворительное |

Кого имеет смысл проверять?

Проверка кандидатов на прием на работу, материально-ответственных сотрудников, контрагентов, учредителей малых предприятий позволяет избежать финансовых потерь, обезопасить компанию от мошенничества, снизить дебиторку, повысить эффективность работы персонала.

Как показывает опыт, в малом бизнесе кредитная история собственника может быть эквивалента кредитной истории предприятия.

Просрочка по кредиту — наиболее оперативный сигнал, свидетельствующий об ухудшении финансового положения компании, эта информация обезопасит ваш бизнес от финансовых потерь.

Как выглядит кредитная история?

В составе кредитной истории четыре части: титульная, основная, закрытая и информационная.

Титульная часть кредитной истории содержит персональную информацию о заемщике: ФИО, дата и место рождения, паспортные данные, ИНН и СНИЛС или идентификационные данные о юридическом лице.

Основная часть содержит детальную информацию по кредитным обязательствам заемщика: активным и закрытым кредитам, лимитам и срокам кредитования, непогашенному остатку и своевременности внесения платежей.

В информационную часть включаются данные о выдаче кредита, типе кредита и кредитора, канале подачи заявления, отказе в выдаче кредита с указанием причин отказа, просрочке свыше 120 дней и т.д.

В закрытой части кредитной истории размещается информация о том, кто выдавал кредит, а также какие организации, когда и с какой целью запрашивали в бюро кредитную историю. Эта часть доступна только самому субъекту, Банку России, следственным органам.

Как запросить кредитную историю?

С июля 2014 года работодатели получили возможность запрашивать в кредитных бюро кредитные отчеты. В состав отчета входят титульная и основная часть кредитной истории.

Директора по безопасности, сотрудники отделов кадров, кредитные менеджеры компаний могут теперь получать кредитные отчеты прямо через привычный интерфейс СПАРКа — вместе с другой необходимой для работы информацией.

Сервис функционирует в полном соответствии с законодательством РФ. Информацию из кредитного бюро подписчик системы СПАРК сможет получить, только:

- подписав договор об оказании информационных услуг

- имея на руках согласие субъекта кредитной истории

- выполнив требования по защите персональных данных.

Окно запроса в бюро кредитных историй открывается прямо в пользовательском интерфейсе. Кредитный отчет предоставляется в форме электронного документа, подписанного электронной подписью. Для получения отчета необходимо наличие на компьютере ПО КРИПТО ПРО CSP и клиентского сертификата безопасности ПРО.

Запрос из системы СПАРК выполняется в Объединенное кредитное бюро (ОКБ).

Где хранятся кредитные истории?

Кредитные истории хранятся в кредитных бюро, Объединенное кредитное бюро (ОКБ) – лидер рынка, его база данных охватывает около 90% экономически активного населения страны. Акционерами ОКБ, которое было создано в 2004 году, являются Сбербанк, международная корпорация Experian и «Интерфакс».

Что такое «согласие»?

Компания, решившая проверить кредитную историю потенциального или действующего сотрудника, или же своего контрагента, должна получить у него на это письменное согласие.

Для того, чтобы дать согласие компании на проверку кредитной истории, необходимо:

- показать паспорт ответственному сотруднику компании.

- специалист убеждается, что паспорт не подделан (нет признаков), фото совпадает.

- снимает копию с паспорта и заполняет форму, в которой указано:

- кому дано согласие (наименование юрлица), паспортные данные субъекта (ФИО, номер документа, дата выдачи, год и место рождения) и дата оформления согласия.

- Согласие должно содержать текст: «Даю свое согласие на раскрытие информации, содержащейся в основной части моей кредитной истории».

- Согласие должно содержать также цель получения кредитного отчета, например, «Даю свое согласие на раскрытие основной части моей кредитной истории в целях проверки меня при приеме на работу в ОАО «Паблик». После чего человек ставит подпись (с указанием ФИО рядом с подписью). Согласие действительно (в случае если не заключается кредитный договор) в течение 6-ти месяцев с даты его предоставления.

Законодательством РФ предусмотрена ответственность за получение кредитного отчета без согласия субъекта кредитной истории.

Кредитная история: как проверить и как исправить?

По статистике, только 10-15% россиян ни разу в жизни не брали кредиты. Остальные же 85-90% так или иначе с ними связаны. Кто-то берет займы, кто-то кредиты, а кто-то является поручителем или созаемщиком. Но объединяет всех одно — кредитная история. Даже если вы ни разу не связывались с банками и МФО хотя бы косвенно, проверить, какой у вас рейтинг, как минимум интересно.

Вы жили спокойной жизнью, ни о чем не думали, имели «финансовую подушку», но вот случилось несчастье: на любимой даче произошел пожар и нужно срочно восстанавливать имущество. Сбережений не хватает, и вы принимаете решение, что нужно идти и брать первый в своей жизни кредит. Заполняете заявку онлайн, но приходит отрицательный ответ. Почему? Я же не разу не обращался в банк за кредитом. Как такое возможно

Кредитная история — это .

Даже если вы ни разу не обращались за кредитом или займом, но, например, были поручителем или вторым заемщиком, у вас существует кредитная история и она может быть испорчена третьими лицами.

Для начала нужно знать, что кредитная история — это досье на вас как на заемщика. Информация хранится в специальных организациях — бюро кредитных историй (БКИ). Все данные могут направляться сразу в несколько организаций (банки, микрофинансовые организации (МФО), кредитные потребительские кооперативы (КПК) и, чтобы собрать всё воедино, нужно будет направлять обращения сразу в несколько бюро. Эти данные собираются с 2005 года. Чем лучше кредитная история, тем выше шанс, что вам одобрят кредит или займ.

В кредитной истории отражается регулярность платежей, задержки, количество займов в которых вы были созаемщиком или поручителем. В истории отображается, как платил основной заемщик, за которого вы поручились. Так что испортить ее может ваш лучший друг, который привел вас в банк, а вы не глядя подмахнули договор. Друг потом пропустил пару платежей, а вы приобрели плохую кредитную историю.

Итак, вы решили восстановить сгоревшую баню. Если денег нужно много, а ваша кредитная история чистая, то шанс выбрать наиболее выгодные условия в любом банке увеличивается. Если есть «косяки», то банк либо откажет совсем, либо предложит взять меньшую сумму. Тут всё понятно.

Зачем нужна кредитная история?

Разобравшись с тем, что представляет из себя кредитная история, стоит понять, зачем она нужна. Благодаря ей банки, МФО и КПК могут удостовериться в вас как в надежном заемщике или поручителе/созаемщике, а вы — понять причину отказа или завышенных тарифов на страховые полисы и каршеринговые сервисы.

Помните, что с плохой кредитной историей также уменьшается шанс устроиться на работу. По статистике, каждый пятый россиянин сталкивается с давлением на работе из-за кредитов. Примерно столько же работодателей стремится подстраховаться и узнать как можно больше о новом сотруднике своей компании: был ли у него займ с плохой историей, какая у него история последнего кредита и т.д. Как правило, работодатель не переживает из-за тех, у кого долги составляют меньше 50% дохода.

Помимо этого, благодаря кредитной истории можно проверить, не оформлен ли на ваш паспорт кредит? Такое бывает, если мошенники найдут утерянные вами документы. Также стоит помнить, что в кредитной истории могут допускаться ошибки, благодаря запросу в БКИ можно убедиться, что их там нет.

Например, вы пошли в банк за кредитом, но приходят отказы: один, два, три . Запрашиваете историю и выясняется, что пять лет назад вы были созаемщиком у своего друга. Тот в свое время все погасил, даже вовремя, но по данным его займ числится еще открытым. А все просто: банк не передал в БКИ информацию о полном погашении и закрытии займа. Все это вылилось в отказ в предоставлении кредита уже вам.

В такой ситуации стоит подать заявление в бюро о внесении изменений или дополнений в свою кредитную историю. Все перепроверяется, уточняется, и изменение вносится.

Хочу увидеть

И тут в нас просыпается любопытство. Теория освоена. Теперь хочется все увидеть вживую. Где найти кредитную историю? Вариантов два.

1. Через портал Госуслуг. Можно подать заявление, имея в доступе паспорт и СНИЛС. В ответ на обращение в личный кабинет придет список всех бюро (БКИ), в которых хранится ваша кредитная история. Информация будет включать название, адрес и номер телефона бюро.

2. Напрямую. Здесь немного сложнее. Для получения информации на сайте Банка России вам понадобится код субъекта кредитной истории (комбинация букв и цифр), но это только в том случае, если ранее уже был оформлен займ или кредит. В случае потери данных код можно сформировать заново.

Тайна за семью замками

«А если кто-то увидит мою кредитную историю? Не хочу, чтоб жена знала, что процесс ремонта дачи откладывается из-за чужой ошибки пятилетней давности».

Не беспокойтесь, вашу кредитную историю жена не увидит, но вот банки, МФО, страховые компании, работодатель (любое юридическое лицо или ИП) могут изучить с вашего письменного согласия только основную часть, т.е. ту что содержит детальную информацию по кредитным обязательствам заемщика: активным и закрытым кредитам, лимитам и срокам кредитования, непогашенному остатку и своевременности внесения платежей.

Информационную часть, включающую в себя данные о выдаче кредита, типе кредита и кредитора, канале подачи заявления, отказе в выдаче кредита с указанием причин отказа, просрочке свыше 120 дней и т.д., без вашего согласия может получить любое юридическое лицо, но только в целях выдачи вам кредита или займа. В остальных случаях полную кредитную историю можете получить только вы.

Ты мой идеал

Отойдем в сторону и поговорим об идеальной кредитной истории: миф или правда, такое бывает? Стоит повториться, только 10-15% россиян ни разу не брали займ или кредит. Поэтому понятие «идеальная кредитная история» относительное.

Не стоит думать, что, если ни разу не брал кредит, — это хорошо. В таком случае банки и МФО не могут оценить вас как заемщика, понять, будете вы вовремя платить, будут ли просрочки. Поэтому не стоит удивляться, если на запрос о кредите придет отказ.

В этой ситуации лучше брать сумму, которую сможете вовремя вернуть. Без досрочного погашения. Без просрочек. Точно в срок. Это идеальный заемщик для банка.

Если кредит уже есть, можно ли рассчитывать на второй? Шанс есть, но возможно с оговорками, например, дадут, но меньше, чем вы запросили.

По словам старшего преподавателя кафедры банковского дела университета «Синергия» Антона Рогачевского, говоря об идеальной кредитной истории, стоит подразумевать, что клиент в процессе кредитования своевременно и в полном объеме погашал свои обязательства перед банком.

«Но не всегда всë зависит от клиента. Никто не застрахован от ошибок третьих лиц. Сотрудник банка может неправильно подать информацию в БКИ. Если вы обнаружили неточность, то в таком случае необходимо обратиться в банк для внесения изменений или оспаривать решение в суде. Если же мошенники воспользовались вашими данными и взяли на ваше имя кредит, и у вас возникла просрочка по платежам, то в данном случае очистить своë честное имя и снять с себя кредитное бремя, не принадлежащее вам, можно только через суд. Во всяком случае, чтобы не попасть в статус должника, нужно соблюдать платëжную дисциплину», — сообщил эксперт.

Не стоит забывать, что постоянные просрочки и долги перед банками и МФО переводят вас в статус «должника». В данной ситуации можно подать заявление на внесудебное банкротство (сумма долга составляет от 50 до 500 тыс. руб.). За первый год упрощенной системы внесудебного банкротства этой процедурой воспользовались 12 тыс. россиян. 5 тыс. из них было одобрено. Однако лучше всего не допускать просрочек и не становиться должником.

Также стоит напомнить, что в последнее время наблюдается тенденция передачи банками активов коллекторам. В минувшем году частные взыскатели получили в распоряжение рекордный объем долгов с 2013 года (582 млрд рублей), а в первом полугодии 2021 года сумма переданных долгов перевалила за 300 млрд руб. Долги — дело не хитрое, а вот как от них избавиться и не попасть под пресс коллекторов, задачка не из простых. Сейчас шаг за шагом реализуется проект инновационного маркетплейса долгов. На одной площадке собираются продавцы и покупатели. Главная задача авторов проекта — сделать регистрацию максимально простой, а время на выставление лота — сократить до нескольких минут.

Стоит помнить, что любые долги ухудшают вашу кредитную историю и риск, что вам больше не одобрят кредит, стремительно увеличивается.

Очищаемся

А если всё плохо? Где-то просрочил, где-то не заплатил, где-то друг виноват. И что делать? Есть ли способ восстановить свою кредитную историю?

Есть. Для начала нужно помнить, что-то стереть из кредитной истории нельзя, но улучшить ее можно. Напомним, что финансовые организации особенно активно изучают вашу кредитную историю за последние 2-3 года. Поэтому необходимо запастись терпением и ближайшие несколько лет быть «идеальным». Если позволяют финансы, можно оформить небольшой по сумме кредит или рассрочку, купив необходимую технику, мебель и т.д., регулярно погашая вовремя. Также не стоит забывать вовремя оплачивать счета за жилищно-коммунальные услуги. Помимо этого, можно завести кредитную карту и вовремя пополнять на ней счет.

«Улучшить свою кредитную историю в принципе легко. Опять же, своевременно и в полном объёме оплачивать свои обязательства. Также можно улучшить свой положительный образ можно при помощи более мелких кредитов. Условно, даже если вам хватает денег купить новенький телефон, но вы смотрите в перспективу, то можно оформить кредит на покупку этого телефона и постепенно погасить его. Тем самым ваш образ как первоклассного заëмщика повышается», — резюмировал Антон Рогачевский.

Кредитная история хранится в БКИ 10 лет с тех пор, как в нее последний раз вносилась информация. Если все это соблюдать, то за 2-3 года кредитная история улучшится и, возможно, банки не будут смотреть на ваши «грехи» прошлых лет. Но это не точно.

Не забывайте закрывать кредитные карты, следить за друзьями, если вы у них являетесь созаемщиками или поручителями, проверять достоверность данных, и тогда смело можно брать кредит на ремонт любимой дачи.

Проверить кредитную историю бесплатно: полный список БКИ

При рассмотрении заявок финансовые организации всегда обращают внимание на кредитную историю потенциального заемщика. Она дает понимание о платежеспособности и ответственности обратившегося. Однако даже самые выверенные и современные системы могут дать сбой. Бывает, человек внимательно относится к данному вопросу. Он всегда вовремя погашает долги, не обращается в микрокредитные организации за краткосрочными займами и не злоупотребляет запросами в несколько банков одновременно. Однако при отправке заявки на получение денег поступает категоричный отказ.

Причина может крыться в ошибке, которая случайно закралась в историю и привлекла внимание банка. При возникновении такой ситуации можно бесплатно проверить кредитную историю и исправить ее в Бюро. Обратиться легко напрямую или через посредников.

БКИ в России

На сегодняшний день в стране функционирует 8 Бюро кредитных историй. Данные заемщиков могут хранится как в конкретном, так и в нескольких, или во всех сразу. Этот факт зависит от политики банка и его сотрудничества с конкретными БКИ. Определить, где именно можно получить сведения, позволяет запрос в Центральный каталог КИ. Сведения доступны в портале Госуслуги. Их можно запросить абсолютно бесплатно. Альтернативный вариант — проверить кредитную историю онлайн через посредников на платной основе. Важно:

- Существуют ограничения. В Бюро проверить кредитную историю бесплатно можно дважды в год. Последующие запросы платные. Стоимость услуги варьируется от 295 до 800 рублей. Тарифы определяются в зависимости от офиса. Услуга обычно оплачивается через посредников. Их услуги обойдутся еще в 400-800 рублей.

- Достаточно периодической проверки. Если вы редко берете новые кредиты, достаточно проводить процедуру раз в год. Можно подать запрос перед оформлением ипотеки для проверки кредитоспособности.

- Постоянные заемщики инициируют запросы чаще. Если кредиты оформляются часто, проверять КИ лучше раз в полгода, чтобы избежать неприятных сюрпризов.

Далее рассмотрим характеристики БКИ и их особенности подробнее.

Эквифакс

Это известное финансовое учреждение, головной офис которого расположен в Соединенных Штатах Америки. Компания фиксирует сведения о 800 миллионов человек и около 90 миллионов предприятий. Представлена БКИ и в России. Как узнать свою кредитную историю:

- Оставить запрос на сайте компании. Для проведения операции нужна подтвержденная запись на Госуслугах. Если ее нет, то придется обращаться в представительство лично с паспортом.

- Отправить заявление по электронной почте. Необходимо заполнить заявку, подписать посредством электронной подписи. После отправить письмо на адрес hotline@equifax.ru.

- Написать заказное или простое письмо. Вы должны заполнить заявление на кредитный отчет, нотариально заверить его и отправить на почтовый адрес офиса.

- Запросить сведения посредством телеграммы. Клиент предоставляет паспортные данные, почтовый адрес или адрес электронной почты, на который бюро отправит отчет. Подпись на телеграмме должна быть заверена почтовым оператором.

- Обратиться в представительство лично. В офис необходимо прийти с паспортом и заполнить анкету. Адрес офиса и часы работы можно узнать на веб-сайте БКИ.

Внеочередной отчет обойдется в 295 рублей. При обнаружении ошибок можно исправить сведения, отправив запрос на корректировку КИ на указанный ранее е-мейл. Это бесплатно, но компания оплачиваемый сервис: клиент сообщает об ошибках в личном кабинете и получает SMS-сообщения об изменениях. Стоимость сервиса — 995 рублей.

Объединенное кредитное бюро

Одно из крупнейших Бюро в России с центральным офисом в Москве. Есть несколько вариантов получить данные:

- на сайте офиса с подтверждением личности за счет учетной записи на портале Госуслуги, Сбер ID или Тинькофф;

- почтой, отправив заверенную нотариально заявку письмом на адрес компании (есть на сайте);

- телеграммой, заверенной оператором, с указанием полного имени, даты и места рождения, паспортных данных, адреса доставки и номера контактного телефона;

- в офисе — нужен только паспорт.

Проверить историю бесплатно можно дважды в год, а дополнительно — за 390 рублей. Легко запросить данные через Сбербанк-онлайн, но отчеты также будут платными — 580 рублей. Для корректировки ошибок заполните заявку и отправьте в офис. Сделайте скан и пошлите его по электронной почте на адрес sd@bki-okb.ru, либо заказным письмом. Можно передать документ в БКИ лично.

Национальное бюро кредитных историй

Еще один российский сервис, с которым сотрудничают многие банки. Как узнать кредитную историю бесплатно:

- Запросить отчет на сайте БКИ. Вам понадобится подтвержденная учетная запись на Госуслуги.

- Отправить запрос заказным письмом или телеграммой. Здесь схема такая же — данные надо заверить у нотариуса или почтового оператора.

- Подать заявку в офис НБКИ для физических лиц. Основанием для выдачи является паспорт.

Дополнительный кредитный отчет обойдется в 450 рублей. Для внесения изменений требуется связаться с компанией по почте или оставить заявку в ходе личного визита. Адрес для отправки корреспонденции размещен на сайте Бюро. Клиент может бесплатно просмотреть кредитный рейтинг. Также за 699 рублей доступны сведения о размещении кредитной истории клиента в конкретных бюро.

Русский стандарт

Предоставляет проверку кредитной истории бесплатно при условии наличия подтвержденной записи на портале Госуслуги. Запрос отправляется по почте либо через е-мейл. Если аккаунта на государственном портале нет, то нужно пойти в офис с паспортом для составления личного обращения. Представительство расположен в Москве. Точный адрес: Площадь Семеновского, дом 7, строение 1. Приемное время для населения — только по средам.

Дополнительный отчет обойдется клиенту в 200 рублей. Исправить сведения можно через личный кабинет или отправив заявку по почте. Через офис можно послать запрос в Центральный каталог КИ (стоимость — 249 рублей). Для удобства легко подписаться на отправку постоянного отчета или подключить безлимитные запросы сведений. Эта услуга стоит от 899 рублей.

Еще за 50 рублей компания предоставит клиенту кредитный рейтинг. Клиент сможет оценить шансы на получение одобрения самостоятельно. Однако банк выдает кредиты на основании собственных алгоритмов, и оценка БКИ может не совпадать с мнением финансовой организации.

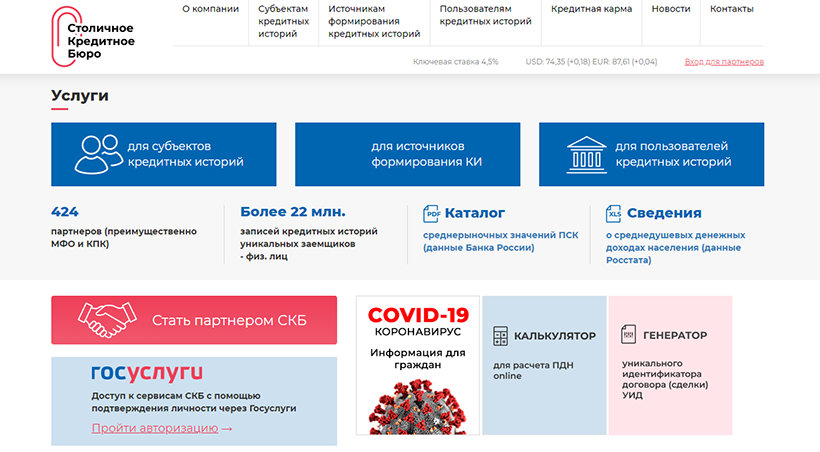

Столичное кредитное бюро

Рассмотрим еще одну компанию, хранящую сведения клиентов. Для получения детальной информации можно:

- получить отчет в персональном профиле, пройдя авторизацию через Госуслуги;

- отправить заявление на официальный е-мейл info@stbureau.ru, подписав документ электронной подписью квалифицированного вида;

- лично посетить офис с паспортом, заранее записавшись на прием по телефону: 88003335859;

- отправить нотариально заверенное письмо или телеграмму.

Сколько стоит внеочередной отчет на сайте не указано. Цена составления документов предоставляется клиенту по запросу. Чтобы узнать стоимость, необходимо позвонить по телефону горячей линии, который указан выше. Для исправления истории заполните заявку, распечатайте и подпишите, а затем отправьте в офис. Нужно предварительно послать фото или скан заявки на электронный адрес info@stbureau.ru. Компания может отправить запрос в Центральный каталог и узнать, в каких еще уполномоченных организациях хранится история клиента. Данный сервис предоставляется без оплаты.

Восточно-Европейское кредитное бюро

Фирма оказывает услуги по хранению и предоставлению сведений. ВЕКБ имеет головной офис в Санкт-Петербурге. Обратившиеся могут выбрать один из следующих вариантов получения отчета:

- через сайт — нужно предварительно зарегистрироваться и подтвердить личность с помощью учетной записи Государственных услуг;

- лично, предварительно отправив заявку через личный кабинет, а затем прийти в офис в назначенное время;

- по электронной почте, написав заявку, заверив ее у нотариуса и отправив в СПб на адрес: улица Рубинштейна, дом 15-17, офис 103;

- телеграммой с указанием полного имени, даты и места рождения, номера телефона, паспортных данных и обратного адреса.

В рамках установленных ограничений можно проверить кредитную историю бесплатно. Цена прочих отчетов доступна по запросу, ее можно уточнить по номеру 88125758401. На сайте офиса нет информации о том, как исправить ошибки в документе. Для выяснения обстоятельств позвоните или напишите в офис. За 500 рублей в офисе можно сделать запрос в ЦК и узнать, в каких еще Бюро хранятся сведения. За 1000 рублей фирма сама запросит и предоставит информацию из остальных организаций.

Межрегиональное бюро

Российская компаний, функционирующая в столице. Работает с 2005 года и сотрудничает со многими банками. Для удобства обратившегося есть несколько вариантов:

- через веб-страницу с профилем на Государственных услугах;

- по е-мейл с использованием подписи электронного типа на адрес info@kredo-kam.ru;

- заверить заявление нотариусом и отправить почтой;

- телеграммой, заверенной у сотрудника почты;

- в офисе.

Тарифы на отчеты предоставляются клиенту по телефону 89034799158. На веб-сайте ничего не сказано о корректировке. Порядок действий стоит уточнять у представителей фирмы. За 200 рублей организация предоставляет обратившемуся список бюро, в которых хранится история.

Красноярское бюро

Фирма предоставляет информационные услуги только удаленно. Как запросить сведения:

- Через официальный веб-ресурс. Снова понадобится использование профиля на портале. Для его регистрации следует обратиться в МФЦ с паспортом и СНИЛС. Предварительно нужно создать профиль на сайте самостоятельно.

- С помощью е-мейл. Вам необходимо заполнить заявку, подписать ее расширенной подписью (электронной) и отправить на info@kr-bki.ru.

- По почте. Письмо отправляется после заверения текста нотариусом. Это довольно дорого, особенно, если нужно обращаться в несколько БКИ сразу.

- Телеграммой. Необходимо заполнить телеграмму по образцу, подтвердить у оператора и отправить.

При необходимости можно запросить внеочередной отчет. Цена такой услуги по тарифу компании — 800 рублей. Есть специальные скидочные программы для пенсионеров и инвалидов. Они получат документы за 560 рублей. Это приятный бонус для таких категорий граждан. Если в полученных сведениях обнаружены ошибки, то их можно исправить. Это проводится в ходе личного визита, отправкой нотариально заверенного письма или в ходе посещения представительства. Дополнительный сервис — сбор данных о том, какие еще организации задействованы в сборе информации. Услуга будет стоить 400 рублей. В рамках скидки для пенсионеров/инвалидов — 280.

Fingram: как проверить бесплатно свою кредитную историю

В идеале каждый гражданин России должен периодически проверять свою кредитную историю. Бесплатно это можно сделать два раза в год в каждом бюро. Зачем? Чтобы точно знать, не оформили ли мошенники заем на ваше имя, почему вам отказали в кредите и нет ли у вас долга. Как получить свою кредитную историю – в новом выпуске Fingram.

1. Что такое кредитная история?

Кредитная история – это документ, в котором собрана информация обо всей кредитной активности юридического или физлица. В ней содержится информация о запросах на кредиты, обслуживании и погашении задолженности, о поручительствах и кредиторах. Также отражаются просрочки или досрочные погашения. В кредитной истории описываются все кредиты с 2005 года. Дополнительные сведения о долгах могут внести операторы сотовой связи и судебные приставы из-за просрочек по алиментам и ЖКХ. На основании этих сведений кредиторы делают вывод, насколько надежным клиентом является заемщик. Также ее используют страховщики и работодатели.

2. Где моя кредитная история?

Кредитная история хранится в бюро кредитных историй. Список БКИ есть в ЦБ в « Государственном реестре бюро кредитных историй ». Список можно получить онлайн бесплатно. Для этого нужна подтвержденная учетная запись на сайте госуслуг, также можно воспользоваться приложением «Госуслуги». Сведения о БКИ, в которых хранится ваша кредитная история, доступны на портале госуслуг в разделе каталога «Налоги и финансы» в подразделе «Все услуги / Отраслевые справки и реестры».

3. Как посмотреть список БКИ, где хранится моя кредитная история?

2. Подайте заявление на получение электронной услуги.

3. Дождитесь, пока список организаций появится в личном кабинете. Там будет таблица с адресами, названиями и телефонами бюро.

4. Как узнать мою кредитную историю?

Посмотреть кредитную историю можно с паспортом в офисе БКИ или онлайн на сайтах банков или организаций.

Например, можно ознакомиться с историей онлайн бесплатно в Национальном бюро кредитных историй.

1. Авторизуемся в личном кабинете НБКИ или регистрируемся через сайт госуслуг, а потом авторизируемся. Через «Госуслуги» все бюро сверяют данные, чтобы убедиться что вы – это вы, а не мошенник.

2. Выбираем услугу «Запрос кредитной истории» — «Получить бесплатно».

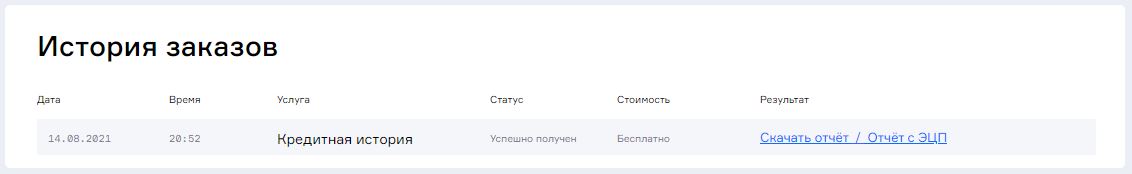

3. Сразу же получаем историю заказов, где предлагается скачать отчет о вашей кредитной истории.

4. Там можно бесплатно узнать и ваш персональный кредитный рейтинг.

Бонус:

Кредитная история влияет на получение новых кредитов или ипотеки. От кредитной истории может зависеть и максимальная сумма, которую банк готов вам выдать.

Совершенно «пустая» кредитная история — тоже не самый лучший вариант для банков. С их точки зрения особенно надежен тот клиент, который периодически получает и вовремя гасит кредиты, а не тот, кто вообще не брал их много лет.

Также в ЦБ существует « Центральный каталог кредитных историй ». Там хранятся данные только из титульной части кредитных историй, содержащей общие данные, касающиеся основных персональных идентификационных сведений об их обладателях.

Бесплатно получить кредитную историю в каждом бюро на бумажном носителе можно не чаще одного раза в год. За последующие (в течение года) обращения БКИ вправе взимать плату.

Кредитную историю не выдают всем желающим, ими могут оказаться мошенники. Чтобы защитить клиентов, компании просят подтвердить, что вы — это человек из кредитной истории.

Персональный кредитный рейтинг является аналогом скоринга, который используют банки и МФО при принятии решения о кредитовании клиента. Балл рассчитывают бюро по своим существующим скоринговым моделям. Чем выше балл, тем ниже уровень кредитного риска заемщика.

А вы проверяете свою кредитную историю? Сколько раз в год?

8 бюро, где можно бесплатно проверить кредитную историю

Бывает, что человек считает свою кредитную историю идеальной: всегда отдает долги вовремя, не обращается в микрозаймовые организации и не злоупотребляет заявками в разные банки. Но ему вдруг отказывают в новом займе — как будто совершенно без повода.

Дело может быть в обычной ошибке, которая случайно закралась в кредитную историю и теперь вызывает у банка недоверие. Проверить это и бесплатно исправить недостоверные сведения можно в бюро кредитных историй: напрямую или через посредников.

В июле 2021 года в России работают восемь БКИ. Кредитная история может быть в любом из этих бюро — только в одном или во всех сразу: каждая организация сама решает, с какими бюро сотрудничать.

Чтобы узнать, где именно хранится ваша кредитная история, нужно сделать запрос в Центральный каталог кредитных историй. Эту информацию можно получить бесплатно на портале госуслуг или за деньги в некоторых бюро.

В каждом БКИ можно бесплатно запросить свою кредитную историю, но только дважды в год. Все дополнительные запросы будут платными: от 295 до 800 Р в зависимости от бюро. Через посредников услуга обычно платная уже с первого запроса: цена варьируется от 400 до 800 Р .

Если вы редко берете новые кредиты, достаточно проверять кредитную историю раз в год или перед тем, как брать ипотеку. Если часто — советую проверять кредитную историю как минимум раз в полгода, чтобы избежать неприятных сюрпризов.

В этой статье расскажу обо всех действующих БКИ: как получить кредитную историю, что делать с ошибками и чем еще могут быть полезны бюро

Как победить выгорание

Эквифакс

Как узнать кредитную историю. «Эквифакс» предлагает несколько способов получить кредитную историю:

- на сайте бюро. Нужна подтвержденная запись на госуслугах, а если ее нет, можно удостоверить свою личность в офисе бюро;

- по электронной почте. Нужно заполнить заявление, подписать его квалифицированной или простой электронной подписью и отправить на адрес бюро: hotline@equifax.ru;

- по обычной почте. Нужно заполнить заявление на получение кредитного отчета, заверить у нотариуса и отправить на адрес бюро;

- с помощью телеграммы. Нужно указать паспортные данные, а также почтовый адрес или адрес электронной почты, на который бюро пришлет кредитный отчет. Подпись обязательно должна быть заверена оператором почтовой связи;

- в офисе. Нужно приехать в бюро с паспортом и заполнить заявление. Адрес и время работы бюро можно посмотреть на сайте.

Сколько стоит дополнительный кредитный отчет: 295 Р .

Как исправить ошибки. Распечатать и заполнить заявление о внесении изменений в кредитную историю, а потом отправить скан документа на электронную почту бюро hotline@equifax.ru.

Это бесплатно, но еще «Эквифакс» предлагает похожую платную услугу: можно сообщать об ошибках в кредитной истории в личном кабинете и получать информацию обо всех внесенных изменениях по смс. Одно обращение стоит 995 Р .

Банк одинаково работает с ошибками в обоих случаях: платная услуга просто позволяет сэкономить время на печать заявления.

Дополнительные услуги. Бюро помогает клиентам разобраться и с другими нестандартными ситуациями, связанными с кредитами и банками. Вот какие услуги «Эквифакса» могут пригодиться:

- Защита от мошенничества. Бюро уведомляет клиента о каждом кредите, оформленном на его паспортные данные. Уведомления по смс и электронной почте стоят 525 Р в год, а за 425 Р в год сообщения будут приходить только на электронную почту.

- Стратегия выхода из закредитованности. Если у клиента слишком большая долговая нагрузка, БКИ предложит план погашения действующих кредитов. Правда, для этого нужны дополнительные средства, которые позволят закрывать кредиты, а долги не должны находиться у коллекторов.

- Пакеты кредитных отчетов. В течение года кредитные отчеты можно будет заказать в любое время. Пять отчетов стоят 695 Р , а десять — 895 Р . Услуга пригодится тем, кто часто берет кредиты и хочет быть уверен, что в кредитной истории нет ошибок.

Объединенное кредитное бюро

Как узнать кредитную историю. Есть несколько вариантов:

- на сайте бюро. Нужно зарегистрироваться и подтвердить личность с помощью учетной записи на госуслугах, Сбер ID или Тинькофф;

- по почте. Нужно заполнить заявление, заверить его у нотариуса и отправить по адресу бюро: 115114, Москва, Шлюзовая набережная, 4, офис АО «ОКБ»;

- с помощью телеграммы. В телеграмме нужно написать «Прошу предоставить кредитный отчет» и указать ФИО, дату и место рождения, паспортные данные, адрес доставки кредитного отчета и контактный телефон. Телеграмму должен заверить оператор;

- в офисе — понадобится только паспорт.

Сколько стоит дополнительный кредитный отчет: 390 Р . Можно запрашивать кредитную историю через «Сбербанк-онлайн», но тогда отчеты будут платными — 580 Р .

Как исправить ошибки. Заполнить заявление и передать его в бюро: отправить скан по электронной почте на адрес sd@bki-okb.ru, направить службе поддержки через личный кабинет или принести документ в офис.

Дополнительные услуги. В бюро можно подключить специальный сервис «ОК СКор», который будет высылать уведомления об изменениях в кредитной истории. Такая услуга стоит 390 Р на месяц и 790 Р на год. Но это касается только изменений, которые поступают в «Объединенное кредитное бюро»: если клиент оставит заявку на кредит в банке, который сотрудничает с другим БКИ, уведомление не придет.

Национальное бюро кредитных историй

Как узнать кредитную историю. В этом бюро кредитный отчет можно получить несколькими способами:

- запросить отчет на сайте бюро. Понадобится подтвержденная учетная запись на госуслугах;

- отправить запрос по почте или заверенной телеграммой;

- подать заявление в офисе НБКИ для физических лиц.

Сколько стоит дополнительный кредитный отчет: 450 Р .

Как исправить ошибки. Отправить запрос на оспаривание информации по почте или прийти в офис бюро.

Обратите внимание, что адрес для отправки корреспонденции и адрес офиса различаются. Письма и телеграммы нужно отправлять по адресу: 121069, Москва, Скатертный переулок, 20, стр. 1.

Офис находится в другом месте: Москва, Нововладыкинский проезд, 8, стр. 4 (бизнес-центр «Красивый дом»), подъезд 1, второй этаж, офис 209.

Дополнительные услуги. Можно получить сведения из ЦККИ: за 300 Р бюро сформирует список бюро, в которых хранится кредитная история клиента. В личном кабинете можно посмотреть кредитный рейтинг — это бесплатно.

Другая услуга помогает узнать, как менялся кредитный рейтинг клиента в течение года, — это стоит 699 Р .

Кредитное бюро «Русский Стандарт»

Как узнать кредитную историю. Бюро предоставляет кредитную историю по запросу в личном кабинете или по электронной почте — для этого понадобится подтвержденный аккаунт на госуслугах.

Еще можно обратиться в офис бюро лично. Он находится по адресу: Москва, Семеновская площадь, 7, к. 1. Заявления на получение кредитной истории принимают только по средам.

Сколько стоит дополнительный кредитный отчет: 200 Р .

Как исправить ошибки. Можно сделать это через личный кабинет или отправить заявление по почте.

Дополнительные услуги. Через бюро можно отправить запрос в Центральный каталог кредитных историй за 249 Р , подписаться на кредитный отчет и неограниченно запрашивать кредитную историю — эта услуга стоит от 899 Р .

Еще за 50 Р БКИ предоставит клиенту кредитный рейтинг — то есть оценит его шансы на получение кредита. Впрочем, это ничего не гарантирует: кредиты выдает именно банк, и оценка бюро кредитных историй может не совпадать с его мнением по этому вопросу.

Столичное кредитное бюро

Как узнать кредитную историю. Это можно сделать одним из следующих способов:

- получить отчет в личном кабинете: потребуется подтвержденная запись на госуслугах;

- отправить заявление по электронной почте info@stbureau.ru. Его нужно подписать усиленной квалифицированной электронной подписью;

- лично обратиться в офис. Для этого нужно заранее записаться по телефону: 8 800 333-58-59. В офисе понадобится паспорт;

- отправить письмо или заверенную телеграмму на адрес бюро: 115162, Москва, ул. Шаболовка, 31, стр. Б, пом. № 81. Почтовый запрос должен быть заверен у нотариуса.

Сколько стоит дополнительный кредитный отчет: по запросу. Чтобы узнать стоимость, нужно позвонить по номеру 8 800 333-58-59 .

Как исправить ошибки в кредитной истории. Заполнить заявление, распечатать и подписать его, а потом отправить в бюро. Каким именно способом — на сайте бюро не указано, поэтому я советую для начала отправить фото или скан заявления на электронную почту бюро info@stbureau.ru. Если нужно будет направить заявление в другом виде, сотрудники бюро об этом сообщат.

Дополнительные услуги. Бюро может отправить запрос в ЦККИ и узнать, в каких еще бюро хранится кредитная история клиента. Это бесплатно.

Восточно-Европейское кредитное бюро

Как узнать кредитную историю. В этом бюро клиенты могут выбрать один из следующих вариантов:

- через сайт. Нужно зарегистрироваться и подтвердить личность с помощью учетной записи на госуслугах;

- лично. Сначала нужно отправить запрос через личный кабинет, а потом приехать в офис бюро;

- по почте. Нужно заполнить заявление, заверить его у нотариуса и отправить по адресу: 191002, Россия, Санкт-Петербург , ул. Рубинштейна, 15-17 , офис 103;

- с помощью телеграммы. Нужно указать ФИО, дату и место рождения, телефон, паспортные данные и адрес, куда БКИ отправит кредитную историю.

Сколько стоит дополнительный кредитный отчет: по запросу. Чтобы узнать стоимость, нужно позвонить по номеру +7 812 575-84-01

Как исправить ошибки. На сайте бюро не указано, как исправлять ошибки в кредитной истории. Если вы нашли недостоверные сведения, позвоните или напишите в бюро.

Дополнительные услуги. За 500 Р бюро может сделать запрос в ЦККИ и узнать, в каких бюро хранится кредитная история клиента. А за 1000 Р предоставит кредитную историю из всех этих бюро.

Межрегиональное бюро кредитных историй

Как узнать кредитную историю. Бюро предлагает клиентам стандартные способы передать запрос:

- через сайт. Нужна подтвержденная учетная запись на госуслугах;

- по электронной почте. Нужно заполнить заявление, подписать его усиленной квалифицированной электронной подписью, приложить сертификат подписи отдельным файлом и отправить документы на почту info@kredo-kam.ru;

- по обычной почте. Нужно заполнить заявление, заверить его у нотариуса и отправить заказным письмом в адрес МБКИ: 403893, Волгоградская область, г. Камышин, 8-й мкр , 4, МБКИ «КРЕДО»;

- с помощью телеграммы. Нужно заполнить телеграмму по образцу, заверить ее у оператора и отправить по тому же адресу;

- в офисе бюро по тому же адресу.

Сколько стоит дополнительный кредитный отчет: по запросу. Чтобы узнать стоимость, нужно позвонить по номеру +7 903 479-91-58 .

Как исправить ошибки. На сайте бюро об этом ничего не сказано. Если вы нашли ошибку, позвоните или напишите в бюро.

Дополнительные услуги. За 200 Р бюро направляет запрос в ЦККИ и предоставляет клиенту список всех бюро, в которых хранится его кредитная история.

Красноярское бюро кредитных историй

Как узнать кредитную историю. Это можно сделать только дистанционно:

- на сайте бюро. Потребуется подтвержденная учетная запись на госуслугах;

- по электронной почте. Нужно заполнить заявление, подписать его усиленной квалифицированной электронной подписью и отправить на адрес БКИ info@kr-bki.ru;

- по обычной почте. Нужно заполнить заявление, заверить его у нотариуса и отправить по адресу: Красноярск, ул. Конституции СССР, 17, офис 156;

- с помощью телеграммы. Нужно заполнить телеграмму по образцу, заверить у оператора и отправить по тому же адресу.

Сколько стоит дополнительный кредитный отчет: 800 Р . Для людей с инвалидностью и пенсионеров льготная цена — 560 Р .

Как исправить ошибки в кредитной истории. Заполнить заявление и передать его в бюро. Можно принести лично или заверить у нотариуса, а потом отправить по почте.

Дополнительные услуги бюро. Бюро может сделать за вас запрос в ЦККИ и узнать, где еще хранится ваша кредитная история. Для людей с инвалидностью и пенсионеров услуга стоит 280 Р . Для всех остальных заемщиков — 400 Р .