Чем отличается банковский счет от карточного

Счет получателя и номер карты

Многие граждане, далекие от банковской сферы, путаются в понятиях и терминах. Некоторые полагают, номер карты — это и есть номер счета, но это ошибочное мнение. Это кардинально разные реквизиты, выполняющие различные задачи. Кроме того, любая банковская карта так или иначе имеет и счет, и номер.

Что такое счет получателя и номер карты, по каким реквизитам лучше делать перевод, как выполняется операция. Что вообще означают эти цифры. На Бробанк.ру — полное разъяснение вопроса и важные аспекты, которые нужно учесть.

Чем отличается номер карты и номер счета

Номер карты — это числовой набор, расположенный на лицевой стороне пластика. Это строго индивидуальный номер, другого точно такого же нет. Обычно набор состоит из 16-ти цифр. У некоторых граждан до сих пор имеются на руках карты Маэстро, их номер состоит из 18 знаков.

Фактически это числовой набор, который привязан к конкретному банку, к конкретному человеку и именно этой карте. Его можно использовать для выполнения некоторых финансовых операций, например, для получения переводов.

Номер счета — это уже часть банковских реквизитов. Именно к счетам банки привязывают карточные продукты, часто называя их карточными счетами. У любого пластика есть и номер, и счет, как часть реквизитов. Полные реквизиты обычно используются для передачи в какие-то инстанции, для получения переводов от юридических лиц.

Номер карты и расчетный счет — это разные реквизиты, но они вместе принадлежат карточке. Совершать приходные операции можно и по тому, и по другому.

Что означает номер на пластике

Российские банки преимущественно выпускают платежные средства Виза и Мастеркард, номера которых состоят из 16 чисел. Это международные финансовые инструменты, поэтому в каждой обслуживаемой стране карты имеют идентичный вид. И карточки МИР от Национальной ПС тоже приведены к аналогичному знаменателю, выглядят точно так же.

Номер карты отражен на лицевой стороне пластика, он имеет вид 1111 2222 3333 4444. И в каждом числе кроется важная информация:

- первая цифра говорит, какая платежная система обслуживает пластик Виза — 4, Мастеркард — 5, МИР — 2;

- следующие пять цифр — это БИН, который говорит о том, какой банк, какой филиал выпустил платежное средство. Кредитным и дебетовым карточкам присваиваются разные БИНы, поэтому по этому номеру можно определить не только банк, но и тип пластика;

- следующие девять цифр — это уже уникальный номер, присвоенный держателю;

- последнее число — контрольное.

Вот и получается, что идентичных номеров в мире просто не встречается. И если нужно определить, какой банк выпустил пластик, можно воспользоваться бесплатными онлайн-сервисами, которые моментально предоставляют информацию.

Что можно делать с номером

Если вы хотите получить на карту какое-то пособие, оформить пенсию, получить перевод от юридического лица, просто номер не примут. Государственные структуры и предприниматели работают только с полными реквизитами. По номеру совершаются только простые транзакции:

- переводы с карты любых банков. Вы можете передать числовой набор с пластика другому человеку, и тот сделает вам перечисление. Это можно делать через банкинг, различные онлайн-сервисы, стационарные пункты приема платежей;

- оплата покупок и услуг в интернете. Для выполнения операции нужно ввести номер карты, срок ее действия и код CVC, который найдете на обороте пластика.

В основном номер карты используется только для переводов между физическими лицами. Это самый простой вариант перекинуть кому-то деньги. Таким образом средства поступают на нужную карточку моментально, чего нельзя сказать о переводах по полным реквизитам счета.

Номер счета банковской карты

Если клиент обращается в банк за выпуском карты, то в первую очередь на его имя регистрируется счет. И уже потом к нему прикрепляется платежное средство. Часто его еще называют карточный счет — это реквизиты, которые привязаны к конкретному пластику. Точнее, пластик к ним привязан.

Если сравнить номер карты и счета, то последний будет более объемным, он состоит уже из 20 цифр, и каждая несет определенную информацию. Расшифровка такая:

- первые три числа сообщают о виде счета. Например, для физических лиц — 408, для юридических лиц и ИП — 407, 423 — это вклад и так далее;

- следующие два числа дополняют первую группу. Например, 02 — это ОАО или ЗАО;

- следующая группа из трех чисел — код валюты. Например, если обслуживание ведется в рублях, то это 810;

- девятая цифра — контрольная;

- следующие четыре числа — в них зашифрован номер отделения банка, где были заведены реквизиты;

- и последний блок из семи цифр — индивидуальный номер клиента этого банка.

То есть номер счета платежной карты как бы дополняет номер карточки, дает несколько больше информации о владельце. Например, это может быть не простая дебетовая карта, а бизнес-пластик юридического лица, о чем и скажет номер. Также будет понятно, какая валюта используется.

Операции с банковским счетом

Специальный карточный счет Сбербанка или любого другого банка — это и есть простой лицевой или расчетный счет. Обычно он используется для передачи в какие-то инстанции. Например, когда человек оформляет пенсию, пособия, ждет перевода от юридического лица. При написании заявления на перевод зарплаты на карту тоже нужны полные реквизиты прикрепленного к ней счета.

Переводы на счета всегда идут гораздо дольше, чем отправления по номерам карт. Это буду уже межбанковские переводы, которые выполняются за 2-3 рабочих дня.

Чтобы выполнить транзакцию, одного счета мало, нужно получить в банке полные реквизиты, в которые входят:

- юридическое наименование банка-получателя;

- БИК этого банка и корреспондентский счет;

- номер счета получателя;

- ФИО владельца реквизитов.

То есть сам номер счет — это только часть “адреса”. Чтобы платеж дошел, нужны полные реквизиты. Их можно получить в банке, в банкомате или в офисе обслуживающего банка.

Номер карты и номер счета — одно и тоже?

Некоторые граждане полагают, что номер счета и номер карты совпадают, что это одно и то же значение. Но это ошибка, это разные реквизиты карточки. И то, что отображено на пластике, вообще не совпадает с актуальными реквизитами карточного счета.

Как узнать номер счета карты Сбербанка

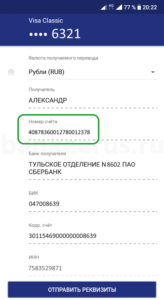

Перевод на карту Сбербанка можно без проблем совершить и просто по номеру, который на ней расположен. Платеж дойдет моментально, иные сведения для выполнения транзакции не нужны. Если же нужны реквизиты для передачи какой-то фирме или государственной инстанции, Сбербанк предлагает четыре способа:

- в системе Сбербанк Онлайн;

- в мобильном приложении банка;

- в банкомате: вставляется карту, нужная информация находится в разделе “Мои счета”, реквизиты будут распечатаны на чеке;

- в офисе Сбербанка, при себе нужно иметь паспорт.

Банковская карта и счет — несколько разные вещи. Счет без пластика существовать может, а вот карточка без привязанного счета — нет. Но оба эти реквизита можно использоваться для работы с пластиком. И помните, что номер карты и лицевой счет — это не одно и то же.

Источник информации:

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Комментарии: 7

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Мне приходят смс с каким -то балансо и последние 4цифры банковской карты.Можно ли узнать что это за баланс.И куда мне обратиться.

Что за выплата мне приходит.И где мне узнать.

Ирина, добрый день. Подробности операции можно узнать в личном кабинете мобильного или Интернет-банка. Также можно обратиться в службу поддержки банка, выпустившего вашу карту (позвонив по номеру горячей линии, написав в чат), или банка, чье наименование указано в СМС. Только не перезванивайте по номеру, указанному в сообщении, поскольку есть вероятность, что это — мошенническая рассылка.

Как узнать получателя карты

Уважаемый Сергей, перед подтверждением платежа система предоставит данные получателя платежа.

Здравствуйте Подскажите пожалуста, я взял кредит в Газпромбанка мне дали платежную карту и сказали что с нее будут списывать кредит также в договоре есть счет карты, как мне лучше ложить деньги на карту по номеру карты или на счет карты , дело в том что я прочитал в интернете что Газпромбанк у одного человека не списал деньги с карты во время ведь тогда придется платить просрочку, с уважением Михаил.

Уважаемый Михаил, вы можете класть деньги на карту и списания будут производиться автоматически.

Сбербанк: чем отличается номер банковской карты от номера её счёта

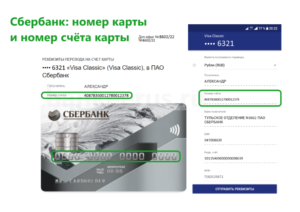

Зачастую многие держатели банковских карт Сбербанка считают, что номер карты это и есть номер её счёта. На самом же деле это не так. Далее коротко рассмотрим подробнее что такое номер карты и номер счёта карты, и чем эти понятия отличаются.

Номер банковской карты Сбербанка

Номер карты Сбербанка – это 16 цифр на лицевой стороне пластика (платёжные системы: Visa, MasterCard и МИР). Номер карт Maestro включает 18 цифр (Сбербанком больше не выпускаются).

Каждый номер уникален, при этом это не просто набор цифр, в номере зашифрована определённая информация: тип карты ( кредитная или дебетовая ), платёжная система, название банка, выпустившего карту и другие сведения (подробнее о расшифровке номера). Поэтому, когда вы получаете уведомления по совершённым операциям в СМС-сообщениях с номера 900 или ответы на USSD-запросы, то в целях безопасности указываются лишь последние четыре цифры номера карты, по той же причине полный номер карты не отображается в Сбербанк Онлайн или Мобильном приложении Сбербанка.

Номер карты может понадобиться при совершении переводов на другую карту по её номеру (кстати, в этом случае для перевода можно использовать бесплатные USSD-команды или платные СМС на номер 900 ), или при оплате товаров и услуг в Интернете.

Важно: никогда и не кому не сообщайте данные ваших банковских карт (номер, срок действия, код безопасности), не отправляйте и не выкладывайте в общий доступ фотографии или скриншоты лицевой стороны вашей банковской карты, где указан её номер, и тем более обратной стороны карты с кодом безопасности CVV2/CVC2 . Воспользовавшись этими данными мошенники без труда могут получить доступ к деньгам на ваше карточке.

Номер счёта карты

Карточный счёт (счёт карты) – это банковский счёт, где хранятся все денежные средства клиента. Номер счёта карты включает 20 цифр. В номере счёта также зашифрована различная информация (валюта счёта, подразделение банка, где обслуживается счёт и так далее).

Банковского счёта карты (20 цифр) нет на карте – там указан лишь её номер (16 цифр).

Так, у нескольких карт (с разным номером) может быть один общий карточный счёт, если к основной карте оформить дополнительную карту Сбербанка.

Номер счёта карты ( как узнать ) может понадобиться при переводах по банковским реквизитам , платежей в адрес юридических лиц, для SWIFT-переводов, и в некоторых других случаях.

Заключение: чем отличается номер карты от номера её счёта

Следует запомнить, что номер карты, нанесённый (или эмбоссированный ) на лицевой стороне карты Сбербанка (16 цифр), позволяет банку и платёжной системе идентифицировать проведение платёжных операций, совершаемых с помощью той или иной конкретной карты.

Номер карты уникален и не имеет региональной привязки (в рамках одной платёжной системы). Его можно увидеть только на лицевой стороне банковской карты и больше нигде (мера безопасности), тогда как номера счёта вы там не найдёте.

Номер карточного счёта (20 цифр) – не является уникальным (открывается в конкретном отделении Сбербанка и имеет региональную привязку). Номер счёта карты можно посмотреть в Мобильном приложении Сбербанка, через Сбербанк Онлайн, обратившись непосредственно в отделение банка, или по телефону через Контактный Центр.

К одному карточному счёту может быть привязано несколько банковских карт с разными номерами и данными о владельце.

Если же говорить совсем просто, то номер карты – это 16 цифр на самой карте, а номер карточного счёта – это 20 цифр (т.е. номер банковского счета, где лежат ваши деньги), которых на карте нет.

Карточный счет в банке — это что такое?

Многим интересно, как открыть карточный счет в банке?

Пластиковая карта — быстрый и удобный способ совершения безналичных финансовых действий. Банки предлагают для своих клиентов разные типы электронных изделий, например, кредитные, дебетовые и другие. Кроме того, финансовые учреждения открывают индивидуальные счета держателям карт. Но что представляет собой карточный счёт в банковской структуре, как соотносится пластиковый инструмент с индивидуальной записью учёта, которая используется финансовой организацией? Что такое карточный счёт в финансовом учреждении? Карточный счет в банке — это, прежде всего, учётная запись или аккаунт, к которому привязывают пластиковую карту. На такой счёт поступают денежные средства. С него же они и списываются при расходе. Номер, который отражён на лицевой части карточки серебряными или золотыми цифрами, а также числовое значение индивидуальной учётной записи различаются. Первый показатель имеет шестнадцать или восемнадцать цифр, а второй двадцать.

Что такое карточный счёт в финансовом учреждении? Карточный счет в банке — это, прежде всего, учётная запись или аккаунт, к которому привязывают пластиковую карту. На такой счёт поступают денежные средства. С него же они и списываются при расходе. Номер, который отражён на лицевой части карточки серебряными или золотыми цифрами, а также числовое значение индивидуальной учётной записи различаются. Первый показатель имеет шестнадцать или восемнадцать цифр, а второй двадцать.

Сколько их может быть?

Каждый человек, являющийся клиентом банка, может быть владельцем множества так называемых учётных записей в одной, а также нескольких финансовых организациях. Для комфортной работы финансовых компаний и пользователей их услуг были разработаны мобильные пластиковые инструменты, расчеты по которым выполняются безналичным способом в дистанционном режиме.

Специальный счет

Карточный счет в банке — это цифровое обозначение учётной записи того или иного клиента с привязкой к ней кошелька с определённым числовым номером. С его помощью банк проводит контроль, а также учёт всех денежных операций держателя данного платежного продукта. В том случае, когда держатель пластика пользуется несколькими кошельками в одной и той же финансовой компании, часть их могут привязать к одной записи учета.

Если клиент отправляет наличные деньги на карту, осуществляет перевод определенной суммы с другой, он выполняет пополнение карточного счёта автоматически. При запросе информации о балансе, клиент узнаёт о том, сколько денежных средств у него в банке на конкретной учётной записи.

Каким образом можно узнать свой карточный счёт?

Карточный счет в банке – это так называемая ячейка для денежных средств, привязанная к пластиковому носителю. Запоминать его номер вовсе не обязательно. Безусловно, довольно проблематично держать в памяти двадцатизначное число. Могут возникнуть ситуации, при которых этот номер все же может понадобиться. Но где и каким образом можно узнать номер аккаунта, к которому был привязан кошелёк?

- Он указывается в соглашении, которое заключается между клиентом и финансовой организацией во время получении пластикового инструмента.

- В конверте с индивидуальным кодом, в котором предоставляют именные продукты, имеются сведения о номерах пластиковой карты и банковской учётной записи.

- На оборотной стороне каждого продукта указывают телефон «Горячей линии» финансовой компании, которая выдавала карту. Если позвонить по данному номеру, сообщить специалисту необходимые конфиденциальные сведения, клиент банка имеет право узнать информацию о своей учётной записи.

- В интернет-банкинге подобные сведения можно получить через Сеть.

- Во время использования такого кошелька в банкомате держатель карты может запросить номер своего карточного счёта.

В том случае, если данные способы для клиента не подходят, то ему следует отправиться в банковское отделение и запросить через сотрудника всю необходимую информацию.

Виды карточных счетов

Банковские карточные счета бывают двух типов.

- Дебетовый карточный счет в банке — это текущий баланс. Выдача подобного пластика даёт возможность его владельцу списывать средства через банкоматы. Кроме того, благодаря ему можно осуществлять оплату и различные транзакции в пределах суммы, которая имеется на специальном карточном счете. Именно данный вид карточных счетов применяют для перечисления на них зарплаты и пенсии, а также всевозможных социальных выплат и прочего.

- Кредитный. При оформлении данной услуги держателю карты предоставляют лимит, в пределах которого человек может производить оплату сверх имеющихся на учетной записи средств. Вот, что означает карточный счет в банке.

При этом размер ограничений прописывается в договоре при оформлении. Непосредственно карты бывают нескольких видов:

- массового класса;

- среднего уровня;

- элитный тип.

Все карты отличаются степенью защиты, а также ценой и предоставляемыми услугами клиентам.

Что выяснить в момент оформления?

Карточный счет в банке — это возможность распоряжения деньгами безналичным расчетом. Они привлекают клиентов, благодаря легкости оформления и высокой скорости выдачи платежного инструмента. Во время оформления услуги рекомендуется выяснить ряд следующих моментов:

- возможность списания либо пополнения;

- размер взимаемой комиссии;

- доступность денежных средств за территорией России;

- предоставление держателям карты дополнительных услуг;

- наличие затрат при ведении учетной записи.

Как правило, карточные счета банковских структур дают возможность использовать средства за границей. Все, что для этого требуется при оформлении визы, — это передать справку из финансовой организации о наличии учетной записи, а также об остатках на ней. Открыть карточный счет в банке не составит труда. Для этого потребуется всего лишь паспорт.

Характеристики

К базовым характеристикам карточного счета финансовой организации относятся нижеприведенные характеристики:

- Возможность привязки нескольких платежных систем к одному аккаунту. При этом пластик можно передавать, к примеру, одному из членов своей семьи для последующего применения. Денежные средства, например, получает отец, а пользуются ими дети и жена.

- Карточные счета для юридических лиц (их ещё называют корпоративными картами) обладают аналогичными особенностями. У каждого сотрудника своя платежная система с определенными ограничениями, что касается расходов. При этом у организации может быть всего лишь одна учётная запись.

- Предоставление определенного лимита от одного до двух лет. По завершении срока можно произвести оформление еще одной пластиковой карты. В данном случае номер карточного счета изменится, а банковский сохранится.

Отличие текущего счета в банке от карточного

Важно понимать, что текущим банковским счетом является тот, что открывается физическим лицом для личного использования, то есть не для предпринимательства.

В то же время, чтобы максимально удобно было с ним работать, в частности, вносить на него наличные и их снимать, к счету привязывают специальную пластиковую карту. Тогда текущий счет становится карточным.

Выпускать и обслуживать пластиковый носитель бесплатно не получится, за исключением редких случаев (социальные карты). По условию договора за это банк взимает определенную комиссию. Также возможно подключение специальных опций, за которые тоже придется периодически платить.

Выводы по теме

Таким образом, при открытии обычного или же специального карточного счета важно обратить своё внимание на условия, выдвигаемые банковским учреждением. Важно также изучить все аспекты сотрудничества, начиная от комиссии и доступности услуг, заканчивая лимитами. Мы рассмотрели в статье, что значит карточный счет в банке.

Что такое карточный счет и зачем он нужен?

Карточный счет — это счет, который открывается пользователем в банке и привязывается к карте. На него проводится зачисление денежных средств с целью дальнейшей оплаты товаров и услуг с помощью банковской карты.

Банковская карта: что это такое?

Банковская карточка — это инструмент из пластика, который дает возможность получить доступ к имеющимся на карточном счете деньгам.

Справка! Это называется — специальный карточный счет. Его открывает банк для отслеживания финансовых операций, которые выполняет пользователь.

В случае, когда все карты привязываются к одному счету, а также когда карточка является предоплаченной, СКС не создается.

Банковские карточки используются для оплаты товаров либо услуг и для снятия наличных в банкоматах или в пунктах выдачи. Использовать такую карту можно и для оплаты в интернете. Это могут быть, как покупки в интернет-магазинах, так и платежи.

Очень часто любую банковскую карту называют кредиткой, но это неверно, потому что кредитка — это один из видов карт. Такая привычка у людей появилась по причине того, что изначально карточки были именно кредитными. Но сейчас она может быть и кредитной, и дебетовой.

Понятие карточного счета

Данный счет можно открыть в любом банке, на нем будут храниться ваши средства. Выбор банка — дело ответственное. Его структура может распространяться, как на всю страну, так и работать только в определенном регионе. Ориентируйтесь на время работы, отклики пользователей.

Каждый счет имеет свой номер из двадцати цифр, который присваивается согласно банковскому классификатору. Эти цифры разделены на определенные группы, с их помощью можно определить валюту счета, владельца, банк, который его открыл, а также тип и назначение.

Предназначение карточного счета:

- хранение денежных средств;

- ведение учета начислений и списаний;

- перевод денег на другие счета;

- снятие наличных средств;

- выполнение платежей и погашение кредитов.

Карточный счет открывается на основании подписания договора между банком и клиентом. После оформления документов заявителю выдается карта.

Как может пополняться счет карты:

- перевод зарплатных средств;

- перевод различных поступлений;

- пополнение наличными в кассе банков или через терминалы;

- переводы между счетами.

Каких видов бывают счета?

Карточный счет точно так же, как и банковская карточка, бывает двух видов: кредитный и дебетовый.

Дебетовые счета открывают для получения и хранения собственных денежных средств клиента. Также существует такое понятие как овердрафт. Это подключение к дебетовой карте функции, которая позволяет пользоваться деньгами «в минус».

Внимание! Овердрафт по карте имеет установленный лимит.

Что касается кредитных счетов, то они, по решению банковской организации, привязываются к кредитке. На них зачисляются денежные средства банка, которые предоставляются заемщику на определенных условиях. Такой вид будет действовать до тех пор, пока долг не будет погашен в полной мере с оплатой сопутствующих услуг.

Зачем нужен номер счета?

В большинстве случае номер счета используется достаточно редко, потому что держатели карт пользуются именно номером карты. Но в некоторых ситуациях в нем возникает необходимость:

- пополнение счета в стороннем банке;

- погашение займов через бухгалтерию по месту работы.

Справка! Для этого следует написать заявление с указанием необходимых реквизитов.

- получение заработной платы. С этой целью пользователь передает работодателю реквизиты своей карты;

- снятие наличных на сумму, которая превышает установленный лимит. Это можно сделать в кассе банка, предварительно уведомив сотрудников о планируемом снятии, чтобы они подготовили требуемую сумму;

- пользование корпоративными банковскими карточками.

Важно! Выполнять переводы можно как по номеру карты, так и по номеру счета, к которому она привязана. Время выполнения перевода по номеру счета составляет до трех рабочих дней. Перевод по номеру карты, как правило, осуществляется мгновенно.

Как узнать номер счета?

Этой информации нет в свободном доступе, в отличие от номера карточки, который указан на пластиковом носителе. Получить номер счета можно в следующих источниках:

- банковский договор, который был подписан перед получением карты;

- банк, куда можно обратиться, имея при себе паспорт;

- с помощью банкомата. При себе надо иметь карту;

- звонок на горячую линию банковской организации. При этом потребуется пройти процедуру идентификации;

- в личном кабинете на сайте банка или в мобильном приложении.

Какие отличия между номером карты и номером счета?

Это абсолютно разные идентификаторы, которые присваиваются банком. Номер счета обеспечивает ведение учета денежных средств, а номер карточки — получение информации о самой карте и ее владельце.

Важно! Для открытия счета выпуск банковской карты не требуется, а при выпуске карточки счет создается автоматически.

По номеру карты можно узнать следующую информацию:

- Страну, в которой выпущена карта.

- Платежную систему, которая обслуживает карточку.

- Банк-эмитент.

- Уникальный номер карты.

С помощью номера карты можно сделать перевод или совершить платеж, но денежные средства будут списываться именно со счета, который к ней привязан.

Справка! К одному счету есть возможность привязать несколько банковских карточек.

Это может быть как дополнительная карта для личного пользования, так и выпуск нескольких — для всех членов семьи. Это очень удобно для учета расходов и доходов. По такому же принципу работают и корпоративные карты, которые оформляются для сотрудников организаций.

Как правило, по таким дополнительным картам устанавливается определенный лимит, который ограничивает сумму расходов.

Следующее отличие заключается в сроке действия. Карты обычно действуют от трех до пяти лет, в то время как счета являются бессрочными. По истечению срока действия карту можно перевыпустить или заказать новую, при этом она будет привязана к текущему счету.

Внимание! При смене номера карты номер счета остается прежним.

Основные преимущества и недостатки карточных счетов

Плюсы заключаются в следующем:

- возможность привязывать несколько карт к одному банковскому счету;

- при использовании корпоративных карты могут устанавливаться лимиты на расходы;

- срок действия карты составляет несколько лет (устанавливается банком), а действие счета бессрочно;

- для открытия счета необходимо лично обратиться в банк;

- денежными средствами на счете можно пользоваться в любом уголке планеты;

- открыть счет очень легко.

Минусы карточных счетов:

- строгие тарифы и требования к использованию;

- недостаточный уровень безопасности;

- существуют ограничения в использовании.

Как открыть счет?

Эта процедура очень простая и включает в себя минимум шагов, но перед оформлением рекомендуется связаться с банком и узнать детали.

Базовый порядок открытия счета состоит из следующих этапов:

- подача заявки —это можно сделать, как онлайн, так и при личном посещении офиса банка;

- сбор и передача документов сотруднику банка;

- подписание договора;

- после открытия счета по желанию можно оформить и банковскую карту.

Стоит отметить, что для открытия кредитного счета действуют более жесткие требования, чем для дебетового. Перечень требований у каждого банка индивидуальный и с ним можно ознакомиться на сайте или во время консультации с менеджером.

При оформлении кредитного счета чаще всего требуется подтверждение доходов будущего заемщика, а в некоторых случаях банк может запросить и информацию о членах семьи и их заработке. Такое встречается при ипотечном кредитовании.

Также существуют нюансы, когда открыть счет хочет лицо, которое не является гражданином России. В этой ситуации банк проверяет законность пребывания в стране. Документом, который это подтверждает, может быть как миграционная карта о пересечении границы, так и регистрация временного проживания или вид на жительство иностранного гражданина.

В случае, когда на счет вносятся валютные средства, потребуется подтверждение источника их получения. Это может быть таможенная декларация, если держатель привез их с собой из другой страны, или документ о снятии наличных, когда деньги были сняты со счета в России.

Какие операции можно выполнять по счету?

Пополнение при наличии карты:

- через кассу банка;

- через банкомат;

- киоски по самостоятельному обслуживанию.

Пополнение, если карточки нет:

- касса банка;

- перевод из сторонней финансовой организации;

- онлайн-банк.

Какие вопросы надо задать при открытии счета?

В наше время сложно встретить человека, у которого нет банковской карты. Соответственно, открытие карточного счета — это одна из самых популярных банковских услуг. Но, как и при любом обращении в банк, необходимо ознакомиться со всеми требованиями и условиями, чтобы быть добросовестным и благонадежным клиентом.

Перед открытием счета необходимо ознакомиться со всеми требованиями и условиями. Например, плата за обслуживание и комиссия за операции. Поэтому, при оформлении карточного счета, надо узнать следующую информацию:

- порядок снятия и пополнения;

- наличие и размер комиссии за осуществление операций;

- особенности пользования счетом за пределами России;

- наличие дополнительных услуг и привилегий;

- расходы на обслуживание.

В большинстве случае счетами, открытыми в России, можно пользоваться за ее границами. Для этого, во время оформления визы, потребуется предоставить справку из банка.

Финансовая гигиена или как защитить свой счет?

Чтобы защитить свои денежные средства от посягательств со стороны мошенников, необходимо придерживаться следующих правил:

- Установить на смартфон или ПК антивирусную программу.

- Для входа в личный кабинет пользоваться защищенным вайфаем или делать это дома.

- Скачивать мобильные приложения только из официальных ресурсов.

- Установить подтверждение операций с помощью СМС-сообщений.

- Если информация по счету или карте хранится на смартфоне или компьютере, следует установить защиту в виде пароля.

- Не переходить по незнакомым ссылкам и не устанавливать неизвестные приложения.

- Для покупок в интернете рекомендуется оформить отдельную карту. К примеру, виртуальную.

- Подключить услугу «Мобильный банк», чтобы получать уведомления от банка о всех операциях по счету.

- Не отвечать на подозрительные звонки. Для этого можно установить специальное приложение.

- Ни в коем случае не передавать третьим лицам конфиденциальную информацию: пин-код от карты, логин и пароль от личного кабинета.

- Нельзя хранить все пароли в одном месте.

- Не выкладывать в интернете личную информацию: номер карты или номер телефона.

Надо использовать разные пароли и регулярно их обновлять. Также пароль должен быть сложным и не состоять из цифр номера телефона, даты рождения или один-два-три-четыре. Такие пароли взломать очень легко.

Выводы

Сейчас почти у всех есть банковские карточки, но нет понимания разницы между картой и карточным счетом. Карточный счет — это банковский счет, к которому привязывается карта, а карта — это пластиковый или виртуальный носитель. Карточные счета бывают дебетовые и кредитные. На дебетовом счете хранятся личные средства пользователя, а на кредитном — деньги, предоставленные банком. Также у некоторых дебетовых карт есть опция овердрафта, которая позволяет тратить больше, чем есть собственных денег на карте в рамках установленного лимита.

С помощью номера счета можно осуществлять пополнения и переводы. А сам номер счета можно найти в банковском договоре, в офисе банка, в личном кабинете, в банкомате с помощью карты или, позвонив на горячую линию.

Номер карты от номера счета отличается тем, что в первом случае идентификатор несет информацию о карте и ее владельце, а во втором — обеспечивает ведение учета денежных средств.

Открыть карточный счет можно при посещении банка или подать заявку на сайте. Далее необходимо подать пакет необходимых документов и подписать договор. При желании можно заказать и карту. При заказе банковской карты счет открывается автоматически и при ее закрытии остается действующим. Закрывать счет надо отдельно.

Перечень документов зависит от вида счета. Например, при открытии кредитного счета документов понадобится значительно больше, чем при открытии дебетового.

Чтобы обеспечить сохранность денежных средств на счете, следует соблюдать правила финансовой гигиены.

Карточный счет: назначение, виды, характеристики, операции

Карточный счет — это…

- Один из видов аккаунтов банка, деньгами на котором можно распоряжаться с помощью карточки. Средства зачисляются на пластиковую карту, после чего доступны владельцу для расходования (совершения покупок в магазинах, снятия наличности и так далее).

- Текущий счет с той лишь разницей, что клиенту предоставляется пластиковая карта. С ее помощью владелец получает круглосуточный доступ к деньгам (благодаря терминалам, банкоматам, возможности совершения платежей через интернет и в торговых точках).

Виды и особенности

Банковский карточный счет бывает двух видов :

- Дебетный. Получение такого «пластика» позволяет владельцу снимать средства через банкоматы (терминалы), производить оплату и прочие транзакции в пределах суммы, имеющейся на специальном карточном счету. Именно такие карты применяются для начисления на них зарплаты, пенсии, социальных и прочих выплат.

- Кредитный. При оформлении услуги клиенту предоставляется лимит, в пределах которого может производиться оплата сверх имеющихся на аккаунте средств. Размер ограничения оговаривается при оформлении договора между банком и клиентом.

Карточки бывают нескольких видов:

- Масс-класса.

- Среднего уровня.

- Элитный вариант.

Они отличаются между собой уровнем защиты, ценой и объемом предоставляемых услуг.

Банковский карточный счет привлекает клиентов легкостью оформления и высокой скоростью выдачи карты. При оформлении услуги стоит выяснить ряд моментов:

Банковский карточный счет привлекает клиентов легкостью оформления и высокой скоростью выдачи карты. При оформлении услуги стоит выяснить ряд моментов:

- Возможность снятия/пополнения.

- Размер комиссии.

- Доступность денег за территорией РФ.

- Предоставление дополнительных услуг.

- Затраты при оформлении (ведении) аккаунта.

Как правило, банковские карточные счета позволяют пользоваться средствами за границей. Все, что требуется — при оформлении визы передать справку из финансового учреждения о наличии аккаунта, а также остатках на нем.

Карточный счет: характеристики и плюсы

К главным характеристикам банковского карточного счета стоит отнести:

- Возможность подвязки нескольких карт к одному аккаунту. Дополнительный «пластик» может передаваться одному из членов семьи для последующего пользования. Деньги, например, получает мужчина, а пользуются ими дети, жена, родители или другие члены семьи.

- Карточный счет для юридических лиц (корпоративные карты) имеет аналогичные особенности. Каждый сотрудник имеет свой «пластик» с определенными ограничениями на расходы. При этом у компании может быть только один аккаунт.

- Наличие определенного лимита (от одного до трех лет). После завершения срока можно оформить еще одну карточку. Номер карточного счета в этом случае поменяется, а банковского — нет.

- Отсутствие необходимости личного посещения банка.

- Возможность пользования средствами в любой точке мира.

- Легкость открытия.

- Жесткие тарифы.

- Претензии к уровню безопасности.

- Наличие ограничений на пользование.

Как открыть карточный счет?

Оформить банковскую услугу можно так:

- Явиться в банковское учреждение или подать заявку онлайн.

- Передать пакет бумаг.

- Получить карту после идентификации пользователя.

Если необходимо открыть кредитный карточный счет, не обойтись без справки о доходах. Также потребуется дополнительная информация — состав семьи, образование, наличие дополнительного дохода и прочие.

В случае когда клиент банка является нерезидентом, требуется передать бумаги, подтверждающие право находиться на территории страны. При внесении валюты должны предъявляться документы, подтверждающие источник получения прибыли (справка банка о снятии наличных, таможенная декларация и прочие бумаги).

Основные операции

Пополнение возможно следующими путями:

- Через кассу.

- В банкомате.

- В киоске самостоятельного обслуживания.

Пополнение при отсутствии карты:

- Через кассу.

- Безналичным переводом из других финансовых учреждений.

- Через онлайн-банкинг.

Итоги

Открывая обычный или специальный карточный счет, важно обращать внимание на условия, которые выдвигает банковское учреждение. Важно изучить все аспекты сотрудничества — комиссии, доступность услуги, лимиты и прочие. Часто проблемы со счетом возникают из-за невнимательного прочтения документов. Бывают ситуации, когда денег на карточном счету уже нет, а комиссия продолжает начисляться. Чтобы этого не произошло, важно следить за сроком действия «пластика» и закрывать аккаунт лично, когда в нем уже нет нужды.

Дебетовая карта — это депозитный или текущий счет

Многочисленные российские банки предоставляют клиентам в пользование уникальные продукты. Физические лица, бизнесмены открывают личные, бизнес-счета для выполнения транзакций, хранения денег. Счета бывают разных типов. Клиентам выдаются пластиковые карточки. У многих из пользователей таких продуктов возникают сомнения: дебетовая карта — это депозитный или текущий счет? Как они отличаются? Этот вопрос рассматривается в статье.

- Как определить тип банковского счета дебетовой карты: депозитный или текущий?

- Депозитный

- Текущий

- Расчетный

- Карточный

- Отличительные особенности между депозитным и текущим счетом

- Для чего используется депозитный счет?

- Для чего используется расчетный счет?

- Выбор нужного типа счета для дебетовой карты

Как определить тип банковского счета дебетовой карты: депозитный или текущий?

Депозитный счет нужен для сумм, хранимых лицом на протяжении конкретно обозначенного времени. На вклад начисляется процентная ставка. Владельцы депозита не могут рассчитывать на доступ к сбережениям в любой день. Деньги доступны, когда срок вклада окончен.

В отличие от депозитного, стандартный текущий счет гарантирует лицу доступ к средствам по желанию. Пользуясь текущим счетом, реально оплачивать заказы online и в стационарных супермаркетах, услуги многочисленных компаний, фирм. Начисление процентной ставки на него не осуществляется. Некоторые банки для привлечения клиентов начисляют на остатки денег текущих счетов небольшие проценты.

Депозитный

Счет подобного вида открывается с несколькими пожеланиями – сохранить средства, заработать на них. Проценты даются за вложенные деньги. Данный метод пассивного дохода является самым простым и доступным. Инвестирование позволяет зарабатывать с минимальными рисками. За пользование деньгами финансовое учреждение платит минимально возможные проценты.

Условия по вкладам значительно отличаются у различных банков. Главная схема – отсутствие доступа к вкладу клиента на период, обозначенный в договоре. После завершения срока будут выплачены проценты, которые предусматриваются условиями банковской программы.

Текущий

Нужен для сохранности денег, выполнения текущих расчетов у физических лиц, организаций, компании. Финансы с текущего счета легко снимаются, когда удобно клиенту. При необходимости можно пополнить баланс.

Текущий счет открывается в зарубежной или национальной валюте. Предназначается для учета транзакций с валютой, полученной на внутреннем финансовом рынке. Валютный счет создается банковскими организациями так же, как и в национальной валюте.

Расчетный

В настоящее время расчетный счет часто нужен представителям бизнеса. Его открытие осуществляют организации, не занимающиеся кредитованием. Услуги доступны физическим лицам и ИП для проведения транзакций по расчетам во время ведения бизнес-сделок. Поскольку многие клиенты до сих пор не могут разобраться в отличиях р/с от карточного, об особенностях последнего и пойдет речь ниже.

Карточный

Этот счет используется для проведения денежных операций при помощи банковских пластиковых карточек. Если финансовое учреждение делает предложение относительно открытия такого типа счета, клиенту важно уточнить нюансы:

- размер комиссии за снятие денег в банкомате, кассе;

- сколько стоит обслуживание счета;

- правила применения карточки банка в зарубежных государствах;

- стоимость дополнительных услуг.

Отличительные особенности между депозитным и текущим счетом

Значимым отличием между текущим, депозитным счетом выступает цель открытия. Первый применяется для выполнения каждодневных задач. Депозитный актуален для получения дополнительной выгоды с хранения личных денег в финансовой организации. Также депозит – это гарантия для владельцев, что их деньги находятся в полной сохранности на протяжении конкретного промежутка времени. Всем открываемым счетам дается уникальный номер, а также название. В чем же разница между текущим и депозитным счетом? Она заключается в:

- периоде действия;

- комплекте документации, предоставляемом банком;

- размере денежной суммы, находящейся в свободном доступе для мгновенного включения в использование.

Если говорить о депозите, выгоду получает клиент. Если же оформлен текущий счет, прибыль от денежного оборота станет получать банк.

Для чего используется депозитный счет?

Создавая вклад, лицо передает в распоряжение финансового учреждения имеющуюся денежную сумму. Отличие между текущим счетом и вкладом кроется в том, что средствами первого организация получает возможность распоряжаться по собственному усмотрению. Депозитный вклад снимается, переводится при исполнении особенных условий по окончании срока, прописанного в соглашении. За хранение денег на депозите человек получает вознаграждение – проценты от суммы вклада.

Для чего используется расчетный счет?

Специальный р/с открывается для ИП и юридических лиц. Он необходим для грамотного хранения денег, проведения платежей, расчетов, которые связаны с предпринимательством.

Выбор нужного типа счета для дебетовой карты

Выбирая дебетовую карту, рекомендуется отдать предпочтение такому банковскому продукту, который будет в полной мере удовлетворять потребностям пользователя.

- Социальная дебетовая карта выдается физическим лицам для перечисления пенсий, зарплат, некоторых типов социальной помощи (пособий, адресных начислений). При снятии средств в банкомате/кассовом отделе с пользователей снимается минимальная комиссия в размере 0,1-1,1%. Работают банки, где она отсутствует вовсе.

- Если нужна карточка для выезда за границу, желательно открывать ее в зарубежной валюте: долларах – в США, евро – в европейские государства.

- На остаток денег на дебетовых картах некоторые банки начисляют проценты. В частности подобные банковские продукты подходят для людей, планирующих заниматься накоплением.

При выборе дебетовой карты стоит проанализировать предложения банков, актуальные в настоящий момент. Для частного или корпоративного пользования можно оформить такой продукт, который подойдет оптимально для решения насущных задач.