Куда можно вложить миллион рублей чтобы заработать

Куда вложить ₽1 млн: 5 безопасных и прибыльных вариантов

Допустим, у вас есть 1 млн. Именно в рублях. И вы не готовы к риску. Но при этом, глядя на ставки по вкладам, вы впадаете в закономерное уныние — особенно, понимая, что процентный доход свыше ключевой ставки на 1 января с ₽1 млн будет облагаться НДФЛ в 13%. Поэтому вы ищете альтернативу.

Если бы я была в такой ситуации, для себя я бы рассматривала следующие варианты. Сразу оговорюсь, что все оставила бы в рублях, так как на перспективу от года и дольше ситуация в экономике может хотя бы частично восстановиться после COVID. Так что доллар вполне может уйти до ₽70 и ниже.

Итак, варианты инвестиций ₽1 млн с низким риском, которые я бы выбрала для себя лично (не в порядке приоритета).

1. Конечно, это облигации. Они с 2021 года тоже становятся менее выгоды ввиду налогов в 13% со всего купона. А из-за снижения ключевой ставки доходность по облигациям тоже снизилась. Поэтому такие инвестиции я бы предлагала осуществлять следующим образом: открытие индивидуального инвестиционного счета (ИИС) и покупка внутри него облигаций.

Если говорить про мой случай (как ИП я плачу налоги 6% и у меня нет доходов, которые облагаются 13%), то это ИИС типа Б и покупка облигаций напрямую, а не через биржевой фонд облигаций. ИИС типа Б защитит от налога на купон с 2021 года, а корпоративные облигации , типа ПИК, ЛСР, «Все инструменты», «Грузовичкофф» и прочие (но не совсем «жесткие») варианты высокодоходных облигаций дают около 7% и чуть выше годовых. Это явно интереснее вклада.

Если же речь про счет типа А, то можно рассмотреть покупку внутри него биржевого фонда облигаций, чтобы когда придет время закрывать ИИС, фонд можно было перевести на обычный счет, продержать его свыше трех лет с даты покупки и потом продать без налога по льготе долгосрочного владения. Напомню, что тип ИИС можно выбрать через три года с даты открытия, если вы не уверены, какой тип вам лучше.

2. Мне импонируют фонды рентной недвижимости, внутри которых — склады, торговые центры. Ели речь про склады, то это должен быть не один мелкий склад, а крупные индустриальные комплексы, сданные в долгосрочную аренду крупным арендаторам. Если речь про торговые центры, то покупать их стоит только при условии, что арендатором там выступает продуктовый ретейлер. Это необходимо, чтобы при второй волне COVID не возникло проблем с арендой (прочие магазины в COVID не работали, а онлайн продажи не всегда давали возможности платить аренду на уровне до пандемии).

Рентные фонды могут давать ожидаемую доходность на уровне 10% годовых или даже чуть больше. Примеры: PNK Rental, «Сбербанк Управление активами», фонд «Арендный бизнес», «Альфа-капитал Арендный поток» и прочие. Пороги входа у фондов разные: есть и от ₽5 тыс., есть и как раз от ₽1 млн. Не все закрытые фонды торгуются на бирже, но многие имеют планы выхода на нее. Имеет смысл уточнить в управляющей компании, насколько близки эти планы, чтобы брать фонд на ИИС.

3. Еще один вариант — структурные продукты с полной защитой капитала. Но их я рассматриваю только с погашением через три-шесть месяцев, так как основные события, важные для портфеля, пройдут как раз до конца 2020: выборы в США, итоги III и IV кварталов, новости по торговой войне между США и Китаем, развитие ситуации в Белоруссии и так далее.

Я бы рассмотрела структурные ноты на срок от трех до шести месяцев на рост российского рынка, американского индекса S&P 500 и золота. Обычно вход в подобные инструменты редко превышает ₽300 тыс., так что хватит на все три категории. А в 2021 году уже будет видно, нужно ли менять стратегию, на какие новые ноты переключиться. Их тоже можно брать на ИИС для налоговой оптимизации.

4. Есть вариант инвестиционного страхования жизни (ИСЖ). Но только на срок не дольше 3 лет. Я бы выбрала ИСЖ с фиксированной доходностью. Ставка фиксированной доходности по полисам на три года сейчас почти 7% годовых, что выше вкладов. Если есть готовность заморозить средства на пять лет, то ставка будет выше 7%, плюс вы получите социальный налоговый вычет в размере ₽120 тыс. (если у вас, конечно, есть доходы, облагаемые под 13%, и если у вас не было расходов на лечение, обучение, пенсионные программы, так как на все эти расходы, включая взносы по страхованию жизни от пяти лет, вычет лимитирован в ₽120 тыс. в год). Такие программы обычно доступны при взносе около ₽100 тыс. руб., но все зависит от страховой компании.

5. Есть универсальный вариант: инвестировать около 80-90% от суммы в любые из ранее перечисленных инструментов, а оставшиеся 10-20% — уже в несколько более рискованные. Но не совсем в треш, чтобы просадка по рискованному элементу компенсировалась доходностью по консервативному блоку. То есть сделать некоторое подобие структурного продукта.

Рискованную часть можно разместить либо в портфель из дивидендных аристократов, то есть в акции крупнейших компаний, которые платят регулярные стабильные дивиденды . Это может быть микс из российских и иностранных бумаг, так как Мосбиржа запускает торги иностранными компаниями в рублях. Либо, как альтернатива, если хочется более активного управления портфелем, на агрессивную часть можно подключить робоэдвайзера типа «Финансовый автопилот», «ВТБ Мои инвестиции», «Тинькофф Инвестиции » и так далее.

Вы вполне можете комбинировать варианты, описанные мною выше, а не размещать все во что-то одно. Благо, порог входа в обозначенные инструменты позволяет в большинстве случаев разбить ₽1 млн на несколько инструментов. Либо, возможно, вы с чем-то не согласитесь и введете в ваш портфель свои варианты. В любом случае, указанные выше инструменты не являются индивидуальной инвестиционной рекомендацией, а лишь моими рассуждениями о том, как бы я распорядилась 1₽ млн с низким риском. А решение по вашему капиталу, безусловно, за вами.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

6 вариантов пассивного дохода в 2021 году

Со времен изобретения денег человечество придумало лишь два способа получать их, не работая:

- Стать наследником богатых родителей.

- Иметь некий, не побоюсь этого слова, актив, отдавать его кому-то в пользование и получать за это плату.

Если родиться в семье султана вам не повезло, остается второй способ. Он и называется пассивным доходом. Но прежде чем отдавать что-то кому-то в пользование, нужно это что-то для начала иметь. Давайте рассмотрим разные виды пассивного дохода и способы их заполучить.

Куда вложить деньги для пассивного дохода

Сдача квартиры

Комната в аренду

Если одна из комнат в вашей квартире пустует, ее можно сдавать. В первую очередь этот способ подходит владельцам жилья в популярных среди туристов городах — Сочи, Питере, Москве, Казани.

Многие россияне открыли для себя такой вид заработка перед чемпионатом мира по футболу в 2018 году. Некоторые граждане так обрадовались этому открытию, что от счастья утратили связь с реальностью. Помню, весной 2018 года мы с нервным хохотом разглядывали комнаты в подмосковных хрущевках с замызганными коврами на стенах, которые хозяева выставляли по миллиону и больше рублей за ночь. Я серьезно.

Но выставить — не значит сдать. Сначала оцените рынок и установите невысокую цену, а как наберете хороших отзывов о своем образцовом гостеприимстве, можно и увеличивать тариф.

Реклама на своем авто

Нет дохода пассивнее, чем размещать рекламу на своей машине. Чтобы найти рекламодателя, можно опубликовать на сайтах объявлений фото автомобиля и расценки. Сами рекламодатели тоже дают объявления о поиске «площадок». Приводим примерные тарифы по Москве за месяц:

- реклама на капоте или заднем стекле — 2000 рублей;

- на боковых стеклах — 1000 рублей;

- рекламная конструкция в форме «домика» на крыше — 3000 рублей.

Реклама вашу машину не испортит: как правило, она наносится при помощи самоклеящейся пленки.

Государственный облигации

Покупка облигаций — вид пассивного заработка, похожий на банковский вклад. Облигации — это долговой инструмент с фиксированной доходностью. То есть когда какая-то организация хочет «занять» определенную сумму, она выпускает и продает облигации. Допустим, нужен ей миллион — и она выпускает на рынок 1000 облигаций по 1000 рублей. При этом обязуется периодически платить покупателям некий процент, он называется купонным доходом. В конце срока (он оговаривается заранее) выпустившая облигации структура выкупает их обратно по той же цене, по которой они были проданы.

Облигации выпускают и компании, и органы власти. В России традиционно больше доверия государству, нежели частникам, поэтому рассмотрим самый популярный вид правительственных долговых бумаг — облигации федерального займа (ОФЗ).

Их периодически выпускает Минфин, когда правительству нужны деньги на какие-то цели. В последние годы ставка по ОФЗ составляет в среднем семь-восемь процентов годовых. Доход выплачивается частями, обычно два раза в год.

Купить облигации можно как в банке, так и «с рук» на бирже. Есть и отдельный вид ценных бумаг: облигации федерального займа для населения (ОФЗ-н). Их можно купить и продать только через банки-агенты: Сбербанк, ВТБ, Почта-банк, Промсвязьбанк.

По облигациям может быть несколько видов процентных ставок. Рассмотрим самые распространенные.

1. Постоянная ставка. Встречается чаще всего. Сумма выплат установлена заранее и не меняется.

2. Фиксированная ставка. Процент меняется, но также известен заранее. То есть Минфин сразу сообщает, что в первый год вы получите 8% годовых, во второй — 7%.

3. Переменная ставка. Доходность меняется в зависимости от ставки RUONIA — усредненное значение процентных ставок, по которым крупнейшие банки России кредитуют друг друга на короткий срок. Заработок заранее неизвестен.

У вас есть 1 миллион? Какой доход он может принести и куда выгоднее всего вложить эту сумму

Открыть свой бизнес, сыграть на фондовом рынке или просто положить деньги на вклад. Существует множество вариантов, как распорядиться деньгами, если удалось накопить миллион. Лайф подсчитал, какой доход можно получить с этой суммы.

Покупка готового бизнеса: 1 000 000 — 5 000 000 в год

На 1 миллион вполне реально открыть собственный бизнес. Причём как по франшизе, так и без. К примеру, на эту сумму можно купить уже готовый бизнес — салон красоты, барбершоп, небольшой фитнес-центр, магазин или точку общепита.

Доходность зависит от множества факторов, и подсчитать её можно достаточно условно. Ключевое значение имеет город и район, где вы покупаете бизнес. Разница в доходах салона красоты на центральной проходной улице и аналогичного, но расположенного во дворах может различаться в несколько раз.

— Открывать собственное дело в кризис — довольно рискованный шаг, но в случае успеха оно может принести неплохие дивиденды, — рассказывает руководитель аналитического департамента AMarkets Артём Деев. — Хотя стоит учитывать, какие сферы наиболее пострадали в период пандемии и будут долго восстанавливаться после того, как кризис отступит. В первую очередь это ресторанный бизнес, сфера досуга, транспорт и перевозки, туризм, непродуктовый ретейл, салоны красоты, фитнес-центры. Если открывать бизнес подобного рода, стоит понимать, что сейчас можно получить хорошее помещение в центре города за умеренную плату (компании стараются найти более экономный вариант аренды), но всегда остаётся риск того, что ограничения в регионе ужесточат и бизнес будет простаивать.

С 13 августа меняются правила выплат работникам. Что означают поправки в Трудовой кодекс

Кстати, опыт последних месяцев показал, что лучше всего кризис пережили компании, которые делали ставку на работу через Интернет. Они не только не проиграли, но и преумножили свою прибыль. Сейчас на подъёме высокотехнологичные проекты, стриминговые сервисы и сфера онлайн-развлечений и обучения, компании, занимающиеся доставкой еды, логистикой, созданием программного обеспечения.

— На последних стоит остановиться подробнее, — рассказывает Артём Деев. — Даже если пандемия отступит, часть сотрудников продолжит работать удалённо. Значит, условный миллион рублей можно вложить в уже имеющиеся проекты либо стартапы по созданию программного обеспечения для контроля за сотрудниками и учёта рабочего времени, удобными мессенджерами и программами для удалённого доступа.

Если говорить о проектах попроще, то экономисты рекомендуют обратить внимание на онлайн-магазины с хорошим сервисом по доставке. За 1 млн достаточно большой выбор франшизы в этом сегменте. Годовой доход здесь может быть порядка 2–5 млн рублей, а то и выше.

Вклад в банке: 30 000 — 50 000 в год

Это самый консервативный и достаточно надёжный способ хранения денег. Даже если банк закроется, вклад на сумму до 1,4 млн застрахован государством. Правда, назвать такой способ накопления высокодоходным сейчас не получится. Ставки по вкладам падают. Впрочем, чем больше сумма, тем на больший процент можно рассчитывать.

Допустим, если человек кладёт в банк 30 тыс. рублей, то его прибыль составит 3,5% годовых. Если 500 тыс., то уже 4,5%, а начиная с миллиона — 5,5%. Конечно, многое зависит от срока вклада и от его условий. Чем больше срок, тем обычно выше процент. Ставки ниже обычно для вкладов с неснижаемым остатком. Правда, в этом случае с них можно снимать деньги досрочно до определённой суммы, а затем пополнять. В среднем в зависимости от срока и условий за год вклад на миллион может принести порядка 30–50 тыс. рублей.

— В любом случае стоит помнить: перед тем как делать инвестиции, нужно выделить деньги на финансовую подушку безопасности, — рассказывает ведущий аналитик Forex Optimum Иван Капустянский. — Она должна составлять три-шесть месячных расходов, включая платежи по всем обязательствам. Эти деньги призваны защитить основные инвестиции. Если наступит форс-мажор, то у вас будут под рукой свободные средства, чтобы решить проблему. При этом вы сможете не изымать основную сумму вложений и не нарушать тем самым долгосрочную стратегию инвестирования. Эти средства должны быть вложены в ликвидные и крайне надёжные финансовые инструменты, такие как депозиты, накопительные счета, покупка государственных и корпоративных облигаций с коротким сроком погашения.

Куда вкладывать деньги для получения дохода

Мечтаете об отпуске, новой машине, квартире, но денег катастрофически не хватает, вы живете в ноль? Что делать, если надоело бежать по замкнутому кругу, жить в постоянной нехватке денег? Как улучшить свое финансовое положение, даже если вы не зарабатываете миллионы?

Читайте статью на Бробанке и узнайте:

- Как можно начать сберегать и инвестировать, чтобы накопить первый миллион, даже если вам кажется, что это сложно и невозможно!

- Какие 5 шагов нужно сделать для успешных инвестиций.

Я уверена, что сберегать и инвестировать может каждый. Цифры говорят лучше слов, поэтому давайте посчитаем.

Что будет, если каждый день откладывать 100 рублей

100*30 = 3 000 руб. в месяц.

Раз в месяц кладем 3000 руб. на карту или депозит под 6% годовых без капитализации процентов. Через год накопления – 37 173 руб.

Раз в год в декабре месяце инвестируем накопления через брокерский или индивидуальный инвестиционный счет под 15% годовых с ежегодной капитализацией.

И вот какой капитал получится накопить через 1 год, 5, 10 и 15 лет.

| 1 год | 37 173 руб. |

| 5 лет | 286 672 руб. |

| 10 лет | 850 125 руб. |

| 15 лет | 1 945 420 руб. |

Так 100 рублей в день можно превратить почти в 2 млн. рублей!

Куда вкладывать деньги?

Начинающих инвесторов интересует вопрос: «Куда вкладывать деньги, чтобы получить доход и не потерять накопления?» Новичку важно знать главную особенность процесса инвестирования — все риски несет САМ инвестор и НЕТ никаких ГАРАНТИЙ возврата инвестированного капитала.

Поэтому, инвестируя, нужно найти и определить такой способ вложения капитала, при котором обеспечивался бы минимальный риск и требуемый уровень доходности.

Доходность – способность актива изменять (увеличивать) свою стоимость. Это отношение прибыли, полученной инвестором за время владения активом, к затратам на его приобретение (выражается в процентах за определенный временной период, например в процентах годовых).

Риск – это вероятность возникновения убытков или неполучения доходов по сравнению с прогнозируемым вариантом.

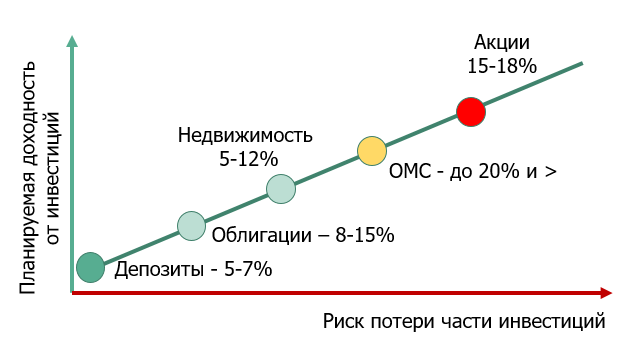

Инвестор не может избежать риска, но он может управлять им. Риск и доходность — «две стороны одной медали». До начала инвестирования определите для себя уровень желаемого дохода от инвестиций.

Риск прямо пропорционален доходу. Чем выше уровень ожидаемой доходности, тем выше мера риска.

(картинка)

На текущий момент доходность от инвестиций в:

- Депозиты — в среднем по рынку 5-7% годовых.

- Облигации – 8%-15%.

- Недвижимость – 5-12%.

- Обезличенные металлические счета (ОМС) – доходность за 10 лет за период 2009-2018 гг. золото – 18,5%, серебро – 16,7% (по данным расчетов калькулятора ОМС Сбербанка).

- Акции (российские, в среднем) – 15-18% годовых.

Нужно знать, что нет универсального инструмента для инвестирования, который решит все задачи инвестора.

Важно уметь оценивать и применять сразу НЕСКОЛЬКО инвестиционных инструментов — с разными значениями риска, доходности и ликвидности, комбинируя их для усиления и дополнения друг друга, чтобы инвестор получил наиболее эффективный результат!

Виды инвестиций

Распространённые виды инвестиций которые есть на рынке:

- Банковские депозиты.

- Инвестиции в ценные бумаги.

- ПИФы.

- Обезличенные металлические счета.

- ETF.

- Инвестиционное и накопительное страхование жизни и др.

Кратко рассмотрим эти инструменты.

Депозит

Банковский вклад (депозит) — это деньги вкладчика, временно переданные банку с целью их хранения и получения процентного дохода. Самый простой и надежный инструмент, который поможет вам быстрее достичь целей.

Преимущества и недостатки вложения денег на депозиты:

Облигации

Облигация — долговая ценная бумага: покупка облигации означает предоставление займа предприятию или государству, который оно обязано вернуть (выкупить облигацию).

Особенности инвестирования в ОФЗ:

- Высокая надежность государственных облигаций. Достаточно надежны бумаги ведущих госкорпораций.

- Высокая ликвидность — можно купить и продать в любой момент без потери процентов.

- Стабильный, заранее известный доход – у ОФЗ в среднем до 8% годовых.

- Купонный доход по ОФЗ не облагается НДФЛ.

По надежности и доходности ОФЗ сопоставимы с депозитом, но не входят в систему страхования вкладов. Подробнее про ОФЗ

Акции

Акции — долевые ценные бумаги, закрепляющие права их владельцев на получение части прибыли в виде дивидендов от акционерного общества. Приобрести акции можно через брокера.

Преимущества и недостатки инвестирования в акции:

Вложение денег в акции связано с определенным риском. Полностью застраховать себя от убытков инвестор не сможет. Никто не может точно гарантировать размер дохода, который будет получен от акций определенной компании.

Поэтому инвестировать в акции начинающим инвесторам нужно с осторожностью. Акции целесообразно приобретать в инвестиционных целях с горизонтом на 5-20 лет.

ПИФ — форма коллективных инвестиций, при которых инвесторы являются собственниками долей в имуществе фонда.

Управление осуществляется профессиональным участником рынка ценных бумаг — управляющей компанией, которая покупает ценные бумаги на средства пайщиков.

Купить паи ПИФа можно в офисе управляющей компании, в офисе ее агента (обычно это связанный с УК банк) или на сайте УК. Погасить паи можно через УК.

Преимущества и недостатки инвестирования в ПИФы:

ETF — инвестиционные фонды, которые в виде своих акций (точнее, паев) торгуются на бирже.

Структура ETF повторяет структуру выбранного базового индекса. ETF — прекрасный инструмент для пассивного инвестора.

Доходность таких фондов равна доходности индекса, по которому сформирован ETF, за вычетом комиссии фонда за управление.

Через инвестиции в ETF можно купить «весь рынок целиком», т.е. через брокерский счет вложиться во все ценные бумаги, входящие в соответствующий индекс. Покупка ETF характеризуется умеренным риском и умеренной доходностью.

В большинстве случаев, ETF принесут инвестору больший доход по сравнению с облигациями, депозитами, но меньший — в сравнении с акциями. Купить ETF можно на Московской бирже через брокера.

Можно инвестировать в российские корпоративные облигации и краткосрочные облигации США, индекс акций США в целом, в IT-сектор США, в акции России, Китая, Австралии, Великобритании, Германии, Японии. Можно вложиться в ETF на золото.

Если вы планируете инвестировать на срок от 3-х лет и выше, и не будете выводить деньги из портфеля, лучше инвестировать через Индивидуальный инвестиционный счет (ИИС). По нему можно получить налоговую льготу – ежегодный налоговый вычет в размере 13% от инвестированных за год средств (возврат НДФЛ) с суммы 400 000 руб. (возврат 52 000 руб.) или не платить НДФЛ с прибыли по счету.

И в заключении

5 шагов для успешных инвестиций:

- Определите инвестиционные цели и сроки их достижения. Не инвестируйте бессистемно и при отсутствии финансовых целей! Это основная ошибка, из-за которой начинающие инвесторы теряют деньги! Инвестиционные инструменты в портфель подбираются под ваши цели.

Нет универсальных портфелей. Каждый инвестиционный портфель – индивидуален! - Определите инвестиционные возможности — какую сумму вы сможете инвестировать регулярно, без дополнительной нагрузки на свой бюджет. Не инвестируйте в долг – на кредитные деньги.

- Определите свой риск-профиль как инвестора — личную готовность к риску.

- Сформируйте структуру инвестиционного портфеля по классам активов (акции, облигации и т.п.)

- Подберите инвестиционные инструменты в портфель.

Наталья Колбасина — высшее образование по специальности «Экономист по бухгалтерскому учету и аудиту» в Крымском государственном агротехнологическом университете. Повышала свою квалификацию в Московском государственном университете им. М.В. Ломоносова, АНО «Институт финансового планирования» и финансовом университете при Правительстве Российской Федерации. Является консультантом по финансовой грамотности проекта Минфина России Вашифинансы.рф. Опыт успешной работы в финансовой сфере – более 20 лет. kolbasina@brobank.ru

Комментарии: 5

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Куда вложить деньги, чтобы получать ежемесячный доход?

Рассказываем, какие инвестиционные инструменты есть на рынке и на что нужно обратить внимание при их выборе.

Пассивный доход — это основа будущих накоплений. Чтобы получать его, достаточно выбрать один или несколько вариантов инвестирования. В нашем обзоре вы найдете надежные способы приумножения капитала с минимальными рисками.

Акции

Акция — это ценная бумага, которая дает держателю право на получение определенного дохода. Многие начинающие инвесторы отказываются от такого способа вложения капитала, так как боятся понести убытки. Если вы не разбираетесь в особенностях фондового рынка, можно обратиться к профессиональному брокеру. Посредник подберет эффективные готовые стратегии или возьмет акции в доверительное управление.

Выбирая способ вложения денег, лучше всего остановиться на покупке акций государственных и крупных компаний. Они называются «голубыми фишками». К «голубым фишкам» относят ценные бумаги таких корпораций, как Сбербанк, Газпром, Роснефть и др. Инвестиции в них сопровождаются меньшими рисками.

Есть два основных способа заработка на акциях:

- Получение дивидендов. Многие компании-эмитенты выплачивают фиксированное вознаграждение держателям акций. Окончательное решение по перечислению дивидендов принимается по итогам финансового года. Основой для определения размера выплат является чистая прибыль компании. Российские корпорации перечисляют прибыль по акциям по итогам года. В зарубежной практике дивиденды направляются ежеквартально.

- Получение дохода от продажи ценных бумаг.Например, если инвестор приобрел пакет акций стоимостью 500 000 рублей, а через 9 месяцев его стоимость составила 750 000 рублей, ценные бумаги можно реализовать. Доход от продажи составит 250 000 рублей без учета налогов.

Важно: физические лица не могут выйти на биржу самостоятельно. Для этого необходимо открыть брокерский счет. Сделать это можно как в банке, так и у профессиональных участников рынка ценных бумаг, например, в компании БКС. Открывать счет через брокера выгоднее, так как банки удерживают большие комиссии.

Для открытия счета достаточно обратиться в офис компании с паспортом и подписать договор. Многие брокеры предлагают сделать это онлайн. Обратите внимание, что большой популярностью пользуется одна из разновидностей брокерского счета – ИИС (индивидуальный инвестиционный счет).

Главное преимущество ИИС заключается в том, что его владелец получает право на налоговый вычет. Согласно законодательству, любая прибыль, полученная в результате продажи ценных бумаг, облагается налогом в размере 13%. Если вы заработали на бирже 250 000 рублей в течение года, необходимо заполнить декларацию и уплатить НДФЛ. Владельцы ИИС могут рассчитывать на возврат перечисленного налога. Таким образом, доход увеличивается на 13%.

Важно: если вы планируете получать налоговые вычеты, ИИС должен действовать как минимум на три года. Раньше срока вывести деньги можно, но придется вернуть все полученные льготы государству.

Вклад

Банковский вклад (депозит) — один из самых распространенных способов инвестирования. Он не принесет сверхприбыли. Средняя доходность здесь варьируется от 4 до 7 % годовых, но число рисков сведено к минимуму.

Выбирая банк, обращайте внимание на то, страхуются ли депозиты Агентством по страхованию вкладов (АСВ). Если у кредитного учреждения отзовут лицензию, вы не потеряете свои деньги. Важно отметить, что «несгораемая сумма» составляет 1 400 000 рублей. Именно поэтому мы рекомендуем не размещать вклады более 1 400 000 в одном банке, а распределить их по нескольким финансовым учреждениям.

Получать прибыль по вкладу можно в конце срока (сумма процентов добавляется к начальному депозиту) или на ежемесячной основе. Во втором случае проценты поступают клиенту на карту или счет. Их можно снимать.

Сама ставка по вкладу зависит от того, можно ли его пополнять, а также выводить со счета деньги. Максимальный процент предлагается на вкладах без возможности снятия и пополнения. Ставка будет ниже, если вы будете проводить операции по счету.

Также можно рассмотреть открытие накопительного счета. Крупные российские банки предлагают ставку 4-6% годовых. При этом получать прибыль можно и на ежедневной основе.

Облигации

Выбирая, куда вложить деньги, чтобы получить прибыль, многие инвесторы предпочитают облигации. Их основное отличие от акций заключается в том, что держатель получает фиксированный (купонный) доход, размер которого известен заранее.

Есть два типа облигаций:

- Государственные (они же ОФЗ — облигации федерального займа) — это ценные бумаги, которые выпускаются Министерством Финансов РФ. Их цель — привлечение дополнительного финансирования от частых лиц. Приобретая ОФЗ, вы предоставляете государству определенную сумму в долг. Крупные финансовые вложения не требуются. Стоимость одной облигации, как правило, — 1 000 рублей. Минимальная сумма, на которую можно приобрести ОФЗ, составляет 10 000 рублей. На большую прибыль могут рассчитывать инвесторы, которые владеют ОФЗ не менее трех лет. Купонный доход перечисляется каждые 6 месяцев. Средняя прибыль — от 6 до 8 % годовых.

- Корпоративные — это долговые бумаги компаний. Можно приобрести облигации крупных корпораций и получить доходность выше, чем по банковскому вкладу. Обратите внимание на то, что в таком случае риски также небольшие.

Недвижимость

Куда вложить деньги, чтобы получать прибыль ежемесячно? Например, купить недвижимость. Вы можете приобрести как жилые, так и коммерческие объекты.

Недвижимость — это ликвидный актив, который с течением времени может вырасти в цене. Самый распространенный вариант — приобрести жилье или другой объект на этапе «котлована». В таком случае вы можете рассчитывать на минимальную стоимость за квадратный метр.

Есть два способа зарабатывать на недвижимости:

- Сдавать ее в аренду и получать доход на ежемесячной основе.

- Реализовать объект. На каждом этапе строительства стоимость «квадрата» возрастает. Вы можете продать квартиру через несколько лет в 1,5-2 раза дороже, а полученную прибыль реинвестировать.

Покупка недвижимости в крупных городах России обойдется в сумму от 5 000 000 до 20 000 000 рублей.

Драгоценные металлы

Еще один распространенный способ вложения денег — покупка драгоценных металлов. К ним относят палладий, платину, золото и серебро. Выбирайте такой способ инвестирования, если хотите получить прибыль в перспективе.

Инвестиции в драгоценные металлы — долгосрочные. Также важно отметить, что, если вы владеете драгметаллами менее чем 3 года и продаете их, доход будет облагаться налогом. В случае, если активы находятся в собственности более трех лет, декларировать прибыль и уплачивать НДФЛ не нужно.

Также вы можете открыть обезличенный металлический счет. В этом случае покупать драгоценные металлы не нужно. Инвестор вносит определенную сумму на счет. Она конвертируется в граммы. Вы не торгуете драгметаллами, поэтому уплачивать подоходный налог не требуется. Доходность вложений напрямую связана с ростом стоимости драгметаллов.

Средняя доходность от инвестиций в МФО составляет 20-25 %, но вложения сопровождаются рисками. Физические лица в России могут инвестировать в работу микрофинансовых компаний.

Предусмотрены следующие условия:

- Минимальная сумма инвестиций — 1 500 000 рублей.

- Если кредитор планирует вывести свои деньги раньше срока, доходность снизится.

- Досрочно снять возможно не всю сумму, а только ту ее часть, которая превышает 1 500 000 рублей. Например, если вы инвестировали 1 700 000 рублей, к выводу доступно только 200 000 рублей.

- С полученного дохода необходимо уплатить НДФЛ. Стандартная ставка составляет 13%.

Доверительное управление

В инвестициях риск и доходность связаны. Чем выше прибыль, тем более рискованны ваши вложения. Доходность по акциям и облигациям не гарантирована. Инвестиции не застрахованы АСВ.

Если вы не хотите продумывать стратегии самостоятельно и анализировать фондовый рынок, обратите внимание на передачу денег в доверительное управление. В России это:

- Паевые инвестиционные фонды — о них расскажем более подробно далее.

- Индивидуальный инвестиционный счет (ИИС) с доверительным управлением. Управляющая компания (УК) предлагает инвестору открыть счет и выбрать одну из готовых стратегий. Сама УК управляет средствами на ИИС в рамках конкретной стратегии. У этого варианта есть преимущество в виде налоговых льгот.

Паевой инвестиционный фонд (ПИФ) — одна из форм коллективного вложения денег. Это портфель, который включает в себя несколько активов (ценные бумаги — акции и облигации, валюта и другие финансовые инструменты).

Правильно «подобрать» набор инструментов финансового рынка для начищающего инвестора проблематично. Необходимо грамотно проанализировать ситуацию на рынке, выбрав ликвидные активы. В таком случае всю работу по формированию ПИФа и управлению им берут на себя профессиональные управляющие. Они проводят различные операции, направленные на приумножение размещенных инвесторами средств. Это могут быть покупка-продажа ценных бумаг, а также валюты, выдача займов и др. Инвестору остается лишь отслеживать результаты работы.

Доходность ПИФа зависит от того, как изменилась стоимость пая. Вложения не застрахованы государством, поэтому инвесторы могут как заработать, так и потерять свои деньги.

Важно: работа ПИФов контролируется государством в лице Центрального Банка, а также специализированным депозитарием. Они следят за действиями управляющей компании в целях соблюдения интересов инвесторов.

Зарабатывать на паях можно двумя способами:

- Погашение принадлежащих инвестору паев. В таком случае сама управляющая компания компенсирует участнику полную стоимость пая денежными средствами.

- Реализация (продажа) другому лицу. Необходимо найти покупателя и оформить сделку.

Подведем итоги

На рынке есть несколько вариантов инвестирования для получения ежемесячной прибыли: банковский вклад, покупка акций и облигаций, недвижимости, ПИФы, вложения в МФО, доверительное управление. При выборе способа важно обращать внимание на уровень риска, размер располагаемого капитала, а также собственные цели.

Если вы хотите начать инвестировать в акции, нужно выбрать надежного брокера и открыть счет. Особенно популярна такая разновидность брокерского счета, как ИИС (индивидуальный инвестиционный счет).

Куда инвестировать небольшие суммы денег

Начнем с того, что стать инвестором может каждый. Для этого вовсе не нужно иметь миллионы на счету или чемоданы наличности. Начать можно с гораздо более скромной суммы, например, с пары тысяч рублей. Каждый знает, что эти деньги можно положить на банковский депозит или потратить на покупку валюты — и это тоже будут инвестиции. Но не всем известно, что с этими деньгами можно войти в мировой фондовый рынок и стать совладельцем крупнейших мировых компаний.

Вариант № 1. Купить ETF (БПИФ)

ETF (по-английски exchange-traded fund) — это инвестиционный или индексный фонд, ценные бумаги которого свободно продаются и покупаются на фондовой бирже. Как правило, структура ETF максимально точно повторяет один из базовых индексов.

Например, в корзину индекса S&P 500 входят акции более чем 500 крупнейших американских публичных компаний, таких как Exxon Mobile, Amazon, Facebook, Apple, Microsoft и др. Таким образом, купив всего лишь один пай одного из биржевых паевых инвестиционных фондов (российский аналог ETF) БПИФ, отслеживающих индекс S&P 500, можно опосредованно стать хотя и совсем небольшим, но все же акционером гигантов мирового рынка.

Несколько таких фондов торгуются на Московской бирже, и купить в них пай можно через брокерский или индивидуальный инвестиционный фонд (ИИС). Варианты БПИФ:

- AKSP от управляющей компании «Альфа-капитал». В портфеле фонда — акции американского ETF на индекс S&P 500. Паи AKSP продаются только за доллары США, стоимость одного пая — чуть меньше $11, то есть как раз 1000 рублей.

- VTBA от банка ВТБ. Фонд также имеет акции американского ETF, паи торгуются за доллары и рубли. Цена одного пая также около $11.

- SBSP от банка «Сбер». Содержит не бумаги американского ETF, а собственно акции из корзины индекса S&P 500. Паи фонда продаются как за доллары, так и за рубли, цена одного пая — около $17, что немногим больше 1000 рублей.

Паи других фондов стоят несколько дороже — от 3000 рублей. Например, биржевой паевой фонд Сбербанка SBMX на индекс МосБиржи. Многие эксперты считают, что российский фондовый рынок недооценен, поэтому инвестиции в бумаги отечественных компаний весьма перспективны.

БПИФы не выплачивают дивиденды или купоны — вся прибыль реинвестируется. Это обеспечивает рост капиталу фонда и, соответственно, котировкам. В данном случае это плюс: небольшой размер инвестиций не позволяет рассчитывать на сколько-нибудь серьезные дивиденды, зато держатель пая получает возможность через некоторое время заработать на его продаже.

Другие достоинства биржевых паевых инвестиционных фондов — низкие (0,8–1,5 %) комиссии и высокая ликвидность.

Вариант № 2. Купить акции

Покупка акций — это, по сути, вложение в действующий бизнес. Новичкам обычно рекомендуют начинать с акций голубых фишек — так называются крупные компании с высокой капитализацией и устойчивым ростом, который они демонстрируют на протяжении длительного времени.

Средняя доходность акций российских акций составляет примерно 4,34 % годовых сверх инфляции, что в любом случае доходнее банковского депозита.

Итак, что можно сегодня купить на МосБирже?

На 1000 рублей:

- 2 акции «Роснефти»;

- 2 акции «Татнефти»;

- 3 акции банка Сбер;

- 3 акции МТС;

- 4 акции «Газпрома»;

- 5 акций МосБиржи;

- 9 акций «Алросы»;

- 28 акций «Сургутнефтегаза».

Внимание! Акции многих компаний продаются не поштучно, а лотами. Например, размер лота акций «Алросы» – 10 штук.

Бумаги других «голубых фишек» стоят дороже. Однако следует иметь в виду, что чем крупнее и стабильнее компания, тем меньше доходность по ее акциям. На бумагах компаниях третьего эшелона можно заработать значительно больше, но и риск понести убытки или вовсе потерять капитал неизмеримо выше.

Важно! Перед покупкой акций инвестору следует внимательно ознакомиться с дивидендной политикой эмитента. Так, в уставе компании может быть зафиксировано положение, согласно которому, дивиденды акционерам не выплачиваются, а прибыль направляется в дальнейшее развитие бизнеса.

Вариант № 3. Купить облигации

Самый надежный и при этом малоприбыльный вариант — вложение в долговые бумаги федерального займа (ОФЗ), доходность которых ненамного превышает процент по банковским депозитам. Несколько прибыльнее корпоративные облигации, но их доходность обратно пропорциональна надежности компании. Минимальный размер инвестиций в случае покупки большинства ОФЗ колеблется в районе 1000 рублей. Корпоративные бонды стоят намного дороже — как правило, от $1500.

Инструменты фондовой биржи подходят для инвестирования как небольших сумм, так и солидных капиталов. Маленькие деньги не могут принести большую отдачу, но могут помочь приобрести ценный опыт торговли на фондовой бирже и стать первым шагом к первому миллиону. К тому же, поскольку речь идет о совсем небольших суммах, можно взять за правило регулярно инвестировать часть постоянного дохода (например, заработной платы) и тогда, через некоторое время, можно будет подумать о формировании полноценного портфеля инвестора.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.