Сколько цифр в расчетном счете физического лица

Что такое расчетный счет в банке

Расчетный счет − банковская учетная запись, позволяющая выполнять финансовые операции, вести учет денежных средств. Компании обязаны иметь расчетный счет. Индивидуальные предприниматели могут не оформлять его, если плату за свои услуги или товары они взимают с физлиц наличными средствами в сумме до 100 000 рублей по одному договору. Собственные реквизиты им понадобятся только для получения платежей от юрлиц.

Все комбинации цифр сохраняются в общей банковской базе, что исключает появление двух пользователей с одинаковым номером.

Виды банковских счетов

Реквизиты компании или ИП содержат два вида счетов: корреспондентский и расчетный.

Корреспондентский принадлежит самому банку, это учетная запись организации в реестре ЦБ РФ. Номер счета присваивает Центробанк, он различается у подразделений в разных регионах РФ. Используется для проведения межбанковских операций, в том числе, переводов по поручению клиента. Номер корреспондентского счета начинается на 301.

Расчетный принадлежит клиенту, он присваивается организации или физлицу, зарегистрированному в качестве ИП, уже самим банком. Одно юридическое лицо может иметь несколько учетных записей как в одном банке, так и в нескольких, их номера будут различаться.

При заполнении платежных поручений требуется указание обоих видов счетов за исключением случаев, когда оплата производится между филиалами одного банка. При наличии ошибок в платежных поручениях перечисляемые средства могут остаться на корреспондентском счете , если корсчет или БИК получателя указан неверно или на корреспондентском счете , если реквизиты банка верные, но идентификаторы клиента указаны неверно — ошибка в ФИО или названии, номере счета. В таких случаях средства можно вернуть или внести пояснения для зачисления на верные реквизиты: процедура и срок обработки заявления зависит от банка. Автоматический возврат на счет списания происходит в течение 5 дней.

Другие виды счетов

В банковской терминологии есть и другие виды счетов:

Что означают цифры в расчетном счете

Любой расчетный счет в банке уникален, но формируется не случайным образом. Он состоит из 20 чисел, объединенных в шесть групп.

Умение «читать» счета не обязательно для клиента банка, но позволяет лучше ориентироваться в реквизитах.

- Три первых цифры (балансовый счет первого порядка) указывают на собственника. Код 407 используется для юридических лиц, 408 — для ИП и физических, 405 или 406 имеют государственные организации.

- Четвертая и пятая цифры (балансовый счета второго порядка) содержит дополнительную информацию о владельце.

- С шестой по восьмую позиции размещается обозначение основной валюты по Общероссийскому классификатору, в которой хранятся деньги. 810 и 634 — рубли при внутренних и международных переводах, соответственно, 978 — евро, 840 — доллары.

- Девятая цифра является контрольной, с ее помощью кредитные организации проверяют правильность написания и статус счета.

- Следующие четыре числа — идентификатор банковского подразделения.

- Последние семь цифр являются уникальным номером, присваиваемым клиенту.

Как узнать свой расчетный счет

- посмотреть в или мобильном приложении;

- посмотреть в справке, выданной банком при открытии счета;

- прийти в отделение банка с паспортом;

- обратиться по телефону службу поддержки;

- зарегистрироваться в личном кабинете на сайте банка или запросить информацию у ;

- найти соответствующий раздел в мобильном приложении (при наличии);

- получить данные в личного кабинета клиента банка.

Что можно сделать с помощью расчетного счета

Юридическому лицу он открывает возможность выполнять безналичные финансовые операции, необходимые для ведения бизнеса и предоставления отчетности в контролирующие инстанции.

- Переводы на расчетные счета других юридических лиц. Безналичная оплата услуг и товаров контрагентов, в том числе, находящихся за рубежом, осуществляется по банковским реквизитам. Платежное поручение заполняется по установленному образцу и направляется в банк.

- Получение безналичных переводов. По реквизитам можно принимать деньги от покупателей и партнеров. Переводы доступны как от юридических лиц, так и от физических при наличии договора.

Например, терминалы в магазинах производят списание средств с банковской карты клиента, а затем деньги зачисляются на расчетный счет продавца.

Какие документы нужны, чтобы открыть расчетный счет

Каждый банк вправе самостоятельно определить необходимый перечень документов, которые требуются для открытия. Лучше сразу обратиться с запросом в кредитную организацию, выбранную для обслуживания, уточнить ее условия работы с клиентами. Приведем списки наиболее часто запрашиваемых документов.

Расшифровываем номер расчетного счета

При открытии расчётного счёта в банке вы получаете комбинацию из цифр, которая по сути является индивидуальным шифром для хранения средств. В целом вам необязательно знать все особенности расшифровки — банки действуют строго в рамках закона, а комбинация из цифр формируется вычислительной системой. Однако знать матчасть все же стоит: ошибка в двух цифрах при отправке платежа на счёт юридического лица может стоить вам времени и денег. Вы также будете больше знать о ваших партнерах по бизнесу, внимательно изучив их расчетный счет.

Структура банковского счёта

Расчётный счёт состоит из 20 цифр, каждая из которых имеет свое значение. Все числа, входящие в номер, разделены на группы, которые отражает определенные характеристики счёта.

Отметим, что счёт физического лица всегда начинается с цифр 408. Эта комбинация едина для всех российских банков. При этом ИП, хоть и являются формально физлицами, их счета начинаются так же, как и юридических: с 407.

Теперь расшифровываем значение счёта, разбив номер на группы: 111.22.333.4.5555.6666666:

111 — счёт первого порядка банковского баланса, по которому можно узнать, кто открыл счёт и с какой целью.

22 — счёт второго порядка, и эти цифры указывают на специфику деятельности владельца счёта.

333 — валюта, в которой хранятся средства на счету.

4 — проверочный код.

5555 — комбинация, означающая отделение банка, в котором открыт счёт.

6666666 — порядковый номер счёта в вашем банке.

Как расшифровать цифры?

Для начала выясним, что означает расшифровка первых пяти цифр в расчётном счёте, которые составляют определенную группу счетов баланса банка. Эти счета утверждены Центробанком и включают два раздела.

Первый состоит из трех цифр и означает специфику расчётов. Например, эти комбинации имеют разную расшифровку:

от 102 до 109 — счета фондов, а также хранение капитала, учёт прибыли и убытков;

203 и 204 — счета для учёта драгметаллов;

с 301 по 329 — счета для проведения операций между банками;

401 и 402 — счета для переводов в бюджет;

403 — управление деньгами, находящимся в ведении Минфина;

404 — внебюджетные фонды;

405 и 406 — счета государственных компаний;

407 — юридические компании и ИП;

с 411 по 419 — вклады, открытые государственными структурами;

с 420 по 422 — хранение средств юридических лиц;

423 — вклад открыт физическим лицом-резидентом;

424 — средства иностранных компаний;

425 — средства на вкладе принадлежат физическому лицу-нерезиденту;

430 — средства банков;

с 501 по 526 — счета, необходимые для учета ценных бумаг.

Следующие две цифры в расчётном счёте дополняют три предыдущие и трактуются вместе с ними. Теперь давайте разберем их на примере юридических компаний. Напоминаем, счета юрлиц начинаются с 407.

40701 — организация имеет отношение к финансовому сектору;

40702 — открытые и закрытые общества;

40703 — счета некоммерческих объединений;

40704 — средства, выделенные для проведения выборов или общественных собраний.

Следующие три цирфы счёта означают валюту, в которой открыт счет. А именно:

810 — счет открыт в рублях;

840 — в долларах США;

Затем следует проверочная цифра — ключ, который позволяет выяснить, правильно ли обозначен счёт при помощи обработки автоматической системы.

Следующие четыре цифры означают номер отделения, в котором открыт счёт. Если вместо них указаны нули, то банк либо не владеет отделениями, либо же счёт был открыт в головном офисе.

Последние семь цифр — это порядковый регистр счёта в банке. Отметим, что по закону любой банк вправе применять свою классификацию этих цифр.

Напоминаем, что в ДелоБанке вы можете открыть бесплатно расчётный счёт буквально за 10 минут. Просто оставьте свой телефон в заявке и наш оператор свяжется с вами в самое ближайшее время. На счёт можно получать деньги после резервирования, и номер можно указывать в любых документах – он не изменится после активации.

Как узнать, кому принадлежит расчетный счет? Что можно узнать по номеру счета или карты?

Бывают ситуации, когда требуется узнать, кто является владельцем расчетного счета. Такое может случиться, если человек собирается оплачивать какие-либо услуги в интернете и боится попасть на мошенников или собирается заключать сотрудничество с партнером, но сомневается в его добросовестности. Могут быть и иные ситуации, но мы не будет останавливаться на этом. Узнайте, можно ли действительно узнать информацию о человеке по номеру его счета, а для начала разберемся, что это такое — расчетный счет.

Что такое расчетный счет

Банковский расчетный счет есть практически у каждого предпринимателя. Именно благодаря ему производятся любые виды расчетов и отслеживается, сколько денег прошло через счет за определенное количество времени. Например, каждая компания просто обязана иметь счет в банке, а иначе она не сможет существовать. А вот право выбора — открывать или нет — может стоять только за индивидуальными предпринимателями и физлицами.

Существует общая база, где сохраняются все выданные комбинации номеров счетов. Именно поэтому не может быть «задвоения» счета или двух владельцев на один номер.

Осторожно! Отправив денежный перевод всего лишь с одной неверно указанной цифрой, знайте, что он уйдет именно по указанному номеру. Допустив ошибку, человек рискует остаться без денег и потерять много времени, выясняя, где он ошибся. Поэтому, при заполнении реквизитов для перечисления денежных средств, будьте внимательны и перепроверяйте информацию, которую указали.

Разновидности банковских счетов

Всего различают четыре вида счетов, каждый предназначен для определенных категорий граждан или организаций, и имеет свои характеристики и возможности. Давайте подробнее рассмотрим их.

- Расчетный. Владельцем такого счета может стать только юрлицо или индивидуальный предприниматель. Он предназначен для проведения расчетных операций и переводов.

- Корреспондентский. Принадлежит финансовой организации. Предназначен для осуществления межбанковских переводов, сюда входят переводы по поручениям клиента. Начинается такой номер всегда с комбинации 301.

- Лицевой. Такой счет открывается для физлиц и ИП. По нему проходят все расчеты и учитываются все произошедшие операции.

- Транзитный. Счет, предназначенный для валютных операций.

Как узнать свой счет

Иногда требуется предоставить не номер пластиковой карты, а номер счета. В таком случае не стоит теряться и паниковать, если не помните его. Есть несколько методов, при помощи которых можно узнать свой номер счета.

- через приложение на телефоне или личный кабинет на сайте, пройдя в соответствующий отдел;

- в справке, которую сотрудник банка выдавал при открытии счета;

- лично посетить банковское отделение, сообщить менеджеру о возникшей проблеме и предъявить паспорт;

- позвонить на горячую линию банка.

Согласитесь, самый удобный способ — это посмотреть номер счета через приложение или личный кабинет. Там же можно сформировать справку с номером и отправить любым удобным способом контрагенту, покупателю или иному лицу.

Как узнать счет организации

Чтобы узнать счет какой-то организации или компании, лучше всего лично обратиться и попросить сформировать счет на оплату. Если нет такой возможности, то такие данные могут располагаться на официальном сайте компании в разделе «Реквизиты». Также просмотрите заключенный договор с организацией, как правило, на самой последней странице будут записаны данные счета.

Каким-то иным методом узнать информацию о счете компании не получится, т.к. эта информация является конфиденциальной.

Кстати, если на руках имеется официальное обоснование запроса полученное через суд, то тогда можно узнать информацию о счете организации через Федеральную Налоговую Службу.

Как узнать номер счета по номеру карты

Ни в коем случае не стоит путать, номер счета и карточки — это абсолютно различные значения. Номер карточки содержит 16 или 18 цифр. Сам пластик привязывается к 20-ти значному номеру счета. Помните, карточка без привязки к счету не является платежной, так как по ней просто не смогут проходить денежные операции. Благодаря связке каждый может совершать покупки, переводить, снимать и пополнять карту деньгами.

Однако, имея на руках только номер карты, никоим образом не получится узнать счет, к которому привязана карточка. Данная информация находится только в закрытом доступе.

Что скрывает номер счета

Если кажется, что определить владельца счета по уникальному 16-ти значному номеру карты или 20-ти значному номеру счета можно с легкостью, то спешу переубедить. По заветным цифрам невозможно узнать личную информацию о владельце. Помните, некоторые сведения защищены на законодательном уровне. Поэтому давайте подробнее рассмотрим, что мы можем узнать из номера счета.

Важно!! На основании N 395-1— ФЗ «О банках и банковской деятельности» ст.26 любая финансовая организация, страхующая вклады своих клиентов, обязана сохранять в тайне не только сведения о владельцах счетов, но и об осуществленных транзакциях по ним.

Содержание счета

Если посмотреть на номер счета, человек увидит только цифровое значение. Но это не совсем так. На самом деле, в каждом счете присутствует «закодированная» информация.

В коде зашифровано следующее:

- статус владельца и для каких целей открыт счет;

- род деятельности владельца;

- вид валюты;

- информация о банковской организации, открывшей счет;

- проверочная цифра.

Справка! Рядовой гражданин или просто физическое лицо, не смогут своими силами полностью «вытащить» сведения о его владельце при расшифровке номера счета. Данная информация доступна и понятна только для работников банка и специальных служб.

Структура счета

Теперь разберем подробно саму структуру счета. Для начала возьмите свой или чужой счет и посмотрите на него. В каждом счете будет ровно 20 цифр, расположенных по конкретной схеме, которые разграничиваются между собой пробелами. Например, любой выбранный счет примерно выглядит так:

333 22 333 1 4444 7777777

Наглядно видно, что он разделен на шесть блоков с неравным количеством символов в каждом. Помните, именно так распределенный счет является стандартом в России. Если же цифры расположены иными блоками и количеством цифр, то такой счет был открыт где-то в другой стране.

Обозначение цифр

Помните, каждый номер читается по одной и той же структуре, какого-то иного варианта просто не бывает.

В первом блоке из трех цифр следующая комбинация:

- 102 — 109, это счета, имеющие отношение к фондам или хранению финансов, по ним фиксирубтся начисления и отчисления;

- 203, 204 — на таких счетах учитываются благородные металлы;

- 301 — 329, по таким счетам проходят переводы только между финансовыми организациями и банками;

- 401, 402 — принадлежат бюджетной сфере;

- 403 — управление средствами Минфином;

- 404 — счета социальных и экономических организаций;

- 405, 406 — принадлежат госорганизациям;

- 407 — предприниматели (ИП) и организации (юрлиц);

- 408 — физлицо;

- 411 — 419 относятся к депозитам госструктур;

- 420 — 422 сбережения юрлица;

- 423 — иностранным физлицам, которые являются резидентами России;

- 424 — вложения зарубежной организации;

- 425 — вложения иностранного гражданина;

- 430 — хранение средств банковскими организациями;

- 501 — 526 учитываются ценные бумаги.

Чтобы далее разобраться, потребуется расшифровать следующий блок:

- 01 — банки и финучреждения;

- 02 — открытые и закрытые акционерные общества;

- 03 — добровольная или некоммерческая организация;

- 04 — обеспечение финансами выборов.

Следующий блок нам расскажет о валюте, которая используется по данному счету:

- 156 — CNY (Китай);

- 344 — HK$ (Гонконг);

- 810 — RUR (Россия);

- 840 — USD (Соединенные Штаты);

- 978 — EUR;

- 980 — UAH (Украина).

Три блока можно с легкостью расшифровать даже постороннему лицу, применяя вышеуказанный список. А вот, блок состоящий из одной цифры, никак не расшифровывается и не содержит информации о владельцах счетов. Эта цифра является контрольной точкой, еще ее называют «защитным ключом», с ее помощью сотрудник банка определяет правильность указанного номера. Конечно, нельзя констатировать тот факт, что только благодаря одной-единственной цифре будет выполнена идентификация счета, нет. На самом деле этапов проверки несколько, а этот блок является лишь первым звеном.

В следующем блоке из четырех цифр закодирована информация об организации, а вернее ее подразделении, которое выпустило счет. Здесь потребуется просто-напросто найти или знать информацию о подразделениях банков. Уверенно утверждать можно только одно — если в данном блоке 0000, то такой счет был открыт в главном подразделении.

А вот последний блок, к сожалению, не расшифровать, именно он подбирается в индивидуальном порядке каждому банковскому клиенту.

Внимание! Если необходимо проверить, правильно ли указываете счет организации-получателя, то лучше перепроверьте информацию при помощи интернета и официального сайта компании. Как правило, в каждой организации имеются данные счета, опубликованные на сайте.

Найти владельца по номеру карты

Если нашли банковскую карточку, то лучшим решением будет вернуть ее владельцу. А что делать, если на карте не указано имя владельца. Скорее всего, каждый из нас уже сталкивался с моментальными карточками, где вместо имени написано «MOMENTUM». Помните, что такой пластик, хоть не подписан, прикреплен к именному расчетному счету.

В такой ситуации можно попробовать зайти в свой интернет-банк и попробовать узнать имя владельца через перевод по номеру карточки. Для этого не потребуется на самом деле переводить деньги, а только указать 16-ти значный номер. Как правило, далее откроется Ф.И.О., кому будет совершаться перевод. В некоторых банках указывается только первая буква фамилии, что усложняет поиск человека.

Внимание! Информация, засветившаяся в онлайн-банке является настоящей, так как при внесении клиента в базу, банк использует паспортные данные гражданина.

При помощи полученной информации можно постараться отыскать человека в социальных сетях или в любом удобном поисковике. Другого пути отдать потерянную карточку ее владельцу, к сожалению нет.

Также, чтобы не заниматься поисками самостоятельно и не тратить время, а карту вернуть все же хочется, попробуйте обратиться в отделение банка-эмитента, которое указано на карте. Сотрудники банка уже самостоятельно смогут определить владельца-растеряшку и позвонить ему, чтобы подошел в отделение и забрал утерянную карточку.

Справка! Информация о банке, выпустившем пластиковую карту, располагается с обеих сторон. На лицевой стороне будет написано наименование или логотип организации, а на оборотной можно еще найти адрес и номер телефона банка.

Если все же есть необходимость узнать, кто является владельцем счета, а самостоятельно это сделать никак не получается, то можно попробовать обратиться в детективное агентство. Там на законных основаниях частный детектив найдет и предоставит доступные данные. При обращении за помощью помните, данная услуга является платной.

Подытожим

Узнать личную информацию о владельце номера расчетного или иного счета самостоятельно не получится. Данная информация является секретной и ни одна финансовая организация не станет ее распространять. Можно воспользоваться платными услугами детектива, а если есть судебное основание, то попробуйте обратиться в налоговую. Если хотите, по доброте душевной, вернуть найденную карту ее владельцу, то просто отнесите ее в отделение банка, выпустившее карту.

Расшифровка расчетного счета, значение цифр, примеры

Очень немногие, глядя на реквизиты организации, интересуются значением цифр расчетного счета. Хотя информация, в них зашифрованная, может представлять немалый интерес. Номер счета скажет об организации много больше, чем ее название.

Расшифровка расчетного счета в банке, для предусмотрительного бизнесмена и его бухгалтера, должна стать обязательной процедурой при встрече с новым контрагентом. Хотя бы в качестве предохранительной меры от разного рода злоумышленников. Да и здоровое любопытство будет в какой-то мере удовлетворено.

Что именно содержит номер счета?

Расшифровка номера расчетного счета сообщает о том:

- для чего и кем был открыт этот расчетный счет;

- чем занимается владелец счета;

- какая валюта хранится на данном конкретном счете;

- в каком банковском отделении был зарегистрирован счет.

Также счет содержит в себе собственный идентификатор и проверочную цифру, чтоб защититься от ошибки и подделки.

Заниматься конспирологией, искать в номере счета секретные знания не стоит, все «зашифрованное» в нем понятно сотрудникам банка и тем, кто заинтересуется вопросом.

Из чего состоит структура расчетного счета?

Она складывается из цифровых блоков, как это установлено «Положением 385 – П».

Всего цифр в расчетном счете 20. Они разделены на блоки, каждый из которых имеет свое значение.

- в первом блоке 3 цифры;

- во втором – 2;

- в третьем – 3;

- четвертый имеет лишь 1 знак;

- в пятом цифр снова 4;

- в шестом их 7.

Условный пример расчетного счета выглядит так – 111.22.333.4.5555.6666666.

Но разделительных точек в реальном счете не будет.

Цифровые блоки не могут иметь разное количество знаков, меняться местами, разделяться, содержать еще какие-то отличия от принятого стандарта. Встретив «экзотический» вариант счета, следует уточнить: в российском ли банке был зарегистрирован этот счет. Если утверждается, что банк не иностранный, то номер счета следует проверить еще раз.

Что означают цифры расчетного счета?

Поскольку разночтения в формировании смысловых блоков расчетного счета не допускаются, его содержание можно понять по комбинациям цифр в каждом из кодов.

- первые цифры первого блока в диапазоне от 102 до 109 включительно, относятся к счетам учета прибылей и убытков, счетам хранения капитала, фондам.

- цифры 203 и 204 встречаются реже, это счета для учета драгоценных металлов.

- диапазон 301 – 329 присущ счетам для транзакций между банковскими учреждениями;

- с цифр 401 и 402 начинаются счета для платежей в бюджет.

- 403 заявляет о наличии средств управляемых Министерством финансов.

- внебюджетные фонды имеют код 404.

- коды 405 и 406 встречаются в счетах государственных организаций.

- все юридические лица, индивидуальные предприниматели начинают счета с кода 407.

- номер 408 присваивают счетам частных лиц.

- ряд с 411 до 419 занимают вклады гос. структур.

- юр. лица хранят деньги на счетах, начинающихся с 420, 421 и 422.

- 423 – это депозит частного лица, резидента РФ.

- 424 – вклад, принадлежащий иностранной организации.

- 425 – депозит иностранца, физического лица.

- банки хранят средства на счетах под кодом 430.

- ценные бумаги учитываются на счетах с началом от 501 до 526.

—>

Второй блок из двух цифр добавляет определенности первым трем.

- финансовые организации имеют код 01.

- ОАО и ЗАО – 02.

- некоммерческие объединения – 03.

- 04 – особенный случай, эти цифры на пятом и шестом месте в номере счета говорят о том, что их назначение состоит в финансировании собраний и выборов.

Примеры: некоммерческое общество может иметь расчетный счет с началом 40703, а счет ЗАО будет начинаться с 40702.

Шестая и седьмая цифры в счете, сообщают, в какой валюте хранится его содержимое. Для примера:

- 156 – китайский юань

- 344 – гонконгский доллар

- 810 – российский рубль

- 840 – доллар США

- 978 – евро

- 980 – украинская гривна

Четвертый блок, из одной цифры, расшифровке посторонними не подлежит. Сами владельцы счетов его смысл тоже не понимают. Эта цифра – контрольная, ей пользуются работники банков для проверки правильности номера расчетного счета.

Пятый блок из 4 цифр – номер банковского отделения, в котором первоначально регистрировался счет. Чтобы ориентироваться по нему, нужно знать номера подразделений разных банков. Здесь есть одно, общее для всех счетов правило – если блок состоит из четырех нулей, значит р/с открывался в главном офисе банковского учреждения.

Из скольки цифр состоит лицевой счет

Расчетные счета используются всеми, кто так или иначе регистрируется в банковской системе и использует банковские расчеты. Как узнать номер лицевого счета карты, из чего он состоит и как его использовать, рассмотрим более подробно на Brobank.

Что такое лицевой счет

Лицевой или расчетный счет – это учетная запись, использующаяся банком для учета операций и денежных потоков клиентов. Чтобы узнать, из скольки цифр состоит лицевой счет, следует сначала в принципе понять, где его можно найти.

Эти счета не используются для получения какого-либо дохода и их достаточно проблематично найти.

Эти счета не имеют значимой программы лояльности и называются счетами «до востребования», так как деньги на них доступны в любое время и не имеют ограничений в использовании.

Может существовать как один, так и несколько лицевых счетов как в одном, так и в нескольких банках у одного клиента. Они могут отличаться как валютой, так и целевым назначением средств на нем. В этом случае у каждого лицевого счета будет собственный номер. Все номера будут одного и того же формата, но будут и некоторые отличия между ними.

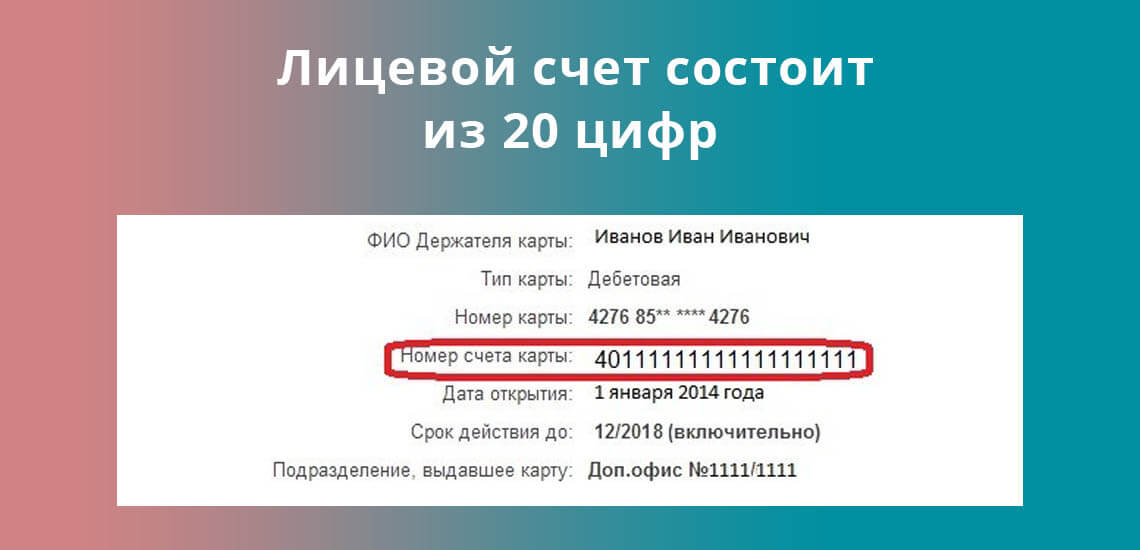

Из скольких цифр состоит счет

Общая структура номера расчетного счета может отличаться от государства к государству. В России стандартный формат лицевого счета — 20 цифр, которые разделены на цифровые блоки, кодирующие различную информацию.

- Первый блок, состоящий из 3 цифр означает номер балансового счета первого порядка.

- Второй, из двух цифр, означает номер балансового счета второго порядка.

- Следующие три цифры — код той валюты, в которой заведен лицевой счет. Кодируются валюты согласно специальному общероссийскому классификатору валют.

- Четыре цифры следующего блока означают код подразделения счета в банке. Иногда данный блок не выделяется специально.

- Далее идут 7 цифр, означающих каждый отдельный лицевой счет в конкретном банке.

Всего номер состоит из 20 цифр. Как узнать номер лицевого счета, чтобы проверить информацию выше? Для этого необходимо обратиться непосредственно в банк, где открыт счет. Рассмотрим процесс подробнее на примере Сбербанка.

Как узнать номер лицевого счета в Сбербанке

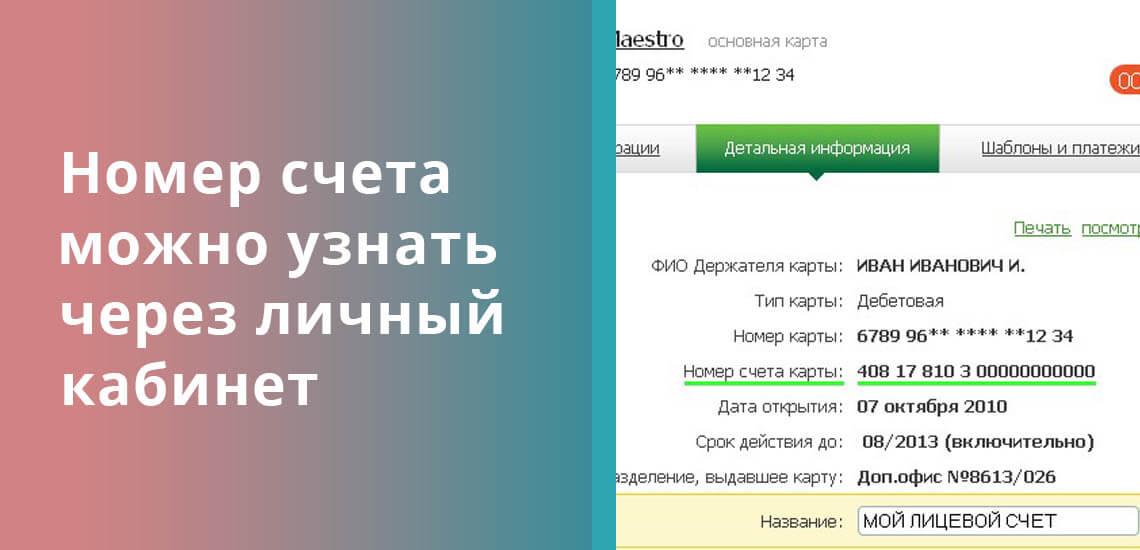

Наиболее простой способ, как узнать номер лицевого счета в Сбере – это посмотреть его в личном кабинете интернет-банка Сбербанк Онлайн. Это может быть как мобильное приложение, так и интернет-банкинг.

Номер лицевого счета в личном кабинете Сбербанка находится на вкладке «Детальная информация» в меню «Карты». Важно: этот номер никогда не будет совпадать с номером выданной к нему дебетовой или кредитной карты, это разные номера. Номер самого расчетного счета — это 20 цифр.

Чтобы узнать номер лицевого счета Сбербанк через приложение:

- Залогиньтесь в приложении «Сбербанк Онлайн».

- Из выпадающего списка своих продуктов банка выберите нужную карту и нажмите на нее.

- В меню карты выберите пункт «Детальная информация».

- В разделе с детальной информацией вы найдете как ФИО держателя и дату выдачи карты, так и номер счета, на котором регистрируется движение средств по ней.

Подобную систему имеет не только Сбербанк, номер лицевого счета в любом другом банке можно узнать точно таким же образом. Единственные отличия будут в том, как именно будет выглядеть меню детальной информации в приложении каждого конкретного банка. Где-то детальную информацию можно найти только в электронной версии банковского договора на обслуживание или в его бумажной версии, которую обязательно выдают при заключении договора с банком.

Также узнать номер лицевого счета, как и всю прочую информацию, можно при личном обращении в банк. В некоторых банках можно прийти в любое из отделений и просто запросить нужные сведения, в других же это обязательно делать именно в том отделении, где был открыт сам счет.

Чтобы получить нужные данные, потребуется подтверждение личности. Для этого в случае личного визита клиенту придется показать паспорт, тогда как если информация запрашивается через колл-центр, то сотрудник колл-центра попросит назвать кодовое слово. После проведения проверки при личном визите сотрудник офиса даст держателю информацию на бумаге, а по телефону номер лицевого счета продиктует оператор.

Для чего может потребоваться номер лицевого счета

Как физическому, так и юридическому лицу номер счета может потребоваться для создания платежных поручений или запроса денег. Деньги могут поступать как со стороны работодателя или клиентов, так и от государства (выплата пособий, пенсий или другие денежные поступления). В случае с юрлицом расчетные счета часто используются для взаиморасчетов между несколькими коммерческими организациями.

Без знания номера расчетного счета все эти люди не смогут получить нужные суммы денег, так как их некуда будет отправить. По этой причине рекомендуется сразу же после регистрации нового счета получить всю информацию по нему.

Евгений Никитин Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

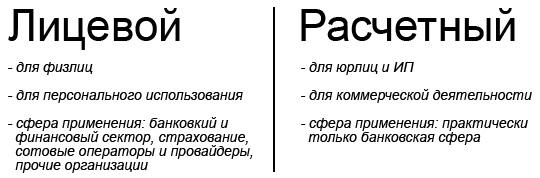

Чем расчетный счет отличается от лицевого

Больше материалов по теме «Расчётный счёт» вы можете получить в системе КонсультантПлюс .

- Лицевой счет – что это такое и кто имеет право им пользоваться

- Использование лицевого счета ИП для коммерческих расчетов

- Расчетный счет – особенности применения

- Какие документы нужны, чтобы открыть расчетный счет?

- Разница между лицевым и расчетным счетом

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены – открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

- Юридическими лицами (предприятиями и организациями) и индивидуальными предпринимателями, в работе которых присутствуют безналичные денежные переводы по коммерческим сделкам;

- Обычными гражданами, которым нужно производить различные банковские операции (переводы, снятие, зачисление средств) через систему дистанционного банковского обслуживания. Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

- свидетельство о постановке на учет в налоговой инспекции,

- паспорт заявителя,

- выписка из ЕГРИП или ЕГРЮЛ,

- ИНН (если это ИП),

- копию устава и решения о создании (если это ООО),

- печать с оттиском и некоторые другие документы с копиями.

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.