Особенности проверки прочей информации

Особенности проверки прочей информации

Международный стандарт обзорных проверок 2410 «Обзорная проверка промежуточной финансовой информации, выполняемая независимым аудитором организации»

Международный стандарт обзорных проверок (МСОП) 2410 «Обзорная проверка промежуточной финансовой информации, выполняемая независимым аудитором организации» следует рассматривать вместе с Предисловием к Сборнику Международных стандартов контроля качества, аудита, обзорных проверок, прочих заданий, обеспечивающих уверенность, и заданий по оказанию сопутствующих услуг.

Введение

1. Цель настоящего Международного стандарта обзорных проверок (МСОП) — установить стандарты и предоставить указания относительно профессиональных обязанностей аудитора при выполнении им задания по проведению обзорной проверки промежуточной финансовой информации аудируемой организации, а также относительно формы и содержания заключения. Термин «аудитор» используется в настоящем стандарте не в связи с тем, что аудитор выполняет функцию аудита, а в связи с тем, что область применения настоящего стандарта ограничивается обзорной проверкой промежуточной финансовой информации, выполняемой независимым аудитором, который проводит аудит финансовой отчетности организации.

2. Для целей настоящего стандарта «промежуточная финансовая информация» — это финансовая информация, подготовленная и представленная в соответствии с применимой концепцией подготовки финансовой отчетности , включающая полный или сокращенный комплект финансовой отчетности за более короткий период, чем финансовый год организации.

Например, Международные стандарты финансовой отчетности, выпущенные Советом по Международным стандартам финансовой отчетности.

3. Аудитор, привлеченный для выполнения задания по обзору промежуточной финансовой информации, должен проводить обзорную проверку в соответствии с настоящим стандартом. Выполняя аудит годовой финансовой отчетности, аудитор получает понимание организации и ее окружения, включая систему внутреннего контроля. Когда аудитор привлекается к проведению обзорной проверки промежуточной финансовой информации, полученное в результате такого изучения понимание дополняется путем направления запросов в процессе выполнения обзорной проверки и помогает ему формировать целенаправленные запросы и определять аналитические и другие обзорные процедуры, которые необходимо выполнить. Практикующий специалист, привлеченный для выполнения обзорной проверки промежуточной финансовой информации и не являющийся аудитором организации, выполняет проверку в соответствии с МСОП 2400 (пересмотренным) «Задания по обзорным проверкам финансовой отчетности прошедших периодов». Так как обычно практикующий специалист не располагает таким пониманием организации и ее окружения, включая систему внутреннего контроля, каким располагает аудитор этой организации, у практикующего специалиста возникает необходимость направлять другие запросы и выполнять иные процедуры для выполнения задачи обзорной проверки.

3a. Настоящий стандарт регулирует проведение обзорной проверки промежуточной финансовой информации, выполняемой аудитором организации. При этом он также применяется (с корректировками, соответствующими обстоятельствам) в тех случаях, когда аудитор организации привлекается к выполнению задания по обзорной проверке финансовой информации прошедших периодов, отличной от промежуточной финансовой информации аудируемой организации.*

* Пункт 3a и сноска 4 были добавлены в настоящий стандарт в декабре 2007 года для прояснения порядка его применения.

Общие принципы обзорной проверки промежуточной финансовой информации

4. Аудитор должен соблюдать этические требования, применяемые к аудиту годовой финансовой отчетности организации. Эти этические требования определяют профессиональные обязанности аудитора в следующих областях: независимость, честность, объективность, профессиональная компетентность и должная тщательность, конфиденциальность, профессионализм и технические стандарты.

5. Аудитор должен выполнять процедуры контроля качества, применимые к отдельному заданию. Элементы контроля качества, относящиеся к отдельному заданию, включают ответственность руководства за качество выполнения задания, этические требования, вопросы принятия и продолжения отношений с клиентами и конкретных заданий, назначение членов рабочей группы, выполнение задания и мониторинг.

6. Аудитор должен планировать и проводить обзорную проверку с применением профессионального скептицизма, признавая возможность существования обстоятельств, которые приводят к необходимости существенной корректировки промежуточной финансовой информации для обеспечения ее соответствия во всех существенных аспектах применимой концепции подготовки финансовой отчетности. Применение профессионального скептицизма означает, что аудитор проводит критическую оценку, подвергая сомнению правильность полученных доказательств, и относится с повышенным вниманием к доказательствам, противоречащим или ставящим под вопрос достоверность документов или заявлений руководства организации.

Цель задания по обзорной проверке промежуточной финансовой информации

7. Цель задания по обзорной проверке промежуточной финансовой информации — обеспечить аудитору возможность сформировать вывод о том, были ли на основании проведенной обзорной проверки выявлены им какие-либо факты, которые могут служить основанием для того, чтобы он счел, что промежуточная финансовая информация не была подготовлена во всех существенных отношениях в соответствии с применимой концепцией подготовки финансовой отчетности. Аудитор направляет запросы и выполняет аналитические и другие процедуры обзорной проверки для снижения до среднего уровня риска неверного вывода о том, что промежуточная финансовая информация содержит существенные искажения.

8. Цель обзорной проверки промежуточной финансовой информации значительно отличается от цели аудита, проводимого в соответствии с Международными стандартами аудита (МСА). Обзорная проверка промежуточной финансовой информации не является основой для формирования мнения о том, дает ли финансовая информация правдивое и достоверное представление или достоверное отражение во всех существенных отношениях в соответствии с применимой концепцией подготовки финансовой отчетности.

9. Обзорная проверка, в отличие от аудита, не направлена на получение разумной уверенности в том, что промежуточная финансовая информация не содержит существенных искажений. Обзорная проверка включает в себя направление запросов в первую очередь лицам, ответственным за финансовые вопросы и вопросы бухгалтерского учета, а также применение аналитических и других процедур обзорной проверки. В процессе обзорной проверки могут быть выявлены значимые вопросы, оказывающие влияние на промежуточную финансовую информацию и требующие внимания аудитора, но эта проверка не обеспечивает получение всех доказательств, которые были бы необходимы при проведении аудита.

Согласование условий задания

10. Аудитор и клиент должны согласовать условия задания.

11. Согласованные условия задания, как правило, отражаются в письме-соглашении об условиях задания. Такая информация помогает избежать неправильного толкования характера задания и в особенности целей и объема обзорной проверки, обязанностей руководства, сферы ответственности аудитора, полученной уверенности, а также характера и формы заключения. Информация в этом документе обычно охватывает следующие вопросы:

цель обзорной проверки промежуточной финансовой информации;

объем обзорной проверки;

ответственность руководства за подготовку промежуточной финансовой информации;

ответственность руководства за формирование и поддержание в рабочем состоянии эффективной системы внутреннего контроля, относящейся к процессу подготовки промежуточной финансовой информации;

ответственность руководства за предоставление аудитору всей финансовой документации и соответствующей информации;

согласие руководства предоставить аудитору письменные заявления, подтверждающие устные заявления, сделанные во время обзорной проверки, а также заявления, содержащиеся в бухгалтерских записях организации в неявной форме;

предполагаемые форма и содержание предоставляемого заключения, в том числе наименование адресата заключения;

согласие руководства с тем, что, если какой-либо документ, содержащий промежуточную финансовую информацию, указывает на то, что аудитором организации была проведена обзорная проверка этой промежуточной финансовой информации, заключение по результатам обзорной проверки также должно быть включено в этот документ.

Пример письма-соглашения об условиях задания приведен в Приложении 1 к настоящему стандарту. Условия задания по проведению обзорной проверки промежуточной финансовой информации могут быть объединены с условиями задания по аудиту годовой финансовой отчетности.

Процедуры обзорной проверки промежуточной финансовой информации

Изучение организации и ее окружения, включая систему внутреннего контроля

12. Аудитор должен изучить организацию и ее окружение, включая систему внутреннего контроля, относящуюся к процессу подготовки как годовой, так и промежуточной финансовой информации, в степени, достаточной для планирования и выполнения задания, чтобы иметь возможность:

(a) выявлять виды возможных существенных искажений и изучать вероятность их появления;

(b) выбирать необходимые запросы, аналитические и прочие процедуры обзорной проверки, которые создадут основу для заключения о том, выявлены ли аудитором какие-либо факты, которые могут служить основанием для вывода аудитора о том, что промежуточная финансовая информация не была подготовлена во всех существенных отношениях в соответствии с применимой концепцией подготовки финансовой отчетности.

13. В соответствии с требованиями МСА 315 (пересмотренного) «Выявление и оценка рисков существенного искажения посредством изучения организации и ее окружения» аудитор, выполнявший аудит финансовой отчетности организации за один или несколько годовых периодов, изучил организацию и ее окружение, включая систему внутреннего контроля, относящуюся к подготовке годовой финансовой информации, в степени, достаточной для проведения аудита. При планировании обзорной проверки промежуточной финансовой информации аудитор уточняет результаты полученного понимания. Аудитор также получает достаточное понимание системы внутреннего контроля, относящейся к подготовке промежуточной финансовой информации, так как она может отличаться от системы внутреннего контроля, относящейся к подготовке годовой финансовой информации.

14. Аудитор использует понимание организации и ее окружения, включая систему внутреннего контроля, для того, чтобы определить, какие запросы необходимо направить и какие аналитические и прочие процедуры обзорной проверки следует применить, а также для того, чтобы выявить конкретные события, операции или предпосылки, в отношении которых могут быть направлены запросы или применены аналитические и прочие процедуры обзорной проверки.

15. Процедуры, выполненные аудитором для уточнения своего понимания организации и ее окружения, включая систему внутреннего контроля, обычно включают следующее:

ознакомление в необходимом объеме с документацией аудита прошлого года и обзорных проверок предыдущего промежуточного периода (предыдущих промежуточных периодов) текущего года и соответствующего промежуточного периода (соответствующих промежуточных периодов) предыдущего года для того, чтобы аудитор мог выявить вопросы, которые могут оказать влияние на промежуточную финансовую информацию текущего периода;

рассмотрение значительных рисков, включая риск действий руководства в обход системы контроля, которые были выявлены при аудите финансовой отчетности предыдущего года;

ознакомление с последней годовой и промежуточной финансовой информацией за сопоставимый предыдущий период;

рассмотрение существенности с учетом применимой концепции подготовки финансовой отчетности, связанной с промежуточной финансовой информацией, что помогает определить характер и объем подлежащих выполнению процедур, и оценка влияния искажений;

изучение характера скорректированных существенных искажений и выявленных нескорректированных несущественных искажений в финансовой отчетности предыдущего года;

изучение значимых вопросов бухгалтерского учета и отчетности, которые могут сохранять значимость, таких как значительные недостатки системы внутреннего контроля;

изучение результатов аудиторских процедур, выполненных в отношении финансовой отчетности текущего года;

Особенности проверки прочей информации

![]()

- Информация

- Аннотация

- Текст

- Литература

1. Казанский государственный аграрный университет ( Кафедра бухгалтерского учета и аудита , Заведующий кафедрой )

сотрудник

Казань , Республика Татарстан , Россия

Аннотация (русский):

Целью статьи является исследование методики аудиторской проверки прочей информации в составе бухгалтерской финансовой отчётности организации. На примере отчётности сельскохозяйственных организаций рассматривается проверка специализированных отчётных форм, утверждённых Министерством сельского хозяйства РФ на предмет непротиворечивости информации, содержащейся в них, формам финансовой отчётности. С этой целью разработан и предлагается к применению в процессе аудиторской проверки рабочий документ аудитора «Сверка данных бухгалтерской финансовой отчётности «Расходы по обычным видам деятельности (по элементам затрат)» и Формы №8-АПК «Отчёт о затратах на основное производство», что позволит документально подтвердить процедуру сверки данной информации аудитором. В процессе исследования были использованы методы: сравнения, анализа. Полученные результаты могут применяться в практике аудиторских организаций, а также в учебном процессе при изучении дисциплин «Аудит», «Международные стандарты аудита».

Целью аудиторской проверки является формирование мнения о степени достоверности бухгалтерской финансовой отчётности. Вместе с тем, зачастую комплект бухгалтерской отчётности содержит не только формы бухгалтерской финансовой отчётности, утверждённой Министерством финансов РФ, но и другую информацию: отчёты для акционеров, специализированную ведомственную отчётность, другую информацию. Возникает вопрос: нужно ли аудитору проводить проверку такой информации? На этот вопрос даётся ответ в стандарте аудиторской деятельности №27 «Прочая информация в документах, содержащих проаудированную финансовую (бухгалтерскую) отчётность»: проверять такую информацию не нужно, следует только её проанализировать на предмет непротиворечивости формам финансовой отчётности, утверждённым Минфином РФ [2]. При этом остаются вопросы методики и документального оформления данных процедур. Данный вопрос является актуальным и недостаточно исследованным, так как далеко не всякая отчётность содержит данную информацию. Сельскохозяйственные организации составляют отчётность, которая включает в себя ведомственную отчётность, утверждённую Министерством сельского хозяйства РФ, поэтому для данной отрасли исследование проблемы аудиторской проверки специализированной отчётности является актуальным и практически значимым [1].Анализ и обсуждение результатов исследования. Бухгалтерская финансовая отчётность сельскохозяйственных предприятий

1. О бухгалтерском отчёте организаций АПК. Приказ Министерства сельского хозяйства РФ №4 от 15.01. 2002 г. с дополнениями и изменениями.

2. Прочая информация в документах, содержащих проаудированную финансовую (бухгалтерскую) отчётность. / Федеральное правило (стандарт) аудиторской деятельности (ФПСАД) №27. // Утв. Постановлением Правительства РФ от 25.08.2008 г. №523.

3. О формах бухгалтерской отчётности организаций. // Утв. приказом Минфина РФ №66н от 02.07.2010 г. с доп. и изм.

4. Бухгалтерская отчётность организации. / Положение по бухгалтерскому учёту (ПБУ) 4/99. // Утв. Приказом Минфина РФ от 06.07.1999 №43н (в ред. Приказов от 18.092006 №116н, от 08.11.2010 №142н).

5. Дополнительная информация в аудиторском заключении. / Федеральный стандарт аудиторской деятельности (ФСАД) №3/2010. // Утв. Приказом Минфина РФ от 20.05.2010 г. №46н.

6. Бухгалтерская финансовая отчётность. / А.И. Нечитайло [и др.]; под ред. А.И. Нечитайло и Л.Ф. Фоминой. – ростов н/Д: Феникс, 2012, — 633 с.

7. Когденко, В.Г. Интегрированная отчётность: вопросы формирования и анализа. / В.Г. Когденко, М.В. Мельник. // М.: ИД «Финансы и кредит». — Журнал «Международный бухгалтерский учёт». — №10 (304). – 2014. – С. 2 – 15.

8. Клычова, Г.С. Управленческий учёт земель сельскохозяйственного назначения и внутренняя отчётность об их использовании. / Г.С. Клычова, А.Р. Закирова, А.С. Клычова. // Казань: Изд-во КазГАУ. – Вестник Казанского ГАУ. — №4 (30). – 2013. – С. 15 – 21.

9. Клычова, Г.С. Методика формирования внутренней управленческой отчётности. / Г.С. Клычова, А.Р. Закирова// Казань: Изд-во КазГАУ. – Вестник Казанского ГАУ. — №1 (19). – 2011. – С. 44 – 48.

10. Малиновская, Н.В. Интегрированная отчётность – инновационная модель корпоративной отчётности. / Н.В. Малиновская. // М.: ИД «Финансы и кредит». – Международный бухгалтерский учёт. – 2013. — №38. – С. 12 – 17.

Виды проверок и их основные отличия

Проверка — это всегда испытание на прочность, оценка деятельности со стороны проверяющих органов, уполномоченных принимать решения о санкциях, если выявлены нарушения, всегда волнительный момент. Зачастую эта процедура может нарушать привычный ритм деятельности.

Деятельность проверок регламентируется 12 статьей Федерального закона № 294-ФЗ.

Законом предусмотрены всего два вида проверок — плановые и неплановые. Они имеют существенные отличия по способам организации, по характеру, о которых мы поговорим далее в статье.

Плановые проверки

Этот вид проверок подразумевает, что о них знают заблаговременно, информация содержится в общем плане и обозначена на сайте. Проверяющих будут интересовать аспекты работы, связанные с соблюдением общих требований, которые предъявляются в ходе осуществления определенной деятельности, и муниципальных правовых актов, которые ее регламентируют.

В ежегодном плане проведения проверок четко указывается дата проверки, или временной промежуток, цель проверки, и ее основание.

Орган, который будет осуществлять контроль направляет приказ или распоряжение, с обозначением лиц, участвующих в мероприятии. Указываются фамилия имя, отчество, а также занимаемая должность. Участие привлеченных экспертов и экспертных организаций обозначается отдельно.

В документе указывается, с какой целью и по каким основаниям будет проведена проверка, определены сроки и перечень административных регламентов. Приведен перечень документов, которые должны быть предоставлены для изучения и анализа. Затем прописываются даты начала и окончания проверки, которые не могут быть нарушены.

На законодательном уровне установлена и частота проведения такого вида проверок, которые должны проводиться один раз в три года. Исключения составляют образовательные, здравоохранительные и социальные сферы. Срок проведения не должен превышать двадцати рабочих дней.

В свою очередь плановые мероприятия делятся на документарные и выездные.

Документарные проверки имеет своей целью изучение документов, регламентирующих деятельность, при этом место проведения определяется местом нахождения проверяющего органа.

Выездные проверки будут проведены по месту нахождения проверяемых лиц, и предметом уже будут не только документы, но и вся деятельность с ее особенностями.

Внеплановые проверки

Такой вид проверок проводится при наличии обстоятельств, которые могут повлечь за собой нарушение правил безопасности, а также если не были устранены во время замечания предыдущих проверок. Еще одним основанием могут быть обращения граждан или требование прокуратуры.

Для осуществления документарной проверки необходимо направить определенный перечень документов по месту нахождения проверяющего органа.

Выездная проверка проводится в том случае, если в ходе изучения документов не представляется возможным составить полного представления.

Уведомление о внеплановой проверке направляется не позднее, чем за 24 часа. Если в основании лежат факты, представляющие какую либо угрозу вреда жизни и здоровью, то уведомление не будет сделано.

Отличия плановых и внеплановых проверок

Отличие по срокам. В плановых проверках распоряжение и сопроводительные документы направляются в адрес не позднее 3 рабочих дней до даты, а при внеплановых — не позднее одного рабочего дня.

По содержанию. В ходе плановой может быть проверена вся имеющаяся документация и виды деятельности, при внеплановой только определенная документация и виды деятельности, в отношении которых и проводится проверка.

По мерам наказания. В ходе плановой проверки может быть вынесено серьезное административное наказание, при внеплановой, чаще всего, предупреждение.

По частоте. Плановая проводится один раз в три года, внеплановая без ограничений.

Особенности проведения проверок

К особенностям можно отнести привлечение необычных экспертов или специалистов.

Специфические особенности также присущи каждому проверяющему органу, и имеют свою направленность, предмет и способы оценки.

Кто осуществляет проверки

Основные государственные органы, уполномоченные осуществлять проверки:

- ИФНС;

- Роспотребнадзор;

- Роструд;

- Ростехнадзор;

- МЧС.

Отраслевые проверяющие — Министерство образования, Ространснадзор, Росздравнадзор и таможенный контроль. А также проверки могут быть проведены органами прокуратуры.

Формы финансовой отчетности организации

Что такое финансовая отчетность

Стандартный пакет финотчетности коммерческой организации включает бухбаланс, отчет о финрезультатах, отчет о движении денежных средств и об изменениях капитала. Эти формы составлены на основе бухгалтерского учета и нужны для анализа информации о деятельности организации и планирования дальнейшего развития. В них отражается информация о финансовом положении компании, прибыльности или убыточности ее деятельности, о направлениях расходов и источниках доходов, а также о движении капитала.

Дополнительно организации готовят пояснения, а также вместе с отчетностью сдают аудиторское заключение, если подлежат обязательному аудиту.

Виды финансовой отчетности

Финансовую отчетность можно разделить на следующие виды:

1. Годовая и промежуточная отчетность

Промежуточная отчетность отличается от годовой тем, что охватывает меньший период. Ее составляют раз в месяц, квартал или полугодие. Сдавать такую отчетность в налоговую не надо, так как большинство организаций составляют ее по своему желанию и для себя или определенных внешних пользователей.

В состав промежуточной отчетности входит баланс и отчет о финансовых результатах. Промежуточные формы не утверждены законодательно. Организация может взять за базу годовые отчеты и доработать их под промежуточные.

2. Полная и упрощенная отчетность

Упрощенная отчетность доступна организациям, которые могут вести бухучет по упрощенной схеме. Это субъекты малого предпринимательства и «сколковцы».

В состав годовой упрощенной отчетности в обязательном порядке входят баланс и отчет о финрезультатах. Необходимость в остальных отчетных формах зависит от того, содержат ли они сведения, без которых нельзя объективно оценить финансовое положение и результаты деятельности организации. То есть включать их не обязательно.

Формы баланса и отчета о финрезультатах отличаются от стандартных. В них входят показатели только по группам статей без детализации.

3. Отчетность коммерческих и некоммерческих организаций

У коммерческих и некоммерческих организаций отличается состав отчетности. Так, коммерческие организации обычно отчитываются по всем формам, которые перечислены выше, а для некоммерческих есть особенности.

НКО могут не сдавать в налоговую никаких отчетов, кроме бухбаланса и отчета о целевом использовании средств, если для остальных форм нет информации. Однако в состав отчетов рекомендуется дополнительно включать отчет о финрезультатах в случаях, когда НКО получала существенный доход от предпринимательской деятельности и данных в целевом отчете недостаточно для формирования достоверного представления о результатах деятельности организации.

4. Первичная и сводная консолидированная отчетность

Первичную отчетность организации составляют по данным текущего учета. Она включает данные об одной конкретной организации.

Консолидированную отчетность составляют по группе взаимосвязанных организаций. В ней капитал, обязательства, доходы и расходы представлены как общие. Сводная отчетность показывает финансовое положение и финансовые результаты всей группы, а не каждой отдельной организации.

Правила подготовки финансовой отчетности

Правила составления отчетности утверждены в ПБУ 4/99. Из основных требований:

- русский язык;

- валюта РФ;

- данные в тысячах рублей без десятичных знаков;

- нет подчисток и помарок;

- показатели с отрицательным значением указываются в скобках;

- отсутствующие показатели заменяются прочерком;

- баланс включает показатели в нетто-оценке, то есть за вычетом регулирующих величин;

- данные отчетности за отчетный период должны быть сопоставимы с данными отчетности за прошлые периоды.

По каждому числовому показателю отчетности, кроме отчета за первый год, должны приводиться данные минимум за два года — отчетный и предыдущий.

Отчетность считается составленной после того, как ее подпишет руководитель, главбух или иное должностное лицо, ответственное за ее подписание.

Годовую отчетность нужно утвердить на общем собрании участников (акционеров). Срок для проведения собрания определяется в уставе. Он должен попадать в период:

- для ООО — с 1 марта по 30 апреля;

- для АО — с 1 марта по 30 июня.

Решение об утверждении отчетности оформляется протоколом общего собрания. В нем должны быть указаны номер, дата, место проведения, повестка, сведения об участниках и результатах голосования.

Если в ООО один участник, для утверждения отчетности достаточно его решения, оформленного в произвольном порядке.

Так как срок для утверждения отчетности больше, чем срок для ее подготовки. В ФНС можно сдавать и не утвержденную отчетность.

Порядок представления отчетности

Порядок представления годовой финансовой отчетности и аудиторского заключения утвержден Приказом ФНС России от 13.11.2019 № ММВ-7-1/569@.

Организации должны сдать отчетность в налоговую по месту своего нахождения. Срок на это — 3 месяца после окончания отчетного периода. В 2021 году крайняя отчетная дата — 31 марта.

В органы статистики отчетность за 2020 год сдавать не нужно. Эта обязанность осталась только у организаций, отчетность которых содержит сведения государственной тайны, а также в случаях, установленных Правительством РФ.

Форма представления отчетности — исключительно электронная. С 2020 года все организации не могут сдавать формы на бумаге.

Формы финансовой отчетности

Бухгалтерская отчетность составляется и представляется по формам, утвержденным Приказом Минфина России от 02.07.2010 № 66н. Рассмотрим содержание и порядок заполнения основных форм годовой бухгалтерской отчетности коммерческой организации.

Бухгалтерский баланс

Форма баланса утверждена приложением № 1 к Приказу Минфина РФ от 02.07.2010 № 66н. Он характеризует финансовое положение предприятия.

Баланс делится на два раздела — активы и пассивы. Главный принцип баланса заключается в том, что между ними должно сохраняться равенство.

Активы, в свою очередь, делятся на оборотные и внеоборотные. Оборотные включают запасы, НДС, задолженность дебиторов, финвложения и деньги. Внеоборотные — НМА, основные средства, имущество для передачи в лизинг или прокат и прочее.

Пассивы включают три раздела: капитал и два вида обязательств — сроком меньше и больше 12 месяцев. В раздел капитала также входит нераспределенная прибыль или непокрытый убыток.

Отчет о финансовых результатах

Он описывает результаты деятельности организации за год. Показывает причины, по которым образовались прибыль или убыток. Данные в отчете показываются за прошедший и предшествующий год.

Выручка в отчете отражается за вычетом НДС, акцизов и прочих обязательных платежей. Уменьшив ее на себестоимость продаж, можно получить валовую прибыль. Она показывает прибыль (убыток) от продаж после уменьшения на коммерческие и управленческие расходы. Для выявления чистой прибыли (убытка) дополнительно учитываются проценты, прочие доходы и расходы, налог на прибыль, изменения ОНО и ОНА.

Показатель чистой прибыли должен быть равен конечному сальдо по счету 99 «Прибыли и убытки», которые при реформации баланса списывается на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Отчет об изменении капитала

Капитал — это вложения собственников и прибыль, накопленная за все время работы предприятия. Отчет об изменениях капитала состоит из трех разделов: движение капитала, корректировки и чистые активы.

Первый раздел содержит информацию об изменениях величины собственного капитала. К нему относятся уставный, добавочный и резервный капитал, а также нераспределенная прибыль.

Второй раздел заполняют, если в отчетном году организация исправляла ошибки прошлых лет с использованием счета 84 или если в отчетном году изменилась учетная политика. Суммы за прошедшие годы нужно откорректировать, чтобы сопоставить величину капитала прошлого и позапрошлого года с отчетным.

В третьем разделе приводится информация о чистых активах за три года — 31 декабря отчетного года и двух предыдущих.

Отчет о движении денежных средств

Этот отчет представляет собой обобщение данных о деньгах компании и их эквивалентах. В нем раскрываются данные о том, какими суммами располагало предприятие на начало года и сколько осталось на конец. Отчет характеризует три вида движения денег: в разрезе текущей, инвестиционной и финансовой деятельности.

По своей сути отчет о движении денежных средств является пояснением строки 1250 бухбаланса. В ней должно быть указание на его наличие.

Пояснения к балансу и отчету о финрезультатах

Пояснения раскрывают сведения, которые относятся к учетной политике организации. А также они содержат дополнительную информацию, которая не входит в баланс и отчет, но нужна пользователям финотчетности для понимания процессов и состояния организации.

Пояснения раскрывают дополнительные данные:

- о нематериальных активах;

- основных средствах;

- финансовых вложениях;

- дебиторской задолженности;

- изменениях в капитале;

- акциях, выпущенных акционерным обществом;

- резервах предстоящих расходов и платежей, оценочных резервах;

- кредиторской задолженности;

- объемах продаж продукции, товаров, работ, услуг по видам деятельности и рынкам сбыта;

- затратах на производство;

- и прочих составляющих деятельности организации.

Эта информация представляется в виде отдельных отчетных форм и в виде пояснительной записки. Статья отчетности, к которой даны пояснения, должна иметь указание на их наличие.

Инструменты для работы с отчетностью

Чтобы сделать работу с отчетностью проще, создано множество специальных сервисов и программ. Они автоматизируют расчеты, помогают оптимизировать задачи и тратить на отчетность меньше времени.

Самый базовый инструмент — учетная программа. Сейчас осталось мало компаний, которые ведут учет и формируют отчетность вручную. Крупные предприятия уже давно перешли на специальные программы, которые позволяют нескольким бухгалтерам работать вместе и выполнять все свои задачи: вести учет первичных документов, сводить данные по подразделениям, формировать отчетность, готовить аналитику по любым параметрам и многое другое. К таким программам относится Контур.Бухгалтерия Актив.

Малый бизнес часто выбирает онлайн-сервисы, которые помогают выполнять базовые бухгалтерские операции и сдавать отчетность: Контур.Бухгалтерия или Контур.Эльба.

Еще один незаменимый инструмент — пакет программ Microsoft Office. Например, Excel часто используют финансовые директоры и экономисты для формирования внутренней аналитики, нестандартных подсчетов, составления специальных таблиц. Все это помогает руководству принимать верные управленческие решения.

Сдавать бухгалтерскую отчетность теперь можно только в электронном формате. Для этого можно использовать электронный сервис ФНС или подключить специальную систему для онлайн-сдачи отчетности — Экстерн.

Как сдать финансовую отчетность через Экстерн

Экстерн — система для подготовки и сдачи отчетности через интернет. Она позволяет отчитываться в ФНС, ПФР, ФСС, Росстат, ФСРАР и РПН. Все отчетные формы обновляются автоматически.

Отчетность можно загрузить в систему или заполнить прямо в сервисе с подсказками и частичной автоматизацией. Перед отправкой все формы проходят проверку на ошибки, их можно исправить прямо в программе.

Кроме сдачи отчетов пользователи Экстерна могут:

- проводить сверку с контрагентами и контролирующими органами;

- проверять потенциальных партнеров;

- заказывать неограниченное количество выписок из ЕГРЮЛ и ЕГРИП;

- пользоваться справочно-правовой системой;

- смотреть вебинары и читать экспертные статьи об учете и отчетности.

Протестируйте все возможности сервиса бесплатно по акции «Тест-драйв».

Процедура рассмотрения материалов налоговой проверки

Больше материалов по теме «Проверки» вы можете получить в системе КонсультантПлюс .

- Может ли плательщик присутствовать на рассмотрении материалов?

- Что взять на заседание

- Порядок рассмотрения материалов

- Сроки рассмотрения материалов

- Обстоятельства, принимаемые во внимание на заседании

- Результаты рассмотрения материалов

- Обжалование решения

Проверка налоговой инспекции предполагает анализ целого ряда документов. Мероприятие, на основании пункта 6 статьи 100 НК РФ, включает в себя рассмотрение материалов, полученных в ходе проверки.

Может ли плательщик присутствовать на рассмотрении материалов?

Налогоплательщику обязаны направить уведомление, в котором указаны дата и место рассмотрения материалов. Если это уведомление направлено не будет, фирма сможет легко оспорить свое привлечение к ответственности. По сути, этот документ позволяет вызвать плательщика на мероприятие.

Если плательщик, получивший уведомление, не является на заседание, оно проводится без его участия. Однако руководитель имеет право отложить рассмотрение материалов в том случае, если участие налогоплательщика является обязательным.

Подготовка доверенности

Кто именно должен явиться на заседание? Не обязательно делать это именно руководителю фирмы. Более того, это даже нежелательно по следующим причинам:

- Руководитель обычно не ориентируется в учете и исчислении налогов.

- Из-за недостатка знаний управленец вряд ли сможет правильно ответить на все вопросы.

Можно направить на заседание бухгалтера. В этом случае на него составляется доверенность.

Что взять на заседание

Сначала налогоплательщику направляется акт налоговой проверки. Руководитель или бухгалтер рассматривают его, после чего составляют письменные возражения, если они есть. Возражения направляются в ИФНС. На заседание рекомендуется взять копию этого документа. На основании уже сформированных возражений будет проще объясняться с представителями налоговой.

Если возражения не были подготовлены, имеет смысл предварительно составить письменный перечень претензий. На основании этого списка представитель компании будет выступать на заседании. В дальнейшем из него можно сформировать апелляционную жалобу.

Рекомендуется захватить с собой также Налоговый кодекс, чтобы можно ссылаться на определенные статьи при отстаивании своих интересов. Стоит взять акт налоговой проверки и предлагающиеся к нему документы.

Как правило, на заседании выступающий представляет свои претензии к налоговикам. Рекомендуется основывать их на документах. Если имеются письменные доказательства позиции компания, следует взять с собой их копии.

Порядок рассмотрения материалов

Процедура изучения материалов подразделяется на три этапа.

Первый этап

Сначала осуществляются подготовительные действия (пункт 3 статья 101 НК РФ):

- Оглашение перечня материалов, которые будут анализироваться.

- Проверка явки лиц, вызванных на заседание.

- Проверка полномочий явившихся лиц.

- Оглашение прав и обязанностей участников.

После этого начинается основной этап рассмотрения материалов.

Второй этап

Производится анализ материалов на основании статьи 101 НК РФ. Представитель налоговой, на основании пункта 5 статьи 101 НК РФ, должен установить следующие моменты:

- Наличие нарушений налогового законодательства.

- Наличие оснований для привлечения к ответственности.

- Наличие отягчающих и смягчающих обстоятельств, связанных с обнаруженным нарушением.

Сначала представители оглашают акт проверки, а затем возражения на него. На заседании исполняются своего рода прения.

Третий этап

Руководитель налоговой выносит решение по итогам рассмотрения материалов. На налогоплательщика или накладывается ответственность, или нет. Сразу решение оглашаться не будет. Его подготавливают в письменной форме, а потом вручают налогоплательщику.

ВНИМАНИЕ! Иногда налоговой требуются дополнительные доказательства для наложения ответственности. В этом случае проводятся вспомогательные мероприятия. По их итогам проводится повторное заседание на основании Постановления Президиума ВАС №391/09 от 16 июня 2009 года.

Сроки рассмотрения материалов

На рассмотрение материалов выделяется 10 суток по истечении срока подачи возражений налогоплательщиком. Последний составляет 15 суток с даты получения акта проверки. Срок рассмотрения может быть продлен при наличии весомых обстоятельств. К примеру, налоговой потребовались дополнительные доказательства. Максимальный срок продления проверки составляет месяц.

Обстоятельства, принимаемые во внимание на заседании

Как уже упоминалось, на решение о наложении ответственности могут влиять дополнительные обстоятельства. Они могут как смягчать, так и отягощать вину налогоплательщика. Перечень обстоятельств приведен в статьях 111 и 112 НК РФ. Рассмотрим смягчающие факторы (статья 112 НК РФ):

- Нарушение, вызванное тяжелыми личными или семейными условиями.

- Преступление, совершенное под влиянием угроз или принуждения. К примеру, это может быть принуждение, связанное с финансовой или служебной ответственностью.

- Прочие обстоятельства, признанные судом или налоговой.

Обстоятельство, отягчающее ответственность – совершение аналогичного нарушения ранее.

Результаты рассмотрения материалов

Решение заседания составляется по форме, утвержденной Приказом ФНС №ММ-3-06/338@ от 31 мая 2007 года. В документе прописываются обстоятельства нарушения, установленные в ходе проверки (пункт 8 статьи 101 НК РФ). В решении должны содержаться эти сведения:

- Ссылки на бумаги, подтверждающие обстоятельства совершения нарушения.

- Доводы, приведенные плательщиком в защиту своих интересов.

- Итоги рассмотрения этих доводов.

Следующий пункт – решение о привлечении фирмы к ответственности. Оно сопровождается такой информацией, как:

- Указание совершенных правонарушений.

- Положения статей НК РФ, которые были нарушены.

- Вменяемые меры наказания.

- Размер обнаруженной недоимки.

- Объем начисленных пени.

- Штраф.

ВАЖНО! Решение обязательно должно сопровождаться указаниями на нарушенные законодательные акты. В обратном случае решение отменяется на основании пункта 10 Информационного письма Президиума ВАС №71 от 17 марта 2003 года.

Если плательщик не будет привлекаться к ответственности, также составляется решение. В нем указывается эта информация:

- Размер недоимки, если она была обнаружена.

- Сумма начисленных пеней.

- Срок для обжалования.

- Название и адрес налогового органа, рассматривающего дела по обжалованию.

- Прочая нужная информация.

Решение об отказе в наложении ответственности не исключает материальную ответственность плательщика за правонарушения. Как правило, это пени.

Обжалование решения

Решение комиссии не сразу вступает в юридическую силу. Плательщику предоставляется срок для обжалования. Составляет он месяц. Оспаривание производится в апелляционном порядке. Для обжалования можно направить жалобу через структуру, которая приняла решение. Возможно частичное удовлетворение возражений налогоплательщика. Решение также может быть отменено.

Если на апелляцию поступил отказ, плательщик может направить исковое заявление в суд. Иск подается в суд, располагающийся по адресу органа, принявшего решение.

Для повышения шансов на удачное рассмотрение иска нужно правильно его составить. Линия защиты может предполагать указание процессуальных нарушений, попрание прав налогоплательщика. К примеру, если проверка проводилась с ошибками, можно указать на них. Решение отменяется и в том случае, если к ответственности за нарушение привлечено ФЛ.

Истребование документов вне рамок проведения налоговых проверок

Автор: Екатерина Гостева налоговый консультант

Истребование документов вне рамок проведения налоговых проверок

Автор: Екатерина Гостева

налоговый консультант

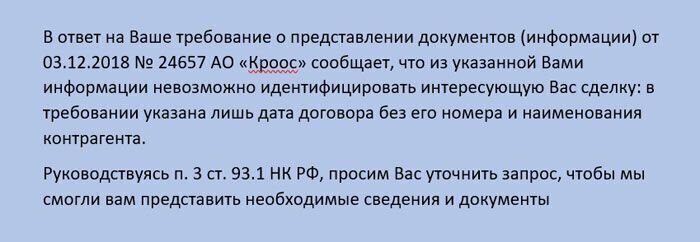

Иногда налоговики вне рамок налоговой проверки хотят получить документы или информацию по определенной сделке. Сразу скажем, что налоговое законодательство (ст. 93.1 НК РФ) это разрешает. Разберемся, как выглядит данная процедура, что необходимо представить контролерам, а на что они претендовать не вправе.

Когда может прийти требование вне рамок налоговой проверки

Существует единственный законный повод для запрашивания документов за пределами налоговых проверок – закреплен он п. 2 ст. 93.1 и состоит в следующем: если у фискалов есть обоснованная необходимость получить документы (или информацию) по определенной сделке, они вправе запросить их у сторон этой сделки либо у иных лиц, которые о ней что-то знают.

Обратите внимание: требование необязательно должно касаться операций с вашим прямым контрагентом, с которым вы заключили договор (Письмо ФНС № СА-4-7/12693@ от 17.07.2015, Определение ВС РФ № 306-КГ14-1989 от 17.09.2014). Так, у вас могут запросить сведения об отгруженном товаре, даже если вы не контактировали напрямую с его производителем, попавшим в поле зрения контролеров, а приобрели этот товар у посредника.

В п. 1 ст. 93.1 говорится еще об одной возможности для истребования сведений. На этот раз речь идет о деятельности конкретного контрагента. Однако запрос в рамках данной нормы возможен только при проведении у него выездных или камеральных проверок.

Как запрашиваются документы

Порядок проведения данной процедуры изложен в п. 3 и п. 4 ст. 93.1 НК РФ, а также в Письме ФНС от 27.07.2017 № ЕД-4-2/12216@. Перечислим основные правила:

- Просить документы и информацию у вас может только та ИФНС, где вы состоите на учете. Однако «первоисточником» для такого запроса будет поручение, присланное другой инспекцией, которая непосредственно проводит контрольные процедуры (п. 3 ст. 93.1 НК РФ).

- На основании этого поручения ваша ИФНС сформирует требование, где перечисляются сведения, позволяющие однозначно понять, о какой именно сделке идет речь (п. 4 ст. 93.1 НК РФ): стороны сделки, ее предмет, условия и др. (Письмо ФНС от 30.09.2014 № ЕД-4-2/19869).

- Требование (с обязательным приложением к нему копии поручения) ИФНС передает руководителю вашей компании или уполномоченному представителю одним из следующих способов: лично под расписку, в электронной форме по ТКС, заказным почтовым отправлением (п. 1 ст. 93, п. 2 ст. 6.1 НК РФ).

С формами поручения и требования можно ознакомиться в Приказе ФНС от 08. 05.2015 № ММВ-7-2/189@.

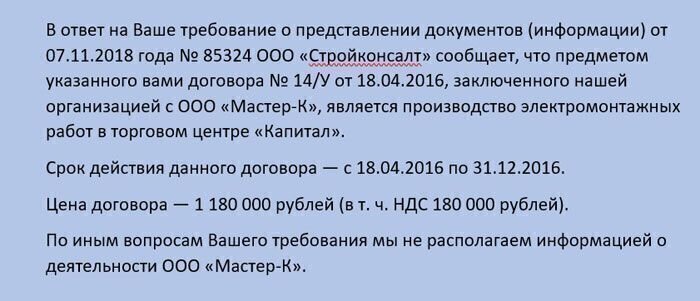

Как ответить на требование

После того как вы получили запрос, у вас есть 10 дней, чтобы подготовить и отправить необходимые инспекторам документы, информацию или сообщить им, что вы не располагаете такими сведениями (п. 5 ст. 93.1 НК РФ).

Ответ о том, что компания не располагает информацией

Даже если вы не знаете контрагента, о котором вас спрашивают, и не можете сообщить никакой «ценной» информации, отмалчиваться нельзя! Это будет расценено как неисполнение требования и влечет наложение штрафа по ст. 129.1 НК РФ — от 5 до 20 тыс. руб.

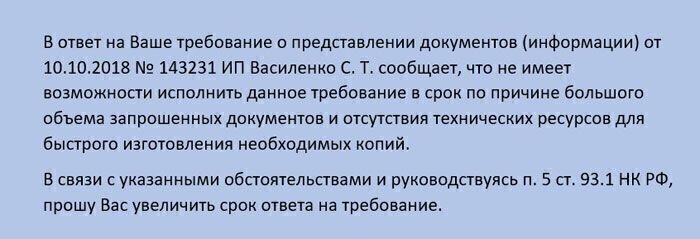

Может случиться и так, что для отработки запроса вам понадобится гораздо больше времени, нежели установлено НК РФ. Ведь сделкой может быть как отдельная хозяйственная операция, так и целый договор, по которому составлялись сотни первичных документов. Если вы не укладываетесь в отведенные 10 дней, необходимо об этом оповестить сотрудников ИФНС и ходатайствовать о продлении срока (п. 5 ст. 93.1 НК РФ).

Ходатайство о продлении срока представления документов

Однако рассчитывать на то, что проверяющие гарантированно увеличат срок, нельзя: ведь это их право, но не обязанность.

Тем не менее практика показывает, что в большинстве случаев ИФНС увеличивает срок для исполнения требования, потому что главная задача контролеров – получить документы или информацию, а не оштрафовать компанию за просрочку.

Если вы не успеете вовремя собрать все бумаги и не предупредите об этом ИФНС, последует штраф по п. 2 ст. 126 НК РФ — 10 тыс. руб. Такое же наказание предусмотрено, если вы откажетесь исполнять требование или подадите ложные сведения.

Ответ на запрос разрешается:

- привезти в ИФНС лично;

- отправить через представителя;

- послать заказным отправлением;

- передать в электронном виде по ТКС.

Документы на бумаге сдавайте в виде заверенных копий, а при передаче по ТКС – отправляйте их по установленным форматам (п. 2 ст. 93 НК РФ). При этом строгих правил заверений бумажных копий документов, предоставляемых по требованиям фискалов, законом не предусмотрено. Однако есть ряд рекомендаций, данных Минфином в Письме от 07.08.2014 № 03-02-РЗ/39142:

- Если вы сдаете стопку документов, допустимо заверение каждого отдельного листа, так и заверение прошитой пачки в целом.

- Что касается сшивания пачки, ее плотно скрепляют нитками, при этом важно, чтобы каждый документ можно было без труда прочитать и скопировать.

- Листы пачки пронумеруйте, на ее обороте укажите общее количество листов в прошитой стопке, проставьте дату и подпись сотрудника (с расшифровкой), который занимался заверением.

Итак, существуют определенные правила предоставления документации, которую требуют налоговики. Однако не все, что они у нас спрашивают, законно.

Что может, а что не вправе делать инспекция

Ниже представлены основные права и обязанности, которыми должны руководствоваться проверяющие при составлении требований:

- Налоговый кодекс позволяет контролерам истребовать документы именно о конкретной сделке (отдельной хозяйственной операции или договоре), но не в целом о деятельности – вашей или вашего партнера.

Т.е. если из требования неясно, какая именно сделка имеется в виду, вы вправе не предоставлять документы или информацию (Постановление АС ДВО от 21.03.17 № Ф03-712/2017). Но и отмалчиваться в данной ситуации не стоит. Следует пояснить, по каким причинам вы не можете исполнить требование.

Письмо об уточнении запроса

- Из требования должно быть понятно, чем обоснован запрос документов (информации). Как правило, контролеры подходят к выполнению данного условия формально – указывают, что есть «обоснованная необходимость». При этом законодательство не разъясняет, когда необходимость считается обоснованной. Но, анализируя абз. 2 п. 3 ст. 93.1 НК РФ, можно заключить, что обоснованность непосредственно связана с конкретным мероприятием налогового контроля.

- Кроме этого, в обязательном порядке требование должно содержать указание на то, что документы (информация) нужны именно вне рамок проведения налоговых проверок (Постановление АС ЗСО от 13.06.17 № Ф04-1488/2017).

Как происходит подача документов по требованию ИФНС в 1С-WiseAdvice

Мы практикуем риск-ориентированный подход в обслуживании. То есть мы против бездумного представления документов по любому запросу налоговой. Напротив, мы осознаем и взвешиваем все последствия подачи или неподачи того или иного документа. Все наши действия направлены на то, чтобы максимально обезопасить нашего клиента, а заодно – не подставить его перед поставщиками и подрядчиками.

Запросы документов по сделкам нередко достаточно объемны, и это не противозаконно. Однако запрашивать что-либо произвольно – по принципу «все, что хочется» – недопустимо. При составлении запроса ИФНС должна исходить из принципов целесообразности, разумности и обоснованности, а также не допускать произвольного истребования документов (информации), не обусловленных целями и задачами проводимого налоговыми органами налогового контроля.

При принятии решения о законности привлечения компании к ответственности за непредставление каких-либо документов и/или информации по требованию, данные принципы будут являться основополагающими. Так, в случае направления компанией жалобы на действия ИФНС в вышестоящий налоговый орган, инспектор, составлявший запрос, будет обязан пояснить причины и необходимость истребования именно этих документов (информация). Его пояснения могут потребоваться также в суде.

В связи с этим по умолчанию принято считать, что инспектор осознанно подходит к формированию списка документов к истребованию. Но если есть основания полагать, что запрос составлен без соблюдения вышеизложенных принципов, возможно отстоять свое право не предоставлять все, что хочет видеть ИФНС (Письмо ФНС России от 27.06.2017 № ЕД-4-2/12216@ (ред. от 06.09.2017).

Полезная бухгалтерия от 1С-WiseAdvice

В рамках бухгалтерского обслуживания специалисты компании 1C-WiseAdvice проводят глубокий анализ всех требований, приходящих клиенту из ИФНС, и дают подробные рекомендации по поводу того, какие документы и в каком объеме подавать.

А теперь – несколько советов, которые помогут вам в работе.

Существует ряд особенностей, на которые стоит обращать внимание при анализе требования, полученного в рамках ст. 2 ст. 93.1. Такой анализ может помочь снизить объем представляемых документов или информации, либо вовсе сведет на нет обязанность предоставлять что-либо:

- Оцените требование на соответствие законным нормам: из него должно быть ясно, что оно выставлено не в рамках налоговой проверки, и у ИФНС действительно есть для этого обоснованная необходимость.

- Проанализируйте, возможно ли по требованию идентифицировать сделку: приведен ли в нем конкретный договор, период. Обязательно должен быть указан контрагент, сделка с которым проверяется.

- Посмотрите, что именно запрашивают контролеры: не стоит передавать лишнее, если это не запрашивают. Не нужно готовить документы, если ИНФС просит предоставить только информацию, и наоборот.

- Сравните перечни запрашиваемых документов, перечисленных в поручении и требовании: они должны быть идентичны. Если ваша ИФНС проявила инициативу и запросила у вас больше, чем ее уполномочивали, «излишек» вы имеете право игнорировать. В то же время, если ваша ИФНС что-то пропустила и запросила не все, что указано в поручении, вы можете отработать только ее запрос.

- Если требование предусматривает слишком большой объем работы, и вы чувствуете, что не укладываетесь в 10-дневный срок, – ходатайствуйте о его продлении.

- Даже если, на ваш взгляд, требование неправомерно, дайте налоговикам обратную связь. Например, напишите письмо о том, что из него невозможно понять, о какой именно сделке идет речь. Не стоит отмалчиваться, если вы не до конца уверены в своей правоте – безопаснее написать уточняющий запрос и ходатайствовать о продления срока предоставления документов. В противном случае компанию могут привлечь к налоговой ответственности.

Связаться с экспертом