Корсчет и расчетный счет разница

Корреспондентский и расчетный счет — что это и в чем разница

Формируя платёжное поручение в пользу контрагента, вы можете увидеть в документе расчётный счёт и корреспондентский счёт. Разница между ними существенная, но многие о ней не знают. Первый необходим для обслуживания юридических лиц и ИП, а второй требуется для связанной деятельности между разными банками.

Чем отличается один вид счёта от другого, более подробно разберём в нашей статье. Также вы узнаете, какие операции проводятся по обоим счетам.

Что такое расчетный счет

Чтобы проводить безналичные платежи, необходимо оформить расчётный счёт. Он представляет собой комбинацию из цифр, которая является уникальной и указывается в реквизитах при переводах. Расчётный счёт может открываться любым юридическим лицом или ИП для ведения бизнеса.

Законом установлено ограничение в наличных расчётах. Если сумма сделки в договоре больше 100 000 рублей, то предприниматель обязан получить деньги на расчетный счет, а не наличными.

- денежные переводы в пользу контрагентов или государственных органов (например, оплата налогов);

- зачисление наличных (предприниматели могут вносить средства из кассы на расчётный счёт);

- снятие денег на нужды бизнеса, а в случае с ИП, и на личные траты.

Расчётный счёт — это некое хранилище денежных средств бизнесмена. Деньги находятся в одном месте под защитой банка, но в любое время ими можно воспользоваться. Все расчётные операции осуществляются на основании распоряжений его владельца.

У каждого юридического лица или ИП может быть одновременно несколько счетов в разных банках или в одном. При этом каждый счёт — это уникальная комбинация из цифр, которая не может повторяться. Очень часто среди тех, кто только открыл банковский счёт в качестве юридического лица, задаётся вопрос: «Мой номер счета — это расчетный счет или корреспондентский?» Этот счёт является именно расчётным, который и предназначен для ведения бизнеса.

Что такое корреспондентский счет

Банковские организации, так же как и юридические лица или физические, нуждаются в счетах. Им тоже нужно проводить различные операции в связи со спецификой их деятельности. Для этих целей между разными банками заключается корреспондентский договор.

Причём этот договор может быть подписан с другой кредитной организацией либо с Центральным Банком. К услугам последнего коммерческие банки прибегают в целях сохранности собственных средств, так как многие банки уходят с рынка, а вместе с ними теряются и деньги владельцев счетов. Корреспондентский счёт — это, так называемый, расчётный счёт банка. Он необходим для перевода средств банков и оформляется в иных кредитных организациях.

Существует три формы корреспондентских счетов:

- ностро (то есть один банк открывает счёт в другом);

- лоро (когда банк регистрирует счета другим банкам);

- востро (когда банк оформляет счета другим иностранным банкам. В российской практике такое название используется редко, чаще этот вид именуется как лоро).

Корреспондентский счёт необходим для выполнения одним банком требований других банков. Например, если в платёжном поручении адресатом указывается счёт в другом банке, то необходим корреспондентский счёт в нём для банка-отправителя платежа.

Участников соглашения в корреспондентском договоре может быть несколько. Это необязательно два банка, их может быть гораздо больше. Всё зависит от специфики осуществляемых платежей.

В чем отличие

Хотя расчётный и корреспондентский счёт имеет одну и ту же специфику, всё же они различаются. Вы можете увидеть это в следующей таблице.

| Расчётный счёт | Корреспондентский счёт |

| Открывается юридическими лицами | Открывается банками в других банках |

| На расчётный счёт может быть перечислен кредит для бизнеса | По счёту не может быть предоставлен кредит |

| Счёт необходим для работы организаций при посредстве банка | Счёт необходим для деятельности банков при помощи других кредитных организаций |

| Операции по счёту производятся на основе поручений юридических лиц или ИП | Операции по счёту проводятся по поручениям банков |

Как отличить расчетный счет от корреспондентского, если оба вида состоят из 20 цифр? Последние три цифры в корреспондентском счете совпадают с БИК банка, а в расчётном счете — это номер в аккаунте банка. Несмотря на различия, между счетами существует связь. Особенно она прослеживается при составлении платёжек в другой банк: в них будут отражаться не только расчётные счета сторон перевода, но и корреспондентские счета банков-участников.

Какой счёт указывать при проведении платёжек между юридическими лицами? Однозначно, расчётный. Корреспондентский счёт также находится в реквизитах банка, однако его комбинацию можно легко узнать из различных доступных источников. А вот номер расчётного счёта придётся уточнять у его владельца.

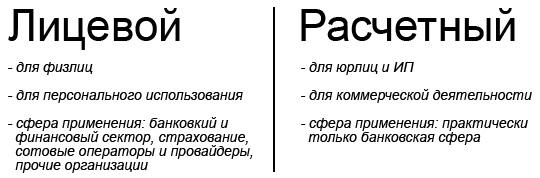

Лицевой счет — это расчетный или корреспондентский

В банковских терминах также используется и понятие лицевого счёта. Многие думают, что он имеет отношение к физическим лицам. Однако, это ошибочное мнение. Это самостоятельный счёт, который не имеет прямого отношения к расчётному и, уж тем более — к корреспондентскому.

Напомним, что по расчётному счёту осуществляются самые разные операции. Чаще всего он используется для переводов средств между контрагентами. Корреспондентский счёт является счётом банка, открытым в другом банке.

Лицевой счёт — это чаще всего, счёт какой-либо компании, используемый для оплаты услуг, оказанных населению. Если бы организация использовала для этих целей расчётный счёт, то средства физических лиц в больших количествах поступало на счёт организации, что противоречит банковскому регламенту.

Как узнать корреспондентский счет по расчетному счету

В некоторых случаях клиенты банка задаются вопросом о том, как же узнать корреспондентский счёт. На самом деле это несложное дело, и для него даже не нужно знать номер расчётного счёта. Однако, если он у вас имеется, то это значительно упростит задачу.

Узнать корреспондентский счёт банка можно следующим образом:

- посетив сайт банка (во вкладке «Реквизиты» вы всегда найдёте актуальную информацию);

- позвонив по телефону горячей линии (для этого необязательно быть клиентом банка. Информация не является конфиденциальной, и ответивший оператор обязательно поделиться ею);

- посетив отделение банка (можно обратиться к администратору зала, который предоставит вам полные реквизиты кредитной организации);

- войдя в личный кабинет банка (если вы составляете платёжное поручение, то корреспондентский счёт автоматически отобразится в документе при вводе других сведений о получателе платежа).

Корреспондентские и расчетные счета — кому и для чего они нужны и есть ли между ними разница

Корреспондентский или расчетный? «Тройка» или «четверка»? Переводить или не переводить? Если вас мучают эти вопросы, предлагаем потратить 15 минут на эту статью. Она избавит вас от сомнений, крадущих самый ценный ресурс делового человека — ваше время.

Краткая справка

Если не вдаваться в подробности, то короткое определение типа счета выглядит вот так:

- Расчетный счет позволяет принимать безналичную оплату за товары или услуги. Такие счета используют физические лица – предприниматели или юридические лица.

- Корреспондентский счет позволяет осуществлять межбанковские переводы. Такие счета открывают банки, взаимодействующие с Центробанком или прочими кредитными учреждениями.

Как видите, возможность использования счетов вытекает из их определения. Но что делать в том случае, если в платежке указаны и корреспондентские, и расчетные реквизиты? Как, куда и за что можно переводить деньги в этом случае? Для ответа на эти вопросы нам придется погрузиться в данную тему намного глубже, коснувшись различий между счетами и нюансов взаимодействия плательщика с корреспондентскими и расчетными реквизитами. Не владея этой информацией, вы попадете под закон о блокировке счетов и переводов 115-ФЗ, который почему-то связывают с процессом отмывания доходов от преступной деятельности.

Что такое расчетный счет на самом деле

Отбросив инструкции финансистов и академические определения, мы можем назвать расчетный счет хранилищем денег предприятия, учреждения, организации или ИП. Доступ в это хранилище имеют проверенные люди с правом финансовой подписи. Правом на открытие такого хранилища обладают только банковские учреждения, действующие с разрешения Центробанка. Поэтому расчетный инструмент очень часто называют банковским счетом.

Без расчетного счета вы не сможете заплатить налоги и сборы (их вносят только в безналичной форме), перевести контрагенту платеж от 100 тысяч рублей, выплатить зарплату или дивиденды, легализовать денежные средства, полученные в наличной форме. Поэтому открытие расчетного счета — это обязательная процедура, следующая за этапом регистрации юридического лица или индивидуального предпринимателя. Ведь именно туда приходят все платежи от клиентов и контрагентов. Сюда же зачисляются наличные средства из кассы предприятия или магазина.

Технически расчетный счет представляет собой уникальный код из 20 цифр, за которыми скрыты данные о владельце (форма собственности и прочие сведения). Из этого кода можно «вынуть» даже информацию о типе валюты. Поэтому код (номер) является обязательным атрибутом каждого платежного поручения, выдаваемого клиенту или партнеру. Указав эти цифры в платежке, вы отправите деньги точно по адресу.

Как можно использовать расчетный счет

Мы уже разобрались с тем, что он является хранилищем безналичных средств физического или юридического лица. Теперь вам нужно запомнить правила ввода и вывода средств из этого хранилища. Иначе вы попадете под санкции 115-ФЗ или «прицел» налогового инспектора. Российское законодательство утверждает, что расчетные счета можно использовать для следующих операций:

- перечисления налогов и сборов в государственные фонды;

- перечисления денег за товары и услуги контрагентам;

- оприходование кассы (сдача наличных в банк, с зачислением этих средств на счет);

- получение наличных для подотчетных целей (командировки, дивиденды и прочее);

- получение наличных для выплаты заработной платы.

Обратите внимание: ни в одном законе не регламентируется количество открытых предприятием или ИП расчетных счетов. Вы имеете полное право заводить хоть по одному счету в каждом банке. Причем информация о каждом из них будет передаваться в контролирующие органы в день открытия.

Корреспондентский счет — какие возможности он дает и кому служит

Фактически, корреспондентский счет — это одна из разновидностей расчетного, обслуживающая интересы банковского учреждения и его клиентов. С помощью этой учетной записи обслуживаются все проводки между манками, а его содержимое защищает Центробанк.

Смысл существования корреспондентского счета сводится к посредничеству при переводе средств между предприятиями или предпринимателями. Если стороны сделки являются клиентами разных банков, то зачисление средств напрямую будет невозможно. В этом случае платежка идет из банка отправителя в Центробанк, откуда деньги уходят в банк получателя перевода. Без этой схемы денежный перевод можно сделать только в случае подписания договора о прямых платежах между банками отправителя и получателя.

С помощью корсчета банки обслуживают интересы разных клиентов, поэтому в правовом и финансовом поле существуют несколько форматов.

Основные разновидности корреспондентских счетов

Согласно Законам РФ корсчета делятся на три основных вида:

- лоро — открытый банком респондентом (их учетная запись в нашем банке);

- ностро — открытый банком корреспондентом (наша учетная запись в их банке);

- востро — иностранном банке.

При получении платежки от клиента банк-корреспондент переводит эти средства на лоро-счет банка-партнера, который перечислит аналогичную сумму на счет опекаемого респондентом получателя. Для осуществления такого платежа отправитель обязан указать банку-корреспонденту не только расчетный счет получателя, но и корсчет, а также БИК и название банка-респондента.

Все эти сложности нужны для ускорения прохождения платежки. Ведь по правилам Центробанка на лоро и ностро корсчете находится определенная сумма, поэтому банки просто списывают и зачисляют указанные в платежке средства со счетов корреспондентов и респондентов в режиме реального времени.

Где найти лоро или ностро вашего банка или финансово учреждения контрагента? Этот номер можно увидеть в разделе «Реквизиты» или уточнить у оператора финансового учреждения. При обработке платежа в онлайн-кабинете эта информация добавляется в платежку автоматически.

Пять различий между расчетной и корреспондентской учетной записью

Теперь, когда вы уже владеете всей информацией о расчетных и корсчетах, нам остается только собрать в одну таблицу основные различия между этими форматами обслуживания:

| Корреспондентский счет | Расчетный счет |

|---|---|

| Номер начинается на 407 или на 408, и заканчиваются кодом бик. | Код учтенной записи начинается с 301, а последние цифры генерируются банком-эмитентом. |

| Открывается банком-респондентом и банком-корреспондентом. причем корреспондентом может быть сам центробанк. | Открывается юридическим лицом или ип в любом банке. |

| Используется только для расчетных платежей, обслуживающих движение оплаты за товары и услуги между клиентами разных банков. не используется для выдачи и получения кредитных средств. | Используется и для расчетных, и для кредитных операций, но только в границах одного банка. |

| Используется только для межбанковских переводов. | Используется для получения или перечисления средств контрагентами. |

| Основание для операции — платежка от банка корреспондента или респондента. | Основание для операции — платежка от владельца учетной записи, с которого списываются деньги. |

Для расчетов за оказанные услуги и полученные товары предпринимателю, предприятию, учреждению или организации необходимы обе учетные записи — и корреспондентская и расчетная. В ином случае вы не сможете получить деньги с клиента другого банка. Но переводить средства на корсчет контрагента, который обслуживается в том же банке, что и вы — не самая лучшая идея. Такая операция создает лишние вопросы у службы финансового контроля банковского учреждения и продлевает сроки передвижения денег по счетам. Поэтому до оформления перевода обязательно уточните, в каком банке открыт расчетный счет вашего контрагента.

Чем отличается расчетный счет от корреспондентского счета? Как узнать корреспондентский счет по расчетному счету.

Если вы хоть раз задавались вопросами: «Переводить деньги на расчетный счет или корреспондентский?», «Как их различить: что начинается на 3, а что на 4?», получив счет от контрагента, эта статья для вас.

Если коротко, то:

Расчетный счет открывают ИП и юрлица, чтобы принимать оплаты по безналу.

Корреспондентский счет открывает банк в подразделении ЦБ РФ или другой кредитной организации. Он используется для осуществления межбанковских операций.

В платежных реквизитах могут фигурировать оба — важно понимать, как отличить расчетный счет от корреспондентского, и для каких целей используется каждый из них. Об этом и поговорим:

Прежде, чем перевести кому-то деньги, нужно проверить контрагента, потому что из-за неблагонадежного клиента или партнера счет вашей компании может быть заблокирован по 115-ФЗ. Не знаете, как?

Что такое расчетный счет?

Расчетный счет — место хранения денежных средств предпринимателя или предприятия. Все операции по расчетному счету выполняются только при наличии соответствующих распоряжений предпринимателя или ответственного лица организации.

Существует также понятие банковский счет. «Банковский счет — это расчетный счет или корреспондентский?», спросите вы. Правильный ответ — расчетный.

Как только предприятие регистрируется, оно обязано обратиться в банк и открыть такой счет. Открытие осуществляется достаточно оперативно после предоставления необходимого пакета документов. В дальнейшем расчетный счет требуется для проведения всех платежей, в первую очередь, налогов (внесение обязательных платежей в казну государства в наличном виде не допускается, поэтому и необходим расчетный счет в банке). Кроме того, между юридическими лицами действующими нормативными актами запрещены расчеты в наличной форме на сумму более 100 тысяч рублей, поэтому большая часть платежей за товары, сырье и материалы, различные услуги производится в безналичной форме с использованием расчетных счетов. Даже при наличии необходимой суммы в кассе предприятия, бухгалтер обязан будет не передать денежные средства в кассу контрагента, а внести их на расчетный счет в банк и выполнить платежную операцию.

Нужно вывести деньги со счета ООО? Важно сделать это в соответствии с законодательством, чтобы не вызвать интереса со стороны налоговой, иначе счет могут заблокировать, а вас оштрафовать.

Внешне расчетный счет представляет собой уникальный набор из двадцати цифр (лицевой счет компании в банковском учреждении), каждая из которых имеет свое значение. Обладая умением читать счета можно узнать форму собственности компании или ИП, вид валюты, в которой выполняются операции по счету, и так далее. Номер расчетного счета является обязательным реквизитом в платежных документах, который необходимо указывать партнеру для того, чтобы он мог перечислить деньги.

Нужно вывести деньги со счета ИП? Важно сделать это в соответствии с законодательством, чтобы не вызвать интереса со стороны налоговой, иначе счет могут заблокировать, а вас оштрафовать.

С помощью расчетного счета клиент банка может выполнять следующие операции:

- выполнять переводы необходимых сумм для оплаты поставщикам товаров и услуг, а также осуществлять перечисление обязательных платежей (налогов и взносов в государственные внебюджетные фонды);

- оприходование наличных для дальнейшего выполнения необходимых платежей (за соблюдением кассовой дисциплины – отсутствием превышения суммы денежных средств в кассе установленному банком максимальному значению, тщательно следит финансовое учреждение);

- получение наличных для выдачи их под отчет (на командировки, для приобретения товаров, представительские расходы и так далее) или для выплаты зарплаты.

Некоторые предприятия имеют несколько счетов в различных финансовых организациях, что не запрещено законодательством, но обо всех их при открытии следует уведомлять контролирующие органы (в настоящее время банки делают это самостоятельно в автоматическом режиме). При этом каждый счет представляет собой уникальную комбинацию цифр, что позволяет быть уверенным, что при корректном указании платежных реквизитов средства будут зачислены именно на счет того адресата, которому они предназначаются.

Что такое корреспондентский счет?

Корреспондентский счет — аналог расчетного счета, но для использования финансовым учреждением (банком). С его помощью осуществляются все межбанковские переводы. Кроме того, средства, которые хранятся на таком счете, уже защищает Центральный банк РФ.

Предприятия выбирают в качестве партнеров разные банки, поэтому при перечислении средств от одной компании в другую происходит не только смена счетов, но и финансовых учреждений. Для того, чтобы платежи могли проходить между банками требуются корреспондентские счета. Они открываются каждой финансовой организацией в соответствующем территориальном отделении Центрального банка РФ. Также банки могут устанавливать взаимоотношения напрямую, в такой ситуации платежи кредитных организаций проходят значительно быстрее. Однако финансовых учреждений в стране сейчас насчитывается более 500, а значит, без системы корреспондентских счетов Банка России не обойтись.

Таким образом, корсчет является и одним из элементов управления ликвидностью – способностью банка своевременно удовлетворить требования своих кредиторов, как предприятий по проведению платежей, так и физических лиц в части своевременного возврата вкладов. Наличие средств на корреспондентских счетах позволяет оперативно получить их в кассу для выдачи клиентам или для того, чтобы все платежи могли оперативно производиться.

В законодательстве установлено, что корреспондентский договор может быть трех видов, следовательно, можно выделить следующие типы корреспондентских счетов:

- ностро – так называется счет банка, на котором он держит средства у других банков;

- лоро – это счет, который открыт другим банком в банке корреспонденте;

- востро – это специфический счет, он открывается только в случае привлечения для расчетов международного банковского учреждения (в российской банковской практике он почти не используется, его чаще заменяют счета типа лоро или ностро).

В ситуации, когда организация оформляет платежное поручение для перечисления средств контрагенту в другой банк, она обязана в документе указать не только реквизиты расчетного счета, но и сведения о финансовой организации партнера (для этого потребуется узнать корреспондентский счет, БИК, наименование банка). Это позволит банку плательщика оперативно перечислить средства со своего корреспондентского счета партнеру, а тому — зачислить полученные средства на счет контрагента. Чем быстрее выполняются данные операции, тем быстрее поставщик увидит денежные средства у себя на счете и, например, начнет отгрузку товара.

Как узнать корреспондентский счет по расчетному счету? Это несложно — можно обойтись и без номера расчетного счета. Есть 3 варианта:

- посмотреть в разделе «Реквизиты» на сайте банка;

- позвонить по номеру горячей линии (быть клиентом этого банка не обязательно);

- посетить отделение банка.

Если составляете платежное поручение в личном кабинете банка, корреспондентский счет отобразится автоматически после ввода других сведений о получателе.

Существуют и ситуации, когда корреспондентский счет банка не требуется. Например, если перевод выполняется внутри одной финансовой организации или между ее филиалами. В этом случае Центральный банк РФ не задействуется, все операции производятся в рамках одной информационной системы.

Банков-корреспондентов может быть несколько, в зависимости от региона, куда направляется платеж, отношений между самими банками, синхронизации информационных систем и многих других факторов.

Расчетный счет и корреспондентский счет: какая разница

Расчетный счет открывается юридическим или физическим лицом (инд. предприниматели) для ведения расчетов с бюджетом или другими юридическими лицами. Корреспондентский счет — это счет банка, в Центральном банке, как и БИК.

Проще всего их отразить отличия в таблице.

| Расчетный счет организации | Корреспондентский счет банка |

|---|---|

| Имеется только у юридических лиц и индивидуальных предпринимателей | Используется при осуществлении расчетов между банками, открывается одним банком в другом или обоими финансовыми учреждениями в Центральном Банке РФ |

| Может использоваться для получения кредита в банке | Применяется только для расчетных операций, кредиты Банка России предоставляются финансовым организациям на другие счета |

| Требуется для перечисления средств от отправителя и получателя при помощи банковской системы | Требуется для осуществления межбанковских переводов с привлечением дополнительных финансовых организаций или Центрального Банка |

| Основанием для проведения операции является платежное поручение компании или ИП | Основанием для выполнения операции является платежное поручение финансовой организации |

Выставляя счет, вы можете задаться вопросом: «Какой счет указывать: расчетный или корреспондентский?». Ответ: оба. Отличить корреспондентский счет от расчетного очень просто. Во-первых, различаются первые три цифры – это номера в банковском плане счетов для ведения бухгалтерского учета (расчетный счет начинается с 407 или 408, а корреспондентский счет – с 301). Во-вторых, последние три цифры корсчета совпадают с БИК обслуживающего банка, а у расчетного это просто номер в банковской информационной системе.

Итак, несмотря на схожее строение, наличие 20 цифр в номере, разобраться, расчетный или корреспондентский счет представлен в реквизитах, достаточно просто. При этом они оба необходимы для осуществления расчетов. Особенно актуально наличие обоих типов при выполнении переводов в другие банки. Сведения о корреспондентском счете в такой ситуации становятся необходимыми.

Свежие статьи про то, как экономить на полезных сервисах и получать удовольствие от ведения бизнеса

Законодательство не обязывает предпринимателей для работы открывать банковские счета. Но это необходимо, если предстоят безналичные расчеты с покупателями и заказчиками. Перечислять деньги в бюджет в качестве оплаты налогов и взносов удобнее через банк.

Для запуска ресторана в России, согласно требованиям 54-ФЗ, вам нужно заключить договор с ОФД (оператором фискальных данных) и собрать документы для фискализации, в том числе и на фискальный регистратор.

24 Сентября 2018

Сроки сдачи отчетности в октябре 2018 года

21 Сентября 2018

- Бухгалтерское сопровождение

- Аутсорсинг бухгалтерии

- Бухгалтерские консультации

- Регистрация ООО

- Регистрация ИП

- Бухгалтерское сопровождение ООО

- Бухгалтерское сопровождение ИП

- Расчет заработной платы

- Чат Бухгалтер

- Мой Фингуру

- Заявка

- Контакты

- Цены

- Блог

- Акции

- Партнеры

- Рекомендуй и зарабатывай

- Карта сайта

Фингуру 127051, Москва, улица Неглинная 17, строение 2

Что такое корреспондентский счет в реквизитах

Корреспондентский счет банка — это набор из 20 цифр, который идентифицирует конкретное отделение банка. Найти его можно в перечне реквизитов территориального отделения кредитной организации.

Для того чтобы совершать финансовые операции, связанные с переводом денег через банк, требуется этот банк идентифицировать. Например, если семье положены дотации на ребенка, которые переводят на банковскую карту родителя, требуется указать определенные реквизиты, в том том числе банковский корреспондентский счёт: что это и где его взять? Для начала посмотрим, как такие данные указываются в документах: например, договорах.

На картинке представлен образец договора между организацией и ИП. Пример показывает, как выглядит корреспондентский счет банка: это последовательность из 20 цифр.

Где найти данные

Самый очевидный путь — посмотреть на сайте банковской организации: корреспондентский счет банка указан в разделе «Реквизиты». Вот так, например, представлена информация на сайте Сбербанка.

Еще один способ найти искомые цифры — это посмотреть их в мобильном приложении банка, если оно установлено. В разделе реквизитов можно не только увидеть цифры к/с банка получателя, но и сформировать выписку.

Подробнее о реквизитах

Корреспондентский счет открывается банком в другом кредитном учреждении или в ЦБ РФ. Распоряжается им непосредственно банк. К/с нужен для учета средств и операций, которые производятся другим банком в соответствии с особым договором — корреспондентским. Межбанковские операции по подобным договорам удобны клиентам: они могут пользоваться услугами любых кредитных организаций, но деньги в итоге поступят в тот банк и в ту ячейку, куда их отправляют.

Согласно законодательству, к/с состоит из 20 символов, первые из которых обязательно 301. Остальные формируются с учетом Справочника БИК, который ведет ЦБ РФ. Теперь надо разобраться, что такое БИК и номер корреспондентского счета. БИК — банковский идентификационный код, и в справочнике кодов содержится перечень участников платежной системы с подробной информацией о них, включающей и номер к/с. Структура справочника утверждена Положением Банка России от 06.07.2017 N 595-П.

Такой реквизит нужен не всегда. Например, он не требуется при переводах средств между филиалами одной и той же кредитной организации. Но если деньги переводят из одного банка в другой, он понадобится. И его надо правильно указать. Иначе средства могут потеряться, как письмо, при отправке которого написали неполный адрес. Что значит корреспондентский счет банка получателя и где его указывают? В платежных поручениях его указывают в полях 12 и 15 в соответствии с порядком заполнения платежек, прописанным в Положении ЦБ РФ № 383-П.

Что такое р/с в реквизитах

Самая главная комбинация цифр для предпринимателя — это номер его расчетного счета. Это то место, куда стекаются деньги компании или ИП по выполненным контрактам, откуда снимают наличные на различные нужды, перечисляют средства на закупку сырья, материалов, оплату труда, пр. Это личное хранилище рублей или иностранной валюты хозяйствующего субъекта.

Информацию о р/с всегда указывают в договорах и при заполнении платежных поручений. Этот уникальный код, который тоже состоит из 20 цифр, вписывают в поле 9 (см. картинку).

Как не ошибиться с кодами

Если оба цифровых кода имеют одинаковое количество символов, как не ошибиться? И что будет, если их перепутать?

Ошибок удастся избежать, если запомнить, что корсчет начинается с комбинации 301. Это уникальное сочетание цифр в других реквизитах встречаться не может. Для р/с основные комбинации:

- 405 и 406 — для госкомпаний;

- 407 — для юридических лиц и ИП;

- 408 — для физических лиц.

Поскольку счета, открытые для хранения денег (вклады), начинаются с других символов, запомнить несколько комбинаций несложно.

Если все-таки ошибка при указании р/с появится, то деньги с него не спишутся или не поступят на него. Банковская организация заблокирует средства как невыясненные, а затем вернет отправителю. Платеж придется отправлять заново.

Корреспондентский и расчетный счет: в чем разница?

При обращении в банк клиент должен знать, что такое расчетный счет и корреспондентский счет. Вопреки распространенному мнению, эти понятия имеют разное содержание. В чем разница?

Расчетный счет (р/с)

Открытие р/с позволяет клиенту учреждения проводить следующие операции:

- Переводить деньги.

- Получать платежи.

- Оформлять займы.

- Рассчитываться с сотрудниками по зарплате.

- Производить выплаты по решению судов.

- Осуществлять другие платежные операции.

Расчетный счет в банке обязателен для нормальной работы компаний и рекомендован ИП. Характерные черты:

- На финансовое лицо приходится один или несколько р/с. При этом основным может быть только один счет.

- Применяется для проведения безналичных транзакций компанией.

- Р/с имеет особую структуру (по цифрам):

- 1-3 — номер балансового аккаунта 1-го порядка.

- 4-5 — то же самое, но 2-го порядка.

- 6-8 — код используемой денежной единицы.

- 9 — контрольный символ.

- 10-13 — код филиала финансово-кредитной организации.

- 14-20 — номер лицевого аккаунта.

Получается, что расчетный счет в банке — вид услуги, подразумевающий открытие р/с небанковской структурой для проведения финансовых операций.

Корреспондентский счет (к/с)

Кто знаком с банковской практикой знает, что расчетный и корреспондентский счет — разные понятия. В отличие от р/с корсчет — услуга, подразумевающая:

- Открытие аккаунта одной финансово-кредитной организацией в другом банковском учреждении.

- Получение услуги с ограниченными возможностями. При этом к/с находится в непосредственной связи с р/с.

- Корреспондентских счетов в банке может быть несколько.

- На корсчет зачисляются не только личные средства, но деньги, которые направляются на р/с других компаний (характерно для банков).

- При перечислении денег на р/с компании желательно знать не только этот номер, но и корсчет банковского учреждения.

- Прямой обмен между двумя корсчетами, принадлежащими одному субъекту, запрещен.

- Администрирование к/с происходит посредством р/с.

Понятным языком расчетный счет в банке — номер офиса, а корсчет — номер здания, в котором он находится.

При оформлении платежных реквизитов прописывается:

- Р/с компании.

- Корсчет Центрального банка. При этом платежи могут направляться и через другие кредитные организации (не обязательно через ЦБ).

К/с имеет особую структуру (по цифрам):

- 1-3 — номер балансового аккаунта 1-го порядка.

- 4-5 — то же самое, но 2-го порядка.

- 6-8 — код используемой денежной единицы.

- 9 — контрольный символ.

- 10-17 — код аккаунта в банковском учреждении.

- 18-20 — БИК финансово-кредитной организации.

Корреспондентский счет в банке бывает 2-х видов:

- Приходный. На него только поступают деньги от других клиентов, а пересылка с него осуществляется только на р/с хозяина.

- Расходный. Сюда только поступают средства с р/с владельца. Пересылка с этого корсчета возможна в двух направлениях — на корсчет держателя или другим субъектам.

К/с различаются по начислению процентов:

- Проценты не начисляются. При таком варианте снижается популярность к/с, а движение наличности становится более активным, что нежелательно.

- Проценты начисляются по общим правилам. Появляется шанс использовать к/с для решения финансовых задач. Клиент оформляет кредит в учреждении и направляет средства на к/с. Во избежание цикличного оборота средств банки делают так, чтобы уровень к/с был выше уровня р/с.

- По к/с начисляются повышенные ставки. Недостаток — усложнение банковской системы, из-за чего этот вариант применяется редко.

В чем разница счетов?

Расчетный и корреспондентский счет имеют ряд отличий:

- Р/с открывается небанковскими структурами, а к/с — как правило, банками в других кредитных организациям.

- В банке, где уже открыт р/с финансового лица, корсчетов этого субъекта быть не должно.

- Кредит на к/с не выдается.

- К/с — аккаунт банковского учреждения при работе с клиентами, а р/с — наоборот.

Чем расчетный счет отличается от лицевого

Больше материалов по теме «Расчётный счёт» вы можете получить в системе КонсультантПлюс .

- Лицевой счет – что это такое и кто имеет право им пользоваться

- Использование лицевого счета ИП для коммерческих расчетов

- Расчетный счет – особенности применения

- Какие документы нужны, чтобы открыть расчетный счет?

- Разница между лицевым и расчетным счетом

Одно из основных действий, которое должны предпринимать все начинающие бизнесмены – открытие расчетного счета в банке. Без этой процедуры финансовое взаимодействие по заключенным сделкам с другими юридическими лицами невозможно. Именно номер расчетного счета является основной строкой в реквизитах, которые нужны заказчикам от исполнителей для оплаты произведенных работ или оказанных услуг. Но, помимо расчетного счета, некоторые руководители предприятий и организаций открывают еще и лицевой счет. Для чего предназначен каждый из этих счетов и в чем заключается принципиальная разница между ними?

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Использование лицевого счета ИП для коммерческих расчетов

Иногда индивидуальные предприниматели, да и некоторые юридические лица открывают лицевые счета и пытаются использовать их для коммерческих расчетов. Какую выгоду они преследуют? Ответ очевиден.

- Обслуживание лицевых счетов более дешевое;

- Порой на лицевом счете отсутствует ограничение по лимиту движения денежных средств в течение суток, ровно как и нет ограничения по остатку на балансе, который в любой момент можно свести к нулю, что чрезвычайно интересно представителям бизнеса.

Однако, в случае применения лицевого счета для коммерческих переводов, не следует исключать некоторые возможные неприятности, такие как:

- если клиент перечислит на л/с деньги, но при этом укажет, что он индивидуальный предприниматель, то, скорее всего, операция проведена не будет;

- заказчик — ИП может совсем отказаться от сделки, если продавец попросит его не указывать себя в качестве индивидуального предпринимателя.

Кстати говоря, поскольку закон не дает права банкам отслеживать финансовые потоки на лицевых счетах, то представители финансовых структур идут другим путем. Когда составляется договор с юридическим лицом или ИП на открытие лицевого счета, в нем четко прописываются порядок и правила использования л/с. В случаях их нарушения банк снимает с себя всякую ответственность и в случае чего, наказание автоматически понесет держатель счета.

Расчетный счет – особенности применения

С расчетным счетом дело обстоит совершенно по-другому. Расчетный счет как раз и предназначен для осуществления различных финансовых операций в целях ведения бизнеса, в том числе внесения средств на депозит, снятия средств, налоговых выплат, приема и отправки платежей контрагентами т.д.

В отличие от лицевого счета, все юридические лица обязаны иметь расчетный счет, индивидуальные предприниматели и физические лица могут открывать его по желанию. Как правило, финансы, размещенные на банковском расчетном счете, находятся в собственности его держателя.

Важно! Если ИП планирует заключать сделки и вести коммерческую деятельность с юридическими лицами, расчеты с которыми производятся путем безналичных переводов, то без расчетного счета работать не получится – предприятия и организации все свои перечисления проводят только через них. Кроме того, расчетный счет удобен для ИП и для перечисления различных выплат в государственный бюджет, например, налоговых сборов и страховых взносов в Пенсионный фонд России.

Таким образом, расчетные счета могут использоваться:

- Юридическими лицами (предприятиями и организациями) и индивидуальными предпринимателями, в работе которых присутствуют безналичные денежные переводы по коммерческим сделкам;

- Обычными гражданами, которым нужно производить различные банковские операции (переводы, снятие, зачисление средств) через систему дистанционного банковского обслуживания. Правда, некоторые специалисты оспаривают правомерность отнесения таких счетов, открытых физическими лицами к категории расчетных, поскольку они не имеют коммерческий направленности и не предназначены для расчетов с партнерами по бизнесу.

Какие документы нужны, чтобы открыть расчетный счет?

Для открытия банковского расчетного счета учредителю или представителю организации, а также индивидуальному предпринимателю нужно подойти в банк с заранее подготовленным пакетом документов. В нем должны быть:

- свидетельство о постановке на учет в налоговой инспекции,

- паспорт заявителя,

- выписка из ЕГРИП или ЕГРЮЛ,

- ИНН (если это ИП),

- копию устава и решения о создании (если это ООО),

- печать с оттиском и некоторые другие документы с копиями.

Как правило, список необходимых документов для открытия р/с в разных банках примерно одинаковый.

Разница между лицевым и расчетным счетом

Подводя итоги, можно сказать, что разница между лицевым и расчетным счетами вполне очевидна.

Если лицевой счет не предназначен для перечисления и получения денежных средств в целях осуществления коммерческой деятельности и используется исключительно для персональных потребностей держателя, то расчетный счет необходим именно для проведения транзакций по коммерческим сделкам.

Внимание! Получателем денежных средств по расчетным счетам всегда является какое-либо конкретное юридическое или физическое лицо. На лицевых счетах – получатель банк, только в назначении платежа указывается более подробно, например «Для зачисления на счет номер такой-то, для человека такого-то».

Так что вполне закономерно, что лицевые счета, как правило, широко применяются для различных денежных операций обычными гражданами и совершенно не подходят представителям бизнеса. И совсем иначе обстоит с расчетными счетами – юридические лица для законных расчетов с контрагентами просто обязаны их открывать.