Как оплатить счет в евро заграницу

Как перевести деньги на иностранный счет

Вариантов совершения перевода денег на иностранные счета — несколько. Выбор конкретного способа зависит от того, в каком банке обслуживается отправитель, куда и какая сумма отправляется, кем является получатель перевода, и от ряда других факторов. Как перевести денежные средства в иностранный счет, подробно расскажет сервис Brobank.ru.

Способы перевода денег на иностранные счета

Для отправителей денег из России доступны четыре основных способа. Совместно они охватывают практически все страны мира, поэтому местонахождение получателя — вторичный фактор. Перевести деньги на счет за рубеж можно при помощи:

- SWIFT-перевода — подходит для отправлений в долларах США, евро, фунтах стерлингов

- Перевод с карты на карту — самый обычный перевод, который совершается через интернет-банк.

- Банковский перевод через российский банк-корреспондент — используется для перевода в российских рублях за границу.

- Системы международных переводов — Western Union, MoneyGram и другие.

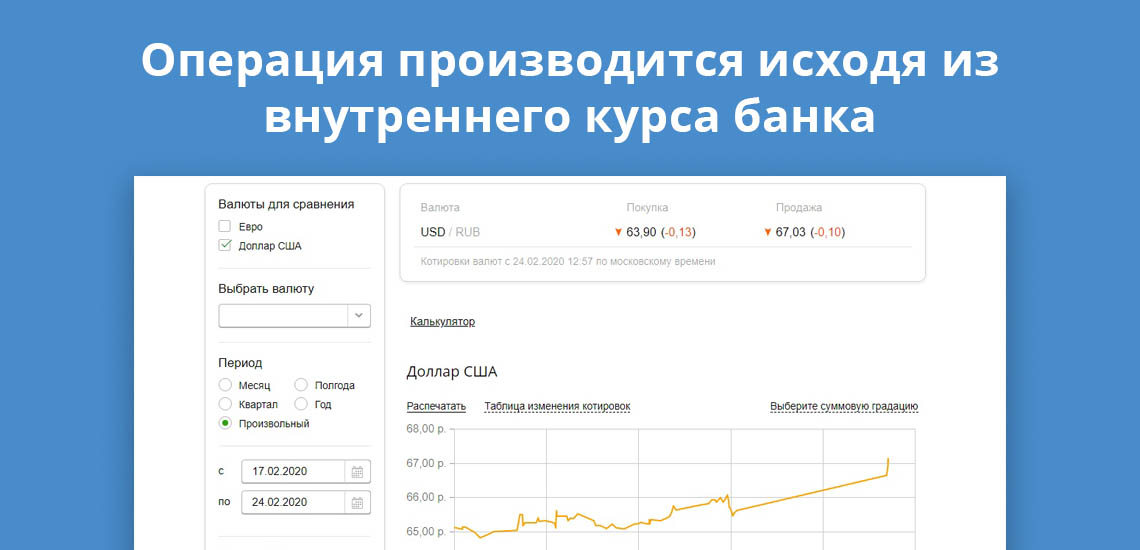

В каждом случае конвертация производится по внутреннему курсу банка на момент активации операции. Отдельные реализуются по определенным правилам, на которые необходимо обращать внимание, чтобы не иметь проблем с блокировкой счета или карты.

Перевод за границу по системе SWIFT

Большинство российских банков являются участниками международной межбанковской системе SWIFT. Одним из первых к системе подключился Сбербанк России. Более подробно о переводах SWIFT в Сбербанке можно узнать здесь. В данном случае будет рассмотрен вариант перевода в банке Тинькофф в отношении физических и юридических лиц.

Тинькофф работает с тремя валютами при исполнении SWIFT переводов — американские доллары, евро, фунты стерлингов. В других валютах у банка нет действующих корреспондентских счетов. Если перевод планируется делать не в указанных валютах, то придется пользоваться услугами другого банка.

К примеру, Сбербанк исполняет переводы в этих валютах и в российских рублях. Если для отправителя нет принципиальной разницы, то он может совершить внешний банковский перевод в других валютах, включая и российские рубли. Платеж совершается в личном кабинете следующим образом:

- Платежи → Переводы → SWIFT-перевод.

- Выбирается адресат — юридическое или физическое лицо.

- Водится SWIFT-код банка-получателя, номер счета или IBAN (международный номер банковского счета).

- Полное наименование организации или данные физического лица — в зависимости от того, в отношении кого совершается перевод (в случае с физическими лицами указывается степень родства).

- Выбирается счет списания средств — при превышении порога в 5000 у.е. банк имеет право запросить документы о назначении платежа, либо о происхождении средств.

О валютных переводах свыше 5000 долларов (или в эквивалентных суммах) Тинькофф Банк передает данные в Росфинмониторинг. Этого требует действующее законодательство о валютном контроле. В некоторых случаях документы запрашиваются и при меньших суммах перевода на иностранные счета.

Как перевести деньги в иностранный банк в рублях

Если банк, в котором обслуживается клиент, не совершает переводы SWIFT в рублях, можно воспользоваться внешним рублевым переводом. К примеру, Тинькофф Банк не исполняет SWIFT-переводы в рублях. Как альтернативу банк предлагает простой перевод в рублях.

У некоторых иностранных банков на территории РФ есть банки-корреспонденты. В этих случаях иностранная кредитная организация в реквизитах указывает и данные своего банка-корреспондента. По этим реквизитам отправители совершают обычный банковский перевод в рублях, сумму которого банк-корреспондент отправляет в иностранный банк, с предварительным вычетом комиссии.

Такие переводы совершаются с рублевых счетов в рублях. Операции подпадают под валютный контроль. В некоторых случаях банк запрашивает документы в качестве дополнительного подтверждения законности происхождения денежных средств. Для перевода потребуются следующие реквизиты:

- БИК банка.

- Наименование и счет получателя.

- ИНН получателя.

- Назначение платежа.

Услуга оказывается большинством кредитных организаций России. Отдельные банки исполняют подобные переводы без участия банка-корреспондента. Сроки поступления средств варьируются. Максимальный срок перевода — 5 банковских дней. В некоторых банках операция исполняется в течение нескольких минут.

Перевод в иностранный банк с карты на карту

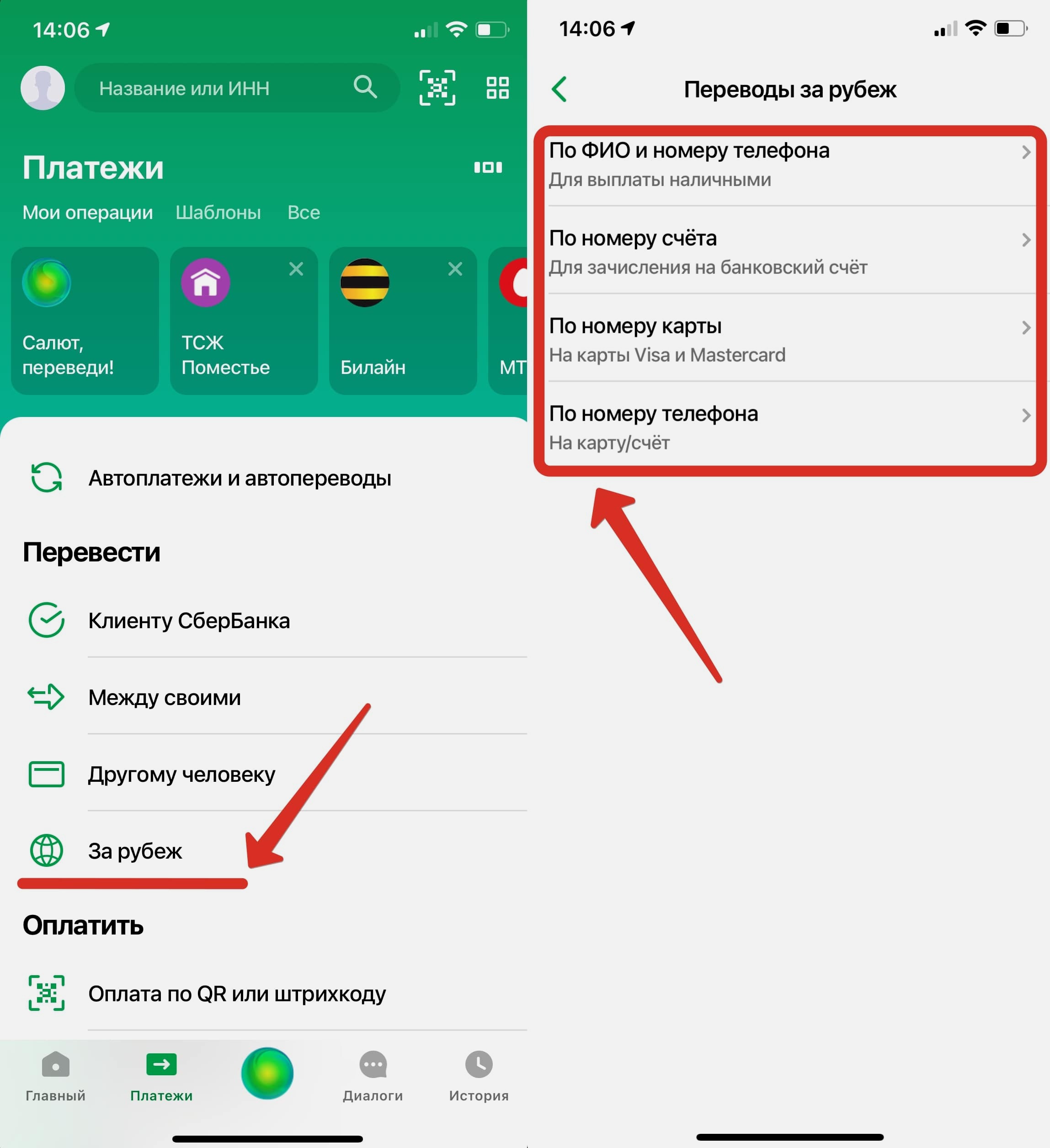

Переводы с карты на карту совершаются по стандартному алгоритму — по аналогии с внутрироссийскими переводами между картами разных банков. К примеру, клиенты Сбербанка могут совершать такие переводы из мобильного приложения. Для этого потребуется проделать следующий путь: Платежи → За рубеж → По номеру карты.

Затем следует ввести номер карты, ФИО получателя, сумму перевода. У платежных систем VISA и Mastercard действуют некоторые ограничения. На карты VISA в Сбербанке не получится отправить перевод на территорию США, Японии, Швейцарии, Канады, Ирана, Северной Кореи, Сирии и некоторых других стран. При переводы на карты системы Mastercard действуют практически те же ограничения, за исключением Канады и Швейцарии, куда переводы совершаются свободно.

Комиссия по операции составит 1% от суммы. При переводе в рублях минимальная сумма комиссии — 30 рублей. Максимальный размер комиссии — 1500 рублей. При валютных переводах: минимум — 1 USD, максимум — 20 USD. Такие же условия по комиссии распространяются и на переводы в евро. Срок поступления средств зависит от регламента банка-эмитента, на карту которого совершается перевод. В других российских банках могут действовать иные условия по переводам на карту за рубеж.

Отправка денег по системе денежных переводов

Операция совершается без открытия банковского счета: получателю деньги выдаются в наличном виде. За пример будет взята одна из крупнейших систем денежных переводов в мире — MoneyGram. На территории России ее партнером является Сбербанк, в отделениях которого можно отправить деньги в одну из 190 стран мира.

MoneyGram работает по принципу более известной системы Western Union. Отправитель и получатель перевода могут находиться в разных странах мира, при этом перевод совершается, как правило, мгновенно. Иметь счет в банке или карту — необязательно. Переводы доступны без открытия банковского счета. По MoneyGram перевести деньги можно следующим образом:

- Посетить отделение Сбербанка, заполнить квитанцию на перевод.

- Внести наличные в кассу — до 5000 долларов (для нерезидентов — до 8000 долларов).

- Записать контрольный номер — номер следует передать получателю перевода.

Получателю достаточно прибыть в офис банка-партнера системы MoneyGram, предъявить паспорт, указать код, а также назвать страну, из которой был совершен перевод. После проверки информации деньги выдаются адресату перевода в наличном виде. Комиссия зависит от суммы перевода и страны нахождения получателя денежных средств.

Как перевести деньги из-за границы в Россию

Воспользоваться можно любым из описанных способов, так как все варианты переводов из России работают и в обратном направлении. К примеру, перевести деньги из Великобритании в Россию можно на счет практически в любой банк на территории РФ.

Для перевода в ПАО Сбербанк используются следующие реквизиты:

- Банк-корреспондент — Deutsche Bank AG, Frankfurt am Main (для евро) и The Bank of New York Mellon, New York (для долларов).

- Банк бенефициара (получателя) — SBERBANK, MOSCOW (SABRRUMM).

- Клиент-бенефициар (получатель) — полные данные по получателю, включая страну и регион получения средств.

Недостатком этого варианта считается правило, согласно которому деньги выдаются получателю только в том отделении, которое указано отправителем. Перевод поступает в конкретный офис, в который получатель должен явиться с паспортом. Помимо долларов и евро, Сбербанк работает с фунтами стерлингов, швейцарскими франками, китайскими юанями, японскими иенами.

Источники информации:

- Переводы в Сбербанк из-за рубежа — ссылка.

- Перевод на карту за рубеж в Сбербанке — ссылка.

- Международные переводы MoneyGram — ссылка.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Комментарии: 4

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

добрый день!

Можно ли резиденту переводить иностранную валюту из-за рубежа резиденту в РФ через систему переводов WU, Золотая корона и т.п. без открытия счетов. Не будет ли это не законной валютной операцией.

Уважаемый Артур, в соответствии с КоАП такой перевод средств не относится к валютным операциям, запрещенным валютным законодательством или осуществленным с нарушением валютного законодательства. Более того, при оформлении перевода физлицу, сервис, через который будут проходить деньги, дополнительно проинформирует вас о необходимости конвертации, лимитах и других нюансах перевода.

Статья отличная. У меня конкретный вопрос: Живу в Швейцарии. Хочу переводить регулярно пенсию , зачисляемую в рублях в Сбербанк на мой же счет по месту жительства. Здесь счет, естественно в шв. франках. Кроме того хочу закрыть все счета и перевести опять же по месту жительства, что логично. Россия работает в SWIFT системе и с определенными валютами. Как перевести деньги с наименьшими потерями?

Уважаемая Виктория, пенсия не может начисляться на иностранный счет, но вы можете переводить деньги на свой счет в зарубежном банке. Комиссия в этом случае составит 1%, но минимум 150 ₽ и максимум 10 000 ₽ или эквивалент в иностранной валюте.

Валютные платежи в банк-клиенте — пошаговая инструкция

- Основные понятия и определения

- Создание поручения на перевод в валюте — пошаговая инструкция

- Итоги

Основные понятия и определения

Для того чтобы разобраться с дополнительными (по сравнению с «обычным» платежным поручением) полями в валютной платежке, следует немного изучить технику международных переводов. Ведь в валюте платим почти всегда зарубежным контрагентам. Валютные расчеты с партнерами-резидентами запрещены законодательно, за редкими исключениями (ст. 9 закона от 10.12.2003 № 173-ФЗ «О валютном контроле»).

Для международных переводов применяется несколько больше информации, чем для транзакций внутри страны. Уместнее всего дать их названия (обозначения) и немного расшифровать суть, чтобы было понятно, зачем им посвящены отдельные поля в валютном поручении.

SWIFT — международное банковское объединение. Банки, обслуживающие международные платежи, регистрируются в SWIFT и получают индивидуальный код-идентификатор с тем же наименованием. Указание SWIFT-кода в платежном поручении позволяет четко определить банк, в который уходит платеж. Собственно SWIFT-код — это 11-тизначный электронный «адрес» банка в системе SWIFT.

BIC-код — то же, что и SWIFT. Используется название из стандарта ISO 9362, регламентирующего методы идентификации участников финансовых расчетов.

BEI-код — тоже идентификатор в SWIFT, но уже не банка, а корпоративного клиента этого банка. Банк может регистрировать своих клиентов в системе SWIFT для повышения скорости и корректности расчетов. BEI-код тоже помогает тому, что отправляемый платеж уйдет по назначению.

Клиринговый код банка — тоже является идентификатором банка, но уже не в SWIFT, а в национальных клиринговых системах.

IBAN — еще один практически комплексный идентификатор: определяет банк (филиал) и номер счета клиента в международном формате (стандарт ISO 13616).

ISO-код — часть стандарта ISO 3166-1 содержит коды названий стран и подчиненных территорий. Применяется для указания в платежном документе адресов.

ВАЖНО! Существуют и другие подобные кодировки. Для банковских целей нужно применять именно ISO 3166-1.

Адрес — любой адрес указывается в последовательности: улица, номер дома, город, район, почтовый индекс, страна (можно кодом ISO). Это международный формат.

Бенефициар — тот, кому платим.

Банк-посредник (банк-корреспондент) — указывается в том случае, если непосредственно банк бенефициара держит счет в соответствующей валюте в другом банке (посреднике).

Таким образом, технически процесс создания корректного платежного поручения в валюте представляет собой правильное указание всех идентификаторов получателя платежа и его банка.

На пути выполнения международного перевода есть еще несколько подводных камней, на которых тоже стоит подробнее остановиться:

- Запрещенные символы SWIFT — настройки этой системы не пропускают знаки

Кроме того, система автоматически заменяет их допустимыми. Таким образом, может быть нарушена последовательность знаков в идентификаторах и возникнет ошибка.

- Сведения для идентификации клиента — необходимая информация, требующаяся российскому банку по нормам закона от 07.08.2001 № 115-ФЗ. Без указания сведений о клиенте, а также предоставления сведений по дополнительным запросам банк может просто не исполнить платежку.

- Черный список банка — справочник, в котором содержатся сведения о лицах, организациях, государствах и территориях регистрации (инкорпорации), в отношении которых существуют ограничения на банковские операции либо операции, с которыми следует признавать сомнительными. В отношении клиентов, так или иначе попавших в черные списки, проведение транзакций может быть затруднено или даже невозможно.

Как осуществляются валютные платежи и контроль валютных операций, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Создание поручения на перевод в валюте — пошаговая инструкция

Разобравшись с технологией и нюансами оформления перевода, рассмотрим процесс создания валютного поручения (распоряжения) пошагово:

- Заходим в клиент-банк и выбираем опции «Документы» — «Валютные поручения» — «Создать платежное поручение». В разных клиент-банках могут немного отличаться интерфейсы, однако стандартный путь к созданию платежных документов обычно идет через меню «Документы» (или «Платежные документы»). При этом номер и дата поручению обычно присваиваются автоматически. Некоторые системы могут предложить выбрать, пойдет ли платеж другому клиенту банка или в другой банк. Для создания рассматриваемого перевода нужно выбрать другой банк. Обычно на этом этапе указывается параметр сделки — удержание банковских комиссий за перевод. Для этого в соответствующем поле в выпадающем списке нужно выбрать подходящее значение. По имеющемуся списку будет видно, какие именно комиссии и как могут удерживаться, кроме того, варианты можно уточнить в банке, поэтому останавливаться подробно на этом моменте в формате статьи не будем.

- В соответствующих полях указываем код валюты и сумму платежа. В некоторых случаях доступна опция одновременной конвертации. Например, если деньги у плательщика в рублях, а платеж нужно выполнить в долларах, можно сделать отметку «С курсом конвертации согласен». Банк, выполняя поручение, конвертирует средства в нужную валюту.

- В поле для указания счета списания выбирается соответствующий клиентский счет. При этом остальные реквизиты проставляются автоматически, из информации, хранящейся в системе. Обычно на этом этапе в документ попадают и те реквизиты, которые требуются банку для выполнения положений закона № 115-ФЗ. Кроме того, обычно в автоматическом режиме проставляется SWIFT-код банка плательщика (в случае выбора в п. 1 перевода в другой банк).

- Указываем в отдельном поле SWIFT-код банка-посредника (если есть в реквизитах, представленных контрагентом). Далее система сама найдет по коду всю остальную необходимую информацию о банке. То же самое будет и с указанием клирингового кода вместо SWIFT (для этого есть отдельное поле). Если же нет ни того ни другого, все поля придется заполнять вручную: адрес, наименование банка, город, страну. Некоторые системы клиент-банкинга могут возвращать платежку без идентификационного кода «для уточнения реквизитов».

ВАЖНО! И SWIFT, и клиринговый код выбираются из международных справочников. То есть рядом с полем для кода должен находиться значок выпадающего списка банков с кодами.

- Указываем в отдельных полях данные банка бенефициара (по аналогии с банком-посредником).

- В соответствующих полях указываем реквизиты получателя платежа. Все предложенные поля должны быть заполнены. Если есть коды IBAN, BEI — начинаем с них. Возможно, что поля «Наименование получателя», «Город» и «Страна» подтянутся сами из справочников.

- Заполняем поле «Назначение платежа». Для международных переводов — латиницей. Допускается использование английских стандартизованных кодовых слов.

ОБРАТИТЕ ВНИМАНИЕ! В некоторых системах (например, Сбербанка) информация о комиссиях за перевод включается в платежное поручение после уточнения назначения платежа (а не на первых шагах, как стандартно представлено выше).

- Далее заполняем поля, необходимые для российского валютного контроля: например, паспорт сделки.

ОБРАТИТЕ ВНИМАНИЕ! Чтобы внести в поручение паспорт сделки, его, как правило, следует сначала отдельно внести в клиент-банк в раздел «Документы». Тогда при формировании платежа в поле «Паспорт» появится выпадающий список с информацией об имеющихся в системе паспортах. Соответственно, останется выбрать нужный.

Об указании дополнительной информации для банковского контроля см. статью «Как указать код валютной операции в платежном поручении?».

- Сохраняем валютное платежное поручение (кнопка «Сохранить»). На этом этапе система проведет предварительную проверку и в случае ошибок выдаст замечания. Сохраненный документ можно подписывать и отправлять на исполнение.

Итоги

Формирование валютной платежки в клиент-банке требует выполнения некоторых дополнительных правил и внесения большего объема информации, чем при подготовке обычного платежного поручения.

Перевод за рубеж по номеру счёта

- О переводах

- Комиссии и лимиты

- Вопросы и ответы

В СберБанк Онлайн

-

Переводы до 750 000 ₽**

Комиссия: 0% и 1 коп. (или 0,01 $ /€ в зависимости от валюты списания) включает услугу гарантированной доставки суммы перевода (FullPay)

В офисе банка

- Максимальная сумма не ограничена

- Комиссия: от 1%

Отслеживайте перевод

Если отправляете деньги онлайн по номеру счёта

Когда нужен перевод

- Отправить деньги за границу родственникам или друзьям

- Оплатить счёт на покупку товаров/ услуг, выставленный за рубежом

- Перевести деньги на свой счёт в иностранном банке

- Оплатить учёбу, лечение, отдых, участие в конференциях

- Забронировать жильё за рубежом

- Сделать валютный перевод по России — только при переводах через офис банка

Как перевести деньги

В СберБанк Онлайн

Откройте СберБанк Онлайн → «Платежи» → «За рубеж» → «По номеру счёта».

Доступны переводы с любой дебетовой карты СберБанка в рублях, долларах и евро.

Вам понадобятся:

- Полное имя получателя или наименование организации-получателя перевода

- Номер счета или IBAN (для стран Европы)

- SWIFT-код/ BIC банка получателя

В офисе СберБанка

Доступны переводы со счёта и наличными в рублях, долларах, евро и ещё в 8 валютах

Вам понадобятся:

- Документ, удостоверяющий личность

- Полное имя получателя или полное наименование организации-получателя

- Номер счёта или IBAN (для стран Евросоюза)

- SWIFT-код/ BIC банка получателя или полное наименования и адрес банка, в котором ваш адресат получит деньги. Подробнее о реквизитах

Отслеживайте статус ваших переводов

Прямо в приложении СберБанк Онлайн можно уточнить статус перевода, отменить или отредактировать его. Там же можно просматривать и отвечать на сообщения иностранных банков.

* С 1 июля по 31 октября 2021 года комиссия за перевод за рубеж по номеру счета через мобильное приложение и веб-версию СберБанк Онлайн составит 0% и 0,01 ₽/ $ /€ в зависимости от валюты карты списания.

Временный тариф на услугу перевода за рубеж по номеру счета в СберБанк Онлайн действует с 01.07.2021 по 31.10.2021 г. включительно. СберБанк оставляет за собой право досрочного пересмотра тарифа.

Перевод осуществляется через мобильное приложение и личный кабинет СберБанк Онлайн на основании поручения от физических лиц–клиентов банка с дебетовых карт СберБанка, открытых в рублях, долларах США, евро для зачисления на банковские счета иностранных банков. Для использования приложения и личного кабинета СберБанк Онлайн необходим доступ в сеть интернет. В отношении информационной продукции без ограничения по возрасту (0+).

** Для клиентов формата обслуживания СберПервый и Private Banking суточный лимит для перевода на свой счет в иностранном банке равен 10 000 000 ₽, при условии увеличения индивидуального лимита на платежи и переводы в мобильном приложении СберБанк Онлайн.

В мобильном приложении СберБанк Онлайн

Комиссия

0% и 1 коп. (или 0,01 $ /€ в зависимости от валюты списания) с 1 июля по 31 октября 2021 г.*.

После окончания акции комиссия составит 1%: минимум 150 ₽, максимум 10 000 ₽ или эквивалент в иностранной валюте.

Комиссия уже включает услугу гарантированной доставки суммы перевода (FullPay)

Лимиты

Все страны мира (перевод по SWIFT)

Карта в долларах, евро и в рублях

Доллары США, Евро

Могут быть дополнительные ограничения по суммам переводов в зависимости от цели перевода

* С 1 июля по 31 октября 2021 года комиссия за перевод за рубеж по номеру счета через мобильное приложение и веб-версию СберБанк Онлайн составит 0% и 0,01 ₽/ $ /€ в зависимости от валюты карты списания.

Временный тариф на услугу перевода за рубеж по номеру счета в СберБанк Онлайн действует с 01.07.2021 по 31.10.2021 г. включительно. СберБанк оставляет за собой право досрочного пересмотра тарифа.

Перевод осуществляется через мобильное приложение и личный кабинет СберБанк Онлайн на основании поручения от физических лиц–клиентов банка с дебетовых карт СберБанка, открытых в рублях, долларах США, евро для зачисления на банковские счета иностранных банков. Для использования приложения и личного кабинета СберБанк Онлайн необходим доступ в сеть интернет. В отношении информационной продукции без ограничения по возрасту (0+).

** Для клиентов формата обслуживания СберПервый и Private Banking суточный лимит для перевода на свой счет в иностранном банке равен 10 000 000 ₽, при условии увеличения индивидуального лимита на платежи и переводы в мобильном приложении СберБанк Онлайн.

Как правильно оплачивать услуги зарубежного партнера?

Автор: Алена Боченкова директор Департамента бухгалтерских услуг WiseAdvice

Как правильно оплачивать услуги зарубежного партнера?

Автор: Алена Боченкова

директор Департамента бухгалтерских услуг WiseAdvice

О чем стоит подумать при оплате услуг зарубежного партнера?

Иногда наши клиенты заключают вроде бы обычную сделку, но что-то вызывает у них сомнения и вопросы. Или, напротив, сделка для их деятельности принципиально новая, и бизнесмены не знают, как вести себя в рамках законодательства.

Что они в этом случае делают? Звонят нашим экспертам! Ведь в рамках абонентского бухгалтерского обслуживания мы консультируем по вопросам налогов и учета бесплатно и в неограниченном объеме. Наши клиенты даже в шутку называют такие устные консультации «разговором с умным человеком».

В качестве примера ситуации, вызывающей много вопросов, является участие в международных выставках. Сложность обычно связана с оплатой в иностранной валюте услуг контрагента (в данном случае — организатора выставки) с территории Российской Федерации.

На что мы, прежде всего, обращаем внимание клиентов?

Во-первых, вам предстоит общение с банком

Просто так оплатить счет в иностранной валюте (инвойс) от зарубежного партнера нельзя. Валютные операции жестко регламентируются законом, и каждый банк является агентом валютного контроля.

Банку придется объяснять куда, кому и почему вы переводите валюту. Причем многие банки за такую операцию еще и возьмут с вас комиссию.

Чтобы общение шло быстрее и продуктивнее, наши эксперты инструктируют, что и как лучше говорить, какие документы надо передать в банк и когда, чтобы оплата счета в иностранной валюте стала максимально простой.

Во-вторых, придется «утрясать» вопрос с российским НДС

Хотя ваш иностранный контрагент (все тот же организатор выставки) оказывает вам услуги на территории другого государства, никогда не был в России и не ведет тут бизнеса, он должен уплатить НДС в российский бюджет! Это нельзя понять логически, это надо просто принять!

При этом российский бюджет понимает, что вряд ли получится найти иностранца и удержать с него налог, поэтому налагает на вас обязанность удержать НДС в момент оплаты вами инвойса партнера.

Даже если вы «упрощенец», такой «чужой» НДС все равно придется заплатить (что уж говорить о тех, кто работает на общей системе налогообложения – тут необходимость удержания НДС даже не обсуждается).

Ваш иностранный контрагент вряд ли правильно поймет вас, если вместо 100 евро, которые указаны в инвойсе, он получит только 85! В его голове не уложится необходимость делиться с российским бюджетом частью своего дохода. И, согласитесь, он вправе не вникать в тонкости российского налогообложения и беспокоиться о том, что вы должны удержать НДС в России.

Соответственно, встает вопрос: как сделать так, чтобы партнер получил свои 100 евро полностью, но при этом вы были бы чисты перед бюджетом?

Обычно наши эксперты подсказывают волшебную фразу, которую иностранному контрагенту нужно вставить в свой инвойс (счет в иностранной валюте), чтобы проблема решилась.

Однако важно понимать, что ваши расходы на участие в выставке возрастут на сумму НДС, которую в любом случае придется уплатить. В нашем примере общие расходы будут не 100 евро, а 118!

Впрочем, если вы на общей системе налогообложения, то эту сумму НДС вы сможете принять к вычету (т.е. вернуть из бюджета), предварительно отразив ее в налоговой декларации по НДС.

Если же вы на УСН 15% (объект налогообложения «доходы минус расходы»), вы сможете принять эту сумму к расходам, уменьшив на нее налог по основному виду деятельности (но декларацию по НДС все же придется сдать).

В-третьих, возможно, придется решать вопрос с налогом на прибыль

Если вы, например, задержали оплату за выставку, иностранный контрагент выставит вам штраф (пени). Например, 5 евро. Когда вы платите эту сумму иностранцу, то налоговики считают, что иностранец получил доход из России – и теперь должен уплатить с него налог на прибыль!

Как и в случае с НДС, искать иностранца никто не будет – ведь это вы создаете ему доход, значит, и налог удерживать вам!

Другими словами, и этот налог Вы вынуждены удержать с партнера при оплате его счета. При этом в отличие от ситуации с российским НДС, подобная схема удержания налога на прибыль — это общемировая практика. Поэтому ваш зарубежный партнер теоретически может согласиться получить от вас только 4 евро (а 1 евро будет вами перечислен в бюджет в виде налога на прибыль иностранца).

Но может быть и обратная ситуация: ваш иностранный контрагент может настаивать на получении от вас полной суммы в 5 евро, сказав, что собственный налог на прибыль – это его забота, и он с ним будет разбираться сам на территории своей страны.

Возможно это или нет – помогут разобраться наши эксперты на основании анализа «Международного соглашения об избежании двойного налогообложения» (которое, будем надеяться, подписано со страной, где зарегистрирован ваш контрагент).

Если это возможно, то мы расскажем вам, как избежать удержания налога на прибыль на территории Российской Федерации, осуществляя оплату в иностранной валюте.

Если же невозможно, то поможем вам подобрать аргументы для зарубежного партнера, чтобы разрешить ситуацию. Ведь если этот налог не удержать, ИФНС при первой же проверке может снять его с вас да еще выставит вам штраф в размере 20% от суммы этого налога.

если наши клиенты делают нетоварный перевод иностранцу (то есть не покупают у иностранного партнера товар и не ввозят его в Россию), они очень правильно делают, что обращаются к нам за консультацией.

Слишком уж много возможных нюансов с удержанием НДС и налога на прибыль.

3 способа переводить деньги за границу, чтобы не было вопросов

Перевод денег за границу — более сложный и длительный процесс, чем обычная транзакция с карты на карту в пределах одной страны.

Для перевода нужно указать больше данных получателя, деньги идут дольше, а для проверки перевода в некоторых случаях нужно отчитываться перед налоговой. Есть три основных способа перевода денег за границу: через банк, с помощью электронных платежных систем или международных систем быстрых переводов. Разберем каждый из них.

1. По реквизитам в мобильном банке

В банковских приложениях есть функция денежного перевода за рубеж . Для этого вам нужны полное имя получателя или наименование организации-получателя перевода, номер счета или IBAN (для стран Европы), SWIFT-код/ BIC банка получателя. Введите эти данные и отправьте деньги — все как с обычным переводом.

Перевод за рубеж в Сбербанке. Проходим по пути: Платежи —> За рубеж и выбираем подходящий способ.

Перевод за рубеж в Сбербанке. Проходим по пути: Платежи —> За рубеж и выбираем подходящий способ.

Единственное отличие заключается в длительности перевода — деньги поступят на счет не сразу, а в период от 30 минут до 5 дней. Точный срок зависит от банков-посредников.

Деньги также можно перевести в отделении банка.

Там вам понадобятся фамилия, имя, отчество и реквизиты получателя, для получения услуги нужно взять с собой паспорт. В этом случае у вас может быть больше возможностей, все зависит от условий банка. Например, у Сбербанка в мобильном приложении наибольшая сумма перевода — 750 000 рублей, тогда как в офисе банка максимальная сумма не ограничена. При этом, в приложении нет комиссии, а в отделении от 1%.

Если вы переводите деньги родственнику, процесс будет проще

В этом случае ограничений на валютные переводы за границу через банк нет . Деньги будут доходить до получателя тоже быстрее.

Только сначала вам нужно подтвердить родство — достаточно предоставить нотариально заверенную справку в отделении банка. Вместе с ней нужно взять паспорт и свидетельство о рождении, оформление может занять несколько дней.

Какие есть ограничения на международные переводы в российских банках

1. Резиденты РФ (граждане страны и люди, постоянно проживающие в ней) могут переводить за границу без открытия счета максимум $5000 через один банк за один операционный день. Курс считается на день проведения операции. Этот лимит не действует для близких родственников и при отправке денег на свой собственный счет за границей.

2. Если вы открываете счет в иностранном банке, вы обязаны уведомить об этом Федеральную налоговую службу (ФНС). Помимо этого, вы раз в год должны рассказывать ведомству о движении средств по этому счету — сколько денег получили, потратили и сколько осталось на балансе.

3. Для нерезидентов РФ лимитов нет. Они вправе перечислять деньги со счетов в банках за пределы РФ без ограничений. Предельные суммы могут устанавливать конкретные платежные системы и банки. Например, в Western Union они могут переводить до $7499,99 или ваналогичной суммы в рублях в день.

Если деньги нужно переводить регулярно, откройте валютный счет

Что он позволяет совершать:

▪ Переводы за границу и получение денег из заграницы без ограничений по числу транзакций и максимальной сумме

▪ Хранения денег в валюте

▪ Проведение расчетов между частными лицами или организациями

▪ Портфельные инвестиции, например, приобретение активов иностранной компании

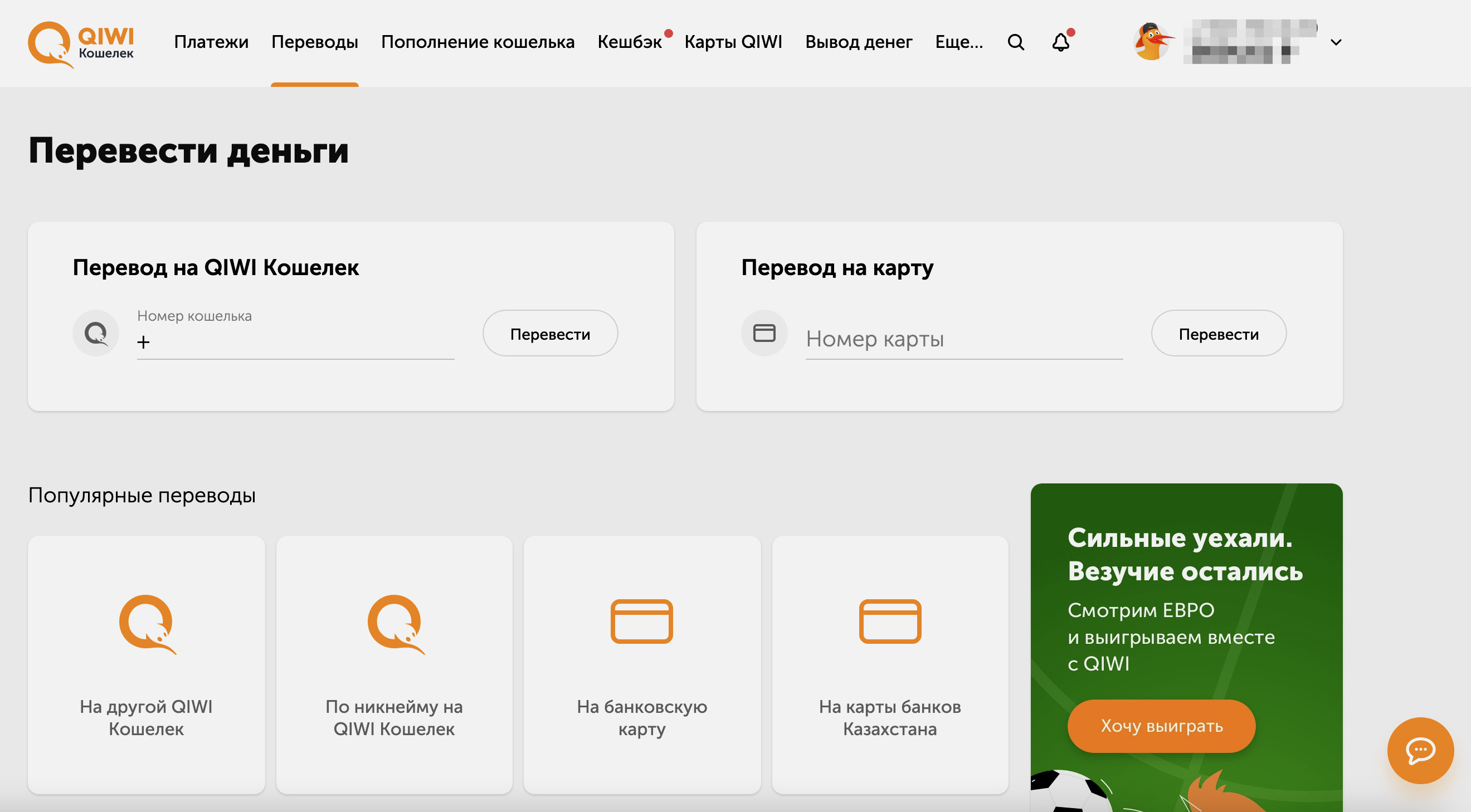

2. Qiwi и Webmoney в помощь

Платежные системы, вроде Qiwi и Webmoney, позволяют отправлять переводы за границу. Валюта конвертируется автоматически.

Платежные системы, вроде Qiwi и Webmoney, позволяют отправлять переводы за границу. Валюта конвертируется автоматически.

Переводы через интернет одни из самых быстрых . Максимальное время поступления денег на электронный кошелек — 2-3 минуты, а в лучшем случае они будут переведены за несколько секунд. Посещать банк в для перевода не нужно.

Этот способ выгоден, если оба человека пользуются одной платежной системой. В Qiwi платить комиссию не нужно, если отправляются рубли, а получаются доллары или евро.

Перевод в Qiwi также можно оформить на карту Visa, выданную любым банком следующих стран:

Азербайджан, Армения, Беларусь, Болгария, Бразилия, Венгрия, Германия, Греция, Грузия, Египет, Индия, Казахстан, Кипр, Киргизия, Китай, Латвия, Литва, Мальта, Молдова, Новая Зеландия, Объединенные Арабские Эмираты, Румыния, Саудовская Аравия, Сербия, Сингапур, Словакия, Словения, Таджикистан, Тайланд, Туркменистан, Турция, Узбекистан, Хорватия, Чехия, Эстония, Южная Корея, Япония, Дания, Исландия, Норвегия, Финляндия, Швеция, Австрия, Бельгия, Великобритания, Люксембург, Монако, Нидерланды, Албания, Андорра, Босния и Герцеговина, Испания, Италия, Македония, Португалия, Польша, Черногория.

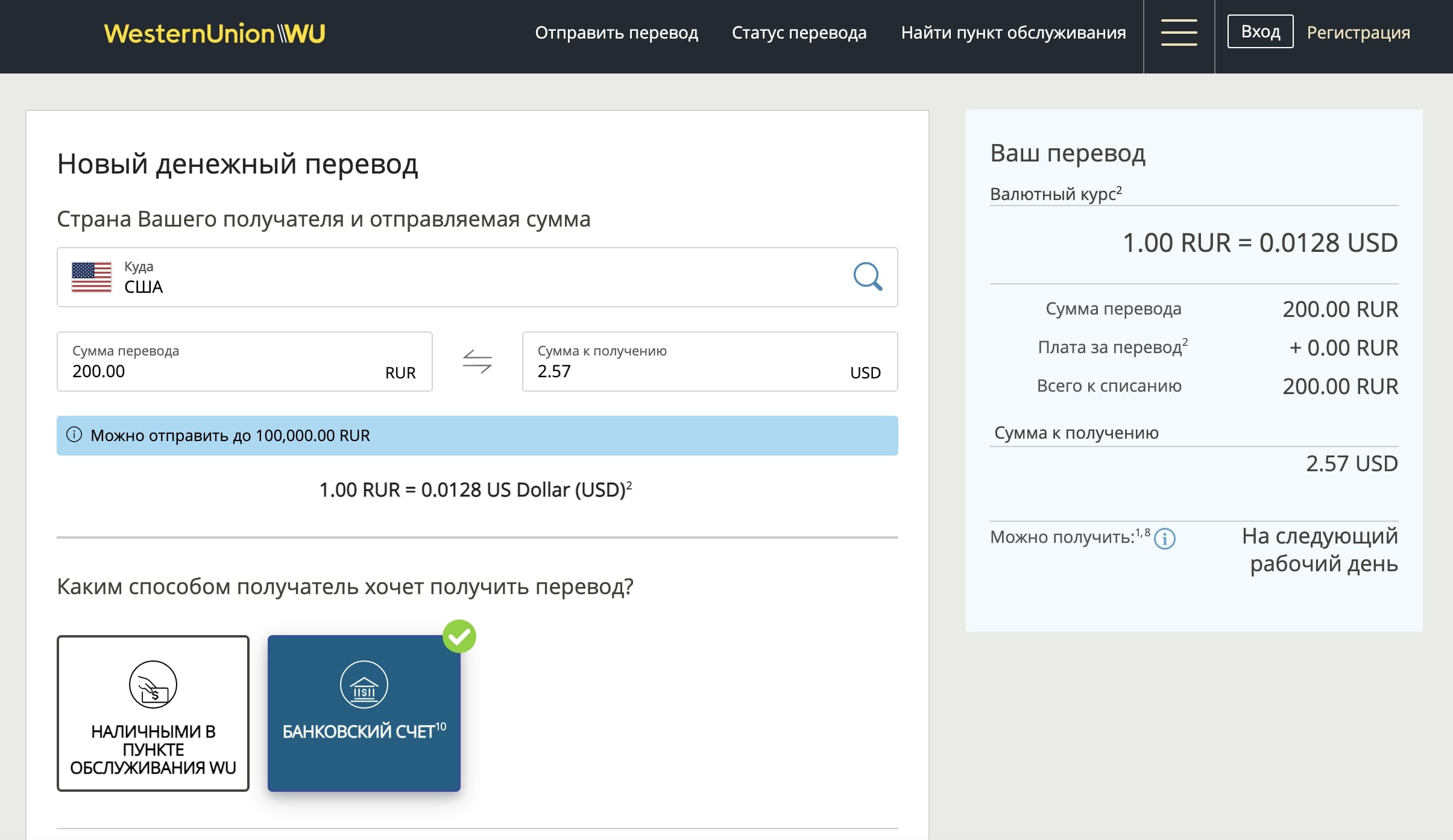

3. Международные платежные системы

Денежные переводы в Western Union.

Денежные переводы в Western Union.

Если сроки отправки денег горят, можно воспользоваться международной платежной системой. В России популярны Western Union, «Юнистрим», MoneyGram, «Золотая корона».

Оформить перевод онлайн можно через сервис Western Union. Здесь онлайн-переводы с банковских карт становятся доступными для получателя в течение нескольких минут. Статус перевода отображается в профиле на сайте сервиса.

Для перевода можно воспользоваться как дебетовой, так и кредитной картой. Оформить его можно на сайте компании (для совершения перевода нужно зарегистрироваться) или в любом физическом отделении Western Union.

Для подтверждения денежного перевода за границу нужны ваши паспортные данные. Впрочем, отправить деньги можно и без них — тогда лимит онлайн-перевода составляет 15 000 рублей за операцию, а с подтвержденными данными — 100 000 рублей не более 600 000 рублей за месяц.

Мне должны перевести деньги из за границы. Какие реквизиты нужны?

Чтобы вам перевели деньги на счет из-за границы, нужно предоставить отправителю следующие реквизиты:

▪ SWIFT код/BIC банка — SABRRUMM или SABRRUMMXXX (если банк отправителя запрашивает 11 знаков)

▪ Наименование банка на латинице — например, SBERBANK

▪ Фамилию, имя и отчество получателя перевода на латинице

▪ Номер счета получателя — Your account number (20 цифр). Номер счета можно уточнить в мобильном банке или в офисе банка.

Если вы стабильно получаете деньги из за границы, есть смысл открыть валютный счет. Он обеспечивает мгновенным зачислением средств — если вам регулярно приходит валюта по проверенному контракту, деньги будут приходить сразу.

Какие есть риски при переводе денег за границу?

Перевод может быть заблокирован по нескольким причинам. Две основных:

Во-первых, при переводе важно сформулировать назначение платежа: «Оплата проживания», «Гонорар за работу», «Оплата языковых курсов». В противном случае международная система SWIFT (международная система межбанковских платежей) может заблокировать его.

Плюс перевода в отделении — вам помогут четче сформулировать назначение платежа и точнее оценят сроки исполнения перевода. Визит в банк не ускорит процесс перевода денег, они будут идти столько же, сколько и при переводе онлайн.

Во-вторых, переводы на сумму 600 000 рублей строго проверяются. Статья 6 Федерального закона от 07.08.2001 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» гласит:

«Операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 600 000 рублей либо равна сумме в иностранной валюте, эквивалентной 600 000 рублей, или превышает ее, а по своему характеру данная операция относится к определенному виду операций».

В зависимости от суммы, которую вы отправляете, банк может запросить документы о происхождении денег (справка с работы, договор об аренде жилья, документы о продаже собственности и т. д.), справку из налоговой, информацию о получателе (имя, банковские реквизиты и, вероятно, статус ваших отношений) и назначении переводов.

Что такое валютный перевод и как он осуществляется

Все расчеты между компаниями и физическими лицами на территории РФ проводятся в национальной валюте. Однако, при необходимости, сделать валютный платеж можно: законодательно разрешен ряд операций в иностранной валюте, включая таможенные платежи, расчеты в магазинах беспошлинной торговли, переводы физлицам на счета в иностранных банках. Как сделать валютный перевод — рассказываем в этой статье.

Правила перевода иностранной валюты

Порядок валютных переводов и ограничения по обороту иностранной валюты на территории РФ регламентируются Федеральным законом № от 10 декабря 2003 года «О валютном регулировании и валютном контроле».

Совершать переводы в валюте могут как резиденты, так и нерезиденты РФ. При этом размер перевода и требования к подтверждающим документам зависят от статуса отправителя.

В сфере валютного контроля резидентами признаются:

- Физлица с гражданством РФ, если они не находятся за пределами России больше 1 года. Если гражданин проживает за рубежом без перерыва год и более, он утрачивает статус валютного резидента РФ.

- Иностранцы и лица без гражданства РФ, но пребывающие на территории нашей страны постоянно на основании вида на жительство.

Лимит валютных переводов для резидентов

На основании резиденты могут перевести деньги за рубеж в эквиваленте не более 5 000 $ в сутки в одном банке без открытия счета. Это касается переводов физлицам и компаниям, в том числе при расчете за услуги или товар. Если требуется перевести большую сумму, необходимо:

открыть счет в банке

предоставить основания для совершения платежа

подтвердить происхождение средств

Банки России принимают только российские рубли, которые конвертируются в иностранную валюту для перевода за границу. За операции взимается комиссия.

Перевод близким родственникам

При переводе денег на счета в иностранных банках близким родственникам лимит на операции отсутствует. К близким родственникам относятся:

дети и родители

бабушки, дедушки и внуки

полнородные и неполнородные братья и сестры

усыновители и усыновленные

Банк вправе запросить документы, подтверждающие родство с получателем: копию его паспорта, свидетельство о рождении.

Перевод резидентом на собственный зарубежный счет

Если резидент отправляет денежные средства со своего российского счета на собственный счет в зарубежном банке, закон также не устанавливает лимитов по сумме.

При этом индивидуальные предприниматели, юридические и физические лица обязаны уведомить налоговую инспекцию об открытии счета за границей.

Переводы между нерезидентами

Нерезиденты вправе перечислять деньги друг другу без ограничений. При этом банки могут устанавливать собственные лимиты на операции, а также размер комиссии в привязке к сумме перевода

Способы перевода денег на зарубежные счета

Если у вас есть пластиковая карта, перевести деньги за границу можно по реквизитам счета, по номеру карты получателя, в некоторых банках — по номеру телефона в мобильном приложении или в личном кабинете на сайте банка.

Для перевода с карты на карту:

- В мобильном приложении или на сайте перейдите в раздел «Платежи».

- Выберите вкладку «За рубеж», далее — перевод по номеру карты. Интерфейс может различаться в зависимости от банка.

- Введите номер карты получателя и нажмите «Продолжить».

- Откроются поля, где надо указать сумму и валюту перевода, счет списания. Также потребуется фамилия, имя адресата.

- Нажмите «Перевести» и подтвердите транзакцию кодом из SMS.

С отправителя банк удержит комиссию в пределах 1–3% от суммы. Если к операции привлекаются промежуточные финучреждения, каждое из них также возьмет вознаграждение.

Аналогично выполняется перевод по реквизитам счета получателя, так называемый . СВИФТ — Сообщество всемирных интербанковских финансовых телекоммуникаций, обеспечивающее поддержку международный транзакций между банками. Позволяет проводить расчетные операции между компаниями и физлицами, в том числе без открытия счета и возможностью получения перевода наличными без зачисления на счет второй стороны.

Для отправки денег вам потребуется ввести данные физлица или организации, выбрать валюту перевода, сумму. Комиссия будет рассчитана автоматически и добавлена к сумме списания. При заполнении платежных данных необходимы полные реквизиты , включая . Может потребоваться подтвердить основание платежа — предоставить договор, инвойс.

Переводы со счета на счет могут занять до 5 рабочих дней, тогда как перевод с карты на карту проходит практически мгновенно. При этом комиссия за перевод по номеру счета может быть меньше: валютный платеж осуществляется только между банками без участия платежных систем.

Гарантированно доступные валюты перевода — доллары и евро. О возможности перевода в иных валютах необходимо узнать в банке.

Если нет карты

Если у вас нет пластиковой карты и открытого счета в банке, необходимо обратиться в отделение с паспортом и реквизитами получателя, внести деньги в кассу банка и отправить перевод без открытия счета. При этом действуют все лимиты и правила валютных переводов согласно .

Другие способы перевода денег за границу

Вариантом отправки денег за границу может быть пополнение электронного кошелька. Для валютных переводов используются PayPal, ЮMoney, QIWI, WebMoney. Вы можете пополнить электронный кошелек со счета вашей карты в мобильном приложении или на сайте банка.

В зависимости от электронной платежной системы и валютной политики банка, возможны ограничения по сумме каждой транзакции и общей сумме переводов в сутки, а также разный размер комиссии.

Клиенты Райффайзенбанка могут перечислять средства за пределы РФ и принимать их рубежа в 22 разных валютах. Для представителей бизнеса подготовлено подробное руководство по переводу средств в иностранной валюте, также любому клиенту доступны реквизиты банка для переводов границы на российский счет.