Бухучет интернет магазина пошагово

Особенности бухгалтерского учета в интернет-магазине

- Как пошагово организовать бухучет интернет-магазина?

- Этап 1 – выбор системы налогообложения и ее влияние на бухучет интернет-магазина

- Этап 2 – организация бухгалтерского и налогового учета интернет-магазина

- Итоги

Как пошагово организовать бухучет интернет-магазина?

Обязательное ведение бухучета в интернет-магазине закреплено только за организациями. ИП могут вести или не вести бухучет по своему усмотрению (п. п. 1, 2 ст. 6 закона «О бухучете» от 06.12.2011 № 402-ФЗ). Поэтому изложенная ниже информация о порядке и особенностях бухучета интернет-магазина в основном ориентирована на организации.

Постановка качественного бухучета в интернет-магазине должна проходить через 2 основополагающих этапа:

- Выбор системы налогообложения.

- Составление продуманной учетной политики по бухгалтерскому и налоговому учету интернет-магазина.

Рассмотрим подробнее эти этапы.

Этап 1 – выбор системы налогообложения и ее влияние на бухучет интернет-магазина

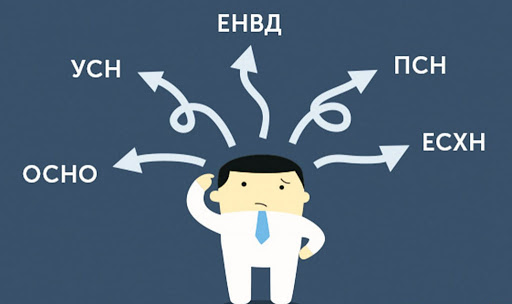

Первоначальным этапом организации бухучета в интернет-магазине является выбор формы налогообложения рассматриваемой деятельности. Из известных нам 4 систем налогообложения – ОСН, УСН, ПСН, ЕСХН – последний отметается сразу же, так как деятельность интернет-магазинов не относится к сельхозпроизводству. Идем дальше.

Деятельность интернет-магазинов классифицируется законодателями как торговля через компьютерные сети с кодом по ОКВЭД 52.61.2 (постановление Госстандарта «Об ОКВЭД» от 06.11.2001 № 454-ст), которая в рамках НК РФ не может быть отнесена к розничной торговле (абз. 13 ст. 346.27 НК РФ). Таким образом, из выборного списка исключаются и ПСН.

Важно! С 2021 года режим ЕНВД перестал существовать на территории России.

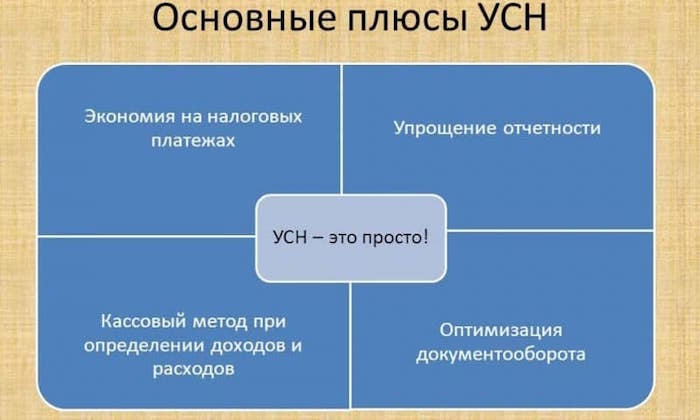

Остаются только 2 системы налогообложения, допустимые в отношении деятельности интернет-магазинов – ОСН и УСН. Производя выбор между ними, предпочтение лучше отдавать последней, так как:

- с деятельности на УСН взимается меньшая сумма налогов по сравнению с ОСН (упрощенный налог заменяет собой сразу 3: НДС, на имущество и на прибыль);

- бухучет на УСН можно вести в упрощенном варианте, что позволяет сократить затраты на его ведение.

Со сравнительным расчетом налогов по УСН и по ОСНО, наглядно показывающим преимущество упрощенки, ознакомьтесь в статье «Чем отличается УСН от ОСНО? Что выгоднее?».

Применять УСН не смогут интернет-магазины, у которых:

- выручка за год превышает 150 млн. руб (с 2021 года вводится переходный лимит 200 млн руб.);

- балансовая стоимость ОС на конец периода составляет более 150 млн руб.;

- численность работников – более 100 человек (с 2021 года вводится переходный лимит 130 чел.).

О применении повышенных лимитов по УСН с 2021 года читайте в Обзоре от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Об условиях применения УСН читайте здесь.

Этап 2 – организация бухгалтерского и налогового учета интернет-магазина

После выбора формы налогообложения интернет-магазина нужно определиться с порядком ведения бухгалтерского и налогового учета. Для начала составляем перечень основных операций интернет-торговли:

- Создание и обслуживание сайта, через который осуществляется электронная торговля.

- Покупка и продажа товара.

- Доставка товара.

- Возврат товара.

- Коммерческие и прочие расходы.

Далее исследуем порядок ведения учета по вышеперечисленным операциям в разрезе ОСН и УСН.

Создание и обслуживание сайта, через который осуществляется электронная торговля

Бухгалтерский и налоговый учет для интернет-магазина: что учесть, выходя в онлайн. Как вести бухгалтерский учет в интернет магазине.

Март 2020 года показал даже самым консервативным владельцам розничных магазинов, что иметь онлайн-представительство жизненно необходимо: пока торговые точки закрыты, возможность продавать через интернет спасает бизнес от банкротства.

Как вести бухгалтерский учет в интернет магазине.

Вопрос, волнующий каждого, кто выходит в Сеть, — бухгалтерский учет интернет магазина. Прочитав эту статью, вы узнаете:

- ИП или ООО: что предпочесть начинающему предпринимателю;

- какую систему налогообложения выбрать для интернет-магазина, чтобы не платить лишнего;

- какие документы нужно предоставлять клиентам, и как это реализовать;

- как вести бухгалтерский и налоговый учет в интернет магазине.

Некогда читать?

Посмотрите краткий обзор статьи.

ИП или ООО: какая форма собственности подойдет для интернет-магазина

У обоих вариантов есть как плюсы, так и минусы, поэтому выбор зависит от специфики будущего бизнеса.

- учредителей может быть несколько: допускается до 50 физических или юридических лиц;

- ответственность ограничена уставным капиталом фирмы (но учредители могут привлекаться к субсидиарной ответственности в случае, если его недостаточно);

- проще привлекать инвесторов и строить отношения с крупными поставщиками;

- если учредитель не оформлен в штат, за него не нужно платить взносы в ПФР (пенсионный стаж в таком случае не учитывается).

- процедура регистрации сложнее и длительнее, нужно больше документов;

- ликвидация занимает от двух месяцев;

- обязательно вести бухгалтерский и налоговый учет;

- штрафы (как для компании, так и для учредителей) выше, чем для ИП;

- распоряжаться прибылью сложнее: участники общества могут получать свою долю только в виде дивидендов, выплачиваемых раз в квартал, и платят подоходный налог по ставке 13%.

- зарегистрировать и закрыть бизнес просто;

- освобождены от ведения бухгалтерского учета;

- штрафы ниже, чем для организаций;

- можно свободно распоряжаться заработанными деньгами при условии соблюдения требований законодательства.

- нужно платить за себя фиксированные взносы на медицинское страхование (8 426 рублей) и в пенсионный фонд (32 448 рублей с доходов до 300 000) вне зависимости от того, ведете ли вы деятельность и получаете ли прибыль;

- в случае банкротства отвечает всем своим имуществом кроме единственного жилья, личных вещей и другого имущества, перечисленного в ст. 446 Гражданского процессуального кодекса РФ .

Какую систему налогообложения выбрать для интернет-магазина

Согласно ОКВЭД, реализация товаров через интернет не рассматривается, как розничная торговля, поэтому режимы налогообложения ЕНВД и ПСН для интернет-магазина применить нельзя. Остаются УСН и ОСНО.

Упрощенная система налогообложения выгоднее:

- вместо трех налогов (НДС, на имущество и на прибыль) вы платите один: 6% от дохода или 15% от разницы между доходом и расходом;

- если относитесь к субъектам малого предпринимательства , то ведете упрощенный бухгалтерский учет интернет-магазина (актуально для организаций, ИП от него освобождены).

УСН «Доходы» или «Доходы минус расходы»? Оцените долю расходов, которые сможете документально подтвердить (закупка товара, содержание сайта, ЗП и так далее), в выручке — если она превышает 65%, выбирайте второй вариант. Предположим, за год вы планируете заработать 1 200 000 рублей, из них 900 000 уйдет на сотрудников, расчеты с поставщиками и административные расходы. Выбрав УСН «Доходы», заплатите в казну 6% от дохода — 72 000 рублей, а на УСН «Доходы минус расходы» — 15% от 1 200 000-900 000, то есть, 45 000 рублей.

Применять УСН для ведения бухгалтерии интернет-магазина нельзя, если выполняется хотя бы одно условие:

- есть филиалы;

- доля участия других компаний в уставном капитале больше 25%;

- выручка интернет-магазина больше 150 миллионов рублей в год;

- остаточная стоимость основных средств на конец периода превышает 150 миллионов рублей;

- больше 100 сотрудников.

В этом случае на вопрос: «Какой режим налогообложения выбрать для интернет-магазина» есть только один ответ — ОСНО.

Документы для покупателей: что, когда и как это оформить

Продажа товара в интернет-магазинах имеет свои особенности. Покупателям, так же, как и при реализации товаров в обычных магазинах, необходимо выдать подтверждающие документы.

При осуществлении безналичных расчетов клиенты получают:

- Электронное письмо о совершении покупки. В документе должны быть указаны такие сведения, как информация о продавце, включая его контактные данные, покупатель, перечень приобретенных товаров с указанием количества и цены, общая стоимость покупки.

- Накладную (инвойс). Документ отправляется потребителю вместе с товаром, обычно вкладывается в упаковку. Допускается оформление бланка в свободной форме. Представленная информация должна дублировать сведения в отправленном ранее электронном письме. Если же характер покупок носит нематериальный характер (игры онлайн, песни для скачивания и прочие), то достаточно виртуального документа, скачать который можно на сайте продавца.

Обязанность по предоставлению клиентам документов о покупке регулирует Закон о защите прав потребителей. У покупателя при поступлении товара должна быть информация о нем и условиях возврата.

Независимо от способа оплаты, обязательна выдача еще одного документа ― кассового чека. Закон «О применении ККТ» обязывает всех владельцев интернет-магазинов прием денежных средств от покупателей совершать при помощи онлайн касс.

Оплата наличными при доставке товара курьером также подразумевает выдачу кассового чека — для этого используются мобильные кассовые аппараты, которые должны иметь возможность подключения к Сети через Wi-Fi и быть зарегистрированными в ФНС как кассы, применяемые при разносной торговле. Правила предусматривают выдачу чека курьером в момент совершения расчетов.

Организация налогового и бухгалтерского учета

Ведение бухгалтерии интернет магазина на УСН или ОСНО подчиняется единым нормам. Если владелец зарегистрирован как индивидуальный предприниматель, то бухучет интернет-магазина вести не обязательно. Однако должен осуществляться налоговый учет.

Организациям же придется самостоятельно разобраться в нюансах бухгалтерии интернет магазина, нанять специалиста или отдать ведение учета на аутсорс.

Узнайте, сколько будет стоить бухучет со страховкой от ошибок на миллион рублей от Фингуру!

Основной бухгалтерский учет интернет-магазина связан со следующими операциями:

- создание сайта;

- операции с товаром (покупка, продажа);

- доставка товара покупателю;

- действия при возврате продукции;

- прочие расходы при осуществлении деятельности.

Что считается доходами

Доходы интернет-магазина ― реализация товара покупателям. Порядок отражения, счет учета соответствуют общим принципам ведения учета в торговле. При использовании бухгалтерских проводок привлекается счет 90 в соответствии с ПБУ 9/99.

При УСН (если применяется кассовый метод) доход образуется в момент получения оплаты от покупателей. Если выбран общий режим налогообложения ― в момент отгрузки товара. При ОСНО также требуется начислить НДС на сумму товара, но при этом счет-фактуру передавать розничному покупателю необязательно, достаточно общих документов.

Список и статьи расходов при продажах онлайн также во многом дублируют сопровождение прочих торговых операций. Но и здесь имеются свои особенности. Началу фактической деятельности предшествует создание сайта. Затраты на создание рассматриваются как вложение во внеоборотные активы по счету 08, которые затем относят на нематериальные активы (счет 05). Далее происходит ежемесячное списание стоимости сайта в течение установленного периода использования на счет затрат (44 счв в торговых организациях). К прочим расходам относят и затраты на хостинг (содержание сайта).

В течение деятельности периодически могут возникать и другие виды затрат:

- закупка товара у поставщиков;

- доставка товара;

- аренда складских помещений;

- расходы на маркетинговые исследования, целью которых является повышение объема продаж;

- реклама.

Кому доверить бухгалтерский учет интернет магазина на УСН или ОСНО

Если у вас есть ООО и нет желания самостоятельно разбираться в нюансах учета, есть три варианта:

- нанять штатного бухгалтера;

- найти приходящего бухгалтера, который ведет несколько компаний;

- отдать бухгалтерию интернет магазина на аутсорс

У первого варианта, кажущегося многим бизнесменам привлекательным, т.к. человек всегда на виду и под контролем, есть свои недостатки:

- загрузка неравномерная, а зарплату и отчисления в фонды нужно платить ежемесячно;

- приходится оплачивать больничные, отпуска и декреты;

- нужно оборудовать место в офисе и поддерживать его в рабочем состоянии;

- в период подготовки к сдаче отчетов бухгалтеру не до остальных задач, что может негативно сказаться на отношениях с клиентами и контрагентами.

О том, как обезопасить себя, сотрудничая с бухгалтером удаленно, мы написали подробную статью — сохраните в закладки, пригодится.

Хотите перевести учет в онлайн, а заодно автоматизировать другие бизнес-процессы? Решение есть, называется оно 1С:Фреш — это набор программ 1С в облаке, доступный с любого устройства, который объединяет:

- складской учет

- бухгалтерию

- CRM

- приложение для осуществления электронного документооборота

- сдачу отчетности и многое другое.

Продукт интегрирован с онлайн-бухгалтерией Фингуру. Станьте нашим клиентом и подключитесь по специальной цене!

Бухгалтерский учет в интернет-магазине: вести самому, нанять бухгалтера или подключить онлайн-бухгалтерию?

Открывая любой бизнес, его создатели сталкиваются с вопросом ведения бухучета. Если раньше вариант был один — штатный бухгалтер, то теперь способов ведения бухгалтерии хоть отбавляй. Как выбрать то, что подойдет именно вам, не попасть на проблемы с налоговой и не переплатить — читайте в нашей статье.

Ответ на вопрос зависит от масштабов вашей деятельности, количества сотрудников, формы налогообложения и других исходных данных. Если вы торгуете самостоятельно и прямо из своей квартиры — бухгалтер не понадобится. А вот крупным компаниям с большим числом сотрудников, да еще и работающим на общей системе налогообложения нужен целый штат специалистов во главе с главбухом. Но обо всем по порядку.

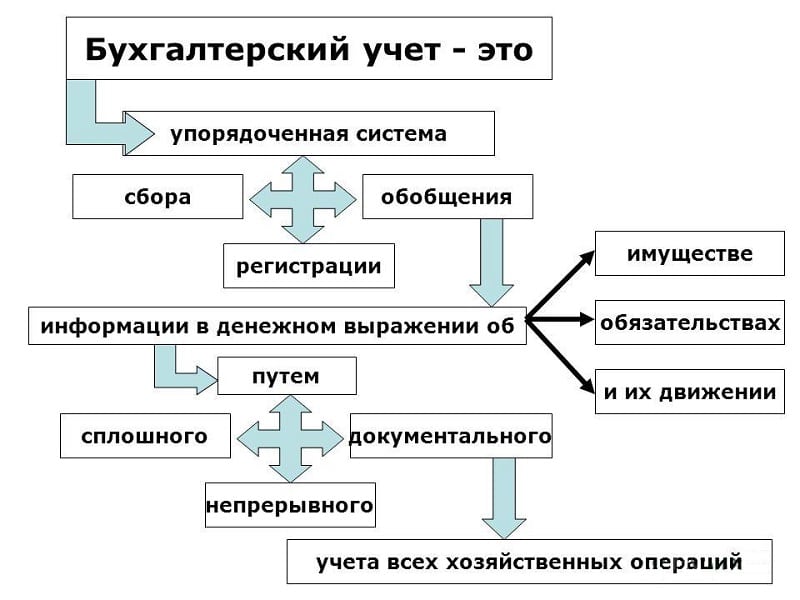

Кто такой бухгалтер и что такое бухучет

Бухгалтер — это специалист, контролирующий финансовую деятельность компании и отвечающий за нее перед государством в лице налоговой службы. Он следит за расходованием средств, ведением документации и своевременной сдачей отчетности. Есть еще понятие бухгалтерского учета. Это система документальной фиксации всей хозяйственной деятельности и финансовых операций.

Так вот, бухучет в прямом смысле этого слова обязаны вести не все юрлица и ИП. Это касается, в основном, больших компаний на общей системе налогообложения — ОСН. Они документально и непрерывно фиксируют движение каждой копейки денег — для них это требование закона.

У пользователей спецрежимов все проще — закон не требует от них тотального ведения бухгалтерского учета. Для малого бизнеса достаточно собрать данные, необходимые для заполнения налоговых деклараций. Это не значит, что все просто и бухгалтер не нужен. Если нет навыков работы с финансами и объем работ большой, лучше нанять специалиста. Но часто работы можно выполнить самому.

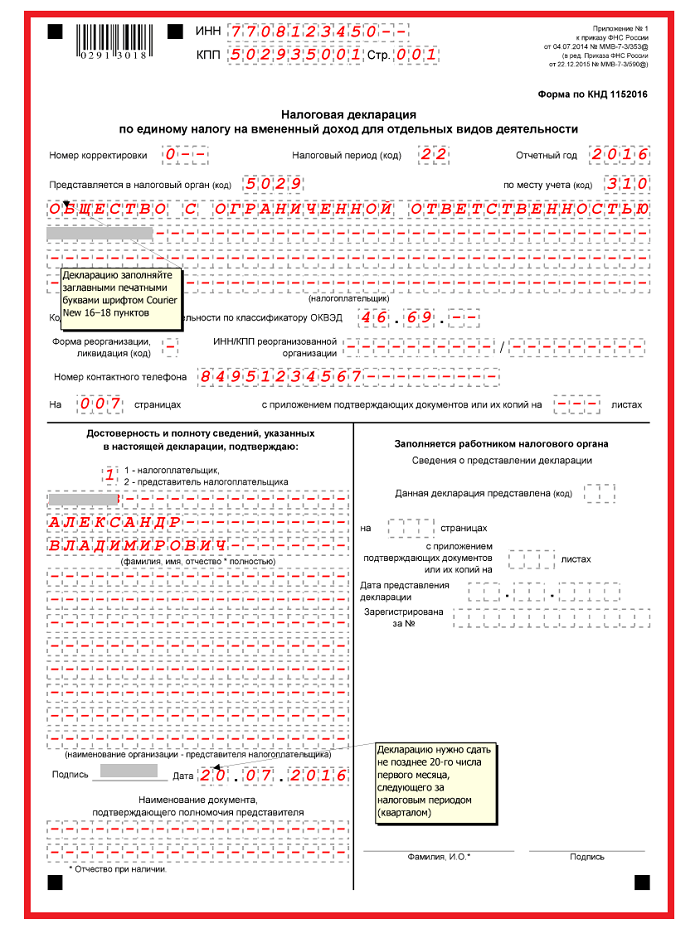

Когда бухучет можно вести самостоятельно

Обратимся к самой распространенной модели работы интернет-магазина. Это ИП без работников, налоговый режим — “упрощенка” 6% от доходов. Декларация сдается один раз в год. Ее вполне можно заполнить и самому — ничего сложного в этом нет. В интернете легко найти образцы и правила оформления этого документа.

Ежеквартально вы должны выплачивать авансовые платежи — их придется рассчитывать. Все финансовые операции заносятся в книгу учета расходов и доходов. На этом вся бухгалтерия в вашем случае заканчивается.

Немного сложнее будет посчитать налоги при системе УСН “доходы минус расходы”. Налогооблагаемая база здесь не валовая выручка, а чистая прибыль, которую надо определить по специальным формулам.

Еще проще придется тем, кто применяет единый налог на вмененный доход — ЕНВД. Это не самая популярная форма налогообложения для интернет-магазинов, но некоторые предприниматели с успехом ее применяют. Встать на ЕНВД можно только при наличии “настоящей” точки обслуживания покупателей, например, пункта выдачи товара.

Налогооблагаемая база при ЕНВД — это как раз площадь помещения. Исходя из того, сколько квадратных метров используется для работы и считается сумма налога. Для расчета используется формула с несколькими переменными коэффициентами. Но не суть. Самое главное — заполнить декларацию ЕНВД может любой, изучавший математику в средней школе.

Документ заполняется и сдается каждый квартал — до 20 числа следующего за ним месяца. Оплатить налог нужно до 25 числа этого же месяца.

В каких случаях стоит подключить облачную онлайн-бухгалтерию

Онлайн-бухгалтерия — это компьютерная программа, которая делает всю работу бухгалтера. Вы подключаете услугу и больше ничего не делаете. Система сама соберет все данные, заполнит декларации и отправит их в ФНС, а потом заплатит налоги. Вам только будут приходить соответствующие уведомления.

Услугу предлагают многие банки — открываете расчетный счет, подключаете онлайн-бухгалтерию и забываете об этом вопросе. Множество подобных сервисов легко найти и в интернете. Если вы открываете интернет-магазин на платформе InSales, несколько интеграций вашего сайта с онлайн-бухгалтериями будут уже внутри — их нужно только подключить и запустить.

В общем, подключить интернет-бухгалтера не проблема, однако мы не советуем подключать услугу всем подряд. Это разумно только в тех случаях, когда ВСЕ расчеты идут через банковский счет по безналичной системе. В интернет-магазинах так чаще всего и бывает, но не всегда.

Часто предприниматели расплачиваются еще и наличными: за товар, аренду помещений, покупку воды или оборудования в офис — случаев много. Если у вас есть точка выдачи товара или налажена курьерская доставка, то и покупатели могут расплатиться наличными деньгами.

При таком раскладе тоже можно пользоваться онлайн-бухгалтерией, но ее применение теряет всю свою привлекательность. Если в случае с полностью безналичными расчетами вам вообще ничего не придется делать, то при частичной работе с наличкой все платежи, проведенные с использованием живых денег вам придется заводить в систему вручную, а это неудобно.

Во-первых, легко запутаться или попросту забыть внести информацию об очередном наличном платеже. Во-вторых, при сдаче отчетности у налоговой могут возникнуть вопросы касательно таких операций. В-третьих, при работе с наличными придется выводить деньги с расчетного счета, а такое движение средств, возможно придется обосновывать.

В общем, если доля расчетов живыми деньгами существенна, применение онлайн-бухгалтерии может принести больше вреда, чем пользы. Поэтому подключайте услугу только тогда, когда львиная доля платежей идет в безналичной форме. Кстати, если расчетных счетов не один, а несколько, все операции с ними можно завести в одну систему онлайн-бухгалтерии.

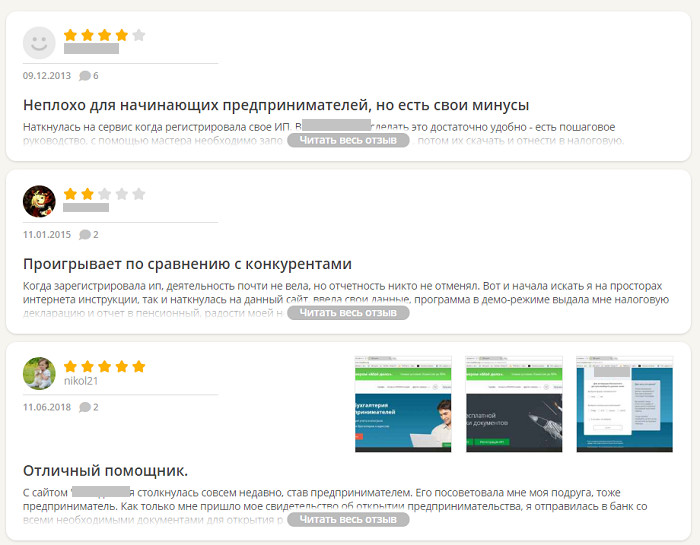

Не можем не коснуться еще одного вопроса. Облачная бухгалтерия очень удобна, спору нет. Однако не все сервисы одинаково хорошо работают. Иногда случаются ошибки, да такие, что разгребать их последствия приходится долго и мучительно. Сбои и баги в системе могут привести к неправильному расчету налога, несвоевременной оплате и так далее. Это тянет за собой штрафы, пени и доначисления. Не говоря уже о потраченных нервах.

Словом, онлайн-бухгалтерии пока трудно назвать совершенным инструментом учета. Причем обычно предприниматели делятся на два лагеря: первые ругают сервис на чем свет стоит, а вторые не нарадуются, что пользуются услугой. Поэтому, если ваш выбор пал на облачную бухгалтерию, серьезно подойдите к выбору поставщика услуги. Почитайте отзывы, пообщайтесь с коллегами — кто и каким сервисом пользуется.

Когда лучше нанимать бухгалтера в штат

Вообще самый правильный и надежный вариант ведения бухгалтерского учета — это нанять опытного профессионального бухгалтера. Но тогда придется оформлять его в штат и платить заработную плату. А теперь подумайте: у вас в офисе сидит специалист, получает приличные деньги, а работает полчаса в день. Именно столько времени нужно грамотному работнику для ведения учета небольшого интернет-магазина. Понятно, что это невыгодно. Зарплата бухгалтера за год, возможно, будет больше всех возможных налогов и даже штрафов, уплаченных за это время.

Поэтому брать работника на полную ставку разумно только тогда, когда для него действительно будет работа на 8 часов в смену. Если не брать во внимание частности, то это справедливо для организаций на ОСН с приличным штатом наемных работников и большим количеством финансовых операций.

Каждый сотрудник получает заработную плату, за него нужно платить налоги, пенсионные и страховые отчисления в бюджет, подавать кучу различных уведомлений в пенсионный фонд и соцстрах. Общую систему налогообложения должны применять ООО со штатом 100 человек и более. Всех их надо обсчитать, подготовить и сдать все необходимые документы. Сами понимаете — в таком случае бухгалтеру будет чем заняться. Больше того, обычно у таких организаций не один бухгалтер, а два или три: главбух и специалисты.

А самое главное — юридические лица на ОСН обязаны вести бухгалтерский учет. Вспоминаем начало статьи — мы писали, что это такое. Бухгалтер не просто собирает финансовую информацию для последующего заполнения деклараций и расчета сумм налога. Он фиксирует все в программе 1С или ей подобных и должен предоставлять все данные по требованию налоговых органов. Не только декларации, а первичные данные.

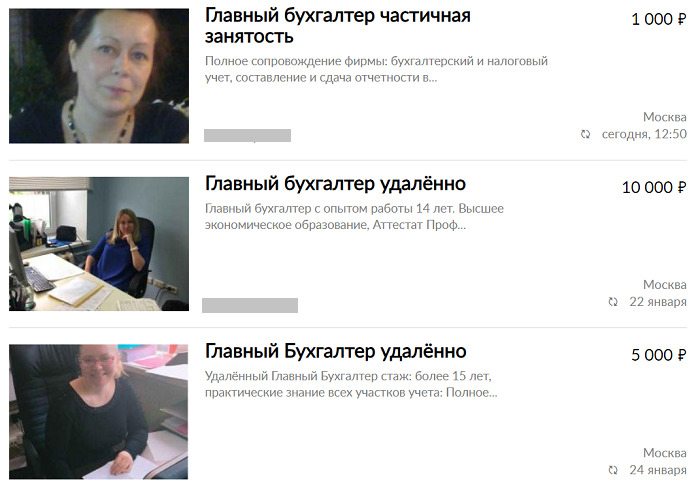

Что такое бухгалтер на аутсорсе и в каких случаях это удобно

Допустим, три предыдущих варианта ведения бухгалтерии вас не устраивают. Сами считать не хотите да и некогда, онлайн-бухгалтерии не доверяете, а нанимать штатного специалиста нет смысла. Вот бы сделать так, чтобы бухгалтер приходил в офис на час-два в неделю, заполнял все бумажки и уходил восвояси. И брал за услуги символическую сумму денег.

Вообще-то такое очень даже возможно. Такая схема работы называется аутсорсинг, или возмездное предоставление персонала. Расскажем, что к чему и как это работает.

В некой компании много бухгалтеров. Так много, что есть возможность поделиться специалистами с нуждающимися. Компания подает объявление “Бухгалтер для ИП и ООО” и ждет клиентов. Они находятся очень быстро: многие предприниматели хотят доверить работу по учету финансов профессионалу и при этом не переплачивать.

А дальше все происходит, как мы и писали: специалист берет вашу фирму под свое шефство и начинает вести бухгалтерию. Приходит только тогда, когда нужно поработать с документами, сам запрашивает у вас необходимую информацию, а самое главное — денег берет совсем немного. Если верить объявлениям в интернете, услуги “бухгалтера на час” стоят от 1000 рублей в месяц.

Плюсов у схемы много: это выгодно, всегда есть с кого спросить за работу, возможность проконсультироваться и много чего еще. Поэтому бухгалтерские услуги по договору аутсорсинга пользуются огромной популярностью. Так что присмотритесь: возможно, такой формат работы вам подойдет.

Ничего не нравится. Может, есть еще какие-то варианты?

Конечно же есть. Можно не делать ничего из того, что написано выше. Достаточно найти контору, которая просто будет заполнять ваши декларации за деньги. Предложений на рынке услуг хватает: достаточно вбить в строке поисковика: “заполнение декларации ЕНВД (УСН, ОСН)”.

Выглядит это так: вы приходите в офис такой компании, показываете учредительные документы и финансовые отчеты и милая девушка в течение пяти минут заполняет декларацию, после чего отдает ее вам на руки. В налоговую идете уже сами. Или пишете конторе нотариальную доверенность и тогда декларацию сдает компания. Все, что вам нужно сделать — это один раз за отчетный период посетить офис аудиторской фирмы.

Средняя стоимость заполнения декларации — 500 рублей. Можно сделать хитро: первый раз прийти и заплатить за заполнение документов, а потом снять с них копии и в последующем делать все самому по этому образцу — именно так многие и поступают.

Правда, в этом случае часть работы бухгалтера все-же придется делать самостоятельно. Если вы применяете УСН — нужно вести книгу учета доходов и расходов, собирать накладные и счета-фактуры, заказывать выписки с банковского счета. На основании этих данных и будет заполняться декларация. При работе на едином налоге на вмененный доход нужно лишь сообщить площадь помещения и адрес ведения деятельности. Ну и информацию об ИП или ООО, само собой.

Подводим итоги

Итак, что у нас получается. Если вы умеете считать и уверены в своих силах — попробуйте вести отчетность самостоятельно. Если объемы продаж небольшие и нет наемных работников, в этом нет ничего сложного.

Ведете расчеты исключительно безналичным способом — присмотритесь к онлайн-бухгалтерии. Нужно только тщательно выбрать поставщика услуги. Также можно воспользоваться услугами аутсорсинга или каждый раз платить за заполнение деклараций специализированной организации.

Большой штат, ОСН и многомиллионные обороты — ваш путь штатный бухгалтер. А мы надеемся, что наша статья помогла вам сделать правильный выбор.

Интернет-торговля для бухгалтера

В этой статье рассмотрены вопросы, связанные с особенностями нормативного регулирования бухгалтерского учета операций в интернет-торговле и вариантами учета в зависимости от способов оплаты.

Интернет-магазины — это предприятия и организации, осуществляющие торговлю через сеть Интернет. Продажа через интернет-магазины относится к электронной розничной торговле, осуществляемой через телемагазины и компьютерные сети (код по ОКВЭД — 52.61.2 или код по ОКВЭД2 – 47.91). В настоящее время продажа товаров через Интернет получила широкое распространение. Использование такой возможности существенно сокращает расходы продавцов (не нужно покупать торговые помещения, оборудование, нет необходимости пользоваться услугами посредников и т.д.), дает возможность установить доступные цены на реализуемые товары. Несмотря на всю «виртуальность», интернет-магазину необходимо вести бухгалтерский и налоговый учет.

Обратимся к законодательству

Продажа товаров дистанционным способом — это продажа по договору купли-продажи, заключаемому на основании ознакомления покупателя с предложенным продавцом описанием товара, содержащимся в каталогах, проспектах, буклетах, исключающими возможность непосредственного ознакомления покупателя с товаром, а также с использованием информационно-телекоммуникационной сети «Интернет» (п. 2 ст. 497 ГК РФ, постановление Правительства РФ от 27.09.2007 № 612 «Об утверждении правил продажи товаров дистанционным способом», ст. 26.1 Закона от 07.02.1992 № 2300-1 «О защите прав потребителей» (далее — Закон № 2300-1)).

На сайте интернет-магазина, с которого покупатели будут делать заказ, должна быть представлена информация не только о полном фирменном наименовании продавца и его местонахождении, но и данные о товаре: потребительские свойства, место его изготовления, цена, гарантия, срок годности, условия приобретения, способ оплаты и доставки (п. 2 ст. 26.1 Закона № 2300-1, п. 8 Правил продажи).

Так как вести учет?

При дистанционной торговле перечень расходов отличается от затрат обычных розничных магазинов. Например, отсутствуют расходы на аренду торговых площадей для обслуживания покупателей, но могут арендоваться складские помещения. В штате могут отсутствовать продавцы, но имеется много работников, занятых доставкой товаров. Транспорт может быть как собственным, так и арендованным, в том числе у работников. Значительную долю расходов компаний, занятых интернет-торговлей, занимает реклама, расходы на маркетинговые исследования, доставку, поддержание работы сайта, содержание службы, принимающей заказы (в том числе call-центра), и др.

Денежные средства, попавшие в электронный кошелек продавца, следует отражать на специальном субсчете «Электронные деньги» к счету 55 «Специальные счета в банках». В этом случае денежные средства из электронного кошелька будут отражены в форме бухгалтерского баланса по строке «Денежные средства».

Для учета расчетов с покупателем используется счет 62 «Расчеты с покупателями и заказчиками». При поступлении денежных средств на расчетный счет интернет-магазина необходимо произвести запись по дебету счета 51 «Расчетные счета» и кредиту счета 55 «Специальные счета в банках».

Выручка от реализации товара включается в состав доходов от обычных видов деятельности. При этом производится запись по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 90 «Продажи», субсчет «Выручка».

Одновременно продажная стоимость товара списывается со счета 41 «Товары» в дебет счета 90 субсчет «Себестоимость продаж». Кроме того, производится сторнировочная запись по дебету счета 90 субсчет «Себестоимость продаж» и кредиту счета 42 «Торговая наценка» на сумму торговой наценки, относящейся к проданному товару.

Сумма причитающегося электронной платежной системе (ЭПС) агентского вознаграждения (за вычетом возмещаемого НДС) признается расходом по обычным видам деятельности и отражается в составе расходов на продажу записью по дебету счета 44 «Расходы на продажу» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Важно знать

При продаже товаров организация обязана распечатывать и выдавать покупателю чек ККТ не ранее чем за пять минут до реального совершения покупки. При дистанционной торговле организация обязана применять ККТ непосредственно в момент оплаты товаров (письмо ФНС России от 10.07.2013 № АС-4-2/12406).

При продаже товаров через интернет-магазин существуют следующие способы расчетов с покупателями:

- оплата наличными курьеру. Покупатель производит оплату наличными денежными средствами за товар курьеру, который, в свою очередь, выдает чек ККТ;

- расчеты посредством банковской карты. Продавец должен зарегистрироваться в системе электронных платежей и заключить с обслуживающим банком договор интернет-эквайринга, на основании которого кредитная организация откроет продавцу специальный счет, куда будут поступать денежные средства от покупателей;

- переводы с использованием ЭПС. Для использования данной системы расчетов, продавец должен зарегистрироваться в выбранной платежной электронной системе (Webmoney, Яндекс Деньги, Rupya, LigPay и т.п.) и заключить посреднический договор с агентством, которое в дальнейшем будет осуществлять перевод электронных денег. Далее продавец размещает на своем сайте информацию для покупателей, о том через какую систему следует производить расчеты за товар;

- оплата наложенным платежом при доставке товаров по почте. Продавец передает товары в почтовую службу. Денежные средства, которые покупатель вносит в кассу почтового отделения при получении товара, сотрудник почтовой службы оформляет как платеж в адрес продавца товаров. Далее деньги переводятся продавцу в безналичном порядке. Если продавец получает денежный перевод наличными, при его получении он должен оприходовать наличную выручку в общем порядке и отпечатать чек контрольно-кассовой техникой.

Рассмотрим их подробнее.

Оплата наличными

Если товары продаются через интернет-магазин за наличный расчет на основании статьи 2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт», применение ККТ обязательно (письмо Минфина России от 27.09.2013 № 03-01-15/40098).

Обратите внимание: при продаже товаров организация обязана распечатывать и выдавать покупателю чек ККТ не ранее чем за пять минут до реального совершения покупки. При дистанционной торговле организация обязана применять ККТ непосредственно в момент оплаты товаров. За нарушение вышеуказанного порядка предусмотрен штраф.

Оплата банковской картой

Организации-продавцу достаточно заключить договор с одним из процессинговых центров, чтобы получить возможность принимать платежи от покупателей, которые расплачиваются банковскими пластиковыми картами.

Основанием для использования услуг по осуществлению электронных платежей является договор интернет-эквайринга, на основании которого банк переводит на расчетный счет организации-клиента определенную часть денежных средств. За осуществление операций банк получает комиссионное вознаграждение. Ежедневно банк направляет продавцу выписку о проведенных за день операциях (отчет о выполненных транзакциях). После получения выписки с суммой оплаченного товара продавец доставляет его покупателю.

Перевод денежных средств регулируется Федеральным законом от 27.06.2011 № 161-ФЗ «О национальной платежной системе». Перевод денежных средств осуществляется в срок не более трех рабочих дней начиная со дня списания денежных средств с банковского счета плательщика.

Услуги банка-эквайера по проведению расчетов не подлежат налогообложению НДС (подп. 3 п. 3 ст. 149 НК РФ).

Так как денежные средства поступают на расчетный счет организации более одного дня, в бухгалтерском учете для контроля за движением денег используется счет 57 «Переводы в пути» субсчет «Продажи по платежным картам» в соответствии с Инструкцией по применению плана счетов бухгалтерского учета (утв. приказом Минфина России от 31.10.2000 № 94н). Расчеты с банком-эквайером можно учитывать на счете 76 «Расчеты с разными дебиторами и кредиторами».

Оплата банковской картой должна отражаться как предоплата. Это необходимо учитывать при исчислении суммы НДС.

Обратите внимание: услуги банка-эквайера по проведению расчетов не подлежат налогообложению НДС (подп. 3 п. 3 ст. 149 НК РФ). Следовательно, стоимость услуг банка не содержит «входного» НДС.

Оплата электронными денежными средствами

В соответствии с пунктом 18 статьи 3 Закона № 161-ФЗ электронные денежные средства — это денежные средства, которые предварительно предоставлены одним лицом другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета, для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа.

Наиболее известными электронными платежными системами являются Webmoney, PayCash, CyberPlat, E-gold, E-port и другие. При данном способе расчетов «электронные деньги» находятся в «электронном кошельке».

Особенностью бухгалтерского учета электронных денег является использование счета 55 «Специальные счета в банках». Расчеты с операторами электронных денежных средств можно учитывать на счете 76 «Расчеты с разными дебиторами и кредиторами». И, соответственно, денежные средства, поступающие из «кошелька» на расчетный счет организации, будут учитываться на счете 51 «Расчетные счета», дата поступления которых будет отражена в выписке банка.

Сумма причитающегося ЭПС агентского вознаграждения (за вычетом возмещаемого НДС) признается расходом по обычным видам деятельности и отражается в составе расходов на продажу записью по дебету счета 44 «Расходы на продажу» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами».

Обратите внимание: согласно частям 2 и 7 статьи 10 Закона № 161-ФЗ, остаток электронных денежных средств клиента не может превышать 100 тысяч рублей. А остаток электронных денежных средств физлица не может превышать 15 тысяч рублей, если оператором не проведена идентификация клиента в соответствии с Законом от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

В случае превышения данной суммы остатка клиента-юрлица или ИП оператор обязан осуществить зачисление или перевод денежных средств в размере превышения указанного ограничения на банковский счет клиента без его распоряжения (ч. 9 ст. 10 Закона № 161-ФЗ). В случае превышения указанной суммы остатка клиента-физлица оператор не осуществляет перевод, и клиент вправе получить остаток электронных денежных средств (ч. 6 ст. 10 Закона № 161-ФЗ).

Значительную долю расходов компаний, занятых интернет-торговлей, занимает реклама, расходы на маркетинговые исследования, доставку, поддержание работы сайта и содержание службы, принимающей заказы (в том числе call-центра).

Тема бухгалтерского учета в организациях интернет-торговли затрагивает множество интересных вопросов, которые мы предлагаем рассмотреть в следующей статье. Наиболее интересные: использование систем налогообложения, учет дополнительных расходов в интернет-торговле, особенности учета возврата товаров, типичные ошибки бухгалтера.

Татьяна Лесина, бухгалтер, для журнала «Практическая бухгалтерия»

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Как вести бухгалтерию интернет-магазина?

Организация собственного бизнеса связана с широким перечнем организационных вопросов. Одна из основных задач – правильное ведение бухгалтерии. Если документы не в порядке, отчетности не ведутся, вы не сможете полноценно отслеживать финансовые расходы и поступления, в будущем можете столкнетесь с санкциями со стороны представителей контролирующих органов. Расскажем, как правильно вести бухгалтерию интернет-магазина.

Выберите систему учета

Это первый и главный этап. Если выручка будет составлять более 79 млн. ежегодно, подойдет только ОСНО. Когда доход меньше, стоит остановиться на УСН – этот вариант намного проще. Упрощенка – хороший вариант для интернет-магазинов, сотрудничающих преимущественно с физическими лицами. Есть масса удобных сервисов для самостоятельного ведения бухгалтерии, что также позволяет оптимизировать расходы.

ОСНО – выбор владельцев онлайн-магазинов, которые реализуют продукцию юрлицам. Если говорить об УСН, то есть две рабочих схемы на выбор предпринимателя – доходы или доходы минус расходы. Рассматривать плюсы, минусы ОСНО, УСН можно долго. Если не уверены в выборе, лучше обратитесь к специалисту за консультацией.

Бухгалтерские нюансы при запуске продаж

Позаботьтесь о наличии документов, которые будете предоставлять клиентам. В перечень входят:

- Письмо с подтверждением факта покупки. Оно может составляться в свободной форме, главное – наличие сведений об организации (название, контакты, пр.), покупателе, товарной позиции по заказу. Желательно индивидуализировать письма – затраты на это будут небольшими, а эффект всегда отличный.

- Накладная – ее прикладывают к товару при покупке. Информация в накладной будет повторять письмо с подтверждением факта покупки. Строгой формы для составления накладной не предусмотрено.

- Чек – документ покупатель получает в том случае, если оплату производил при получении наличными. Если вы планируете принимать наличность, обязательно снабдите курьеров ККМ (контрольно-кассовыми машинами). Рекомендовано использовать мобильный кассовый аппарат с ПОС-терминалом. Он позволяет принимать наличные и карты разных банков.

Нужен ли бухгалтер

Профессиональный бухгалтер, который будет вести ваш магазин – оптимальный вариант, но есть и другие. Самостоятельно составлять и подавать отчеты, выполнять основные операции можно для небольших точек продаж. Рекомендуем использовать специализированные сервисы подачи отчетности – они будут напоминать о необходимости подготовки документации, предложат готовые формы для заполнения, покажут информацию по проведенным ранее платежам.

Если магазин большой, финансовые обороты приличные, товарных позиций много, лучше будет нанять профессионального бухгалтера. Стоимость услуг зависит от опыта, квалификации, сложности и объемов текущих задач. Благодаря широкому выбору предложений на рынке, вы без проблем найдете вариант, который устроит именно вас. Можно нанимать бухгалтера в штат или передавать решение основных задач на аутсортинг.

Передача текущих процессов на аутсорсинг – удобный и выгодный вариант. Удаленный специалист станет вашим надежным помощником, личные встречи, скорее всего, не понадобятся. Обычно такой бухгалтер работает из дома или в офисе своей компании. При выборе аутсортера смотрите на:

- опыт работы;

- репутацию, отзывы о работе;

- возможность удаленного предоставления услуг;

- предлагаемые гарантии.

Планируете действовать самостоятельно?

Сервисы электронной бухгалтерии вам в помощь, но нужно запастись терпением. Разбирайтесь в теме постепенно. Если возникают сложности, консультируйтесь со специалистом, обращайтесь за помощью к аутсортеру. Следите за корректностью заполнения документации – в таком случае риски начисления штрафных санкций сведутся к минимуму. Существуют экспресс-курсы по бухгалтерскому учету для владельцев бизнеса, рекомендуем обратить внимание. Вы можете выбирать любой удобный для себя вариант.

Почему важно правильно выбрать CMS

От используемой CMS системы сайта будет зависеть удобство управления интернет-магазином. Обратите внимание на системы, которые обеспечивают условия для простой быстрой интеграции сайта с продуктами 1С-Бухгалтерия. Среди них Битрикс, CS-Cart, 1С-UMI, Insales и другие.

Поэтому желательно произвести создание сайта на «гибкой» и популярной платформе, которая имеет более легкие способы интграции с различными передовыми сервисами.

Кстати, на Битрикс выходят красивые сайты – даже если использовать шаблонные решения:

При этом они хорошо интегрируются с различными системами обмена данных, что позволит владельцам автоматизировать много бизнес-процессов.

Для этой CMS реализован широкий перечень модулей синхронизации с дополнительными сервисами, включая 1С-Бухгалтерию. Это позволяет автоматизировать бизнес-процессы и упрощает решение текущих задач. В принципе, по аналогичной системе работают и другие CMS из перечня выше. Все они пользуются высоким спросом в странах СНГ.

Налоговый, бухгалтерский, складской учет интернет-магазина: правила и особенности

Каждый предприниматель сталкивается с вопросами учета своего интернет-магазина. Даже сведущим в области бухгалтерии, налогов предпринимателям требуется некоторое время, чтобы понять как адаптировать обязательные процедуры для онлайн формы деятельности. Для понимания ключевых моментов бухгалтерской, налоговой, складской регистрации интернет-магазина, следует ознакомиться с материалами, собранными в данной статье.

Бухгалтерский учет онлайн-магазина, его особенности

Продажа изделий через интернет особенно популярна в среде малого бизнеса. К этому есть две ключевые предпосылки:

- Получение более высокой доходности за счет минимизации расходов на аренду или покупку помещения для организации точки офлайн-продаж, содержание меньшего числа работников.

- Возможность предложения покупателям более конкурентоспособных цен благодаря минимизации издержек.

Несмотря на такие особенности, есть ряд обязательных процессов, перечень необходимых активов для успешного функционирования магазина. Они не отличаются от тех, что подразумевает стандартная розничная торговля в офлайн-пространстве. Например, наличие складского помещения. Даже если бизнес ведется исключительно посредством цифровой среды, предприниматель должен обладать той базой, где будет храниться весь предлагаемый им ассортимент. Прямым следствием данной необходимости становится потребность документирования подобных активов.

Ведение бухучета работающего в сети магазина требует проведения большого числа разнообразных операций. Существует несколько способов осуществления подобной работы: наем бухгалтера, самостоятельное ведение, аутсорс.

Хранение товаров, их движение

Стоит напомнить, что бухучет обязаны вести все хозяйствующие субъекты Украины, вне зависимости от формы деятельности. Магазины не являются исключением, ведь являются юридическими лицами или предпринимателем. Каждый из этапов повседневной работы подразумевает свой перечень обязательных для оформления документов:

- Поступление товара. Для заведения его в общую систему регистрации нужна первичная документация, которой является товарная накладная. На основании ее ведется прием, ввод в базу учета.

- Заказ товара покупателем. Процедуры оформления, подтверждения, оплаты обязательно должны прописываться на одном из разделов интернет-магазина.

- Отгрузка товара. Здесь снова нужна товарная накладная, выступающая основанием для списания со складского реестра конкретного изделия. Документ является подтверждением отгрузки номенклатурной единицы.

- Доставка товара. Подтверждением получения заказа является прием клиентом груза по товарной накладной. Документ содержит информацию о ключевых спецификациях изделия, количестве единиц, основные данные о получателе, отправителе.

Оплата

В общей цепочке действий отдельное внимание стоит уделить подтверждению получения платежа. Проводиться он может онлайн, при самовывозе наличными, наложенным платежом при отправке почтовым отправлением. Возможно использование безналичного расчета. Тогда нужно документировать доходы юридического лица, подготовить подтверждающие документы поставки:

- товарная накладная;

- счет;

- счет-фактура (если деятельность ведется с НДС).

При наличном способе взаиморасчетов требуется подготовка чеков об оплате. Придется пройти процедуру регистрации контрольно-кассового аппарата. Она аналогична той, что проходят офлайн-магазины. Освобождаются от приобретения ККТ плательщики единой пошлины физлица и точки продаж, если выручка за год находится на уровне ниже 1 млн гривен. Не будут нести ответственность за отсутствие кассы магазины, продающие изделия собственного производства, выдающие при покупке приходно-кассовый чек.

Расходы интернет-магазина

Любой хозяйствующий субъект должен учитывать прибыль, затраты для составления отчетности перед надзорными органами, правильной калькуляции размеров пошлин, анализа деятельности компании, планирования финансовых операций.

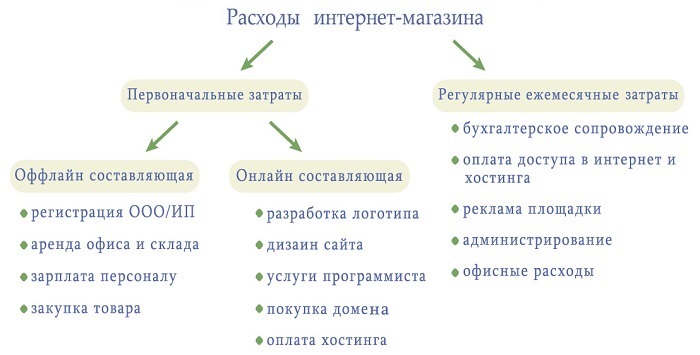

Список расходов магазина может содержать следующие затраты:

- оформление сайта силами подрядных предприятий;

- услуги по продвижению, размещению рекламы;

- техническое обслуживание сайта;

- сотрудничество с системами электронных платежей, взимающих комиссию за операции;

- осуществление курьерской доставки.

Это не все виды затрат интернет-магазина, лишь наиболее частые. Каждая из аналогичных позиций требует задокументированного подтверждения понесенных расходов (акт приема-передачи, договора, накладные, прочее).

Налоговый учет интернет-магазина

Метод налогообложения влияет на способ осуществления бухучета. Система расчета налогов может использоваться упрощенная или общая. Последняя форма не имеет ограничений по видам деятельности, размерам прибыли, штату наемных сотрудников. Минусами данного вида является обязательное использование регистратора расчетных операций, отчисление 22% ЕСВ от дохода. С текущего года предусмотрена оплата минимального страхового платежа. Он составляет 819 гривен.

Упрощенную систему налогообложения могут использовать далеко не все хозяйствующие субъекты. Она доступна сельхозпроизводителям, предпринимателям с доходом в год до уровня 5 млн гривен. Все юридические лица на УСН разделены на 4 группы, с разными ограничениями по количеству найма сотрудников, размеру уплачиваемой пошлины.

Стоит понимать, что для подготовки отчетности перед контролирующими налоговыми органами, требуется собирать все без исключения документы, подтверждающие любую хозяйственную операцию. Значительно упрощается данный процесс за счет сотрудничества со службами по доставке. Тогда они выступают как агенты, которые принимают от покупателя оплату, осуществляют выдачу чеков, а доход перечисляют на расчетный счет магазина.

Складской учет

Подобный вид регистрации ТМЦ требуется, чтобы организовать корректную работу бухгалтерии, а также грамотное функционирование самого онлайн-магазина. Отражение всех без исключения операций, связанных с любым движением товаров, облегчает работу менеджеров, позволяет предотвратить возникновение конфликтных ситуаций, когда заказывается уже закончившаяся позиция.

Складской реестр ведется посредством составления приходных документов, бумаг, подтверждающих списание. Удобно использовать специализированные программы (1С, Мой Склад, прочие).

Нужен ли бухгалтер онлайн-магазину

Многие предприниматели желают сэкономить, отказавшись от работы профессионального специалиста, способного вести регистрацию хозяйственных операций, составлять налоговые отчетности. Подобное решение является целесообразным для начинающих магазинов с небольшим оборотом. Если владелец знает основы бухгалтерского дела, то может какое-то время взять данные обязанности на себя.

Для организации работы крупного интернет-магазина с общей схемой налогообложения требуется отдельный сотрудник. Формирование бухгалтерии потребует значительных расходов, включающих:

- оплату труда специалиста;

- создание рабочего места;

- приобретение лицензированных программ.

Сэкономить и упростить данную часть организации работы возможно за счет обращения к аутсорсинговым услугам или найма сотрудника, работающего удаленно. Ведение складского реестра можно делегировать менеджерам, которые посредством облачных сервисов могут получать первичные документы, синхронизировать остатки.

Поэтапная организация бухучета онлайн-магазина

Магазины, работающие в сети, должны выбрать адекватную обстоятельствам, особенностям своей деятельности систему налогообложения, подготовить корректную политику ведения складского, бухгалтерского, налогового учетов. Каждый из этих этапов требует отдельного детального рассмотрения.

Выбор системы налогообложения

Проанализировав общую и упрощенную схему, удается прийти к выводу, что большинству интернет-магазинов наиболее приемлемой является форма УСН. Существует две базовые причины:

- В случае выплаты упрощенных налогов не требуется уплата налога на имущество, сами ставки ниже. Таким образом, достигается существенная экономия.

- Ведение бухгалтерии по УСН не подразумевает столь большого количества усилий, как при ОСН. Подобное положение позволяет сократить расходы на наем отдельных специалистов, прочие затраты, связанные с организацией бухгалтерии.

Таким образом, если онлайн-магазин имеет малочисленные или средние обороты, стоит отдать свое предпочтение так называемой упрощенной системе. Выбрать ее могут предприниматели, соответствующие следующим критериям:

- Годовой оборот не превышает размера 300 тысяч гривен. Налоговая ставка будет исчисляться в размере 1-10 долей от минимальных заработных плат в стране. Наем сотрудников невозможен.

- Годовой оборот до 1,5 млн гривен. Штат может содержать не более 10 работников. Налог будет исчисляться по ставке 2-20% от минимального прожиточного минимума.

- Годовой оборот до отметки 5 млн гривен. Количество работников не имеет ограничений. Ставка налога выбирается исходя из наличия НДС. Она может устанавливаться в диапазоне 3-5%.

В первых двух случаях налоговым периодом будет считаться год, а для предпринимателей с наиболее высокими оборотами — квартал. Онлайн-магазины с доходом до 1,5 млн гривен уплачивают налог на ежемесячной основе как авансовый платеж. Для остальных выплаты производятся на ежеквартальной основе.

Организация бухгалтерского, налогового учетов

После того как выбор системы налогообложения сделан, необходимо определить каким образом структурировать порядок ведения бухучета, какие инструменты, программное обеспечение потребуется. Чтобы ответить на все эти вопросы, нужно понимать список совершаемых в ходе работы онлайн-магазина процедур, перечень документов для их проведения, оформления.

В большинстве своем продажа товаров, изделий посредством интернета подразумевает следующие расходы:

- техническое поддержания работы веб-ресурса;

- закупка товаров;

- хранение;

- услуги доставки;

- возврат товара в случае его непригодности;

- рекламные, другие затраты.

Для обеспечения всех этих расходов достаточной документальной базой, фиксирования получаемых доходов, необходимо проведение множества операций. Ведение бухучета онлайн-магазина требует осуществления следующих процедур:

- Составление, заключение договоров, соглашений.

- Подготовка товарных накладных.

- Осуществление оплаты через кассу хозяйствующего субъекта.

- Перечисление обязательных платежей, в том числе и налоговых.

- Составление, направление отчетности надзорным, контролирующим органам.

- Начисление заработной платы.

Каждая из подобных процедур должна быть подкреплена документально. Нужные бумаги должны оформляться в печатном и электронном виде одновременно. Подтверждением легитимности документов является наличие подписи ответственных лиц.

В качестве заключения

Каждый интернет-магазин является хозяйствующим субъектом (юридическим лицом или предпринимателем), а потому обязан вести бухучет. Данный процесс невозможен без организации грамотного складского реестра.

В проведении подобных операций, уплаты налогов, взаимодействия с контролирующими структурами без специальных знаний, навыков не обойтись. На первое время стоит отказаться от найма бухгалтера или передать его полномочия сотруднику, работающему удаленно. По мере роста оборотов придется задуматься об организации полноценной бухгалтерии.

Ключевая сложность организации учета интернет-магазина заключается в выборе наиболее подходящих систем, разработки стратегии его ведения. В остальном бухгалтерия, налогообложение, отслеживание движения ТМЦ не представляет серьезных сложностей, если на начальном этапе процесс был правильно структурирован, организован.