Беспроцентный перевод денег по России

Полезные советы: как перевести деньги без комиссии в другой город или страну

Самый популярный способ отправить человеку деньги – это перевод с помощью платежной системы. Еще с их помощью можно оплатить покупки в онлайн-магазинах, обучающие курсы, путевки и кредиты, и переслать деньги в другую страну. Разберем подробнее способы перевода денег, в чем их особенности и отличия, а также как перевести деньги без комиссии.

- 1 Виды денежных переводов

- 2 Как выгодно перевести деньги через международные платежные системы

- 2.1 Unistream (Юнистрим)

- 2.2 Contact (Контакт)

- 2.3 Western Union (Вестерн Юнион)

- 2.4 MoneyGram (Манигрэм)

- 2.5 Blizko (Близко)

- 2.6 Золотая корона

- 2.7 Колибри

- 2.8 Аллюр

- 3 Отслеживание денег и система оповещения

- 4 Переводы в РФ: чем выгодно переводить деньги

- 5 Самый быстрый перевод с минимальной комиссией

- 6 Самые дорогие способы перевести деньги

- 7 Как перевести деньги через интернет с низкой комиссией

- 8 Криптовалютные переводы

- 9 Заключение

Виды денежных переводов

Почтовый перевод. Самый старый вид денежного перевода. Из документов нужен только паспорт, чтобы отправить деньги.

На почте деньги пересылают двумя способами: «Кибер Деньги» и «Форсаж». В первом случае взимается единовременная сумма за перевод и комиссия в размере от 1 до 5% от суммы перевода. Деньги можно отправить в любой уголок России, например, в село Омолон Билибинского района Чукотского автономного округа. Такой перевод доступен всем слоям населения, однако идти он может до 10 дней.

В почтовых отделениях есть срочный перевод «Форсаж», который можно получить в течение суток. Комиссия составляет 1,7 – 10%, воспользоваться ей можно в крупных населённых пунктах.

Банковские переводы со счёта на счёт. Еще один из старых видов перевода. Есть определенные нюансы, которые позволяют пользоваться им до сих пор. У получателя должен быть открыть счет в банке, желательно в том же, что и счет и отправителя. Если счёт в другом банке, то комиссия за перевод будет гораздо выше.

Для перевода необходимы паспорт и соответствующее заявление. Комиссия составляет 1,5 – 2%, деньги идут от 1 до 3 дней.

Перевод с карты на карту. Один из самых выгодных переводов, если обе карты обслуживаются одним банком. Например, в Сбербанке перевод денег с карты на карту в одном регионе осуществляется без комиссии, в другом регионе – 1,5%.

Если карты разных банков, то комиссия составит 3% от суммы перевода. Деньги в этом случае поступают быстро, снять их можно в банкомате.

Перевод через платежные системы. Особой популярностью пользуются переводы через международные сервисы, например, Western Union, Аnelik, MoneyGram и другие. Деньги приходят быстро, получить их можно в ближайшем отделении. Комиссия за перевод составляет 1 – 2,5%.

Перевод электронных денег. Самое главное преимущество – перевод можно сделать, не выходя из дома, деньги придут получателю через несколько минут. К электронным кошелькам относятся такие сервисы как Киви, Яндекс.Деньги, Webmoney и другие. За перевод берется комиссия, например, 0,5% в Яндекс.Деньгах.

Чтобы воспользоваться полученной суммой, её нужно обналичить. За это тоже берется комиссия от 3% до 4%. Всё большую популярность приобретают переводы криптовалюты.

Как выгодно перевести деньги через международные платежные системы

Выше мы перечислили основные способы перевода, перейдём к международным платежным системам. Деньги до отправителя доходят за считанные минуты, их можно получить с помощью паспорта уже через 10 минут. Остановимся поподробнее на каждой из них и выясним, у какой системы минимальная комиссия за перевод.

Unistream (Юнистрим)

Система работает в 30 странах мира, более 100 тысяч пунктов выдачи наличных в России, Европе, Азии и СНГ. Переводы без комиссии отправляются, если выдаются в долларах, евро и национальных валютах за исключением некоторых стран. Максимальная сумма отправки – 100 тыс. руб. или 1590 евро и $1790, минимальная сумма – 1 доллар или евро. В день на одну карту можно отправить не более 3-х переводов.

Contact (Контакт)

Российская система Contact появилась в 1999 году. Отправка переводов осуществляется по всему миру. Комиссия составляет 0,2–1%, максимальная сумма – 500 тыс. руб. Переводы доступны в рублях, долларах и евро.

Western Union (Вестерн Юнион)

Максимальная сумма разового перевода – 100 тыс. руб., комиссия составляет 0,9%. Переводы различают на «срочные» и «12 часов». В первом случае деньги поступят через несколько минут.

MoneyGram (Манигрэм)

Одна из самых популярных систем в России. Сервис сотрудничает со Сбербанком, МТС и другими крупными банками. В день можно отправить до 5 тысяч долларов, комиссия – 1%.

Blizko (Близко)

Российская система, владельцем которой является ПАО АКБ «Связь-Банк». Деньги поступают через минуту, отправления доступны по России и странах СНГ. Максимальная сумма перевода за раз – $10 000 или эквивалент в рублях или евро. Комиссия по России – 1%.

Золотая корона

Российская система, с помощью которой можно отправить перевод, погасить кредит, пополнить банковскую карту и обменять валюту. Комиссия за перевод составляет 1,5%, отправка доступна по России и странам СНГ.

Колибри

Отправить и получить перевод можно только в Сбербанке. Комиссия – 1,5%, но не более 1000 руб. Максимальная сумма для перевода – 500 тыс. руб. Получатель может забрать деньги через 10 минут.

Аллюр

Работает в России и странах СНГ. На их территории находятся 6,5 тыс. пунктов обслуживания. Максимальная сумма – $15 000, комиссия составляет от 30 руб. до $3. Отправитель должен сообщить получателю номер перевода, сумму, валюту. Также необходимо узнать адрес ближайшего пункта обслуживания.

Отслеживание денег и система оповещения

Узнать, как отследить перевод, можно в платежной системе. Большинство из них предоставляют услуги информирования с помощью СМС.

Комиссия не пройдёт. Как перевести деньги и не отдать банку ни копейки

Даже в одном банке вы можете перевести деньги другому человеку разными способами. Одни будут платны, другие – без комиссии. Возьмем, к примеру, Сбербанк. Только ленивый не слышал, как сильно госбанк боролся за право сохранить платные денежные переводы. Но в итоге сдался и подключил бесплатную Систему быстрых платежей. При этом запрятал опцию в настройки так, что её можно подключить, только набравшись терпения. Не мудрено, что многие не знают базовые правила бесплатных переводов. Рассказываем, как отправлять деньги без комиссии и экономить.

Способы переводов внутри одного банка различаются. Фото: dp.ru.

В своём банке

Спросите у получателя, какими картами он пользуется. Возможно, у него несколько «пластиков» разных финансовых организаций, и один совпадёт с вашим. Внутрибанковские переводы – в основном бесплатные.

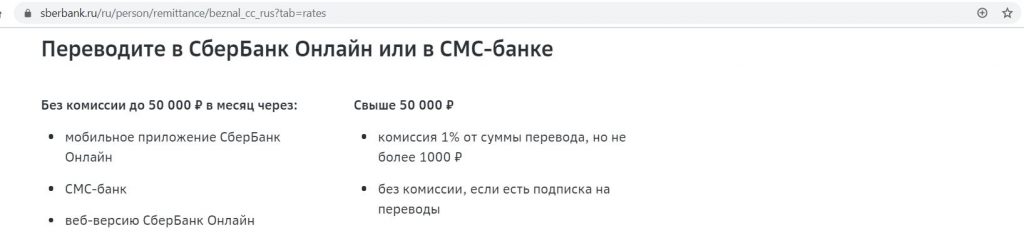

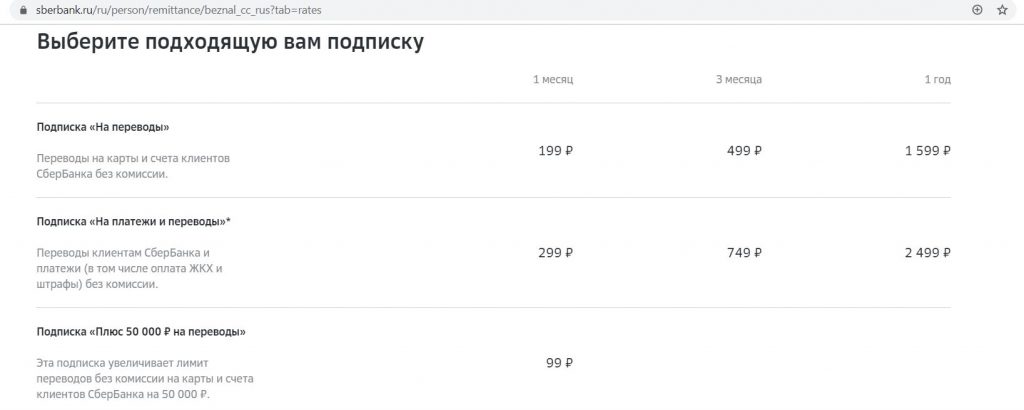

У Сбербанка переводы без комиссии между разными регионами – до 50 000 рублей в месяц. Свыше лимита взимается плата – 1%, но можно подключить подписку и расширить лимиты. У подписки есть несколько тарифов, которые зависят от суммы расширенного лимита. Стоимость тарифов мы разбирали в материале «Сбербанк сделал бесплатные переводы. Но в отмене «роуминга» кроется подвох». Все переводы внутри одного региона в Сбербанке по-прежнему бесплатные.

Откройте дополнительную карту к основной, чтобы отдать её родственнику или супругу. Тогда у вас будет общий счёт, а у близкого человека – деньги под рукой. На допкарте можно установить лимиты на снятие и траты и отдать её ребёнку. Или же оформить детскую карту в своём банке – в большинстве случаев они бесплатные.

До 100 000 рублей без комиссии

Система быстрых платежей Центробанка работает уже больше года, но платежи без комиссии до 100 тыс. рублей появились недавно. В СБП участвуют больше 70 банков и платёжных агентов, поэтому вы быстро переведёте получателю деньги только по номеру телефона. Полный список подключённых финансовых организаций – на сайте sbp.nspk.ru.

В большинстве банков бесплатные переводы по номеру телефона вшиты в функционал мобильного приложения. Вы найдёте сервис в разделе «Платежи и переводы». Кроме Сбербанка. В его случаях придётся покопаться в настройках «Сбербанк Онлайн», чтобы подключить СБП. Как это сделать – читайте в нашей подробной инструкции.

Переводы до 100 тыс. рублей в месяц – без комиссии. Когда лимит исчерпается, взимается плата 0,5% от суммы перевода, но не более 1 500 рублей. Как сэкономить в этом случае? Сравните размер комиссии в своём банке и в СБП. Если внутренние переводы стоят дешевле, лучше воспользуйтесь ими, как превысите лимит в Системе.

Как перевести в другой банк?

СБП работает только в России, в зарубежный банк перевести деньги не получится. Международный перевод проще всего сделать по номеру карты получателя в мобильном приложении. Но за трансакцию придётся платить, иногда – в валюте карты принимающей стороны.

В СБП участвуют более 70 банков. Фото: gannett-cdn.com.

Но есть другой способ, чтобы перевести деньги с меньшей переплатой или без комиссии – по реквизитам. Не путайте с номером карты: счёт, БИК, корреспондентский счёт, ИНН, КПП и другие данные обычно находятся в разделе «Информация о карте». Чтобы не тратить время на постоянный ввод реквизитов, сохраните данные получателя в мобильном приложении.

Некоторые карты можно бесплатно пополнить из другого банка в мобильном приложении. Для этого выберите опцию «Пополнить карту», затем – «С карты другого банка» и введите номер «пластика». Эта хитрость поможет вам перевести без комиссии деньги родственникам или друзьям: скажите номер своей карты получателю денег, чтобы он ввёл его в мобильном приложении. Но говорите данные «пластика» только людям, которым вы доверяете.

Кошельки и социальные сети

В социальной сети «Вконтакте» можно бесплатно перевести от 300 до 75 000 рублей в месяц с MasterCard и Maestro, комиссия на другие суммы – 0,6% + 20 рублей. У переводов с Visa и «Мир» комиссия 0,75%, минимум 35 рублей. На кошелёк VK Pay переводы бесплатные.

Платёжные системы не берут плату за переводы между своими электронными кошельками. Поэтому можно свободно отправлять деньги с «Яндекс.Деньги» или WebMoney на электронный кошелёк получателя.

Но иногда сэкономить не получится. Например, при почтовом или банковском переводе наличных. В этом случае оператор всегда взимает плату.

Пользуйтесь разными финансовыми инструментами, не только переводом с карты на карту. Можно отправить деньги на электронный кошелёк. Главное – не бойтесь читать документы, интересоваться комиссиями и сравнивать стоимость различных способов перевода.

Как перевести деньги без комиссии: список бесплатных способов

Существует множество способов перевода денег без комиссии, в некоторых кредитных организациях бесплатны все их виды, в других только часть.

5 способов перевести деньги без комиссии

Как подобрать идеальный кредит не потратив на это и 10 минут?

Денежные переводы – одна из востребованных финансовых услуг. За такие операции взимается плата. Однако это не является общим правилом. Существует несколько способов перечислить деньги без комиссии, о них и расскажем в этой статье.

Внутрибанковские переводы

Перечисление средств между счетами, открытыми в одном финучреждении, может быть как платным, так и бесплатным – в каждом банке установлены свои правила. При этом вариантов может быть несколько: с карты на карту, с картой и счётом, между счетами, без открытия счёта. Операции могут проводиться через специалиста финучреждения, банкомат, систему интернет- и мобильного банкинга.

Сбербанк выполняет денежные переводы бесплатно, если один его клиент перечисляет другому клиенту деньги на банковский (карточный) счёт.

Действует это правило в пределах одного региона, точнее Единой тарифной зоны (ЕТЗ).

За отправку денег в другое финучреждение или на счёт Сбербанка в другой ЕТЗ взимается комиссия в размере от 1% до 2%. Она зависит от способа перечисления средств, местоположения и клиентского статуса получателя.

Альфа-Банк переводит деньги между счетами своих клиентов бесплатно по всей территории страны. За перечисление средств на счёт клиента другого банка финучреждение взимает комиссию. Так, перевод с дебетовой карты Альфа-Банка на карту стороннего финучреждения отправителю обойдётся в 1,95% от суммы (минимум 30 руб.).

С карты одного банка на карту другого

Перечисление денег клиентам других финучреждений без взимания комиссии – явление для банковской системы России редкое. Такие бесплатные операции обычно ограничены по суммам.

Бесплатный перевод средств на карты сторонних банков осуществляет Рокетбанк. По этой услуге установлено ограничение – не более 100 тыс. руб. в месяц. Но это возможно только в рамках тарифа «Всё включено», стоимость ежемесячного обслуживания – 290 руб.

Держатели карт Tinkoff Black могут без комиссии пополнить пластик сторонних банков до 20 тыс. руб. ежемесячно.

Вконтакте и Одноклассники

Социальная сеть Вконтакте совместно с платежной системой Мастеркард для всех зарегистрированных пользователей дают возможность осуществлять платежи внутри сети. Знать номер карты получателя не обязательно. Достаточно выбрать аккаунт человека , которому вы хотите перевести деньги.

Акция имеет ограниченный срок. На момент написания статьи — до 30 сентября 2018 года.

Но на моей памяти акцию продлевают каждый раз на 1-2 месяца снова и снова. И так на протяжении уже наверное 2-х лет.

Условия перевода:

Между картами Маэстро и Мастеркард — переводы бесплатные. Месячный лимит — 75 000 рублей. Далее 0,6% + 20 рублей.

Печальнее с Visa. Все переводы платные — 1%, но не менее 50 рублей.

Как перевести деньги Вконтакте?

На страничке друга, кому хотим перевести деньги, жмем на три точки. И выбираем «Отправить деньги»

Если вы это делаете первый раз — система запросит данные вашей карты. С которой будут списываться деньги. Номер пластика, срок, CVC-код и ФИО владельца.

Пишем сумму и жмем «отправить деньги».

Получателю придет уведомление о переводе. Если его карта не привязана, нужно указать реквизиты пластика, на который будет зачислен перевод.

В дальнейшем все происходит автоматически. Отправил — получил. Без ввода данных пластика.

Что нам это дает?

Можно переводить деньги на разные карты в пределах лимита (75 тысяч) с одного аккаунта.

Совет! Если нужно переводить деньги между своими картами — создайте второй «фейковый» аккаунт. И отправляйте переводы самому себе без комиссий. При необходимости меняйте карты отправителя или получателя.

В Одноклассниках есть подобная штука. Но она стала платная. С карт Mastercard и Maestro с ваc попросят 0,6%, но не менее 20 рублей за перевод. С карт других платежных систем дороже.

Переводы по реквизитам счета

Для межбанковского перевода нужно выполнить следующие операции:

- Открываем личный кабинет

- Нажимаем на «Межбанковский перевод». Могут быть отличия в банках. Допустим, «Перевод» или «Перевод на счет»

- Вносим ФИО получателя, № счета и БИК

- Вбиваем нужную сумму

- Нажимаем на «Отправить»

Вот, пожалуй, и все. Удачи в переводах. Главное, не ошибитесь при переводе в реквизитах (третий пункт).

Перевести деньги через СБП

СБП – это Система быстрых платежей, по ней можно переводить деньги по номеру телефона клиента без комиссии. В рамках программы можно перевести не более 100 000 р. в месяц.

- Войти в личный кабинет банка, в котором открыта карта.

- Выбрать «Переводы СБП».

- Указать номер телефона получателя, выбрать банк.

- Ввести сумму.

- Подтвердить перевод.

Стоит отметить, что многие банки, такие как Сбербанк, сначала просят подключиться к Системе быстрых платежей. Для этого потребуется в личном кабинете активировать услугу и после пользоваться.

Как перевести деньги без комиссии: список бесплатных способов

Существует множество способов перевода денег без комиссии, в некоторых кредитных организациях бесплатны все их виды, в других только часть.

Новичку легко в них запутаться, даже банковские сотрудники теряются в таких терминах как стягивание, толкание, межбанк, СБП, переводы по номеру телефона и т.д.

Целью сегодняшней статьи будет систематизация сведений о переводах денег, чтобы вся информация была как на ладони. Данную заметку не помешает добавить в закладки и отправлять друзьям в качестве инструкции.

Подробные статьи о каждом способе переводов есть на сайте.

Как перевести деньги без комиссии. Список бесплатных способов

1 Переводы по номеру телефона между клиентами Сбербанка.

Как ни странно, но самым популярным видом переводов являются переводы между клиентами Сбербанка по номеру телефона — это, по сути, обычные переводы внутри банка. Вместо номера телефона здесь также можно использовать номер карты клиента «Сбера».

Месячный лимит на такие переводы без комиссии составляет 50 000 руб. При превышении этого лимита установлена комиссия в 1% (максимум 1000 руб.). Если планируются крупные переводы, то, чтобы снизить затраты, можно оформить специальную подписку (в «Сбер Онлайн»). Подписка на безлимитные переводы клиентам «Сбера» на месяц стоит 199 руб., на год — 1599 руб.

Переводы между клиентами Сбербанка проходят в любое время (в том числе в выходные и праздники), деньги становятся сразу доступны для всех операций.

2 Переводы по номеру телефона через Систему быстрых платежей (СБП).

Это система переводов от Банка России, с помощью нее можно переводить деньги в различные кредитные организации, зная только номер телефона адресата. Переводы через СБП ходят в любое время, зачисление почти моментальное.

Минимальный бесплатный лимит исходящих переводов по номеру телефона через СБП для каждого банка составляет 100 000 руб./мес. — это обязательное требование ЦБ РФ. Некоторые кредитные организации позволяют бесплатно переводить через СБП больше этого лимита («Тинькофф Банк», «Хоум Кредит», «Кредит Европа Банк», «МТС Банк», «ВББР», «Авангард», «Дом.РФ»).

Такие переводы возможны только между теми банками, которые подключились к Системе. Список участников СБП можно посмотреть тут (их уже больше 200, все крупные банки к ней подключены).

Функционал переводов через СБП у большинства банков доступен только через мобильное приложение. Там же в мобильном приложении (в разделе «Профиль»/«Переводы») обычно нужно поставить галочки, чтобы активировать входящие и исходящие переводы через СБП. У карт «Сбера» настройки не такие очевидные, подробная инструкция о подключении их к Системе быстрых платежей здесь.

Чтобы не перепутать данный тип переводов с другими, в интернет-банке или мобильном приложении нужно искать логотип СБП:

3 Исходящие переводы по номеру карты (толкание).

Бесплатно отправлять деньги с карты на карту в сторонние банки через свои платёжные сервисы могут очень немногие банки. Данная операция получила название «бесплатное толкание». Здесь в качестве реквизита платежа используется не номер телефона, а 16/18-значный номер карты, расположенный на ее лицевой стороне (очень редко на оборотной). Переводы идут через платежные системы VISA, MasterCard, МИР.

Важно: такие переводы возможны в любое время дня и ночи, но фактически до счета адресата деньги добираются только спустя пару ней. Сразу увеличивается только баланс карты (можно совершать покупки, но переводить деньги внутри банка нельзя). Некоторые кредитные организации проводят такие переводы практически сразу («Тинькофф», «МКБ», «Открытие», «Кредит Европа Банк»).

Бесплатное толкание есть у «Тинькофф Банка» (20 000 руб./мес.), у «МКБ» (20 000 — 50 000 руб./мес., в зависимости от вида карты), у «Умной карты» от «Газпромбанка» (10 000 руб./мес.), у «ББР Банка» (10 000 руб./мес.), у «Пользы» от «Хоум Кредит» (тут общий лимит с бесплатной обналичкой в сторонних банкоматах в 100 000 руб./мес.).

4 Бесплатные исходящие переводы по номеру счета (межбанк).

Некоторые банки позволяют отправлять деньги без комиссии в другие кредитные организации по номеру счета (20 цифр) через свой интернет-банк или мобильное приложение. Такие операции называют межбанком.

Помимо номера счета, здесь потребуется указать еще БИК банка (банковский идентификационный код, состоит из 9 цифр) и ФИО адресата.

Межбанк ходит только по рабочим дням, по регламенту срок его осуществления может составлять до 5 дней, но обычно гораздо быстрее (в течение дня, особенно если отправить перевод с утра).

Бесплатный межбанк есть у «Тинькофф Банка», «Ренессанс Кредита» (на свои счета в других банках), «Кредит Европа Банка» (300 000 руб./день), «Ситибанка», «Хоум Кредита», «Интерпрогрессбанка» (300 000 руб./день).

Недорогой межбанк есть у банка «Авангард» (10 руб. за перевод), «Альфа-Банка» (9 руб. за перевод, «SBI Банка» (20 руб. за перевод).

2000 руб. за «100 дней без %» от «Альфа-Банка» с бесплатным годом, 1000 руб. за Tinkoff Black, 3000 руб. за Tinkoff Platinum, 500 руб. за «МожноВСЁ» от «Росбанка», 500 руб. за «Москарту» от «МКБ», 3000 руб. за кредитку Opencard, 8000 руб. за Citi Select, «110 дней без %» от «Райффайзенбанка» с бесплатной обналичкой и бесплатным обслуживанием.

Храни Деньги! рекомендует:

5 Бесплатные входящие переводы по номеру карты (стягивание).

Многие банки позволяют бесплатно пополнять свои карты с карт сторонних банков через собственные сервисы (через сайт, мобильное приложение, интернет-банк), это называют стягиванием. Здесь в качестве реквизита перевода выступает номер карты (16- или 18-значный).

Бесплатное стягивание есть у «Ренессанс Кредита», «Тинькофф Банка», у карт РНКО «Платежный центр» (OZON.Card, «Билайн», «Кукуруза»), «МКБ», «Райффайзенбанка», «Совкомбанка», «МТС Банка», «Открытия», «Альфа-Банка», «ВТБ», «УБРиРа, «Почта Банка» (при сумме операции от 10 000 руб.), «Интерпрогрессбанка», «МИнБанка», «Балтинвестбанка», банка «Санкт-Петербург», «Русского Стандарта», «Союза», «Росбанка», «Промсвязьбанка», «Зенита», «ЮниКредитБанка», «АТБ», «Хоум Кредита», «КредитЕвропаБанка», «Россельхозбанка», «ОТП Банка», «СКБ Банка», «Газэнергобанка», «Транскапиталбанка», «ВБРР», «Интезы», «Восточного», «ББР», «Локо-Банка», «Сбера» (по акции), «Дом.РФ», «SBI-Банка», «Ак Барса», «Таврического».

Важно: эмитент карты-донора (с которой будет происходить стягивание) не должен иметь комиссии за подобные операции (быть антидонором).

Вот список антидоноров, с чьих карт нельзя бесплатно стягивать деньги через сторонние сервисы: «МКБ», «УБРиР», «Промсвязьбанк», «Русский Стандарт», «Авангард», «Уралсиб», «Юmoney» (бывш. «Яндекс.Деньги»), «Киви Банк», «СДМ Банк», «Банк Раунд» (карта «Мегафон»), «Зенит», «Кредит Европа Банк», «Кредит Урал Банк», «СКБ Банк», «Санкт-Петербург», «ББР», «Газпромбанк», «Россельхозбанк» при стягивании с его карт более 100 000 руб./мес.

«Тинькофф Банк» рассматривает стягивание со своей карточки через С2С как снятие наличности в банкомате. Соответственно, при общей сумме стягивания и обналички в стороннем банкомате больше 100 000 рублей за отчетный период будет комиссия в 2%, минимум 90 рублей.

С кредиток также бесплатно стягивать не получится.

Платные переводы по номеру телефона в Сбербанк НЕ через СБП.

Некоторые банки (например, «Тинькофф», «Альфа-Банк», «Совкомбанк») умеют переводить деньги клиентам Сбербанка по номеру телефона НЕ через Систему быстрых платежей, а через собственную систему переводов по номеру телефона от Сбербанка.

Важно: такие переводы платные, причем дорогие. Так что использовать их не стоит. Данный сервис рассчитан на невнимательных клиентов.

Если клиент Сбербанка, которому адресован перевод по номеру телефона, не подключен к Системе быстрых платежей, то указанные выше банки по доброте душевной как раз предложат этот дорогой способ переводов.

Чтобы не платить драконовскую комиссию, нужно искать раздел переводов именно через СБП (там должно быть либо название «Система быстрых платежей», либо их логотип).

UPD: 01.01.2021

С бесплатной карты «Польза» от «Хоум Кредит» можно отправлять деньги в Сбербанк по номеру телефона без комиссии не только через Систему быстрых платежей, но и через систему переводов Сбербанка (перевод через нее пойдет, если у клиента «Сбера» не активирована функция приема переводов через СБП). Лимит – 100 000 руб./мес. (он общий с бесплатной обналичкой в сторонних банкоматах и исходящими переводами по номеру карты).

Вывод

Процентные ставки по депозитам на данный момент составляют 4-5% годовых. И когда банки хотят содрать за перевод денег 1-1,5% (т.е. 20-30% от годовой доходности) — это просто наглость.

Бесплатные способы перевода не особо афишируются кредитными организациями, ведь никто не хочет терять комиссионный доход, поэтому не забудьте рассказать о них друзьям. Где-то бесплатны одни способы переводов, где-то — другие, и только у одной карты бесплатны все способы — это «Польза» от «Хоум Кредит».

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)

Как перевести деньги в другой банк без комиссии: короткий лайфхак

Уже два года в России работает Система быстрых платежей (она же СБП), которая позволяет быстро и без комиссии переводить деньги между разными российскими банками. Объясняем, как воспользоваться новой системой, которая сэкономит вам денег.

Что такое Система быстрых платежей

Это простой способ перевода денег на счет в другом банке, по номеру телефона и без комиссии, который появился в России в начале 2019 года. Он позволяет значительно сэкономить на комиссиях, которые при обычных переводах между разными банками могут составить, например, от 1,5 до 1,95% за операцию.

За месяц другим людям или на собственные счета можно отправить до 100 тыс. рублей и не заплатить ни рубля комиссии. Банк возьмет ее, если сумма переводов превысит 100 тыс. рублей, но даже тогда комиссия составит не больше 0,5%. Стоит отметить, что каждый банк мог установить и собственные лимиты, например, на отправку денег в течение суток.

Для перевода денег без комиссии нужно, чтобы ваши банки участвовали в системе, а вы были подключены к СБП. Сегодня ее поддерживают более 200 организаций, включая Альфа-банк, «Тинькофф Банк», Сбербанк, Райффайзенбанк, «Юмани», МТС Банк, Qiwi, ВТБ и другие крупные банки. Скорее всего, ваши друзья, родные и коллеги уже могут отправлять и принимать переводы через СБП.

3 выгодных сценария, чтобы перевести деньги через СБП

Вы собираете деньги на день рождения коллеги в офисе. Для этого кто‑то предложил счет в Альфа-банке, но у вас Сбербанк. Если перевести 1000 рублей из Сбербанка в Альфа-банк, то с вас возьмут комиссию — 30 рублей. Но если переводить через СБП, то никакой комиссии не будет.

Таким образом, СБП помогает экономить каждый день.

Вы погашаете задолженность по кредитной карте. Деньги храните на счете в Сбербанке, но кредит открыт в «Тинькофф Банке». При переводе 50 тыс. рублей с вас возьмут комиссию — 750 рублей, но при отправке денег через СБП лишних трат не будет.

Таким образом, СБП поможет в переводе больших сумм.

Вы собираетесь купить новый телефон, но хотите получить больший кешбэк, который в данный момент предлагается по карте другого банка. При переводе 80 тыс. рублей между разными банками комиссия может составить около 1000 рублей. Но если ваши банки подключены к СБП, то комиссии за перевод между своими счетами не будет — сумма не превышает 100 тыс. рублей в месяц.

Таким образом, СБП позволяет вам быть более гибкими.

Как перевести деньги через СБП

В приложении каждого банка система подключается по-разному, но банки часто пишут об этом на своих сайтах и могут помочь в чате с поддержкой. Обычно СБП подключается в настройках банковского приложения.

Деньги же отправляются по номеру телефона, привязанному к банковскому счету. Некоторые приложения в качестве одной из опций предложат вам перевод через СБП, другие покажут, какой из банков получателя уже привязан к системе.

В Сбербанке, чтобы подключить СБП, зайдите в профиль, потом в настройки и в самом низу страницы найдите пункт «Система быстрых платежей». В нем отдельно можно подключить систему на исходящие и входящие переводы. Отправить деньги можно на экране «Платежи» — в самом низу будет кнопка «Перевод через СБП».

В приложении «Тинькофф Банка» зайдите в настройки, найдите пункт «Контакты и переводы» и включите в нем СБП. Там же можно назначить карту банка в качестве основной для всех входящих переводов через СБП. Чтобы отправить деньги через систему, нужно выбрать перевод по номеру телефона, далее — нужный контакт, а потом перейти в пункт «В другой банк».

В приложении Альфа-банка зайдите в профиль, потом в настройки и найдите пункт «Переводы по номеру телефона». Там можно включить входящие переводы через СБП, а также сделать карту Альфа-банка основной для этой системы. Деньги также отправляются по номеру телефона — приложение отметит подключенный к СБП счет фразой «Выбран получателем».

Деньги на карту почти любого банка можно перевести бесплатно – для этого есть сразу 6 способов

Вы все еще переводите деньги на карту с комиссией? Отметим, что можно сделать перевод на карту совершенно бесплатно, несколькими способами. Можно перевести деньги через Систему быстрых платежей, по реквизитам, социальную сеть ВКонтакте, через Card2card или внутри одного банка. Пошаговую инструкцию по каждому способу подготовил специалист нашего портала. Вам остается только их изучить и выбрать способ, который подходит.

Как перевести деньги через СБП?

СБП – это Система быстрых платежей, по ней можно переводить деньги по номеру телефона клиента без комиссии. В рамках программы можно перевести не более 100 000 р. в месяц.

- Войти в личный кабинет банка, в котором открыта карта.

- Выбрать «Переводы СБП».

- Указать номер телефона получателя, выбрать банк.

- Ввести сумму.

- Подтвердить перевод.

Стоит отметить, что многие банки, такие как Сбербанк, сначала просят подключиться к Системе быстрых платежей. Для этого потребуется в личном кабинете активировать услугу и после пользоваться.

Как перевести деньги через личный кабинет?

Если нужно отправить деньги на карту того же банка, что и ваша, то в этом случае можно провести операцию бесплатно. В этом случае потребуется авторизоваться в личном кабинете клиента. После выбрать «Переводы» и заполнить все разделы.

Как правило, надо указать:

- номер карты получателя;

- ФИО получателя;

- сумму;

- комментарий (необязательно).

Подтверждается перевод кодом, который придет в смс от банка.

Важно учитывать, что некоторые банки, такие как Сбербанк, устанавливают лимиты на бесплатные переводы в месяц. Так в Сбербанке вы сможете отправить не более 50 000 р. в месяц.

Некоторые банки предлагают переводы на карты других банков бесплатно, в пределах отведенного лимита. Вам также потребуется авторизоваться, выбрать «Переводы» или аналогичную услугу, заполнить все разделы и отправить деньги. Стоит отметить, что перед тем, как подтвердить перевод, стоит еще раз обратить внимание, что комиссия отсутствует.

Уточнить доступный лимит в выбранном банке можно у сотрудников чата или по телефону горячей линии.

Как перевести по реквизитам счета?

Многие банки, такие как Тинькофф и Альфа-банк предлагают отправить деньги на карту по реквизитам, без учета комиссии. Для этого потребуется получить выписку по карте, на которую надо отправить деньги. Через интернет-банк получить выписку можно бесплатно, за считанные секунды.

Для перевода денег надо:

- Авторизоваться в личном кабинете клиента.

- Выбрать «Перевод по реквизитам».

- Указать наименование банка получателя, ИНН, БИК и р/с.

- Вести сумму.

- Подтвердить платеж.

Единственный минус заключается в том, что деньги зачисляются на расчетный счет в течение 1-5 рабочих дней.

Как перевести через сервис ВКонтакте?

Отправить деньги теперь можно и через социальную сеть ВКонтакте. Для этого вам нужно авторизоваться и перейти на страницу человека, которому хотите отправить перевод. Если он еще не зарегистрирован, то сделать перевод не получится.

На странице друга или компании, услугами которой вы решили воспользоваться, кликнуть «Отправить деньги».

Появится окно, в котором останется указать сумму перевода. После выбрать карту или счет, откуда будут списаны деньги. Далее кликнуть «Отправить деньги» и подтвердить операцию.

Важно! В данном случае получатель сам может выбрать, на какую карту выведет полученные деньги. По СБП он сможет вывести их бесплатно. Если карта в системе не зарегистрирована, потребуется заплатить 3% от суммы перевода, но не менее 50 р.

Комиссия за перевод:

| Mastercard и Maestro | 0%, если сумма перевода от 300 до 75 000 р. в месяц. После превышения лимита 0,6%+20 р. |

| Visa и Мир | 0,75%, минимум 35 рублей |

| VK Pay | 0% |

- по одной карте не более 150 000 р. в сутки и 600 000 р. в месяц;

- со счета VK не более 15 000 р. за один перевод и 40 000 р. в месяц.

Обратите внимание! На практике деньги переводятся мгновенно. Но, бывают случаи, когда платеж зачисляется в течение нескольких дней. Если такое произошло, то вы можете отклонить перевод и получить деньги обратно.

Как перевести деньги, через Card2card?

На самом деле это знакомые всем «переводы с карты на карту». Воспользоваться услугой можно практически через любой официальный сайт банка. Также услуги предлагают многие финансовые брокеры.

Чтобы не платить комиссию, лучше переходить на сайт банка, который выпустил карту получателя.

После того как обязательная информация по картам будет указано, отобразится комиссия. Если стоит 0%, то все нормально. Если нет, можно перейти на сайт другого банка или рассмотреть другие способы пополнения.

Как перевести деньги на карту через партнеров банка?

Чтобы предоставить качественный сервис обслуживания клиентов многие банки заключают соглашения с другими кредитными организациями. Благодаря таким соглашениям клиент может пополнять или снимать наличные с карты через кассы или банкоматы партнеров без комиссии.

Также некоторые банки принимают деньги на карту через терминалы самообслуживания. При этом сама карта не потребуется. Все вам потребуется – это подготовить наличные и взять паспорт.

На карту какого банка можно положить без комиссии:

| Сбербанк | Если карта открыта в одном регионе, то комиссия за перевод не будет начисляться. Необходимо пройти в кассу, предъявить паспорт и сказать номер карты получателя и ФИО клиента. Самостоятельно сделать перевод можно через аппарат самообслуживания. Следует в меню выбрать «Переводы» и заполнить все поля. |

| Тинькофф | Пополнить карточный счет деньги без комиссии можно в салоне сотовой связи «Связной» и «Евросеть». Также без комиссии деньги принимают многие банки, по системе быстрых переводов. Потребуется предъявить паспорт и сказать номер карты получателя. |

| Альфа-банк, ВТБ, Россельхозбанк, Открытие, Газпромбанк, РайффайзенБанк, Хоум Кредит | Можно пополнить только через кассу банка. Комиссия не начисляется, если карта открыта в регионе обращения. |

Уточнить список партнеров банка, на карту которого нужно перечислить деньги просто. Надо позвонить оператору горячей линии или задать вопрос сотруднику чата, при его наличии.