Причины снижения рентабельности предприятия

Как сбалансировать показатели ликвидности и рентабельности

Показатели ликвидности и рентабельности — основные индикаторы финансового состояния компании. Однако, главное при проведении финансового анализа не расчет показателей, а умение интерпретировать полученные результаты и использовать их для оптимизации экономических и финансовых процессов.

Ликвидность (текущая платежеспособность) — одна из важнейших характеристик финансового состояния компании, выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения задолженности. Иными словами ликвидность — способность оплачивать обязательства в полном объеме и в срок.

Низкая платежеспособность (ликвидность) проявляется в том, что компания испытывает проблемы с оплатой счетов (краткосрочных обязательств) из-за недостатка денег. Также индикаторами проблемы являются сверхнормативные задолженности перед бюджетом, персоналом, кредиторами, угрожающий рост привлекаемых кредитов, а также сокращение чистого оборотного капитала (ЧОК) и, безусловно, отрицательная величина ЧОК.

Самый распространенный показатель ликвидности — коэффициент текущей ликвидности, который определяется как соотношение оборотных активов и краткосрочных обязательств.

Для того, чтобы понять пути оптимизации, нужно разбрататься в факторах, определяющих ликвидность. Для этого будет удобнее переписать классическую формулу показателя ликвидности таким образом:

Оборотные активы = Валюта баланса — Внеоборотные активы = (Собственный капитал + Долгосрочные обязательства + Краткосрочные обязательства) — Внеоборотные активы

=

=

Факторы, определяющие ликвидность компании:

1) прибыльность деятельности (величина собственного капитала)

2) инвестиционные вложения (величина внеоборотных активов)

3) финансовая политика (краткосрочные обязательства)

4) эффективность управления оборотным капиталом (оборотные активы / краткосрочные обязательства)

1. Оптимизация текущей ликвидности возможна за счет повышения прибыльности деятельности и увеличения доли прибыли, остающейся в распоряжении предприятия (сокращения доли прибыли, направляемой на непроизводственные цели, выплаты дивидендов).

2. Инвестиционные вложения (строительство, реконструкция, приобретение оборудования) превышающие финансовые возможности компании, а именно сумму собственных средств и привлеченных долгосрочных кредитов. В данном случае задача повышения текущей платежеспособности сводится к сокращению инвестиционных проектов, финансируемых за счет заемного капитала особенно краткосрочного.

3. Наиболее типичная причина снижения ликвидности — финансирование инвестиционных программ за счет коротких кредитов, это приводит к дополнительной нагрузке по обслуживанию долга. Привлекая краткосрочный кредит, компания подразумевает, что в пределах текущего года возникнет возможность погашения данного кредита, а это часто не характерно для масштабных инвестиционных вложений, срок окупаемости которых превышает год.

Следовательно, один из методов поддержания текущей платежеспособности — соблюдение условия: долгосрочные обязательства привлекаются на финансирование внеоборотных активов, краткосрочные кредиты — на потребности в оборотных средствах. Если в компании уже получены краткосрочные кредиты на инвестиционные цели, и она испытывает финансовые затруднения с погашением долга — необходимо попытаться заместить краткосрочный кредит долгосрочным с отсрочкой погашения тела долга, это позволит повысить ликвидность предприятия.

4. Принципы управления оборотным капиталом влияют на снижение ликвидности, когда рост оборотных активов полностью профинансирован за счет краткосрочных обязательств. Повышение эффективности управления оборотным капиталом приводит к улучшению ликвидности.

Для роста текущей ликвидности необходимо:

- обеспечить прибыльность деятельности компании и ее рост;

- соблюдать финансовое правило: финансирование инвестиционной программы (вложений во внеоборотные активы) за счет долгосрочных, но не краткосрочных кредитов;

- осуществлять инвестиционные вложения в пределах получаемой прибыли и привлекаемых долгосрочных инвестиций с учетом состояния чистого оборотного капитала;

- стремиться к минимизации (разумной) запасов незавершенного производства, то есть наименее ликвидных оборотных активов.

Показатели рентабельности позволяют оценить эффективность деятельности компании.

Рентабельность капитала характеризует отдачу на средства, вложенные в активы, рентабельность продаж (прибыльность) — на вложенные в текущую деятельность средства. Имея высокие показатели прибыльности, компания может характеризоваться невысокими показателями рентабельности капитала. То есть получаемая прибыль может быть приемлема относительно затрат на производство продукции, но мала по отношению к масштабу компании.

Рентабельность капитала

Коэффициент является одним из наиболее важных показателей конкурентоспособности предприятия. Его величину рекомендуется сравнивать со среднеотраслевыми значениями.

Рентабельность собственного капитала

Коэффициент позволяет определить эффективность использования капитала, инвестированного собственниками. Следует сравнить значение этого коэффициента с нормой доходности альтернативных вложений средств.

Рентабельность продаж

Показатель характеризует эффективность производства, реализации и финансовой деятельности.

Для того чтобы определиться с методами оптимизации рентабельности, нужно выявить факторы, влияющие на данный показатель. Это возможно путем модификации формулы рентабельности капитала, представленной в виде произведения:

Рентабельность капитала

Рентабельность капитала = Рентабельность продаж * Оборачиваемость активов

Таким образом, причинами снижения рентабельности капитала являются:

— снижение рентабельности (прибыльности) продаж

— уменьшение оборачиваемости капитала.

Причинами снижения рентабельности продаж могут быть:

— рост стоимости продукции;

— падение объемов продаж;

— убытки прочих видов деятельности и т.д.

Причинами снижения оборачиваемости активов могут быть:

— падение объемов продаж;

— увеличение величины активов;

— рост затратного цикла.

Для снижения величины активов необходимо уменьшить либо оборотные средства, либо постоянные активы. Это можно сделать путем:

— продажи или списания неиспользуемого или малоиспользуемого оборудования (внеоборотных активов);

— снижения запасов сырья, материалов, незавершенного производства, запасов готовой продукции;

— уменьшения дебиторской задолженности.

При управлении оборотными средствами нужно учитывать ограничение по ликвидности. Здесь необходимо находить компромисс между:

— уменьшением оборотных средств, положительно влияющих на рентабельность капитала;

— снижением общей ликвидности, способной привести к неплатежеспособности фирмы.

Для этого используются рациональные методы управления оборотными средствами компании.

Очень распространена в финансовом анализе модификация показателя рентабельности собственного капитала (формула Дюпона), характеризующая взаимосвязь трех финансовых показателей, обобщающих все стороны финансовой и хозяйственной деятельности предприятия.

Рентабельность собственного капитала

Рентабельность собственного капитала = Рентабельность продаж * Оборачиваемость активов * Коэффициент финансовой зависимости (финансовый рычаг)

Полученная в результате преобразований формула устанавливает взаимосвязь рентабельности собственного капитала с рентабельностью продаж, оборачиваемостью активов и структурой источников финансирования.

Таким образом, причинами снижения рентабельности собственного капитала могут быть:

— снижение рентабельность (прибыльность) продаж;

— уменьшение оборачиваемости капитала;

— изменение структуры финансирования (стоимость источников финансирования).

Для анализа эффективности управления структурой источников финансирования компании рассчитывается так называемый эффект рычага. Суть эффекта рычага заключается в следующем:

Компания, используя заемные средства, увеличивает либо уменьшает рентабельность собственного капитала. Снижение или увеличение рентабельности собственного капитала зависит от средней стоимости заемного капитала и размера финансового рычага.

Эффект рычага

Если рентабельность капитала больше стоимости заемных источников финансирования (стоимости кредитов, кредиторской задолженности), с точки зрения повышения рентабельности собственного капитала целесообразно увеличивать долю заемных средств. Если рентабельность капитала меньше стоимости заемных источников финансирования, с точки зрения повышения рентабельности собственного капитала целесообразно увеличивать долю собственных.

Например: компания с рентабельностью капитала 10% обслуживает обязательства общей стоимостью 8,5%, тогда заемный капитал как более «дешевый» источник финансирования следует увеличивать для повышения рентабельности собственного капитала (НО. это ухудшает финансовую независимость компании). Если стоимость заемного капитала дорожает, например, до 12%, то увеличение заемного капитала не целесообразно и с точки зрения рентабельности собственного капитала, и с точки зрения финансовой независимости.

Если говорить о методах повышения собственного капитала, то это:

— увеличение прибыльности (рентабельности продаж);

— повышение оборачиваемости активов за счет сокращения затратного цикла;

— финансирование развития за счет более дешевых источников финансирования, но не забывая о финансовой устойчивости компании.

Рентабельность продаж можно увеличить за счет:

— повышения объема реализации;

— оптимизации ассортимента, номенклатуры производимой продукции;

— грамотной маркетинговой стратегии;

— прочих мер, позволяющих повысить объем реализации, снизить затраты на производство и реализацию.

В целом, по результатам анализа рассмотренных финансовых показателей определяются направления управленческих воздействий, как видно из приведенного на схеме примера (рис. 1).

Рис. 1 Использование результатов анализа для принятия управленческих решений

Помимо озвученных причин о необходимости принятия мер по устранению нежелательных тенденций в деятельности предприятия могут свидетельствовать следующие критерии:

- убытки, потери при осуществлении основной производственной деятельности;

- превышение некоторого критического уровня просроченной кредиторской задолженности;

- чрезмерное использование краткосрочных заемных средств в качестве источников финансирования долгосрочных вложений;

- хроническая нехватка оборотных средств;

- «перекос» в сторону заемного капитала;

- неграмотная политика реинвестирования;

- невыполнение обязательств перед инвесторами, кредиторами и акционерами (в отношении своевременности возврата ссуд, выплаты процентов и дивидендов);

- высокий удельный вес просроченной дебиторской задолженности;

- наличие сверхнормативных и залежалых товаров и производственных запасов;

- вынужденное использование новых источников финансовых ресурсов на относительно невыгодных условиях;

- применение в производственном процессе устаревшего оборудования;

- потери долгосрочных контрактов, клиентов;

- неблагоприятные изменения в портфеле заказов, потеря доли рынка.

Мониторинг данных индикаторов, а также регулярный расчет и анализ тенденций изменений показателей ликвидности и рентабельности позволят избежать ряда финансовых трудностей.

© Интернет-проект «Корпоративный менеджмент», 1998–2021

Почему такая низкая рентабельность?

Часто руководитель, рассчитав рентабельность, задает вопрос, а почему такая низкая? Давайте разберемся, как можно провести анализ, используя возможности программы «1С:Управление нашей фирмой».

- Как рассчитать рентабельность?

- С чем сравнить рассчитанную рентабельность?

- Как провести ее анализ?

Что такое рентабельность?

Для анализа результатов деятельности компании используют как абсолютные показатели: выручка, расходы, прибыль, так и относительные — рентабельность.

Рентабельность характеризует эффективность работы компании, измеряется в процентах.

Говоря о рентабельности, в большинстве случаев подразумеваем рентабельность продаж.

Рпр = Прибыль/Выручка*100%

Рентабельность продаж показывает, сколько рублей прибыли получаем на каждый вырученный от продаж рубль.

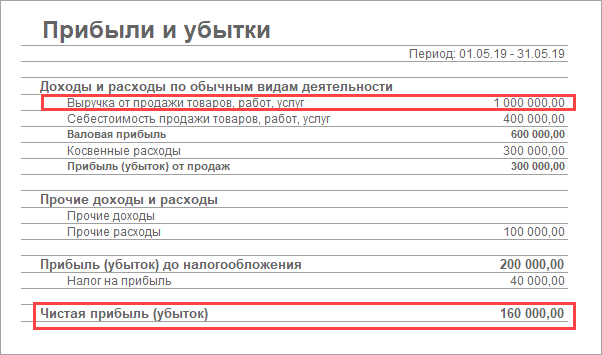

Для расчета и анализа рентабельности используем информацию Отчета о прибылях и убытках (доходах и расходах).

Исключение составляет рентабельность активов, которая рассчитывается на основании баланса.

Расчет рентабельности

Для расчета рентабельности продаж за выбранный период используем показатели: выручка от реализации (на какую сумму продали) и величина чистой прибыли (прибыль, остающаяся в распоряжении компании после выплаты всех обязательств).

Расчетная величина рентабельности продаж составляет 16%. Т.е. компания получает 16 коп. прибыли с каждого вырученного рубля.

Но рассчитанная величина без дополнительной информации не дает ответ на вопрос, насколько высокого или низкого уровня рентабельности мы достигли.

Переходим к сопоставлению со средней величиной рентабельности по отрасли. Далее с плановыми показателями и показателями предыдущих периодов.

Сравнение рентабельности

Наша компания производит и продает мебель через свой магазин. Средний уровень рентабельности в деревообработке составляет 11%, в розничной торговле — 2%.

Наша рентабельность 16% выше данных по отрасли. Анализируем дальше.

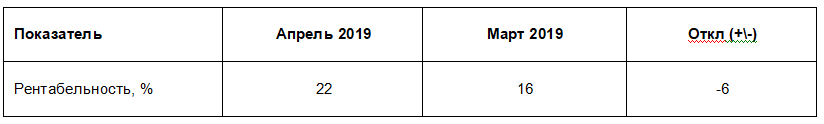

Сравниваем с показателями прошлого периода. Прошлыми периодами могут быть предыдущие годы или месяцы. Для нашей задачи сравним с предыдущим месяцем.

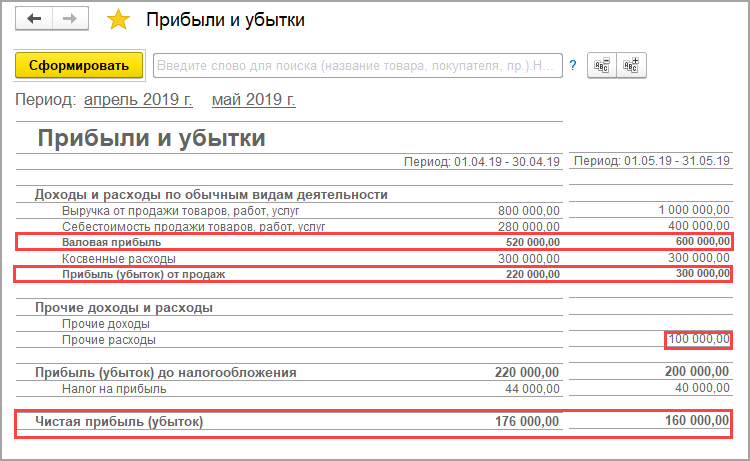

Видим, что в апреле рентабельность была на уровне 22%. В мае рентабельность сократилась до 16%.

Т.к. мы планировали по данным прошлого месяца и не получили желаемый уровень, то переходим к анализу возможных причин внутри компании.

Анализ рентабельности

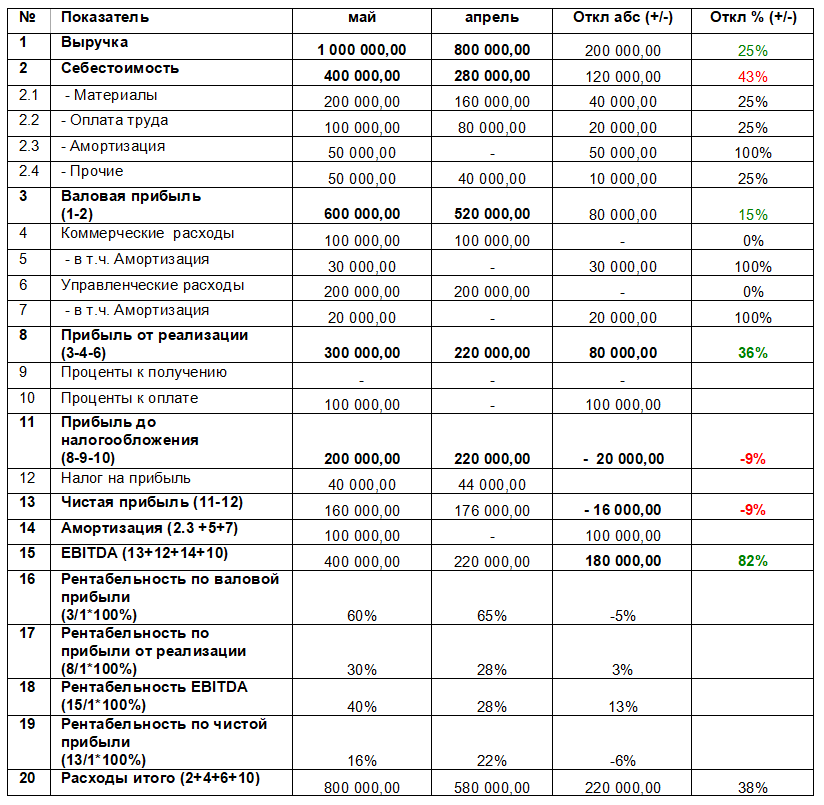

Для проведения анализа посмотрим на составляющие рентабельности: выручка, расходы, прибыль.

Для этого нам нужен полный вариант Отчета о прибылях и убытках.

Для проведения анализа рассчитаем разные виды рентабельности в зависимости от вида прибыли.

Сравним рассчитанные показатели с теми же показателями за предыдущий месяц.

Разница в величине видов прибыли позволит выявить причины снижения рентабельности.

Валовая прибыль

Показывает эффективность операционной деятельности.

Валовая прибыль = Выручка от реализации — Себестоимость

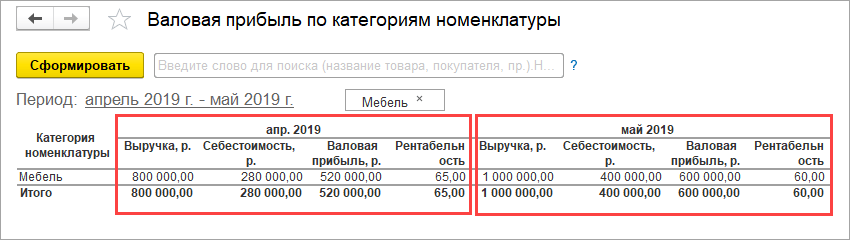

Воспользуемся отчетом Валовая прибыль по категориям номенклатуры:

Если видим, что снижается валовая прибыль, анализируем продажи и состав себестоимости.

В нашем примере валовая прибыль (3) увеличивается на 15%.

А рентабельность по валовой прибыли (16) снизилась с 65% до 60%. Почему такое произошло?

Результат увеличения валовой прибыли достигнут за счет увеличения выручки (1) на 25% с 800 000 руб до 1 000 000 руб. Рост объема производства и продаж обеспечила покупка собственного оборудования.

Почему же снизилась рентабельность?

Анализируем себестоимость (2), видим, что она увеличилась на 43%.

Обычно себестоимость представляет собой прямые переменные расходы, которые изменяются пропорционально росту продаж.

Что произошло в нашем случае. Появилась дополнительная статья расходов — амортизация (2.3). Стоимость нового оборудования переносится на стоимость продукции через амортизацию. Поэтому вложения в новое оборудование, с одной стороны, позволили нарастить объем производства и продаж на 25%.

С другой стороны, увеличили себестоимость на 43%, что повлекло снижение рентабельности на 5%.

В итоге расходы на закупку оборудования увеличили расходы больше, чем получили эффект от роста продаж.

Рассмотрим следующий вид прибыли.

Прибыль от реализации учитывает и понесенные косвенные расходы, которые чаще всего постоянные.

Прибыль от реализации = Валовая прибыль — Коммерческие расходы — Управленческие расходы.

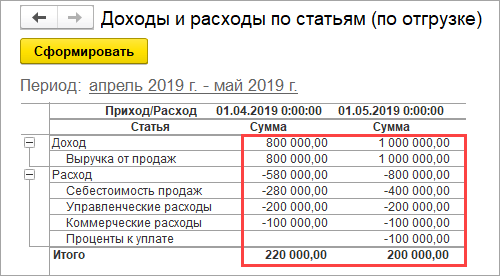

Формируется в программе отчетом Доходы и расходы по статьям (по отгрузке).

Если Прибыль от реализации (8) снижается более высокими темпами, чем Валовая прибыль (3), то важно обратить внимание на соотношение прямых (2) и косвенных расходов (5+6).

Если косвенные постоянные расходы составляют более 30%, то у компании большая зависимость от объема продаж. Такая ситуация характерна, например, для розничной торговли и общественного питания с высокими платежами за аренду помещений.

Чем выше объем продаж, тем меньше косвенных постоянных расходов (коммерческие (5) и управленческие (6)) будет в одном вырученном рубле.

Если объемы продаж увеличить невозможно, то анализируем каждую статью и сокращаем косвенные расходы.

В нашем случае прибыль от реализации выросла больше (на 36%), чем валовая прибыль (15%). Вызвано ростом выручки на 25%, при сохранении той же величины коммерческих и управленческих расходов.

Постоянные расходы (коммерческие и управленческие 300 000 = 100 000 + 200 000) распределились на больший объем продаж (1 000 000). Поэтому в одном вырученном рубле их стало меньше.

В то же время, видим, что ранее не было амортизации. Закупили собственное помещение и машину для доставки продукции. Величина амортизации составила столько же, сколько расходы за аренду помещения и машин до покупки. Поэтому и рентабельность по прибыли от реализации (17) выросла на 3%.

Рассмотрим следующий вид прибыли.

Чистая прибыль показывает оставшуюся прибыль после выплаты всех обязательств.

В нашем примере чистая прибыль (13) уменьшилась на 9% , а рентабельность по чистой прибыли уменьшилась на 6% (с 22% до 16%).

Давайте разберемся в причинах. На величину чистой прибыли повлияли появившиеся обязательства по кредиту и сумма налога на прибыль. Часть основных средств была закуплена за счет привлечения кредита, и поэтому повлекла за собой обязательства по его обслуживанию в виде процентов (10).

Таким образом, рост выручки (1) всего на 25% повлек увеличение расходов (20) на 38% . Что привело к снижению рентабельности по чистой прибыли.

Кроме привычных значений прибыли и рентабельности по ним заимствовали из международной практики и часто используют показатель EBIDTA и рентабельность по EBIDTA.

Почему используют этот показатель?

EBITDA — прибыль до выплаты процентов, налогов и без учета износа и амортизации. Показатель отражает привлекательность компании без учета выплачиваемых обязательств и амортизации.

EBIDTA = Чистая прибыль + Налоги + Амортизация + Проценты

Т.е. сколько прибыли может генерировать компания.

В нашем случае EBIDTA (15) выросла на 82%, а рентабельность по EBIDTA (18) на 13%.

Показатель EBIDTA, с одной стороны, хорошо использовать для экспресс-анализа работы компании. Чтобы оценить, насколько эффективна операционная деятельность. И в нашем случае мы видим рост.

Но, с другой стороны, не следует пользоваться только этим показателем. Т.к. не учитывается, а за счет чего мы достигли таких результатов. А это могут значительные вложения в активы и привлечение кредитов.

Важно сравнить эффект от вложений с самими вложениями.

Итоги анализа рентабельности

На основе проведенного анализа делаем вывод, что основная доля расходов, которая повлияла на снижение рентабельности продаж, заключается в привлечении кредита и расходов по нему, а также покупке основных средств, которые повлекли расходы по амортизации.

Необходимо учитывать, что всегда перед закупкой оборудования составляется инвестиционный план. В этом плане мы рассчитываем, за какое количество времени вложения окупятся на основании планируемого объема продаж. И далее каждый месяц сравниваем показатели инвестиционного плана с фактом. Тем самым отслеживаем отклонения, чтобы оперативно вносить изменения.

В нашей компании, с одной стороны, видим, что компании все также эффективно работает и даже лучше без учета кредита и амортизации. Но с другой стороны, видим, что вложения в основные средства и привлечение кредита, не дали прироста прибыли, достаточного для выхода на тот же уровень рентабельности продаж.

Давайте рассчитаем, сколько должны быть продажи, чтобы выйти на тот же уровень рентабельности продажи по чистой прибыли. В нашей задаче объем продаж в 1 231 000 руб. обеспечит тот же уровень рентабельности с учетом выплачиваемых процентов за кредит и увеличившейся амортизации.

Но т. к. такие инвестиции долгосрочные, то очень важно контролировать динамику прибыли и рентабельности каждый месяц.

Что нам делать дальше? Следить за тем, чтобы вложенные средства привели к снижению себестоимости. И наращивать объем производства и продаж, используя имеющиеся собственные производственные мощности. Оказывать дополнительные услуги клиентам, наращивая выручку от реализации за счет использования собственного помещения и собственной доставки.

P.S.

Проводить анализ и делать выводы только по показателю рентабельности продаж недостаточно.

Т.к. показатель относительный, то необходимо всегда дополнительно смотреть и абсолютные показатели прибыли. Незначительное снижение рентабельности на фоне роста продаж в несколько раз даст гораздо больший эффект в росте прибыли компании.

Для видения общей картины бизнеса полезно иметь три отчета: Отчет о прибылях и убытках, Отчет о движении денежных средств и Баланс. Все отчеты доступны для использования в «1С:Управление нашей фирмой».

Отчет о движении денежных средств в нашем случае показал бы в денежном потоке по инвестиционной деятельности вложения в основные средства. А в денежном потоке по финансовой деятельности мы бы увидели привлечение заемных средств.

В балансе можно увидеть величину активов и за счет чего они сформировались — задолженность по кредиту. На основании данных баланса может рассчитать рентабельность активов и отслеживать ее динамику.

Проводите анализ, используя «1С:Управление нашей фирмой», и предлагайте новые практические решения.

Если вам интересны эти темы, пишите и ждем ваших практических решений!

Что такое рентабельность продаж? — Формула

Узнайте, как рассчитать рентабельность продаж и следуйте рекомендациям, чтобы повысить этот показатель

- Главная

- Поддержка

- Глоссарий

- Рентабельность продаж

Рентабельность продаж — это показатель прибыльности бизнеса, который позволяет узнать, какой процент чистой прибыли имеет компания из общего объема продаж. Расчет рентабельности дает понять, насколько эффективно развивается ваш бизнес, приносит доход или убыток, и что нужно сделать, чтобы увеличить доход.

Содержание

Почему важно знать коэффициент рентабельности продаж?

Каждая компания должна контролировать рентабельность. Она свидетельствует о том, насколько хорошо работает бизнес, а также помогает понять следующие показатели:

- прибыльность компании;

- затраты;

- стабильность работы бизнеса;

- правильность ценообразования;

- инвестиционный потенциал.

Расчет рентабельности даст вам объективную оценку развития бизнеса, а также понимание причинно-следственных связей. Например, если затраты растут быстрее, чем выручка, причина может быть в резком их повышении, снижении цен, изменениях в ассортименте. Проанализируйте вашу стратегию ценообразования и ассортимент.

Изменение ассортимента продаж и рост их количества позволит выручке расти быстрее, чем затраты. При позитивной динамике, когда затраты снижаются быстрее, чем выручка, причина может быть в ассортименте товаров или в росте цен на продукт.

При самой благоприятной тенденции затраты снижаются, а выручка повышается. Этого можно добиться с помощью повышения цен, изменения ассортимента товаров, пересмотра норм затрат и эффективного управления. Это означает, что компании удается продавать услуги по цене, которая значительно превышает себестоимость, что позитивно сказывается на рентабельности продаж.

Низкая рентабельность говорит о том, что стоит пересмотреть ценообразование, затраты на производство, а также стратегию управления бизнес-процессами. Если рентабельность сокращается, снижаться будет спрос и падать конкурентоспособность.

Теперь, когда вы знаете, почему этот показатель так важен и на что он влияет, давайте узнаем, как его рассчитать.

Как рассчитать рентабельность продаж?

Используйте формулу ниже.

Рентабельность = (Чистая прибыль/Выручка) *100%

Чаще всего этот показатель отображают в процентном соотношении. Это помогает понять, сколько прибыли получила фирма из каждого заработанного ею рубля от общей выручки. Например, если рентабельность ваших продаж составляет 20%, это значит, что чистый заработок вашей компании — 20 копеек из каждого рубля выручки. Эти деньги вы можете с легкостью инвестировать в расширение и развитие вашего бизнеса.

Инвесторам нужна информация о рентабельности продаж прежде, чем они профинансируют стартап. Компании, которые занимаются производством и реализацией сезонных товаров, также рассчитывают этот показатель, поскольку холодное лето может привести к снижению прибыли от продаж систем охлаждения воздуха.

Предприниматели и владельцы бизнеса оценивают его эффективность с помощью этого показателя. Поскольку, если прибыли нет или она отрицательная, это значит, что большая часть бюджета уходит на расходы производства. Улучшить ситуацию можно путем снижения стоимости аренды или сокращения персонала.

Как повысить рентабельность продаж?

- Повысьте цену товара

- Понизьте себестоимость

- Мотивируйте отдел продаж

- Повысьте чек клиента

- Генерируйте больше лидов

- Продвигайте товары на разных каналах

Для того, чтобы определить наилучший способ повышения рентабельности продаж, проанализируйте причины снижения этого показателя в вашей компании. Ниже мы предоставили несколько эффективных приемов повышения рентабельности.

Повысьте цену товара

Этот метод может показаться самым легким, однако, не все так просто. Реакция ваших клиентов на повышение цен зависит от того, как давно вы на рынке, пользуетесь ли авторитетом, имеете ли кредит доверия, какой товар продаете. Ваши постоянные и лояльные клиенты наверняка не откажутся от любимого магазина из-за незначительного роста цены. Для того чтобы, повысить стоимость правильно, проанализируйте ваших конкурентов. Будьте готовы честно и открыто рассказать клиентам, почему вы повышаете цены. Для начала повысьте цену на самые популярные товары вашего магазина.

Для того чтобы рост цен не оказался слишком болезненным для покупателя, сделайте выгодное предложение. Например, предупредите о предстоящем повышении и предложите небольшую кратковременную скидку. Клиентам, которые заказывают несколько единиц товара, доставляйте бесплатно.

Понизьте себестоимость

Проанализируйте все расходы, которые формируют себестоимость вашего товара, и решите, как их можно сократить. Ниже мы рассмотрели несколько вариантов.

- Сокращение персонала. Пересмотрите роль каждого сотрудника в вашей компании. Сократите тех, кто не выполняет план, и вознаграждайте тех, кто приносит больше прибыли. Если возможно, отдайте часть заданий на аутсорс, чтобы сэкономить. Введите сдельную оплату труда, то есть платите за количество выполненной работы.

- Снижение расходов на сырье. Здесь есть несколько вариантов: вы можете отдать предпочтение более дешевому материалу, увеличить объем закупок или найти поставщика с более низкими ценами и скидками на большой объем закупок.

- Оптимизация расходов на склад, логистику, коммунальные услуги. Возможно, вы переплачиваете за большой склад. Найдите способы оптимизировать эти расходы. Используйте более экономичные технологии производства. Позвольте клиенту забрать товар самостоятельно.

Мотивируйте отдел продаж

Обязательно вознаграждайте персонал. Выплачивайте премии за выполнение и перевыполнение плана. Таким образом, у сотрудников будет хорошая мотивация работать лучше. Обучайте ваш персонал: регулярно отправляйте сотрудников на тренинги и конференции для повышения их квалификации.

Повысьте чек клиента

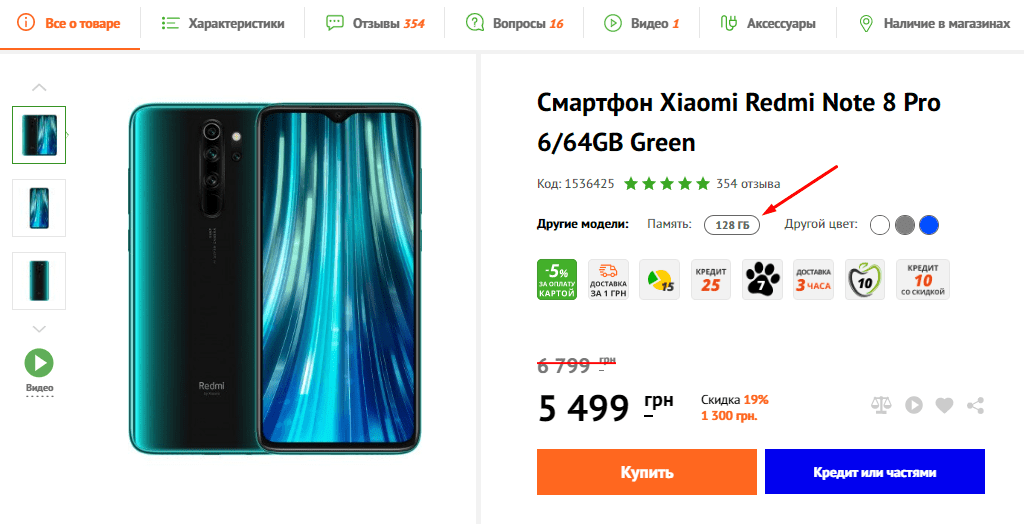

Этого можно достичь с помощью двух самых популярных методов: апселл и перекрестные продажи. Первый помогает увеличить прибыль путем продвижения клиенту более модернизированного и дорогого товара, чем выбранный им изначально. Метод перекрестных продаж помогает заставить клиента купить больше товаров, чем он планировал. Таким образом продают чехлы и наушники вместе с телефоном, например. Эти методы наиболее популярны в B2C продажах, поскольку цикл продаж короткий и клиенты покупают на эмоциях.

Например, магазин “Алло” предлагает купить утюг и гладильную доску вместе, чтобы сэкономить. Это пример использования перекрестных продаж.

Интернет-магазин Comfy мотивирует пользователей тратить больше с помощью апселла. На карточке товара клиенту предлагают доплатить за улучшенный товар — телефон с большим объемом памяти.

Генерируйте больше лидов

Чем больше каналов коммуникации с клиентами вы используете, тем больше лидов вы сможете привлечь. Обязательно рассмотрите социальные сети: Facebook и Instagram. Большую часть времени онлайн пользователи проводят именно на этих платформах. Здесь они ищут больше фото, видео, отзывы клиентов, а также хотят общаться с компанией.

С помощью чат-ботов от SendPulse вы можете автоматизировать общение с пользователями. Создавайте чат-ботов для Facebook, Telegram, ВКонтакте, чтобы отвечать на часто задаваемые вопросы клиентов, консультировать по выбору товара, информировать о предстоящих распродажах. Таким образом, вы сократите расходы на службу поддержки и сможете обслуживать больше клиентов с помощью автоответов. Вы можете создать чат-бота совершенно бесплатно. Детальнее о создании чат-ботов читайте в нашей Базе Знаний.

Ниже вы видите чат-бот в Telegram медицинского центра красоты и здоровья. Пользователь может прочитать информацию о центре, услугах, специалистах, косметике. Все это возможно благодаря кнопкам — каждая из них ведет на отдельную цепочку. Создать такую в SendPulse вы можете бесплатно и без любых технических навыков.

Продвигайте товары на разных каналах

Если рентабельность упала из-за снижения продаж товаров, задумайтесь об улучшении вашей маркетинговой стратегии и вложении средств в продвижение. Это поможет вам не только повысить продажи, но и узнаваемость бренда, а также вы сможете выстраивать прочные взаимоотношения с вашими клиентами.

В SendPulse вы можете продвигать ваш бренд бесплатно через email рассылки, web push уведомления и в мессенджерах. Создавайте профессиональные email кампании без любых технических навыков. Вы можете использовать готовые бесплатные шаблоны писем. Информируйте клиентов о новой коллекции и предстоящей распродаже, собирайте отзывы и отправляйте персонализированные предложения. Читайте подробнее о том, как создавать продающие рассылки.

Вы также можете отправлять бесплатные рассылки в Facebook Messenger и ВКонтакте, или создать чат-бота, чтобы он поддерживал и консультировал пользователей круглосуточно без вашего вмешательства.

Теперь вы знаете, что такое рентабельность продаж, почему стоит отслеживать этот показатель, и как его рассчитать. Воплотите в жизнь вашу маркетинговую стратегию вместе с SendPulse, чтобы повысить рентабельность.

Также искали с «Рентабельность продаж»

- Продакт-плейсмент

- Бэклог продукта

- Ликвидность

- Программа лояльности

- Управление брендом

- Лид

- Ambient media

- Краудсорсинг

- Лидер мнения

- Кейс

Оценка: 5 / 5 (8)

Рентабельность продукции: расчет и анализ

Автор: Антон Толкачев Эксперт-практик, консультант по методологии

ведения управленческого учёта

Рентабельность продукции: расчет и анализ

Автор: Антон Толкачев

Эксперт-практик, консультант по методологии

ведения управленческого учёта

Рентабельность – одно из самых широко используемых экономических понятий. В нем отражена основная суть экономической деятельности – получение прибыли. Коэффициент рентабельности, собственно, и показывает нам, насколько эффективен тот или иной бизнес-процесс, насколько велика отдача от того или иного ресурса (материального, трудового или денежного). Иными словами, сколько прибыли на единицу измерения они приносят.

Рентабельность как философский феномен

Коэффициент рентабельности чего именно, спросите вы? Да чего угодно. Этот коэффициент высчитывается делением прибыли на любой из показателей деятельности предприятия. И умножением на 100%, соответственно.

Делим чистую прибыль на размер собственного капитала (не забывая умножить на 100%) – получаем рентабельность собственного капитала. Делим чистую прибыль на размер активов – получаем рентабельность активов. На размер основных средств – рентабельность основных средств. На фонд оплаты труда и прочие затраты на сотрудников – рентабельность персонала. И так далее.

Можно посчитать рентабельность производства (делением валовой прибыли на объединенную стоимость основных фондов и оборотных средств). Рентабельность продаж (делением операционной прибыли на размер выручки).

Существует термин «порог рентабельности». Он означает минимальную прибыль, которая покрывает затраты по той или иной статье расходов. Очень важно найти этот порог, чтобы строить бизнес по правильным ориентирам и всегда понимать, за какую грань заходить нельзя.

Кстати, вы заметили, что при расчете разных видов рентабельности в расчет принимаются разные виды прибыли? Об отличиях между ними мы поговорим чуть позже.

А сейчас перейдем к основной теме.

Как рассчитать рентабельность продукции?

Рентабельность реализуемой продукции – очень важный для производственной компании показатель. Он как бы «встроен» в рентабельность продаж. Разница в том, что прибыль в этом случае надо соотносить не с выручкой, а с себестоимостью продукции (этот показатель по умолчанию меньше выручки).

Рентабельность товарной продукции может быть рассчитана как в целом по ассортименту, так и по отдельным видам изделий.

Есть четыре основных формулы расчета рентабельности продукции. Варианты зависят от того, какая прибыль берется для расчета: чистая или прибыль от продаж. То же самое относится к себестоимости: она может быть либо полной, либо только производственной.

Формула рентабельности продукции по балансу

Вся необходимая информация есть в «Отчете о финансовых результатах» (форма 2 бухгалтерского баланса), который каждая компания обязана сдавать в налоговую инспекцию.

Соответственно, все приведенные ниже коды строк баланса относятся к форме 2. Условно обозначим рентабельность продукции как Rпр.

Итак, четыре формулы показателя рентабельности продукции.

1. По чистой прибыли и производственной себестоимости:

Rпр = (Строка 2400 / Строка 2120) Х 100%.

2. По чистой прибыли и полной себестоимости:

Rпр = (Строка 2400 / Сумма строк 2120, 2210 и 2220) Х 100%.

3. По прибыли от продаж и производственной себестоимости:

Rпр = (Строка 2200 / Строка 2120) Х 100%.

4. По прибыли от продаж и полной себестоимости:

Rпр = (Строка 2200 / Сумма строк 2120, 2210 и 2220) Х 100%.

Чтобы было нагляднее, приведем фрагмент «Отчета о финансовых результатах».

Наименование показателя

Код

Формула рентабельности по чистой прибыли или по прибыли от продаж?

В бухгалтерской отчетности выделяют три основных уровня прибыли: валовую (балансовую), операционную (она же прибыль от продаж) и чистую.

Валовая прибыль (2100) – это выручка минус себестоимость (2110 минус 2120).

Прибыль от продаж (2200) – это валовая прибыль (2100) минус коммерческие (2210) и управленческие расходы (2220).

Коммерческие расходы включают в себя, к примеру, оплату транспорта, стоимость упаковки товара, заплату продавцов, затраты на рекламу и так далее. Управленческие расходы, в свою очередь – это зарплаты административного персонала (плюс представительские расходы), вложения в переподготовку кадров, оплата аудиторских и консалтерских услуг, и т.д.

Наконец, чистая прибыль (2400) образуется, когда из прибыли от продаж вычитают сумму налога на прибыль. Это упрощенная трактовка, более полная (но не окончательная формула выглядит как 2400 = 2200 + 2310 (доходы от участия в других организациях) + стр. 2320 (проценты к получению) – 2330 (проценты к уплате) + 2340 (прочие доходы) – 2350 (прочие расходы) – 2410 (налог на прибыль). Просто во многих случаях значения строк в середине формулы оказываются нулевыми, а значит, не оказывают влияния на результат.

С прибылью (первой частью формулы) разобрались. Теперь разберемся с себестоимостью продукции.

Чем различаются производственная себестоимость и полная себестоимость?

Производственная себестоимость, как мы уже выяснили, отражается в строке 2120 «Отчета о финансовых результатах».

Как правило, в нее включают следующие статьи затрат:

- стоимость сырья и материалов;

- стоимость потребляемой энергии;

- зарплата рабочих;

- отчисления с ФОТ рабочих;

- содержание и эксплуатация машин и оборудования;

- иные производственные расходы, в том числе на подготовку и освоение производства.

При расчете полной себестоимости к строке 2120 добавляются значения строк 2210 и 2220 (коммерческие и управленческие расходы).

Анализ рентабельности продукции

Зачем нужно измерять рентабельность продукции?

Особенно стоит отметить вычисление по прибыли от продаж и полной себестоимости (в нашем варианте это формула №4). Именно ее результат стоит сравнивать с теми средними показателями рентабельности по отраслям, которые ежегодно в своем приказе публикует Федеральная налоговая служба. Значительное отклонение вашей рентабельности от среднего уровня будет служить для налоговиком сигналом к повышенному вниманию.

К примеру, за 2019 год средний по экономике уровень рентабельности продукции составил 11,4%. А вот по отраслям разброс очень велик: от 66,3% в добыче металлических руд до 2,4% в производстве автотранспорта.

Но конечно же, дело не только в том, чтобы жить в ладу с налоговой инспекцией. Измерение рентабельности единицы продукции позволяет понять свою рыночную устойчивость, во-первых, по сравнению с конкурентами (на текущий момент), а во-вторых, проанализировать ее с развитием времени.

Конечно же, в идеале коэффициент рентабельности продукции с годами должен увеличиваться (до разумных пределов). Если ситуация обратная, это серьезный повод для беспокойства.

Как повысить рентабельность продукции

У нас есть числитель (прибыль) и есть знаменатель (себестоимость). Соответственно, надо наращивать первое (увеличивая наценку или улучшая маркетинговую стратегию), либо сокращать второе (более тщательно подходя к закупке материалов, оптимизируя затраты на персонал и т.д.).

Это не делается мановением пальца или по щучьему велению, рынок всегда накладывает свои ограничения. Но, по крайней мере, путь нам ясен.

Показатели рентабельности — коэффициент и уровень

- В чём суть и значение коэффициента рентабельности?

- Формула расчета уровня рентабельности

- Зачем нужна информация об уровне рентабельности?

- Итоги

Показатели рентабельности позволяют оценить эффективность деятельности организации. Из статьи вы узнаете, какие бывают показатели рентабельности, как они рассчитываются и о чём могут рассказать.

В чём суть и значение коэффициента рентабельности?

Основное предназначение показателей рентабельности — проинформировать заинтересованных лиц о том, насколько результативна деятельность предприятия. Например, донести до собственников компании, эффективно ли используются вложенные в нее деньги; предупредить потенциальных инвесторов о рискованности и нецелесообразности инвестиций либо, наоборот, подтвердить их привлекательность.

Кроме этого, на основе анализа показателей рентабельности составляются прогнозы, выявляются резервы роста и неэффективные издержки, принимаются значимые управленческие решения.

По своей сути показатели рентабельности являются относительным выражением прибыли. Они показывают, какую долю занимает прибыль в сумме инвестированных и использованных организацией средств.

Формула расчета уровня рентабельности

Рентабельность — это отношение прибыли к показателю, доходность которого вы определяете. Общая формула уровня рентабельности выглядит так:

Х — показатель, рентабельность которого нужно рассчитать.

Рентабельность выражают в процентах, поэтому результат деления умножается на 100.

Среди показателей рентабельности выделяют:

- рентабельность продаж — это отношение прибыли к выручке;

- рентабельность активов — отношение прибыли к средней стоимости активов (суммарных, внеоборотных, оборотных, чистых или конкретного вида, например, ОС);

- рентабельность капитала — отношение прибыли к собственному или заемному капиталу;

- рентабельность продукции, работ, услуг — отношение прибыли к затратам, себестоимости;

- рентабельность производства — отношение прибыли к среднегодовой стоимости основных и оборотных средств производственного назначения.

Это лишь самые распространенные показатели рентабельности, есть и другие, например, рентабельность персонала.

Зачем нужна информация об уровне рентабельности?

Прежде всего, данные о показателях рентабельности нужны самой компании для того, чтобы понять, достаточно ли хорошо она работает. Нормативных значений здесь нет. Поэтому расчетные значения сопоставляют со среднеотраслевыми. Так можно узнать, является ли компания лидером в своей сфере или отстает от конкурентов, и ей нужно срочно искать способы повышения эффективности.

Традиционно хорошо рентабельными в России являются такие виды деятельности, как:

- добыча полезных ископаемых — по данным Росстата за 2014 год, рентабельность продукции данных предприятий составляет 36%;

- рыболовство и рыбоводство — 33,2%;

- операции с недвижимостью — 23,5%.

Низкая рентабельность продукции, работ, услуг в 2014 году наблюдается в финансовом секторе — 0,7%, в рознице — 2,2%, а по коммунальным услугам она вообще отрицательна.

Динамика показателей рентабельности за определенный период покажет, развивается ли бизнес или, наоборот, присутствует регресс.

Показатели рентабельности решают и иные задачи. Так, с помощью факторных моделей рентабельности можно выявить и оценить степень влияния на прибыль тех или иных факторов, как внутренних, так и внешних.

Итоги

Итак, мы выяснили, что существует достаточно широкий спектр показателей рентабельности. В основе их расчета лежит отношение прибыли к тому объекту (активу, ресурсу и т.д.), отдачу которого требуется оценить. И у них всех одна задача — выдать пользователю информацию о доходности бизнеса.

Определения рентабельности

Рентабельность активов (англ. return on assets, ROA) — финансовый коэффициент, характеризующий отдачу от использования всех активов организации.

Коэффициент показывает способность организации создавать прибыль без учета структуры ее капитала (финансового левериджа), а также качество управления активами. В отличие от показателя рентабельности собственного капитала (ROE), данный коэффициент учитывает все активы организации, а не только собственные средства. Поэтому он менее интересен для инвесторов.

Рентабельность активов сильно зависит от отрасли, в которой работает организация. Для капиталоемких отраслей (электроэнергетика, железнодорожный транспорт) этот показатель будет ниже. Для предприятий сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше.

Рентабельность инвестированного капитала (прибыль на инвестированный капитал) (англ. return on capital employed, ROCE) — показатель отдачи собственного капитала и долгосрочно привлеченных средств, вложенных в коммерческую деятельность организации.

Обычно он необходим для сравнения эффективности работы в различных видах бизнеса и для оценки того, генерирует ли компания достаточно прибыли, чтобы оправдать стоимость привлечения заемных средств под определенный процент. Если процент по кредиту выше, чем рентабельность инвестированного капитала, то организация не сможет использовать кредит настолько эффективно, чтобы погасить проценты. Поэтому имеет смысл брать только те кредиты, процент по которым ниже рентабельности инвестированного капитала.

Рентабельность по EBITDA (англ. Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до вычета процентов, налогов и амортизации. Коэффициент показывает финансовый результат организации, исключая влияние структуры капитала (процентов, уплаченных по кредитам), налогов и начисленной амортизации. EBITDA позволяет оценить денежный поток без такой неденежной статьи расходов как амортизация. Показатель полезен при сравнении предприятий одной отрасли, но имеющих различную структуру капитала. Инвесторы ориентируется на показатель EBITDA как на индикатор ожидаемого возврата своих вложений.

Рентабельность продаж по EBIT (англ. Earnings before interests and taxes) — величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки.

Этот коэффициент является промежуточным между валовой и чистой прибылью. Вычитание процентов и налогов позволяет сравнить различные предприятия без учета доли заемного капитала и налоговых ставок.

Нормальным считается положительное значение EBIT. Однако нужно учитывать, что после вычитания процентов и налогов может получиться убыток.

Рентабельность продаж по валовой прибыли (англ. Gross Margin, Sales margin, Operating Margin) — коэффициент рентабельности, который показывает долю прибыли в каждом заработанном рубле. Обычно рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

Рентабельность продаж по чистой прибыли (англ. Profit Margin, Net Profit Margin) — прибыль от продаж на рубль, вложенный в производство и реализацию продукции (работ, услуг).

Рентабельность производственных фондов (фондоотдача; англ. output/capital ratio) — показывает, сколько продукции производит предприятие на каждую вложенную единицу стоимости основных фондов. Чем выше фондоотдача основных фондов, тем ниже затраты на 1 рубль продукции. Показатель фондоотдачи зависит от отрасли, структуры и особенностей производства.

Рентабельность собственного капитала (англ. return on equity, ROE) — характеризует доходность бизнеса для его владельцев, рассчитанную после вычета процентов по кредиту.

Это важнейший финансовый показатель отдачи для инвестора и собственника бизнеса, показывающий, насколько эффективно были использованы вложенные в дело средства. В отличие от рентабельности активов (ROA), данный коэффициент характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.

На рентабельность собственного капитала влияет три фактора:

- операционная эффективность (рентабельность продаж по чистой прибыли);

- эффективность использования всех активов (оборачиваемость активов);

- соотношение собственного и заемного капитала (финансовый леверидж).

Коэффициент рентабельности собственного капитала сравнивают с процентом альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес. Например, если бизнес приносит лишь 4% прибыли в год, а банковский депозит может принести 12% годовых, то встает вопрос о целесообразности дальнейшего ведения такого бизнеса. Чем выше рентабельность собственного капитала, тем лучше. Однако высокое значение показателя может получиться из-за слишком высокого финансового рычага, т.е. большой доли заемных средств и малой доли собственных, что плохо влияет на финансовую устойчивость организации.

Расчет коэффициента рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капитал (т.е. положительные чистые активы). Иначе расчет дает отрицательное значение показателя, который слабо пригоден для анализа.