Анализ рабочего капитала предприятия

Что такое основной и оборотный капитал предприятия

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

- Основной капитал

- Оборотный капитал

- Давайте сравним

Слово «капитал», означающее в переводе с латинского «главный», вполне выражает суть явления, о котором пойдет речь дальше. Капиталы – это ресурсы предприятия, которые могут быть направлены в производство ради получения прибыли. Без них функционирование предприятия невозможно. Капитал в физической форме подразделяется на основной и оборотный. Длительно функционирующая часть относится к основному капиталу, а другая – к оборотному. Рассмотрим их основные черты, сходства и различия.

Основной капитал

Производственный процесс, кроме труда занятой в нем рабочей силы, происходит с помощью средств труда и предметов труда. Основной капитал относят к средствам труда. Это машины, оборудование, приборы и пр., необходимые в производстве. Средства труда, воздействуя на предметы труда (сырье, материалы и др.) при участии человеческого фактора, создают продукцию. Средства труда, если говорить об основном капитале в виде зданий, сооружений, также создают условия для производства продукции.

Структура и состав основного капитала зависят от специфики производства, сектора рынка, к которому относится предприятие. Сельскохозяйственное предприятие и промышленное будут иметь существенную разницу в составе основного капитала. Играют роль и отраслевые особенности (растениеводство, животноводство; отрасль промышленности), величина предприятия, состав выпускаемой продукции и многие другие факторы. Структурируют основной капитал в зависимости от цели исследования.

Чаще всего применяют приведенные ниже характеристики:

- Производственные и непроизводственные объекты. Различаются по использованию в производственном цикле либо в целях культурного, бытового обслуживания работников предприятия. Пример: цеховое здание относится к производственным средствам, а здание клуба на балансе предприятия – к непроизводственным.

- Имущество движимое и недвижимое. Пример: земельный участок является недвижимостью, а станки – движимым имуществом.

- Роль в производстве. Здесь речь идет о том, участвует ли имущество непосредственно в производственном процессе или создает условия для него. Пример: оборудование непосредственно, активно участвует в производстве, а цеховое здание участвует пассивно, создавая условия для работы.

Применяют также классификации:

- по видам (с указанием удельного веса каждого вида, пример: отдельно здания, сооружения, оборудование);

- технологическую (аналогично, удельный вес отдельной подгруппы внутри группы, пример: удельный вес спецмашин в составе автомобильного парка);

- структура по признаку времени использования (т.н. возрастная) и др.

Изучив состав и структуру основного капитала, можно прийти к выводу, что используется он в производстве множество раз, при этом подвергаясь износу. Износ, выраженный в денежной форме, называют амортизацией. Эта величина включается в стоимость произведенной продукции. Основные понятия при расчете амортизации – первоначальная стоимость и норма амортизации. При этом в бухгалтерском и налоговом учете способы расчета амортизации могут различаться.

И в том и в другом виде учета существует линейный способ расчета амортизации, который на практике чаще всего используется. Расчет ведется по формуле А = Пс * На, где Пс – первоначальная стоимость объекта, а На – норма амортизационных отчислений. При этом На = 1/n * 100%, где n – число месяцев полезного использования объекта, определяемое по утвержденному Правительством Классификатору (Пост. №1 от 1/01/02 г.).

Кроме этого способа:

- в НУ используют нелинейный (только для отдельных групп объектов, в соответствии со ст. 259.2 НК РФ, п. 5);

- в БУ применяют способ уменьшаемого остатка пропорционально сроку полезного использования, пропорционально объему продукции (ПБУ 6/01 п. 18).

Могут применяться ускоряющие амортизацию коэффициенты.

Собственники основного капитала стремятся к тому, чтобы его стоимость окупалась до момента износа физического (фактическая непригодность для дальнейшего использования, утрата полезных свойств) либо морального, стоимостного (утрата стоимости в связи с прогрессом, созданием новейшего оборудования).

Технический прогресс приводит к необходимости закреплять законодательно ускоренные способы и нормы амортизации оборудования, техники. Сокращаются сроки амортизации.

На заметку! Кроме термина «основной капитал» в учете используются как синонимы понятия «основные средства» и «основные фонды». Аналогично используют и термины «оборотный капитал», «оборотные средства».

Оборотный капитал

Оборотный капитал — это предметы труда, подвергающиеся воздействию в производственном процессе. Структура капитала также сильно зависит от отрасли, в которой он используется, принятой на предприятии технологической схемы производства и многих других факторов.

Само наименование «оборотный» говорит о том, что этот капитал в производстве используется единожды, при этом либо полностью утрачивают свою форму (топливо) либо изменяют ее (ткань в швейном производстве). Оборотный капитал может быть представлен сырьем и материалами, готовой продукцией, полуфабрикатами, незавершенной производством продукцией, тарой, денежными средствами и пр.

Чем быстрее оборачиваются такие капитальные средства, тем шире производственные возможности и, в конечном итоге, больше прибыль. Скорость оборачиваемости показывает коэффициент К = ВР/ОБС, где К — число оборотов в год, ВР – выручка от реализации за год, ОБС – остаток оборотных средств в среднем за год по балансу.

Оборотные активы разделяют на:

- оборотные фонды производства;

- фонды обращения.

К первым относят:

- сырье, материалы основные и вспомогательные, п/фабрикаты и комплектующие изделия, топливо и запчасти, тару, спецодежду, малоценные предметы – это производственные складские запасы;

- «незавершенку»; п/фабрикаты, запчасти, использующиеся для внутренних нужд предприятия, расходы будущих периодов (на освоение нового производства, на опытные образцы продукции – они спишутся на себестоимость в будущем) – это запасы непосредственно в производстве;

Ко вторым относят:

- деньги наличные и безналичные, в кассе, на счетах;

- инвестиции в ценные бумаги;

- дебиторскую задолженность;

- готовую продукцию на складе и отгруженную.

Анализируя представленную структуру в процентном отношении применительно к конкретному предприятию, получим структуру оборотного капитала. Кроме того, популярен анализ оборотного капитала по источникам формирования (собственный, заемный, привлеченный со стороны).

Давайте сравним

Рассмотрев столь подробно основной и оборотный капитал предприятия, мы можем сравнить их. Главное отличие основного капитала от оборотного заключается в нижеследующем.

Оборотный капитал (предметы труда):

- потребляются сразу, в одном цикле производства;

- теряют свою форму в процессе производства;

- их стоимость полностью входит в стоимость продукции.

Основной капитал (средства труда):

- употребляются в производстве многократно;

- натуральную форму теряют постепенно;

- стоимость «отдают» частями в стоимость продукции, при каждом новом производственном цикле.

Рабочий капитал

Рабочий капитал: определение, экономический смысл показателя

Рабочий капитал (РК) представляет собой разность между величиной текущих активов и величиной краткосрочных обязательств предприятия.

В западной экономической литературе рабочий капитал обозначают термином «Working Capital». В российской практике показатель известен под названием «собственные оборотные средства».

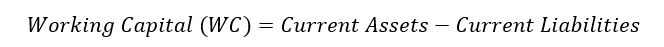

Краткая характеристика показателя представлена на рисунке ниже:

Рабочий капитал – это капитал, который имеется у предприятия для финансирования текущей и будущей деятельности. Он представляет ту часть оборотных активов, которая финансируется за счет долгосрочных финансовых ресурсов – собственных (капитал компании) и/или заемных (например, банковские кредиты или долговые обязательства, облигации).

Рабочий капитал используется для поддержания ликвидности и финансовой устойчивости компании. С его помощью предприятие имеет возможность погашать свои денежные обязательства по мере их поступления, а также обеспечивать непрерывность операционной деятельности в части запасов. Наличие рабочего капитала служит для инвесторов и кредиторов положительным индикатором к вложению средств в организацию.

Рабочий капитал: формула расчета по балансу

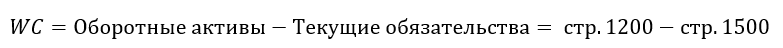

Рабочий капитал (РК) компании рассчитывается как разность между оборотными активами и её краткосрочными обязательствами по формуле:

где ОА – оборотные активы; КО – краткосрочные обязательства

По кодам строк бухгалтерского баланса формула выглядит так:

РК = стр. 1200 – стр. 1500

- стр. 1200 – оборотные активы (итог по разделу II бухгалтерского баланса)

- стр. 1500 – краткосрочные обязательства (итог по разделу V бухгалтерского баланса)

Другой способ получить такое же значение:

где РК — рабочий капитал; ДО – долгосрочные обязательства; ВОА – внеоборотные активы

По кодам строк бухгалтерского баланса формула выглядит так:

РК = (стр. 1300 + стр. 1400) – стр. 1100

- стр. 1300 – собственный капитал (итог по разделу III бухгалтерского баланса)

- стр. 1400 – долгосрочные обязательства (итог по разделу IV бухгалтерского баланса)

- стр. 1100 – внеоборотные активы (итог по разделу I бухгалтерского баланса)

Рабочий капитал: нормативное значение показателя

Рабочий капитал должен быть величиной положительной, то есть текущие активы должны превышать текущие пассивы. В этом случае предприятие, после расчетов по краткосрочным долгам, имеет свободный остаток ликвидных средств для продолжения финансово-хозяйственной деятельности. Считается, что текущие активы должны превышать текущие пассивы в два раза (правило большого пальца). Этому правилу следуют и российские кредиторы.

Однако, значительный рост рабочего капитала говорит о накоплении запасов и дебиторской задолженности. Что свидетельствует о чрезмерных инвестициях компании в рабочий капитал. Этот приводит к тому, что значительные денежные средства оказываются иммобилизованными в рабочем капитале. Довольно скоро инвестиции в рабочий капитал омертвляются и оказываются невостребованными в операционном и финансовом циклах предприятия.

Поэтому величина рабочего капитала должна быть оптимальной. Управление рабочим капиталом сводится к следующему. С одной стороны, его величина (рабочего капитала) должна быть достаточной для ведения бесперебойной операционной деятельности. С другой стороны, она не должна быть избыточной, так как излишняя величина рабочего капитала приводит к замораживанию средств предприятия и снижению эффективности их использования.

Расчёт величины рабочего капитала на примере ООО «ДОК-15»

Основным видом деятельности ООО «ДОК-15» является производство кухонной мебели. Данные для расчетов возьмем из бухгалтерской отчетности предприятия, содержащейся в базе данных Росстата. Рабочий капитал рассчитаем по выше приведенным формулам.

Таблица 1 — Бухгалтерский баланс ООО «ДОК-15»

Рассчитаем величину рабочего капитала предприятия. Данные для расчета по первой формуле: РК = ОА– КО обведены красным цветом. Данные для расчета величины рабочего капитала по второй формуле: РК= СК + ДО — ВОА обведены синим цветом.

Таблица 2 – Расчет величины рабочего капитала ООО «ДОК-15»

| Показатель | Условное обозначение | Т1 | Т0 | Изменения | Темп роста, % |

|---|---|---|---|---|---|

| Внеоборотные активы (итог по разделу I) | ВОА | 703278 | 355487 | 347791 | 199 |

| Оборотные активы (итог по разделу II) | ОА | 2766990 | 2274786 | 492204 | 122 |

| Собственный капитал (итого по разделу III | СК | 303428 | 87036 | 216392 | 349 |

| Долгосрочные обязательства (итог по разделу IV) | ДО | 2016785 | 1816377 | 200408 | 111 |

| Краткосрочные обязательства (итого по разделу V) | КО | 1150055 | 726860 | 423195 | 158 |

| Рабочий капитал (РК 1): ОА-КО | РК 1 | 1616935 | 1547926 | 69009 | 104 |

| Рабочий капитал (РК 2): (СК+ДО)-ВОА | РК 2 | 1616935 | 1547926 | 69009 | 104 |

где Т1 — текущий (2018) год; Т 0 — прошлый (2017 ) год

Из данных таблицы видно, что оборотные активы предприятия как в прошлом, так и в отчетном году, превысили краткосрочные обязательства. То есть величина рабочего капитала имеет положительное значение. Причем его величина в отчетном году увеличилась по сравнению с прошлым годом на 69 009 тыс. руб. и составила 1 616 935 тыс. руб. против 1 547 926 тыс. руб. Это свидетельствует о том, что у предприятия имеются средства для погашения краткосрочных обязательств и финансирования своей деятельности.

Факторный анализ рабочего капитала ООО «ДОК-15»

На следующем этапе анализа необходимо оценить факторы изменения рабочего капитала. Это необходимо для того, чтобы выявить основные причины ухудшения или улучшения финансового положения предприятия. Факторный анализ проведем способом цепной подстановки. Данный способ является универсальным, так как используется во всех типах факторных моделей.

Таблица 3 – Факторный анализ рабочего капитала

| Показатель | Условное обозначение | Т1 | Т0 | ± | % |

|---|---|---|---|---|---|

| Оборотные активы | ОА | 2766990 | 2274786 | 492204 | 122 |

| Краткосрочные обязательства | КО | 1150055 | 726860 | 423195 | 158 |

| Рабочий капитал | РК | 1616935 | 1547926 | 69009 | 104 |

| Факторные расчеты | |||||

| РК0 = (ОА0-КОА0) | 1547926 | ||||

| РКусл = (ОА1-КО0) | 2040130 | ||||

| РК1 = (ОА1-КО1) | 1616935 | ||||

| Изменение показателя за счёт факторов: | |||||

| оборотного капитала: РКусл-РК0 | 492204 | ||||

| краткосрочных обязательств: РК1 — РКусл | -423195 | ||||

| Баланс отклонений | 69009 |

Таким образом, рабочий капитал в текущем году по сравнению с прошлым увеличился на 69 009 тыс. руб., достигнув к концу года 1 616935 тыс. руб.

Это изменение явилось результатом следующих факторов:

- увеличения оборотных активов……………………+492204 тыс. руб.

- увеличения краткосрочных обязательств………….-423195 тыс. руб.

Итого 69 009 тыс. руб.

Сопоставление рабочего капитала ООО «ДОК-15» и его ближайших конкурентов

Ближайшими конкурентами ООО «ДОК-15» являются ООО «Мебельная фабрика Мария» и «Первая мебельная фабрика». Рассчитаем величину рабочего капитала для этих предприятий и сопоставим их с показателями ООО «ДОК-15». Расчёты сделаны на основании бухгалтерских балансов предприятий из базы данных государственной статистики РФ.

Таблица 4 — Динамика изменения Рабочего капитала ООО «ДОК-15» и его конкурентов

| Показатель | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

|---|---|---|---|---|---|---|

| ООО «ДОК-15» | -13516 | -4628 | 9890 | 1837319 | 1547926 | 1616935 |

| ООО «Мебельная фабрика Мария» | 1334468 | 1669017 | 1701324 | 1416280 | 1913189 | 1780357 |

| ЗАО «Первая Мебелььная фабрика» | 162969 | 168768 | 189696 | 189783 | 223746 | 315005 |

Анализ показал следующее. Величина рабочего капитала ООО «ДОК-15» и его ближайших конкурентов имеет в основном положительное значение. Исключение составляет лишь анализируемое предприятие, у которого в 2013 и 2014 гг. данный показатель имел отрицательные значения.

Прогнозирование величины рабочего капитала

На основании анализа динамики изменения величины рабочего капитала за несколько отчетных периодов спрогнозировано его дальнейшее изменение. Линия тренда показана на рисунке ниже.

Из рисунка видно, что имеет место повышающийся тренд. Причем значение показателя рабочего капитала, начиная с 2015 года имеет положительное значение. Это означает, что компания не только может погасить свои краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем.

Рабочий капитал (WC). Формула по МСФО и РСБУ. Пример

WC (Working Capital, NWC, Рабочий капитал, Оборотный капитал, Собственные оборотные средства) – деньги компании, которые она может использовать для финансирования своей основной деятельности.

Показатель используется инвесторами для определения финансовой стабильности компании и финансовой устойчивости. Простыми словами рабочий капитал (WC) показывает сможет ли компания осуществлять погашение краткосрочных обязательств и использовать деньги на свое развитие.

Формула расчета по МСФО

Основная формула расчета рабочего капитала — это разница между текущими активами (оборотными активами) и текущими обязательствами (краткосрочными обязательствами).

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Формула расчета по РСБУ

WC рассчитывается как разница между оборотными активами и текущими обязательствами компании. Первый вариант расчета рабочего капитала по балансу.

Второй вариант расчета рабочего капитала по балансу российской системы бухгалтерской отчетности.

В этом варианте расчета рабочий капитал равен сложению собственного капитала и долгосрочных обязательств минус внеоборотные активы.

Нормативные значения

Рабочий капитал должен быть больше краткосрочных обязательств. В противном случае возникает риск банкротства. Тем не менее если наблюдается рост рабочего капитала со временем, то это говорить о накоплении дебиторской задолженности, которая входит в состав оборотных активов.

Управление рабочим капиталом строится на контроле его значения таким образом, чтобы с одной стороны у компании была возможность вести операционную деятельность, а с другой не было проблем с финансовой устойчивостью. Для определения оптимального значения проводится оптимизация.

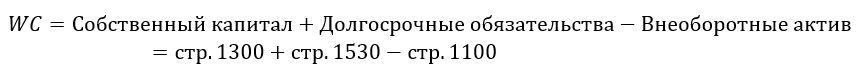

При оптимизации рабочего капитала, как правило работают с процессами, влияющими на: Производство и Запасы, Продажи и Дебиторскую задолженность, Закупки и Кредиторскую задолженность.

Оптимизация рабочего (оборотного) капитала. Фото: biconsult.ru

Пример расчета на примере Colgate-Palmolive по МСФО

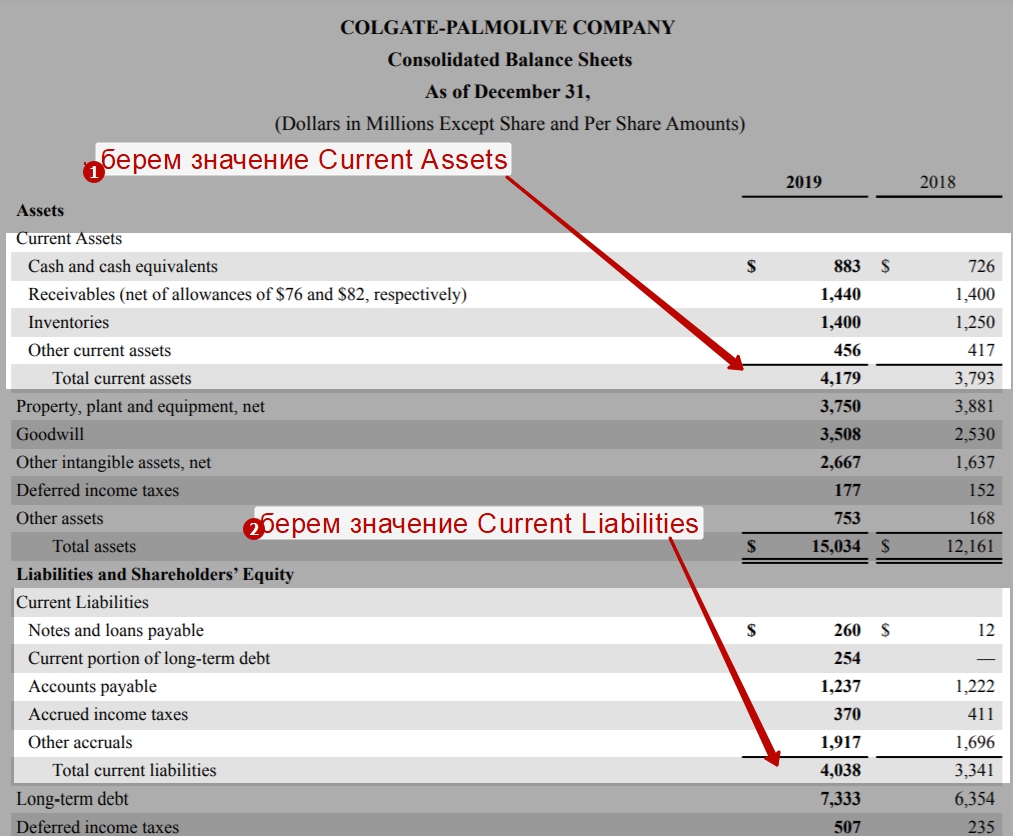

Рассчитаем рабочий капитал по международной системе финансовой отчетности (МСФО, IFRS) для компании Colgate-Palmolive (CL). Годовую отчетность возьмем с сайта компании в разделе для инвесторов. В консолидированном отчете берем значение Current Assets (Оборотных активов) и Current Liabilities (Краткосрочных обязательств). Также не забываем, что данные в балансе представлены в «млн», т.е. потом добавим еще 6 нулей.

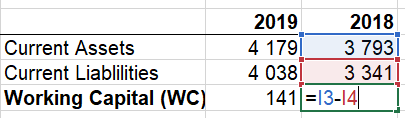

Расчет Working Capital (WC) для Colgate

Вводим все данные и получаем для Colgate значение за 2019 год 141 000 000 $.

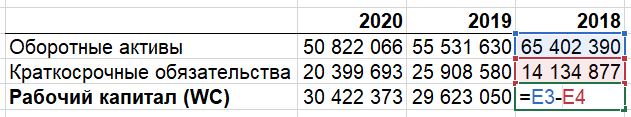

Пример расчета на примере ПАО Магнит по РСБУ

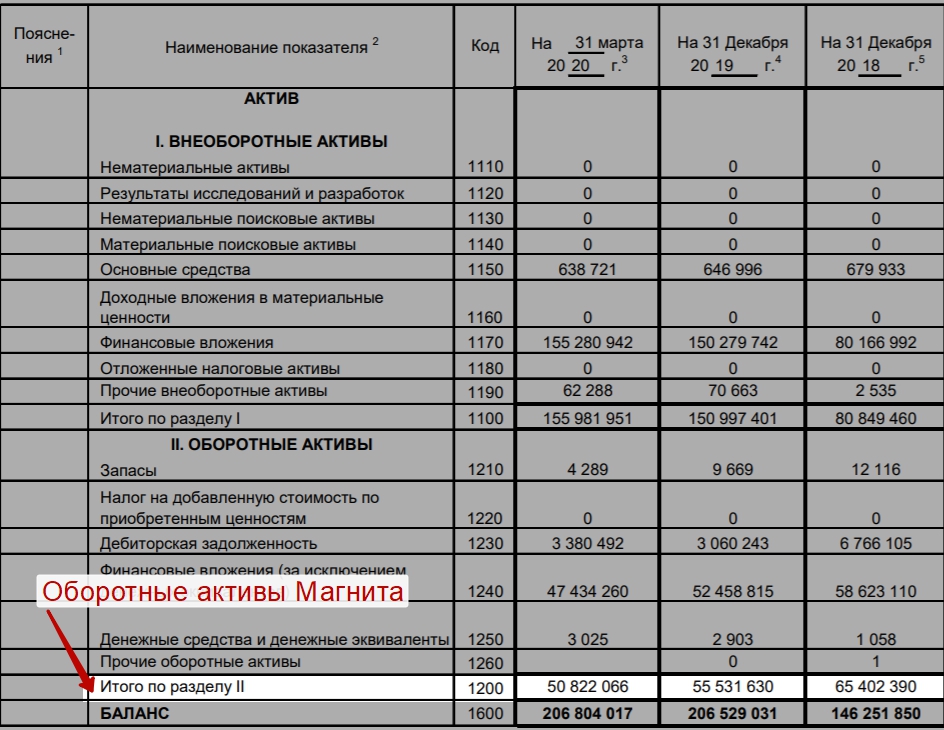

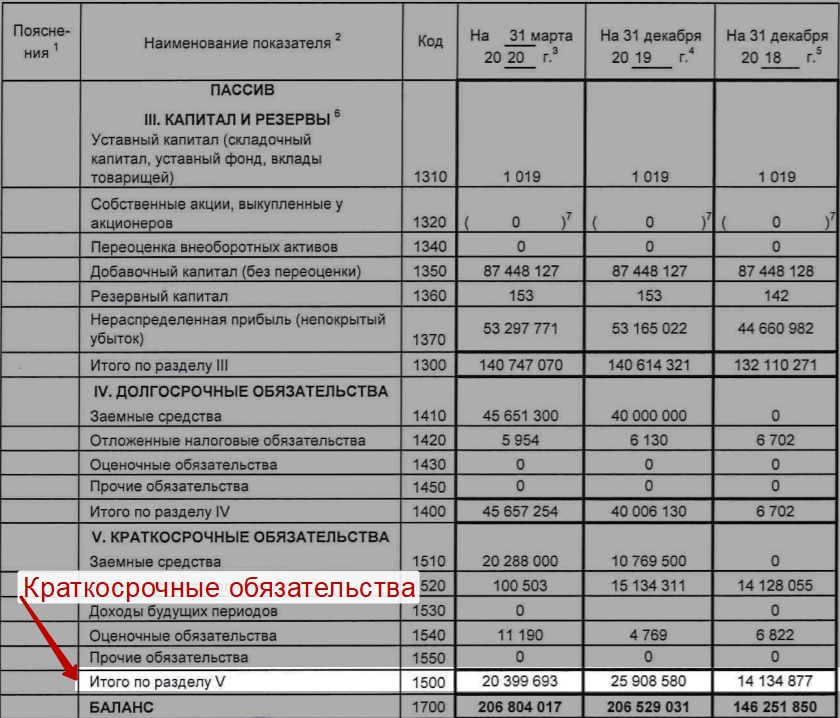

Рассмотрим, как рассчитывается данный показатель на примере Магнита (MGNT). Публичную отчетность возьмем с сайта компании. Не забываем, что данные в тыс. руб., потом еще надо будет дописать 3 нуля.

Расчет Working Capital (WC) для ПАО Магнит по РСБУ (1)

Расчет Working Capital (WC) для ПАО Магнит по РСБУ (2)

Нам понадобятся две строки из Бухгалтерского баланса: Оборотные активы и Краткосрочные обязательства. Рассчитаем за 3 года рабочий капитал. За последние два года рабочий капитал практически не изменился.

За 2020 год рабочий капитал Магнита был равен 30 422 373 000 руб.

Видео расчет Рабочего капитала для Магнита и Colgate

Вывод

Рабочий капитал (WC) – это краткосрочный абсолютный финансовый показатель, который показывает, как компания управляет своей краткосрочной кредиторской задолженностью и оборотными средствами, в частности, запасами и дебиторской задолженностью.

Чистый оборотный капитал, NWC

Открыть эту статью в PDF

Формула расчета чистого оборотного капитала

Чистый оборотный капитал (Net Working Capital, NWC) рассчитывается по следующей формуле:

NWC=Current Assets-Short Term Liabilities

где:

Current Assets — суммарные текущие активы компании

Short-Term Liabilities — суммарные краткосрочные обязательства компании

Значения активов и обязательств берут на конец исследуемого периода. Полученный чистый оборотный капитал измеряют в той же валюте, что и показатели баланса, это отличает его от других показателей ликвидности, которые рассчитываются как коэффициенты и отображают разные соотношения в виде процентов или долей единицы.

Анализ значений чистого оборотного капитала

Чистый оборотный капитал показывает, как выглядит баланс между наиболее ликвидными активами компании и обязательствами, которые надо погасить в ближайшее время.

>Если NWC > 0 , значит компания в краткосрочной перспективе уже имеет активы, из которых могут оплачиваться ее обязательства. Хотя не обязательно все эти активы будут обращены в деньги и использованы для выплат по обязательствам, положение компании в целом выглядит стабильным.

Если NWC , то в краткосрочной перспективе у компании нет достаточных активов для погашения обязательств, то есть для выплаты по краткосрочным обязательствам планируется использовать доходы, которые будут получены в ближайшее время. Хотя сама по себе ситуация еще не означает финансовых проблем, такое положение считается более рискованным и можно говорить о том, что у компании есть проблемы с ликвидностью.

Другая возможная интерпретация NWC — это сумма краткосрочных активов, приобретенных за счет долгосрочных источников средств (если NWC>0), или сумма долгосрочных активов, приобретенных за счет краткосрочных средств (если NWC 0 достаточно универсальна, в некоторых отраслях и ситуациях требования к компаниям могут существенно отличаться. Иногда значение нормального чистого оборотного капитала будет значительно выше нуля. В других случаях для компании будет нормальным постоянно вести бизнес с отрицательным NWC. Для более точного определения целевого значения оборотного капитала обычно изучают особенности отрасли и показатели конкурентов.

Чистый оборотный капитал похож на показатель текущей ликвидности и может использоваться в паре с ним. Их сочетание позволяет быстро оценить существенность результата, полученного при вычислении CR. Например:

В этом расчете показатель CR имеет значение 0,7 — намного ниже, чем обычная рекомендация поддерживать текущую ликвидность больше 1. Но рассчитанный в паре с ним показатель NWC сразу подсказывает, что низкая текущая ликвидность вряд ли является проблемой — ведь значение чистого оборотного капитала очень мало как по сравнению с общими активами компании, так и по сравнению с ее оборотом.

Оборотный капитал и планирование

Показатель чистого оборотного капитала и его изменение от периода к периоду имеют большое значение при построении прогнозных финансовых моделей компании или инвестиционного проекта.

Инвестиции в развитие компании или запуск проекта складываются из двух составляющих: вложения в основные средства (CAPEX) и формирование чистого оборотного капитала. При этом планирование чистого оборотного капитала обычно основано на циклах оборачиваемости .

Расчет вложений, которые потребуются для формирования чистого оборотного капитала, выглядит примерно так:

Здесь было сделано предположение, что запасы, дебиторская и кредиторская задолженность требуются компании в объеме, который рассчитывают, как некоторую долю выручки (этот расчет не показан в примере). Тогда можно вычислить ожидаемую сумму чистого оборотного капитала в каждом периоде. А рост этой величины от периода к периоду будет означать потребность в инвестициях на формирование оборотного капитала.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Собственный капитал предприятия: как рассчитать, что к нему относится и как он отражается в балансе

Собственный капитал показывает, какими средствами располагают учредители компании. Понятия «собственный капитал» и «чистые активы» — это, по сути, синонимы. Можно посмотреть их значение в определенной строке баланса, а можно вычислить по специальной формуле. Затем — посчитать рентабельность и оборачиваемость СК. Они покажут, насколько успешен бизнес.

- Что такое собственный капитал организации

- Методы расчета собственного капитала

- Какая строка баланса содержит показатель собственного капитала

- Формула собственного капитала

- Как рассчитать средний капитал компании

- Оптимальная средняя величина собственного капитала

- Рентабельность собственного капитала

- Оборачиваемость собственного капитала

Что такое собственный капитал организации

Это финансовый показатель, который характеризует размер средств, принадлежащих участникам организации.

Определение собственного капитала (СК) приведено в пункте 66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утв. приказом Минфина от 29.07.98 № 34н). Там сказано, что в СК входят:

- капиталы: уставный (складочный), добавочный, резервный;

- нераспределенная прибыль;

- прочие резервы.

СПРАВКА

По сути, СК (его также называют собственными средствами) — это активы компании за минусом ее обязательств. Аналогичным образом определяют и другой показатель — стоимость чистых активов организации (п. 4 Порядка определения стоимости чистых активов, утв. приказом Минфина от 28.08.14 № 84н). Поэтому между понятиями «собственный капитал» и «чистые активы» зачастую ставят знак равенства.

Оцените финансовое состояние своей организации и получите советы по его улучшению

Методы расчета собственного капитала

На практике обычно применяют два метода.

Первый является очень простым. Суть его в том, чтобы за величину СК принять цифру, указанную в определенной строке баланса.

Второй метод чуть сложнее. Он основан на равенстве понятий «собственные средства» и «чистые активы». Для вычислений нужно использовать утвержденный Минфином порядок расчета чистых активов. Полученную величину принять за СК. Отметим, что для второго метода (как и для первого) источники данных — это показатели бухгалтерского баланса.

Какая строка баланса содержит показатель собственного капитала

Для применения первого метода нужно знать, где в балансе отражены собственные средства предприятия. В пассиве, в строке 1300 «ИТОГО капитал». Цифра в данной строке — это сумма показателей шести строк.

- 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)».

- 1320 «Собственные акции, выкупленные у акционеров».

- 1340 «Переоценка внеоборотных активов».

- 1350 «Добавочный капитал (без переоценки)».

- 1360 «Резервный капитал».

- 1370 «Нераспределенная прибыль (непокрытый убыток)».

Заполнить и распечатать бухгалтерский баланс по актуальной форме в веб‑сервисе Заполнить бесплатно

Формула собственного капитала

Для применения второго метода нужно использовать формулу, по которой определяется стоимость чистых активов. Эта формула закреплена приказом Минфина приказом Минфина от 28.08.14 № 84н.

СК = АКТИВЫ (за минусом дебиторской задолженности учредителей по взносам в уставный капитал) — ОБЯЗАТЕЛЬСТВА (за минусом доходов будущих периодов, связанных с получением государственной помощи)

Расшифровка показателей, задействованных в формуле

Показатель

Расшифровка

Цифры из строки баланса 1600 «БАЛАНС (актив)»

Дебиторская задолженность учредителей по взносам в уставный капитал

Дебетовый остаток по счету 75 «Расчеты с учредителями» субсчет «Расчеты по вкладам в УК»

Сумма показателей в двух строках баланса: 1400 «ИТОГО долгосрочных обязательств» и 1500 «ИТОГО краткосрочных обязательств»

Доходы будущих периодов, связанные с получением государственной помощи

Кредитовый остаток по счету 98 «Доходы будущих периодов» субсчет «Безвозмездные поступления из бюджета»

Как рассчитать средний капитал компании

Средняя величина собственного капитала рассчитывается по формуле:

Средняя величина СК = (СК на начало периода + СК на конец периода) / 2

Чаще всего среднее значение вычисляют исходя из данных на первое и последнее число года.

Оптимальная средняя величина собственного капитала

Данный показатель должен быть равен или превышать величину уставного капитала (УК) компании. Если это условие выполняется, бизнес можно условно назвать успешным.

ВАЖНО

По закону запрещено допускать, чтобы собственный капитал ООО был меньше уставного. Оказавшись в подобной ситуации, общество должно пойти по одному из двух путей. Либо увеличить чистые активы до уровня УК, либо сократить уставный капитал до размера чистых активов. Если в итоге УК окажется меньше установленного законом минимума (10 000 руб.), ООО придется ликвидировать (п. 4 ст. 90 ГК РФ).

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП Получить бесплатно

Иногда финансисты применяют следующий подход для определения оптимальной средней величины собственного капитала. Складывают стоимость активов с минимальной ликвидностью (к ним обычно относят материальные запасы, внеоборотные активы и незавершенное производство). Собственный капитал должен быть равен или больше найденного значения.

Рентабельность собственного капитала

Ее вычисляют по формуле:

Рентабельность СК = (Чистая прибыль / Средняя величина СК) × 100 %

Рентабельность СК показывает, какую прибыль приносит 1 рубль из общего объема собственных средств компании. Чем выше рентабельность СК — тем более успешен бизнес. Нормальным принято считать значение в диапазоне от 10 до 20%.

Оборачиваемость собственного капитала

Считается по формуле:

Оборачиваемость СК = Выручка / Средняя величина СК

Оборачиваемость СК — это показатель того, как быстро организация оборачивает собственные средства.

Приведем пример. Допустим, в формулу подставили среднюю величину СК, рассчитанную за период, равный году. И получили результат 1,5. Это значит, что за год собственный капитал фирмы сделал полтора оборота.

Добавим, что для разных отраслей оптимальное значение оборачиваемости собственного капитала будет отличаться. В частности, для строительства и производства продуктов питания цифра выше, чем для услуг в социальной сфере.

Капитал

Что такое Капитал?

Капитал – это термин для финансовых активов , таких как средства, хранящиеся на депозитных счетах, и / или средства, полученные из специальных источников финансирования. Капитал также может быть связан с основными активами компании, для финансирования или расширения которой требуются значительные суммы капитала.

Капитал может удерживаться за счет финансовых активов или привлечен за счет заемного или долевого финансирования. Бизнес обычно фокусируется на трех типах делового капитала: оборотный капитал, собственный капитал и заемный капитал. В целом, деловой капитал является основной частью ведения бизнеса и финансирования капиталоемких активов.

Основные средства – это активы предприятия, которые находятся либо в текущей, либо в долгосрочной части баланса. Основные активы могут включать денежные средства, их эквиваленты и ценные бумаги, обращающиеся на рынке, а также производственное оборудование, производственные помещения и складские помещения.

Ключевые моменты

- Капитал – это термин для финансовых активов, таких как средства на депозитных счетах и средства, полученные из специальных источников финансирования.

- Финансирование капитала обычно связано с расходами.

- Четыре основных типа капитала включают заемный, акционерный, торговый и оборотный капитал.

- Компании должны решить, какие виды капитального финансирования использовать в составе своего капитала.

Понимание капитала

С точки зрения экономики финансового капитала, капитал является ключевой частью ведения бизнеса и роста экономики. Компании имеют структуру капитала, которая включает заемный капитал, собственный капитал и оборотный капитал для повседневных расходов. Физические лица держат капитал и основные активы как часть своей чистой стоимости. То, как отдельные лица и компании финансируют свой оборотный капитал и инвестируют полученный капитал, имеет решающее значение для роста и возврата инвестиций.

Капитал обычно представляет собой денежные средства или ликвидные активы, удерживаемые или полученные для покрытия расходов. В финансовой экономике термин может быть расширен за счет включения основных средств компании. В общем, капитал может быть мерой богатства, а также ресурсом, который обеспечивает увеличение богатства за счет прямых инвестиций или инвестиций в капитальные проекты.

Капитал используется для обеспечения непрерывного производства товаров и услуг с целью получения прибыли. Компании используют капитал для инвестирования во всевозможные вещи с целью создания ценности для фирмы. Расширение рабочей силы и строительства может быть двумя областями, в которых часто выделяется капитал. Инвестируя с использованием капитала, предприятие или частное лицо направляет свои деньги на инвестиции, которые приносят более высокую прибыль, чем затраты на капитал.

Экономисты могут проанализировать определение экономики финансового капитала, чтобы понять, как капитал в экономике влияет на экономический рост. Экономисты следят за несколькими показателями капитала, включая личный доход и личное потребление, из отчетов Министерства торговли о личных доходах и расходах, а также за инвестициями в квартальном отчете о валовом внутреннем продукте.

Обычно деловой капитал и финансовый капитал рассматриваются с точки зрения структуры капитала компании. В Соединенных Штатах банки обязаны иметь определенный размер капитала в качестве требования по снижению риска (иногда называемый экономическим капиталом ) в соответствии с указаниями центральных банков и банковских нормативных актов. Другие частные компании несут ответственность за оценку пороговых значений собственного капитала, капитальных активов и потребностей в капитале для корпоративных инвестиций. Большая часть анализа финансового капитала предприятий проводится путем тщательного анализа баланса. (Для получения дополнительной информации о капитальных активах см. Также: Определение основных средств )

Структура делового капитала

Компаниям требуется значительный капитал для работы и получения прибыльной прибыли. Анализ баланса играет центральную роль в анализе и оценке делового капитала. Баланс компании, разделенный между активами, обязательствами и капиталом, обеспечивает метрический анализ структуры капитала. Долговое финансирование обеспечивает денежный капитал, который должен быть погашен с течением времени посредством плановых обязательств. Финансирование за счет долевого участия обеспечивает денежный капитал, который также отражается в долевой части баланса с ожидаемой доходностью для инвесторов-инвесторов. Заемный капитал обычно имеет более низкую относительную доходность наряду со строгими условиями погашения. Некоторые из ключевых показателей для анализа делового капитала включают средневзвешенную стоимость капитала, соотношение заемных и собственных средств, заемных средств к капиталу и рентабельность собственного капитала.

Типы капитала

Вот четыре основных типа капитала более подробно:

Заемный капитал

Бизнес может приобрести капитал, взяв на себя долги. Долговой капитал можно получить из частных или государственных источников. Источники капитала могут включать друзей, семью, финансовые учреждения, онлайн-кредиторов, компании, выпускающие кредитные карты, страховые компании и федеральные кредитные программы.

Частные лица и компании обычно должны иметь активную кредитную историю для получения заемного капитала. Заемный капитал требует регулярного погашения с выплатой процентов. Проценты будут варьироваться в зависимости от типа полученного капитала и кредитной истории заемщика.

Собственный капитал

Собственный капитал может иметь несколько форм. Обычно проводится различие между частным капиталом, государственным капиталом и капиталом в сфере недвижимости. Частный и публичный капитал, как правило, имеет форму акций. Увеличение публичного акционерного капитала происходит, когда компания выходит на публичную биржу и получает акционерный капитал от акционеров. Частный капитал не привлекается на открытых рынках. Частный капитал обычно поступает от избранных инвесторов или владельцев.

Рабочий капитал

Оборотный капитал включает в себя наиболее ликвидные основные средства компании, доступные для выполнения повседневных обязательств. Он рассчитывается на регулярной основе с помощью следующих двух оценок:

Оборотные активы – Краткосрочные обязательства

Счета к получению + запасы – Счета к оплате

Оборотный капитал измеряет краткосрочную ликвидность компании – в частности, ее способность покрывать свои долги, кредиторскую задолженность и другие обязательства, которые подлежат погашению в течение одного года.

Торговый капитал

Торговый капитал может принадлежать частным лицам или фирмам, которые ежедневно проводят большое количество сделок. Торговый капитал – это сумма денег, предназначенная для покупки и продажи различных ценных бумаг.

Инвесторы могут попытаться увеличить свой торговый капитал, используя различные методы оптимизации торговли. Эти методы пытаются наилучшим образом использовать капитал, определяя идеальный процент средств для инвестирования в каждую сделку. В частности, для достижения успеха трейдерам важно определить оптимальные денежные резервы, необходимые для их инвестиционных стратегий.

Капитал против денег

По своей сути капитал – это деньги. Однако для финансовых и деловых целей капитал обычно рассматривается с операционной и инвестиционной точки зрения. Капитал обычно имеет свою цену. Для заемного капитала это стоимость процентов, необходимых для погашения. Для акционерного капитала это стоимость распределения между акционерами. В целом, капитал направляется на развитие и рост компании .