Сколько можно заработать на облигациях

ЦБ повысил ставку: пора покупать облигации? Разбор Банки.ру

Облигации, особенно с длинным сроком погашения, успели серьезно подешеветь, пока ЦБ повышал ставку. Но сейчас цикл повышения близок к концу, считают некоторые аналитики. Пора покупать облигации?

Облигации, особенно с длинным сроком погашения, успели серьезно подешеветь, пока ЦБ повышал ставку. Но сейчас цикл повышения близок к концу, считают некоторые аналитики. Пора покупать облигации?

В чем суть идеи

Во всех информационных каналах для инвесторов брокеры капслоком телеграфируют «Обратите внимание на облигации!», поскольку данный инструмент, по их мнению, может принести доход с учетом предсказаний о курсе Банка России на повышение ключевой ставки. Такие идеи особенно активно циркулировали за неделю до заседания совета директоров Банка России, 10 сентября 2021 года, когда как раз и должны были объявить эту ставку (то есть минимальный процент, под который коммерческие банки могут брать кредиты у ЦБ).

Когда ключевая ставка растет, увеличивается и доходность по облигациям (то есть отношение купона к рыночной цене облигации). Поскольку купоны большинства облигаций установлены заранее, доходность может вырасти только за счет падения цены бумаги. Когда ключевая ставка падает, облигации начинают дорожать, что приводит к снижению их доходности.

Сама инвестиционная идея брокеров заключалась в том, что на ожидании решения регулятора повысить ставку рынок облигаций будет подстраиваться под прогнозируемый размер повышения на 0,5%, до 7% годовых. По мнению брокеров, самое время брать бумаги, когда ставки доходности уже подросли, но решение Центробанка не озвучено. Ожидалось, что после достижения отметки в 7% Банк России сменит курс на снижение ставки — и это были бы идеальные условия для заработка на облигациях.

Итак, пора ли уже добавить облигаций в инвестпортфель?

Как зарабатывают на облигациях

Самая понятная логика работы с облигациями для бывших вкладчиков: купить бумагу на определенный срок, получать фиксированные купоны и ждать погашения (когда выпустивший облигацию вернет номинал, то есть стоимость, на которую была оценена бумага при выпуске). Но это может оказаться не слишком выгодной, а иногда и убыточной затеей, ведь в определенный момент облигация может стоить дороже номинала, и получится переплата.

В «Открытие Брокере» говорят, что для такой пассивной стратегии подошли бы облигации надежных эмитентов (рейтинги по национальной шкале от «ВВВ+» до «А») срочностью один-два года. Они потенциально принесли бы «порядка 8,5—10% годовых и остаются крайне привлекательными для инвесторов, но, скорее, пока не со спекулятивной точки зрения, а исходя из покупки до погашения», отмечает начальник отдела анализа долгового рынка компании Владимир Малиновский.

Денис Кучкин, генеральный директор ИК «Септем Капитал», рекомендует при выборе долговой ценной бумаги в качестве инструмента обращать внимание на три основных параметра:

— кто выпустил облигацию (эмитент);

— срок погашения (дюрация);

— кредитное качество эмитента (оценка рейтинговых агентств не ниже «BB-», спекулятивный уровень).

«Когда вы в принципе приходите на фондовый рынок, вам надо выкинуть из головы историю как с депозитами: сидеть в бумаге до погашения. Инвестор мыслит сроками, данными о ставках и процентах», — напоминает Кучкин.

Идея состоит в том, по его словам, чтобы купить на вторичном рынке облигации с длинным сроком погашения. Доходность по ним (отношение купонов к цене бумаги) через какое-то время после того, как начнется снижение ставок, тоже будет снижаться. «Взяли вы, например, бумагу с доходностью 8% годовых, через полгода она снизилась до 7,5%, а цена выросла. Тогда за полгода вы сможете заработать значительно больше, чем 8% годовых, за счет роста цены плюс купон», — поясняет глава «Септем Капитала».

Сколько можно заработать

Если брать ОФЗ как индикатор по доходности и по надежности, то доходности по краткосрочным бумагам — 6,70%, по долгосрочным — 6,90%. «График доходности, скажем, Russia 10Y Bond зажат уже месяца четыре между 6,90% и 7,30% в ожидании импульса для дальнейшего движения», — оценивает Илья Коровин, председатель Национального союза частных трейдеров и инвесторов на финансовых рынках.

Корпоративные облигации первого эшелона приносят доходность в зависимости от срока погашения от 7% до 8%. «Они надежные, как наш Центральный банк, то есть входят в ломбардный список. Но, как правило, частному инвестору такие доходности не интересны. Доходность, которая обычно интересует инвестора, начинается от 12% и выше», — размышляет Коровин.

По его словам, бумаги более низких уровней листинга в последнее время популярны, но лучше инвесторам такими инструментами не увлекаться, а в качестве альтернативы купить акции «Газпрома».

Когда брать бонды

В конце августа аналитики «Тинькофф Инвестиции Премиум» выпустили обзор, в котором утверждали, что покупка облигаций в конце августа будет удачной по двум причинам:

- Доходность рублевых облигаций не растет и, скорее всего, будет снижаться (а значит, будет расти их цена). Не исключено повышение ключевой ставки до 7% до конца 2021 года, и «эти ожидания уже нашли отражение в уровне доходности облигаций, а уже в следующем году регулятор может перейти к смягчению политики по мере замедления инфляции».

- Рынок облигаций уже в тот момент позволял зафиксировать высокие доходности на несколько лет вперед.

По оценке Евгения Шиленкова, заместителя генерального директора по активным операциям ИК «Велес Капитал», к самой дате заседания это решение было отыграно в котировках примерно на 90%.

Он напоминает, что перед заседанием обычно есть неделя тишины, участники рынка в этот период могут быть чуть менее активны, но все равно люди торгуют с учетом консенсус-мнения, которое сформировалось на этот счет.

«Покупка облигаций до или после заседания могла произойти на равных условиях, — считает Александр Ермак, главный аналитик по долговым рынкам БК «Регион». — Однако сохранение жесткой риторики в заявлении регулятора и возможность дальнейшего повышения ключевой ставки могут негативно отразиться на ценах кратко- и среднесрочных бумаг в ближайшем будущем». По его наблюдениям, обычно ажиотаж на рынке облигаций перед заседаниями Центробанка наблюдается, только когда уже понятно, что ставку будут снижать, и инвесторы пытаются купить наиболее длинные бумаги до того момента, когда они могут вырасти в цене после решения регулятора.

Привязывать решение о покупке облигаций ко дню объявления решения регулятора по ключевой ставке, по мнению заместителя председателя правления и финансового директора Экспобанка Андрея Шалимова, может быть оправданно в двух случаях:

- Покупать после объявления и комментариев по изменению ставки от ЦБ в случае неадекватно сильной реакции рынка. Крайне редкая ситуация для рынка облигаций.

- Покупать прямо перед объявлением ставки, если инвестор считает, что решение регулятора не совпадет с ожиданиями рынка. Например, покупка перед последним повышением помогла бы спекулятивно сработать, если бы ЦБ не повысил ставку: повышение на 0,25 процентного пункта было уже заложено в ценах, и при таком несовпадении ожиданий и факта цены неизбежно выросли бы.

Как реагировал рынок на объявления ключевых ставок

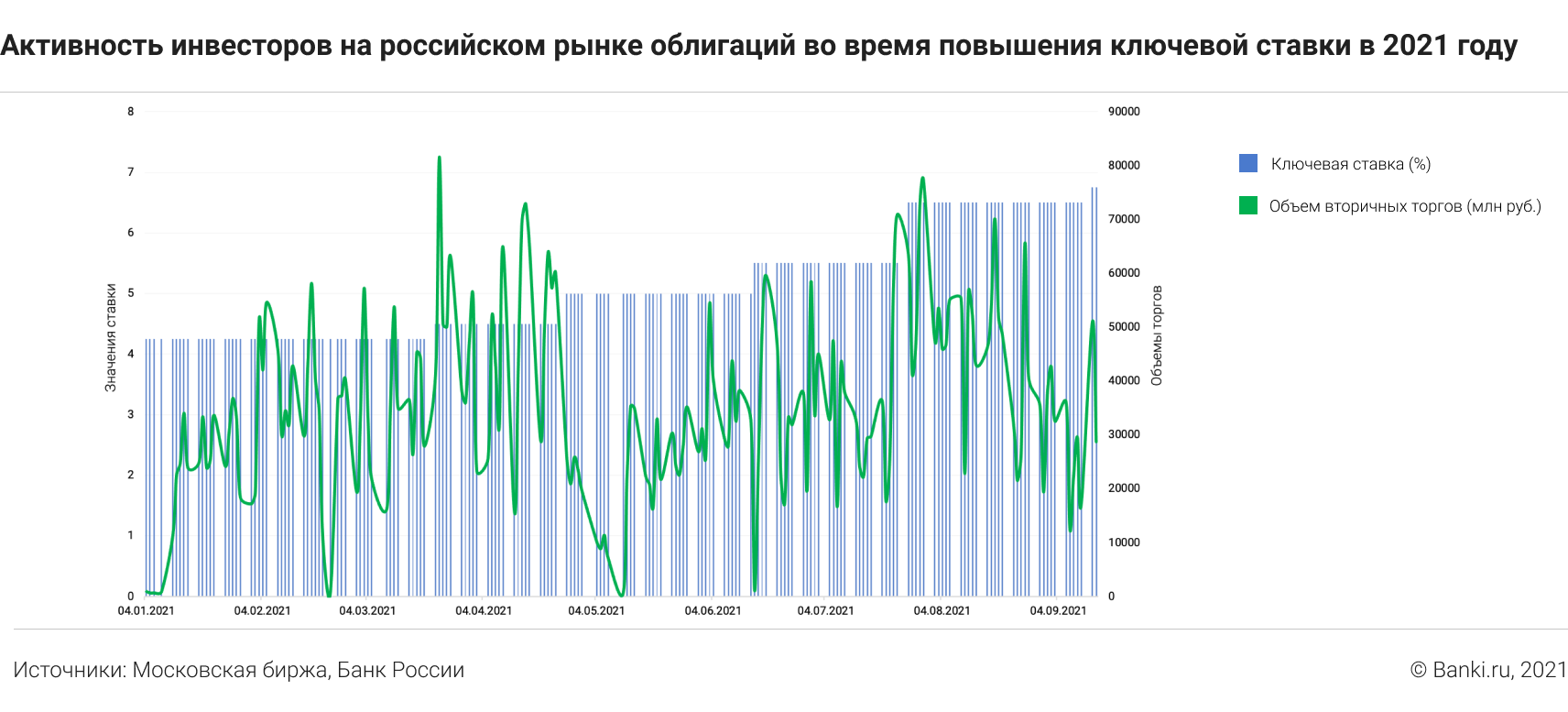

Самыми значительными объемы торгов на вторичном рынке облигаций были при повышении ставки в конце марта с 4,25% до 4,5%.

А перед заседанием Центробанка 10 сентября как раз наблюдалась классическая картина снижения активности инвесторов.

По итогам заседания глава Банка России Эльвира Набиуллина озвучила цифру в 6,75% годовых. Чего не учли аналитики, так это явного намека на дальнейшее, возможно неоднократное, повышение.

Когда рынок облигаций успел обновить ставки

Подстраиваться под будущие решения Банка России, по словам профессиональных участников торгов, рынок начинает зачастую сразу после обновления ключевой ставки. Все внимательно слушают заявления руководства ЦБ и примерно понимают, как дальше будет действовать регулятор. Когда у инвесторов недостаточно данных для точного прогноза, «настройки» на рынке происходят за полторы-две недели до нового заседания по ставке.

На вторичном рынке сначала меняются цены и доходности по наиболее ликвидным облигациям первого и второго эшелона, затем — по более доходным облигациям третьего и четвертого эшелонов. «В последнюю очередь могут происходить изменения ставок высокодоходных облигаций (ВДО), но в большинстве случаев эти изменения минимальны, поскольку доходность таких инструментов и так существенно выше, чем у ОФЗ», — добавляет Александр Ермак.

С этим инструментом также покупают.

Илья Коровин рекомендует тем, кто только начинает формировать портфель, использовать стратегию лесенки, когда в портфеле бумаги с разными сроками обращения представлены в равных пропорциях. «При изменении кривой доходности, в том числе из-за объявления изменения ставки, эта стратегия даст свой результат», — утверждает он.

Андрей Шалимов из Экспобанка напоминает, что инвестиции в облигации подходят для инвесторов, желающих обыгрывать доходность по банковскому депозиту и уровень инфляции. Оптимальной стратегией является сочетание инвестиций в облигации с другими инструментами фондового рынка, такими как акции, ETF и прочие, в зависимости от риск-профиля инвестора.

Получается, что покупать облигации сейчас есть смысл, если вы уверены, что цикл повышения ключевой ставки завершен. Но если помнить про комментарии главы ЦБ о допустимости «дальнейших повышений ключевой ставки на ближайших заседаниях», то не исключено, что облигации в ближайшей перспективе продолжат дешеветь.

Елена СМИРНОВА, Banki.ru

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Можно ли заработать 10% в год на облигациях?

Можно ли вывести облигации на постоянный денежный поток — за счет купонного дохода — с доходностью до 10% в год? Неважно, какие облигации: корпоративные, государственные или и те и другие вместе. И как ЦБ может повлиять на доходность облигаций?

Облигации — полезный финансовый инструмент. Их доходность определена заранее и обычно выше, чем у вкладов. Сейчас средняя ставка по депозитам в надежном банке немного меньше 7,75%. На облигациях можно заработать и 10%, и даже больше. Но нужно помнить, что чем больше доходность, тем выше риск потерять деньги.

По каким облигациям можно получить 10%

Посмотрим, как доходность облигации зависит от надежности эмитента. Будем считать, что после покупки бумаги удерживаются до погашения. Чтобы доходность была постоянной на весь срок действия, величина купона должна быть зафиксирована заранее. Будем искать облигации с текущей доходностью к погашению выше 10%.

Начнем с государственных облигаций — самых надежных. Сейчас наибольшая доходность у ОФЗ 26225 с погашением в 2034 году — 8,4%. Не 10%, но и риск потерять деньги минимален.

Облигации выпускает не только Министерство финансов РФ, но и его региональные подразделения. Такие облигации формально чуть менее надежны, чем ОФЗ, поэтому их доходность выше, но ненамного. Доходность к погашению большинства выпусков составляет от 8 до 10%. Мне удалось найти только два примера с доходностью выше: «Мордовия 34002» и «Хакасия 35005». Эти регионы имеют много долгов: у Хакасии — 90% от доходов, а у Мордовии — 230%. Даже если считать, что государство не допустит их дефолта, надолго вложиться не получится: погашение обеих облигаций в октябре 2020 года.

Корпоративных облигаций гораздо больше, чем государственных. На них можно заработать даже 15% годовых. Но и риск банкротства компании выше, чем у государства. Чтобы было проще выбрать надежного эмитента, можно использовать кредитные рейтинги.

Существуют рейтинговые агентства, которые оценивают риск банкротства эмитентов. Они присваивают кредитный рейтинг, который показывает, насколько рискованно давать в долг компании или государству. Известные международные агентства: Standard & Poor’s, Moody’s и FitchRatings, российские: АКРА и «Эксперт РА». Используя их данные, можно быстро оценить платежеспособность эмитента. Например, кредитный рейтинг компании «Окей» — ruA−, а «Обуви России» — ruBBB+. Значит, первый с большей вероятностью сможет платить по долгам.

Кредитный рейтинг есть не у всех компаний. Это не значит обязательно, что эмитент ненадежный, но требует времени на самостоятельную оценку его финансового положения. Если нет желания этим заниматься, лучше сделать выбор в пользу компании с известным рейтингом.

Как пример облигации с требуемой доходностью и неплохим кредитным рейтингом — ФПК Гарант-Инвест-001Р-05.

О чем еще важно помнить при покупке облигаций

Доходность к погашению подразумевает, что вы не продадите бумаги раньше даты погашения. У бумаг с устраивающей вас доходностью может быть очень далекая дата погашения — 5 или 10 лет. Если вы продадите бумаги до погашения, не факт, что реальная доходность получится на ожидаемом уровне.

Эффективная доходность к погашению учитывает реинвестирование. На практике это значит, что заявленной доходности получится достичь, если на все полученные купоны тут же покупать облигации с такой же доходностью. И если тело облигации постепенно амортизируется, вырученные деньги также нужно реинвестировать. В реальности это не всегда может получиться: к моменту выплаты купонов или амортизации бумаг с нужной доходностью может просто не оказаться в продаже.

В доходности не учтены комиссии брокера. Их нереально учесть, потому что у каждого брокера свои условия. Особенно важно помнить об этом при покупке бумаг с коротким сроком — комиссия может ощутимо повлиять на реальную доходность. Также, если вы рассчитываете держать облигации до оферты, а не до погашения, важно помнить, что за выставление оферты брокеры могут брать дополнительную комиссию.

Как ЦБ может повлиять на доходность облигаций

Центральный банк России устанавливает ключевую ставку: она определяет, под какой процент коммерческие банки могут получить деньги в кредит. Доходность облигаций напрямую зависит от ключевой ставки. Выше ставка ЦБ — выше доходность облигаций, и наоборот.

После того как вы купили облигации, ЦБ может повысить ставку. Инвесторы захотят скидку, и стоимость бумаг на бирже понизится — они могут торговаться дешевле номинала. Чтобы не получить убыток при продаже, можно держать облигации до погашения. В конце срока действия эмитент погасит их по номиналу, и вы получите ожидаемую доходность.

Если ЦБ понизит ставку, произойдет обратное: облигации подорожают, а их доходность понизится. В этот момент можно продать их и получить дополнительную доходность. Но нужно помнить, что вложить полученную прибыль в облигации с такой же высокой доходностью станет сложнее. Если текущий доход вас устраивает, лучше просто держать бумаги до погашения.

Выше я писал, что гособлигаций с доходностью 10% нет. Дело в том, что доходность ОФЗ обычно ненамного отличается от ключевой ставки. Сейчас ставка ЦБ составляет 7,75%. Если она вырастет, например, до 10%, будет легко найти облигации с такой доходностью, даже ОФЗ. С другой стороны, это будет означать повышенную инфляцию и пониженную реальную доходность вложений.

Помните о рисках

Сейчас 10% можно получить по облигациям компаний с кредитным рейтингом BBB+ и выше. У таких эмитентов достаточно высокая платежеспособность — значит, и дефолт менее вероятен. И все же риски вложений в корпоративные облигации выше, чем в ОФЗ или в региональные. Чтобы снизить вероятность потери денег при банкротстве эмитента, можно использовать несколько правил.

Не гнаться за доходностью. Чем надежнее компания, тем проще ей получить заем по низкой ставке и не выпускать облигации с большим купоном. Поэтому в большинстве случаев работает закономерность: чем ниже доходность облигаций, тем надежнее компания. Если для достижения финансовых целей вам достаточно 10%, сначала стоит посмотреть на облигации именно с такой доходностью.

Покупать облигации разных эмитентов вместо одного. Диверсификация вложений помогает не потерять всё при банкротстве конкретной компании. Для этого необязательно выбирать всех эмитентов самостоятельно — можно вложиться в ETF. Подробнее о том, как это работает, можно почитать в нашей статье.

Посмотреть, сколько денег у компании. Каждый эмитент раз в квартал рассказывает о своих финансах. Сколько зарабатывает и тратит, сколько на счете своих денег и заемных и так далее. Чтобы оценить компанию, прочитайте ее финансовую отчетность. Если прибыль в ней покрывает платежи по процентам, а долгов меньше, чем собственного капитала, у эмитента вряд ли возникнут проблемы с платежами.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как посчитать реальную доходность облигации: инструкция

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— плата за депозитарий. Депозитарий — это место, где хранятся ваши ценные бумаги . На сегодняшний день большинство брокеров отменило эту комиссию. Но все равно лучше перепроверить;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

Цена на 5 июня 2020 года — 103,58%, или ₽1035,8 (обычно в приложениях брокеров на карточках облигаций показывают цену так: рыночная стоимость + НКД)

- Годовая доходность — 4,52%

- Накопленный купонный доход — ₽33,17

- Комиссия за сделку — 0,3% (не от номинала облигации, а от текущей цены вместе с НКД)

- Комиссия за ведение счета или фиксированные ежемесячный платеж — ₽99

- Срок погашения — 15 декабря 2021 года, то есть через полтора года и 10 дней.

- Размер купона — ₽34,9

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Также должна настораживать и облигация за 70%. Покупать бумагу по такой цене рискованно. Чрезмерно низкая стоимость может говорить о том, что эмитента ждет банкротство или он не выполняет свои обязательства по выплатам. Не забудьте и про НКД. Пакет облигаций лучше покупать сразу после того, как по ним был выплачен купон. Так размер НКД, который обычно прибавляется к стоимости облигации, будет минимальным.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Что такое облигации и как на них зарабатывать

Инвестпривет, друзья! Сегодня поговорим с вами о том, что такое облигации и как на них зарабатывать. Многими начинающими инвесторами облигации рассматриваются как очень консервативный инструмент. На самом деле есть разные группы облигаций, и зарабатывать на облигациях можно очень хорошо – главное, сопоставить риски и адекватно рассчитать все возможности.

Суть облигаций

Для начала немного матчасти. Представьте, что вы решили открыть кофейню. Чтобы привлечь деньги, есть три основных способа:

- взять кредит в банке;

- привлечь инвесторов, обещав каждому долю в бизнесе (или выпустив акции);

- выпустить облигации (бонды).

Допустим, кредит вы решили не брать, так как его обслуживание обходится слишком дорого, а долю в бизнесе никому не хотите давать. Поэтому вы выпускаете облигации. Условно говоря, это долговые расписки. Примерно, как у соседа занять до получки.

Облигации выпускают государства, муниципалитеты (города и области) и частные компании. Покупая облигацию, вы как бы даете в долг эмитенту («выпускателю» ценной бумаги).

Доходность и сроки

Итак, вы выпустили облигации. И вы продали их некому инвестору (или целой куче покупателей), обязуясь выплачивать определенный процент каждый год, полгода или квартал. Например, 7% годовых. Это называется купон.

Чтобы рассчитать, сколько можно зарабатывать на облигациях, нужно знать размер этого самого купона. Например, номинал облигации 1000 рублей, каждый год выплачивается 7% от номинала. Следовательно, в год с облигации можно заработать 70 рублей.

Срок облигации может варьироваться – компании обычно выпускает 5-7-летние бонды, государство – 10-летние, как, например, казначейские облигации США. Есть и однолетние облиги, и 30-летние. Нужно смотреть в оферте.

Вернемся к нашему примеру. Вы организовали выпуск облигации – т.е. эмитировали бумагу на бирже и продали весь выпуск по 1000 рублей за штуку. Допустим, облигация погашается через 5 лет. Подсчитать инвестору, сколько можно заработать на облигации, если приобрести эту ценную бумагу в момент выпуска по номиналу, достаточно легко. Просто складываете всю доходность облигации за 5 лет. Если купон равен 7% годовых, то прибыль за 5 лет составит: 70 * 5 = 350 рублей.

Много или мало это – думайте сами. Но учтите, что чем больше купон, тем менее надежна облигация. Обычно за счет высокой доходности компании пытаются компенсировать возможные риски и привлекают инвесторов, готовых мириться с возможными потерями во имя большей прибыли.

Погашение облигации

Как только срок оферты заканчивается, облигация погашается. Компания-эмитент выплачивает последний купон и номинал. Если вам удалось купить облигацию по цене ниже номинала, то вы получите дополнительную прибыль.

Многие крупные компании, чтобы не лишиться крупной суммы денег за раз (представьте, нужно погасить весь выпуск на несколько миллионов, а то и миллиардов рублей), идут на такие меры:

- организуют еще один выпуск облигаций перед погашением предыдущего, и отдают деньги инвесторам за счет других инвесторов (так чаще поступают частные компании);

- предлагают облигации с амортизацией, т.е. номинал бонда постепенно выплачивается, а купонный доход – снижается (так чаще всего поступают муниципалитеты).

На каком из видов облигаций лучше зарабатывать (без амортизации или с амортизацией) – будет зависеть от вашей стратегии. Если согласны ждать срока погашения несколько лет – выбираете первый. Если важно постепенное возвращение капитала – берите облигу с амортизацией.

Стоимость облигации

Цена на облигацию образуется в ходе свободных торгов на бирже. Чаще всего она болтается около номинала (в подавляющем случае номинал облигации – 1000 рублей, это же помним, да?).

На конечную цену влияет много факторов:

- ключевая ставка Центробанка (в общем случае при ее повышении цена облигации падает, а доходность – растет, при понижении – наоборот);

- спрос и предложение на рынке – если облигации Сбербанка никому вдруг окажутся не нужны, то они будут дешеветь;

- экономическая ситуация – чем стабильнее экономика, тем меньшим колебаниям цены подвержены долговые бумаги;

- санкции – например, когда против России ввели санкции и американские резиденты обязаны были избавиться от российских ОФЗ, цены на них упали на 15-20%, следовательно, доходность к погашению ОФЗ выросла.

Говоря по правде, спекулировать на цене облигации очень сложно, так как колебания незначительны – пределах буквально 2-3% (если ситуация не меняется резко). Больше съест комиссия. Для спекуляций больше подойдут акции и инструменты срочного рынка – опционы и фьючерсы.

Разновидности облигаций

Перед разговором о том, как заработать на облигациях, необходимо уточнить, какие виды долговых бумаг вообще существуют и каковы их особенности. Классификацию облигаций можно проводить по разным принципам:

- по эмитенту:

- государственные (государственные сберегательные, ОФЗ и ОФЗ-н);

- муниципальные;

- корпоративные (именно на корпоративных облигациях можно заработать больше – от десятка процентов годовых);

- по сроку погашения:

- годовые;

- многолетние (2-х, 3-х, 4-х-летние и т.д.);

- непогашаемые (т.е. приносят доход всегда);

- по купонному доходу:

- с постоянным купонным доходом (доход по облигациям определен в оферте, например, 7% или 10%);

- с переменным купоном (доход зависит от разных показателей, например, ключевой ставки ЦБ РФ, или устанавливается компанией произвольно, как дивиденды по акциям);

- с амортизацией долга (я уже описывал выше, как это происходит).

А еще облигации делятся на дисконтные и процентные. Дисконтные изначально продаются по цене ниже номинальной, и заработать на них можно только за счет повышения цены или продав их по номиналу. Процентные — это привычные бонды с купонами.

Облигации, выпущенные российскими компаниями. но в другой валюте, называются еврооблигациями. Есть свои особенности инвестирования в них.

Выбирать подходящий тип облигации нужно выбирать, исходя из своей стратегии.

Как и сколько можно заработать на облигациях

Проще всего заработать на облигациях федерального займа – по ним доходность гарантирована государством, она составляет порядка 6-8% годовых, а купон чаще всего – фиксированный либо привязан к конкретному значению и предсказуем.

Но реально на каких облигациях можно заработать – так это на корпоративных. Их выпускают как серьезные конторы типа Сбербанка, Газпрома или Алросы, так и не очень серьезные.

Доходность прямо привязана к риску. Чем менее надежный эмитент и чем меньше он известен инвесторам, тем больший процент доходности он предлагает. Это называется «премия за риск».

Например, БИН Банк. Серьезная контора с масштабным бизнесом, достаточно известная. По выпускам дефолтов не было. Купонная доходность по облигации БИНБАНК ПАО БО-П03 составляет 8,41% годовых. Вполне на уровне ОФЗ, даже чуть выше.

Или Россельхозбанк. По 20-му выпуску облигаций предлагается всего 6,71%. Надежность выплаты практически не подлежит сомнению.

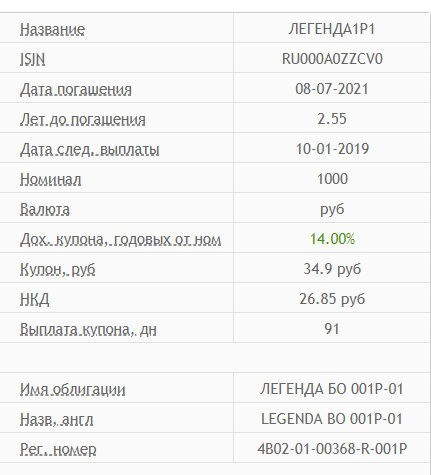

На вот другой случай. Питерская компания Легенда, занимающаяся продажей и сдачей в аренду недвижимого коммерческого имущества, вышла на Мосбиржу с первым выпуском облигаций ЛЕГЕНДА БО 001-Р-01. Про нее в большинстве случаев никто ничего не знает, как будет платить по своим обязательствам – неизвестно, насколько успешно компания справится с поступившим денежным потоком и как сможет организовать выплаты – тоже. Понимая это, эмитент предлагает высокую доходность по своим бондам – 14% годовых. Почти в 2 раза выше ключевой ставки. При этом купон платят раз в 91 день, а не раз в полгода-год, как большинство других эмитентов.

Есть облигации и со 100%-купоном. И с 50%. И даже с 200%. Они называются «мусорными», поскольку риск невыплаты просто огромен. Можно сказать, даже предопределен. Ну какая фирма будет работать так, чтобы получать 100% возврат капитала?

Можно ли заработать на таких облигациях неопытному инвестору – вопрос открытый. Чаще всего спекуляциями на таких бондах занимаются инвестфонды, замешивая их в портфель с хорошими бумагами и впаривая их частным вкладчикам. Формирование таких вот мусорных портфелей стало главной причиной кризиса 2008 года, когда из-за невозможности выполнить свои обязательства рухнули крупные ипотечные группы Fannie Mae, Freddie Mac и банк Lehman Brothers.

Стратегии заработка на облигациях

Есть несколько способов, как зарабатывать на бондах. Сразу скажу, что в чистом виде зарабатывать только на облигациях я бы не рекомендовал: совсем не та доходность. А риски относительно прибыльности растут непропорционально. Эмитент с предложением в 16% годовых раз в 10 ненадежнее эмитента с бондом с 12% годовыми и раз в 50 – с бондом в 8%.

Поэтому чаще всего облигации замешивают в основной портфель для его стабилизации. При этом покупают наиболее надежные бумаги – ОФЗ и корпоративные бонды крупнейших компаний, таких как Сбербанк, ПИК, БинБанк, ОбувьРус, ДельтаКредит, ГТЛК, АФК Система, Альфа-Банк и т.д.

Вот самая простая стратегия, как заработать на облигациях:

- формируете инвестпортфель, состоящий их акций и облигаций;

- облигациям выделяете место в процентах, эквивалентное вашему возрасту (например, если вам 20 – то 20% портфеля составляют облиги);

- каждый год пересматриваете портфель, чтобы соотношение сохранялось.

Другая интересная стратегия: использовать сочетание ОФЗ + ИИС. Вы открываете ИИС у любого брокера и покупаете на них ОФЗ со сроком погашения через 3 года. Каждый год вы можете вернуть 13% от внесенных на ИИС средств (это тип налогового вычета А). Таким образом итоговая доходность может превысить 20% годовых (7% от ОФЗ + 13% от размера инвестиций). С ОФЗ не нужно платить налог, так что прибыль будет чистыми.

Если ОФЗ не привлекают, можно купить корпоративные облигации, эмитированные после 1 января 2018 года – теперь с купонного дохода от них тоже не нужно платить налог. Но с разницы между покупкой и погашением (если она плюсовая) – всё равно нужно. Но там будут сущие копейки.

И последняя стратегия, даже, скорее тактика – просто покупать понравившиеся облигации через определенный период времени, как акции по стратегии усреднения. Так вы купите большое количество бондов по средней цене.

Кроме того, инвестировать в облигации можно и опосредовано – через ПИФы или ETF. Тогда вложениями в долговые бумаги будут заниматься профессионалы. Скорее всего, у них получится лучше, чем у новичка.

Заключение

Итак, подытожим, что же это такое – облигация. Это долговая расписка, которую выпускает государство, муниципалитет или частная компания. В соответствии с офертой по облигации выплачивается купонный доход в определенном размере. Облигация в отличие от акции гарантирует своему обладателю получение оговоренного дохода в будущем. Поэтому это очень предсказуемый инструмент с низким уровнем риска. Частный инвестор может купить на бирже ОФЗ и корпоративные облигации. Какие именно купить и по какой цене – определяется его стратегией. Помните, что бонды – это консервативный инструмент, но при использовании некоторых приемов способен давать более высокую доходность, чем вклады или даже акции, причем без рисков – например, при покупке ОФЗ на ИИС. Удачи, и пребудут с вами деньги!

Сколько можно заработать на облигациях

Чтобы защитить свои сбережения от колебаний курса рубля, можно разделить свои накопления на 3 части и распределить их по валютам: доллар, евро и рубль. Но деньги, которые лежат «под матрасом», съедает инфляция. Нужно искать другие варианты.

Банки предлагают ставки по валютным вкладам от 0,1% — такая ставка не покрывает даже инфляцию. Прочитайте нашу статью: мы расскажем, что такое еврооблигации и как с их помощью зарабатывать в валюте до 4%.

Еврооблигации (евробонды) — долговые ценные бумаги с фиксированной доходностью, которые торгуются на международном фондовом рынке. По сути, это те же самые облигации, но они выпускаются в валюте, отличной от валюты государства, где находится заёмщик.

Еврооблигации могут выпускать правительства стран, крупные компании, банки и международные организации.

Еврооблигации не связаны с валютой евро, а называются так, потому что изначально обращались только на территории Европы. Например, российские компании Газпром, Сбербанк или Лукойл могут выпустить еврооблигации с большим сроком погашения, номинированные в долларах или фунтах стерлингов.

Как и любые другие облигации, еврооблигации могут быть:

- краткосрочными (погашение до 1 года);

- среднесрочными (1-10 лет);

- долгосрочными (от 10 лет).

У еврооблигаций могут быть разные формы выпуска:

- бескупонные — инвестор получает доход за счёт того, что покупает облигацию по цене ниже номинала;

- с фиксированной или плавающей процентной ставкой купона;

- конвертируемые, то есть с правом обмена на акции или другие облигации эмитента.

Высокая валютная доходность. Доходность таких крупных компаний, как Роснефть, Внешэкономбанк, Евраз, достигает 4%.

Купонный доход еврооблигаций Минфина РФ, муниципальных и субфедеральных образований не облагается НДФЛ. На доход по корпоративным еврооблигациям придётся заплатить 13% налог.

Еврооблигации можно продать без потери накопленных процентов в любой рабочий день без существенных ограничений.

Еврооблигация — защита от обесценивания национальной валюты , в нашем случае рубля. Поскольку ценная бумага номинирована в валюте другой страны и доход получается в ней же, инвестор страхует себя от резких колебаний курса.

Еврооблигация — надёжный инструмент. Надёжность обусловлена как статусом эмитентов, так и стратегией размещения на различных рынках.

Доход по еврооблигациям заранее известен. Инвестор может рассчитать купонный доход и доход погашения облигации по номиналу до покупки.

1. Инвесторы могут покупать через брокера только те еврооблигации, которые признаны ценными бумагами в соответствии с федеральным законом. Такие долговые бумаги имеют идентификационные номера ISIN и CFI. Но российские регуляторы не властны над еврооблигациями, выпущенными в США.

2. Еврооблигации могут размещаться одновременно на нескольких биржах или рынках.

3. По еврооблигациям допускается двойная деноминация — по желанию инвестора выплата купонного дохода может осуществляться в разных валютах.

4. Все еврооблигации российских эмитентов котируются на Московской Бирже. В листинге бумаг вы можете посмотреть наименование эмитента, сроки погашения, минимальные суммы входа и т.д.

5. Рынок еврооблигаций не подконтролен ни одному государству мира. Контроль возложен на организацию ISMA (Ассоциация рынков международных ценных бумаг).

6. Курс валюты, в которой номинирована облигация, может снизиться.

1. Еврооблигация — это облигация, которая выпускается в валюте, отличной от валюты государства, где находится заёмщик.

2. На еврооблигациях можно заработать на изменении цены, росте курса валюты или получать купонный доход.

3. Купонный доход еврооблигаций, эмитентом которого является Минфин и другие государственные структуры, не облагается НДФЛ.

4. Еврооблигация — защита от обесценивания национальной валюты, в нашем случае рубля. Поскольку ценная бумага номинирована в валюте другой страны и доход получается в ней же, инвестор страхует себя от резких колебаний курса.

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

- Перейти на сайт

- Контакты

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Сколько можно заработать на облигациях разных стран

В четверг Нацбанк объявит решение о размере учетной ставки. Большинство экспертов прогнозируют, что регулятор снизит ее с нынешних 8%, по крайней мере, на 1%. Одним из последствий такого решения может стать падение доходности ОВГЗ.

«Минфин» проверил доходность облигаций различных стран мира и проанализировал, действительно ли есть основания для уменьшения ставок по украинским ценным бумагам.

Инвестиции в «минус»

Ценные бумаги стабильных и богатых стран традиционно считаются инструментом для надежного хранения денег. Рассчитывать на значительную доходность по ним не приходится, но, по крайней мере, можно быть уверенным, что средства не сгорят.

Именно поэтому, долговые обязательства США – традиционный инструмент для инвестиций в условиях экономического кризиса. Доходность по таким летним облигациям на вторичном рынке сейчас составляет 0,19%. Но для тех, кто хочет переждать бурю, или планирует длительное время хранить деньги – это один из оптимальных вариантов.

Некоторые страны успешно используют ситуацию, когда в мире много «дешевых» денег и мало возможностей их пристроить. При таких условиях они держат доходность по своим ценным бумагам отрицательной. Наименьшая же доходность по облигациям у государств еврозоны.

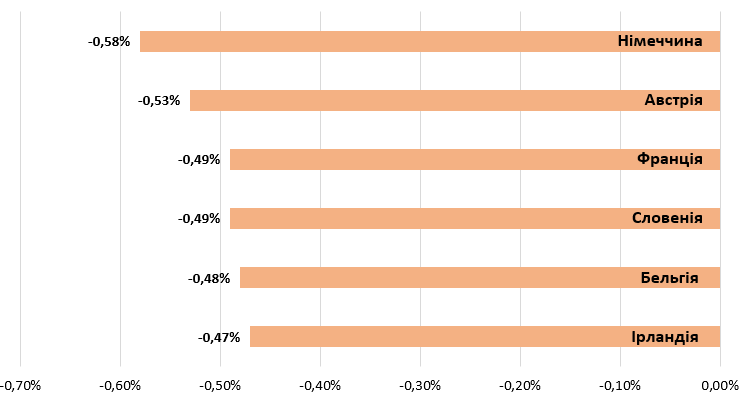

Самая низкая доходность по годовым гособлигациям на вторичном рынке

Если инвестор, к примеру, приобретет долговые облигации Германии на 1000 евро, через год он получит около 994 евро.

В то же время, как объясняют эксперты, покупая такие ценные бумаги, инвесторы, как правило, не планируют держать их до точки погашения, а надеются перепродать и заработать на этом. Способствует такому плану, в частности, программа выкупа ценных бумаг, которую запустил Европейский Центробанк. Ее объем на прошлой неделе вырос до 1,35 триллионов евро.

Нестабильные заработки

В поисках высокой доходности облигаций инвесторы могут отыскать страны, ценные бумаги которых приносят гораздо большие доходы.

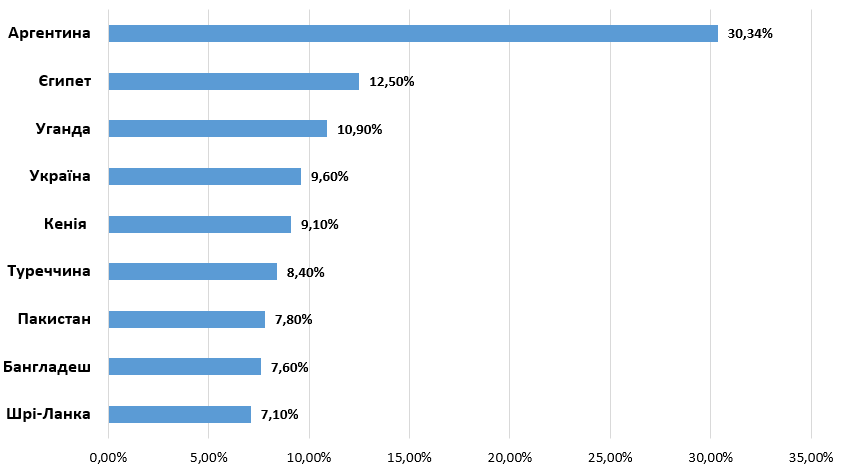

Самая высокая доходность по годовым гособлигациям на вторичном рынке

В то же время, хорошая доходность автоматически означает и высокие риски. К примеру, Аргентина, ценные бумаги которой в теории приносят высокие заработки, в конце мая объявила технический дефолт, просрочив выплату $500 млн процентов по гособлигациям. Государство попросило кредиторов списать две трети выплат, а на остальные долги дать отсрочку. Хотя, кредиторы с такой инициативой не согласились.

Фактически нынешняя доходность по ценным бумагам Аргентины означает, что инвесторы готовы продать ее облигации значительно дешевле, чем покупали. Но за счет высоких процентов они таки смогли заработать ранее.

Другой риск, с которым могут столкнуться иностранные инвесторы – ослабление курса валюты в стране, которая эмитирует ЦБ. Ведь для того, чтобы купить облигации, иностранный инвестор конвертирует доллар или евро в местную валюту. Если же пока он держит облигации, в этой стране произойдет девальвация, вернуться в доллар без убытков не удастся. К примеру, турецкая лира по отношению к доллару за год потеряла 17% своей стоимости.

Если же речь идет о внутренних инвесторах, то для них главное, чтобы доходность от облигаций не «сгорела» из-за инфляции. Именно поэтому инвесторы обращают внимание на реальную доходность. Определяется она следующим образом: номинальная доходность минус инфляция.

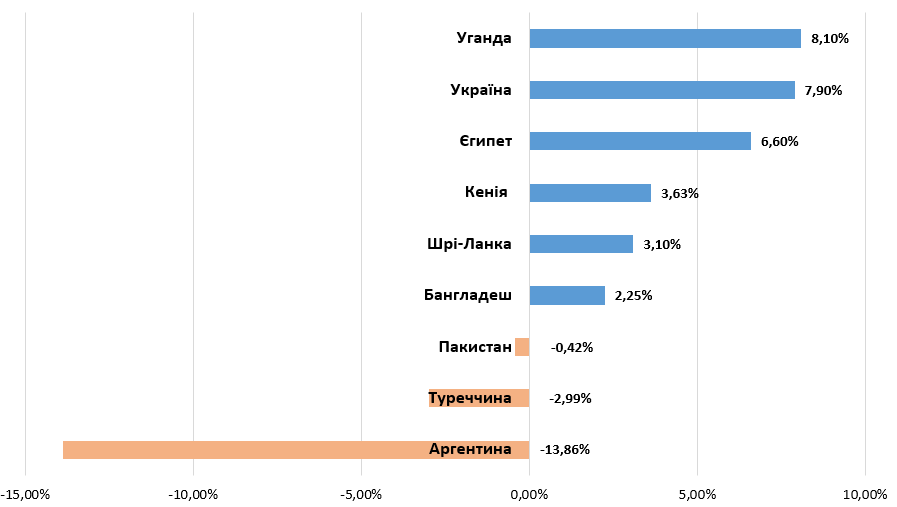

«Минфин» рассчитал реальную доходность ценных бумаг для тех стран у кого самые высокие номинальные показатели.

Реальная доходность по годовым гособлигациям на вторичном рынке

Как оказывается высокая инфляция делает абсолютно убыточными ценные бумаги Аргентины. Так же инфляция обгоняет прибыли в Турции и Пакистане.

Национальные перспективы

Номинальная доходность годовых украинских облигаций четвертая в мире, а реальная – вторая и лишь немного уступает показателям Уганды. Такие цифры свидетельствуют о том, что инвесторы расценивают риски вложений в наши ОВГЗ, как очень высокие.

И даже при высокой доходности инвесторы отчасти обходят ОВГЗ стороной. Весной этого года Министерство финансов несколько раз подряд объявляло об аукционах по размещению ценных бумаг, но отменяло их – потенциальные покупатели не появлялись. Ситуация изменилась лишь в конце апреля и уже в мае аукционы проходили без проблем.

Кроме этого, на вторичном рынке во время карантина царила паника. Доходность по годовым ОВГЗ в конце марта превышала 23% — инвесторы боялись то ли дефолта, то ли резкого ослабления гривны, или всего вместе, и продавали ценные бумаги со скидками. И хотя доходность уже не зашкаливает, потенциальные покупатели могут бояться повторения той ситуации.

В то же время, сейчас начала меняться структура держателей ОВГЗ. Сумма, которую в облигации вложили нерезиденты, с начала марта уменьшилась на 18%, а вложения физических лиц сократились на 10%.

Взамен банки увеличили свой пакет облигаций сразу на 69 млрд грн, а это на 21% больше, чем было в начале весны.

В том, что и в дальнейшем в течение года основными покупателями ОВГЗ будут банки, убежден старший финансовый аналитик Тарас Котович. По его прогнозу, нерезиденты могут снова покупать ОВГЗ лишь в том случае, если курс гривны упадет до 28-29 грн/$. В таком случае расчет нерезидентов будет на укрепление гривны и быстрый выход из облигаций, чтобы заработать на курсовых колебаниях.

В том, что регулятор в четверг снизит учетную ставку не сомневается почти никто. А значит и более низкие проценты по облигациям тоже не за горами. Безусловно, от этого выиграет госбюджет, ведь уменьшится стоимость обслуживания долга. А вот для украинцев, которые привыкли зарабатывать на депозитах, это станет плохой новостью – доходность по вкладам тоже будет уменьшаться.