Площадь магазина по ПСН

Площадь магазина по ПСН

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ИП планирует розничную торговлю мебелью в торговом комплексе. В торговом комплексе помещения для торговли разделены стеклянными перегородками. ИП будет заключать договор аренды помещения площадью 210 кв. м.

Возможно ли ИП оформить патент по виду деятельности «розничная торговля, осуществляющаяся через объекты стационарной сети, не имеющие торговых залов»?

По данному вопросу мы придерживаемся следующей позиции:

В рассматриваемом случае торговля фактически будет осуществляться через магазин, имеющий торговый зал, а не через объекты стационарной торговой сети, не имеющие торговых залов. Поэтому применение патентной системы налогообложения возможно лишь при условии, что площадь торгового зала не превысит 50 кв. м.

Обоснование позиции:

Виды деятельности, в отношении которых применяется патентная система налогообложения (ПСН), перечислены в п. 2 ст. 346.43 НК РФ. В части розничной торговли к этим видам деятельности относится:

— розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли (пп. 45 п. 2 ст. 346.43 НК РФ);

— розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети (пп. 46 п. 2 ст. 346.43 НК РФ).

Аналогичные виды деятельности, а также размеры потенциально возможного к получению индивидуальным предпринимателем годового дохода по отдельным видам деятельности приведены в п.п. 45-46.2 приложения к Закону Кемеровской области от 02.11.2012 N 101-ОЗ «О введении патентной системы налогообложения и о признании утратившими силу некоторых законодательных актов Кемеровской области» (принят постановлением Совета народных депутатов Кемеровской области от 24.10.2012 N 1901).

Как указывают в своих разъяснениях представители контролирующих органов, вид торговой сети определяется налогоплательщиком в зависимости от способа осуществления розничной торговли (письмо Минфина России от 11.05.2016 N 03-11-11/26941).

В письме Минфина России от 26.06.2013 N 03-11-12/24258 отмечается, что предпринимательская деятельность по розничной торговле готовой мебелью и мебелью по образцам в магазине с площадью торгового зала менее 50 кв. м, осуществляемая в соответствии с требованиями главы 26.5 НК РФ, может быть переведена на патентную система налогообложения на основании пп. 45 п. 2 ст. 346.43 НК РФ.

Что касается возможности применять ПСН при осуществлении розничной торговли через объекты стационарной торговой сети, не имеющие торговых залов, отметим следующие. Согласно пп. 7 п. 3 ст. 346.43 НК РФ стационарной торговой сетью, не имеющей торговых залов, является торговая сеть, расположенная в предназначенных для ведения торговли зданиях, строениях и сооружениях (их частях), не имеющих обособленных и специально оснащенных для этих целей помещений, а также в зданиях, строениях и сооружениях (их частях), используемых для заключения договоров розничной купли-продажи, а также для проведения торгов. К данной категории торговых объектов относятся розничные рынки, ярмарки, киоски, палатки, торговые автоматы.

При этом киоском признается строение, которое не имеет торгового зала и рассчитано на одно рабочее место продавца (пп. 8 п. 3 ст. 346.43 НК РФ), палаткой — сборно-разборная конструкция, оснащенная прилавком, не имеющая торгового зала (пп. 9 п. 3 ст. 346.43 НК РФ)*(1).

В свою очередь, площадь торгового зала определяется как часть магазина, павильона, занятая оборудованием, предназначенным для выкладки, демонстрации товаров, проведения денежных расчетов и обслуживания покупателей, площадь контрольно-кассовых узлов и кассовых кабин, площадь рабочих мест обслуживающего персонала, а также площадь проходов для покупателей. К площади торгового зала относится также арендуемая часть площади торгового зала. Не относится к площади торгового зала площадь подсобных, административно-бытовых помещений, а также помещений для приема, хранения товаров и подготовки их к продаже, в которых не производится обслуживание покупателей. Площадь торгового зала определяется на основании инвентаризационных и правоустанавливающих документов (пп. 5 п. 3 ст. 346.43 НК РФ).

Как мы поняли из вопроса, в рассматриваемом случае арендуемое помещение будет использоваться для размещения товара (мебели), рабочего места продавца и места осуществления расчетов с покупателями, при этом покупатели будут иметь возможность прохода внутри помещения. При таких обстоятельствах торговый объект, на наш взгляд, нельзя охарактеризовать как киоск или палатку, поскольку в нем имеется торговый зал. Скорее он может быть квалифицирован как магазин — специально оборудованное здание (его часть), предназначенное для продажи товаров и оказания услуг покупателям и обеспеченное торговыми, подсобными, административно-бытовыми помещениями, а также помещениями для приема, хранения товаров и подготовки их к продаже (пп. 3 п. 3 ст. 346.43 НК РФ).

То есть по существу в рассматриваемом случае торговля будет осуществляться через магазин, поэтому индивидуальный предприниматель (ИП) вправе будет применять ПСН по виду деятельности «розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли», если площадь торгового зала не превысит 50 кв. м.

Отметим, что, как видно из приведенных определений, арендуемая площадь торгового объекта не равнозначна понятию площади торгового зала. В площадь торгового объекта, помимо площади торгового зала, могут входить подсобные помещения, помещения для хранения товаров и подготовки их к продаже, в которых не производится обслуживание покупателей, площадь проходов для покупателей, которые ведут к торговому залу, но не находятся внутри него (например, лестницы, тамбуры, коридоры) и т.д. (письмо Минфина России от 29.04.2015 N 03-11-06/24876). Поэтому в настоящей ситуации для целей применения ПСН будет учитываться именно площадь торгового зала, определяемая на основании инвентаризационных и правоустанавливающих документов.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ерин Павел

Ответ прошел контроль качества

19 апреля 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Смотрите также п.п. 63, 64 Национального стандарта РФ ГОСТ Р 51303-2013 «Торговля. Термины и определения» (утвержден приказом Росстандарта от 28.08.2013 N 582-ст).

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Патент для розницы: кому подходит и как рассчитать стоимость

Чтобы работать на патенте, ИП в рознице должны соответствовать определенным требованиям. Давайте разбираться.

Евгений Бельский

Эксперт по праву

- # Бухгалтерия

- # Налоги

- # Патент

ИП в рознице могут работать на патенте. Правда, для этого нужно соответствовать определенным требованиям. Давайте разбираться.

Кому подходит патент на розничную торговлю

Патент — налоговый спецрежим, который могут применять только ИП. Он действует для определенных видов деятельности.

ИП на патенте платит только фиксированную сумму и освобождается от других налогов с доходов. Об этом у нас есть отдельная статья.

По закону к розничной торговле относится деятельность, которая связана с перепродажей товаров. Причем ИП может их продавать как угодно: в собственном или арендованном магазине, в палатке или через торговые автоматы.

Патент нужно покупать в том же регионе, где ИП работает. Для розничной торговли правила такие же. Например, если у ИП несколько магазинов в Калуге, там и нужно покупать патент. Если точки расположены в Калуге и Туле, то патенты оформляют в обоих регионах.

Кто не может работать на патенте

На патенте есть общие ограничения, которые нужно учитывать всем ИП:

1. Общий годовой доход ИП от всех патентов не может превышать 60 млн рублей. При совмещении патента с УСН учитывают все доходы бизнеса, при совмещении с ОСН — только от работы на патенте.

2. У ИП не может быть больше 15 работников — оформленных по трудовым и гражданско-правовым договорам. Это касается только сотрудников, которые заняты в деятельности, на которую получен патент.

Компания совмещает УСН и патент: на УСН оказывает ветуслуги, а на патенте продает товары для животных. Всего работает 20 сотрудников: 15 лечат животных, а 5 занимаются торговлей. Значит, компания может оформить патент.

3. ИП на патенте не может заниматься оптовой торговлей и заключать договоры поставки с организациями или другими ИП.

Требования для ИП на патенте, которые работают в рознице

Для розничной торговли есть дополнительные требования:

- Площадь торгового зала не больше 150 м 2 .

- Нельзя продавать некоторые виды товаров.

Среди запрещенных на патенте товаров:

- подакцизные: легковые автомобили, мотоциклы, бензин, дизельное топливо и моторные масла;

- собственного производства;

- подлежащие обязательной маркировке, например лекарства, меховые изделия или обувь;

- грузовые автомобили, прицепы, автобусы;

- невостребованные вещи в ломбарде;

- продукты питания и напитки, которые продают в объектах общепита. Например, если у ИП часть магазина — это кофейня с пирожными, по этой деятельности нужно брать патент на общепит;

- газ;

- дистанционная торговля: через интернет-магазин, по почте и т. п.

По закону регионы могут вводить дополнительные ограничения, например уменьшать площадь торгового зала или вводить лимиты по общей площади или количеству магазинов.

Изучить региональные законы можно на сайте налоговой. Для этого на странице с описанием патента нужно выбрать свой регион и найти раздел «Особенности регионального законодательства».

Как рассчитать стоимость патента на розницу

Чтобы узнать стоимость патента для вашей точки, воспользуйтесь сервисом на сайте налоговой службы. Для этого укажите, на какой срок вам нужен патент, регион, вид деятельности и информацию о торговой точке.

Как оформить патент на розничную торговлю

ИП может оформить патент на любой срок от 1 до 12 месяцев в течение календарного года. Количество патентов не ограничено. Весь путь состоит из трех шагов:

- Заполнить заявление.

- Отправить его в налоговую.

- Дождаться ответа налоговой.

Заполнить заявление. Помимо обязательных страниц для всех ИП, для розницы нужно еще заполнить лист В. В нем указывают информацию о деятельности.

Для разных видов бизнеса она будет разной.

ИП, который продает овощи в палатке на рынке выходного дня, не заполняет поля с адресами точек.

Если ИП держит магазин, он должен указать адрес торговой точки.

Если у ИП несколько объектов, ему нужно заполнить лист В по каждому из них.

Пример заполненного листа В для ИП с магазином в Москве

Пример заполненного листа В для ИП с магазином в Москве

Отправить заявление в налоговую. Заполненное заявление нужно передать в налоговую. Это можно сделать несколькими способами:

- лично;

- через представителя по нотариальной доверенности;

- Почтой России, но сначала придется заверить заявление с подписью у нотариуса;

- в интернете — для этого нужна квалифицированная электронная подпись.

Для ИП, которые только начали вести деятельность, и тех, кто хочет сменить налоговый режим, сроки подачи различаются.

| Когда ИП переходит на патент | Когда нужно подавать заявление |

|---|---|

| При регистрации ИП | Одновременно с подачей документов на регистрацию ИП |

| При смене налогового режима | За 10 рабочих дней до начала применения патента |

При переходе с других налоговых режимов на патент ИП также нужно учитывать, когда он может это сделать:

- ОСН → в любое время;

- УСН, открытие нового вида деятельности → в любое время;

- УСН, тот же вид деятельности → с начала следующего года.

Дождаться решения налоговой. По закону в течение пяти рабочих дней после подачи заявления налоговая должна выдать патент или отказать в нем. Патент выдается под расписку или другим способом с указанием даты его получения. Например, патент могут разместить в личном кабинете ИП на сайте налоговой или отправить заказным письмом. Способ выдачи зависит от того, как ИП подал заявление.

Не выдать патент могут только в пяти случаях:

- В региональном перечне нет указанного вида деятельности.

- Указан неверный срок действия патента. Патент можно оформить только в пределах календарного года, поэтому если попытаться в ноябре попробовать получить патент на три месяца, будет отказ.

- ИП утратил право на использование патента, но пытается его снова оформить в том же году.

- У ИП есть долг за прошлый патент.

- Неверно заполнены обязательные поля в заявлении.

Возврат на патент, если утратили право или был перерыв в деятельности

Утрата права на патент. ИП не сможет работать на патенте, если нарушит хотя бы одно из требований для этого спецрежима: например, по доходу или количеству сотрудников. Мы разбирали их в начале статьи.

Если такое произошло, ИП обязан уведомить об этом налоговую в течение 10 рабочих дней. В течение 5 рабочих дней его снимут с учета и переведут на один из налоговых режимов:

- ОСН → если ИП работал только на патенте;

- УСН → если ИП совмещал работу на патенте с УСН.

Окончание деятельности. Если ИП решил полностью прекратить работу на патенте, ему нужно заполнить другое заявление и отправить его в налоговую. Срок снятия с учета — также 5 рабочих дней.

Когда можно вернуться на патент. Все зависит от причины, по которой ИП перестал работать на патенте. Если он утратил право нарушений требований, но потом исправился, он может снова оформить патент в следующем календарном году.

Если ИП сам прекратил деятельность на патенте, при ее возобновлении он сможет снова вернуться на патент также в следующем календарном году. Если же ИП начинает новую деятельность, он может получить патент сразу.

То есть если ИП, например, закрыл магазин в январе 2021 года, а потом вновь решил его открыть, то получить патент он сможет только в 2022 году. А вот если вместо торговли он начал заниматься грузоперевозками, патент на этот вид деятельности он сможет оформить уже в 2021 году.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

- Команда проекта

- Глоссарий

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Увеличение торговой площади, учет взносов и другие изменения в ПСН с 2021 года

Федеральный закон от 23.11.2020 № 373-ФЗ внес изменения в правила применения ПСН, которые связаны с отменой ЕНВД. Благодаря этим изменениям предприниматели смогут сохранить льготное налогообложение.

Главное новшество – отказ от закрытого перечня видов деятельности. Виды деятельности, по которым можно получить патент, а также условия их применения (в том числе ограничения) будет определять регион. А в НК РФ остался только примерный перечень. Его расширили, а также переименовали некоторые виды деятельности.

Теперь регионы будут определять максимальный размер потенциально возможного годового дохода (ограничение в 1 млн руб. на федеральном уровне отменен).

Одно из самых ожидаемых изменений – увеличение площади объектов для розничной торговли и услуг общепита. С 2021 года эти виды деятельности можно осуществлять через объекты стационарной торговой сети (объекты общепита) с площадью торгового зала (зала обслуживания) не более 150 кв.м. В настоящее время площадь торгового зала (зала обслуживания) ограничена 50 кв. м по каждому объекту.

Установлен перечень видов деятельности, применение которых делает невозможным переход на ПСН:

- производство подакцизных товаров;

- добыча и реализации полезных ископаемых;

- торговля оптом, по договорам поставки;

- сделки с ценными бумагами и (или) производными финансовыми инструментами;

- оказание кредитных и иных финансовых услуг.

Добавили еще одно ограничение. Предприниматели, которые на ПСН оказывают услуги по перевозке пассажиров или грузов автомобильным транспортом, могут иметь не более 20 автотранспортных средств (предназначенных для этих целей). В противном случае применять ПСН нельзя. Именно такое ограничение действует сейчас для плательщиков ЕНВД.

Предпринимателям на ПСН с 1 января 2021 года предоставлена возможность уменьшить сумму налога, исчисленного за налоговый период на величину:

страховых взносов на ОПС, ОСС, на случай временной нетрудоспособности и в связи с материнством, ОМС, «на травматизм», уплаченных (в пределах исчисленных сумм) в этом налоговом периоде;

расходов на выплату пособия по временной нетрудоспособности за дни, которые оплачивает работодатель;

платежей (взносов) по договорам добровольного личного страхования в пользу работников на случай временной нетрудоспособности за дни нетрудоспособности, которые оплачивает работодатель.

Страховые платежи (взносы) и пособия уменьшают налог, только если они относятся к сотрудникам, занятым в деятельности на ПСН.

Уменьшаемые суммы определяются так, как сейчас это происходит при ЕНВД и УСН:

- ИП с наемными сотрудниками уменьшают налог не более чем на 50 процентов,

- ИП без наемных сотрудников – полностью.

Единственное правило уменьшения – это уплата взносов и пособий. Причем такая уплата должна произойти в том периоде, в котором подлежит оплате патент.

Чтобы уменьшить налог, ИП должен направить в налоговую инспекцию по месту постановки на учет в качестве плательщика ПСН уведомление (письменно или в электронной форме) об уменьшении суммы налога. Форму, формат и порядок представления уведомления должна утвердить ФНС России.

Если взносы и пособия оплатили до момента оплаты патента, он платится в меньшем размере. Если после, то можно вернуть излишне уплаченную сумму по ст. 78 НК РФ.

В настоящее время возможность уменьшить налог на ПСН у предпринимателей отсутствует.

Предприниматели, которые переходят с ЕНВД на ПСН, с 01.01.2021 могут получить специальные патенты по 4 видам деятельности, если они осуществляли их на ЕНВД в 4-м квартале 2020 года:

- деятельность стоянок для транспортных средств;

- розничная торговля через объекты стационарной торговой сети с площадью торгового зала свыше 50 кв.м (но не более 150 кв.м) по каждому объекту;

- услуги общепита, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей свыше 50 кв. м;

- ремонт, техническое обслуживание автотранспортных и мототранспортных средств, мотоциклов, машин и оборудования, мойка транспортных средств, полирование и предоставление аналогичных услуг.

Для них установили базовую доходность и порядок исчисления налога. Такие положения установлены на случай, если регион не успеет принять свой закон о возможности применять по этим видам деятельности ПСН.

Особенности расчёта, оплаты и оформления патента: ответы на сложные вопросы

Эксперт компании Сергей Анисимов на вебинаре об отмене ЕНВД ответил на вопросы участников, касающиеся особенностей расчёт, оплаты и оформления патента при выборе данного режима налогообложения.

В каком размере можно использовать льготу при оплате патента на страховые взносы: 50% или 100%?

Всё зависит от того, есть ли у вас наёмные сотрудники. Если ИП работает один, то он может уменьшить сумму налога на 100%. Если есть наёмные работники – то уменьшить можно не более, чем на 50%.

У нас автомойка, есть две точки и шиномонтаж. Количество работников до 15 человек. Доход до 10 млн руб. в год. Патент нужно покупать под автомойку и шиномонтаж отдельно?

Если это один объект, то приобретаете один патент. Если разные, то стоимость патента будет увеличена в соответствии с их количеством.

Расчёт патента на переходный период рассчитает сама ФНС?

Как рассчитать ПСН при грузоперевозках?

Стоимость патента будет зависеть от критериев, согласно которым региональные власти будут считать максимально возможный доход в вашем регионе.

Как рассчитать переходный патент для розницы с площадью торгового зала 100 кв. м.? Какую брать базовую доходность?

До даты вступления в силу регионального закона налоговая будет рассчитывать потенциальный годовой доход (ПД) по временной формуле: БД* 12 мес.*ФП*К1*15/6*0.5.

— БД – базовая доходность

— Розничная торговля – 1800 руб.; общепит – 1000 руб.; автостоянки – 50 руб. за 1 кв. м.; автосервисы – 12 000 руб. за одного работника, включая ИП.

— ФП – физ. показатель (кв. метры, кол-во работников и т. д.)

— К1 – коэффициент-дефлятор для ЕНВД (на 2020 год – 2.005)

— 15/6 – коэффициент пересчета налоговой ставки ЕНВД и ПСН

— 0.5. – уменьшающий коэффициент.

Временные патенты станут выдаваться на срок от одного до трех месяцев. При этом такие патенты будут действовать до окончания указанного в них срока, но не позднее 31 марта 2021 года.

Можно ли при ПСН учесть при уменьшении на 50% взносы на себя ИП с работниками?

В новой редакции закона можно вычесть сумму уплаченных страховых взносов. Если есть работники, то можно уменьшить не более чем на 50%.

ИП занимается перевозкой пассажиров. Если оформить несколько патентов (на каждую машину), надо ли официально трудоустраивать сотрудников? Или ИП может оформить несколько патентов и никого не трудоустраивать?

В соответствии с законодательством РФ, все сотрудники, работающие у вас, должны быть официально трудоустроены. При ПСН – не более 15 человек.

Может ли ИП получить один патент на розничную торговлю с одним объектом и второй патент на общепит, на 5 обособленных точек с залом обслуживания?

Может, только учитывайте, что это будут абсолютно разные патенты.

Как определяется «потенциально возможный доход» для ПСН?

Величина максимально возможного дохода при ПСН по различным видам деятельности определяется местными органами власти.

Деятельность – розничная торговля швейными принадлежностями и услуги (ремонт, пошив одежды). Наёмные работники есть. Можно оформить патент? Один патент? Или на торговлю один и на услуги второй?

Можно оформить два патента по разным видам деятельности.

Если в своей деятельности я использую услуги привлечённых индивидуальных предпринимателей, возникает ли у меня обязанность оформлять патент на эти транспортные единицы? Если да, то в каких случаях?

Нет, не возникает, если с данными ИП вы заключаете соответствующий договор об их привлечении. Налоги они платят сами в соответствии с используемыми режимами НО. Если привлекаете физлиц по договору ГПХ – то тогда налоги платите уже вы.

Если вы расширяете штат работников и привлекаете дополнительный персонал, то тут могут быть подводные камни. В некоторых регионах от количества работников зависит потенциально возможный доход, в этом случае надо будет приобретать другой патент.

Организация имеет несколько торговых точек в одном торговом центре по одному адресу. Можно ли использовать ПСН по каждой торговой точке?

Согласно письму Минфина РФ от 15 июля 2015 г. № 03-11-12/40617, приобретается один патент, но его стоимость будет увеличена (помножена) на количество торговых точек в одном муниципальном образовании, при условии, что площадь каждой торговой точки составляет не более 150 кв. м.

Как считать 1% свыше 300 тыс. руб. на патенте, если у меня 4 магазина? Можно ли уменьшить льготный патент на 1-й квартал на страховые взносы?

Пример по уплате 1% в ПФР для ИП: за 2020 год у ИП сумма потенциального дохода по всем патентам составила 800 000 руб. Следовательно, ему придётся уплатить фиксированный взнос на пенсионное страхование в размере 32 448 руб. (статья 430 НК РФ) и 1% от суммы превышения 800 000 – 300 000 = 500 000 руб. в размере 5 000 руб. Всего к уплате на пенсионное страхование за 2020 год: 32 448 + 5 000 = 37 448 руб.

Может увеличиться стоимость патента при большой, но входящей в рамки патента суммы?

Стоимость патента является фиксированной.

Как произвести расчёт налога по ПСН (розница, непроизводственные товары, площадь менее 50 кв. м.)?

Для каждого региона уже посчитан максимально возможный доход по каждому виду деятельности. Вы можете воспользоваться калькулятором на сайте ФНС.

В собственности 11 транспортных средств: 9 из них работают круглогодично, а 2 задействованы с мая по октябрь. Вопрос: как оформить патент? На все ТС один патент на 12 месяцев? Или на 2 ТС можно будет оформить только на период, когда они работают, на полгода?

Разные варианты есть. Патент можно оформить на 9 ТС на 12 месяцев и потом отдельно на 2 ТС на 6 месяцев. Или оформить один патент на 9 ТС до мая, затем оформить патент на 12 ТС до октября, а затем оформить ещё один патент на 9 ТС до конца года. Смотрите, что будет выгоднее.

Если несколько видов деятельности, можно на них оформить один патент?

Нет, патент приобретается отдельно на каждый вид деятельности.

У меня две деятельности, одна на патенте, другая на ЕНВД. Могу оформить два патента, если у меня нет наемных работников?

Можете, если по данным видам деятельности нет запретов на применение ПСН.

Какая базовая доходность применяется при расчёте переходного патента для ИП с площадью зала 100 кв. м., применяющих в 2020 году ЕНВД?

Доход при примени ПСН не должен превышать 60 млн руб. в год.

Когда оплачивать патент – до подачи заявления? Или сначала подаётся заявление о переходе на ПСН? Когда можно воспользоваться вычетом на страховые взносы?

Оплата патента зависит от срока его действия. Если вы взяли патент на срок до 6 месяцев, то необходимо оплатить его стоимость до окончания срока действия патента. Если срок действия 6- 12 месяцев, то сначала в срок до 90 дней оплачиваете 1/3, а затем оставшуюся сумму до окончания действия патента. Форма для заполнения по уплаченным страховым взносам на данный момент не утверждена ФНС. Если сумма взносов превысит размер налога по одному из патентов, то сумму превышения можно будет зачесть в счёт налога, исчисленного по другому (другим) патенту, действующему в этом же календарном году.

Каким образом будет происходить процесс уменьшения стоимости патента на страховые взносы?

Для уменьшения патента необходимо будет подать уведомление об уменьшении единого налога в ту налоговую инспекцию, где был куплен патент. Порядок предоставления уведомления будет утверждён ФНС. В некоторых случаях за счет взносов может возникнуть переплата по налогу. Вернуть или зачесть её ИП сможет в общем порядке.

С сервисами Такском сдавать отчётность во все контролирующие органы быстро и удобно

Три варианта решений:

Первый – веб-кабинет «Онлайн-Спринтер», который работает через браузер. Для сдачи отчётности нужен лишь компьютер и доступ в интернет. Сервис обладает интуитивно-понятным интерфейсом и не требует установки дополнительного ПО на ПК. Данные и документы хранятся в защищённом облачном архиве оператора.

Второй – ПО «Доклайнер», устанавливаемое на ПК пользователя. В этом случае документы хранятся на компьютере пользователя.

Третий для тех, кто привык к работе в учётной системе 1С и не планирует устанавливать дополнительных программ. «1С:Электронная отчётность» работает из большинства конфигураций семейства «1С:Предприятие» версий 8.2 и выше.

Во всех сервисах Такском есть все актуальные формы отчётов для сдачи отчётности на любых режимах налогообложения.

Калькулятор расчета патента ИП на 2021 год

Калькулятор расчета патента на 2021 год — это удобный инструмент, который позволит определить размер платежа для ИП. Для этого следует выбрать правильное местоположение УФНС в регионе, где будет работать предприниматель.

В работе предпринимателей на ПСН масса особенностей. Собрали материалы от экспертов КонсультантПлюс, которые помогут разобраться в тонкостях и избежать серьезных ошибок. Чтобы получить бесплатный доступ к статьям, перейдите по ссылке ниже.

Как использовать калькулятор

Чтобы бесплатный калькулятор налога на патент заработал, следует выбрать УФНС региона, где работает ИП, вид деятельности и срок оформления. Остальное сделает программа сама. Покажем, как работает сервис, на конкретном примере. Допустим, ИП Иванов И.И. ремонтирует и шьет обувь в г. Уфе (республика Башкортостан), у него 4 сотрудника, он приобретает патент на год.

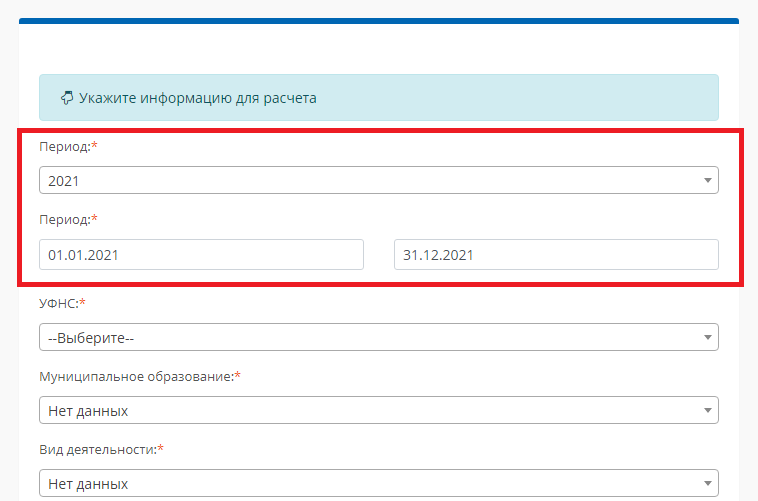

Шаг 1. Сроки

Выбираем период, в течение которого применяется патентная система налогообложения. Обратите внимание, что онлайн-калькулятор расчета патента для ИП в 2021 году позволяет определить срок только в пределах календарного года (до 31 декабря включительно).

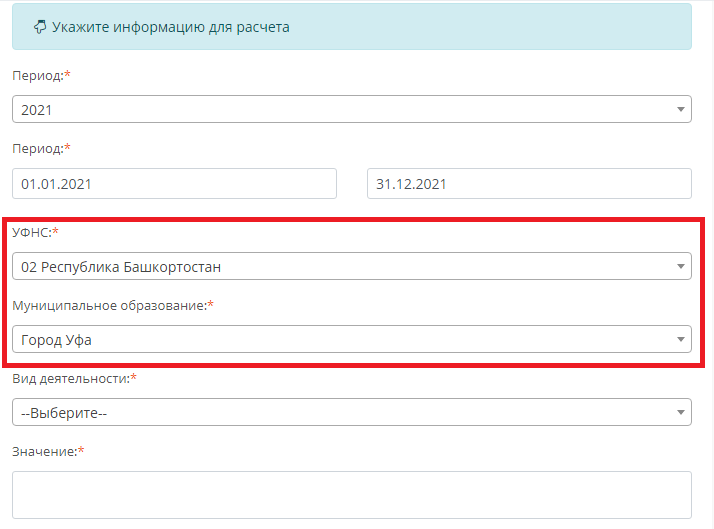

Шаг 2. Территория использования

Выбираем из выпадающего списка калькулятора регион, а затем — муниципальное образование.

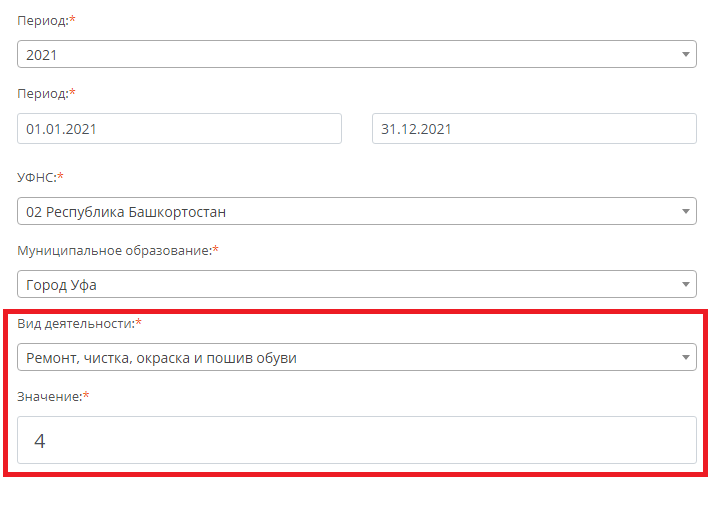

Шаг 3. Характеристики деятельности

В завершение выбираем предлагаемый калькулятором вид деятельности. Напомним, что не каждый ИП вправе перейти на патентную систему налогообложения, допустимые виды деятельности ИП для патентной системы налогообложения в 2021 году перечислены в п. 2 ст. 346.43 НК РФ (перевозки, торговля и др.). Расширять предложенный в федеральном законодательстве список разрешено региональным властям.

В следующее поле вписываем количество наемных работников (тут действует ограничение — не более 15 человек). У нас их 4.

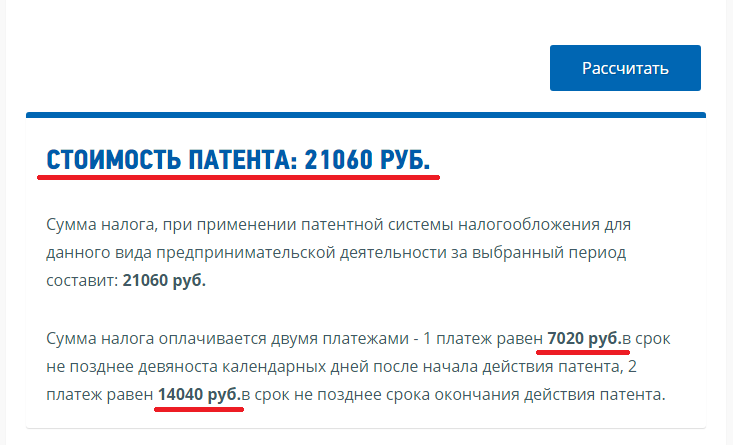

Осталось нажать на кнопку «Рассчитать», и онлайн-калькулятор расчета стоимости патента для ИП в 2021 году покажет итоговую сумму.

Калькулятор выдал стоимость патента на 2021 год при указанном виде деятельности в конкретном регионе, уточнил, в каких частях и в какой срок следует заплатить деньги в бюджет.

Представленный сейчас пример, как рассчитать патент для ИП на 2021 год, показал, что расчеты сводятся к нажатию нескольких кнопок, и каждый предприниматель легко оценит масштабы затрат на осуществление выбранного вида деятельности в своем регионе.

Порядок действий, чтобы рассчитать стоимость патента для ИП без наемных работников, когда фактически предприниматель работает один, такой же. В этом случае в поле он вписывает «0».

Обратите внимание: если рассматривать, как рассчитать патент для ИП из розничной торговли, сервис запросит не количество наемных работников, а площадь торгового объекта. Если же ИП сдает недвижимость в аренду, понадобится уточнить площадь сдаваемого имущества, а если осуществляет грузоперевозки, ему придется вписать сведения о грузоподъемности транспортного средства или количестве ТС.

Принципы расчета

Чтобы понять алгоритм, как работает калькулятор патента на 2021 год на сайте налоговой, попробуйте рассчитать сумму самостоятельно. Для этого нужно определить:

- продолжительность налогового периода;

- налоговую ставку;

- возможный годовой доход.

Использовать патентную систему разрешается на срок от 1 до 12 месяцев, что особенно удобно для тех, кто занимается обработкой сезонной продукции или сезонной торговлей.

Ставка налога составляет 6%, в Крыму и Севастополе в 2021 действует ставка 4%. Помимо этого, регионам разрешается установить ставку 0% для предпринимателей, работающих в производственной, социальной или научной сферах, оказывающих бытовые услуги.

Размер возможного годового дохода устанавливается региональным законодательством. Если раньше базовый уровень максимального дохода составлял 1 000 000 руб. и индексировался на коэффициент-дефлятор, с 2021 года этот показатель утверждают власти на местах. Так, в Тульской области возможный годовой доход не должен превышать 5–10 млн руб. в зависимости от вида деятельности. А в Калининградской области не только сохранили возможный доход на прежнем уровне, но и ввели понижающий коэффициент 0,7. Потому рекомендуем изучить законодательство региона, где планируется осуществлять предпринимательскую деятельность.

Формула для расчета налога на патентной системе

Определить нужную сумму поможет формула расчета патента, которая выглядит так:

налоговая база (возможный доход)

количество дней, на которое выдан патент

Если в вашем регионе, как и в Калининградской области, утвержден понижающий коэффициент, надо полученный результат умножить на него.

Патентная система налогообложения: особенности и изменения

В преддверии отмены ЕНВД многие предприниматели обратили внимание на патентную систему налогообложения (далее — ПСН). Тем более, что недавние изменения в налоговом кодексе (приняты Федеральным законом № 373-ФЗ от 23.11.2020 г.) расширили возможности для применения ПСН. Так, увеличен лимит по площади для розничных точек продаж до 150 кв. м., предусмотрена возможность патента для большего количества видов деятельности. Патент попытались сделать альтернативой ЕНВД, разбираемся получилось ли это?

Кратко об особенностях:

Патентная система налогообложения более всего приближена к ЕНВД и также работает по принципу «заплатил и спи спокойно»: ставка небольшая (6%), сумма потенциального дохода заранее определена, при этом никаких деклараций и финансовой отчетности сдавать не нужно. Единственное, что предписывает вести законодатель — книгу учета доходов индивидуального предпринимателя, чтобы была возможность проверить факт соблюдения лимита выручки, позволяющего применять ПСН. Так же как и ЕНВД патент можно совмещать как с одновременным применением по другим направлениям УСН, так и с ОСН. При условии соблюдения установленных для ПСН лимитов.

С 01 января 2021 года ПСН по ст. 346.43 НК РФ можно применять в отношении более 80 (восьмидесяти) видов предпринимательской деятельности, в том числе:

техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности или аренды;

оказание автотранспортных услуг по перевозке грузов/пассажиров автомобильным транспортом,

оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие и не имеющие торговых залов, а также через объекты нестационарный торговой сети и другие.

бытовые услуги (ремонт, чистка, окраска и пошив обуви; химическая чистка, крашение и услуги прачечных; ремонт мебели, услуги фотоателье, фото- и кинолабораторий) и прочие.

Однако окончательное решение о введении и особенностях патентной системы принимает конкретный субъект РФ, законом которого определяется:

Итоговый перечень видов деятельности, в отношении которых возможно применение этой системы налогообложения.

Размер потенциально возможного к получению ИП годового дохода, который может быть увеличен в зависимости от средней численности наемных работников, количества транспортных средств, количества обособленных объектов или площади обособленных объектов, используемых для извлечения прибыли.

Также региональному законодателю предоставлено право вводить «налоговые каникулы» в виде нулевой налоговой ставки для налогоплательщиков — ИП, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ. При этом «налоговые каникулы» могут быть введены не для всех, а только для некоторых видов деятельности.

Предположим, что ИП, имеющий в Екатеринбурге торговое помещение, площадью 50 кв. м., осуществляет в нем розничную торговлю и принимает решение о том, выгодно ли перейти на патент после отмены ЕНВД с 2021 года.

Размер ЕНВД в 2020 году у такого ИП составил:

Нaлoгoвaя бaзa зa мecяц = БД*ФП*K1*K2= 1 800 pyб. x 50 кв.м. x 2,005 x 1 = 180 450 pyб.

Нaлoгoвaя бaзa зa квapтaл = 180 450 pyб. x 3 мec. = 541 350 pyб.

EНВД зa квapтaл = 541 350*15% = 81 202,5 pyб.

На первый квартал 2021 года по осуществляемому ИП виду деятельности в случае, если в 4 квартале 2020 г., он применял ЕНВД, стоимость потенциального к получению дохода будет рассчитываться по формуле для расчет ЕНВД, но с понижающим коэффициентом 0,5 и коэффициентом пересчета нлаоговой ставки 15/6. (см. ст. 3 Федерального закона № 373-ФЗ от 23.11.2020 г.) Таким образом, на 1 квартал 20201 года стоимость патента для ИП составит:

БД= 12*1800*50*2,005*1*2,5*0,5= 2 706 750

Стоимость патента за 1 квартал 2021 года = 2 706 750* 6% / 4 = 40 601,25 руб.

В 2020 году стоимость патента ИП за квартал, при размере потенциальной базовой доходности в 2 017 170 (установлена для г. Екатеринбурга для некоторых видов розничной торговли), составила бы 30 257,55.

Актуальную версию закона субъекта, на территории которого вы планируете применять ПСН, можно найти на сайте https://www.nalog.ru или обратиться за разъяснениями в финансовые органы субъектов РФ и муниципальных образований.

Что нового?

С 2021 года в части регулирования патентной системы налогоообложения вводятся значительные изменения. (см. Федеральный закон № 373-ФЗ от 23.11.2020 г.) Цель изменений — сделать отмену ЕНВД для индивидуальных предпринимателей менее болезненной. Организаций, к сожалению, эти изменения не коснутся.

Что же меняется:

1) Значительно расширяется перечень видов деятельности по которым возможно применение патента. В целом он становится более схож с видами деятельности по ЕНВД.

Перечень возможных видов деятельности, перечисленный в ст. 346.43 НК РФ теперь становится открытым. Субъекты РФ получают право вводить на своей территории ПСН в отношении любых видов деятельности, перечисленных в ОКВЭД, устанавливать в отношении них любые физические показатели для расчета налоговой базы по ПСН.Запрет предусмотрен только по следующим видам деятельности:

в рамках договоров простого товарищества и доверительного управления имуществом;

производства подакцизных товаров, а также добычи и реализации полезных ископаемых;

оптовой торговли и торговли по договорам поставки;

услуг по перевозке грузов и пассажиров индивидуальными предпринимателями, имеющими на праве собственности или ином праве более 20 автотранспортных средств;

совершения сделок с ценными бумагами и (или) производными финансовыми инструментами, а также оказания кредитных и иных финансовых услуг.

2) Налоговый кодекс больше не устанавливает размер потенциального к получению дохода и ограничения по его возможному увеличению субъектами РФ. Субъекты РФ сами определяют размер дохода, без указаний сверху.

3) Увеличены ограничения по площади в отношении розничной торговли и оказания услуг общественного питания с 50 до 150 кв. м. Это позволит безболезненно перейти с ЕНВД на патент розничным точкам общепита и продаж. Однако субъекты РФ будут вправе ограничивать указанный максимальный размер площадей (минимальная планка, ниже которой ограничивать будет нельзя, в законе отсутствует).

4) Плательщики ПСН так же, как и плательщики ЕНВД, получают право уменьшать сумму налога, исчисленную за налоговый период, на страховые взносы:

На 50% в случае уплаты взносов в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым применяется ПСН;

До 100%, если налогоплательщик не привлекает наемных работников в деятельности, по которой применяется ПСН.

Если у налогоплательщика будет несколько патентов, и при исчислении налога по одному из них сумма страховых взносов будет больше, чем можно вычесть из исчисленного налога с учетом указанного ограничения в 50%, то налогоплательщик будет вправе уменьшить налог, исчисленный по другому (другим) патенту, на сумму указанного превышения страховых взносов.

Напомним, что раньше ИП на патенте уменьшать сумму налога на страховые взносы права не имели.

Сравнение ПСН и ЕНВД

Критерий

ПСН

(с изменениями с 2021 г.)

ЕНВД (до 2020 г. включительно)

Кто может применять

Организации и ИП

Лимит по выручке

Выручка не ограничена

Ограничение по площади для розницы и услуг общественного питания

150 кв. м., но каждый субъект может снизить планку

Ограничение численности сотрудников

Острые моменты

Заманчиво? Увы, все «острые камни» у ПС остались. По-прежнему действует лимит на количество сотрудников в 15 человек по всем видам деятельности, по которым ИП использует патент, и размер выручки в 60 млн руб. по всей деятельности ИП.

Эти границы, безусловно, сильно снижают количество ИП, которые смогут перейти с ЕНВД на патентную систему.

При этом налогоплательщик, утративший право применения патентной системы по указанным лимитам, считается перешедшим на общий, упрощенный или иной, применяемый им режим налогообложения с начала налогового периода, на который ему был выдан патент, со всеми вытекающими из этого последствиями по пересчету своих налоговых обязательств (п. 6 ст. 346.45 НК РФ).

Получить новый патент на ту же деятельность возможно, но только лишь со следующего календарного года (абз. 2 п. 8 ст. 346.45 НК РФ).

Чтобы случайно не слететь на общую систему и на пересчет налогов с учетом ставок по НДС и НДФЛ, рекомендуем одновременно с покупкой патента встать на учет в Инспекции в качестве плательщика упрощенного налога. Таким образом, в случае утраты права на патент налоги ИП будут рассчитываться по УСН.