Как самому рассчитать проценты по кредиту

Кредитный калькулятор онлайн

Найдено 5 кредитов банков по вашим параметрам

- Условия

- Требования

- Документы

- Условия

- Требования

- Документы

- Условия

- Требования

- Документы

- Условия

- Требования

- Документы

- Условия

- Требования

- Документы

Лучшие предложения по кредитам для вас!

Банки предлагают все новые кредитные программы, которые можно оформить под низкую ставку, по упрощенной схеме и с минимумом документов. Задача клиента — оценить выгодность предложений банков. Для этого портал Bankiros.ru предлагает воспользоваться калькулятором кредитов.

Возможности онлайн калькулятора кредита

Наш онлайн-калькулятор потребительского кредита — это удобный сервис, в котором пользователь может производить расчеты сам, без обращения в банк. Конкретно калькулятор позволяет:

- Вычислить полную стоимость кредита — с учетом основного долга и «капающих» процентов;

- Учесть схему расчета, которую применяет банк, — аннуитет или дифференцированный платеж;

- Включить в расчеты все комиссии и дополнительные платежи — единовременные или регулярные;

- Подобрать кредитные предложения исходя из параметров, введенных в калькулятор;

- Увидеть информацию в виде диаграммы и сводного графика платежей, который можно сохранить и распечатать.

Таким образом, еще на подготовительном этапе клиент просчитает финансовую нагрузку в калькуляторе. Это поможет сравнить несколько кредитных программ и выбрать ту, что сулит меньше рисков. Также калькулятор экономит время: теперь не нужно обращаться в каждый банк по отдельности, чтобы запросить примерный график платежей.

Относительно каких параметров происходит расчет?

На что опирается банковский клиент, когда выбирает ссуду? На условия кредитования. Их уже учитывает онлайн-калькулятор Bankiros.ru, в который нужно ввести всю совокупность параметров — сумму кредита, ставку, срок, схему платежей и др. Подробнее:

- Сумма кредита. Речь об объеме средств, который клиент занимает у банка (без учета процентов, комиссий и страховки). В 2021 году сумма потребкредитов в среднем составляет от 30 тыс. до 5 млн. рублей. Если предоставить банку залог, сумма значительно вырастает — до нескольких десятков млн. рублей.

- Процентная ставка. Представляет собой плату за пользование заемными средствами, выраженную в процентах. Начисляется по отношению к сумме кредита за определенный период (обычно — год). Сегодня средняя ставка составляет от 9 до 13% годовых. Считается, что это ключевое условие любой ссуды. Кроме динамики рынка, на ставку влияет кредитное прошлое клиента, его текущая финансовая нагрузка и доход.

- Срок. Это время, на которое выдается кредит. Судя по актуальным предложениям банков, может составлять от полугода до пяти лет, но окончательно утверждается самим заемщиком. Чем больше срок — тем меньше платеж (и наоборот). Важен и момент выдачи — день, с которого стартовал срок кредитования. Именно тогда банк начинает взимать проценты.

- Способ погашения. Иначе это называют схемой начисления платежей, которая существует в двух вариантах — аннуитетных и дифференцированных выплат. Обычно схему для конкретного кредита определяет банк, но иногда выбирает и сам клиент, исходя из того, какой платеж ему выгоднее.

Большой плюс калькулятора стоит в том, что он учитывает все параметры, в то время как заемщики упрощают расчеты. Например, единственным ориентиром при выборе кредита считается ставка, отсюда — рекламные лозунги банков о «самых низких процентах». На деле же, перекрывать формально выгодную ставку могут дополнительные платежи, поэтому онлайн-калькулятор так необходим: с ним пользователи точно определяют размер переплаты, в обход банковским уловкам.

Аннуитетный платеж по кредиту

Кроме комиссий есть еще одно условие кредита, которое часто ускользает от внимания заемщиков, — это порядок платежей. Калькулятор Bankiros.ru производит расчет аннуитетных платежей по кредиту наравне с дифференцированными (указать это можно, кликнув на соответствующую кнопку). В чем же особенность аннуитета и почему именно этим способом банки рассчитывают ссуды чаще всего?

Аннуитет предполагает, что банк начисляет равные платежи в течение всего срока кредитования. При этом в первой половине срока задолженность по кредиту практически не гасится, поскольку деньги заемщика идут преимущественно на проценты. Платежи небольшие, но за счёт этого увеличивается сумма начисляемых процентов, а следовательно — растет выгода банка.

Дифференцированный платеж по кредиту

При дифференцированном платеже задолженность по кредиту погашается равномерно, начиная с первых выплат, а проценты начисляются по фактическому остатку. Поэтому каждый последующий платеж будет меньше предыдущего, что снижает стоимость кредита. В случае досрочного погашения при таком виде платежей заемщик может существенно сэкономить на выплачиваемых процентах.

С точки зрения переплаты дифференцированный кредит выгоднее аннуитета. Однако у него есть минус: в первые месяцы погашения платежи будут большими, что может оказаться неподъемным для клиента. Аннуитет же предполагает фиксированную, относительно небольшую плату. Еще один довод в пользу аннуитета — такой кредит проще найти. Большинство банков предпочитает аннуитетную схему, под нее же разрабатывается больше новых программ.

Как рассчитать кредит калькулятором онлайн?

Убедиться, кредит с каким платежом выгоднее, можно на Bankiros.ru. Наш калькулятор кредитов имеет простой и понятный интерфейс, а все расчеты производит в несколько кликов. Ниже приводим детальную инструкцию:

- Введите основные условия кредита — сумму, валюту, срок и значение процентной ставки;

- Укажите, по какой схеме будет производиться расчет платежей — аннуитетной или дифференцированной;

- В календаре выберите дату, на которую запланировано оформление кредита;

- Если нужно, добавьте к расчетам комиссии — единовременную и/или дополнительные.

Больше действий совершать не нужно: калькулятор рассчитает кредит автоматически, как только пользователь введет все условия.

Результат расчета кредита онлайн-калькулятором

Результаты расчетов появятся на экране моментально. Они включают несколько пунктов:

- полная стоимость кредита;

- размер и процент переплат;

- дата окончания платежей;

- детальный график выплат.

Для наглядности эти данные калькулятор представит не только текстом и цифрами, но и в виде круговой диаграммы. А по ссылке «Показать подходящие кредиты» Bankiros.ru отобразит список кредитных программ, которые отвечают указанным в калькуляторе условиям.

Расчет ежемесячного платежа по кредиту калькулятором

Проиллюстрируем работу калькулятора на примере. Предположим, что в октябре 2019 года пользователь планирует занять у банка 250 000 рублей под ставку 11,50%. Срок выплат — два года. Какие расчеты по потребительскому кредиту произведет калькулятор?

- В нашем примере общая сумма выплат составит 281 041.89 рублей;

- Размер переплаты — 31 041.89 рублей, или 12.42 % от исходной суммы;

- Последний платеж по кредиту придется октябрь 2021 года.

Теперь обратимся к графику выплат. Калькулятор подробно показывает структуру ежемесячного платежа — ту часть, которая идет погашение «тела» кредита, и начисленный процент.

Как рассчитать проценты по кредиту

Часто люди при выборе кредита руководствуются только размером процентной ставки: чем она меньше, тем выгоднее, — но не учитывают другие важные факторы. В частности, сам порядок начисления процентов в составе платежа. Зная, по какому принципу ежемесячно рассчитываются ссудные проценты по кредиту, вам будет проще подобрать кредит. Понимание схем начисления платежа, умение оперировать формулами позволит правильно выбрать банк и спланировать свой личный и семейный бюджет.

Способы начисления процентов

Банки применяют 2 основных способа начисления процентов по кредиту: аннуитетный и дифференцированный. Конечная разница между ними для заемщика — в сумме, которую нужно будет выплачивать каждый месяц.

Дифференцированный график

Тело выданного кредита, то есть размер займа, равномерно делится на весь срок, а проценты ежемесячно начисляются на остаточный объем денег. Логично, что самые большие выплаты будут сразу после получения кредита, но каждый месяц они будут уменьшаться. этой особенности ежемесячного платежа по кредиту суммы в графике отражаются неравными значениями.

Аннуитетный график

При аннуитетном способе расчета основной долг по платежу разбивается на неравные части: самая малая сумма приходится на начало срока, наибольшая — на конец. Процентная ставка также начисляется на остаток тела кредита. Значит, доля ссуды (суммы займа) в ежемесячном платеже будет увеличиваться, а доля процентов, соответственно, снижаться. При этом сам размер аннуитетного взноса остается неизменным.

Аннуитетный способ более понятен заемщику и чаще используется банками. , по его формулам проще рассчитать вознаграждение банку, , заемщик каждый раз платит одну и ту же сумму.

Ежемесячный платеж и долю процентов можно вычислить самостоятельно или с помощью кредитного калькулятора

Как рассчитать проценты по займам с аннуитетным графиком

Подсчет процентов по такому кредиту ведется в 2 этапа.

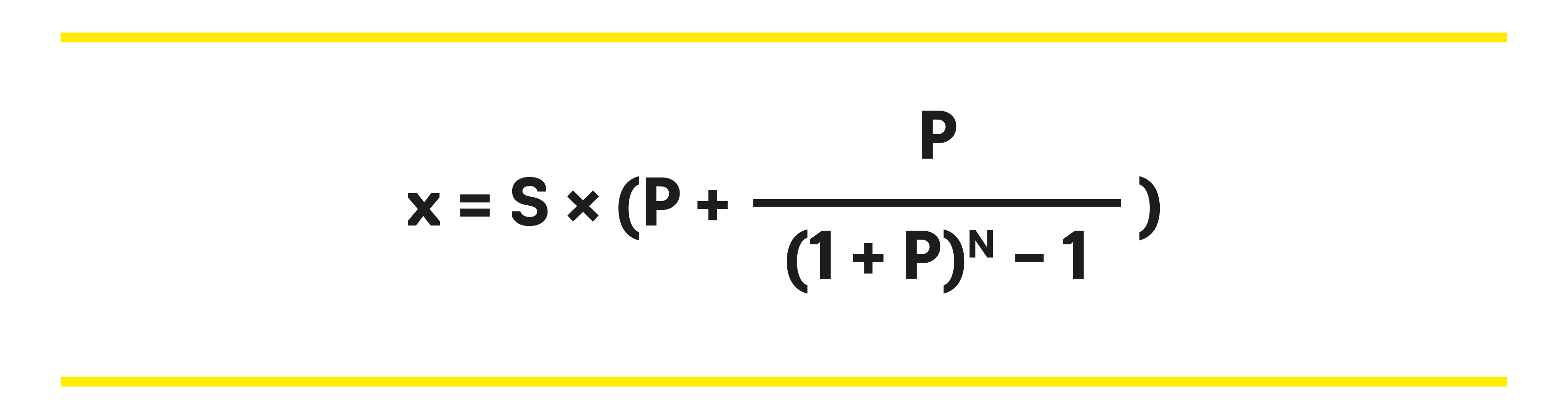

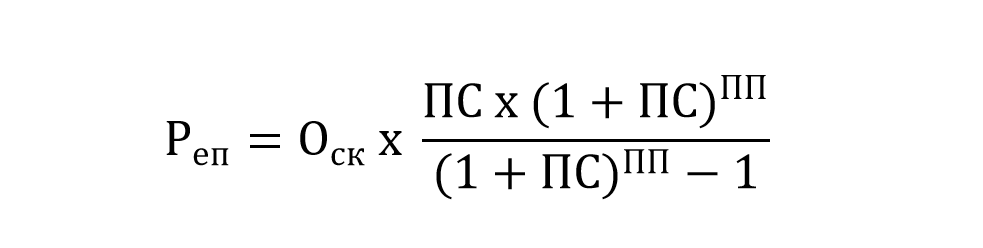

1. Определяется размер ежемесячного платежа (x) по следующей формуле:

Здесь S — сумма займа, P — 1/100 доля процентной ставки (в месяц), N — срок кредитования (в месяцах).

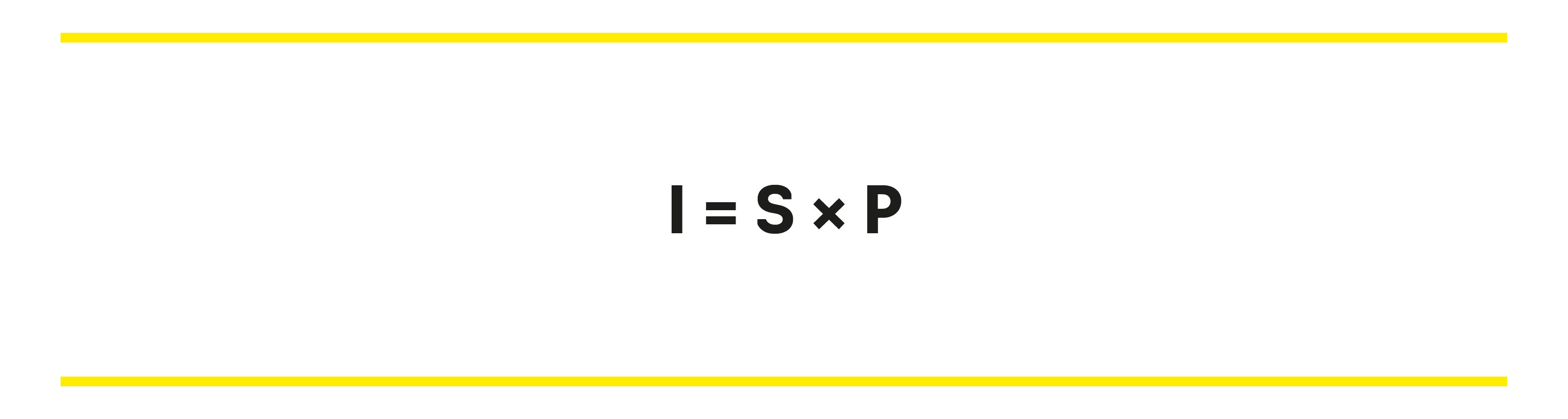

2. Вычисляется доля процентов (I) в ежемесячном взносе по формуле:

Здесь S — остаточный объем средств, P — упомянутая ранее процентная ставка.

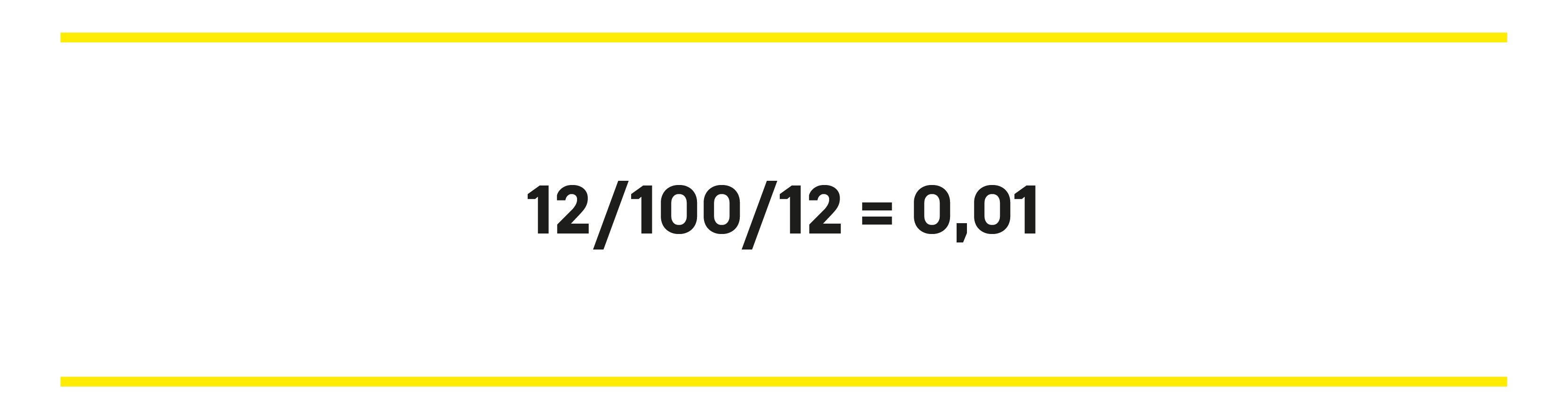

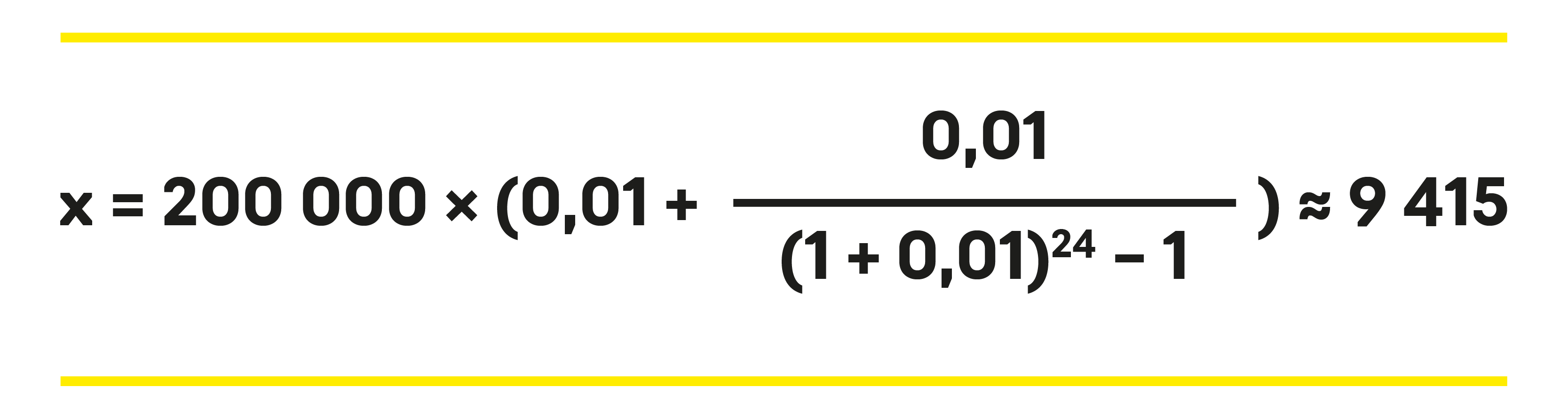

Разберем на примере. Вы планируете взять 200 000 руб. под 12% годовых сроком на 24 месяца. Чтобы вычислить значение P, разделите размер ставки на 100 и затем на 12:

Далее нужно рассчитать размер аннуитетного ежемесячного платежа (по формуле 1). Он получился равным примерно 9 415 руб.

Затем нужно рассчитать ежемесячные процентные и долговые части в составе платежей по аналогии с таблицей:

Как рассчитать проценты по кредиту дифференцированным графиком

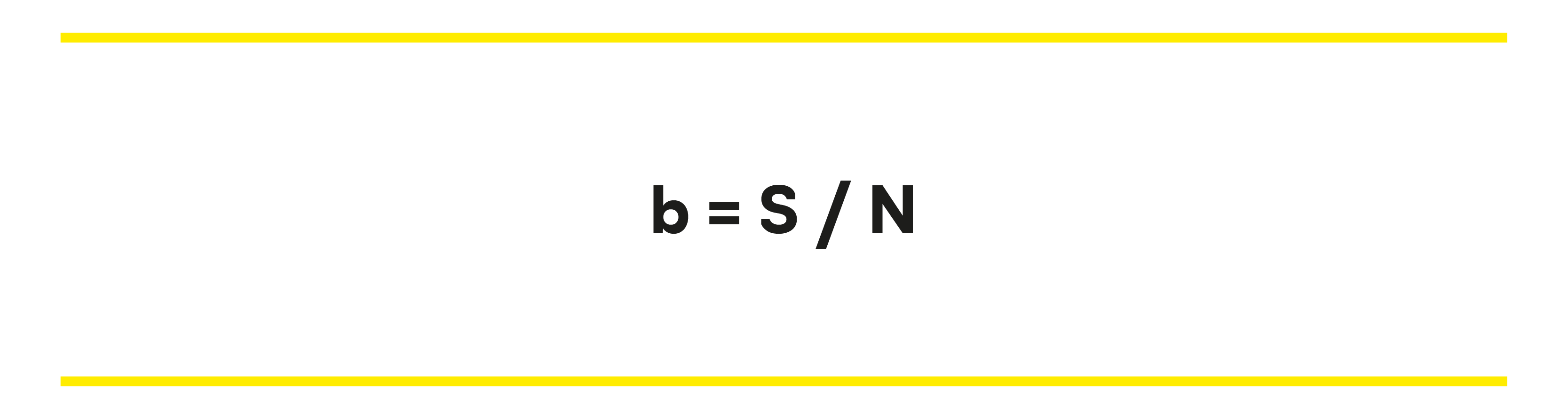

При дифференцированном методе тело кредита делится на равные части — так вычисляется долговая часть ежемесячного платежа (b). Используется следующая формула:

Здесь S — размер займа, N — количество месяцев.

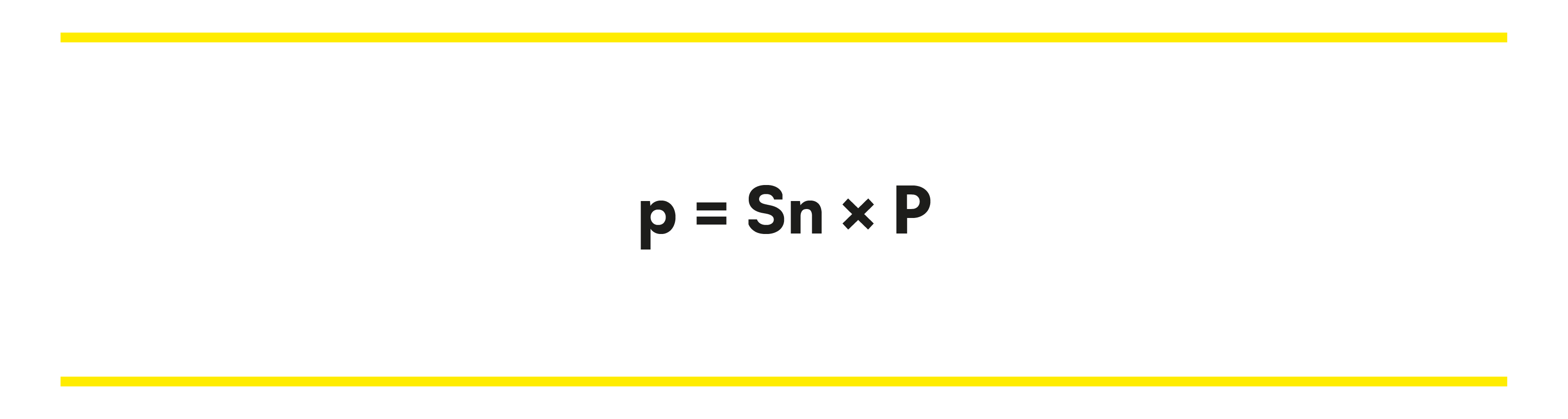

Затем нужно самим определить проценты (p), для чего используется следующая формула расчета:

Здесь Sn — остаток тела кредита, P — процентная ставка, известная по предыдущим формулам.

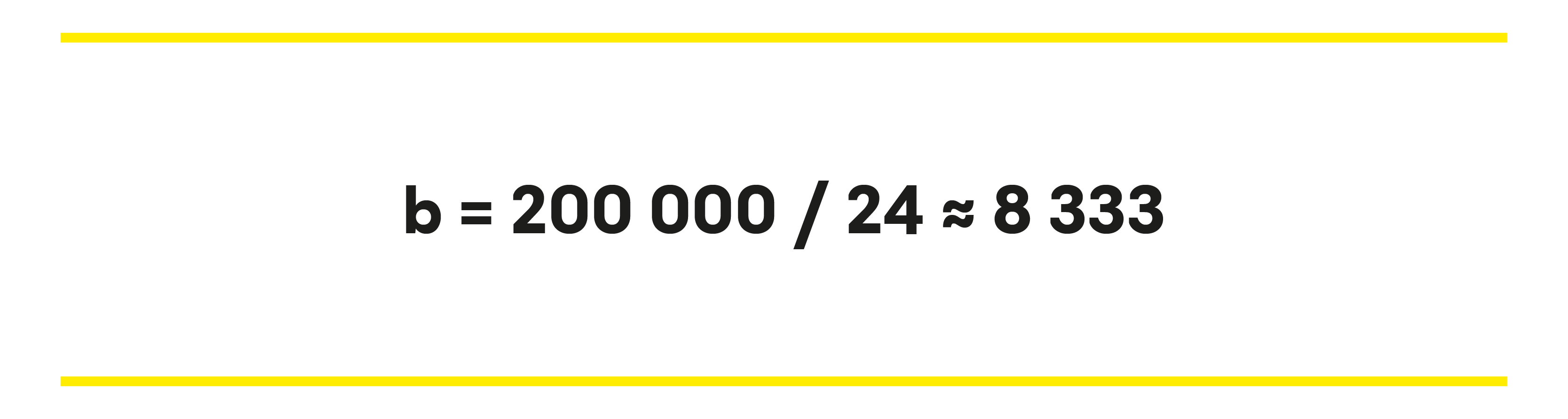

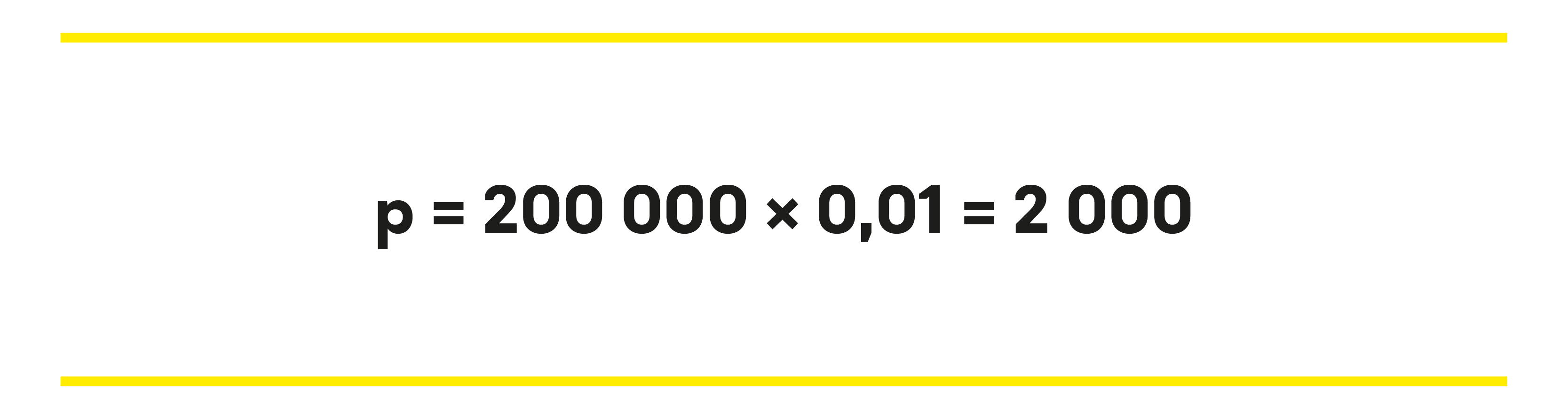

Если подставить в уравнения условия займа, получим долговую часть, равную 8 333 руб., и вознаграждение банку (проценты) в размере 2 000 руб. — все это включено в сумму первого ежемесячного платежа 10 333 руб. (8 333 + 2 000).

Итоги в табличной форме:

Использование кредитного калькулятора

Заемщики, которые не хотят разбираться в формулах и тратить время на вычисление платежа, могут воспользоваться кредитным калькулятором на банковских сайтах и финансовых порталах. Чтобы вычислить сумму платежа, достаточно указать необходимую сумму и срок: система подберет предложение из базы данных банка.

Обратите внимание, кредитный калькулятор транслирует базовые условия. Ставки, срок, сумма, которую в итоге одобрит банк зависят от анализа благонадежности клиента. Это стандартная процедура, которая используется при выдаче кредитов всеми финансовыми учреждениями и включает проверку платежеспособности, финансовой стабильности и добросовестности потенциального заемщика.

Что влияет на проценты

На переплату влияет много факторов: дата выдачи займа, досрочное погашение, фактическое время пользования. Так как заранее предсказать день выдачи банком денег невозможно, то и окончательная переплата по кредиту будет разниться с рассчитанной самостоятельно. Общие моменты:

- краткосрочный заем обойдется дешевле, чем долгосрочный;

- чем больше средств для погашения долга вы внесете досрочно, тем меньше процентов придется выплатить.

Учесть все тонкости и выбрать условия кредита без посещения банка поможет кредитный калькулятор Райффайзенбанка. С этим инструментом легче оценить свои финансовые возможности в случаях, когда срочно понадобились деньги на ремонт, образование, крупные покупки. А без залогов и поручителей позволит вам реализовать любые планы.

Как рассчитать проценты по кредиту и ежемесячный платеж

Учимся рассчитывать процент по кредиту и ежемесячный платеж, чтобы выбрать из предложений банков самый выгодный вариант с наименьшей переплатой.

- Состав суммы кредита

- Что влияет на размер ставки по кредиту

- Из чего состоит ежемесячный платеж

- Какими бывают ежемесячные платежи

- Какие данные нужны для расчета платежа по кредиту

- Как можно посчитать ежемесячный платеж

- Как рассчитать аннуитетный платеж

- Как рассчитать дифференцированный платеж

При выборе кредита мы чаще всего ориентируемся на ставку и, конечно, ищем самую выгодную. Но это можно сравнить с импульсивными покупками в магазине, когда мы хватаем без разбора товары по акции. В итоге оказывается, что мы здорово переплатили или приобрели совсем не то, что было нужно.

На размер переплаты и ежемесячного платежа влияет множество факторов. Один из них – порядок начисления процентов.

Зная, как рассчитать платеж, вы поймете, где и под какие условия лучше взять кредит, чтобы выплаты вас устраивали.

Состав суммы кредита

Кредит состоит не только из основной суммы, которую вы занимаете у банка. А также:

- из процентов, которые нужно заплатить за использование заемных средств;

- различных комиссий, которые банк начисляет за свои услуги;

- выплат за услуги третьих лиц – например, оценщиков и нотариусов;

- платы за выпуск и обслуживание карты;

- страховок – на жизнь, здоровье, имущество;

- других выплат, предусмотренных договором.

Имейте ввиду, что не все страховки обязательны. Например, можно отказаться от страхования здоровья, но, если речь идет об ипотеке, страхование имущества необходимо.

Кредиторы не имеют права прописывать дополнительные выплаты мелким шрифтом и не рассказывать о них клиенту. Если после подписания договора появилась новая переплата, вы имеете право обратиться в суд и вернуть уже уплаченные деньги.

Сумма, которая отражает все вышеперечисленные затраты, называется полной стоимостью кредита или ПСК.

Раньше некоторые банки умалчивали эту информацию, чтобы не распугать клиентов, но с 2014 года они обязаны крупным шрифтом указывать ПСК в отдельной рамке на первой странице договора, а также в графике выплат.

Чтобы рассчитать ПСК, нужно сложить сумму кредита – СК, проценты – %, сумму всех комиссий – СВК.

Допустим, вы хотите взять кредит на 10 000 рублей.

Переплата по процентам – 1 000 рублей.

Комиссии – 500 рублей.

ПСК: 10 000 + 1 000 + 500 = 11 500 рублей.

Что влияет на размер ставки по кредиту

Когда вы видите заманчивое рекламное предложение «Потребительский кредит наличными без залога от 8,9%» имейте в виду, что цифра 8,9% – минимальное значение ставки, которое на практике может оказаться выше.

Рассмотрим факторы, которые позволят снизить ставку:

Чем больше денег вы берете в долг, тем ниже будет размер переплаты.

- Срок кредитования.

Чем он больше – тем ниже ставка.

- В приоритете – зарплатные клиенты и клиенты партнеров банка.

Кредитные организации более благосклонны к своим клиентам.

Кредитной организации выгоднее иметь больше гарантий. Поэтому тип кредита напрямую влияет на ставку. Например, целевой будет выгоднее, чем нецелевой.

- Подтверждение дохода.

Подтвержденный доход тоже является гарантией вашей платежеспособности. Те, кто предоставляет необходимые справки, могут получить более низкую ставку.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Какими бывают ежемесячные платежи

Рассчитать ежемесячный платеж можно двумя способами. От этого будет зависеть размер и характер выплат.

Можно погашать долг одинаковыми взносами каждый месяц. Основной долг разделят на части, увеличивающиеся к концу срока. А процентные части будут начислять на остаток долга.

Получается, в начале ваша выплата будет состоять из малой доли основного долга и из большой доли процентов, которые начисляются на большой остаток. Со временем остаток будет уменьшаться, а вслед за ним и часть начисленных процентов.

Выходит, что ближе к концу срока выплата будет состоять из большой доли основного долга и из меньшей – процентной. Такой способ называется аннуитетным. Для многих он считается наиболее выгодным, так как размер регулярной выплаты в таком случае фиксированный.

Важно: оформление кредита на долгий срок уменьшает размер регулярных выплат, но это значит, что вы долго будете выплачивать проценты на остаток основного долга и доберетесь до погашения основного долга только в конце.

Еще один способ расчета называется дифференцированным. Основной долг делится на равные части, проценты рассчитываются на остаток долга.

В начале вы будете платить фикс по основному долгу и высокую процентную часть, а ближе к концу – фикс по основному долгу и низкую процентную часть.

Важно: не расстраивайтесь, если банк назначил вам аннуитетный способ, а вы хотите дифференцированный. Вы можете платить больше установленных выплат и уменьшать размер переплаты, досрочно погашая кредит.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

- ставка,

- размер желаемого займа,

- срок, на который вы хотите занять деньги.

Как можно посчитать ежемесячный платеж

Рассчитать размер выплат можно разными способами. По старинке – вручную или в отделении банка. Либо более современным способом – в Excel или через специальные калькуляторы.

Если вас не пугают звонки по телефону, очереди на горячей линии и прогулки до ближайшего отделения – обратитесь к банковским представителям для расчета. Они расскажут вам, на каких условиях предоставляется кредит и помогут посчитать переплату. Вердикт такой консультации не окончательный и в реальном договоре данные могут отличаться.

Предлагаем рассмотреть каждый способ подробнее и сравнить результаты.

- Начнем с самого удобного – калькулятор для расчета ежемесячных платежей.

В некоторых сервисах можно ввести размер займа, срок и ставку, рассчитать размер взносов, переплату, итоговую выплату, а также получить график ежемесячных платежей.

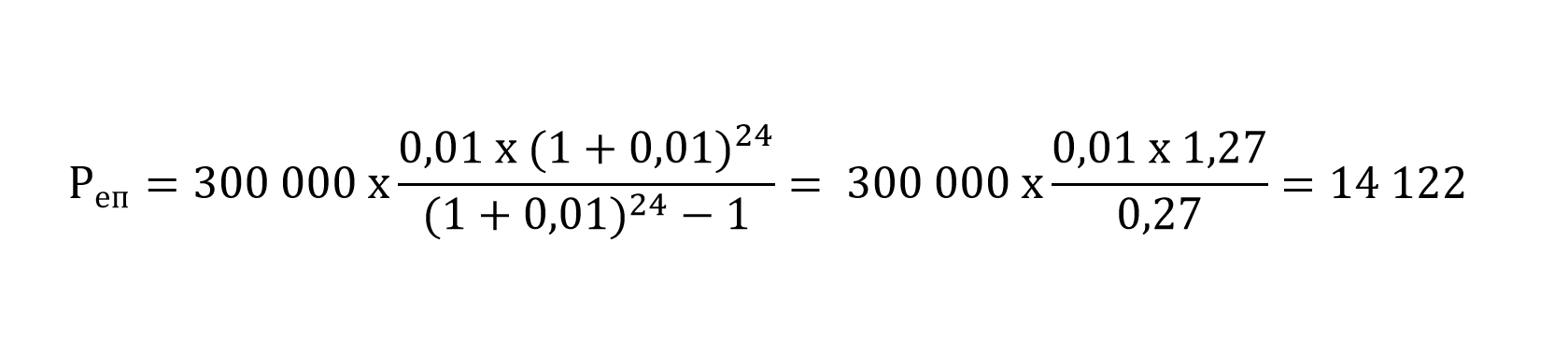

Вы взяли кредит на 300 тысяч руб. сроком на 2 года по ставке 12%.

Ежемесячная выплата составит 14 122 руб.

Переплата – 38 928 руб.

Общая выплата – 338 928 руб.

Удобный калькулятор вы найдете на сайте Совкомбанка. В нем можно задать две величины и узнать третью. Допустим, задав срок кредита и желаемый размер выплат, можно увидеть, какой заем вам готова предоставить финансовая организация.

- Следующий способ подойдет для любителей таблиц и формул – рассмотрим расчет в Excel.

Чаще всего банки предлагают аннуитетный способ расчета по потребительским кредитам. Чтобы рассчитать его в Excel, в категории «Финансы», есть специальная функция под названием ПЛТ (PMT). Она рассчитывается следующим образом:

=ПЛТ (ставка; кпер; пс; [бс]; [тип]), где

«ставка» – это % ставка по кредиту в месяц.

В нашем случае это 12%/12

«кпер» – срок кредита в месяцах.

В нашем случае это 12*2=24

«пс» – сумма кредита.

В нашем случае это 300 000

«бс» – конечный баланс, равный нулю.

«тип» – способ учета ежемесячных выплат.

1 – если выплаты приходятся на начало месяца, 0 – если на конец месяца.

В нашем случае 0.

Проведем расчет для нашего примера:

=ПЛТ (12%/12; 24; -300 000; 0; 0) = 14 122 руб.

Результат тот же, что и в калькуляторе.

Что касается дифференцированного платежа, специальной функции для расчета нет. Однако в интернете можно найти развернутые формулы для вычисления.

- Рассмотрим самостоятельные расчеты для каждого вида.

Формулы достаточно объемные и считать придется много, поэтому разберем отдельные примеры.

Как рассчитать аннуитетный платеж

Формула аннуитетного платежа:

– размер ежемесячных выплат

– остаток – 300 000 рублей

ПС – % ставка в месяц = 12% / 12 = 0,01

ПП — % периоды до окончания срока (в месяцах)

Получили размер выплаты, равный нашим предыдущим вычислениям через Excel и калькулятор.

Итак, мы рассчитали фиксированную ежемесячную выплату двумя разными способами. Теперь узнаем, как подсчитать общий размер переплаты по кредиту.

Для этого размер ежемесячного взноса умножаем на срок кредита в месяцах и вычитаем основной заем.

14 122 х 24 – 300 000 = 38 928 руб.

Как рассчитать дифференцированный платеж

Дифференцированный платеж состоит из двух частей.

- Долговая часть ежемесячного платежа.

Она не изменяется и рассчитывается простым делением размера займа на срок займа.

300 000 / 24 = 12 500 руб.

- Процентная часть, рассчитываемая на остаток долга.

Чтобы узнать размер ежемесячной процентной переплаты, умножаем остаток тела кредита на процентную ставку по кредиту в месяц (ПС).

Проценты по кредиту = остаток тела кредита х ПС

ПС = % ставка в месяц = 12% / 12 = 0,01

300 000 х ПС = 300 000 х 0,01 = 3 000

Это и есть формула расчета процентов по кредиту.

Итак, наш первый взнос составляет 12 500 + 3 000 = 15 500 рублей. Следующие выплаты будут уменьшаться. Давайте рассмотрим их в таблице.

Расчет ежемесячного платежа при дифференцированном методе

Как самостоятельно рассчитать сумму процентов по кредиту.

Российские банки и микрофинансовые организации регулярно предлагают населению потребительские кредиты и микрозаймы. Бывают случаи, когда людям требуются большие суммы на определенные цели. В такой ситуации сможет выручить потребительский кредит. Клиент приходит в банк с заявлением, называет конкретную интересующую сумму, после одобрения получает денежные средства. Однако помимо ежемесячного платежа начисляются проценты за пользование заемными средствами, которые указываются банком в договоре. Перед подачей заявки следует самостоятельно вычислить сумму ежемесячного платежа, чтобы рассчитать собственные силы на погашение кредита. Итак, как правильно рассчитать кредит? Давайте рассмотрим два основных способа.

Как рассчитать проценты

Банки предлагают два способа погашения займа: аннуитет и дифференцированный. Какой лучше, решать потребителю, исходя из собственных возможностей погашения и нюансов отдельно взятого расчета:

дифференцированное погашение. Ежемесячный платеж состоит из двух частей: фиксированная сумма и уменьшающая часть. При такой форме погашения сумма платежа каждый месяц уменьшается. Для расчета суммы процентов следует воспользоваться формулой (ООЗ×ПС×КДМ)/(100×365), где, ООЗ – остаток основного займа, ПС – процентная ставка, КДМ – количество дней в месяце, 100 – сто процентов, 365 (366) – количество дней в году;

аннуитет. Здесь предусматривается формула, с помощью которой проценты рассчитываются в документе Exсel: (основной долг*количество дней в месяце)/(100%*количество дней в году). Иногда после последнего платежа остается небольшой остаток. Поэтому последний платеж может несколько отличаться от остальных.

Данные способы смогут помочь в вопросе, как рассчитать годовые проценты по кредиту.

Зачем нужен расчет процентов по кредиту

Благодаря формулам клиент банка будет иметь представление о суммах, начисляемых в месяц, тогда он сможет проанализировать возможности их выплачивать. Бывают ситуации, когда самостоятельные расчеты не совпадают с суммами, выставляемыми банком. Манипуляции в расчете и формулы у каждого финансового учреждения могут отличаться .Также специалисты считают число дней по-разному, учитывая праздники и выходные. Если вы хотите знать точные суммы платежа в конкретном банке, то вы можете обратиться туда лично или найти кредитный калькулятор на официальном сайте учреждения.

Основные материалы

- Частным лицам

- Ипотека

- Рефинансирование

- Под залог

- Плохая кредитная история

Кредит наличными

—>

- Бизнесу

- Рефинансирование

- Ипотека

- Инвестиционный

- Овердрафт

- Экспресс

Оборотный

—>

- О нас

- Отзывы

- Вопрос-ответ

- Партнеры

- Калькулятор

- Новости

- Контакты

- Карта сайта

- Поиск

Я ознакомлен со следующими положениями и согласен на их применение:

Настоящим даю свое согласие ООО «Бинкор» (юр. адрес: г. Москва, ул. Таганская, д. 3) на обработку в соответствии с Федеральным законом № 152-ФЗ от 27.07.2006 «О персональных данных» любой информации, относящейся ко мне, полученной как от меня, так и от третьих лиц, как с использованием средств автоматизации, так и без использования таких средств, то есть на совершение следующих действий: Сбор, систематизацию, накопление, хранение, уточнение (обновление, изменение), использование, блокирование, обезличивание, уничтожение, а так же право на распространение (передачу и трансграничную передачу) третьим лицам моих персональных данных, в том числе, но не исключительно: фамилии, имени, отчества, данных и реквизитов документа (-тов), удостоверяющих личность, сведений о гражданстве, дате и месте рождения, адресе регистрации, фактическом адресе, семейном, социальном, имущественном положении (в том числе данных об имуществе), образовании, профессии, доходах и расходах. Настоящим выражаю свое согласие на то, что ООО «Бинкор» вправе поручить обработку относящейся ко мне информации, указанной в настоящем пункте, компаниям-партнерам их наименования размещены на сайте www.binkor.ru, в связи с чем компании вправе осуществлять в отношении такой информации действия и обрабатывать такую информацию способами, предусмотренными в настоящем пункте.

Настоящее согласие дается мной:

Для осуществления проверки предоставленных мной информации и сведений; Для целей продвижения на рынке (в том числе путем осуществления прямых контактов со мной с помощью средств связи, включая почтовые отправления, телефонную связь, электронные средства связи, в том числе SMS-сообщения, факсимильную связь и другие средства связи) продуктов (услуг) ООО «Бинкор», совместных продуктов компаний-партнеров и третьих лиц, продуктов (товаров, работ, услуг) третьих лиц.

Согласие, данное в настоящем пункте, предоставляется на срок моей жизни. Исполнение мной своих обязательств по Договорам, либо прекращение Договоров, заключенных между мною ООО «Бинкор» как на дату подписания настоящего Согласия, так и в будущем, не прекращают действие настоящего согласия. Обработка и хранение персональных данных будет осуществляться в течение всего срока действия настоящего согласия. Настоящее согласие может быть отозвано мною посредством направления в ООО «Бинкор» письменного уведомления, полученного ООО «Бинкор».

Просим обратить внимание

Наша компания ни при каких условиях не берет денежные средства до оказания услуги. Никогда!

Например: у вас попросили перевести средства, чтобы узнать кредитную историю. Любые виды взимания денег до выполнения услуги от лица компании «Бинкор» — это мошенники. Если вы столкнулись с данной проблемой или уже стали жертвой мошенников просим связаться с нами Спасибо!

Как снизить процент по кредиту: 5 простых способов, чтобы платить меньше

В августе граждане оформили более 2 млн необеспеченных кредитов на ₽646,7 млрд — рекордную для российского рынка сумму. В сентябре количество таких ссуд снизилось на 2,4%, а объем — на 1,6%. Тем не менее, в годовом выражении объем кредитования вырос на 14,5%.

В Банке России отмечают закредитованность россиян. Директор департамента финансовой стабильности ЦБ Елизавета Данилова сообщала, что доля кредитов, выданных заемщикам с высокой долговой нагрузкой, достигла 30% к началу августа. Это займы, на погашение которых человек тратит более 80% своего ежемесячного дохода. Темпы роста необеспеченных кредитов — 23%, рассказала Данилова.

«Ненормально, когда люди, семьи с небольшими доходами берут большое количество кредитов. Мы видим, к сожалению, не только то, что новые заемщики приходят в банки, а как раз нарастает количество людей уже с большим объемом кредитов», — говорила Эльвира Набиуллина в интервью РБК.

Если вы только собираетесь взять потребительский кредит или он у вас уже есть, а проценты по нему кажутся вам слишком высокими, то их можно снизить. Рассказываем, как это сделать.

Не ведитесь на рекламную ставку и внимательно читайте договор

Ставки, рекламируемые банком, и реальные проценты при заключении договора могут значительно отличаться. Обычно на сайтах кредитные организации показывают минимальную ставку, и чтобы ее получить, нужно соответствовать определенным условиям.

Например, на сайте банка написано, что ставка по кредиту наличными — от 5,9%. Однако внизу мелким шрифтом есть уточнение, что получить заем с такими условиями можно, если вы оформляете страховку, а размер кредита — от ₽3 млн до ₽5 млн. Если эта сумма будет меньше, то ставка будет больше — допустим, 12%. Без страховки, соответственно, условия тоже будут другие. Иногда ставки могут различаться на десятки процентов.

Кроме того, реальная ставка, стоимость страховки и дополнительные платежи можно увидеть в пункте договора о полной стоимости кредита. Посмотрите, является ли оформление страховки обязательным условием для займа. Если нет, то оцените свои возможности, взвесьте все за и против и решите, нужна вам страховка или нет.

Она может пригодиться, если вы вдруг потеряете работу и не сможете делать ежемесячные платежи, как прежде. Тогда страховая компания поможет вам расплачиваться с долгами. Однако стоимость страховки может перекрыть выгоду от низкой ставки по кредиту. Если вы оформляете заем на небольшую сумму и короткий срок или планируете погасить его досрочно, то она может и не понадобиться.

Подробно изучайте информацию о кредитах, внимательно читайте договоры и пользуйтесь кредитными калькуляторами, чтобы сравнивать займы в разных банках. Может оказаться, что низкая ставка действует ограниченное время, например, полгода или год. Учтите, что низкий процент не всегда означает выгоду, так как бывает, что с маленькой ставкой переплата может быть выше. Если вы не согласны с условиями кредитного договора, не подписывайте документы.

От чего зависит размер ставки по кредиту и как ее снизить?

Процент по кредиту — это стоимость денег, то есть сумма, которую вы платите за пользование средствами банка. Его размер в первую очередь зависит от фактора, на который клиент не может повлиять, — ключевой ставки Банка России. Кредитные организации тоже занимают деньги, но у ЦБ. И за это они должны отдавать свои проценты.

Так что проценты по кредитам для граждан не могут быть меньше ставки рефинансирования, иначе выдавать их было бы убыточно. Но клиенты все-таки могут повлиять на размер процента по кредиту в определенных рамках:

- Обычно чем больше сумма кредита или его срок, тем меньше ставка. Быстрые займы на небольшой срок, наоборот, более дорогие. По данным ЦБ на август, средняя ставка по кредитам в рублях со сроком менее года составляла 14,19%, а более года — 10,79%.

Тем не менее, стоит проверять условия конкретных кредитов, так как соотношение срока и суммы займа для получения самого выгодного предложения может различаться. Для начала можно посмотреть варианты с помощью кредитного калькулятора на сайте банка.

Например, не стоит рассчитывать, что если вы возьмете ₽30 тыс. в кредит на пять лет, то проценты будут меньше. Если посмотреть по калькулятору Сбербанка, то ставка по такому кредиту при примерном расчете составляет 13,9% для клиента, который не получает зарплату в этом банке. Если взять на тот же срок ₽700 тыс., то процент уменьшится до 12,9%.

- Банки могут предоставить более выгодные условия зарплатным клиентам, так как кредитная организация видит ваши доходы. Набор необходимых документов для оформления кредита в этом случае может быть меньше.

- Если вы не зарплатный клиент, то лучше собрать как можно больше документов, подтверждающих ваши доходы. Снизить ставку также могут наличие поручителя, созаемщика, обеспечения в виде имущества. Так банк получает дополнительную гарантию того, что вы выплатите долг.

- Кроме того, поможет хорошая кредитная история и небольшая кредитная нагрузка, так как чем больше у клиента кредитов, тем больше вероятность, что он не справится с выплатой долгов.

Что делать, если уже есть кредит?

Если у вас уже есть потребительский кредит, и вы его брали по менее выгодной ставке, чем есть сейчас на рынке, то его можно рефинансировать — получить новый заем на погашение старого. Благодаря этому можно уменьшить ставку, размер платежей и переплаты по сравнению со старым кредитом. Кроме того, можно рефинансировать несколько кредитов в разных банках и выплачивать единый ежемесячный платеж, а также увеличить сумму займа.

Данные о том, что вы рефинансировали кредит, передаются в бюро кредитных историй, однако они не портят вашу кредитную историю в отличие от реструктуризации долга. Последняя используется, когда клиент банка не может каждый месяц платить прежнюю сумму или вообще выплачивать долги.

Однако прежде, чем принимать решение о рефинансировании, стоит посмотреть на срок, в течение которого вы платили по прежнему кредиту. Большинство банков используют систему аннуитетных платежей, то есть они одинаковы каждый месяц. Тем не менее, при такой системе в первой половине срока кредита вы платите больше процентов, чем погашаете тело долга. Во второй половине срока кредита ситуация обратная.

Так что если вы уже долго платите кредит и решите его рефинансировать, то начнете все заново — опять будете платить больше процентов, чем погашать долг. Чтобы понять, выгодно ли вам рефинансирование, можно обратиться к кредитному калькулятору в интернете. Введите информацию по текущему кредиту — ставку. остаток суммы долга, сколько месяцев его еще нужно выплачивать. После этого введите данные по кредиту, которым вы хотите рефинансировать прежний, и сравните переплату по первому и второму случаю.

Формула расчета процентов по кредиту

Банк обязан сам рассчитать проценты по кредиту и указать его полную стоимость в договоре. Заемщик получит на руки график, где будут указаны размеры всех ежемесячных платежей и даты их внесения. Вы можете самостоятельно рассчитать проценты, суммы ежемесячных платежей и общей переплаты через онлайн-калькуляторы или вручную.

Это нужно для сравнения предложений от разных банков и выбора оптимальных условий кредита, для оценки своих финансовых возможностей при разных видах платежей. Также вы можете перепроверить расчет, сделанный банком, убедиться в его точности. О способах и формулах расчета процентов расскажем в этой статье.

Что влияет на размер ставки по кредиту

Предварительные условия кредитования банки указывают в интернет-рекламе и в СМИ. Клиенты кредитной организации могут получить индивидуальные предложения по телефону и смс, через мобильное приложение. В каждом случае будет указана только ориентировочная ставка процентов и максимально возможный размер кредита.

А вот точные условия выдачи денег банк озвучит только после анализа заявки, после изучения всех сведений о заемщике.

На размер процентов и полную стоимость кредита будут влиять несколько показателей:

- размер основной суммы кредита — как правило, чем больше сумма кредита, тем меньше процентная ставка по нему;

- общий срок кредитования — чем больше срок кредита, тем меньше процент, тогда как по краткосрочным займам ставка всегда выше;

- специальные условия кредитования — например, для клиентов по зарплатным проектам банк часто предлагает льготные ставки, упрощает требования к документам;

- вид кредита — можно рассчитывать на снижение ставки при оформлении залога в пользу банка, при заключении договора с поручителями;

- наличие или отсутствие страховок — так как страхование снижает риски для банка, он предлагает пониженные ставки после оформления полиса;

- соответствие специальным требованиям к заемщикам — например, сниженный процент может предлагаться заемщикам со справками об официальном доходе, в отличие от справок «по форме банка».

В рекламе банка вы наверняка увидите формулировку «от …%». Это логично, так как банк сможет точно рассчитать свои риски и сформировать условия договора после изучения заявки, проверки заемщика. Поэтому условные «от 8% годовых» в итоге могут превратиться в реальные 12-14% по договору.

Есть еще одно важное понятие, которое нужно знать заемщикам — полная стоимость кредита (ПСК). Банк обязан ее указать на самом видном месте договора, т.е. вверху первого листа. ПСК указывается в виде точного процента и общей суммы переплаты. Эти сведения сразу покажут, под какой реальный процент вы взяли кредит, сколько придется вернуть по договору.

Какой вид платежа лучше для заемщика

При кредитовании есть два варианта расчета платежей — аннуитетный и дифференцированный. У обоих вариантов есть свои преимущества и недостатки.

Их отличие заключается в следующем:

- аннуитет подразумевает распределение основного долга по кредиту и процентов на равные помесячные платежи — величина выплат остается неизменной на весь срок действия кредита, а уменьшить ее можно только при досрочном внесении части долга;

- размер дифференцированных платежей постепенно уменьшается по мере погашения кредита — по данному варианту в первые месяцы и годы кредита большую часть платежа составляют проценты, тогда как основная задолженность будет погашаться к концу действия договора.

Обычно заемщику дают право выбора между дифференцированными и аннуитетными платежами. Но не всегда. Например, при ипотечном кредите чаще применяется подход дифференцированного платежа, когда первые годы заемщик платит только проценты. Как правило, общая переплата меньше при дифференцированных выплатах, так как проценты рассчитываются на остаток долга. Досрочно закрыв часть кредита, можно существенно снизить его остаток, а значит и размер ежемесячных платежей.

При краткосрочных кредитах с относительно небольшой процентной ставкой разница между дифференцированными и аннуитетными платежами может оказаться минимальной. Но при долгосрочном кредите, в то числе по ипотеке на 10-15-20 лет, итоговая переплата при дифференцированных и аннуитетных платежах может существенно отличаться. Поэтому можно предварительно рассчитать условия кредитования, выбрать оптимальный вариант платежей. Подробнее об этом расскажем ниже.

Как рассчитать кредит самостоятельно

Банк обязан предоставлять заемщику все сведения, связанные с выдачей кредита и с его исполнением. Это касается расчета полной стоимости кредита, помесячных платежей в графике. Но обращаться за расчетами в банк имеет смысл только после оформления договора и получения денег. Пока кредит не выдан, банк не связан с заемщиком договорными отношениями. Поэтому он может отказать в предоставлении расчетов и пояснений. В итоге для выбора и сравнения кредитных предложений такой вариант не подходит.

Онлайн-калькуляторы или ручной расчет

Все банки используют одинаковые формулы для расчета помесячных платежей. Естественно, делать такую работу вручную бессмысленно. Поэтому специалисты банка загружают исходные сведения в программы с формулами. Технические и математические ошибки в подсчетах встречаются крайне редко. В итоговых документах, которые получит заемщик, расчетные формулы не указываются.

Чтобы посчитать кредит самостоятельно, можно воспользоваться онлайн-калькуляторами в интернете, делать расчет вручную по формулам. В калькуляторы загружаются все исходные данные, от основной суммы долга и ставки процентов до размера дополнительных комиссий. В итоге калькулятор считает все сам, выдает вам результат по размерам ежемесячных платежей, сумма переплаты при разных условиях погашения кредита.

Вручную считать кредит очень сложно, особенно есть речь идет об аннуитетных платежах. Вам придется вникать в такие понятия как месячная и дневная процентная ставка, правильно подставлять все данные в формулы, перепроверять ручной расчет. Даже случайная ошибка в подсчетах или исходных данных может привести к неправильной оценке кредитного предложения, завысить или занизить размер переплаты.

По указанным причинам рекомендуем применять онлайн-калькуляторы. Их можно найти на сайтах кредитных организаций, на других интернет-ресурсах. Лучше перепроверять данные по нескольким калькуляторам, чтобы избежать ошибок. В этом случае вы сможете сделать объективное и обоснованное решение, выбрать оптимальные условия кредитования.

Какие данные нужны для расчета

Чтобы считать вручную или через онлайн-калькулятор, вам могут потребоваться следующие вводные данные:

- сумма кредита;

- точная ставка процентов;

- срок кредитования, количество платежей;

- дата начала платежей;

- сумма разовых комиссий, которые придется выплачивать заемщику;

- суммы ежемесячных комиссий.

В каждом онлайн-калькуляторе можно сразу указать, под какой вид платежей вы делаете расчет (дифференцированный или аннуитетный). Если вы считаете вручную, под каждый вид платежей нужно использовать разные формулы.

По дифференцированным платежам

Относительно просто рассчитать вручную проценты по дифференцированным платежам. Для этого нужно знать остаток долга по каждому ежемесячному платежу, ставку по кредиту. Формула для определения размера дифференцированных платежей:

Сп = (ООД х ПС х КДМ) / (100 х 365), где

Сп — сумма платежа

ООД — остаток по основному долгу

ПС — ставка в процентах годовых

КДМ — количество дней в месяце

(100 х 365) — произведение 100% на количество дней в году.

Формула используется для расчета каждого платежа отдельно, так как размер кредитного долга будет снижаться с каждым месяцем. После подсчета по всем платежам значения нужно суммировать. В итоге вы получите общую сумму переплаты под дифференцированные платежи.

Расчет делается с учетом того, что вы будете платить строго по графику, не планируете досрочно гасить кредит или нарушать сроки выплат. Если вы досрочно закроете часть кредита, остаток основного долга уменьшится. Следовательно, для определения суммы переплаты придется считать заново, подставляя уточненные показатели.

По аннуитетным платежам

Сделать расчет по аннуитетным платежам без онлайн-калькулятора намного сложнее. Вам придется применять формулу с многоуровневым делением, что непросто даже для профессионала в сфере финансов. Формула для определения размера аннуитетных платежей:

Сп = (СК х ПС / 12) / (1-(1 / 1 + ПС / 12) * (КП — 1)), где:

Сп — сумма платежа

СК — сумма кредита

ПС — ставка процентов годовых

КП — количество платежей по графику

* — показатель возведения в степень.

Сложно правильно посчитать все по этой формуле с первого раза. Чтобы избежать ошибок и быстро получить точные данные, лучше применять интернет-калькуляторы.

Особенности расчета кредита с дополнительными платежами

Указанные выше формулы еще сложнее использовать, если вам придется учитывать дополнительные платежи. Например, банк вправе брать оплату за обслуживание счета, и за выпуск кредитной карты. Такие комиссии и платежи могут учитываться в полной стоимости кредита или не входить в нее.

Если платеж или комиссия входит в полную стоимость, на них будут начисляться проценты по той же ставке, что и основному кредитному долгу. Если платеж или комиссия не включаются в полную стоимость кредита, в расчете процентов они не участвуют. Перечень платежей, которые включаются в полную стоимость, можно найти в статье 6 Закона № 353-ФЗ.

Если у вас возникли вопросы, связанные с выборов кредитных предложений и расчетом процентов, платежей и переплаты, обращайтесь к нашим специалистам. С нашей помощью вы оформите кредит на максимально выгодных условиях.