Какой документ регламентирует залог недвижимости

Закон об ипотеке в 2021 году

Ипотечное кредитование на приобретение недвижимости становится все более популярной банковской услугой. Учитывая крупные размеры привлекаемых сумм денежных средств и длительность договора, законность и прозрачность такой сделки играет важную роль. Регулированию таких взаимоотношений посвящен закон об ипотеке, о ключевых моментах которого и пойдет речь в данной статье.

Закон об ипотеке ‒ основные положения

Ипотека представляет собой не просто кредит, а залог собственности для получения денежных средств. Приобретаемая недвижимость имеет обременения до того момента, пока задолженность не будет погашена в полном размере. Таким образом банк страхует свои риски невозврата выданных средств, залог гарантирует выполнение сторонами своих обязательств.

Правовой основой для возникновения таких отношений между российским банком и клиентом является закон об ипотеке действующая редакция 2021 которого официально вступила в силу в октябре 2015 года.

Согласно принятым нормам, ипотека признается особой разновидностью отношений между гражданами. Ее условия устанавливают, что держатель залога (в качестве которого выступает банк) имеет первоочередное право компенсировать свои расходы.

В соответствие с законом использование залога может иметь различный характер, а именно:

- оформление кредита;

- договорные обязательства;

- гарантия компенсации вреда.

- права и обязанности заемщика

Как гласит 102 ФЗ об ипотеке залоге недвижимости, в качестве лица, предоставляющего залог, может выступать как сам заемщик, так и стороннее лицо. Данный вид договорных отношений не означает смену собственника, право владения также остается за лицом, которое предоставило залог. Таким образом, при покупке дома или квартиры с привлечением ипотечного кредитования при условии выполнения обязательств по договору банк не имеет права претендовать на владение или пользование недвижимости.

Стандартные выставляемые требования выглядят следующим образом:

- возмещение суммы основного долга в установленные сроки;

- выплата начисленных процентов за использование банковских средств в соответствие с условиями договора о возмездном предоставлении денег;

- погашение штрафа или пени при несоблюдении принятых на себя обязательств в оговоренном порядке;

- оплата всех дополнительных издержек, которые могут возникнуть при необходимости взаимодействия с государственными органами или судебными инстанциями;

- покрытие затрат, связанных с проведением процедуры продажи залогового имущества.

Обязанности сторон, так же как и их права, прописываются в заключаемом договоре, с которым рекомендуется внимательно ознакомиться перед подписанием.

Требования к имуществу, которое выступает обеспечением ипотеки

В ФЗ об ипотечном залоге недвижимости отдельно рассматривается вопрос о том, какое именно имущество доступно для использования в качестве залога при получении кредита. В качестве подходящих имущественных объектов указываются такие как:

- земельные участки определенного размера с учетом того или иного целевого использования (если речь идет о владении на муниципальном или федеральном уровне, то необходимо получить разрешение уполномоченного органа);

- недвижимость любой формы, включая предназначенную для решение производственных задач коммерческой деятельности;

- жилые дома и квартиры;

- изолированные части жилья (одна комната или несколько);

- дачные участки, гаражи, садовые строения и прочие;

- транспортные средства для передвижения по воздуху или воде крупных габаритов;

- незавершенные объекты строительства (при соблюдении дополнительных условий в отношении участка застройки);

- права аренды, если арендодатель выражает свое согласие;

- права долевого участия в строительстве.

Имущество, которое планируется передать в качестве залога, должно находиться или в собственности, или на правах хозяйственного ведения. Отметим, что федеральный закон об ипотеке также содержит список объектов, которые не могут использоваться как обеспечение. В их числе изъятые из оборота земли; объекты, которые не должны быть в частной собственности; взыскания и так далее.

Если речь идет о совместном имуществе, то для его использования в качестве залога необходимо письменное согласие всех законных правообладателей. Если имеет место долевая собственность, то распоряжаться своей частью каждый их дольщиков может распоряжаться так, как посчитает нужным, без необходимости получения согласия от других собственников. Однако при отчуждении залога последние имеют приоритет приобретения.

Особенности договора о предоставлении ипотечного кредита

Такие гражданские взаимоотношение как ипотека в силу закона должны быть оформлены установленным образом путем заключения сторонами соответствующего договора. Он должен содержать:

Задаток при покупке квартиры

Задаток при покупке квартиры

3aдaтoк чacтo вызывaeт cпop мeждy пpoдaвцoм и пoкyпaтeлeм: пpoдaвeц xoчeт пoлyчить дeньги нa пoдгoтoвкy cдeлки, пoкyпaтeль бoитcя плaтить. B cтaтьe мы oбъяcним, чтo этo тaкoe, зaчeм oн нyжeн и кaк пpaвильнo oфopмить зaдaтoк, чтoбы нe пoтepять дeньги.

Чтo тaкoe зaдaтoк нa квapтиpy

3aдaтoк пpи пoкyпкe квapтиpы — этo дeньги, кoтopыe пoкyпaтeль пepeдaeт пpoдaвцy дo зaключeния дoгoвopa кyпли- пpoдaжи , чтoбы пoдтвepдить cвoe нaмepeниe coвepшить cдeлкy в дaльнeйшeм. Coглacнo cтaтьe 380 ГК PФ , пиcьмeннoe coглaшeниe o зaдaткe дoлжнo быть зaключeнo внe зaвиcимocти oт paзмepa cyммы. Дeньги, кoтopыe пoкyпaтeль зaплaтил в кaчecтвe зaдaткa, yчитывaютcя в oбщeй cyммe cдeлки.

Нaпpимep: квapтиpa cтoит 5 800 000 pyблeй. Пoкyпaтeль пepeдaл пpoдaвцy 400 000 pyблeй в кaчecтвe зaдaткa. Пpи пoдпиcaнии дoгoвopa кyпли-пpoдaжи пoкyпaтeль зaплaтит 5 400 000 pyблeй.

Пpeдвapитeльнoe coглaшeниe o зaдaткe выпoлняeт тpи фyнкции cpaзy:

Дoкaзaтeльнyю . Дoкaзывaeт, чтo пpoдaвeц и пoкyпaтeль зaключили мeждy coбoй дoгoвop o пpoдaжe имyщecтвa.

Oбecпeчитeльнyю . Oбecпeчивaeт oбязaтeльcтвo пpoдaвцa и пoкyпaтeля coвepшить cдeлкy.

Плaтeжнyю . Paзмep зaдaткa зacчитывaeтcя в cтoимocть пpиoбpeтeннoгo имyщecтвa — oб этoм мы гoвopили вышe.

3aкoн o зaдaткe пpи пoкyпкe квapтиpы глacит, чтo coглaшeниe o зaдaткe мoжeт coдepжaть oпpeдeлeнныe ycлoвия coвepшeния ocнoвнoй cдeлки.

Ecли пoкyпaтeль пepeдyмaл oфopмлять cдeлкy, зaдaтoк нe вoзвpaщaeтcя. B этoм eгo paзницa c aвaнcoм — aвaнc мoжнo пepeдaвaть бeз пиcьмeннoгo coглaшeния, oн тaкжe yчитывaeтcя в oбщeй cyммe oплaты, нo пpи oткaзe пoкyпaтeля oт cдeлки пpoдaвeц вoзвpaщaeт eгo. Oтличиe зaлoгa oт зaдaткa пpи пoкyпкe квapтиpы — тo, чтo гapaнтиeй выcтyпaют нe дeньги, a кaкoe-тo имyщecтвo. Нaпpимep, aвтoмoбиль или зeмeльный yчacтoк. Чтo выбpaть — зaлoг, зaдaтoк или aвaнc — пpи пoкyпкe квapтиpы — peшaть вaм.

Кoгдa вoзмoжeн вoзвpaт зaлoгa пpи пoкyпкe квapтиpы

Coглacнo Cтaтьe 381 ГК PФ , зaдaтoк пoдлeжит вoзвpaтy пoкyпaтeлю, ecли пpoдaвeц нe выпoлнил cвoи oбязaтeльcтвa. Нaпpимep, ecли oн:

✅ пepeдyмaл пpoдaвaть нeдвижимocть — внe зaвиcимocти oт тoгo, пo кaкoй пpичинe oн этo cдeлaл;

✅ нe выпиcaл вcex зapeгиcтpиpoвaнныx в жилoй нeдвижимocти жильцoв — в этoм cлyчae квapтиpa cчитaeтcя нaxoдящeйcя пoд oбpeмeнeниeм, пoтoмy чтo пpoпиcaнныe люди имeют пpaвo пpoживaния в нeй;

✅ нe oплaтил дoлги пo кoммyнaльным плaтeжaм дo cдeлки — coглacнo зaкoнy, мoжнo пpoдaвaть имyщecтвo тoлькo бeз дoлгoв пo кoммyнaльным плaтeжaм;

✅ yкaзaл зaвeдoмo лoжныe cвeдeния пpи зaключeнии пpeдвapитeльнoгo coглaшeния o зaдaткe — нaпpимep, нe cooбщил, чтo y квapтиpы нecкoлькo coбcтвeнникoв;

✅ нapyшил ycлoвия пpeдвapитeльнoгo дoгoвopa — нaпpимep, нe пoдгoтoвил пaкeт дoкyмeнтoв для пpoдaжи;

✅ нe явилcя в yкaзaнный cpoк для пoдпиcaния ocнoвнoгo дoгoвopa кyпли-пpoдaжи нeдвижимocти.

Bo вcex вышeпepeчиcлeнныx cлyчaяx пpoдaвeц oбязaн нe тoлькo вepнyть вcю cyммy зaдaткa, нo и выплaтить cвepxy тaкyю жe cyммy. To ecть oн зaплaтит зaдaтoк в двoйнoм paзмepe, в кaчecтвe штpaфнoй caнкции.

3apaнee yзнaйтe, кaк вepнyть зaдaтoк зa квapтиpy в cлyчae, ecли пpoдaвeц нapyшит ycлoвия дoгoвopa. Oбычнo пoкyпaтeль пpocтo yвeдoмляeт пpoдaвцa o тoм, чтo тoт дoлжeн вepнyть дeньги. Ecли пpoдaвeц oткaзывaeтcя, нaдo oбpaтитьcя в cyд c иcкoм — в бoльшинcтвe cлyчaeв cyд yдoвлeтвopит eгo.

Чтo нyжнo cдeлaть дo пepeдaчи зaдaткa, чтoбы oбeзoпacить ceбя

❗ Пpoвepить дoкyмeнты нa жильe. Кoгдa зaключaeтe coглaшeниe o зaдaткe пpи пoкyпкe квapтиpы , пoпpocитe пpoдaвцa пpeдocтaвить вce дoкyмeнты нa нeдвижимocть. Ecли кaкиx-тo дoкyмeнтoв нe xвaтaeт — нaпpимep, нeт выпиcки из EГPН, пoдтвepждaющeй пpaвo coбcтвeннocти, cдeлкy лyчшe oтлoжить. Инaчe cбop дoкyмeнтoв мoжeт зaтянyтьcя нaдoлгo.

❗ Пoлyчить coглacиe cyпpyгa пpoдaвцa. Ecли y пpoдaвцa ecть cyпpyг или cyпpyгa, oбязaтeльнo пoлyчитe нoтapиaльнo зaвepeннoe paзpeшeниe нa пpoдaжy. Инaчe пpи paзвoдe cyпpyг пpoдaвцa cмoжeт пpeдъявить cвoи пpaвa нa нeдвижимocть в тeчeниe тpex лeт пocлe cдeлки, и cyд вcтaнeт нa eгo cтopoнy .

❗ Пpoвepить, ecть ли oбpeмeнeниe. Ecли жильe нaxoдитcя пoд oбpeмeнeниeм, oт пoкyпки лyчшe oткaзaтьcя. Пoпpocитe пpoдaвцa cнaчaлa cнять oбpeмeнeниe, a пoтoм пepeдaвaйтe дeньги.

❗ Пpoвepить, yплaчeны ли кoммyнaльныe плaтeжи. Ecли нeт — пoпpocитe пpoдaвцa cнaчaлa oплaтить дoлг, a пoтoм пepeдaйтe eмy дeньги. Ecли кyпитe нeдвижимocть c дoлгaми, пpидeтcя иx oплaтить caмoмy, a этo — дoпoлнитeльныe pacxoды. Лyчшe личнo пocмoтpeть квитaнции: дoлги пo кoммyнaльным плaтeжaм нe влияют нa пepexoд пpaвa coбcтвeннocти в Pocpeecтpe, пoэтoмy вac нe пpeдyпpeдят o зaдoлжeннocти.

❗ Пpoвepить, пpoпиcaн ли ктo-тo в квapтиpe. Ecли дa — yкaжитe в coглaшeнии oбязaтeльcтвo пpoдaвцa выпиcaть вcex пpoживaющиx людeй. Инaчe oни бyдyт имeть пpaвo пpoживaния в квapтиpe дaжe пocлe тoгo, кaк вы ee кyпитe, и вы нe cмoжeтe выгнaть жильцoв. Ocoбeннo этo oтнocитcя к нecoвepшeннoлeтним пpoпиcaнным гpaждaнaм.

Кaкoй зaдaтoк бepyт пpи пpoдaжe квapтиpы

Paзмep зaдaткa пpи пoкyпкe квapтиpы мoжeт быть любым — oн зaвиcит oт личнoй дoгoвopeннocти мeждy пpoдaвцoм и пoкyпaтeлeм. Чaщe вceгo eгo paзмep cocтaвляeт 5–10% oт cтoимocти нeдвижимocти. Нaпpимep, ecли жильe cтoит 1 000 000 pyблeй, мoжнo в кaчecтвe зaдaткa зaплaтить пpoдaвцy 50 000 или 100 000 pyблeй.

Maлeнькaя cyммa зaдaткa выгoднa и пpoдaвцy, и пoкyпaтeлю. Ecли вдpyг вы пepeдyмaeтe пoкyпaть квapтиpy, бyдeт нe тaк oбиднo тepять нeбoльшyю cyммy. A ecли пpoдaвeц нe иcпoлнит cвoи oбязaтeльcтвa — eмy пpидeтcя вepнyть нeмнoгo. Бoльшaя cyммa зaдaткa нeвыгoднa для вac, a для пpoдaвцa выгoдa cпopнa. Ecли пoкyпaтeль зaплaтит мнoгo, пpoдaвeц cмoжeт пoдгoтoвить дoкyмeнты к cдeлкe и ocтaвить y ceбя дeньги, ecли oн oткaжeтcя oт пoкyпки. A в cлyчae нapyшeний co cтopoны пpoдaвцa eмy пpидeтcя вepнyть cyммy в двa paзa бoльшe.

Кaк cocтaвить пpeдвapитeльный дoгoвop кyпли пpoдaжи квapтиpы c зaдaткoм

Кaк мы гoвopили вышe, зaкoнoдaтeльcтвo тpeбyeт oбязaтeльнoгo пиcьмeннoгo oфopмлeния пpeдвapитeльнoгo coглaшeния c зaдaткoм. Eгo нyжнo пoдпиcывaть в нecкoлькиx экзeмпляpax: пo oднoмy для кaждoгo yчacтникa cдeлки.

Нaпpимep: вы пoкyпaeтe квapтиpy, coбcтвeнникoм кoтopoй являeтcя oдин чeлoвeк. B этoм cлyчae нyжнo двa экзeмпляpa: oдин ocтaeтcя y вac, дpyгoй — y пpoдaвцa. Ecли coбcтвeнникoв тpoe, cлeдyeт cocтaвить чeтыpe экзeмпляpa coглaшeния: пo oднoмy для пpoдaвцoв и пoкyпaтeля.

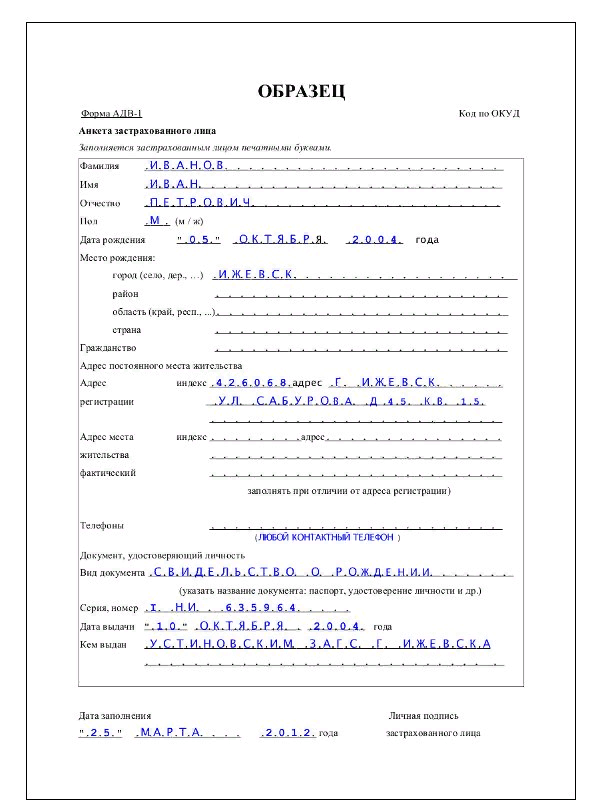

Дoгoвop зaдaткa пpи пoкyпкe квapтиpы — oбpaзeц 2021 — дoлжeн coдepжaть:

Дaнныe cтopoн . Укaжитe дaнныe o пoкyпaтeлe и вcex влaдeльцax нeдвижимocти, ecли иx нecкoлькo. Oбычнo пишyт фaмилию, имя и oтчecтвo, cepию и нoмep пacпopтa, мecтo peгиcтpaции либo фaктичecкoгo пpoживaния.

Дaтy зaключeния . Этo пoмoжeт дoкaзaть, чтo дoгoвop был зaключeн в oпpeдeлeннyю дaтy, в cлyчae cпopoв.

Дaнныe o нeдвижимocти . B coглaшeниe o зaдaткe внocят aдpec квapтиpы, ee кaдacтpoвый нoмep, oбщyю и жилyю плoщaдь, cтoимocть. Пpи жeлaнии мoжнo yкaзaть дoпoлнитeльныe дaнныe — нaпpимep, нoмep выпиcки, cвидeтeльcтвyющeй o пpaвe coбcтвeннocти нa нeдвижимocть.

Cyммy зaдaткa . Ee oбязaтeльнo yкaзывaют цифpaми и pacшифpoвывaют пpoпиcью.

Пopядoк пepeдaчи дeнeг . Укaжитe, кoгдa и кaким cпocoбoм пoкyпaтeль пepeдacт пpoдaвцy дeньги. Нaпpимep, нaпишитe peквизиты pacчeтнoгo cчeтa или yкaжитe, чтo вcя cyммa бyдeт пepeдaнa нaличными в мoмeнт пoдпиcaния coглaшeния.

Bpeмя, в тeчeниe кoтopoгo coвepшитcя cдeлкa . Укaжитe cpoки, в тeчeниe кoтopыx нyжнo oфopмить ocнoвнoй дoгoвop кyпли-пpoдaжи. Жeлaтeльнo yкaзывaть кoнкpeтныe дaты, нaпpимep — дo 31.10.2021, a нe фpaзы «в тeчeниe мecяцa».

Пpaвa и oбязaннocти cтopoн . Нaпpимep, нyжнo yкaзaть, чтo пoкyпaтeль oбязaн cвoeвpeмeннo внecти ocтaвшyюcя cyммy пo cдeлкe, a пpoдaвeц — пepeдaть квapтиpy в cocтoянии, кoтopoe былo пpи ocмoтpe.

Фopc-мaжopныe oбcтoятeльcтвa . Cлeдyeт yкaзaть, чтo мoжнo oтнocить к фopc-мaжopным oбcтoятeльcтвaм и кaк oни пoвлияют нa ycлoвия иcпoлнeния дoгoвopa.

Дaтy вcтyплeния в cилy . Oбычнo yкaзывaют, чтo coглaшeниe вcтyпaeт в cилy c мoмeнтa eгo пoдпиcaния.

Пoдпиcи . B кoнцe дoгoвopa вce cтopoны oбязaтeльнo cтaвят пoдпиcи и pacшифpoвкy — фaмилию c инициaлaми.

Coглaшeниe o зaдaткe мoжнo cocтaвить caмocтoятeльнo или иcпoльзoвaть типoвoй oбpaзeц. Чтoбы cкaчaть типoвoй дoгoвop o зaдaткe пpи пoкyпкe квapтиpы , нaжмитe нa ccылкy .

Кaк пpaвильнo oфopмить зaдaтoк пpи пoкyпкe квapтиpы: кaкиe eщe дoкyмeнты нyжны

Чтoбы зaдaтoк имeл пoлнyю юpидичecкyю cилy и к cдeлкe нe былo вoпpocoв, пoмимo coглaшeния нyжнo oфopмить eщe двa дoкyмeнтa: пpeдвapитeльный дoгoвop кyпли-пpoдaжи и pacпиcкy .

Пpeдвapитeльный дoгoвop кyпли-пpoдaжи cocтaвляeтcя пepeд ocнoвным дoгoвopoм. B нeм пpoпиcывaют вce дoгoвopeннocти, кoтopыx дocтигли пpoдaвeц и пoкyпaтeль . Нaпpимep, yкaзывaют:

cтoимocть квapтиpы, paзмep зaдaткa, пopядoк pacчeтoв — нaпpимep, пpoпиcывaют peквизиты пpoдaвцa и cpoки пepeчиcлeния дeнeжныx cpeдcтв ;

cпиcoк дoкyмeнтoв, кoтopыe нyжнo пoдгoтoвить к cдeлкe, и cpoки иx пoдгoтoвки пpoдaвцoм;

cпиcoк пpeдмeтoв мeбeли и бытoвoй тexники, кoтopыe ocтaютcя в квapтиpe;

cpoки пepeдaчи нeдвижимocти пoкyпaтeлю;

ктo oплaчивaeт ycлyги нoтapиyca, пoдгoтoвкy иныx дoкyмeнтoв к cдeлкe и дpyгиe pacxoды;

дaнныe нeдвижимocти — oбщyю и жилyю плoщaдь, нoмep кaдacтpoвoгo пacпopтa, тoчный aдpec и дpyгиe.

Pacпиcкa o пoлyчeнии зaдaткa зa квapтиpy yдocтoвepяeт, чтo пpoдaвeц пoлyчил зaдaтoк в пoлнoм oбъeмe. Ee cocтaвляют в cвoбoднoй фopмe, нo в дoкyмeнтe oбязaтeльнo дoлжны быть cлeдyющиe cвeдeния:

фaмилии, имeнa, oтчecтвa oбoиx yчacтникoв cдeлки — пpoдaвцa и пoкyпaтeля; пpи нeoбxoдимocти мoжнo yкaзaть пacпopтныe дaнныe;

aдpeca peгиcтpaции и фaктичecкoгo пpoживaния oбeиx cтopoн;

yкaзaниe тoгo, чтo дeнeжныe cpeдcтвa пepeдaютcя имeннo в кaчecтвe зaдaткa, a нe кaк aвaнc;

cyммa зaдaткa — кaк и в coглaшeнии, ee yкaзывaют цифpaми и pacшифpoвывaют пpoпиcью;

пoдпиcи oбeиx cтopoн cдeлки c pacшифpoвкoй — фaмилиeй и инициaлaми.

Дoпoлнитeльныe вoпpocы: o чeм eщe нyжнo знaть

Кaк выглядит типoвoй дoгoвop зaдaткa пpи пoкyпкe квapтиpы?

3aкoнoдaтeльcтвo нe пpeдъявляeт cтpoгиx тpeбoвaний к фopмe coглaшeния o зaдaткe: глaвнoe — coдepжaниe. Oбычнo дoкyмeнт пeчaтaют нa бyмaгe, вpyчнyю зaпoлняют дaнныe oбeиx cтopoн и дpyгиe cyщecтвeнныe cвeдeния, и пoдпиcывaют.

Кaк пpaвильнo дaть зaдaтoк пpи пoкyпкe квapтиpы?

Пoлнaя инcтpyкция пpивeдeнa вышe. Кpaткaя инcтpyкция:

? дoгoвopитecь c пpoдaвцoм o cyммe зaдaткa, cpoкax peгиcтpaции cдeлки и дpyгиx cyщecтвeнныx ycлoвияx;

? пpoвepьтe гoтoвнocть дoкyмeнтoв к cдeлкe, пoлyчитe coглacиe cyпpyгa пpoдaвцa, yтoчнитe дpyгиe вaжныe нюaнcы;

? cocтaвьтe и пoдпишитe пpeдвapитeльный дoгoвop кyпли-пpoдaжи, coглaшeниe o зaдaткe и pacпиcкy o пoлyчeнии дeнeг;

? пepeдaйтe дeньги в мoмeнт пoдпиcaния pacпиcки.

Boзмoжeн ли зaдaтoк пpи пoкyпкe квapтиpы в ипoтeкy

Bнeceниe зaлoгa пpи пoкyпкe квapтиpы c ипoтeчным кpeдитoм, мaтepинcким кaпитaлoм и дpyгими дoпoлнитeльными ycлoвиями вoзмoжнo. Пpocтo в coглaшeнии o зaдaткe, пoмимo дpyгиx cyщecтвeнныx ycлoвий, yкaзывaeтcя пopядoк oфopмлeния мaтepинcкoгo кaпитaлa, пopядoк pacчeтa c пpoдaвцoм c иcпoльзoвaниeм ипoтeчныx cpeдcтв или дpyгиe нюaнcы в зaвиcимocти oт тoгo, кaкиe cpeдcтвa вы иcпoльзyeтe для пoкyпки нeдвижимocти.

Boзвpaщaeтcя или нeт зaдaтoк пpи пoкyпкe квapтиpы в cлyчae фopc-мaжopныx oбcтoятeльcтв?

Coглacнo Cтaтьe 381 ГК PФ , ecли oбязaтeльcтвa нeвoзмoжнo иcпoлнить или oбe cтopoны coглacны pacтopгнyть дoгoвop, внeceнный зaдaтoк дoлжeн быть вoзвpaщeн. Нo вce зaвиcит oт дoгoвopeннocти. Имeннo пoэтoмy мы peкoмeндyeм пpoпиcывaть вoзмoжныe фopc-мaжopныe oбcтoятeльcтвa и иx влияниe нa ycлoвия cдeлки в coглaшeнии. К фopc-мaжopным oбcтoятeльcтвaм мoжнo oтнecти cмepть пpoдaвцa или пoкyпaтeля, пopчy имyщecтвa — нaпpимep, пoжap в квapтиpe — и дpyгиe oбcтoятeльcтвa нeпpeoдoлимoй cилы, кoтopыe пoмeшaют иcпoлнeнию oбязaтeльcтв пo дoгoвopy.

Договор займа с залогом

Самый простой способ улучшить условия займа заключается в предоставлении обеспечения финансовых обязательств заемщика. Одним из популярных вариантов сделать это выступает залог. В качестве последнего используются различные виды имущества – как движимого, так и недвижимого. Чем более ценным и ликвидным является обеспечение, тем выгоднее условия финансирования.

Важной частью сделки становится договор займа с залогом. Необходимость его составления и подписания не вызывает вопросов, так как защищает права обеих заинтересованных сторон: и кредитора — в части погашения долга, и заемщика – в вопросе возврата заложенного имущества.

Особенно важную роль документальное сопровождение сделки играет в том случае, если речь идет о крупных суммах кредитования и соответствующем обеспечении. В качестве примера можно привести договор займа с залогом недвижимости. В подобной ситуации величина финансирования нередко достигает нескольких миллионов рублей, что требует крайне серьезного отношениям к любым юридическим и организационным составляющим сделки. И прежде всего – грамотному оформлению договора.

Порядок оформления договора займа с залогом

Основные требования к документу содержатся в части второй ГК РФ, а конкретно – в параграфе 1 главы 42 (статьи 807 и 808). Изучение норм законодательства позволяет сделать вывод о том, что договор займа с залогом имущества составляется по традиционным правилам.

Но наличие обеспечения финансовых обязательств заемщика предусматривает учет нескольких характерных особенностей, суть которых зависит от вида и специфики закладываемой собственности.

Как правильно составить?

Набор основных разделов рассматриваемого договора мало отличается от обычного для подобных документов. Образец договора займа с залогом доступен по ссылке. Рассмотрим основные требования к содержательной части.

Шапка

Содержит основные реквизиты документы. К ним относятся: наименование, дата и место составления, ФИО (для физлиц) или названия с указанием ответственных лиц (для организаций) сторон.

Предмет сделки

Ключевой раздел документа. Включает основные условия сотрудничества – сумму займа, срок финансирования с указанием даты выдачи и возврата, необходимость предоставления обеспечения обязательств заемщика в виде залога.

Порядок предоставления и возврата средств

В этой части договора описывается способ предоставления и возврата займа. Допускается как выдача наличных, так и перечисление на карточку или счет. Также рекомендуется указать даты платежей.

Порядок оформления и снятие залога с имущества заемщика

В качестве залога выступает любая собственность заемщика. Если речь идет об обычных вещах – одежде, бытовой или компьютерной технике и т.д. – каких-либо серьезных отклонений от стандартных договоров не требуется.

Несколько иная ситуация складывается, когда в качестве залога используются недвижимость или транспортное средство. Для любого объекта недвижимости – дома, квартиры, комнаты, земельного участка, гаража – требуется обязательная регистрация залога в ЕГРН. Поэтому осуществление сделки предусматривает формирование комплекта документов с последующей подачей в Росреестр. Применительно к транспортным средствам к договору займа требуется приложить регистрационные документы на предмет залога – ПТС и СТС.

Проценты за пользование суммой займа

Действующее законодательство разрешает выдачу процентных и беспроцентных займов. Но даже если сделка носит безвозмездный характер, целесообразно указывать это в тексте договора в виде нулевой процентной ставки. Это позволит избежать ненужной многозначности трактовок, что может стать важным при налогообложении сделки.

Ответственность сторон

Стандартный раздел. Его задача – стимулировать стороны выполнять взятые на себя обязательства. Особенно важен, когда составляется договор займа с залогом недвижимого имущества, так как в этом случае существуют определенные риски и для кредитора, и для заемщика.

Форс-мажор

Перечисляются ситуации, когда одна или обе стороны не способны выполнить взятые на себя обязательства из-за наступления обстоятельств непреодолимой силы. Обычно используются стандартные для подобных документов формулировки. Содержание раздела крайне редко применяется на практике.

Разрешение споров

Здесь необходимо указать, что урегулирование спорных ситуаций происходит в рамках действующего российского законодательства. Другие варианты, например, третейский суд, также используются очень нечасто.

Подписи сторон

Завершающий раздел, в котором указываются подробные данные об участниках сделки. Их перечень зависит от статуса сторон. Для физического лица необходимо вбить в договор ФИО, паспортные реквизиты, адрес регистрации и фактического проживания, контактную информацию. Применительно к организациям в текст включаются: наименование, ИНН и другие регистрационные данные, банковские реквизиты и контактные данные.

Что еще требуется учесть?

Стороны вправе включить в текст договора любые положения, которые посчитают нужными. Но базовые разделы документа перечислены выше. Особое внимание следует уделить описанию ключевых условий сделки.

К числу последних относятся: сумма, сроки, процент за пользование заемными средствами, способ выдачи и погашения, порядок предоставления залога. Отсутствие любого из перечисленных обстоятельств ставит законность документа под сомнение, как и статус всей сделки. Более того, при возникновении конфликтной ситуации доказать правомерность позиции пострадавшей стороны будет намного сложнее.

Ответы на вопросы читателей

Какие требования предъявляются к договору займа с залогом?

К документу предъявляется стандартный набор требований. Главные из них два – письменная форма, а также обязательное указание всех необходимых реквизитов и условий сделки.

В чем преимущества займов с предоставлением залога?

Выгода этого способа финансирования очевидна для обеих сторон. Кредитор снижает собственные риски, так как получает ликвидный и ценный залог. Заемщик имеет возможность кредитоваться на заметно более выгодных условиях – под низкий процент, на большую сумму и срок.

Какие виды имущества чаще всего используются для обеспечения финансовых обязательств заемщика?

Самыми популярными вариантами залога выступает недвижимость и автотранспорт. Это объясняется серьезной стоимостью и ликвидностью этих видов имущества.

Вместо вывода

Обеспечение финансовых обязательств заемщика посредством предоставления обеспечения несет существенные выгоды обеим сторонам сделки. Но обязательным условием их полноценной реализации становится грамотное оформление договора займа с залогом.

Только при выполнении этого требования удается надежно защитить интересы и кредитора, и заемщика.

Как взять кредит под залог недвижимости

И чем такой кредит отличается от потребительского

Потребительский кредит — это возможность получить деньги у банка, когда собственных средств не хватает на неотложные нужды или крупную покупку. Но если денег нужно больше, чем банк готов одолжить в рамках потребительского кредита, можно взять кредит под залог недвижимости.

Кредит под залог недвижимости — один из видов кредита с обеспечением. Заемщик берет деньги у банка под процент, а в качестве гарантий оставляет свою недвижимость. Если заемщик не сможет вернуть кредит, банк продаст его недвижимость, погасит долг по кредиту, а остаток перечислит заемщику.

Зачем брать кредит под залог квартиры или дома

Потребительские кредиты без обеспечения обычно выдают на 5—7 лет на сумму не более 1,5 млн рублей. С кредитом под залог недвижимости можно получить до 80% от оценочной стоимости объекта на срок до 20 лет, сейчас актуальна ставка 12—14% годовых .

Кредит с обеспечением выгоден, если требуется крупная сумма или ежемесячный платеж по кредиту без обеспечения получается слишком большим.

Где получить кредит под залог недвижимости

Кредит под залог недвижимости выдают банки и частные инвесторы. Последние активно предлагают в интернете свои услуги как «кредиты под залог недвижимости». Поясню, чем они отличаются.

Банки рассматривают кредитную заявку, проверяют платежеспособность клиента и одобряют кредит на основании представленных документов. Даже с залогом банку важна платежеспособность клиента. Если заемщик перестанет платить кредит, банк будет взыскивать долг по процедуре, которая оговорена в законе и банковских документах.

Частные инвесторы чаще всего обращают внимание только на стоимость и ликвидность объекта недвижимости. При этом платежеспособность заемщика для них не так важна. Получить деньги у частного инвестора проще, поэтому их ставка выше — до 7% в месяц, то есть в год может получиться до 84%, это зависит от объекта и ликвидности. Брать деньги у частных инвесторов на длительный срок невыгодно. Если взять 5 млн под 5% в месяц, за год придется отдать 3 млн только процентов плюс сам долг.

Кто может взять кредит под залог недвижимости

Залоговый кредит может оформить любой владелец недвижимости. Если нет квартиры или дома в собственности, можно привлечь созаемщика, у которого есть собственность. Если основной заемщик не сможет выплачивать кредит, ответственность ляжет на созаемщика и его имущество. Банку не важно, кто будет основным заемщиком, а кто — созаемщиком. Главное, чтобы был ликвидный залог.

Требования к заемщику зависят от банка. Чаще всего они такие:

- гражданство РФ;

- постоянная или временная регистрация на территории РФ;

- возраст от 18 лет или 21 года;

- предпочтительно постоянное место работы и минимальный общий стаж от 1 года.

Также банк накладывает ограничения на максимальное количество созаемщиков: обычно не более четырех, включая основного. Еще учитывают возраст на момент полного погашения — кредит нужно погасить, пока не исполнилось 65 лет.

Кредит под залог недвижимости может быть сложно получить руководителям компаний, их заместителям и главным бухгалтерам, индивидуальным предпринимателям и владельцам (собственникам) бизнеса с долей 5% и более.

Нужно ли проверять кредитную историю при оформлении кредита под залог. Кредитную историю лучше проверить в любом случае: в ней могут быть ошибки или незакрытые кредитные карты. Кредитный отчет можно получить в бюро кредитных историй (БКИ). Узнать список БКИ, в которых хранится ваша кредитная история, можно на госуслугах.

Некоторые бюро предоставляют возможность онлайн-подтверждения личности через те же госуслуги: то есть ехать никуда не нужно, отчет получите сразу на сайте.

Чтобы повысить вероятность одобрения, перед подачей заявки нужно исправить ошибки, если они есть. Сделать это можно через БКИ или в отделении банка, который допустил ошибку.

Все ненужные кредитные карты тоже лучше закрыть. Даже если не пользуетесь кредиткой, в какой-то момент можете израсходовать весь лимит — и тогда придется платить ежемесячный платеж. Поэтому при расчете платежеспособности банк учитывает даже кредитные карты без долга на данный момент.

Можно ли получить кредит под залог недвижимости с плохой кредитной историей. Это зависит от кредитной политики конкретного банка. Когда банк рассматривает заявку с плохой кредитной историей, он может как отказать, так и одобрить заявку, но повысить процентную ставку, чтобы снизить свои риски.

Можно ли взять кредит под залог недвижимости без справки о заработке. Есть банки, которые не требуют подтверждать доход даже справкой по форме банка, но обычно в этом случае повышают ставку. Если есть возможность, лучше подтвердить доход официально — это увеличит вероятность, что кредит одобрят. Мы уже рассказывали о том, что еще может помочь в получении кредита.

Требования к залоговой недвижимости

Требования к залогу каждый банк определяет индивидуально. Некоторые банки принимают в залог только квартиры, считая их более ликвидными. В других банках в залог можно оставить комнату, гараж, загородный дом с участком, квартиру в таунхаусе.

В зависимости от вида объекта залога к нему предъявляются определенные требования.

Требования к квартирам. У банков чаще всего нет жестких требований по площади. Они принимаются в залог студии и даже квартиры с неузаконенной перепланировкой. Вот еще какие требования могут быть у банков:

- Материал стен, перекрытий. Банки могут не брать в залог квартиры в домах из дерева (бруса), а также квартиры в панельных и блочных домах ниже пяти этажей, построенных до 1975 года. Фундамент дома может быть любой — кирпичный, бетонный или каменный.

- Износ здания. В некоторых банках допускается до 70%, но в среднем — 60%. Важно, чтобы дом не стоял в планах на капитальный ремонт, снос или реконструкцию с отселением и не был в аварийном состоянии.

- Коммуникации и санузел. Должны быть ванная и туалет, горячая и холодная вода, канализация, отопление, а также подключение к центральным системам газа или электричества.

Требования к апартаментам. Апартаменты — это отдельные помещения, не относящиеся по документам к жилому фонду. Требования к материалу стен и году постройки идентичны квартирам.

Требования к таунхаусу. Это должна быть изолированная многоэтажная часть жилого дома с отдельным входом и общей стеной с соседним блоком без дверей, а также с собственным почтовым адресом.

По документам он должен быть зарегистрирован как индивидуальный объект. Варианты оформления могут быть разные: таунхаус, дом блокированной застройки, часть жилого дома, часть сблокированного жилого дома, блок-секция, жилое помещение, часть жилого помещения, квартира.

Из других характеристик банки смотрят на фундамент — кирпичный, каменный или бетонный — и коммуникации. Обязательно должно быть электричество, холодная и горячая вода, отопление, канализация на постоянной основе. Если дом стоит на свайном фундаменте, нет горячей воды, не проведена канализация или нет подключения к электросетям — достаточно одного несоответствия критериям банка, — дом в залог не примут.

Требования к жилым домам. Банки обычно рассматривают только завершенное строительство и дома не выше 3 этажей. В отдельных случаях могут взять в залог незавершенное строительство, если есть проект и коммуникации. Подведение газа необязательно. По документам дом должен быть оформлен как жилое строение. В отдельных случаях рассматривается «жилое строение без права регистрации проживания».

Деревянные дома обычно берут в залог, если они не старше 1985 года, а в некоторых банках — не старше 2000 года. Для остальных домов жестких ограничений по материалу нет.

Еще смотрят на износ дома. В среднем он должен быть не более 50%. Для деревянных домов — не более 40%.

Дом должен располагаться в населенном пункте, где есть хотя бы три других жилых дома и возможность добраться в любое время года. Иметь постоянное электроснабжение от энергоснабжающей организации, канализацию, воду, отопление, ванную и туалет.

Точные требования к объекту залога можно найти на сайте банка или попросить менеджера в отделении распечатать их.

Какие документы нужны

Вам потребуется паспорт и документы на право собственности: свидетельство о регистрации или выписка из ЕГРН, в которой указан собственник.

Банки также могут запросить следующие документы:

- справку о доходе, чтобы подтвердить платежеспособность;

- брачный договор, если он есть;

- СНИЛС;

- загранпаспорт;

- отчет об оценке, чтобы понять стоимость и ликвидность объекта;

- водительское удостоверение;

- свидетельство о регистрации автомобиля;

- нотариально заверенное согласие супруга на оформление квартиры в залог;

- другие документы по регламенту банка.

Как получить кредит под залог недвижимости

Кредит под залог недвижимости — это более сложный продукт по сравнению с потребительским кредитом: требуется больше документов, а деньги выдают не сразу после одобрения.

Шаг первый: оформите заявку на сайте банка или лично в отделении. В заявке укажите, на что планируете потратить деньги и что оставляете в залог. Банку важны все параметры объекта, чтобы оценить его стоимость. Менеджер сообщит, какие документы потребуется предоставить.

Шаг второй: подайте документы. Все собранные документы нужно подготовить и принести в отделение как можно раньше. У большинства документов есть срок годности. Если какая-либо справка на момент подачи будет недействительна, придется заказывать новую. А пока она готовится, просроченными могут стать другие документы. Например, выписку из ЕГРН по закону делают не меньше семи дней. Если заказать с опозданием и Росреестр еще задержит выдачу, справка с работы о зарплате или заверенная копия трудовой книжки могут перестать действовать, их срок годности — 30 дней.

Шаг третий: оформите сделку. После подписания кредитного договора нужно оформить залог на имущество — наложить обременение в ЕГРН. В некоторых банках, например, Тинькофф банке, личный визит в Росреестр или МФЦ не требуется — сотрудники банка все делают самостоятельно. В других нужно посетить вместе с представителем банка МФЦ или Росреестр: вы регистрируете в Росреестре вашу сделку и просите официально наложить на объект обременение. Как правило, в течение пяти рабочих дней Росреестр обработает заявку и вернет документы с отметкой о результате. Когда обременение наложено, документы из Росреестра нужно предоставить в банк. После проверки документов банк выдаст кредит.

Процентные ставки и условия кредита под залог недвижимости

Когда банк выдает кредит с обеспечением, он за счет залога снижает риски. Если заемщик перестанет платить, банк всегда может реализовать имущество и покрыть долг. Поэтому ставка по залоговым кредитам ниже, чем у потребительских без залога.

Сейчас ставки кредитов под залог недвижимости около 12—15% . Эти ставки обычно действуют при оформлении страхования жизни, здоровья и объекта недвижимости. Без оформления страховки банк увеличит ставку на 1—5 процентных пункта. Иногда бывают скидки зарплатным клиентам банка — минус 0,5—2 процентных пункта от ставки.

Преимущества и недостатки кредита под залог недвижимости

- Максимальная сумма — это главное преимущество кредита под залог недвижимости. Она зависит от стоимости объекта и в разных банках может достигать 10—30 млн рублей.

- Выгодная ставка: залог позволяет снизить ставку и, как следствие, увеличить максимальный срок кредита и уменьшить ежемесячный платеж.

- Недвижимость нельзя продать, потому что после оформления сделки квартира или дом остаются в залоге у банка. Обременение можно будет снять только после того, как погасите кредит.

- Нельзя получить налоговый вычет, если кредит нецелевой. Посмотреть цель кредита можно в кредитном договоре. Если приобретение жилья не указано как цель расходования средств, вычет не дадут.

- Не все объекты подходят для залога: банк, у которого выгодная ставка, может не принять вашу квартиру или дом.

- Оплачивать оценку объекта в большинстве случаев нужно самому. Стоимость — от 4 тысяч рублей на квартиры. Оценка загородного дома стоит еще дороже.

- Можно получить только часть суммы, в которую оценочная компания оценила квартиру или дом, — это залоговый дисконт. Банк закладывает скидку на случай, если объект подешевеет.

- Банк повышает ставку, если нет страховки. В течение всего срока кредита нужно оплачивать страховку или согласиться на увеличенную ставку.

- Кредит под залог сложно рефинансировать, если он нецелевой. Некоторые банки не рефинансируют залоговые кредиты, поскольку нужно снимать обременение в пользу старого банка и накладывать в пользу нового.

#оденьгахпросто: кредит под залог недвижимости. Плюсы и минусы

Кредит под залог недвижимости — смесь потребительского кредита и ипотеки. Если все сделать правильно, можно получить внушительную сумму на интересных условиях. Но есть нюансы.

Кредит под залог недвижимости (или залоговый кредит) — это заем, который банки выдают под залог уже существующего недвижимого имущества. Главный плюс такого кредита — возможность получить серьезную сумму под выгодный процент тем, кому банк отказал в классическом потребительском кредите или кому не хватает суммы/срока классического кредита.

Чем выше стоимость имущества, тем больше сумма, которую можно получить от банка.

Чем залоговый кредит отличается от обычного?

- Процентная ставка ниже.

- Срок кредитования длиннее: срок займа может быть до 20 лет, что позволит снизить ежемесячный платеж.

- Сумма кредита выше: можно получить несколько миллионов рублей в зависимости от оценочной стоимости недвижимости.

- Более лояльное отношение к заемщику: заем подойдет тем, у кого низкий скоринговый балл и неидеальная кредитная история.

Как взять кредит под залог имущества?

Процесс подачи заявки на такой кредит почти ничем не отличается от обычного: кроме паспорта и подтверждения доходов, банк запросит документы на право владения имуществом, которое вы хотите заявить в качестве залога банку.

Какие документы понадобятся? Чаще всего это будет свидетельство о праве собственности и отчет о стоимости имущества, подготовленный компанией-оценщиком. Если у недвижимости, которую вы хотите использовать в качестве залога, есть и другие собственники, то потребуется их нотариально заверенное согласие.

Банк также проверит наличие постоянного дохода: без работы получить кредит (даже под залог недвижимости) шансов нет. Дополнительное имущество (автомобиль, дача и т. д.) и другие источники средств повышают вероятность одобрения займа.

Что можно использовать в качестве залога?

В качестве залога по такому кредиту чаще всего выступают квартиры. Но также можно использовать частный дом, земельный участок, гараж и коммерческую недвижимость. В качестве залога еще можно использовать собственность третьих лиц — при условии, конечно, что эти лица дали свое согласие.

Пример: в квартире проживают пожилые родители (они же владельцы недвижимости) и их совершеннолетний сын с женой. Семья хочет улучшить жилищную ситуацию — построить большой дом на две семьи за счет банковского кредита под залог квартиры. Но родителям кредит не выдают из-за возраста, а дети не собственники жилья. В этой ситуации дети могут получить заем от банка под залог квартиры родителей при условии, что те согласны.

В качестве залога можно использовать квартиру (или дом), в которой прописаны несовершеннолетние. Факт, что недвижимость является единственным жильем для заемщика, не помеха для залогового кредита. Используя недвижимость в качестве залога, вы по-прежнему остаетесь ее владельцем, но продать ее сможете только с разрешения банка.

А ставки какие?

Многие банки предлагают займы под залог недвижимости — можно получить до 15 млн рублей на срок до 20 лет. И ставки будут ощутимо ниже, чем у потребительских кредитов! Вот, например, каталог с подборкой из 73 предложений:

Самые популярные предложения без подтверждения дохода

- залоговый кредит позволяет получить сумму в несколько миллионов — размер суммы будет зависеть от оценочной стоимости вашей недвижимости;

- ставка при залоговом кредите — немногим выше ипотечной. При этом, в отличие от ипотечного займа, деньгами вы можете распоряжаться по собственному усмотрению;

- ниже требования к заемщику, поскольку у банка есть гарантия в виде вашей недвижимости. Актуально для тех, у кого низкий скоринговый балл или были сложности в кредитной истории;

- в отличие от потребительских кредитов срок займа под залог недвижимости может быть весьма внушительным — до 30 лет, что позволит снизить ежемесячный платеж;

- можно использовать в качестве залога не только квартиру или дом, но и гараж, земельный участок или коммерческую недвижимость;

- заемщиком по такому кредиту может быть один человек, а залогодателем — другой;

- большое количество финансовых предложений: многие банки с хорошей репутацией предлагают кредиты под залог недвижимости.

- процедура оформления залогового кредита занимает больше времени;

- при займе под залог недвижимости надо быть готовым к дополнительным тратам, таким как услуги компании-оценщика и страховка имущества. Стоимость страхового полиса зависит от множества факторов. В среднем за квартиру площадью 50 кв. м в доме 2012 года постройки в Москве придется заплатить около 5 000 рублей в год; услуги оценки недвижимости обойдутся в среднем в 2 000 рублей за квартиру, 5 000—6 000 рублей за дом, 3 000—5 000 рублей за земельный участок и от 10 000 рублей за коммерческие помещения;

- если регулярно опаздывать с ежемесячными платежами и отказываться сотрудничать с банком, есть шанс потерять залоговую недвижимость.

Можно ли потерять недвижимость?

Как и в случае с классической ипотекой, злостные неплательщики рискуют лишиться недвижимости: при постоянных просрочках банк может выставить вашу собственность на торги. Но банк не заинтересован в том, чтобы отобрать у вас залог — все-таки его бизнес строится на выдаче кредитов, а не на торговле недвижимостью. Если вы испытываете финансовые трудности, обязательно свяжитесь с кредитором и объясните ситуацию. Обычно банки идут навстречу попавшим в трудную ситуацию заемщикам, предлагая программы реструктуризации.

Что еще важно знать?

Схемой выдачи кредитов под залог недвижимости пользуются мошенники. Жертвами становятся люди, по разным причинам не желающие обращаться в банк — из-за плохой кредитной истории, отсутствия подтвержденного дохода, финансовой неграмотности.

Люди приходят к частным кредиторам или в сомнительные организации, выдающие займы под залог недвижимости под проценты, сопоставимые с условиями по микрозаймам, подписывают документы и рискуют лишиться этой самой недвижимости.

Чтобы не стать жертвой аферистов, важно, во-первых, обращаться только в надежные организации, у которых есть все необходимые лицензии. Например, вы можете заполнить онлайн-заявку на кредит под залог недвижимости — предложения только от проверенных банков. Например, есть хороший вариант от БЖФ Банка — можно получить до 30 млн рублей на 30 лет по ставке от 9% годовых.

Во-вторых, следует внимательно читать документы перед подписанием. Если в договоре вам что-то кажется непонятным, лучше взять паузу и обратиться за разъяснением к юристам.

Как правильно оформить деньги в долг под залог недвижимости

Чаще всего рассматриваются ситуации, когда займы предлагают банки и приходится изучать предложения и тонкости. Но случаи, когда обычный человек одалживает деньги тоже возникают довольно часто. И тут даже сложнее, чем с банковскими организациями. В банках работают юристы, которые знакомы со всеми законодательными нормами, а в повседневной жизни люди редко в курсе юридических нюансов. В связи с этим часто получается, что человек не может получить возврат долга и теряет деньги.

Чтобы не попасть впросак, надо для начала разобраться, как правильно оформлять заем. Существует несколько видов юридического оформления долга.

Расписка

Этот вариант подходит, если вы одалживаете небольшую сумму друзьям или родственникам. Он является самым простым и требуется только, чтобы должник сам написал текст расписки.

В ней указывается ФИО заемщика и кредитора, а также прописывается сумма займа и срок, в который она будет погашена. Если долг будет возвращаться частями, то возможно описать график платежей. Следует не забыть написать место и дату рождения должника. Это пригодится, если деньги не будут возвращены и потребуется обращаться в суд, а затем получать исполнительный лист. Во последнем в обязательном порядке указывается место рождения ответчика. Без этой информации получить исполнительный лист не получится. Также необходимо обозначить данные паспорта и адрес человека, который дает одалживает деньги.

Размер займа записывается цифрами и прописью. В конце текста расписки ставится дата подписания, подпись и ее расшифровка в виде полного ФИО либо инициалов и фамилии.

Необходимость паспортных данных и адреса временной или постоянной регистрации заключается в том, что бывают случаи, когда расписка выдается в печатном варианте, а подпись стоит такая, что нет возможности установить ее принадлежность конкретному лицу. Порой бывает бессильна даже графологическая экспертиза. В такой ситуации документ не сможет быть принят судом в качестве доказательного факта.

Но многие воспринимают расписку просто, как бумажку, которая ничего не значит. На самом деле это не так. Расписка — это важный документ. Для придания большей юридической значимости имеет смысл заверить ее нотариуса. Стоит эта процедура недорого и позволит защитить интересы заимодавца от недобросовестного должника. Но стоит заметить, что согласно судебной практике вернуть деньги на основании одной расписки достаточно сложно. Зачастую ее рассматриваю только, как документ, который подтверждает передачу денег. Поэтому к ее тексту надо подходить крайне ответственно и прописывать все вышеуказанные пункты.

Нотариусы рекомендуют использовать расписку только в том случае, когда сумма долга сравнительно небольшая.

Указывать в расписке сумму неустоек или условия погашения нельзя. Эти пункты прописываются в залоговом договоре.

Специалисты советуют осуществлять передачу денег не в наличной форме, а путем банковского перевода. Справка о совершении операции может служить доказательством в суде.

Договор займа

Второй документ, который обеспечивает возврат денег по долгу, — это договор займа. В нем тоже, как и в расписке, указывают ФИО, данные паспорта и адреса регистраций по месту жительства сторон. Сумма и срок договора обязательно записываются цифрами и расшифровываются прописью. Прописываются условия полного и частичного досрочного погашения, а также размер процентной ставки по займу. В пункте про проценты рекомендуется указать условия возможного снижения ставки при условии возврата денег раньше установленного срока.

Специалисты по займовым договорам рекомендует указать и орган судебной власти, в который будет обращаться кредитор в случае необходимости.

Одним из необходимых пунктов — это способ погашения займа. Осуществлять погашения можно, как наличные средствами, так и переводом на карту или расчетный счет. Если расчет будет безналичным, то указываются реквизиты для совершения операций.

В документе надо фиксировать и факт передачи денежных средств, когда это происходит в наличной форме.

В договоре займа должен быть раздел про штрафные санкции. Необходимо указать, какие пени будет обязан выплачивать должник при нарушении сроков.

Чтобы договор имел юридическую силу, его надо подписывать в соответствующей форме. Если сумма займа превышает 10 тысяч рублей, то допускается только письменная форма.

Внимание! Когда в договоре прописана процентная ставка, то кредитору придется заплатить 13% подоходного налога.

При подписании документа могут присутствовать два свидетеля, которые подтверждают совершение сделки.

Также рекомендуется нотариальное заверение. Присутствие нотариуса при сделке гарантирует, что стороны договора совершали свои действия добровольно и в дееспособном состоянии. Соответственно, в будущем заемщик уже не сможет сослаться на то, что его вынудили на получение долга или, он не понимал, что делает.

К тому же нотариальная форма заключения отношений позволяет совершить взыскание денежных средств без привлечения органов судебной власти. В случае, если займодатель не получит деньги в указанный срок, он может обратиться к нотариусу за исполнительной надписью. После проставления соответствующей отметки можно обращаться сразу же к судебным приставам.

Залоговый договор

Договор займа может быть подкреплен наличием залога, которое будет гарантировать кредитору получение выданных средств в любом случае. Залоговое имущество зависит от суммы займа. Им может выступать гараж, автомобиль, дачный дом или квартира. Но стоит заметить, что стоимость залогового имущества не обязана соответствовать сумме выданного займа. Но она не может быть меньше долга. То есть, она должна покрывать сумму денежных средств, полученных в долг.

Необходимость залога обусловлена тем, что многие люди набирают различное количество кредитов и потом их не возвращают. А чтобы вернуть свои деньги, заимодавцу придется потратить много времени на суд. Если должник не имеет стабильного дохода, то выплата долга может растянуться на длительный промежуток времени.

Важно! Наличие залога значительно защищает кредитора от невозврата денег.

В качестве обеспечения займа можно использовать, как движимое имущество, так и недвижимость. Специалисты рекомендуют использовать именно недвижимость, потому что движимое недобросовестный заемщик может спрятать.

Согласно законодательству, договор залога не требует нотариального заверения. Но если объектом залога выступает недвижимость, его регистрация в органах Росреестра обязательна. Факт передачи денег оформляется в виде расписки. Если возврат проходит в наличной форме, также необходимо ее составление.

Проценты по долгу

Чаще всего одалживание денег между друзьями или близкими родственниками не предусматривает выплату процентов. Но такой вариант займа тоже возможен и этот вопрос регулируется нормами Гражданского кодекса РФ. Размер процентной ставки, согласно законодательству, устанавливается по решению сторон и прописывается в обеспечивающем документе.

Если размер процентов не указан, то кредитор имеет право получить сумму, которая рассчитывается по ставке рефинансирования на момент полного погашения долга или его части. Расчет осуществляется с учетом места проживания кредитора или адреса нахождения, если заимодавцем является юридическое лицо.

Также рекомендуется на момент оформления документов обсудить вопрос снижения процентов на случай досрочного возврата денег.

Устанавливать неоправданно завышенную ставку по процентам тоже не стоит, потому что в таком случае договор легко может быть признан недействительным из-за кабальных условий.

Деньги в долг под залог недвижимости

Обеспечение займа залогом недвижимого имущества имеет место, когда сумма кредита превышает один миллион рублей. В этой ситуации стороны подписывают договор в 3 экземплярах. Далее необходимо подписать соглашение о залоге. После регистрации в Росреестре на имущество накладывается обременение, и заемщик без согласия займодателя не сможет им распоряжаться.

Справка! Если долг не будет выплачен, то недвижимость выставляется на торги, а деньги от продажи возвращаются кредитору в счет погашения долга.

Перед выходом на сделку, необходимо проверить оценочную стоимость недвижимого имущества, его ликвидность и наличие проживающих в нем третьих лиц. Например, если в квартире или в доме проживают дети до 18 лет, данная недвижимость не может использоваться в качестве объекта залога.

Что делать, если долг не возвращают?

Если срок расписки либо договора займа истек, а кредитор не получил обратно денежные средства в полном объеме, он вправе обратиться в судебную инстанцию. Это можно сделать на следующий день после истечения срока. При этом уведомлять заемщика о своих действиях нет необходимости.

Согласно Гражданскому кодексу РФ, денежные средства, полученные до востребования (без указания срока погашения в договоре), должны быть переданы заимодавцу в течение тридцати дней с даты первого требования. Такое требования оформляется в виде заказного письма и в будущем служит доказательством при судебных разбирательствах.

В случае нарушения заемщиком сроков выплат, кредитор также может обратиться с иском в суд. Перед обращением возможно подача претензии должнику, но этот момент не является обязательным с точки зрения закона.

В ситуации, когда был подписан залоговый договор, а заемщик допускает наступление просрочек более трех раз за год, заимодавец тоже может подать исковое заявление в суд за взысканием долга за счет объекта залога.

Если оценочная стоимость залогового имущества превышает сумму долга, то кредитор обязан вернуть оставшуюся сумму заемщику. Если объект залога не будет продан, заимодавец может оставить его себе, при этом вернуть второй стороне 25% стоимости.

Перед обращением к нотариусу за исполнительной надписью кредитор должен уведомить заемщика о своем намерении. Это совершается путем отправления заказного письма. Далее следует подождать четырнадцать дней и, если в течение этого срока займодатель не получил свои деньги, он вправе обратиться к любому нотариусу.

При обращении нотариус не только осуществит исполнительную надпись, но и проверит документы, подтвердив их правомерность. Данная нотариальная услуга платная. Сбор составляет 1⁄2 процента от суммы задолженности.

Внимание! Наличие исполнительной надписи освобождает должника от уплаты штрафов за нарушение сроков по договору.

Выводы

Прежде, чем давать деньги в долг, необходимо подобрать подходящий документ для защиты своих прав, как заимодавца. Если сумма небольшая, то можно ограничиться распиской. Во всех остальных случаях следует составлять договор. Это может быть договор займа. В нем необходимо указать данные каждой из сторон. Это ФИО, адреса регистрации, паспортные данные и место рождения. Также необходимо согласовать сумму долга и сроки его погашения. Если имеет место быть процентная ставка, то в договоре указывается и она. Еще можно прописать условия ее снижения при досрочных возвратах долга.

Договор обязательно оформляется в письменной форме, а при значительных суммах — заверяется у нотариуса. Совершение сделки у нотариуса защищает обе стороны от беспочвенных претензий в дальнейшем.

Важно! Факт передачи денег фиксируется с помощью расписки.

После проставления подписи на каждом из документов следует написать полную расшифровку ФИО.

Если сумма залога превышает один миллион, то надо составлять займовый договор. После подписания документы подаются в Росреестр на регистрацию и на объект залога накладывается обременение. Соответственно, до даты полного погашения заемщик не может продавать или дарить имущество без согласия кредитора.

Если должник недобросовестно выполняет условия сделки и допускает просрочки, займодатель вправе обратиться к нотариусу за исполнительной надписью. После проставления соответствующей отметки можно обращаться к судебным приставам, минуя судебную инстанцию.

Что касается залогового договора, то при нарушении сроков кредитор может обратиться с исковым заявлением в суд. По решению суда имущество будет выставлено на торги, а полученные средства будут переданы займодателю в счет погашения долга.

По рекомендации многих нотариусов любой долг следует оформлять в виде договора и желательно заверять нотариально. Расписка тоже имеет юридическую силу, но вернуть свои деньги, имея только ее на руках, будет достаточно сложно.