Можно ли заработать на вкладах в банке

Как не потерять сбережения в банке: 10 практических советов вкладчикам

Руководитель юридической консультации «Первый банковский юрист» (г. Нижний Новгород), преподаватель дисциплины «Банковское право» на факультете права Высшей Школы Экономики

специально для ГАРАНТ.РУ

За последнее десятилетие количество банков уменьшилось более чем в 2 раза. Так, если в начале 2010 года в России было 1007 банков, то по данным Банка России на 1 февраля 2020 года – 396. Напомним, что в случае отзыва лицензии у банка, законодательством установлена обязанность возмещения вклада в размере 100%, но не более 1,4 млн руб. и только, если такой вклад был застрахован (ч. 2 ст. 11 Федерального закона от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов в банках Российской Федерации», далее – Закон № 177-ФЗ).

Недоумение у клиентов банков, равно как и у юристов, вызывает судебная практика, сложившаяся вокруг споров АСВ с вкладчиками банков с отозванной лицензией. Причем, роль агентства в этих спорах направлена не на защиту интересов этих вкладчиков, а, наоборот, на взыскание с них денежных средств или на отказ в страховой выплате. Подобные споры в судах многочисленны, более того, они затрагивают уже не только интересы физических лиц – вкладчиков, но и ставят под угрозу бизнес многих компаний, которые имели расчетные или депозитные счета в банках с отозванной лицензией (например, Определение СК по гражданским делам Верховного Суда РФ от 11 сентября 2018 г. № 46-КГ18-33, Определение Верховного Суда РФ от 18 февраля 2019 г. № 306-ЭС17-19388(27) по делу № А65-5821/2017, Определение СК по гражданским делам Верховного Суда РФ от 19 апреля 2016 г. по делу № 9-КГ16-3, постановление Пятнадцатого Арбитражного апелляционного суда от 13 июня 2017 г. по делу № А53-2832/2016 15АП-887/2017).

Предлагаю 10 практических советов о том, как избежать денежных потерь и минимизировать риск отказа АСВ в страховой выплате, основанных на личном опыте работы в области банковского права и современной судебной практике.

Внимательно читайте договор, который заключаете при внесении вклада. Это должен быть именно договор вклада (глава 44 Гражданского кодекса). Сейчас многие банки предлагают клиентам заключить договор инвестирования или инвестиционного страхования, вводя их в заблуждение, и убеждая их, что это тоже вклад, только гораздо выгоднее. Не следует терять бдительность. Денежные средства, переданные банку для целей инвестирования или страхования не являются застрахованными! Важно помнить, что договор вклада не имеет правовых аналогов. Передавая деньги банку, заключайте не договор инвестирования, не агентский договор с банком, не договор страхования, а именно договор банковского вклада, как регулирует ст. 834 ГК РФ. Еще раз – Закон № 177-ФЗ распространяется только на денежные средства на вкладах и счетах.

При открытии банковского вклада (или счета) и внесении денежных средств обязательно требуйте от банка предоставления первичных документов и (что крайне важно!) сохраняйте их – договор банковского счета (вклада), платежные поручения, приходные и расходные кассовые ордеры. Если транзакции осуществляются через интернет-банк, регулярно заверяйте у банка выписку с движениями по вашему счету. Вся первичная документация – это доказательства. Если документов нет, то доказать существование вклада или остатка на счете будет сложно. Слова или свидетельские показания в таких вопросах не помогут. Договор вклада носит реальный характер – внесение денег обязательно должно быть, и оно должно быть подтверждено (п. 1 ст. 836 ГК РФ, Постановление Конституционного Суда РФ от 27 октября 2015 г. № 28-П).

Денежные средства должны быть первоначально внесены на ваш вклад именно вами, лично, желательно, наличными через кассу банка. Если первичное внесение денежных средств будет от третьего лица, то договор может быть расценен как незаключенный, а вклад – как невнесенный. Например, Иванов и банк подписывают договор вклада, при этом, вкладчиком указывается Иванов (то есть подписант), а прием денег или безналичный перевод суммы вклада, отраженной в договоре, осуществляет Петров или ООО «Ромашка». При отзыве у банка лицензии за выплатой обращается Иванов. Высокая вероятность того, что может возникнуть юридический спор о заключенности договора вклада именно между Ивановым и банком, что может повлечь отказ в выплате страхового возмещения. Еще в 2015 году КС РФ отметил, что договор банковского вклада считается заключенным с момента, когда банком были получены конкретные денежные суммы; соответственно, право требования вклада, принадлежащее вкладчику, и корреспондирующая ему обязанность банка по возврату вклада возникают лишь в случае внесения средств вкладчиком (Постановление Конституционного Суда РФ от 27 октября 2015 г. № 28-П).

При открытии вклада онлайн, а это сегодня популярно, так как в таком случае предлагается повышенный процент, не пожалейте времени – сходите после этого в банк и заверьте договор вклада, а также получите заверенную выписку по счету вклада. Если вдруг случится форс-мажор или иные обстоятельства, в результате которых электронные записи в учетной системе банка исчезнут, доказать факт заключенности договора вклада при отсутствии бумажных документов будет непросто (Постановление Конституционного Суда РФ от 27 октября 2015 г. № 28-П).

Не дробите вклад. «Дробление вклада» – это устойчивый термин, выработанный судебной практикой. Он означает, что вкладчик, заключивший с банком договор на сумму свыше 1,4 млн руб., досрочно этот вклад забирает и в короткий промежуток времени распределяет его в этом же банке между своими доверенными лицами таким образом, что сумма каждого вклада становится менее 1,4 млн. рублей. В итоге, например, вклад в размере 2 млн руб. был оформлен на Петрова, он его забрал и тут же переоформил вклад в размере 1,3 млн руб. на себя и 0,7 млн руб. на Иванова. В таком случае в страховой выплате может быть отказано обоим (апелляционное определение Московского городского суда от 12 февраля 2019 г. по делу № 33-4866/2019).

Не берите кредит в том банке, в котором открыли вклад, и наоборот. Например, имея вклад в размере 300 тыс. руб. и кредит в этом банке 500 тыс. руб., в страховой выплате в размере 300 тыс. руб. будет отказано, так как кредит необходимо продолжать погашать без просрочек, а момент, когда наступит право на получение страховой выплаты по вкладу, – ждать. Поэтому выплате подлежит разница между вкладом и кредитом (ч. 7 ст. 11 Закона № 177-ФЗ).

Отдельно про пополнения – сумма пополнений вклада анализируется со стороны АСВ после отзыва лицензии у банка очень пристально – если было пополнение от третьих лиц – организаций, не относящихся к малому бизнесу, то это может быть расценено как вывод последними денег из незастрахованной зоны в застрахованную, так как деньги юридических лиц, не состоящих в реестре субъектов малого бизнеса, государство не страхует. Яркий пример этому – организация выплачивает зарплату сотрудникам на их счета накануне отзыва лицензии у банка Высокий риск отказа в страховой выплате таких остатков по счетам (Определение СК по гражданским делам Верховного Суда РФ от 28 июня 2011 г. № 89-В11-3).

Если до вас дошли слухи о плохом финансовом состоянии банка – не спешите забирать вклад или выводить на вкладной счет деньги с расчетных счетов юридических лиц. Существует риск отказа в выплате таких пополнений, а также риск дальнейшего взыскания с вкладчика досрочно снятых сумм. Судебная практика выработала еще одно понятие – «технические записи по счетам, не создающие правовые последствия». Не углубляясь в юридические подробности, расшифрую, что означает данный термин: некоторые операции по вкладу (безналичное пополнение, досрочное снятие), осуществленные на фоне плохого финансового состояния банка, движениями по счетам не признаются – то есть, их не было, и, следовательно, правовых оснований для выплаты страхового возмещения тоже нет. Таким образом, движения по счету (вкладу) могут быть признаны техническими, и перспективы страховой выплаты будут зависеть от того, в какой сумме и на каких счетах они изначально находились (Определение СК по гражданским делам Верховного Суда РФ от 26 апреля 2016 г. № 45-КГ16-2, Определение СК по гражданским делам Верховного Суда РФ от 19 апреля 2016 г. № 9-КГ16-3, раздел III «Разрешение споров, возникающих в сфере страхования вкладов» Обзора судебной практики Верховного Суда РФ № 4 (2016), утв. Президиумом Верховного Суда РФ 20 декабря 2016 г.).

Никаких зачетов и ведения переговоров с банком на эту тему. Если у вас все же оформлены кредит и вклад в одном банке, то «схлопывать» их на фоне плохого финансового состояния банка, даже если банк готов это сделать, ни при каких условиях нельзя – эти сделки будут оспорены АСВ и обязательства по вкладу и кредиту будут восстановлены. Вклад, пока есть кредит, выплачен не будет (только разница, как указано выше в п. 6), а вот восстановленный кредит погашать надо будет еще в большем размере. Это крайне неприятные последствия казалось бы решенной «зачетом» проблемы (см., например, судебные решения об оспаривании сделок в рамках дела № А55-26194/2013 о банкротстве Открытого акционерного общества «Межрегиональный Волго-Камский банк реконструкции и развития»).

Не концентрируйте все денежные переводы в одном банке. Если вы – вкладчик банка как физическое лицо, а также вы работаете как ИП через расчетный счет и ведете бизнес через организацию-субъект малого предпринимательства, распределите финансы по разным банкам – ведь страховая сумма работает по принципу «1,4 млн руб. на один банк», а не на один счет.

Итак, краткий вывод. Осмотрительность, бдительность и простое прочтение договора перед передачей денег банку никому не повредит. Прозрачно и юридически грамотно оформленный договор вклада, наличие на руках вкладчика всей первичной документации об остатке денег по вкладу или счету и следование вышеизложенным советам эксперта помогут вам сохранить ваши сбережения и без проблем получить страховую выплату при наступлении у банка страхового случая.

Как прожить на проценты по вкладу в банке и не работать. Пассивный доход по депозиту

Каждый задумывался о том, как сделать так, чтобы не работать и жить только на процент от депозита. Возможно ли это? Действительно ли можно жить безбедно? О какой сумме инвестирования идет речь? В данной статье мы рассмотрим, на какой пассивный доход по депозиту можно рассчитывать.

Идея стать рантье популярна, хочется получать доход при этом не трудовой, и законный. В зарубежных странах у большинства финансовые инструменты, активы, которые приносят пассивный заработок. В России доход с капитала, как правило, сводится к стандартному банковскому депозиту.

Нюансы пассивного заработка

Существует два нюанса в этом методе. Ставка по депозиту может снижаться, и спрогнозировать ее на длительный период нереально. Напомним, что ставка зависит от ключевой динамики ставки банка РФ, которая до этого называлась рефинансированием. На сегодня 7,75%, ставка по депозитам не может превышать на 5 пунктов ставку рефинансирования. В противном случае возникает НДФЛ. Есть порог 12,75 % по депозиту.

Если Центральный банк России придет к снижению процентных ставок, что вполне возможно, поскольку это цель ЦБ, если позволить геополитика, экономика, за ней снизится ставка по депозитам.

В 2015 году рублевый депозит открывали под 20%, в 2019 году до 7%. На тот момент можно было спрогнозировать ситуацию, поскольку ставка в виде 20% резко повышена из-за валютного кризиса. На данный момент неизвестно, какой будет ставка на 2025 год.

Второй момент – инфляция. Всем известно, что это такое, знают что деньги со временем обесцениваются. На практике об этом забываем, особенно в процессе планирования инвестиций. 100 лет назад на 5 рублей можно было купить больше товаров, нежели сейчас. Если вы сейчас собираете доход по вкладу забирать на ежедневные нужды, получается, что вы проедаете свой капитал.

Пример с реальными цифрами. Среднестатистический россиянин считает достойной зарплатой в 65 тыс. рублей. Сколько необходимо положить денег в банк, чтобы получить пассивный доход в виде 65 тыс.:

- Ежемесячная прибыль 65 тыс.

- Ежегодный доход 780 тыс.

- Ставка по вкладу 7,5.

- Вложить – свыше 10 млн рублей.

- Получаем пассивный доход в виде 65 тыс. рублей

В такой ситуации капитал въедается инфляцией, через год на 65 тыс. получиться купить меньше товаров и услуг. Чтобы победить инфляцию, часто дохода нужно реинвестировать. Изначальный капитал должен быть выше.

Вариант второй – ставка по вкладу 7,5%, инфляция 4% по официальным данным. Получаем эффективную доходность депозита 3,5%, капитал нужен 22 млн, из них 4% съедается инфляцией. Данный процент нужно компенсировать за счет реинвестирования, 3,5% из данной суммы реальная доходность, которую можно забрать. Доходность в год должна быть 1,6 млн рублей, в месяц получаем 140 тыс. рублей, из них 75 тыс. реинвестируем, 65 тыс. забираем. Через год капитал увеличится, а значит, и ежемесячная прибыль станет больше. Но покупательная способность остается на том же уровне.

Помним про риски, что ЦБ РФ может понизить до 6%, инфляция после как увеличится до 5%, тогда такой метод будет менее привлекательным. Учтите, что мы не берем в расчет реальную инфляцию, по некоторым данным за 2019 год инфляция достигла 15%. Пассивный доход по депозиту – это реальность, нужно быть готовым выделить немалый капитал.

Необходимо понимать, что открытие депозита и хранение средств на нем − это способ вровень идти с инфляцией. Своего рода вариант сохранить деньги. Вложенные деньги на депозит – это бумага, не актив. Банковские вклады – это хорошо, если смотреть на них как на финансовую подушку, которая необходима вам в близком доступе. Если говорить о заработке, это не про вклады.

Отсутствует возможность посмотреть в будущее, но в прошлое посмотреть под силу. Были проведены ретроперспективные анализы, в которых рассмотрели, какую доходность по банковским вкладам в рублях и долларах можно получить за последние 19 лет. С 2000 года начали из-за того, что этот год считается основой создания новой российской экономики. Учтите, что данные по рублевым вкладам представлены на сайте ЦБ РФ, но валютные ставки выявились более сложными в поиске.

Куда вложить деньги, чтобы получать ежемесячный доход?

Рассказываем, какие инвестиционные инструменты есть на рынке и на что нужно обратить внимание при их выборе.

Пассивный доход — это основа будущих накоплений. Чтобы получать его, достаточно выбрать один или несколько вариантов инвестирования. В нашем обзоре вы найдете надежные способы приумножения капитала с минимальными рисками.

Акции

Акция — это ценная бумага, которая дает держателю право на получение определенного дохода. Многие начинающие инвесторы отказываются от такого способа вложения капитала, так как боятся понести убытки. Если вы не разбираетесь в особенностях фондового рынка, можно обратиться к профессиональному брокеру. Посредник подберет эффективные готовые стратегии или возьмет акции в доверительное управление.

Выбирая способ вложения денег, лучше всего остановиться на покупке акций государственных и крупных компаний. Они называются «голубыми фишками». К «голубым фишкам» относят ценные бумаги таких корпораций, как Сбербанк, Газпром, Роснефть и др. Инвестиции в них сопровождаются меньшими рисками.

Есть два основных способа заработка на акциях:

- Получение дивидендов. Многие компании-эмитенты выплачивают фиксированное вознаграждение держателям акций. Окончательное решение по перечислению дивидендов принимается по итогам финансового года. Основой для определения размера выплат является чистая прибыль компании. Российские корпорации перечисляют прибыль по акциям по итогам года. В зарубежной практике дивиденды направляются ежеквартально.

- Получение дохода от продажи ценных бумаг.Например, если инвестор приобрел пакет акций стоимостью 500 000 рублей, а через 9 месяцев его стоимость составила 750 000 рублей, ценные бумаги можно реализовать. Доход от продажи составит 250 000 рублей без учета налогов.

Важно: физические лица не могут выйти на биржу самостоятельно. Для этого необходимо открыть брокерский счет. Сделать это можно как в банке, так и у профессиональных участников рынка ценных бумаг, например, в компании БКС. Открывать счет через брокера выгоднее, так как банки удерживают большие комиссии.

Для открытия счета достаточно обратиться в офис компании с паспортом и подписать договор. Многие брокеры предлагают сделать это онлайн. Обратите внимание, что большой популярностью пользуется одна из разновидностей брокерского счета – ИИС (индивидуальный инвестиционный счет).

Главное преимущество ИИС заключается в том, что его владелец получает право на налоговый вычет. Согласно законодательству, любая прибыль, полученная в результате продажи ценных бумаг, облагается налогом в размере 13%. Если вы заработали на бирже 250 000 рублей в течение года, необходимо заполнить декларацию и уплатить НДФЛ. Владельцы ИИС могут рассчитывать на возврат перечисленного налога. Таким образом, доход увеличивается на 13%.

Важно: если вы планируете получать налоговые вычеты, ИИС должен действовать как минимум на три года. Раньше срока вывести деньги можно, но придется вернуть все полученные льготы государству.

Вклад

Банковский вклад (депозит) — один из самых распространенных способов инвестирования. Он не принесет сверхприбыли. Средняя доходность здесь варьируется от 4 до 7 % годовых, но число рисков сведено к минимуму.

Выбирая банк, обращайте внимание на то, страхуются ли депозиты Агентством по страхованию вкладов (АСВ). Если у кредитного учреждения отзовут лицензию, вы не потеряете свои деньги. Важно отметить, что «несгораемая сумма» составляет 1 400 000 рублей. Именно поэтому мы рекомендуем не размещать вклады более 1 400 000 в одном банке, а распределить их по нескольким финансовым учреждениям.

Получать прибыль по вкладу можно в конце срока (сумма процентов добавляется к начальному депозиту) или на ежемесячной основе. Во втором случае проценты поступают клиенту на карту или счет. Их можно снимать.

Сама ставка по вкладу зависит от того, можно ли его пополнять, а также выводить со счета деньги. Максимальный процент предлагается на вкладах без возможности снятия и пополнения. Ставка будет ниже, если вы будете проводить операции по счету.

Также можно рассмотреть открытие накопительного счета. Крупные российские банки предлагают ставку 4-6% годовых. При этом получать прибыль можно и на ежедневной основе.

Облигации

Выбирая, куда вложить деньги, чтобы получить прибыль, многие инвесторы предпочитают облигации. Их основное отличие от акций заключается в том, что держатель получает фиксированный (купонный) доход, размер которого известен заранее.

Есть два типа облигаций:

- Государственные (они же ОФЗ — облигации федерального займа) — это ценные бумаги, которые выпускаются Министерством Финансов РФ. Их цель — привлечение дополнительного финансирования от частых лиц. Приобретая ОФЗ, вы предоставляете государству определенную сумму в долг. Крупные финансовые вложения не требуются. Стоимость одной облигации, как правило, — 1 000 рублей. Минимальная сумма, на которую можно приобрести ОФЗ, составляет 10 000 рублей. На большую прибыль могут рассчитывать инвесторы, которые владеют ОФЗ не менее трех лет. Купонный доход перечисляется каждые 6 месяцев. Средняя прибыль — от 6 до 8 % годовых.

- Корпоративные — это долговые бумаги компаний. Можно приобрести облигации крупных корпораций и получить доходность выше, чем по банковскому вкладу. Обратите внимание на то, что в таком случае риски также небольшие.

Недвижимость

Куда вложить деньги, чтобы получать прибыль ежемесячно? Например, купить недвижимость. Вы можете приобрести как жилые, так и коммерческие объекты.

Недвижимость — это ликвидный актив, который с течением времени может вырасти в цене. Самый распространенный вариант — приобрести жилье или другой объект на этапе «котлована». В таком случае вы можете рассчитывать на минимальную стоимость за квадратный метр.

Есть два способа зарабатывать на недвижимости:

- Сдавать ее в аренду и получать доход на ежемесячной основе.

- Реализовать объект. На каждом этапе строительства стоимость «квадрата» возрастает. Вы можете продать квартиру через несколько лет в 1,5-2 раза дороже, а полученную прибыль реинвестировать.

Покупка недвижимости в крупных городах России обойдется в сумму от 5 000 000 до 20 000 000 рублей.

Драгоценные металлы

Еще один распространенный способ вложения денег — покупка драгоценных металлов. К ним относят палладий, платину, золото и серебро. Выбирайте такой способ инвестирования, если хотите получить прибыль в перспективе.

Инвестиции в драгоценные металлы — долгосрочные. Также важно отметить, что, если вы владеете драгметаллами менее чем 3 года и продаете их, доход будет облагаться налогом. В случае, если активы находятся в собственности более трех лет, декларировать прибыль и уплачивать НДФЛ не нужно.

Также вы можете открыть обезличенный металлический счет. В этом случае покупать драгоценные металлы не нужно. Инвестор вносит определенную сумму на счет. Она конвертируется в граммы. Вы не торгуете драгметаллами, поэтому уплачивать подоходный налог не требуется. Доходность вложений напрямую связана с ростом стоимости драгметаллов.

Средняя доходность от инвестиций в МФО составляет 20-25 %, но вложения сопровождаются рисками. Физические лица в России могут инвестировать в работу микрофинансовых компаний.

Предусмотрены следующие условия:

- Минимальная сумма инвестиций — 1 500 000 рублей.

- Если кредитор планирует вывести свои деньги раньше срока, доходность снизится.

- Досрочно снять возможно не всю сумму, а только ту ее часть, которая превышает 1 500 000 рублей. Например, если вы инвестировали 1 700 000 рублей, к выводу доступно только 200 000 рублей.

- С полученного дохода необходимо уплатить НДФЛ. Стандартная ставка составляет 13%.

Доверительное управление

В инвестициях риск и доходность связаны. Чем выше прибыль, тем более рискованны ваши вложения. Доходность по акциям и облигациям не гарантирована. Инвестиции не застрахованы АСВ.

Если вы не хотите продумывать стратегии самостоятельно и анализировать фондовый рынок, обратите внимание на передачу денег в доверительное управление. В России это:

- Паевые инвестиционные фонды — о них расскажем более подробно далее.

- Индивидуальный инвестиционный счет (ИИС) с доверительным управлением. Управляющая компания (УК) предлагает инвестору открыть счет и выбрать одну из готовых стратегий. Сама УК управляет средствами на ИИС в рамках конкретной стратегии. У этого варианта есть преимущество в виде налоговых льгот.

Паевой инвестиционный фонд (ПИФ) — одна из форм коллективного вложения денег. Это портфель, который включает в себя несколько активов (ценные бумаги — акции и облигации, валюта и другие финансовые инструменты).

Правильно «подобрать» набор инструментов финансового рынка для начищающего инвестора проблематично. Необходимо грамотно проанализировать ситуацию на рынке, выбрав ликвидные активы. В таком случае всю работу по формированию ПИФа и управлению им берут на себя профессиональные управляющие. Они проводят различные операции, направленные на приумножение размещенных инвесторами средств. Это могут быть покупка-продажа ценных бумаг, а также валюты, выдача займов и др. Инвестору остается лишь отслеживать результаты работы.

Доходность ПИФа зависит от того, как изменилась стоимость пая. Вложения не застрахованы государством, поэтому инвесторы могут как заработать, так и потерять свои деньги.

Важно: работа ПИФов контролируется государством в лице Центрального Банка, а также специализированным депозитарием. Они следят за действиями управляющей компании в целях соблюдения интересов инвесторов.

Зарабатывать на паях можно двумя способами:

- Погашение принадлежащих инвестору паев. В таком случае сама управляющая компания компенсирует участнику полную стоимость пая денежными средствами.

- Реализация (продажа) другому лицу. Необходимо найти покупателя и оформить сделку.

Подведем итоги

На рынке есть несколько вариантов инвестирования для получения ежемесячной прибыли: банковский вклад, покупка акций и облигаций, недвижимости, ПИФы, вложения в МФО, доверительное управление. При выборе способа важно обращать внимание на уровень риска, размер располагаемого капитала, а также собственные цели.

Если вы хотите начать инвестировать в акции, нужно выбрать надежного брокера и открыть счет. Особенно популярна такая разновидность брокерского счета, как ИИС (индивидуальный инвестиционный счет).

Обвели вокруг вклада. Как заработать на низких ставках и растущей инфляции?

С банковским депозитом можно заработать 14 тысяч рублей. При этом не придётся вкладывать миллион. Главное – определиться с целью. Если цель – сберечь деньги от инфляции и немного заработать, то задача выполнима. «Выберу.ру» собрал 20 вкладов, которые не позволят инфляции «съесть» сбережения.

Вклады не сдаются

Допустим, у нас есть 100 тысяч рублей. Мы хотим инвестировать эти деньги, чтобы спасти от инфляции и немного заработать. Начинаем перебирать инструменты: золото – дорого, облигации и акции – сложно и страшно для начинающего инвестора. Курс доллара и евро вырос, а, как мы помним, покупать валюту на пике – ошибка. Можно обратиться к банковскому вкладу, но падающие ставки не внушают доверия и не гарантируют высокий доход.

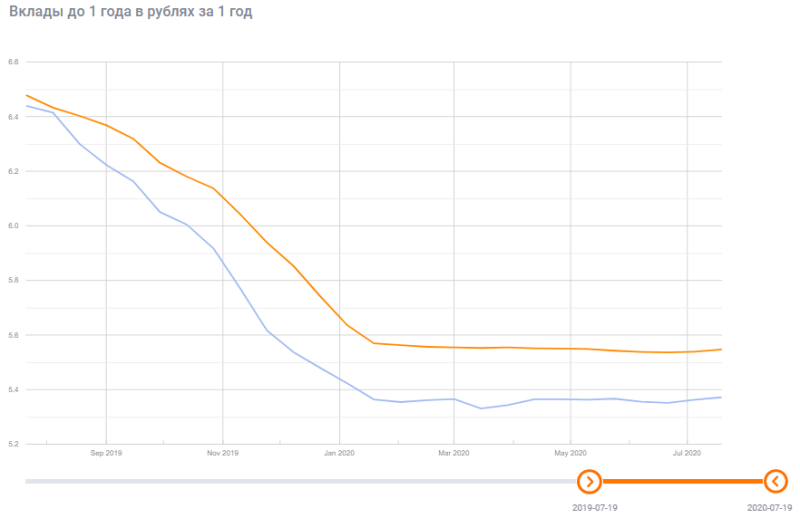

Действительно, у депозитов сейчас низкие доходы. Ставка по вкладам в рублях вошла в стагнацию: она резко падала в 2019 году и замерла в январе 2020. По данным индекса «Выберу.ру», ставка незначительно меняется последние пару месяцев. К 19 июля она замерла на отметке 5,372% годовых в банках из ТОП−50.

Индекс «Выберу.ру» показывает падение и стагнацию ставки по вкладам в рублях до 1 года. Оранжевая кривая — все банки в базе, голубая кривая — банки из ТОП−50.

Но именно долгосрочные банковские вклады – хороший способ накопить и заработать. Если вложить сегодня деньги под 5% годовых, то и через три года мы получим доход по этой ставке. Даже если средний процент в банках снизится до 2,5−3%.

Кажется, чтобы заработать на банковском вкладе, нужно вложить минимум миллион. А 100 тысяч рублей выглядят небольшой суммой. Однако запас карман не тянет и лишним не бывает. Экспериментально проверим, сколько можно накопить в течение трёх лет, инвестируя в рублёвые вклады. За основу расчёта возьмём депозиты из рейтинга «Выберу.ру».

Считаем и сберегаем

Официальная инфляция по данным Центробанка РФ – 3,2%. У вкладов из рейтинга «Выберу.ру» ставки выше инфляции. Значит, получится сохранить деньги от обесценивания и немного заработать.

Сравнивая вклады, мы опирались на критерии надёжности банка, его позиции в рейтингах, размер процентной ставки, рассчитывали доходность. Рейтинг «Выберу.ру» – нерекламное и некоммерческое предложение. Это ТОП лучших продуктов, рассчитанный калькулятором сайта.

Посчитаем, сколько заработаем за 3 года, если вложим 100 000 рублей. Фото: sm-news.ru.

Пальма первенства у вклада «МЕГА Онлайн» Московского кредитного банка. За 36 месяцев накопим 14 694 рубля по ставке 4,9% годовых.

- максимальная ставка – 5%, срок — до 36 месяцев;

- максимальная сумма – 20 млн рублей;

- можно пополнять первые 95 дней, если открываете вклад на 95−330 дней, или первые 185 дней, если открываете на 370−1 100 дней;

- есть дистанционное открытие через интернет-банк или мобильное приложение;

- проценты начисляются каждый месяц.

На втором месте – вклад «36 месяцев Плюс» «Хоум Кредит Банка». За три года заработаем 14 095 рублей по ставке 4,7%.

- небольшие ограничения на сумму – вклад можно открыть от 1 000 рублей;

- проценты вы получите в конце срока;

- первые 30 дней можно пополнять.

«Бронзовая медаль» у депозита «Доход» банка «Уралсиб». В течение трёх лет по ставке 4,9% годовых заработаем 14 694 рубля.

- минимальная сумма вложения – от 1 000 рублей;

- максимальный срок – 1 100 дней;

- можно открыть и в офисе, и в интернет-банке;

- проценты выплачиваются ежемесячно;

- пополнения и частичного снятия нет.

В ТОП «Выберу.ру» вошли 20 крупнейших банков. У многих ставка выше 5% годовых, в некоторых организациях достигает 6%: например, в «Санкт-Петербурге» и ПСБ. Также в рейтинг вошли программы Газпромбанка, «Абсолют Банка», Россельхозбанка, «Тинькофф» и других финансовых организаций из ТОП−50 по активам.

Как заработать выше вклада

Шанс есть даже у инвестора со 100 тыс. рублей в кармане

На финансовом рынке десятки продуктов, доходность которых может быть выше, чем процент в банке. Можно ли заработать высокий доход, не рискуя деньгами на рынке Forex и не вкладывая в криптовалюты?

Почему биржа выгоднее

Популярность частных инвестиций в России набирает обороты. По данным ЦБ, число пайщиков открытых ПИФов достигает полумиллиона человек, а объем средств в фондах уже превысил 300 млрд рублей. Тех, кто рассчитывает зарабатывать на фондовом рынке самостоятельно, еще больше — в октябре на Мосбирже было зарегистрировано 2,5 млн счетов физлиц. Еще год назад их было на 700 тыс. меньше.

Частные трейдеры все больше задают тон на торгах: например, сейчас доля «частников» на торгах акциями достигла 36%, а на торгах производными инструментами этот показатель уже превысил 43%.

Выбор россиян вполне объясним: ведь даже без использования хитроумных стратегий, просто вложившись в индекс, можно получить существенно большую доходность, чем при открытии банковского вклада. Если бы мы, например, вложились в индекс Мосбиржи в начале года, то уже получили бы доходность около 14%, тогда как открыть вклад в январе можно было максимум под 7%. А учитывая, что котировки акций некоторых компаний поднялись на десятки процентов, удачливый инвестор мог заработать гораздо больше. Скажем, акции компаний нефтегазового сектора за это время поднялись на 37%!

Государство способствует росту частных инвестиций, предоставляя россиянам налоговые льготы, разрабатывая новые инструменты (например, ИИС) и стимулируя компании выплачивать дивиденды. Однако России пока еще далеко до развитых стран. Ведь если у нас от силы 2% граждан имеют счета у брокеров и инвестируют свои средства в акции и облигации, то, скажем, в США около 60% населения зарабатывают на фондовом рынке, вкладывая деньги через различные фонды и пенсионные программы.

Сколько денег нужно инвестору

Проблема не столько в том, что американский рынок более развит или ему больше лет. И не в том, что у нас нет денег. Начать инвестировать можно и с 10 тыс. рублей. Более существенный фактор — доверие к фондовому рынку. Россияне в большинстве своем считают, что на бирже зарабатывают только профессиональные трейдеры инвестиционных компаний и крупные банки. А для остальных это ничем не лучше казино. Но это заблуждение, как правило, связано с низким уровнем финансовой грамотности, из-за которого многие готовы нести деньги в сомнительные финансовые организации, в том числе и пирамиды, обещающие вкладчикам сотни годовых.

На деле любой частный инвестор на бирже может буквально за несколько месяцев существенно приумножить свои накопления. Даже если у него всего 100—200 тыс. рублей. Именно с такой суммой многие трейдеры-одиночки становятся участниками конкурса «Лучший частный инвестор». С сентября по декабрь конкурс ежегодно проводит Московская биржа — победители получают призы от 500 тыс. до 1,5 млн рублей. В этом году в нем принимают участие свыше 4,5 тыс. человек, из них более трети уже получили прибыль. Лучшие частные инвесторы (топ-20) уже показали доходность от 60% до 200%. Больше всего зарабатывают те, кто вкладывает деньги в акции и производные инструменты — фьючерсы и опционы.

В прошлом году, кстати, картина была примерно такой же: лучшая доходность, которую удалось показать частным инвесторам, — 204%, 30 участников заработали за три месяца выше 50% годовых. А доля тех, у кого на счете был положительный результат, составила 35%. При этом напомним, что индекс Мосбиржи в конце 2017 года показал рост примерно на 6%, в середине декабря он находился выше 2 200 пунктов. Это говорит о том, что при любом кризисе всегда есть шанс заработать на инвестициях, главное — вовремя заметить возможности. Иначе говоря, на бирже выигрывает не только самый терпеливый и настойчивый, но и самый информированный.

Учимся на чужих ошибках

С этой точки зрения конкурс «Лучший частный инвестор» — идеальная площадка для тех, кто хотел бы приобрести знания, необходимые для торговли на рынке ценных бумаг. Это не спортивное состязание, а обмен опытом частных трейдеров, которые используют каждый свою стратегию. У всех различная сумма на счете. В числе лидеров по доходности есть трейдеры с активами в несколько миллионов рублей, но у значительной части на счете от 100 тыс. до 300 тыс. рублей. Чтобы увеличить доходы, практически все участники с небольшим капиталом используют кредитное плечо. Это достаточно рискованная тактика, ведь если не удастся угадать движение котировок, потери могут оказаться большими.

При этом далеко не все частные инвесторы, принимающие участие в конкурсе, прибегают к тактике «скальпинга» — когда инвестор пытается заработать на внутридневных колебаниях котировок и поэтому ему приходится совершать большое количество сделок. Например, участник под ником Space01 с 24 сентября совершил на срочном рынке 8 449 сделок, заработав доходность выше 80%. Другой участник под никнеймом gsimplov777 примерно за то же время совершил 11 сделок, заработав 51%.

Самое ценное для начинающего (да и любого, наверное) инвестора в том, что с помощью конкурса он может буквально учиться на чужих ошибках. Ведь при желании любой может посмотреть, какие сделки совершал тот или иной участник. Какие бумаги он приобретал и сколько заработал или потерял на каждой операции. Для этого на вкладке «Статистика» необходимо выбрать конкретного инвестора. Вначале будет показано, сколько средств он вложил, количество сделок, доход в рублях и процентах. В таблице «Сделки» необходимо нажать ссылку «скачать сделки» и в результате можно увидеть в Exсel операции трейдера. Все портфели полностью открыты и прозрачны.

Но, конечно, только изучая портфели других инвесторов и следуя за более опытными коллегами, научиться зарабатывать на бирже невозможно. Ситуация на фондовом рынке часто меняется за секунды, а когда-то удачные стратегии в новых обстоятельствах могут привести к потерям. Поэтому, помимо изучения методов работы продвинутых трейдеров, эксперты рекомендуют пользоваться различными обучающими курсами. Например, посещать семинары Школы Московской биржи , где наряду с профессиональными участниками рынка занятия проводят и частные инвесторы. Они помогут начать зарабатывать на фондовом рынке на собственном примере.

Выгодный вариант или модное поветрие: Почему многие выбирают накопительный счёт вместо вклада

В нынешнем году увеличилось количество граждан, которые переводят свои средства не во вклад, а на специальные накопительные счета. Насколько это выгодно?

Фото © ТАСС / Алексей Смышляев

Вслед за повышением ключевой ставки ЦБ многие российские банки начали предлагать гражданам по вновь открываемым депозитам проценты, сопоставимые с теми, что были на допандемийном уровне, но, в отличие от прошлых лет, россияне не торопятся снова нести «свои кровные» просто на длительное хранение в банк. Наоборот, согласно банковской отчётности, несмотря на предпринимаемые кредитными учреждениями усилия по удержанию клиентов-вкладчиков, чистый отток средств с депозитов с начала года составил около 1%. Ряд аналитиков считает, что эта цифра могла быть ещё больше, ведь граждане хотят свои имеющиеся сбережения приумножать, а рост инфляции (по итогам августа она достигла 6,7%) и нестабильность на рынке труда создают угрозу для накоплений. Однако пока не все россияне готовы заменить привычные инструменты накопления на инвестиции в ценные бумаги или вложения в прочие биржевые активы, поэтому неожиданным спросом стали пользоваться накопительные счета. По сути, такие счета — это вариант вклада до востребования с возможностью внесения и снятия денег, и при этом банк по такому счёту ежемесячно начисляет проценты на остаток, даже если средства снимали.

Похожие счета-копилки существовали и ранее, но они не пользовались популярностью в связи с невыгодностью ценовых условий, но в постпандемийное время многое изменилось — сберегательные счета поднялись с нижних позиций «в топ» по процентам и стали реальной альтернативой вкладам.

Вклад и накопительный счёт: что выгоднее

Конечно, как и в обычных депозитах, доходность зависит от процентной ставки и метода подсчёта получаемых процентов. Как правило, заявляемые проценты по таким счетам сопоставимы (обычно чуть ниже), чем по срочным депозитам. Однако банк может начислять проценты на среднемесячный остаток или на минимальный (та сумма, которая останется на счёте в конце месяца), есть варианты, когда проценты начисляются и выплачиваются ежедневно. Само собой, чем больше сумма, исходя из которой рассчитываются проценты, тем выше доход.

Преимущества счёта-копилки в банке

Помимо процентов (сейчас в зависимости от банка и его условий — ставка в пределах значений от 3% до 7,25%) основным удобством является возможность пополнять и снимать средства в любое время и без ограничений по сумме. При этом, в отличие от владельцев вкладов, которые в большинстве своём получают проценты в конце срока или раз в месяц/квартал на отдельный счёт, — владельцы «копилок» получают свой доход каждый месяц (или даже каждый день) и на тот же счёт, на котором хранится вся внесённая сумма.

Ставка на прибыль: банковские депозиты готовятся к росту

Также немаловажным является тот факт, что в большинстве случаев сберегательный счёт доступен для любого желающего и, в отличие от депозита, для его открытия не нужно иметь несколько десятков тысяч рублей, так как обычным условием для оформления счёта-копилки является внесение всего одного рубля, в редких случаях — 1000 рублей. При этом накопительный счёт, как правило, бессрочный, то есть деньги будут храниться ровно до того момента, пока они не понадобятся полностью, и даже после снятия всех средств накопительный счёт не закрывается автоматически.

Также к плюсам относится и то, что на все «счета-копилки» распространяются правила страхования вкладов. То есть, если банк, в котором открыт такой счёт, «прогорит» — государство компенсирует сумму до 1 400 000 рублей.

Недостатки накопительных счетов

Они тоже есть, и, как правило, все связаны со специальными условиями банковских договоров. Часто, чтобы получить максимальную ставку, клиенту потребуется выполнить ряд условий, например, открыть карту и совершать по ней покупки либо поддерживать некий минимальный остаток или оборот по данному счёту.

Помимо этого, основным минусом является возможность банка в одностороннем порядке менять условия доходности. Обычно эти условия меняются вслед за изменением ключевой ставки ЦБ, если она увеличивается — процентная ставка растёт, уменьшается — падает.

Ещё к недостаткам следует отнести больший риск пострадать от действий злоумышленников, если накопительный счёт привязан к карте. В отличие от депозитов, где выполнить какие-либо действия по выводу средств до истечения его срока проблематично (и у многих банков удалённо — невозможно), в случае если мошенники завладели картой, у которой есть доступ к накопительному счёту, они могут обчистить и то и другое, технически банк им не помешает.

Когда выгоден накопительный счёт

Обычно накопительный счёт очень подходит активным людям, которые получаемые ими деньги не готовы собирать для того, чтобы после определить их в долгосрочные вложения. Также «копилка» может быть интересна тем, кто располагает крупной суммой, но не желает её «морозить» в годовом вкладе, а предпочитает получать доходность ежемесячно. Помимо этого, посредством накопительного счёта удобно собирать деньги на конкретные цели, например на некую крупную покупку или путешествие.

Примеры накопительных счетов

МКБ «Накопительный счёт». Ставка до 7,25% (при наличии на счету не менее 750 000 рублей и ежемесячных тратах от 20 000 рублей по карте). Если сумма меньше или не выполняются условия трат — ставка 5,25. Выплата процентов ежемесячно на остаток.