Условия взятия ипотеки для покупки квартиры

Как самостоятельно купить квартиру в ипотеку

Пошаговая инструкция для тех, кто столкнулся с ипотекой впервые

Не обязательно обращаться к риелтору или ипотечному брокеру, если у вас уже одобрена ипотека и вы хотите купить жилье.

Я помогаю людям оформлять ипотеку и расскажу, какие действия необходимо выполнить и в какой последовательности, если банк одобрил нужную сумму и теперь вы ищете жилье с учетом бюджета и требований к объекту недвижимости со стороны вашего банка.

Вот о чем вы узнаете в статье:

- Выбор квартиры

- Сбор документов

- Отчет об оценке

- Порядок расчетов

- Предварительный договор

- Подача документов в банк

- Одобрение объекта недвижимости

- Страхование

- Сделка

- Регистрация сделки

Выбираем квартиру

Чтобы сделать поиск эффективным, нужно понять, для какой цели приобретаете недвижимость: для собственного проживания, сдачи в аренду или инвестирования с последующей перепродажей. Расскажу про каждую цель подробнее.

Для собственного проживания. Ориентируйтесь на необходимую инфраструктуру: состояние двора, парковочные места, расположение детских садов, школ, поликлиник, магазинов и прочих объектов. Большое внимание стоит уделить времени в пути до работы.

Если покупаете квартиру для себя, можно пожертвовать ликвидностью в пользу качества. Например, квартира чуть дальше от метро, но в пешей доступности есть хороший парк, которым вы будете регулярно пользоваться. Тогда есть смысл приобрести такой вариант, хотя в последующем продать эту квартиру может быть сложнее.

Для сдачи в аренду. В первую очередь нужно обращать внимание на территориальное расположение и доступность общественного транспорта. Для Москвы и Санкт-Петербурга это прежде всего удаленность от станций метро. В регионах обычно ценятся квартиры у делового центра города.

Как правило, для сдачи в аренду приобретают однокомнатные квартиры, студии либо апартаменты небольшой площади — до 40 м². Жилье покупают рядом с крупными вузами либо градообразующими предприятиями — такие квартиры проще сдать.

Для инвестиций. Для таких целей обычно берут новостройки — выбирают надежного застройщика на ранней стадии готовности объекта и продают, когда дом уже построен. Как правило, покупают однокомнатные квартиры или студии с хорошей инфраструктурой или в престижном районе. Например, в Москве ориентируются на удаленность от станции метро, в регионах — на престижность района и удаленность от центра города.

Найти универсальный объект тяжело. Вот основные параметры, с которыми нужно определиться перед тем, как начнете искать жилье:

- Новостройка или вторичка.

- Территориальное расположение: город, район, станция метро и т. д.

- Количество комнат в квартире.

- Площадь — минимальная и максимальная.

- Цена. Лучше заложить вилку — на какую минимальную и максимальную стоимость вы готовы.

Покупка в новостройке

Если уже присмотрели конкретную новостройку, обращайтесь в отдел продаж застройщика либо к его официальным партнерам. Уточните в своем банке, аккредитован ли строящийся дом. Аккредитация — это процедура, при которой банк принимает решение выдавать ипотеку на покупку квартир в конкретном доме на этапе строительства. Банк аккредитовывает не застройщиков целиком, а каждый конкретный строящийся объект. Если дом аккредитован, значит, банк все устраивает и можно переходить к следующему этапу.

Если дом не аккредитован, нужно уточнить, сможет ли его аккредитовать банк и готов ли застройщик предоставить пакет документов аккредитации. Если по разным причинам что-то не складывается, вот какие варианты есть:

- выбрать другой объект;

- оформить ипотеку в другом банке, который уже одобрил эту новостройку. Перечень нужных банков можно узнать в отделе продаж застройщика.

Если нужная квартира свободна, можно передать сотруднику застройщика контакты ипотечного менеджера банка, в котором уже одобрена ипотека. В 90% случаев дальше все сделают за вас.

В целом процесс будет идти так:

- Застройщик согласует договор с банком.

- Согласовываете дату и время подписания кредитного договора в банке, а затем — подписание договора с застройщиком.

- Вносите первоначальный взнос напрямую на счет застройщика либо на эскроу-счет. Все зависит от того, когда выдано разрешение на строительство и по какой схеме работает застройщик. Повлиять и выбрать вариант, куда именно вносится первый взнос, невозможно.

- Приходите в назначенную дату в банк и подписываете кредитный договор. Затем с этим договором идете к застройщику и заключаете договор участия в долевом строительстве — ДДУ.

- Сдаете документы на государственную регистрацию сделки. Многие застройщики проводят сделки электронно. В этом случае подавать документы физически на регистрацию не нужно. Вам создадут электронные цифровые подписи, которыми вы подпишете документы, и их отправят на регистрацию в электронном виде. При самостоятельной регистрации через МФЦ нужно уплатить госпошлину в размере 350 Р , которая делится по количеству дольщиков в договоре. Каждый из дольщиков платит от своего имени.

Сотрудников банка и застройщика лучше контролировать, чтобы они не затягивали со сроком подготовки документов. Например, можно звонить раз в два дня и интересоваться, на какой стадии находится ваша сделка.

Если нужные квартиры у застройщика уже проданы, можно посмотреть варианты в этом же доме на сайтах о продаже недвижимости либо оставить заявку на квартиру в отделе продаж застройщика. Квартиры часто перепродают на этапе строительства по уступке права требования. То есть квартиру продает не сам застройщик, а действующий участник долевого строительства. Получается, что он переуступает свое право требования по ДДУ. Еще это называется цессией.

Договор уступки права требования, или цессии, также регистрируется в Росреестре. В некоторых случаях на уступку права требования нужно получить согласие застройщика. Но если вы покупаете квартиру в ипотеку, нужно уточнить в банке, готов ли он выдать кредит на квартиру по договору цессии и какие есть дополнительные условия по подобным сделкам. Если банк не выдает ипотеку под договор уступки, возможно, придется одобрять ипотеку в другом банке.

В Т—Ж уже были подробные статьи на тему покупки квартиры в новостройке. Вы можете прочитать в них о ДДУ или выборе квартиры по чертежу:

Покупка на вторичном рынке

Основные площадки для поиска — доски объявлений в интернете: «Авито», «Циан», и другие. В разных регионах доминируют разные интернет-площадки, и размещенные на них объявления могут различаться. Лучше проработать несколько ресурсов, чтобы получить полную информацию по объектам в продаже. Как минимум точно стоит посмотреть объявления на «Авито» и «Циане».

Если хотите приобрести готовую квартиру в конкретном доме либо рассматриваете несколько определенных домов, можно обратиться за информацией в организацию, которая управляет домом, — УК или ТСЖ.

Еще можно разместить объявление «куплю квартиру в вашем доме». Как бы старомодно и забавно это ни выглядело, но это работает. Только оформить объявление нужно аккуратно, а размещать — в специально отведенных для этого местах, например на информационных досках в подъездах.

Огрызки бумаги, криво наклеенные в подъезде, будут только раздражать жильцов и дадут обратный эффект. Еще можно приехать и лично пообщаться с потенциальными соседями. Возможно, кто-то планирует продавать квартиру, но еще не разместил объявление — есть шанс стать первым покупателем и приобрести жилье без конкурентов.

При выборе готового жилья нужно учитывать требования банка-кредитора к объекту недвижимости. Вот основное, на что нужно обратить внимание при выборе квартиры: год постройки дома, этажность, материал стен, степень износа, материал перекрытий, наличие перепланировок.

При покупке квартиры на вторичном рынке обратите внимание, как ее приобретал действующий собственник, то есть на правоустанавливающие документы — документы-основания.

Например, если квартиру покупали в ипотеку, то нужно уточнить, использовался ли для погашения кредита или в качестве первоначального взноса материнский, или семейный, капитал. Если да, семья должна выделить доли детям и получить разрешение на продажу от органов опеки. Только после этого такую квартиру можно покупать.

Если квартиру получили по договору передачи квартир в собственность граждан — приватизации, нужно запросить архивную справку о зарегистрированных на момент приватизации. Это поможет исключить риск, что есть временно снятые с регистрации жильцы, которые сохранили право проживания. Таким правом могут обладать отказники от приватизации. Например, безвестно отсутствующие или отбывающие наказание в местах лишения свободы. Эти лица могут иметь право на пожизненное пользование квартирой, то есть на проживание в ней.

Вариантов с правоустанавливающими документами и нюансов по квартире на вторичном рынке может быть много. Поэтому, если понимаете, что разобраться сложно, и сомневаетесь в юридической чистоте сделки, то лучше обратиться к специалисту — риелтору, юристу, брокеру. Услуги по сопровождению сделки будут стоить несоизмеримо меньше, чем потеря квартиры.

Квартира в ипотеку: с чего начать

Почти каждая вторая квартира в России приобретается в ипотеку. В последнее время ставки по кредитам на недвижимость стали доступнее, предложений жилья на рынке регионов много, но требования к заемщикам предъявляются высокие. Для Вас также актуален вопрос покупки квартиры в ипотеку? С чего начать его оформление, какие этапы придется пройти, расскажем в следующем материале.

С чего начать оформление

Банки, стремясь учесть возможные риски, выдвигают требования к потенциальным заёмщикам. Клиенту стоит оценить финансовые возможности. Внимание нужно обратить на следующие факторы:

Возраст. Взять кредит на недвижимость можно с 21 года. Банки редко подписывают договора со студентами, которые пока не могут полностью посвятить себя работе. Также финансово-кредитные организации настороженно относятся к пенсионерам. За редким исключением банки стремятся к тому, чтобы на момент погашения ипотеки заемщику было не более 65 лет.

Материальное положение. Минимальная сумма первоначального взноса обычно составляет 10 – 15%. Также банку важно удостовериться, что доходов клиента хватит на ежемесячные выплаты. Финансово-кредитной организации выгоднее предоставлять кредит семьям, в которых оба супруга имеют постоянную работу.

Трудовой стаж учитывается при покупке квартиры или дома в ипотеку. На одном месте клиент должен проработать не менее полугода.

Прежние кредиты желательно полностью погасить, чтобы повысить шансы на одобрение нового.

Выбор банка

Если Вы подходите по критериям, описанным в предыдущем пункте инструкции под названием: «С чего начать покупку квартиры в ипотеку», можно приступить к изучению условий банков. Здесь важно учесть следующие моменты:

максимальная сумма ипотеки;

наличие льготных программ;

Эксперты советуют подавать пакет документов сразу в несколько банков. Получите три-четыре и более одобрений, а потом самостоятельно сделайте выбор наиболее подходящих условий.

Собираем пакет документов

Итак, Вы решились на жилищный кредит. Но как взять ипотеку, с чего начать? Стандартный перечень документов у разных банков совпадает, однако бывают особенности. Необходимо изучить требования конкретного учреждения на сайте, по телефону или при личном визите. Вот что входит в базовый пакет:

данные о семейном положении;

информация о доходах заемщика (справка 2-НДФЛ);

копия трудовой книжки.

Часто финансово-кредитные заведения просят предоставить подтверждение наличия дополнительных источников дохода, прибыли. Документы, подтверждающие поступления в семейный бюджет будут только в плюс.

Заявка в банк

Покупка квартиры в ипотеку – процесс небыстрый. Как только собраны необходимые документы, сразу подавайте их в банк. Сделать это можно лично в офисе или через сайт финансово-кредитной организации. Старайтесь точно указать информацию. Помните о том, что кредитор будет проверять сведения.

В «Росбанк Дом» рассчитать и получить положительное решение по кредиту можно без визита в банк. Ставка по ипотеке в финансово-кредитной организации от 6,80%. Предварительное решение выдается за 10 минут.

Банк запустит процедуру проверки данных. Ответ по заявке выдается через пять дней. Получив положительный ответ на заявку, можно начинать поиск недвижимости. На эти цели выделяется до 3 месяцев.

Выбор недвижимости

Многие на вопрос «С чего начать процесс ипотеки» ответят, что главное – поиск подходящей недвижимости. На этом этапе заемщику нужно приступить к выбору квартиры или дома. Жилье должно понравиться как клиенту, так и банку, ведь оно выступает в качестве залогового имущества. Проводится оценка выбранного объекта, стоимость прописывается в договоре ипотечного кредитования. Банк предоставит список оценщиков, которым доверяет. Клиент вправе выбрать иную организацию.

В рамках оценки устанавливается ликвидность квартиры. От рыночной стоимости она почти всегда отличается. При этом учитываются расположение, год постройки, наличие инфраструктуры. Ликвидность квартиры в строящемся доме, новостройке и вторичном жилье будет отличаться.

Предоставление документов в банк

Документы при покупке квартиры в ипотеку готовит как продавец, так и покупатель. Допустим, Вы хотите купить «двушку». Для приобретения квартиры в строящемся доме, в новостройке и на вторичном рынке будут нужны разные пакеты бумаг.

Первоначальный взнос при выборе квартиры отдается покупателем из собственных средств. Отдельные условия предусмотрены для тех, кто использует материнский капитал, военную ипотеку или иные льготные программы.

Получение решения банка

После того как получен положительный ответ по сделке, наступает период расчета с продавцом и регистрации права собственности на квартиру. После процедуры регистрации осуществляется передача денег. До того вся сумма хранится на счету заемщика или в банковской ячейке.

То, в какой срок будет оформлена сделка по купле-продаже недвижимости, зависит от нескольких факторов:

срока сбора бумаг;

времени, в течение которого банк проверяет документы;

внутренние процедуры при оформлении ипотеки.

Услуги риелтора помогут ускорить процесс приобретения квартиры в ипотеку. Искать недвижимость можно самостоятельно, через друзей и знакомых, на специализированных сайтах или в агентстве недвижимости.

Заключение

В этом материале мы постарались ответить на вопрос: с чего начать, если Вы хотите купить квартиру в ипотеку. Если обобщить все вышесказанное, потенциальному заемщику нужно будет пройти следующие этапы при покупке недвижимости в кредит:

Подать заявку на получение ипотеки;

Подать документы в банк;

Помните, что заемщик вправе вернуть часть средств при покупке недвижимости в качестве налогового вычета. Плата возвращается с суммы до 2 млн рублей.

Ипотека иностранным гражданам

Вопрос-ответ: как купить квартиру на аукционе?

Условия и документы для оформления ипотеки

Ипотечная география: средние ставки по жилищным кредитам в разных странах мира

Погашение ипотеки: способы и порядок выплаты ипотечного кредита

10 необычных архитектурных сооружений в России, о которых вы могли не знать

-

- Рекомендации клиентам

- Вопросы и ответы

- Контакты

- Калькулятор ипотеки

-

- Партнерам

- Информация для заемщиков

- Правовая информация

- Раскрытие информации о ПАО РОСБАНК

- Раскрытие информации об АО «КБ ДельтаКредит»

(с 1 июня 2019 г. реорганизовано путем присоединения к ПАО РОСБАНК)

© 2021. ПАО РОСБАНК. Генеральная лицензия №2272 от 28.01.15

Как купить квартиру в ипотеку: пошаговая инструкция

Ипотека — возможность стать владельцем собственной недвижимости, не имея на руках всей суммы для оплаты квартиры или дома. Оформить кредит выгоднее, чем платить за аренду: даже если ежемесячный платеж по ипотеке выше, в итоге вы становитесь владельцем недвижимости. Ипотеку применяют при смене одной квартиры на другую, при покупке недвижимости для сдачи в аренду — главное, правильно выбрать банк, программу кредитования, объект и оценить свои финансовые возможности, чтобы сделка прошла без проблем.

Основные этапы

Ипотека — это кредит на покупку недвижимости, предоставляемый под залог приобретаемого объекта. Для оформления требуется иметь подтвержденный доход и стаж, сумму первоначального взноса. Основными этапами оформления ипотеки являются выбор банка, подача заявки в банк и получение одобрения, выбор объекта, его оценка и согласование с банком, оформление ипотеки и регистрация права собственности. Рассмотрим каждый подробнее.

Выбор банка

Выбор банка нередко опирается на рекламу и рекомендательные сервисы. Внимание потенциального заемщика привлекает низкий процент, минимальный первоначальный взнос. Но этого мало. Необходимо быть уверенным, что банк не исчезнет, его не лишат лицензии, а предлагаемые программы действительно выгодны для заемщика. Проверьте такие сведения:

- Срок деятельности и репутация. Если организация имеет развитую филиальную сеть, работает более 15 лет на финансовом рынке РФ, предлагает сервисы для физлиц, бизнеса — это положительная характеристика.

- Изучите рейтинг благонадежности. Желательно, чтобы выбранный банк был не ниже середины списка. Наличие лицензии и объем уставного капитала банка можно узнать на сайте Центробанка.

- Наличие различных программ кредитования и ипотеки с господдержкой. При этом важно учесть, насколько реально снижена ставка по льготным программам, применяется ли она весь срок кредитования или только в определенный период, а также рассчитать общую стоимость ипотеки в разных банках.

- Условия кредитования. Предлагает ли банк дополнительные скидки для своих клиентов, вкладчиков, участников зарплатного проекта, покупателей квартир у конкретных застройщиков. Совокупный дисконт по ставке может составить 1% и более, что в пересчете на весь срок выплат дает ощутимую экономию.

Подача заявки

После того, как банк выбран, нужно подать заявку на предварительное одобрение ипотеки. Сделать это можно еще до того, как вы выбрали объект недвижимости. Одобрение действует 90 дней и может быть продлено по заявлению клиента. Отказ от оформления ипотеки никаких санкций не влечет, если вы передумали — кредитная история не испортится.

Подать заявку можно онлайн, для этого нужны:

справка о доходах: для физических лиц — 2НДФЛ, для ИП — налоговая декларация за последний отчетный период с отметкой ФНС о принятии, для пенсионеров — выписка с банковского счета о пенсионных начислениях

копия трудовой книжки, заверенная подписью руководителя и печатью, для военных — копия контракта

справка 3НДФЛ о дополнительных доходах, например, от сдачи недвижимости в аренду

копия сертификата, выписка со счета и одобрение органов опеки, если займ оформляется с участием материнского капитала

свидетельства о рождении или паспорта детей для получения ипотеки по программе господдержки семей

Если в сделке участвуют созаемщик или поручитель, потребуются их паспорта и сведения о доходах.

В течение 1–3 дней банк рассмотрит заявку и вам сообщат решение. Предварительное одобрение не является окончательным. Вы получаете базовую ставку для выбранной программы и максимальную одобренную сумму. Условия ипотеки будут сформированы только на этапе фактического рассмотрения заявки при предоставлении документов на приобретаемый объект. Тогда же будут применены все скидки, если они есть: за зарплатный проект, за комплексное страхование, покупку у конкретного застройщика. Ставка по ипотеке также может быть меньше, если увеличить первоначальный взнос или сократить период кредитования — запросите подробности у менеджера при консультировании.

Поиск квартиры

Ограничения по выбору недвижимости применяются только в рамках субсидируемых программ. Например, ипотека на новостройки под 6% не допускает покупки у физлица, даже если это уступка права требования по ДДУ, а под 2% «дальневосточных» можно купить только недвижимость в ДФО. Для стандартных программ требований нет: выбирайте ту площадь, район, количество комнат и цену, которые вас устраивают. Главное — удостоверьтесь в чистоте объекта. Это можно сделать, заказав проверку объекта в банке.

Покупая в ипотеку квартиру в новостройке, запросите у продавца:

- устав, свидетельства о регистрации и постановке на учет, выписку из ЕГРЮЛ;

- право собственности на земельный участок, на котором строится или построен дом;

- разрешение на возведение дома;

- кадастровый план и проектную декларацию.

Если квартира будет куплена в недостроенном доме, обязательно уточните сроки строительства.

Если вы покупаете вторичное жилье, продавец должен вам предоставить:

- паспорт;

- право собственности на недвижимость;

- подтверждение возникновения права собственности: договор , акт передачи, договор дарения или наследования;

- выписку из домовой книги;

- справку из ТСЖ об отсутствии задолженности по квартире;

- подтверждение, что жилье не находится в залоге;

- если продавец в браке — нотариально заверенное согласие на сделку от второго супруга;

- если квартира была приватизирована и на момент приватизации в ней проживали несовершеннолетние — их нотариальный отказ от права требования доли в квартире, вне зависимости от того, сколько этим детям сейчас лет.

Банк может отказать в выдаче ипотеки на покупку квартиры на вторичном рынке, если она:

- слишком часто продавалась;

- продавцом выступает несовершеннолетний;

- квартира унаследована менее 6 месяцев назад;

- находится в собственности у нескольких лиц.

Крупные банки ведут свои базы данных объектов и предлагают выбрать квартиры для покупки в разных городах РФ.

Оценка квартиры

Это обязательное условие при оформлении ипотеки. Заемщик должен предоставить официальный документ, который подтвердит запрашиваемую в кредит сумму для покупки жилья. Оценка проводится независимым экспертом.

Оценщик должен обязательно состоять в СРО — саморегулируемой организации, представляющей собой профессиональное сообщество специалистов определенной отрасли, созданное для контроля за качеством услуг и обеспечения материальной ответственности участников. Ответственность оценщика должна быть застрахована на сумму от 300 000 руб. Если сомневаетесь в оценщике или СРО, можете запросить у банка список рекомендуемых организаций.

Для проведения оценки жилплощади покупатель должен предоставить эксперту свой паспорт гражданина, техпаспорт и кадастровый план на квартиру, документ, подтверждающий право собственности. Если квартира в новостройке — предоставляют ДДУ. Если это вторичный рынок, а дом построен ранее 1970 года — нужна справка о том, что он не включен в списки под снос или реконструкцию.

Чтобы составить оценочное заключение, эксперт должен осмотреть квартиру. В отчете будут указаны:

- район, инфраструктура, транспортная доступность;

- срок эксплуатации жилья и степень износа дома, в котором находится квартира;

- метраж, наличие или отсутствие перепланировки;

- состояние ремонта, коммуникационных систем;

- среднерыночная стоимость аналогичных предложений;

- итоговая оцененная стоимость объекта.

От результата оценки недвижимости зависит окончательное решение банка о выдаче ипотеки.

Одобрение

На этапе согласования объекта и получения окончательного одобрения необходимо отправить в банк все полученные ранее документы на объект, документы продавца и покупателя, договор . Сделать это можно дистанционно: банки предоставляют доступ к личному кабинету для оформления ипотеки, где происходит обмен данными.

Недвижимость, приобретаемая в ипотеку, должна располагаться на территории РФ и обладать статусом жилой постройки. Если квартира покупается на вторичном рынке, она обязательно должна быть подключена к инженерным сетям и не находиться в аварийном состоянии. Если дом требует капитального ремонта — банк может отказать. Перед оформлением ипотеки квартиру надо застраховать.

Подписание договора

Заключение договора по ипотеке происходит на основании предоставленных заемщиком документов. По закону его нужно оформить в письменном виде и заверить в Росреестре по месту нахождения объекта. Для этого может потребоваться визит в банк, если нет возможности воспользоваться сервисом удаленной сделки.

Договор ипотеки составляет банк, в нем указаны:

сведения о заемщике, финансовом и нефинансовом созаемщике, если они есть

сведения о предмете — тип, адрес, договор

сумма кредита, его полная стоимость, процентная ставка, валюта

ежемесячный платеж — тип, размер и график оплаты

порядок и общий срок погашения задолженности по кредитному договору

Банк выдает кредит, средства поступают на счет заемщика и сразу же резервируются банком до момента регистрации ипотеки Росреестром. Регистрация занимает до 3 дней, после получения уведомления банк переводит деньги на счет продавца через Сервис Безопасных Расчетов.

После заключения договора банк накладывает обременение на квартиру. Она становится залоговым имуществом на весь период погашения займа.

Регистрация права собственности

Заключительный этап сделки — переоформление права собственности на заемщика:

- заемщик и продавец подписывают акт жилья;

- в МФЦ регистрируют право нового собственника;

- заемщик получает новую выписку из ЕГРН.

Для регистрации права собственности в МФЦ нужно предоставить:

- 2 заявления от имени заемщика и продавца;

- ипотечный договор;

- договор недвижимости;

- паспорта заемщика и продавца жилплощади;

- квитанцию об оплате государственной пошлины.

Узнайте, предоставляет ли ваш банк удаленную регистрацию без посещения МФЦ. Услуга платная, но существенно экономит время.

Заключение

При покупке квартиры в ипотеку нужно ответственно подходить к каждому из этапов. Выбирая банк, обращайте внимание не только на условия кредитования, но и на репутацию финансового учреждения. Подбирая подходящую квартиру, уделите особое внимание проверке юридической чистоты объекта. Чем более ответственно вы отнесетесь к выбору недвижимости и подготовке документов, тем выше шанс на положительное решение банка.

Рекомендуем

Ипотечная программа на покупку квартиры, апартамента или таунхауса на вторичном рынке от Райффайзенбанка — выгодный и удобный способ обрести свое собственное жилье.

Как выгодно взять ипотеку?

Актуальные способы сэкономить на ипотеке до 2 млн рублей в нашей инструкции.

Какие меры господдержки позволяют сэкономить до 2 млн рублей на ипотечном кредите?

В России действует целый ряд программ, позволяющих молодым семьям с детьми значительно сэкономить при покупке жилья в ипотеку. Меры государственной поддержки могут покрыть до 40% расходов по кредиту.

Государственная программа «Семейная ипотека»

Данная программа действует с 2018 года и позволяет семьям, в которых до конца 2022 года родится первый ребенок или последующие дети, получить или рефинансировать ипотечный кредит по льготной ставке 6% годовых.

При этом многие российские банки предлагают еще более низкую ставку.

В 2019 году средний размер ипотечного кредита на покупку квартиры в новостройке составлял около 3 млн рублей, а ставка — 9,7% (на 15 лет). Таким образом, с учетом льготных условий в 2020 году экономия может составить почти 1 млн рублей.

Материнский (семейный) капитал

С января 2020 года семьи, в которых рожден или усыновлен первый ребенок, получили право на выплату 483 882 рубля. А в случае рождения (усыновления) второго ребенка размер материнского капитала составит 639 432 рубля. Такая же сумма полагается за третьего или последующего ребенка.

Материнский капитал может быть использован в качестве первоначального взноса при получении ипотечного кредита или для погашения основного долга по кредиту.

Выплата на погашение кредита для многодетных семей

Многодетные семьи, в которых с 1 января 2019 года по 31 декабря 2022 года родился третий или последующий ребенок, могут рассчитывать на выплату до 450 тыс. рублей на погашение ипотечного кредита.

Имущественный вычет при покупке жилья в ипотеку

Все российские граждане, которые платят налоги по ставке 13% (НДФЛ), имеют право на получение налогового вычета при покупке жилья в ипотеку. Это означает, что человек, который приобрел жилье в кредит, может получить от государства часть денежных средств, заплаченных им в качестве налогов.

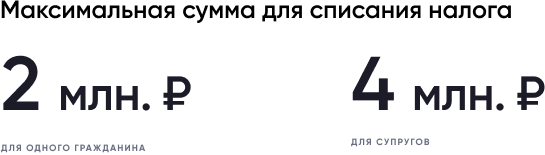

Имущественный вычет рассчитывается исходя из стоимости жилья (но не более 2 млн рублей), умноженной на ставку НДФЛ 13%. Максимальный размер вычета может составить 260 тыс. рублей.

Если жилье покупают супруги, то каждый из них имеет право получить налоговый вычет. Максимально возможная сумма, с которой можно вернуть налог увеличивается до 4 млн рублей. Совокупно супруги могут вернуть до 520 тыс. рублей.

Налоговый вычет с процентов по ипотечному кредиту

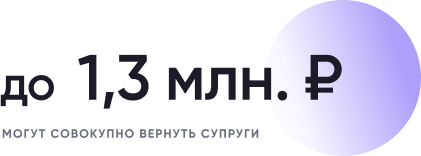

Налоговый вычет с процентов по ипотечному кредиту (займу) зависит от суммы, которая была уплачена покупателем в качестве процентов по ипотеке (но не более 3 млн. рублей). Для определения размера вычета применяется та же формула, что и для имущественного вычета, и составляет 13% от уплаченной суммы процентов. Итоговый вычет по уплаченным процентам не может превысить 390 тыс. рублей.

Другие льготные программы

В России также действуют и другие программы поддержки семей, планирующих улучшить жилищные условия:

Программа «Дальневосточная ипотека», которая позволяет взять ипотечный кредит для покупки жилья по ставке 2% годовых или ниже;

Программа «Дальневосточная ипотека», которая позволяет взять ипотечный кредит для покупки жилья по ставке 2% годовых или ниже;

Программа «Сельская ипотека» с процентной ставкой 3% годовых;

Программа «Сельская ипотека» с процентной ставкой 3% годовых;

Военная ипотека, в рамках которой государство оплачивает стоимость ипотеки для военнослужащих;

Военная ипотека, в рамках которой государство оплачивает стоимость ипотеки для военнослужащих;

Региональные программы поддержки семей.

Региональные программы поддержки семей.

Например, в Московской области действуют две региональные программы, благодаря которым молодые семьи могут оформить ипотеку на льготных условиях.

Программа «Семейная ипотека в Московской области» позволяет семьям, в которых с 1 января 2020 года родился ребенок, дополнительно снизить процентную ставку по кредиту на 3%.

Другая программа «Обеспечение жильем молодых семей» дает возможность оплатить почти 30% стоимости жилья за счет социальной выплаты из регионального бюджета.

Аналогичные меры поддержки воплощаются региональными властями и в других субъектах Российской Федерации.

Получите расширенную консультацию о том, как сэкономить на ипотеке!

Как правильно оформить ипотеку на вторичное жилье

Инструкция и советы по покупке вторичного жилья в ипотеку. В статье мы пошагово рассмотрим все, что нужно учесть.

- Что учесть при покупке вторичного жилья в ипотеку

- Требования к квартире

- Этапы получения ипотеки на вторичное жилье

- Сумма одобренной ипотеки

- Выбор вторичной квартиры

- Проверка собственника

- Документы для оформления ипотеки на вторичное жилье

- Документы заемщика

- Документы на квартиру или дом

- Риски при покупке вторичного жилья

Ипотека приносит массу проблем. Но заемщик может сократить их вдвое, если с самого начала ответственно подойдет к этому важному решению: выберет наиболее подходящие условия, определится с недвижимостью и найдет надежного предыдущего владельца. В статье вы найдете инструкцию, на что обратить внимание при оформлении ипотеки.

Супруги Самоделкины решили, что готовы к покупке семейного гнездышка. Маша хочет просторные апартаменты с красивым ремонтом, а Саша планирует выплатить ипотеку до того, как выйдет на пенсию. Дядя решил помочь племяннику и продать ему свою двухкомнатную квартиру, а себе взять что-то поменьше, раз уж живет один.

Что учесть при покупке вторичного жилья в ипотеку

Вторичное жилье обычно дешевле, чем новое. Поэтому такой вариант особенно привлекает молодые семьи, которые еще не обзавелись капиталом.

Вторичка отличается от новой квартиры только тем, что у нее уже был владелец – это означает, что выкупать семейное гнездышко нужно не у застройщика, а у предыдущего владельца, даже если тот не успел в нем пожить.

Как правило, каждый банк выдвигает дополнительные условия. Важно найти гармоничное сочетание желаний и возможностей: как бы ни хотелось растить детей в трехэтажном замке с очаровательным садом, средний доход вряд ли сможет это обеспечить.

Всегда начинайте с анализа финансовых возможностей. Многих смущает, что процент по ипотеке увеличивает и без того высокую сумму. Конечно, если есть возможность, можно накопить самостоятельно, но нет никаких гарантий, что инфляция не увеличит цену на недвижимость в несколько раз.

При покупке вторички нужно проверить надежность прежнего собственника, качество квартиры и прочие нюансы.

- Определитесь, будете ли пользоваться услугами риэлтора.

Можно договориться с ним и позже, но помощь хорошего специалиста не бывает лишней, особенно в таком важном деле как покупка жилья. - Выберите банк.

Определите наиболее выгодные для вас условия. Обратите внимание на проценты, сумму залога и срок выплаты кредита. Можно заранее спросить, какие требования банк предъявляет к недвижимости. - Тщательно проверьте саму квартиру и документы прежнего собственника.

Никому не хочется быть обманутым, а тем более лишиться денег и дома из-за неосмотрительной доверчивости. - Определитесь со страховкой

При покупке любой недвижимости банк предлагает несколько видов страхования. Только один является обязательным – страхование недвижимости в залоге у банка. Остальные варианты не так необходимы, но будут полезны. Это титульное страхование, страхование жизни и здоровья заемщика и др.

Требования к квартире

Дом – это не просто место для отдыха. То, как обустроено наше жилище, влияет на качество жизни. Время, которое занимает дорога от дома до работы или учебы и обратно, наличие инфраструктуры рядом, больницы и магазины в шаговой доступности – всё это важно учесть при выборе квартиры.

На что еще нужно обратить внимание:

- Как далеко расположены школы и детские сады, если у вас есть дети.

- Есть ли поблизости продуктовые магазины, аптеки, больницы, парки и проч.

- Хороший ли это район.

От его безопасности зависит ваше спокойствие. Чтобы женщины не боялись возвращаться с работы домой, а бабушки не сильно волновались, если внуки задержатся в школе.

Совет: смотрите подъезд, он всегда показывает, какие люди там живут.

Маша Самоделкина жила в подъезде, где на подоконниках лежали окурки, со стен слезла краска, а по углам жили пауки. Иногда по ночам она просыпалась из-за шумных соседей.

Подъезд детства Саши – идеал чистоты и аккуратности. Пол всегда был чистым, краска свежая, а на подоконниках росли цветы. Но стоило кому-то насорить, как неизвестный доброжелатель подбрасывал под дверь записки с угрозами. Может быть, в выбранном вами доме есть человек, который строго следит за порядком.

- Оцените качество самого дома.

Выясните, часто ли ломается трубопровод или вылетают пробки, хорошо ли проветривается помещение, какая у жилья теплопроводность. Если не учесть этот момент, потом придется тратиться на водонагреватель или электробатарею, и это только минимум.

Этапы получения ипотеки на вторичное жилье

Сумма одобренной ипотеки

Сумма ипотеки зависит от дохода заемщика и его кредитной истории. Так, самозанятым, которые не платят налоги, будет сложнее взять кредит, а блендер, приобретенный в рассрочку три года назад (и успешно выплаченный в срок) может повысить вам рейтинг.

Маша верит, что Саша обязательно станет миллионером. Нотариус согласился, что у Саши большой потенциал, но документально заверить это он не может.

Выбор вторичной квартиры

Например, вы определили сумму, которой располагаете. Исходя из нее, можно выбирать свой будущий дом. Как правило, у банков есть собственные требования ко вторичке. Они могут включать:

- минимальное количество этажей;

- год постройки;

- тип перекрытия и проч.

На этом этапе можно обратиться к услугам риелтора. Он возьмет на себя множество задач: сбор документов, поиск вторички, подходящей по требованиям, проверку собственника. Взамен придется отдать ему небольшой процент от всей стоимости жилища.

Проверка собственника

Саша любит своего дядю, он добрый и веселый, но не самый надёжный человек, как показала жизнь. Чтобы не обижать родственника, Саша решил проверить его другими способами.

Не верьте малознакомым людям на слово, попросите у них:

- Документы на право собственности.

В свидетельстве указано, кто владелец квартиры. Это нужно, чтобы в дальнейшем не возникло разногласий и недомолвок.

- Выписку из ЕГРН.

В ней указаны все судебные действия, которые совершались с жильем: находилось ли оно в залоге, было ли под арестом, какие споры в отношении помещения проводились за последние 3 года. Выписка точно говорит, может ли квартира быть передана в руки новому владельцу.

- Выписку из домовой книги.

В ней указано, сколько человек прописано на данный момент. Если в помещении проживали несовершеннолетние,то понадобится специальное разрешение органов опеки.

- Зарегистрированные перепланировки (кадастровый паспорт и справка из БТИ).

Если предыдущий владелец снес или поставил дополнительную стену без предварительного разрешения, то это административное нарушение, которое ляжет на плечи нового собственника.

Саша все проверил, и выбранная квартира оказалось абсолютно «чиста». Он даже устыдился, что сомневался в своем дяде. Маша считает, что ее муж поступил правильно. Лучше лишний раз проверить, чем выплачивать ипотеку в течении 20 лет и параллельно решать всевозможные проблемы с квартирой.

Документы для оформления ипотеки на вторичное жилье

Узнав одобренную сумму, выбрав подходящее надежное жилье, можно собирать документы для подписания договора и готовиться к покупке.

Документы заемщика

- Паспорт заемщика (все страницы);

- Заверенная копия трудовой;

- Анкета;

- Согласие супруга (при наличии);

- Одобрение органов опеки (при наличии).

Документы на квартиру или дом

- Свидетельство о владении предыдущего собственника;

- Выписка ЕГРН;

- Справка, в которой указаны все лица, проживающие на этом объекте;

- Отчет о рыночной стоимости жилища.

После того, как вы принесете все документы, банк проверит их и предложит на оформление:

- Договор купли-продажи;

- Закладную;

- Кредитный договор;

- Договор поручительства (подписывает созаемщик);

- Договор страхования.

Будьте аккуратны и внимательны при заполнении всех документов при покупке своего будущего гнездышка. Так вы сможете избежать в дальнейшем ненужных проблем с ипотекой.

Риски при покупке вторичного жилья

Прежде всего квартира должна вас устраивать. Но когда речь идет о крупных суммах, всегда есть вероятность обмана.

Перед тем, как заключить договор, нужно обратить внимание на несколько факторов, которые несут потенциальную угрозу. Можете проверить все в таком порядке:

- Если вторичная квартира или дом участвовали в сделках больше, чем два раза за год, можете начать сомневаться в покупке. Велика вероятность, что продавец – мошенник.

- Если у жилища есть несколько владельцев. Это тоже может повлечь за собой проблемы с оформлением.

- Стоит проверить, не является ли эта недвижимость наследством. Тогда, до истечения полугода после смерти последнего владельца, вы не сможете получить жилье.

- Проверьте год постройки здания. Если дом старый, то есть вероятность, что скоро придет срок его сноса.

Самоделкины въехали в свой новый дом, как только получили ключи. Ипотеку оформили с учетом всех наших советов. Супруги очень довольны покупкой. Осталось только выплатить долг.

Как правильно взять ипотеку? 7 типичных ошибок ипотечных заемщиков

Как правильно взять ипотеку, чтобы купить квартиру и не пожалеть об этом? Рассмотрим 7 типичных ошибок ипотечных заемщиков, которые могут превратить вашу жизнь в самый настоящий ад. Зная особенности оформления ипотеки реально избежать ошибок, которые допускаются чаще всего из-за отсутствия знаний в данной отрасли.

К кредитованию в целом нужно относиться крайне осторожно, особенно когда речь идет про потребительский заем. Но ипотека стоит особняком, поскольку бывает, что у людей нет возможности купить собственное жилье без ипотечного кредита. На данный момент Центральный банк стремительно снижает процентную ставку, и становится чуть-чуть выгодней. При этом государство продолжает загонять граждан в кредитное рабство. В стране работает немало льготных программ о которых нужно знать.

Извечный вопрос, стоит ли покупать квартиру в ипотеку или проще жить на съемной? Здесь нужно взвешивать за и против в конкретной ситуации, поскольку случаи разные. Если решили что взять ипотеку в банке – это ваш вариант, нужно рассмотреть самые частые ошибки.

Оформление заема без первоначального взноса

Прежде чем приступать к оформлению ипотечного кредита, необходимо понять насколько вы готовы к нему. Если нет первоначального взноса минимум 20% от суммы, с оформлением лучше повременить. Потому что это ухудшает финансовые условия, по которым банк готов будет оформить заем.

Когда нет такой суммы, многие задумываются взять потребительский кредит. Этот вариант рискованный и ухудшает платежеспособность клиента в целом, поскольку человек берет на себя дополнительные финансовые обязательства. И плюс еще увеличивается сумма денег, потраченная на недвижимость.

Когда не достаточно средств, лучше накопить используя:

- накопительный счет;

- консервативный банковский депозит;

- индивидуальный инвестиционный счет, открывается минимум на 3 года, купить короткие облигации и получить налоговый вычет в 13%, если у заемщика хорошая белая зарплата.

Погоня за низкой ставкой

Взять ипотеку под низкий процент − ключевая цель, это не правильное решение. Конечно, обращаем на процент, кажется, чем ниже, тем выгодней сделка. Это не совсем так, поскольку ипотечный заемщик сталкивается с большим количеством дополнительных платежей:

- страховка;

- комиссия;

- сборы разного типа и т.д.

Помимо этого, если банк предлагает под определенный процент какой-то объект, возможно проблема в объекте, это следует учитывать. Изначально нужно отталкиваться от ценности выбранной квартиры, затем учитывать процент. При оформлении ипотеки помните, что это необходимо менеджеру, а не клиенту. Менеджер заинтересован в заключение сделки через его банк. Когда наседает представитель банка и угрожает что необходимо заключить сделку сиюминутно, с осторожностью отнеситесь к предложению. Потребуйте ознакомиться с полным предложением, возьмите время на размышление.

Подписание договора «не глядя»

Взять ипотеку без детального изучения соглашения – самая глупая ошибка. Поскольку это важный этап в заключение сделки, именно в договоре прописываются права и обязанности сторон. Заранее ознакомьтесь с договором, даже можно дать изучить специалисту или знакомому имеющему опыт оформления ипотечного кредита. В случае если что-то смущает, задайте уточняющие вопросы, и просите вносить изменения в договор, если какие-то нюансы не устраивают. Это нормальная практика.

Помните, что ипотека оформляется надолго, и в зависимости от того, какой договор вы подпишите, будет зависеть материальная, эмоциональная составная ближайшие несколько лет.

Покупка страховки

Бездумное оформление страховки – следующая ошибка весьма распространенная. Можно ли взять ипотеку без страховки? Да. При заключении договора банк часто предлагает оформить два типа страховки:

- жизни;

- залога (покупаемой квартиры).

По законодательству единственным обязательным страхованием является страхование залога. Но, с другой стороны банк в случае отказа оформления страховки на жизни, повышает процент, тем самым усложняет выплату заема. Здесь есть один нюанс, есть банковские организации, которые злоупотребляют ситуацией и чрезмерно навязывают людям невыгодные условия страхования. Возможно, предоставлен только один вариант страхования и не говорят о существовании альтернативного решения.

Альтернатива всегда есть, и как правило вариант предложенный банком на месте – это самый невыгодный вариант. У каждого банка имеется список из 10-15 аккредитованных страховых компаний, и клиент имеет право воспользоваться услугами одной из них. Необходимо взять контакты данных компаний и узнать расчетные полисы в зависимости от ситуации:

- пол;

- возраст;

- состояние здоровья.

Затем нужно выбрать наиболее дешевый вариант, поскольку даже при наличии страхового случая деньги клиент, близкие не получат.

Пренебрежение льготами

Взять ипотеку в банке можно субсидированную. Перед тем как оформлять ипотечный договор изучите существующие предложения, льготы. Сейчас много программ, кроме материнского капитала, возможно в списках льготников окажетесь вы. На этом можно неплохо сэкономить.

Отсутствие дисциплины

Оформляя кредиты человек готов к этому морально. Прежде чем идти в банк, необходимо удостоверится, что вы обладаете достаточной финансовой дисциплиной, чтобы совершать ежемесячный платеж. Чтобы посмотреть на это, сделайте перед завершением кредита обязательство для себя выплачивать определенную сумму средств, откладывая деньги. Можно посмотреть, как получиться оптимизировать бюджет, и как вы будете вести себя с учетом урезания средств. Если денег не достаточно, лучше не торопится. Возможно, человек финансово и морально не созрел к заему.

Платить больше чем нужно

Ипотека – это не дешевое удовольствие, а банки любят, когда клиенты допускают ошибки, поскольку они на этом зарабатывают. Речь идет о пене за просрочку по кредиту. Делайте все, чтобы просрочки отсутствовали. После оформления ипотеки заведите платежный календарь и сверяйтесь с ним. В идеале настройте автоплатеж, который будет автоматически переводить средства на ипотечный счет. Обязательно проверяйте, были ли списаны средства.

Уточните у менеджера банка, не будет ли взиматься комиссия за перевод средств. Данную сумму также нужно учесть в бюджете. Желательно отыскать вариант без комиссии.

Лучшая история, один месяц поднажать и заплатить ипотеку на месяц вперед. Клиент получает фору, за счет этого будет время для выплаты в случае критической ситуации.

Ипотека – это нормальный инструмент, но проблема в том, что многие люди после того, как одобрили, заем расслабляются. Буду платить 15 тыс. рублей ежемесячно, не большая сумма, плюс инфляция ее в дальнейшем подъест. Это неправильный подход. При оформлении ипотеки все силы должны быть направлены на погашение досрочно. Растягивать платежи на весь срок – это как минимум нерационально.

Часто срабатывает еще одна ментальная проблема. При получении новой квартиры, сразу появляется желание сделать ремонт, приобрести новую сантехнику, мебель подороже, заметить окна и двери, а затем уже и техника устарела, ведь новый ремонт и т.д. Далее вы узнаете, что купленная квартира по низкой ставке расположена далеко от метро, о чем вас не предупредил застройщик, соответственно потребуется машина. В результате кроме ипотечного займа, человек оформляет десятки потребительских кредитов – это кредитная яма, из которой сложно выбраться. Поэтому продумывайте свои действия наперед, особенно касающийся оформления заемов.

Помните, что любой кредит – нормальный инструмент, если уметь правильно им пользоваться. Ипотека изначально придумана для богатых людей с активами и стабильной прибыльностью, люди брали заем. В любой ситуации – это риски, о которых нужно помнить и их понимать. Необходимо планировать как вы решите проблемы связанные с рисками. Любые просрочки по кредитам любого типа – это потеря денег, а потеря средств – это потеря личного времени. Подумайте, готовы ли вы дарить свои деньги и время, эпатажному седовласому банкиру, который купит себе новый самолет. Возможно, лучше поднажать и вносить платежи своевременно?