Сомнительные операции по расчетному счету

Какие операции ваш банк может посчитать сомнительными

Больше материалов по теме «Ведение бизнеса» вы можете получить в системе КонсультантПлюс .

- Почему банк это делает

- Критерии сомнительных банковских операций

- Как избежать проблем и восстановить деловую репутацию

Банки имеют право отказывать в обслуживании клиентам, проводящим сомнительные сделки, операции. Такой запрет может коснуться операций по счетам как юридических, так и физических лиц. Чем руководствуется банк, принимая подобное решение, и что делать, чтобы не попасть под подозрение? Как поступить, если банк наложил запрет на действия со счетом клиента?

Почему банк это делает

Обязанность банков отслеживать подозрительные действия клиентов со счетами прежде всего декларируется федеральным законодательством. Речь идет о ФЗ-115 от 7/08/2001 «О противодействии легализации доходов, полученных преступным путем» (ст. 7).

Банк может отказать клиенту в обслуживании:

- если не предоставлены документы по запросу банка, подтверждающие легальность операции;

- если сделка противоречит правилам и критериям внутреннего контроля банка и возникли подозрения в отмывании средств.

По сути, ответственность за прохождение средств и проверку законности операций возложена целиком на работников банка.

За время действия указанного ФЗ Центробанк выпустил множество писем, методических рекомендаций, содержащих критерии подозрительных сделок. Этими критериями на практике и руководствуются банковские служащие при отнесении операции к категории «чистых» или «подозрительных».

В настоящее время действует, в частности, Положение ЦБ РФ №375-П от 2/03/12 г., устанавливающее правила внутреннего контроля в банковской сфере (ПВК). В этом документе приведен классификатор сделок, подлежащих проверке.

Подготовлен документ, содержащий поправки к ПВК. Предполагается, что он вступит в действие с апреля будущего года (2021). Чиновники утверждают, что новый классификатор-перечень будет содержать только актуальные в нынешних экономических условиях варианты совершения необычных операций, устаревшие сведения из него будут исключены.

На заметку! Представители ЦБ подчеркивают, что новый перечень не является исчерпывающим. Банки могут дополнять его с учетом специфики своей работы.

Кроме того, ФЗ-167 от 27/06/18 установлены поправки в ряд федеральных законодательных актов. Оператор банка может на 2 дня приостановить исполнение операции, если есть подозрение, что клиент о ней не знает, т.е. происходит хищение денег со счета, и запросить подтверждение у клиента.

Критерии сомнительных банковских операций

Список сомнительных банковских операций, с которым в основном работают сотрудники банка, составляет свыше 100 позиций.

Перечислим основные причины, по которым банк может признать операцию сомнительной:

- Необычно выстроенная схема сделки, запутанный характер сделки, лишенный экономического смысла, дающий основание подозревать незаконную цель.

- Ситуация, когда сделка не соответствует заявленным целям деятельности юрлица, отраженным в его учредительных документах.

- Множественные операции, характер которых может свидетельствовать о цели уклониться от обязательного контроля по ФЗ-115.

- Ситуация, когда клиент отказывается предоставить в банк запрошенные документы для проверки сделки на соответствие ФЗ-115.

- Чрезмерная озабоченность клиента секретностью сделки, операции, в том числе нежелание раскрывать информацию госорганам. Желание провести операцию как можно быстрее.

- Ситуация, когда клиент использует определенную практику работы с банком, а затем меняет порядок расчетов на более сложный, отличающийся в том числе и от обычной рыночной практики.

- Сложности при проверке сведений от клиента, задержки в предоставлении сведений, документов со стороны клиента, предоставление сведений, проверка которых невозможна.

Обновленный перечень признаков «неблагонадежности», включает следующие важные моменты, на которые прежде всего стоит обратить внимание:

- если клиент проводит операцию, сопровождаемую высокой комиссией (код признака 1108), это больше не будет поводом для подозрений;

- если операции не соответствуют обычной практике взаимоотношений клиента с банком, их автоматически к сомнительным не относят, а вот несоответствие практике рынка по аналогичным ситуациям – повод для контроля;

- если клиент в ответ на вопросы банковских служащих требует закрыть счет, выдать наличные, отказывается от разовой операции, его действия подпадают под определение сомнительных;

- обналичивание денег с помощью нотариальных подписей, имеющих статус исполнительных документов, будет считаться подозрительным.

Под сомнительные могут попасть и операции с виртуальными активами, постоянное снятие наличных гражданами, если деньги поступают от организации или ИП (кроме зарплаты и подобных ей поступлений), перевод денег с одного устройства или группы айпи на разные счета посторонних лиц и организаций.

В то же время сверять связь переводов с видом деятельности фирмы по учредительным документам больше не будут. Это обстоятельство считается формальным, ориентироваться на него ЦБ не рекомендует.

Новый перечень обязывает обратить внимание банковских служащих на некоторые нюансы, связанные с видами деятельности юрлица, к примеру, закупщиков металлолома, туристических, транспортных, медицинских компаний. Здесь подозрительными будут считаться расчеты «наличкой».

Как избежать проблем и восстановить деловую репутацию

Посчитав операцию сомнительной, банк будет работать вначале по той же схеме, что в и случае предполагаемого хищения средств: наложит запрет на подозрительную операцию. Затем потребуется документальное подтверждения ее законности.

Избежать проблем с запретами на проведение средств можно, если:

- изучить критерии сомнительных сделок;

- не проводить подозрительные операции;

- вовремя предоставлять затребованные документы, указывать корректные, легко проверяемые сведения в них;

- уплачивать налоги и взносы с основного счета, либо, если счетов несколько, один вид платежей с одного счета, а другой вид – с другого.

Кроме того, стоит избегать принятия денег на счет и почти одновременного снятия всей суммы с него. На сегодняшний день желательно учитывать и такой фактор риска, как характер деятельности компании. Основная масса поступлений и списания средств логически должны быть связаны между собой и с видом деятельности фирмы. В платежных документах необходимо четко отражать, за что перечислены деньги и кому, с указанием проверяемых реквизитов договора и контрагента.

Если, по мнению клиента, банк без оснований отказал в обслуживании, такое решение есть возможность оспорить. Сначала следует обратиться с претензией в кредитное учреждение с требованием отменить ущемляющий права клиента запрет. Только после отказа сделать это можно обратиться с жалобой в ЦБ РФ.

Правила оформления и предоставления заявления изложены в Указании №4760-У Банка России от 30/03/18 г. В частности, в заявлении должны содержаться реквизиты документа-отказа, информация об «отказной» операции и причинах отказа, дата заключения договора об обслуживании с банком.

К документу прикладывается копия решения, не удовлетворившего клиента, документов, представленных в банк по запросу, копия сообщения о невозможности принять документы как доказательство, устраняющее причины отказа. Заявление направляется по почте или через официальный сайт ЦБ РФ. Решение принимается в 20-дневный срок, а в течение трех дней оно должно быть направлено заявителю.

Сомнительные операции: что это такое

Клиенты банка и некоторых других кредитно-финансовых организаций могут столкнуться с ситуацией, когда к их сделкам по счетам и картам со стороны менеджера возникает повышенный интерес. Сотрудники объясняют это соблюдением Российского законодательства во исполнение закона противодействия легализации доходов и содействие терроризму. Поэтому они обязаны обращать внимание на сомнительные операции. Но что это такое сомнительные операции, какие у них признаки и почему привычные сделки могут вызывать такой интерес, разъяснит Бробанк.

Что такое сомнительные операции

Любая банковская операция, транзакция или сделка, которая противоречит законодательству или производит впечатление заведомо невыгодной для клиента, называется сомнительной. При помощи таких распоряжений, отданных банку, гражданин или компания пытается вывести деньги с территории Российской федерации или избежать налогообложения.

Однако сомнение могут вызывать не только нелогичные операции или длинные цепочки пересылок средств. Даже самые обычные и повседневные сделки подлежат повышенному вниманию со стороны банка, если их сумма превышает 600 тысяч рублей или эквивалент в иностранной валюте. Этот предел установлен в ФЗ №115 от 07.08.2001 г.

Сотрудники банка обязаны не только выявлять сомнительные или необычные, с точки зрения бухгалтерских проводок, операции, но и классифицировать их. При этом специалисты анализируют:

- клиентские связи гражданина или компании, попадающей под подозрение;

- место регистрации клиента или его контрагента;

- территорию проведения транзакции.

Всем сотрудникам банков и других финансовых организаций доводят перечень стран, которые находятся на особом контроле. А также список компаний и лиц, которых подозревают в участии в отмывании денег, полученных преступным путем, либо в содействии терроризму.

По каким признакам операцию относят к сомнительным

Все безналичные операции в РФ проходят с участием банка или кредитных организаций, получивших лицензию от Центробанка. Не каждая транзакция проходит через «живого» специалиста. Часть сделок, вызывающих сомнение, отслеживают специализированные встроенные системы. Но если операция проходит с участием сотрудника, то он может обратить внимания не некоторые особенности поведения. А также другие характеристики сделки, вызывающие сомнения, например:

- клиент без объяснения причин отказывается предоставить сопроводительные или пояснительные документы по операции;

- владелец больших остатков на счетах проявляет излишнюю торопливость, когда подает документы на снятие наличных;

- клиент дает одновременно несколько платежных поручений на перевод крупных сумм разным получателям физлицам или непонятным конечным адресатам внутри страны или за пределы государства;

- держатель счета пренебрегает выгодными для него предложениями от банка и вносит частые корректировки в схемы перевода собственных средств;

- через расчетный счет проходят только транзитные операции без четкого назначения платежа и логического обоснования;

- поступают крупные суммы денег в одной или нескольких валютах от физических лиц, а потом в течение короткого времени их снимают со счета или переводят третьим лицам;

- клиенты просят провести платежи по логически противоречивой схеме по сравнению с аналогичными банковскими операциями;

- деньги уходя на счета зарубежных контрагентов, а от них не поступает товар, нет подтверждающих таможенных документов;

- компания или физическое лицо проводят сложный инструктаж для проведения стандартной операции, и только по единственно возможной схеме, отметая все предложенные альтернативы;

- отказ клиента предоставить сотрудникам банка полную информацию о его контрагенте, получателе средств;

- расхождение между родом деятельности компании и теми операциями, которые она проводит через свои расчетные счета;

- привлечение слишком большого числа посредников для участия в схеме традиционного перечисления средств между отправителем и получателем.

Эти признаки могут привести к тому, что к движению средств по счету такого клиента будет применен повышенный контроль. Ситуация усугубится, если ситуации принимают периодический характер либо встречаются в совокупности.

Список операций, относящихся к сомнительным

Общий перечень операций, которые относятся к сомнительным, перечислен в ст. 6 ФЗ №115. Закон постоянно обновляется и дорабатывается законодателями. Последняя редакция была принята 02.08.2019 года.

Если сделки проходят с наличными, то повышенный интерес вызывают:

- покупка и последующей перепродажей иностранной валюты и ценных бумаг;

- размен купюр иностранного государства одного номинала на банкноты другого достоинства;

- выдача со счетов средств, поступивших на предъявителя;

- выдача средств со счета юридического лица в непредусмотренных законодательствах случаях и на непонятные цели;

- перекупка или перепродажа доли в уставном фонде компании физическим лицом за наличный расчет.

Статус сомнительной будет присвоен также операциям зачисления, перевода денег, выдачи кредитов или безналичным сделкам с ценными бумагами. Это произойдет, если одна из сторон-участниц гражданин или компания, которые зарегистрированы в государстве, не выполняющей рекомендации ФАФТ.

В отношении счетов и вкладов сомнения вызовут транзакции, в которых:

- деньги отправляют в другую страну на анонимный счет физического лица;

- зачисление средств из-за рубежа на счет клиента в банке РФ происходит от неизвестного отправителя;

- зачисление и списание средств с расчетного счета компании, с момента регистрации которой в госреестре прошло меньше 3-х месяцев;

- оформление вклада на третье лицо с зачислением на счет наличных денег;

- открытие счета на предъявителя и внесение на него средств в сумме, превышающей 600 000 рублей.

Сомнительными будут признаны все операции с недвижимостью на сумму больше 3 млн. рублей. А при работе с движимым имуществом, под особым вниманием находятся такие сделки:

- передача в ломбард ювелирных украшений или лома драгметаллов;

- получение или предоставление беспроцентного займа;

- предоставление или получение имущества в лизинг.

Каждое кредитно-финансовое учреждение, которое проводит безналичные операции, обязано разрабатывать внутренние инструкции по соблюдению закона №115. А также назначать ответственных лиц или формировать отдел, который будет отслеживать все сделки, вызывающие сомнение в чистоте и прозрачности.

Дополнительные меры по выявлению сомнительных транзакций

Кроме выявления и постановки на контроль операций, которые явно относятся к сомнительным, сотрудники банков обращают внимание на такие косвенные признаки:

- размер уплаченных налогов и полученной прибыли от основной хозяйственной деятельности и других нетипичных сделок;

- своевременную выплату заработной платы сотрудникам предприятия или ее полное отсутствие;

- размер заработной платы персонала — слишком низкий или слишком высокий уровень по сравнению с доходами компании;

- общий фонд заработной платы сотрудников, который не достигает МРОТ, исходя из среднесписочной численности;

- на счетах нет остатков, что несопоставимо с ежемесячным оборотом юридического лица;

- частичные перечисления по социальным выплатам при достаточности средств на балансе;

- нет логической взаимосвязи между поступлением денег и их расходованием;

- необоснованное резкое увеличение оборотов по счетам;

- поступление расчетов за товары и услуги без начисления НДС;

- отсутствие сделок и транзакций по расчетным счетам по прямому виду деятельности компании.

При выявлении таких признаков сотрудники банка обязаны уведомить внутренних отдел по противодействию легализации доходов и содействию терроризму. На сайте Сбербанка размещено видео, где специалист четко описывает, какие операции вызывают повышенный интерес. А также разъясняет, что следует четко отвечать на запросы специалиста иначе это может навредить бизнесу или определенному физлицу. Операции будут заблокированы или приостановлены.

Нормативный документ и полномочия сотрудников банка

ФЗ №115 от 07.08.2001 году описывает сомнительные сделки и действия экономических агентов при осуществлении контроля над транзакциями между гражданами и компаниями. В нем введены основные понятия, признаки и описаны действия при выявлении схем по легализации доходов и содействию терроризму.

Банки наделены определенными полномочиями в случае выявлении сомнительной сделки. Они могут:

- Блокировать проведение операции. В этом случае сотрудник банка руководствуется характеристиками сделки и письмом №17 БК РФ от 2010 года. В нем регламентировано право финансового учреждения на приостановку транзакции.

- Приостановить проведение операций на 2 дня по ФЗ №167, если возникают подозрения в чистоте и законности сделки.

- Расторгнуть договор на банковское обслуживание. Такая инициатива может поступить при отсутствии движения по счетам больше 2-х календарных лет. Такое право предусмотрено в ст. 859 ГК РФ. Предварительно клиенту приходит уведомление о расторжении договора.

- Заблокировать все средства на счетах. Это происходит на основании решения Межведомственного координационного органа, который признал основания для подозрения достаточными. В этом случае замораживается также имущество организации или физического лица.

В ситуации, когда гражданин или компания, по отношению к которой применены меры, не согласны с установленными ограничениями, они могут подать в суд. Центробанк постоянно публикует признаки, описывающие сомнительные операции, на которые банки должны обращать повышенное внимание.

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 6

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Какую ответственность несёт ЗАКОНОДАТЕЛЬ, из-за нечёткого, расплывчатого закона, который позволяет кредитно-финансовым учреждениям САМОСТОЯТЕЛЬНО определять СОМНИТЕЛЬНОСТЬ или НЕ СОМНИТЕЛЬНОСТЬ операции, что влечёт за собой КОРРУПЦИЮ и ФИНАНСОВЫЕ ПОТЕРИ ГРАЖДАНИНА и/или БИЗНЕСМЕНА?

Какую ответственность несёт банк, если его действия нанесли финансовые потери?

Уважаемый Олег Анатольевич, что касается норм закона, то их выполнение является обязательным на всей территории РФ, независимо от частного взгляда на правильность и неправильность формулировок.

Относительно финансовых потерь, если в силу противозаконных действий банка вы понесли материальный ущерб, то вы имеете право требовать защиты собственных интересов в судебном порядке.

Да те, кто выдумал и подписал 115-ФЗ, — сами отмыватели и террористы.

Добрый день! Возможно ли подать в суд на сотрудников банка за халатность. Почему не была задействована служба безопасности банка. Клиент оформлял кредиты на себя и на других лиц и сражу же переводил валютные переводы за границу на иностранных лиц.(мошенничество) Считается ли данная операция сомнительной.

Попадет ли под подозрение операция которая согласно кредитного договора, оформленного онлайн, подразумевает зачисление средств на карту другого банка который находится в другом федеральном округе, отличным от округа кредитуемого клиента?

Уважаемый Георгий, отнесение операции к категории сомнительных происходит с учетом нескольких факторов одновременно (суммы транзакции, логичности операции и т.д.). Наиболее полный перечень общих оснований содержится в статье 6 ФЗ №115, но банки могут руководствоваться и дополнительными методами оценки.

115-ФЗ. Как избежать блокировки счета и что делать, если это случилось

Центробанк опубликовал методичку с советами по 115-ФЗ: о профилактике блокировки счетов, ограничении дистанционного обслуживания и отдельных операций. В методичке заботливо подобраны советы для предпринимателей: как работать, чтобы банк не заподозрил в обнале и незаконных доходах. А еще там есть инструкция на случай, если блокировка уже произошла.

Мы несколько раз внимательно прочитали эту методичку и рекомендуем всем ценителям прекрасного тоже проделать наш путь. Но жизнь коротка, а время — единственный невосполнимый ресурс, поэтому для всех остальных мы подготовили желтую плашку и подробный рассказ.

10 заповедей необнальщика

- Не участвуй в обнальных схемах, пожалуйста.

- Работай по ОКВЭДам. Что-то изменилось — сообщи.

- Блюди достоверность сведений в ЕГРЮЛ.

- В платежке пиши подробное назначение платежа, а не только договор и номер счета.

- Сначала бумажки, потом деньги. Будь готов обосновать операцию документами.

- Не участвуй в финансировании «серого» импорта и коррупции.

- Плати налоги и взносы без хитрых схем.

- Не дроби бизнес для ухода от налогов.

- Если банк запросил документы — представь.

- Если не успел представить документы — дошли потом. Если не получилось — обращайся в ЦБ.

Кого это касается

Это касается всех, кто имеет счет в банке и использует его для бизнеса, подработок, личных расчетов или крупных переводов. Это могут быть предприниматели, фирмы и физлица, которые честно работают и ничего не нарушают. Но они могут неправильно оформить документы, ошибиться в платежке, пытаться снизить налоги или просто не сообщить банку об изменении важных данных. Банку это может показаться подозрительным, он задаст вопросы и на время приостановит операции по счету.

Иногда предприниматели решают, что во всем виноват конкретный банк. И вместо того чтобы готовить документы по запросу банка, они ищут справедливости в соцсетях. Но банки выполняют требования Росфинмониторинга, ЦБ и федерального закона. Если банк закроет глаза на нарушения или сомнительные операции, его накажут и пострадают остальные клиенты.

Какие операции могут попасть под подозрение

В методичке есть отдельный термин — подозрительные операции. Это платежи и переводы, на которые банк обязан обратить внимание и выяснить, нет ли тут чего-то незаконного.

Подозрительной считается операция, у которой есть хотя бы один из этих признаков:

- Необычный характер сделок.

- Отсутствие явного экономического смысла.

- Проведение с целью вывода капитала из страны.

- Финансирование «серого» импорта.

- Обналичивание денег.

- Уход от налогов.

- Коррупция.

Если банк замечает такую операцию, это еще не значит, что он сразу заблокирует счет. Это значит, что он должен разобраться и может использовать для этого меры, которые описаны в законе. Центробанк напомнил о них в инструкции.

Как работать с банковским счетом, чтобы не было лишних запросов и проверок

ЦБ советует делать так.

Сообщайте банку и налоговой об изменениях в бизнесе. Например, если добавился новый вид деятельности, поменялся адрес или назначен новый директор. Все можно сделать через интернет: сначала внести изменения в госреестры, потом сообщить об этом банку. Тогда у банка не вызовет подозрений поступление денег за ремонт автомобиля, если по документам фирма занимается дизайном сайтов.

Инструкция ФНС по внесению изменений в регистрационные данные:

для ИП,

для юрлиц

Проверяйте достоверность сведений в ЕГРЮЛ. Налоговая периодически проверяет адреса: вдруг фирма зарегистрирована в офисном центре, а на самом деле никогда там не работала и арендует офис в другом месте. Если такое подтверждается, компанию могут исключить из реестра. Но сначала в ЕГРЮЛ появится отметка, что сведения недостоверные. Банк это тоже заметит и может обращать больше внимания на операции по счету. На самом деле фирма могла не получить письмо с запросом от налоговой, а ситуация легко решается представлением договора аренды. Отметку о недостоверности уберут.

Подробно заполняйте платежки. В назначении платежа нужно указать не только номер счета, но и за что переводятся деньги. Так же должны делать ваши клиенты.

Как указывать назначение платежа

| Неправильно ❌ | Правильно ✅ |

|---|---|

| Оплата по счету № 25 от 01.06.19 | Оплата обслуживания сайта на основании договора № 18 от 01.02.19 за июнь по счету № 25 от 01.06.19 |

| Оплата по договору № 8 от 01.05.19 | Оплата аренды офиса за июль 2019 года на основании договора № 8 от 01.05.19 и коммунальных услуг за период с 01.06.19 по 30.06.19 по счету № 11 от 01.07.19 |

Вовремя отвечайте на запросы банка. Если банк задает вопросы, их не стоит игнорировать. Если просят представить документы для проверки, нужно это сделать в установленный срок или объяснить банку, почему сейчас это невозможно и когда получится. Иногда банку хватает устных пояснений, но если запрашивают письменные, то подробно опишите специфику бизнеса, схемы операций, их экономическую суть.

Банк не может знать об особенностях всех видов бизнеса. Например, ему может показаться странным, что вы получаете деньги от клиента и сразу же перечисляете их за какую-то рекламу, а себе оставляете только фиксированный процент. Но это законная схема работы с контекстной рекламой, просто банку нужно ее объяснить.

Не дробите бизнес. Иногда предприниматели открывают несколько фирм или оформляют ИП на жену и маму, чтобы снизить налоги и уменьшить свои риски. Например, имущество записывают на одну фирму, кредиты берут на другую, договоры аренды заключают с третьей, а с поставщиками работают через четвертую. Это может быть как законным способом вести бизнес, так и налоговой схемой, которая вызовет подозрения у банка.

Что может сделать банк, если операция кажется подозрительной

Банк имеет право:

- Запросить документы и информацию об операции, происхождении денег, партнерах и бизнесе. Конкретного списка сведений и документов нет, это на усмотрение банка.

- Установить срок, в течение которого нужно представить эти документы. В законах этот срок тоже не установлен — нужно ориентироваться на договор с конкретным банком.

- Пригласить клиента на встречу для устного разъяснения.

- Приехать на место ведения бизнеса.

- Посоветовать, как правильно оформить операцию.

- Изменить степень риска клиента.

Если клиент не представил документы и пояснения в установленный срок

Тогда банк может принять такие меры:

- отказать клиенту в проведении операции и сообщить об этом в Росфинмониторинг;

- провести операцию, но присвоить ей статус подозрительной или подлежащей обязательному контролю. И тоже сообщить в Росфинмониторинг;

- пересмотреть уровень риска клиента.

Если у клиента повышенный уровень риска

Банки присваивают клиентам степень риска с учетом своих регламентов. Этот уровень может повышаться или понижаться в зависимости от операций. Если у клиента повышенный уровень риска, банк может:

- Ограничить ему использование интернет-банка.

- Установить лимит операций по картам.

- Запрашивать документы по каждой операции.

Иногда в соцсетях и СМИ появляются слухи о блокировках счетов и судах с банками, хотя на самом деле речь шла только о том, что клиенту ограничили дистанционное обслуживание и какое-то время все платежки пришлось приносить на бумаге.

Если ограничен доступ к интернет-банку

Ограничение дистанционного обслуживания — это одна из мер, которые может предпринять банк, если операции кажутся ему подозрительными. В этом случае клиент распоряжается своими деньгами без ограничений, но должен передавать платежки на бумаге. Такая мера может быть вообще не связана с законом 115-ФЗ. Если не можете войти в интернет-банк, позвоните в колцентр или своему менеджеру, чтобы выяснить причину.

Если банк запрашивает много документов

Банк может запрашивать столько документов, сколько нужно для проверки операции. Это могут быть любые документы. Список устанавливает служба контроля конкретного банка.

Банк это делает не чтобы подтвердить подозрения, а чтобы их снять и убедиться, что клиент ничего не нарушает. ЦБ объяснил, что запрос и проверка документов — это не повышенный интерес к конкретному клиенту, а стандартная процедура любого банка. А финмониторинг — это его обязанность по отношению к любому владельцу счета.

Если операция приостановлена

Банк может приостанавливать операции, по которым ему что-то кажется подозрительным. Иногда из-за такого статуса клиенты делают вывод о блокировке счета. Но приостановление — это не блокировка и даже не отказ от проведения. Приостановление — это когда банк не выполняет распоряжение о переводе денег в тот же день, а задерживает его на срок до пяти рабочих дней, как положено по закону. Еще это может быть из-за ограничения дистанционного обслуживания, тогда платежку нужно принести в банк лично.

Приостановление может понадобиться на время проверки. Если представить по запросу все документы и пояснения, операцию проведут.

Если банк не запросил документы, но не провел операцию

Центробанк пояснил, что это означает отказ в проведении операции или заключении договора банковского счета. То есть конкретное поручение клиента не будет исполнено, а договор с ним не заключат.

Но точную причину лучше уточнить в банке: иногда платежку не проводят потому, что она неправильно заполнена. Выяснять причины отказа нужно самостоятельно. Банк не обязан сообщать о них без запроса.

Если все-таки есть решение об отказе в проведении операции, банк обязан сообщить об этом в Росфинмониторинг. Это не право банка, а обязанность по федеральному закону.

Если не получается собрать все документы или нужно больше времени

Банк сам решает, какие документы запрашивать и в какой срок клиент должен их представить. Если проигнорировать запрос или не уложиться в сроки, это повод для отказа в проведении операции.

Если потом представить недостающие документы и пояснения, банк может пересмотреть решение об отказе. Об этом он тоже сразу сообщит в Росфинмониторинг. Документы рассматривают в течение 10 рабочих дней. После этого скажут, устранена причина первичного отказа или нет. Если банк не пересмотрел решение, но оно кажется необоснованным, нужно обращаться в межведомственную комиссию при ЦБ. Это можно сделать через сайт ЦБ или почтой.

К заявлению нужно приложить:

- Обращение в банк и ответ на него.

- Документы, которые передавались в банк для проверки операции.

До обращения в комиссию нужно обязательно подать в банк заявление о пересмотре решения об отказе. И только после ответа банка, что это невозможно, стоит писать в ЦБ. Иначе обращение вообще не рассмотрят, потому что не соблюдается процедура.

Что ответит комиссия ЦБ

Комиссия рассматривает обращения 20 рабочих дней. Ответ пришлют тем же способом, каким отправляли заявление. Итогом может быть:

- пересмотр решения банка об отказе — ответ в пользу клиента;

- решение о невозможности пересмотра — ответ в пользу банка.

Если решение в пользу клиента

Комиссия сообщит об этом самому клиенту и в тот банк, что ему отказал.

Банк направит сообщение в Росфинмониторинг. Оттуда информация уйдет в ЦБ. А ЦБ отправит ее в другие банки. Реабилитация клиента по одному случаю отказа в проведении операции не означает, что автоматически будут пересмотрены решения по другим операциям.

Если комиссия отказала в пересмотре решения банка

Проверьте, вдруг есть новые документы, которые раньше не передавались ни банку, ни комиссии. Их можно еще раз отправить в банк. Или придется идти в суд.

Документы можно повторно отправить в банк, даже если комиссия пока не прислала ответ. И в суд тоже можно пойти не дожидаясь ее решения.

Кто еще следит за операциями и сообщает в Росфинмониторинг

За вашими операциями следит не только банк. Еще обязанность присматриваться к ним и сообщать в Росфинмониторинг без предупреждения есть:

Они сообщат Росфинмониторингу о подозрениях по поводу покупки квартиры, регистрации фирмы или оформления доли в бизнесе вообще без предупреждения и объяснения причин. Не потому, что не захотят вам рассказывать, а потому, что это им запрещено по закону.

Верховный суд рассказал, какие банковские операции считаются подозрительными

Андрей Зандин* открыл счет в ПАО «Сбербанк России». 2 сентября 2016 года на этот счет со счёта ООО «Золотой Восток», открытого в Дальневосточном банке ПАО «Сбербанк России», поступили 6 млн руб. с назначением платежа – «предоплата по договору купли-продажи транспортного средства». В тот же день Зандин тремя частями по 500 000 руб. снял со своего счёта 1,5 млн руб. Остальные деньги – 4,5 млн руб. – банк заблокировал и выдать отказался, сославшись на подозрения в отмывании доходов, полученных преступным путём. Зандин по просьбе сотрудника банка представил договор купли-продажи автомобиля, паспорт транспортного средства и платёжное поручение (п. 14 ст. 7 закона о противодействии легализации доходов, полученных преступным путём). Согласно договору, цена автомобиля Lexus LX 570 составила 6,3 млн руб., условие о предоплате отсутствует, однако продавец перевел в качестве предоплаты 6 млн руб. Сам Зандин приобрел эту машину у ООО «Измайлово-Премиум» за полгода до продажи (20 января 2016 года) за 6,371 млн руб.

9 сентября 2016 года Зандин снова обратился в банк с требованием выдать ему наличными оставшиеся на счету 4,5 млн руб., для чего представил копию ПТС, в котором последним собственником автомобиля указан сам Зандин. Тем не менее денег он так и не получил, а банк продолжил проверку операции. 7 октября вкладчика попросили представить дополнительные документы, 17 октября все повторилось. Только 24 октября на основании полученных объяснений и документов о перечислении за машину оставшихся 300 000 руб. Зандину выдали заключение, что операция не носит сомнительного характера.

ИСТЕЦ: Андрей Зандин*

ОТВЕТЧИК: ПАО «Сбербанк России»

СУД: Верховный суд РФ

ДЕТАЛИ ДЕЛА: Признать отказ ПАО «Сбербанк России» в выдаче денег незаконным, взыскать 4,5 млн руб. неустойки, 10 000 руб. компенсации морального вреда и штраф в размере 50% от присуждённой суммы

РЕШЕНИЕ: Оставить в силе решение апелляции, которым отказано в иске

Клиент банка решил, что такая ситуация нарушает его права, и обратился в суд. Он просил признать отказ ПАО «Сбербанк России» в выдаче денег с его счёта незаконным, взыскать 4,5 млн руб. неустойки, 10 000 руб. компенсации морального вреда и штраф в размере 50% от присуждённой суммы.

Благовещенский городской суд Амурской области удовлетворил иск Зандина, однако суммы уменьшил – взыскал с банка 5000 руб. неустойки, 2500 руб. штрафа и 2500 руб. компенсации морального вреда. Суд решил, что у банка не было оснований рассматривать указанную операцию с деньгами как подозрительную. Кроме того, по мнению суда, банк нарушил требования о направлении в уполномоченный государственный орган сведений об этой операции.

Амурский областной суд отменил решение нижестоящего суда и принял новое, которым отказал Зандину в удовлетворении иска. Апелляция пришла к выводу, что у банка были основания рассматривать операцию как подозрительную и отказаться выполнять ее. Причина тому — запутанный и необычный характер операции, не имеющий явного экономического смысла, а также ее неоднократность, дающая основания полагать, что целью является уклонение от контроля. Так, предоплата за машину составила более 95%. Несмотря на это, автомобиль длительное время оставался у заявителя, который полученную предоплату в тот же день пытался снять со счёта частями в разных отделениях банка. Документы об уплате юридическим лицом оставшихся 300 000 руб. и о регистрации автомобиля за покупателем были предоставлены в банк только после приостановления операции по выдаче наличных.

Верховный суд изучил материалы дела, сверился с нормами закона о противодействии легализации доходов, полученных преступным путём, и пришел к следующему: выводы суда апелляционной инстанции являются верными. Поэтому ВС оставил решения нижестоящих судов без изменения, а кассационную жалобу Зандина – без удовлетворения (№ 59-КГ17-18).

«Вопрос контроля банков за платежами граждан становится все более актуальным. Государство последовательно стремится к тому, чтобы иметь возможность не только отследить сомнительные транзакции, но и заблокировать доступ к деньгам у их получателей. Это определение продолжает формировать судебную практику, в основе которой лежит приоритет интересов государства над вопросами частной собственности граждан и юридических лиц».

Управляющий партнер ЮК V&P LEGAL Юрий Воловиков

«Анализ сделки позволяет предположить, что она носит мнимый характер. При таких обстоятельствах ВС правомерно поддержал решение суда апелляционной инстанции», – считает адвокат Андрей Попов, партнер ЮК LDD. «В последнее время контроль за отмыванием денег ужесточился. Вероятно, ВС преследует цель задать определенный тон правоприменительной практике в этой сфере. Так, с начала года это уже второе дело со схожими обстоятельствами, которое было передано на рассмотрение коллегии и разрешено в пользу банка (первое – № 78-КГ17-90). Между тем такая позиция определенно вызывает опасения. Происхождение денег гораздо эффективнее проверять, когда они поступают в банк, чем когда их оттуда забирают. Туманные формулировки критериев сомнительных операций тоже не добавляют правовой определенности», – отметил юрист практики разрешения споров ЮФ Eterna Law Дмитрий Рыженков. «С сожалением можно констатировать неравенство положения сторон в таких вопросах. Тем не менее подобные жесткие меры по противодействию отмывания денежных средств применяются в большинстве развитых стран», – заявила юрист фирмы «Интеллектуальный капитал» Анастасия Дылдина. А партнер LDD адвокат Владислав Шкурихин напомнил разъяснения Конституционного суда, согласно которым такие меры применяются в строго оговоренных законом случаях и не содержат признаков конституционно неприемлемого ограничения (№ 797-О и № 2591-О).

* имя и фамилия изменены редакцией

Сомнительные операции по расчетному счету

В последнее время все чаще говорят о легализации, отмывании и оптимизации, а предприниматели все больше жалуются на запросы банков. Чтобы вы избежали неприятных последствий, мы хотим рассказать о требованиях регулятора и возможных рисках вашего бизнеса.

Почему банк запрашивает документы по операциям по счету?

На повестке дня у надзорных органов – борьба с легализацией и отмыванием денег. Поэтому законодательство обязывает банки при открытии счета и обслуживании клиентов получать информацию о целях работы клиента с банком, его финансово-хозяйственной деятельности, финансовом положении и деловой репутации, об источниках поступления денег и иного имущества (п.1.1, ст.7 115-ФЗ).

В свою очередь, клиенты банков обязаны предоставлять запрашиваемую информацию, в том числе о своих выгодоприобретателях (получателях денег), учредителях и владельцах компании (п.14, ст. 7, 115-ФЗ).

Какие именно операции могут попасть под внимание банка и надзорных органов?

В первую очередь, вопросы возникают по сомнительным операциям. ЦБ РФ сформулировал признаки таких операций в Письме 172-Т.

«Сомнительные операции – это операции, … имеющие необычный характер и признаки отсутствия явного экономического смысла и очевидных законных целей, которые могут проводиться для вывода капитала из страны, финансирования «серого» импорта, перевода денежных средств из безналичной в наличную форму и последующего ухода от налогообложения, а также для финансовой поддержки коррупции и других противозаконных целей».

Также законодатель сформулировал более 120 признаков необычный операций и сделок (Положение Банка России от 2 марта 2012 года № 375-П). Наиболее распространенные из них связаны с транзитными операциями: зачисление средств от большого количества контрагентов и их списание со счета в течение двух дней, при этом уплата налогов со счета не осуществляется или осуществляется в незначительных размерах (Письмо ЦБ РФ №236-Т).

Какие могут быть последствия?

За нарушение Федерального закона 115-ФЗ предусмотрена административная, гражданская и уголовная ответственность.

Также могут возникнуть сложности для ведения бизнеса. Например, банк имеет право:

- заблокировать интернет-банк и карты клиента при выявлении сомнительных операций (Письмо ЦБ РФ №60-Т)

- отказать в совершении операции (п.11, ст.7 115-ФЗ), а в случае двух таких отказов – расторгнуть договор РКО в одностороннем порядке (п.5.2, ст.7 115-ФЗ).

О сомнительных операциях банк обязан уведомить Росфинмониторинг (финансовую разведку). Росфинмониторинг уведомляет ЦБ РФ, а ЦБ – все остальные банки (п.13, ст.7 115-ФЗ). Банки учитывают эту информацию при определении степени риска совершения предпринимателем операций в целях легализации (отмывания) доходов. При высоком риске финансовые организации должны принять меры по их минимизации: отказать в открытии счета, в проведении операций, заблокировать интернет-банк и карты, закрыть счет (при двух отказах в проведении операций).

То есть нарушение требований 115-ФЗ в одном банке может стать причиной сложностей в обслуживании счетов в других банках.

Как избежать рисков?

Иногда причиной нарушения становится незнание всех нюансов законодательства. А иногда проблемы возникают из-за неправильного выбора партнера. Чтобы уберечь ваш бизнес от рисков, мы подготовили несколько советов.

Совет №1: следите за соотношением налоговых платежей и оборотов по счету

Совет №2: проверяйте партнеров перед заключением договора и проведением платежей

Совет №3: не снимайте много наличных

Совет №4: соблюдайте правила информационной безопасности при работе в интернет-банке

Совет №5: берегите репутацию бизнеса — сомнительные операции получают черную метку

Совет №6: правильно оформляйте расчеты с физическими лицами

Совет №7: оформляйте документы с контрагентами

Совет №8: предоставляйте документы по запросу банка

Совет №9: соблюдайте новые требования ЦБ к плательщикам НДС

Совет №10: регистрируйте бизнес там, где находитесь

Совет №11: каждая компания — самостоятельный бизнес

Совет №12: правильно работайте с кассой

Совет №13: правильно оформляйте документы по валютным платежам

Совет №14: правильно заполняйте назначения платежей и храните остаток на счете

Совет №15: расчетный счет для бизнес-трат, личная карта для личных расходов

Основные публичные документы:

- Федеральный закон от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»

- Федеральный закон «О банках и банковской деятельности» от 2 декабря 1990 года №395-1

- Федеральный закон №215-ФЗ от 23.06.2016 (Об обязанности юридического лица по раскрытию информации о своих бенефициарных владельцах)

- Положения Банка России: – от 2 марта 2012 года № 375-П (о требованиях к правилам внутреннего контроля и признаки, указывающие на необычный характер операций/сделок)

– от 15 октября 2015 года № 499-П (об идентификации кредитными организациями клиентов, представителей клиента, выгодоприобретателей и бенефициарных владельцев)

Письма банка России:

Автор

Наталья Петропавловская

Руководитель по управлению комплаенс рисками: Альфа-Банк

Как предпринимателю не попасть под блокировку счёта: готовимся к ужесточению банковского контроля

13 апреля 2021 года Центробанк выпустил информационное письмо, в котором предписал банкам ужесточить контроль за операциями клиентов. Это значит, что банки будут пристальнее проверять операции на соответствие 115-ФЗ. Мы разобрались, что изменилось и как предпринимателям работать с наличными и безналичными деньгами, чтобы банк не заблокировал счёт.

Если у вас нет времени читать всю статью целиком, прочитайте экспресс-дайджест в конце — там мы собрали главное по теме: как новые требования отразятся на предпринимателях и бизнесе.

Новое требование Центробанка

Согласно рекомендациям Центрального банка лимит сомнительных операций для российских банков будет снижен с 1 млрд до 0,5 млрд рублей.

Банки, у которых объём сомнительных операций с безналичными и наличными деньгами превышает 0,5 млрд руб. в квартал, будут под особым контролем Центробанка. Такие банки будут автоматически считаться участниками сомнительных операций.

Сомнительные операции — это операции, которые направлены на отмывание доходов или финансирование терроризма согласно закону 115-ФЗ.

Очевидно, что банки будут стремиться любыми способами снизить объём сомнительных операций.

Вот что по этому поводу думают участники банковского рынка.

Представитель банка Это приведёт к так называемой чистке клиентской базы. Банки с объёмом сомнительных операций более 0,5 млрд руб. за квартал будут точечно корректировать свои противолегализационные процедуры. В первую очередь это коснётся процедур открытия банковских счетов. Клиенты, которым отказали в обслуживании в первой категории банков, будут обращаться в другие кредитные учреждения: из-за этого большинству банков грозит большой поток сомнительных клиентов.

Татьяна Довженко, независимый консультант по финансовому мониторингу Нововведение усложнит жизнь и банкам, и клиентам. Не выполнять новое требование банкам нельзя: Центробанк введёт санкции против банка-нарушителя вплоть до отзыва лицензии. Поэтому банки будут тщательно контролировать новый лимит, для чего ужесточат контроль за операциями по счетам компаний, ИП и физических лиц.

Какие операции банки будут усиленно контролировать

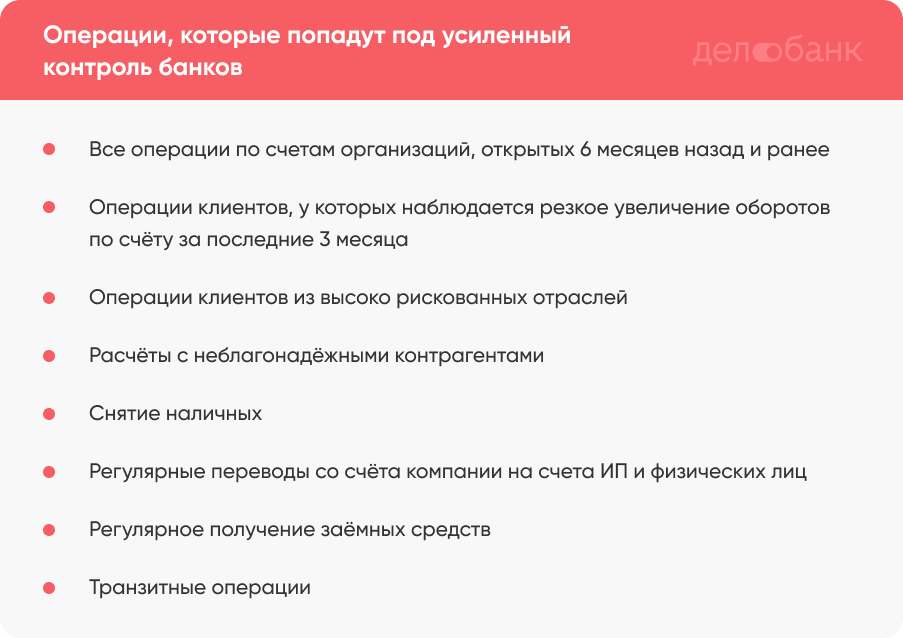

Особое внимание банков привлекут операции по счетам новых ИП и ООО, расчёты с ненадёжными контрагентами и операции по снятию наличных. Вот расширенный перечень таких операций.

Все приходные и расходные операции по счетам недавно открытых организаций. К таким организациям относятся компании и ИП, с момента регистрации которых прошло менее шести месяцев.

Операции клиентов, у которых наблюдается резкое увеличение оборотов по счёту за последние три месяца обслуживания в банке. Например, если оборот по счёту ИП вырос в два раза, предприниматель будет на особом контроле.

Операции клиентов из высоко рискованных отраслей. К отраслям, которым будет уделяться повышенное внимание, относятся торговля металлом и горюче-смазочными материалами, строительство, транспортные услуги, розничная торговля. По мнению банков, компании из этих отраслей наиболее часто выполняют сомнительные операции.

Расчёты с неблагонадёжными контрагентами. Контрагент считается неблагонадёжным, если у него есть долги перед партнёрами, государством или данные в государственном реестре не соответствуют указанным в учредительных документах. Банки подозревают такие организации в нарушении 115-ФЗ и заносят их в чёрный список. Например, если вы перевели деньги компании из чёрного списка, не зная об этом, банк всё равно попросит обосновать экономический смысл операции и запросит подверждающие документы по сделке.

Снятие наличных. Банки будут тщательно проверять любые операции по обналичиванию денег, которые проводят ИП и компании.

Регулярные переводы со счёта компании на счета ИП и физических лиц. Например, если фирма несколько раз в месяц переводит деньги на одни и и те же счета ИП и физических лиц, то такие операции попадут под подозрение.

Регулярное получение заёмных средств . Если компания часто получает кредиты и займы, есть риск, что она участвует в мошеннических схемах. Это не значит, что фирма, получившая подряд несколько кредитов от учредителей, участвует в мошеннических схемах. Это Центробанк просто обозначает риск: мошеннические организации так часто делают.

Транзитные операции. Если компания или ИП регулярно переводит деньги на другие счета или обналичивает деньги в течение двух дней с момента зачисления, это привлечёт внимание банка.

Кроме этого банки будут усиленно проверять потенциальных клиентов.

Татьяна Довженко, независимый консультант по финансовому мониторингу Банки будут тщательнее проверять ИП и компании, которые хотят открыть счёт. Так, кроме стандартного пакета документов для открытия счёта у предпринимателя могут запросить финансовую и налоговую отчётность за последний отчётный период.

Как работать ИП и ООО, чтобы банк не заблокировал счёт

Центробанк составил список рекомендаций для предпринимателей , которые помогут избежать блокировки счёта. При этом у разных банков свои механизмы контроля за соблюдением 115-ФЗ и требования к клиентам. Мы составили расширенный список рекомендаций, который избавит ИП и ООО от вопросов банка в большинстве случаев. Вот что нужно делать, чтобы снизить риск блокировки счёта.

Правильно заполняйте платёжные документы. В платёжном поручении должны быть указаны номер договора и счёта, подробное назначение платежа, сумма. Например, «Оплата за строительные материалы (щебень, песок) по Договору № 1 от 11.01.2021 по счёту № 3 от 30.03.2021, включая НДС». Заполняйте платёжные поручения максимально подробно и попросите это делать контрагентов.

Работайте с проверенными контрагентами. Перед тем, как подписывать договор и переводить деньги новому партнёру по бизнесу, убедитесь в его положительной деловой репутации. Проверьте контрагента на сайте налоговой, в базе судебных решений и других ресурсах. Подробно о том, как проверить контрагента, мы рассказывали в нашем материале «Как составить договор, чтобы контрагент вас не подвёл» .

Следите за налоговой нагрузкой. Адекватная налоговая нагрузка без учёта социальных отчислений в бюджет составляет 1% от дебетового оборота по счёту за отчётный период (обычно это квартал). Если банк увидит, что компания платит меньше налогов, может заблокировать счёт.

Следите за оборотом наличных . Все операции с наличными на сумму 600 тыс. руб. и более подлежат обязательному контролю.

Выполняйте разные виды расчётов. Операции по счёту должны включать расчёты с контрагентами, уплату налогов и других отчислений в бюджет, выплату заработной платы, арендные платежи. Такие операции признак того, что вы занимаетесь реальным бизнесом. Если компания регулярно получает деньги от контрагентов, но не платит налоги и зарплату, банк может усомниться в экономической обоснованности таких операций и запросить подтверждающие документы.

Аргументируйте и документально подтверждайте расчёты с физическими лицами. Если вы регулярно переводите деньги сотрудникам в рамках трудовых отношений, то у вас одновременно с выплатой заработной платы должна проходить уплата НДФЛ. В случае расчётов с физическими лицами банк может запросить штатное расписание с указанием фонда оплаты труда, приказы на выдачу командировочных и на выдачу денег в подотчёт, договоры гражданско-правового характера. Будьте готовы предоставить эти документы.

Оперативно предоставляйте банку документы по запросу. Заметив что-то подозрительное, банк не блокирует счёт сразу — он запрашивает документы, которые могут обосновать ведение бизнеса. Предоставлять такие документы в срок в интересах клиента. Если этого не сделать, банк предпримет более решительные меры вплоть до установления лимитов и блокировки карт, привязанных к счёту фирмы.

Не дробите бизнес. Если на одного предпринимателя зарегистрировано несколько ООО или ИП, это сигнал для банка: скорее всего, фирма участвует в отмывании доходов, уходит от налогов или использует другие мошеннические схемы.

Экспресс-дайджест

Центробанк ужесточил антиотмывочные требования для банков с апреля 2021 года. Теперь банки, у которых объём операций с безналичными и наличными деньгами превышает 0,5 млрд руб. в квартал, будут считаться участниками сомнительных операций. Их обяжут пристальнее проверять своих клиентов — компании, ИП и физических лиц.

Новое требование Центробанка усложнит жизнь и банкам, и клиентам. Банки будут более внимательно контролировать операции по счетам клиентов, а клиенты должны будут выполнять больше условий, чтобы счёт не заблокировали.

Особое внимание банков привлекут операции по счетам новых организаций, расчёты с ненадёжными контрагентами, операции по снятию наличных, переводы физическим лицам и ИП, транзитные операции.

Чтобы избежать блокировки счёта, сообщайте банку об изменениях в учредительных документах, подробно заполняйте платёжные документы, работайте с надёжными контрагентами, следите за объёмом оборота наличных и налоговой нагрузкой, оперативно предоставляйте документы банку по запросу.