Корпоративные карты для сотрудников

Корпоративная карта: кому и зачем она нужна

Что такое корпоративные карты

Сотрудникам постоянно приходится что-либо оплачивать от имени и в интересах своих организаций: представительские и командировочные расходы, счета поставщиков, коммунальщиков, офисные принадлежности, проездные билеты и т.п.

Чтобы не оплачивать подобные расходы за свой собственный счет, работники вынуждены обращаться в кассу организации за выдачей подотчетных денежных сумм, а также представлять отчеты по уже истраченным средствам. При этом должен быть соблюден установленный п. 5 и 6 Указания ЦБ РФ от 07.10.2013 № 3073-У лимит на выдачу средств из кассы в рамках одного договора (100 000 рублей).

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Корпоративная карта — разновидность дебетовых и кредитных банковских карт, которая позволяет сотрудникам предприятия самостоятельно оплачивать представительские, командировочные и прочие расходы, непосредственно связанные с хозяйственной деятельностью организации.

2. Деньги на корпоративной карте – это деньги самой организации, и при использовании карты происходит автоматическое расходование денег с ее расчетного счета.

3. Корпоративные карты бывают дебетовые и кредитные, именные и на предъявителя, рублевые и валютные.

4. Информировать налоговиков и внебюджетные фонды об оформлении корпоративных карт организации не обязаны.

5. Корпоративные карты могут быть использованы как для снятия наличных, так и для осуществления безналичных расчетов.

6. Порядок отчетности по снятым и переведенным с корпоративной карты деньгам организация утверждает самостоятельно.

Таким образом, стандартная выдача денег под отчет сопряжена с известными неудобствами: временные издержки, бумажный документооборот и ограничение по сумме денежных средств. Гораздо более удобной и современной альтернативой данному способу выдачи денег сотрудникам служит использование ими корпоративных банковских карт.

Корпоративная карта представляет собой разновидность дебетовых и кредитных банковских карт, которая позволяет сотрудникам предприятия самостоятельно оплачивать представительские, командировочные и прочие расходы, непосредственно связанные с хозяйственной деятельностью организации.

Деньги на такой карте – это деньги самой организации, и при использовании карты происходит автоматическое расходование денег с ее расчетного счета. Как вариант – с карточного счета, к которому привязана корпоративная карта. Поэтому на корпоративных картах зачастую установлен лимит на снятие и расходование средств в целях предотвращения крупных растрат.

Правом на применение корпоративных карт может обладать как один сотрудник организации (например, главный бухгалтер), так и несколько. Обычно корпоративными картами располагают директор, бухгалтер, секретарь, а также те работники, чья деятельность связана с регулярными командировками.

Корпоративные карты бывают следующих видов:

Дебетовые – при расчетах используются собственные денежные средства организации. При этом предусматривается возможность подключение овердрафта – если закончились собственные средства, организации банк предоставляет заемные средства в определенном объеме.

Кредитные – сотрудники снимают и расплачиваются деньгами не самой организации, а заемными средствами, принадлежащими кредитному учреждению.

Также карты могут быть именные (оформляются на конкретного сотрудника и могут быть использованы только им) и карты на предъявителя (неименные, рассчитываться и снимать деньги с таких карт разрешается любым лицам, предъявляющим карту к оплате).

Кроме того, различают рублевые и валютные корпоративные карты. Оформление последних оправдано, в частности, при возникновении необходимости оплаты расходов, связанных с зарубежными командировками сотрудников.

Оформление корпоративных карт

Оформление корпоративных карт

Порядок выпуска и получения корпоративных карт регулируется Положением ЦБ РФ от 24.12.2004 № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием». Оформление корпоративных карт производится банками на основании соответствующего заявления организации.

Корпоративная банковская карта не является банковским счетом, а представляет собой всего лишь средство платежа (п.1.12 Положения ЦБ РФ от 24.12.2004 № 266-П). Поэтому заведение корпоративной карты возможно лишь при наличии у организации существующих банковских счетов. Без действующего счета получить карту невозможно.

Корпоративную карту можно привязать как к уже имеющемуся расчетному счету, так и открыть отдельный счет под такую карту. Если организация открывает специальный карточный счет, деньги на нем будут храниться автономно и независимо от денег на расчетном счете. К одному счету можно привязать несколько корпоративных карт.

Организации не обязаны информировать налоговиков и внебюджетные фонды об оформлении корпоративных карт. Впрочем, не обязаны они уведомлять и об открытии карточных счетов, поскольку данная обязанность была отменена Федеральным законом от 02.04.2014 № 52-ФЗ.

При открытии карточного счета под корпоративную карту к заявлению об его открытии (от имени юрлица) обычно прикладывается выписка из ЕГРЮЛ, заявление будущего держателя корпоративной карты о выпуске карты, его паспорт, а также доверенность на держателя карты с правом распоряжения средствами по карте. Конкретный перечень документов устанавливает банк.

Также банк предлагает установить определенные лимиты на списание денег с карты. По каждой карте могут быть установлены индивидуальные лимиты. Они могут быть постоянными или временными. Например, по договоренности с организацией банк может запретить держателям корпоративных карт списывать с карты более 10 000 рублей в неделю.

Что по вашему мнению мешает широкому использованию корпоративных банковских карт?

Использование корпоративных карт

Использование корпоративных карт

Корпоративные карты могут быть использованы как для снятия наличных, так и для осуществления безналичных расчетов. При этом для осуществления этих операций работникам не нужно писать никакого заявления, а руководству издавать отдельный распорядительный документ (пп.6.3 Указания ЦБ РФ от 11.03.2014 № 3210-У). Не требуется переводить деньги из банка в кассу предприятия и выдавать их под отчет. При снятии с корпоративной карты наличных также не требуется проводить эти деньги через кассу.

Деньги при помощи карты могут быть сняты и переведены на другой счет самим работником в любое время при появлении соответствующей необходимости. Частным случаем такой необходимости является служебная командировка.

Отправляясь в командировку, сотрудник при помощи корпоративной карты может оплатить проездные билеты, ГСМ, гостиничные номера, услуги столовых и кафе, а также все сопутствующие представительские расходы. Кроме того, при наличии валютной корпоративной карты работник, находящийся за пределами России, беспрепятственно может снять с такой карты иностранную валюту.

Все списанные таким образом с корпоративной карты деньги автоматически считаются выданными под отчет командированному сотруднику. Возвратившемуся из командировки сотруднику требуется лишь отчитаться о произведенных затратах по унифицированной форме № АО-1.

При этом составлять отчеты по всем случаям расходования средств с карты не требуется. Законодательство таких правил не содержит. Поэтому сотрудник вправе предоставить единый авансовый отчет по всем случаям снятия и расходования денег с карты. Предоставление подтверждающих документов (кассовых чеков, проездных билетов и т.д.) происходит в общем порядке.

Порядок отчетности по снятым и переведенным с корпоративной карты деньгам организация утверждает самостоятельно. Периодичность сдачи в бухгалтерию таких авансовых отчетов также устанавливает сама организация с учетом характера своей хозяйственной деятельности.

Чтобы иметь возможность воспользоваться корпоративной банковской картой, сотрудник должен иметь именную корпоративную карту или числиться в списке работников организации, имеющих право на использование неименных корпоративных карт. Данный список утверждается руководителем организации.

По общему правилу, обусловленному самой сущностью корпоративной карты, не допускается ее использование в следующих целях:

- выплата сотрудникам зарплаты;

- выплата сотрудникам пособий и компенсаций;

- приобретение товаров и услуг для личных целей, не связанных с хозяйственной деятельностью организации.

Но данное правило не означают, что деньги с корпоративной карты не могут быть использованы в вышеуказанных целях. На самом деле, могут, так как никаких ограничений на использование корпоративных карт законодательство не содержит. При этом снятие денег с карты в целях, не обусловленных потребностями самой организации, нужно должным образом оформить. Так, для выплаты зарплаты бухгалтер может снять деньги с карты и внести их в кассу организации, используя приходно-кассовый ордер.

Сотрудники также могут использовать корпоративные карты в личных целях (вовремя отследить и предотвратить это не получится), но при этом образуется растрата. Ее необходимо восполнить за счет зарплаты сотрудника.

Корпоративная карта: плюсы и минусы

Корпоративные карты — популярный у бизнеса банковский продукт. По функционалу они похожи на обычные персональные, но использовать их надо по определенным правилам. В статье расскажем, как оформить такую карту, в чем нюансы использования для ИП и ООО, проанализируем плюсы и минусы этого средства платежа.

Что такое корпоративная карта?

Корпоративная карта — платежный инструмент, привязанный к расчетному счету ИП или компании. Это современный аналог выдачи денег под отчет, только быстрее, без бумажного оформления и кассы.

Как оформить корпоративную карту?

Выпускает корпоративную карту банк, где у клиента есть расчетный счет или где клиент планирует его открыть под карту. Порядок оформления корпоративных карт зафиксирован в Положении ЦБ РФ от 24.12.2004 № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием».

Чтобы получить карту, будущий держатель пишет заявление и прилагает к нему определенный перечень документов, который банк устанавливает самостоятельно.

К одному карточному счету можно выпустить несколько корпоративных карт. Пользователями могут быть директор, бухгалтер, секретарь, а также работники, которые регулярно ездят в командировки. Чтобы сотрудники не тратили лишнего, на корпоративных картах устанавливают лимит на снятие и расходование средств. Определяет его размер либо банк, либо владелец расчетного счета.

Корпоративные карты бывают:

- дебетовые — в этом случае используются собственные денежные средства организации или ИП;

- кредитные — деньги на счете принадлежат банку;

- именные — оформляются на конкретного сотрудника;

- не именные — могут использовать любые лица, предъявляющие карту к оплате;

- валютные — если нужно оплачивать расходы в валюте, например в зарубежной командировке.

На что можно тратить деньги с корпоративной карты

Правила расходования средств с карты зависят от формы собственности и выбранной системы налогообложения.

Правила для ИП

Деньги на расчетном счете принадлежат ИП, и тратить их можно как на личные нужды, так и для предпринимательской деятельности. Это признал Конституционный суд в п. 4 Постановления от 17.12.1996 № 20-П и подтвердили Банк России в Письме от 02.08.2012 № 29-1-2/5603 и Минфин РФ в Письме от 19.04.2016 № 03-11-11/24221. Тонкости заключаются в режиме налогообложения:

- У ИП на УСН «Доходы» расходная часть не интересует налоговую инспекцию, а обязанности вести бухучет нет.

- ИП на ОСНО или УСН «Доходы минус расходы» придется вести раздельный учет, так как личные расходы нельзя учесть в целях налогообложения. Все операции нужно подтвердить документально.

Правила для юрлиц

Юридические лица вправе оплачивать корпоративной картой только потребности компании: товары, работы, услуги, мебель в офис, канцтовары, офисную технику, командировочные расходы, ГСМ для автомобилей и др. Главное — сохранять чеки и квитанции, которые подтвердят расходы с корпоративной карты. Они понадобятся при сдаче авансового отчета. Факт оплаты в интернете можно подтвердить выпиской из банка и письменной объяснительной. За снятые с карты наличные тоже нужно отчитаться.

Непотраченную наличку нужно вернуть в компанию — бухгалтер зафиксирует это в приходном ордере.

Онлайн-бухгалтерия для самостоятельных предпринимателей, которые не разбираются в бухгалтерии. Начинающим ИП — год в подарок!

Нельзя использовать корпоративную карту для следующих операций:

- покупка товаров в личных целях;

- выплата заработной платы;

- выплаты социального характера (больничные, пособия и т.д.).

Корпоративные карты: плюсы и минусы использования

Сначала о плюсах:

- Проще контролировать расходы сотрудников благодаря лимиту по карте и смс-отчетам.

- Быстрее оформлять и выдавать подотчетные суммы.

- Не нужно снимать наличные на хозяйственные расходы — отсутствуют расходы на инкассацию и хранение налички.

- Можно оплачивать товары на сумму свыше 100 000 руб. — расчеты с помощью корпоративной карты относятся к безналичным платежам.

- Возможно оплачивать покупки через интернет.

- Можно оперативно вносить наличные денежные средства на счет через банкоматы.

- Можно получать наличные в любое время в банкомате — деньги на счете доступны круглосуточно.

- Не нужно покупать валюту для заграничных командировок — деньги автоматически будут списаны в валюте той страны, в которой находится держатель карты.

- Можно быстро заблокировать карту и сохранить деньги, если она утеряна или украдена.

- В зависимости от типа карты клиент получит от банка скидки на обслуживание счета и бонусы за пользование картой. Самые популярные «подарки» — это кешбэк, овердрафт, процент на остаток на счете.

Минусов не так много, но они есть:

- Расходы за границей придется подтвердить дополнительными документами, например инвойсами, слипами или квитанциями банкоматов.

- Регулярное снятие наличных привлечет внимание банка. Для мониторинга операций по обналичиванию Центробанк РФ выпустил Методические рекомендации (утв. Банком России 21.07.2017 № 19-МР). В документе 10 признаков, которые заставят банк насторожиться.

- При проверке ФНС обратит внимание на расходы по корпоративной карте и их документальное подтверждение. Если по ним возникнут вопросы, то доначислит налоги, пени и штрафы.

Подведем итоги. Плюсов у карты значительно больше, чем минусов. Если соблюдать все правила пользования, то корпоративная карта — достаточно удобный платежный инструмент. Большую часть финансовых операций выполняет банк, а вы можете сконцентрироваться на развитии своего бизнеса.

Опрос

Пройдите небольшой опрос и помогите сделать действительно нужную карту для бизнеса.

Использует ли ваша компания корпоративную карту банка?

Елена Галичевская , редактор-эксперт

Пластик для бизнеса. Кому выгодно использовать корпоративные карты?

В каких случаях корпоративная карта выгодна для вашего бизнеса.

Корпоративными картами сотрудники оплачивают транспортные, командировочные, представительские и офисные расходы. Выпуск карт обычно бесплатен, а ежемесячное обслуживание стоит от 0 до 399 рублей в месяц.

Вместе с экспертом Podelu.ru Михаилом Кобриным разберемся, кому подойдут корпоративные карты. Если вы ответили «да» хотя бы на два вопроса, корпоративная карта поможет вам сэкономить.

Бизнес-расходы — это затраты на покупку канцелярии и оборудования в офис, командировки, корпоративные поездки, услуги юристов и бухгалтеров. Можно выделить на них наличные из кассы, но это не так удобно: нужно согласовать бюджет, снять деньги в банке и положить в кассу. А ещё ответственный сотрудник может потерять деньги.

Ещё вариант — перевод на личную карту себе или сотруднику. Это защитит деньги от кражи или потери. Но есть пять причин, по которым корпоративный пластик выгоднее.

Вы сможете пополнять карту без комиссии.

Банки устанавливают комиссии, которые увеличиваются вместе с суммами перевода. Перечисление денег на личную карту сотрудника уменьшает лимит на безналичные платежи другим физлицам. Значит, если вы платите зарплату без зарплатного проекта и превысили лимит, с вас возьмут повышенную комиссию.

Вам не придётся доказывать, что вы выдали не зарплату.

Самый частый перевод в пользу физлица — зарплата. На следующий день после перечисления зарплаты работодатель обязан заплатить НДФЛ. Конечно, выданные деньги — это не доход работника, но налоговая может запросить документы, подтверждающие, что деньги истрачены на нужды фирмы.

Вы сможете отслеживать траты по корпоративной карте.

Банк оповещает о транзакциях по карте в мобильном банке или через СМС. В личном кабинете вы сможете оперативно менять лимиты на покупки и снятие денег.

Расход наличных и средств на собственной карте сотрудника отслеживать не получится.

Вы получите бонусы и кэшбэк за покупки.

Преимущество корпоративной карты — кэшбэк. Кэшбэк действует так же, как на личных банковских картах — вы получаете назад часть потраченных денег.

Банки устанавливают кэшбэк на траты по карте — от 0,5 до 1% . Так, с каждой 1 000 рублей, потраченной на картриджи для принтера и бумагу, вы получите 5 рублей кэшбэка.

Кэшбэк начисляют в рублях или бонусах. Например, бонусная система действует в «Сбербанке» и банке «Точка». «Точка» позволяет покупать на накопленные баллы услуги банка, сертификаты на покупки для бизнеса и жизни. Можно даже купить новый айфон, если накопить достаточно баллов. А «Сбербанк» конвертирует баллы в рубли, как только вы накопите 3 000 баллов.

Если выдавать деньги наличными или переводить на карту сотрудника, то вы ничего не заработаете. Наличные расчёты не предполагают никаких бонусов, а привилегии за расходы с личной карты достанутся сотруднику.

Вы получите бонусы от партнёров банка.

У банков много партнёров — от такси до бухгалтерских сервисов. Некоторые из них предлагают повышенный кэшбэк или скидки за покупки с корпоративной карты.

Платёжные системы «Виза» и «Мастеркард» придумали предложения для держателей корпоративных карт. Например, владельцы бизнес-карты «Виза» могут получить скидки на номера в отелях, медицинские услуги, прокат автомобиля и даже игру в гольф. У «Мастеркард» действует бонусная система — за каждые потраченные 500 рублей начисляется 1 бонус. За 2 бонуса подкючают облачный сервис по бухгалтерии Контур.Эльба на 3 месяца.

Поездки в командировки, особенно за границу, увеличивают расходы за счёт билетов, отелей и конвертации валют. С этими проблемами корпоративные карты тоже помогут разобраться.

Вы получите бонусы от банков и их партнёров .

Например, бизнес-карта банка «ЮниКредит» Work&Travel Mastercard разработана вместе с системой OneTwoTrip for Business. При бронировании в сервисе начисляются бонусы в размере 2,3%. А во всех остальных сервисах и магазинах размер бонусов составит 1%.

С корпоративными картами «Виза» можно получить скидку 10–15% на проживание в отелях и до 35% на аренду автомобилей.

Некоторые сервисы, предлагают бонусы независимо от того, какая у вас корпоративная карта. Через S7 Profi можно бронировать и покупать авиабилеты, а за это вам будут начислять бонусные мили. Для тех, у кого корпоративная карта «МодульБанка», есть еще кэшбэк — 7% за полеты рейсами S7 Airlines.

Для личных карт сотрудников часть бонусов не предусмотрена. А все кэшбэки, бонусы и баллы, которые получает сотрудник, остаются с ним.

Вы сможете мгновенно пополнить корпоративную карту.

Пополнить корпоративную карту сотрудника можно в любой момент, даже если он уже в самолете. Это важно при незапланированных командировках.

Вы не потратитесь на конвертацию валют.

Даже если карта привязана к рублёвому расчётному счёту, сотрудник сможет заплатить с неё в евро или юанях. Если у вас есть валютный счёт, карта всё равно выручит — с ней не нужнен обмен денег, значит, вы не потеряете на курсовых разницах. Конвертация происходит автоматически по курсу банка.

Основная трата в дороге — топливо. Сколько водителю нужно, чтобы доехать из точки А в точку Б, посчитать легко. Но бывают ситуации, которые предвидеть тяжело: например, пробитое колесо.

Если вы предусмотрели деньги только на бензин, водителю придётся заниматься ремонтом за свой счёт. Второй вариант — брать деньги с запасом. Но так вы изымаете часть денег из оборота и рискуете их лишиться. Корпоративная карта в этом случае тоже выручит:

Вы сэкономите на топливе.

Банки относят затраты на топливо к категории с повышенным кэшбэком.

Например, корпоративная карта «Открытия» стоит 149 руб/мес. Кэшбэк в категории «АЗС» — 5%. Дайте корпоративную карту водителю для заправки. Потратив на бензин 2 980 рублей, он окупит ежемесячное обслуживание, и каждая следующая покупка бензина будет приносить прибыль.

Вы сможете установить лимит расходов и контролировать траты.

Ограничьте расход средств с карты той суммой, которая понадобится в пути. Если машине понадобится срочный ремонт, услуги эвакуатора или другой непредвиденный расход, вы снимете ограничение через онлайн-банк.

Ещё корпоративная карта помогает отслеживать кто, сколько, по какой цене и когда залил топливо. Это выручит бизнес, в котором сотрудники воруют бензин.

Корпоративная карта — это история по переносу фишек «пластика» для физлиц в мир бизнеса. Одна из них — процент на остаток.

Конечно, процент получают, разместив деньги на депозите. Но за такую небольшую выгоду вы заплатите мобильностью денег. Сняв деньги с депозита раньше срока, вы рискуете не получить процент.

С корпоративными картами проще. Тратьте деньги и не думайте о процентах. Например, «Тинькофф» предлагает 0,5% на минимальный остаток по карте в течение месяца. Максимальная выплата — 1 000 рублей, чтобы ее получить, на карте нужно держать не менее 200 000 рублей.

Сумма невелика, зато её хватит для покрытия обслуживания не только корпоративной карты, но и, возможно, расчётного счёта (зависит от тарифа).

Выпускать корпоративную карту только ради процента на остаток не стоит. Всё же эта фишка есть и на расчётных счетах. Процент на остаток — приятный бонус, но не фича, ради которой нужна корпоративная карта.

Выдать деньги из кассы несложно. Но что делать, если наличных в кассе нет? И дело не в том, что компания убыточна, фирма просто все расчёты проводит в безналичной форме.

Значит, предприниматель отправляется снимать деньги со счёта в «Альфа Банке». Он тратит время на поиски банкомата и платит комиссию за снятие наличных. В этом месяце на командировки нужно 100 000 рублей, но за снятие в банкомате удержат 1,5%, то есть придётся заплатить 1500 рублей.

В то время, когда самая дорогая корпоративная карта в «Альфа Банке» стоит 399 рублей, а ведь есть и бесплатные варианты.

Корпоративная карта выгодна, если у вас практически нет наличных, и вы привыкли к безналичным расчётам.

Что такое корпоративная карта организации и как ей пользоваться

Корпоративные карты — это аналог наличных денег под отчет и чековой книжки, только без документов и кассы.

Из этой статьи вы узнаете:

- Как выдать деньги с расчетного счета на корпоративные нужды

- Что такое корпоративная карта организации и как она работает

- Как открыть корпоративную карту и куда об этом сообщить

- Как пользоваться корпоративной картой

- Что можно и что нельзя оплачивать корпоративной картой

- Как пополнить корпоративную карту

- Как вернуть деньги с корпоративной карты обратно на расчетный счет

- Как отчитаться в бухгалтерии за покупки и снятие наличных

- Что будет, если не подать отчет о расходах по карте

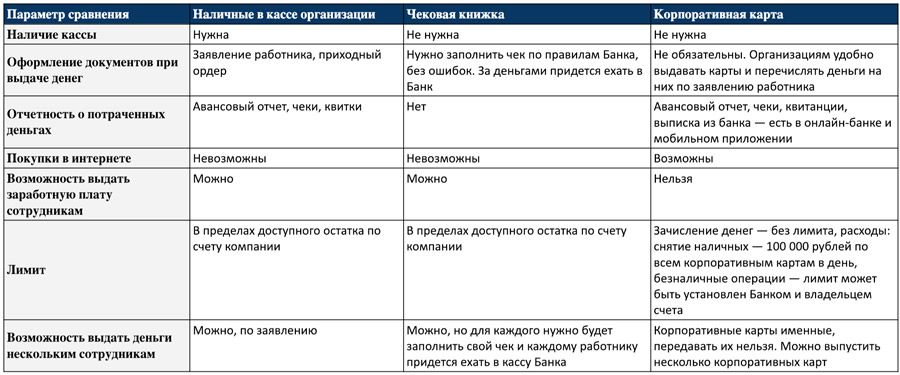

- Плюсы и минусы: корпоративная карта против налички под отчет и чековой книжки

Как выдать работнику деньги с расчетного счета на корпоративные нужды

Существует три способа выдачи денег с расчетного счета:

- Выдача наличных из кассы организации под отчет;

- Чековая книжка — деньги выдаются с расчетного счета компании в кассе банка;

- Корпоративная банковская карта.

Деньги под отчет используются для нужд компании, которые по каким-либо причинам неудобно оплатить по безналу: покупка офисной канцелярии, картриджей для принтера, бензина, билетов в театр для партнеров компании, командировочные расходы и т. д.

Чтобы выдавать наличные под отчет, в организации должны быть касса и кассир.

Деньги выдают конкретному сотруднику на определенные нужды. Для этого сотрудник пишет заявление, бухгалтер выдает расходный ордер и запрашивает деньги в кассе организации.

Когда сотрудник потратит выданные деньги, он должен отчитаться — представить в бухгалтерию авансовый отчет и документы, подтверждающие расходы: чеки, квитанции, билеты и т. д.

Чековая книжка подходит для индивидуальных предпринимателей и организаций, в которых не установлена касса. С помощью чековой книжки можно выписать сумму для работника, которую выдадут с расчетного счета в кассе банка.

Корпоративная карта позволяет выдавать деньги сотрудникам без документов и кассы. Выдайте сотруднику карту, переведите на нее деньги с расчетного счета компании — и все.

Как работает корпоративная карта

Для корпоративной карты банк открывает отдельный карточный счет, на который вы переводите деньги с расчетного счета вашей компании. Установить лимиты на снятие наличных при проведении операций по безналу может Банк или владелец расчетного счета.

К одному карточному счету можно выпустить несколько корпоративных карт. Корпоративные карты всегда именные, поэтому пользоваться ими может только держатель, давать карту другим людям нельзя.

Как открыть корпоративную карту и кому сообщить об этом

Корпоративная карта открывается в банке по заявлению клиента, при этом для юридического лица открывают специальный карточный счет. Об открытии такого счета банк уведомляет налоговую службу самостоятельно. Сообщать об открытии счета ФСС и ПФР не нужно, это требование было отменено в 2014 году поправками в 59-ФЗ.

Как пользоваться корпоративной картой

Корпоративная карта работает как обычная банковская карта физического лица: ей можно оплачивать покупки в магазинах, интернете и снимать наличные в банкомате. Оплачивайте корпоративной картой только нужды компании, для личных целей ее использовать нельзя.

Сохраняйте все чеки и квитанции, подтверждающие покупки с использованием корпоративной карты: они пригодятся при сдаче авансового отчета. Для отчетности о покупках в интернете достаточно выписки из банка и письменной объяснительной от сотрудника.

Что можно оплачивать корпоративной картой

- Расходы, связанные с основной деятельностью организации:

- — закупка товара, расчеты с поставщиками;

- — оплата услуг, связанных с основной деятельностью компании;

- Командировочные и представительские расходы:

- — оплата счета в ресторане;

- — покупка билетов;

- — оплата проживания в гостинице;

- — аренда автомобиля;

- — суточные сотрудникам;

- — оплата услуг переводчика;

- Хозяйственные и накладные расходы:

- — покупка канцтоваров, офисного оборудования, программного обеспечения;

- — покупка товаров в интернете (обучающие материалы, книги и прочее);

- — оплата курьерских и иных профессиональных (ремонтные работы, установка и настройка оборудования, вынос мусора, уборка помещений и т. д.) услуг;

- — прочие хозяйственные расходы — все, что касается уборки, освещения и отопления: моющие средства для уборки, обогреватели, лампочки и т. д.;

- Транспортные расходы:

- — оплата бензина;

- — расходы на обслуживание служебного транспорта.

Что нельзя оплачивать корпоративной картой

Корпоративную карту нельзя использовать со следующими целями:

- покупка товаров в личных целях;

- оплата заработной платы;

- оплата социальных платежей;

- погашение задолженности по обслуживанию расчетного счета.

Важно помнить, что все покупки и снятия наличных фиксируются в выписке по счету корпоративной карты, и за каждое действие вам придется отчитаться: использовать корпоративную карту в личных целях нельзя.

За снятые наличные отчитываться тоже нужно: предоставьте чеки и письменные объяснения. Если сняли и не потратили, то деньги нужно вернуть в бухгалтерию — это будет зафиксировано в приходном ордере.

Аналогичная ситуация с выдачей заработной платы другому сотруднику. Нужны документы, подтверждающие факт целевого использования денег компании, которых в данном случае получить невозможно: сотрудник вам чек не выдаст, а значит для бухгалтерии вы потратили деньги не на нужды компании.

В социальные службы и внебюджетные фонды платеж с карты не поступит: онлайн-банк такие платежи не проводит и выдает ошибку. Оплачивать социальные взносы придется с расчетного счета юридического лица через банковскую систему документооборота.

Если корпоративные деньги растрачены, то их удержат из вашей зарплаты в том же размере, еще и оштрафуют за нарушение порядка подачи отчетов. Это правило распространяется на всех работников компании, в том числе генерального директора.

Как пополнить корпоративную карту

Пополнить корпоративную карту можно только с расчетного счета организации: просто оформите в системе дистанционного банковского обслуживания «Интернет-Клиент» платежное поручение с назначением «Перевод на корпоративную карту». Денег можно зачислять сколько угодно, а потратить — 100 000 рублей в день со всех корпоративных карт. В Банке SIAB это ограничение распространяется в сумме на снятие наличных и безналичные операции.

Наличными через терминал или переводом с другой карты корпоративную карту пополнить нельзя.

Как вернуть деньги с корпоративной карты обратно на расчетный счет

Со счета корпоративной карты на расчетный счет компании перевести деньги нельзя. Однако есть два способа вытащить деньги с карты и вернуть их на расчетный счет.

- Снять наличные и вернуть деньги через бухгалтерию. Там оформят приходный ордер и положат деньги обратно на расчетный счет;

- Закрыть карту и карточный счет — тогда банк переведет деньги на расчетный счет компании.

Как отчитываться в бухгалтерии за покупки и снятие наличных с корпоративной карты

По умолчанию отчитываться нужно в течение 3 рабочих дней со дня:

- истечения срока, на который выдавались деньги;

- возвращения из командировки;

- выхода на работу (например, после отпуска или болезни, если срок выдачи денег попал на этот период).

Руководитель компании может учредить свой порядок отчетности.

Потребуется сдать авансовый отчет, объяснительную и документы, подтверждающие покупки: чеки, квитанции, выписку из банка (для подтверждения онлайн-покупок).

Что будет, если не подать отчет о расходах по карте

Будет штраф, а подотчетную сумму удержат из зарплаты, но в пределах среднемесячного заработка — удерживать больше незаконно. В дальнейшем в выдаче карты недобросовестному сотруднику могут отказать — но это на усмотрение организации.

Резюме о корпоративных картах: плюсы и минусы, по сравнению с наличкой под отчет и чековой книжкой

Сравнение способов выдачи денег с расчетного счета организации

Как пользоваться корпоративной картой: ликбез для руководителя, подсказка бухгалтеру

Корпоративные карты давно заменили организациям чековые книжки и выдача наличных под отчет тоже уходит в прошлое. Но пользоваться бизнес-картами нужно не так, как обычными дебетовыми. Сегодня мы расскажем о том, кому можно доверить корпкарту, на что можно тратить с нее деньги, чем подтвердить расходы, почему бухгалтер недоволен некоторыми тратами и при чем тут 115-ФЗ.

Под корпоративными картами понимаются любые карты, которые используются в бизнес-целях. По типу они делятся на дебетовые и кредитные, по используемой валюте на рублевые и валютные, по персонификации на именные и неименные.

Какими бывают бизнес-карты

Рублевые дебетовые карты используются для обычных расчетов, например, покупки канцелярии, оплаты гостиницы в командировке и т.п., при этом расходуются собственные средства организации, в отличие от кредитных, где средства предоставляет банк. Валютные карты применяют в зарубежных командировках.

Именные карты выдаются конкретному сотруднику и могут использоваться только им. Если сотрудник увольняется, карта блокируется.

Неименные бизнес-карты может использовать любой сотрудник организации, который ее получит. Например, в компании несколько сотрудников, которые иногда ездят в командировки, они могут передавать карту друг другу.

Порядок пользования неименной картой лучше прописать во внутреннем регламенте организации, чтобы не возникало путаницы. Каждый работник должен отчитываться за совершенные траты.

Как открыть корпкарту

Можно просто получить карту, привязанную непосредственно к расчетному счету, либо открыть отдельный карточный счет, к которому привязывается одна или несколько карт.

Первый вариант — для руководителя компании, второй — для сотрудников. Бухгалтеру и руководителю легко контролировать расходы и устанавливать ограничения (лимиты) для подотчетных лиц с использованием карт. А все движения по счетам отражаются в выписке.

Ак Барс Банк предлагает при открытии счета сразу выпустить бизнес-карту , или вы можете получить ее позднее.

Как пользоваться бизнес-картой, нужна ли для этого доверенность

Выдача корпоративной карты регулируется внутренними регламентами компании, мы уже упоминали, что именные карты не должны передаваться другому лицу, для прочих таких ограничений нет.

Может прозвучать странно, что для расчета картой иногда требуется доверенность , но это действительно так. Например, если вы хотите оплатить товар поставщику, получить от него накладную, счет-фактуру, да и сам товар тоже — придется подтвердить, что вы действительно представитель организации, для которой предназначена покупка.

Использовать корпоративную карту можно только в рабочих целях, для личных покупок — собственные карты. Не забывайте, что фактически покупки совершаются со счета организации и отвечать за расходование денег компании придется в т.ч. ее директору.

На что расходовать деньги с бизнес-карты можно, а на что — нет

- оплату поставщикам;

- покупку товаров для хозяйственной деятельности — канцелярия, офисная техника и принадлежности, инструменты, запчасти для служебных авто и т.п.;

- оплату услуг — корпоративная связь, интернет, заправка картриджей, аренда автомобиля, доставка и т.д.;

- командировочные расходы — проживание, такси, покупка материалов, бензин, билеты, а вот с суточными мы рекомендуем быть осторожными, лучше их перечислять на личную карту сотрудника или выдавать наличными.

Нельзя использовать для следующих целей:

- личные покупки в супермаркетах, заправка за счет корпкарты личного авто и другие аналогичные траты;

- крупные суммы снятия наличных — карта предназначена в первую очередь для безналичных расчетов, нетипичные расходы и частые снятия наличных — повод для сомнения в законности операций, в соответствии с 115-ФЗ банк вправе в этом случае запрашивать подтверждающие документы по произведенным расходам и направлениях расходования средств;

- выплата зарплаты и дивидендов;

- передача карты для использования несотрудниками, например, членами семьи.

Оговоримся, что вышеуказанные правила актуальны для организаций. ИП может пользоваться корпоративной картой с большей свободой, т.к. средства на его счете являются финансами физлица.

Как отчитаться за покупки

За расходы по карте должно отчитаться ответственное (подотчетное) лицо, которое ее использовало. Если картой пользовались несколько сотрудников, то каждый отчитывается за себя.

- кассовый и/или товарный чек;

- накладная;

- акт;

- договор на оказание услуг или поставку;

- бланк строгой отчетности (БСО) и другие.

Первичные документы должны быть оформлены в соответствии с законодательством РФ или того государства, где совершена покупка или оплата (если речь о валютной карте для загранпоездок).

Срок сдачи отчета зависит от внутренних положений организации, его определяет руководитель. Срок может быть указан в приказе на выдачу подотчета, если работник пишет заявление с просьбой предоставить ему корпкарту для расчетов, то срок и лимит расчета руководитель может указать в визе на заявлении.

Бухучет — проводки по корпкартам

Учет расчетов по корпоративным картам ведется по счету 55.

Вот несколько примеров проводок для отражения операций, связанных с бизнес-картами:

Дебет 55 Кредит 51 — пополнение корпоративной карты с расчетного счета;

Дебет 71 Кредит 55 — сотрудник произвел расход с карты или снял наличные (до предоставления отчета);

Дебет 10, 41, 44, 60, 76 Кредит 71 — получен отчет сотрудника по расходам, они разнесены по бухгалтерским счетам по видам затрат;

Дебет 50 Кредит 71 — сотрудник вернул часть неистраченных наличных средств;

Дебет 51 Кредит 55 — средства со счета корпкарты возвращены на расчетный счет организации.

Плюсы и минусы корпоративной карты по сравнению с обычным подотчетом

Главным плюсом можно считать жесткий контроль за расходами , а также оперативное поступление информации о тратах. Кроме того, если сотруднику в командировке потребуются деньги, то достаточно будет пополнить баланс карты со счета.

Не нужно постоянно контролировать выдачу и возврат подотчетных средств, достаточно установить правила — на что и в каком пределе может тратить деньги сотрудник, допустим, в течение месяца.

Если вы рассчитываетесь с поставщиком корпоративной картой, то на вас не распространяется ограничение по наличным расчетам до 100 тысяч рублей .

Покупки и оплата через интернет становятся доступнее.

Получать наличные средства со счета можно быстрее, чем если запрашивать их в банке по чековой книжке. Вносить средства также можно через банкоматы.

Для пользователей бизнес-карт часто действуют различные акции, скидки, предоставляется кэшбэк за покупки и другие бонусы.

Из минусов — нельзя использовать постоянно для снятия наличных . Крупные операции с наличными попадают под контроль банка, при операциях свыше 600 тысяч банк обязан сообщить о них в Росфинмониторинг. Нельзя рассчитаться с помощью корпкарты с подрядчиками-физлицами или самозанятыми.

Если не подтвердить расходы по карте документами, неподтвержденные суммы придется вернуть или заплатить с них НДФЛ 13%, а организации придется еще и перечислить страховые взносы, т.к. эти суммы ФНС признает доходом физлица, использовавшего карту.

Подводя итог, можно сказать, что при правильном использовании корпоративная карта — инструмент, с помощью которого можно легко контролировать расходы подотчетных лиц, ускорить бизнес-процессы и наладить оперативные расчеты за товары и услуги с поставщиками.

Дебетовые бизнес карты

* Указанные условия и ставки действуют для головного офиса банка либо центрального представительства банка в регионе. Информацию о конкретных подразделениях банка, в которых реализована возможность предоставления данного продукта, можно получить в офисах банка или по телефонам его справочной службы.

** Количество поданных заявок за последние 30 дней.

Все предложения, отображенные на данной странице, являются лучшими или выгодными исключительно по мнению экспертов Банки.ру.

Предложения месяца

Отзывы о дебетовых бизнес картах

Предложения в других городах

- В Москве

- В Санкт-Петербурге

- В Екатеринбурге

- В Новосибирске

- В Нижнем Новгороде

- В Уфе

- В Краснодаре

- В Самаре

- В Ростове-на-Дону

- В Челябинске

- В Омске

- В Казани

- В Воронеже

- В Перми

- В Красноярске

Предложения в банках

- СберБанк

- Банк Открытие

- Росбанк

- Райффайзенбанк

- Промсвязьбанк

- Локо-Банк

- Фора-Банк

- Уральский Банк Реконструкции и Развития

- Тинькофф Банк

Популярные продукты

- Мультикарта ВТБ

- Умная карта от Газпромбанка

- Карта Польза от Хоум Кредит Банке

- Tinkoff Black

- Всё сразу от Райффайзенбанка

- Карта Cash Back в Альфа-Банке

- Opencard от Банка Открытие

- Можно Все от Росбанка

- Карта Номер Один Ultra от Восточного Банка

- Молодежная от Сбербанка

- Прибыль от Уралсиба

- Моментум от Сбербанка

Что нужно знать о дебетовых бизнес картах?

Бизнес карты являются относительно новым явлением на российском банковском рынке и дают широкие возможности людям, занимающимся предпринимательством. Они доступны для оформления при открытии расчетных счетов и помогают упростить управление деньгами, а также повысить комфорт и скорость расчетов с контрагентами. Совокупность полезных свойств, которыми они будут обладать, зависит от выпускающей ее организации и самого предложения. Право пользования есть только у уполномоченного лица или нескольких сотрудников, но только при разрешении руководителя. В этом случае потребуется доверенность (если пластик привязан к счету компании). Использовать его разрешается не только на территории РФ, но и за рубежом.

Как получить бизнес карту

Для оформления необходимо обратиться в банковское отделение или заполнить соответствующую форму на официальном сайте учреждения. Основным требованием со стороны финансовых организаций станет наличие расчетного счета.

Если у индивидуального предпринимателя или бизнесмена его еще нет, можно открыть его, представив следующие документы:

- паспорт (для индивидуальных предпринимателей);

- устав (при наличии);

- приказы о назначении директора и главного бухгалтера, а также их паспорта (для юрлиц);

- документы на недвижимость, где зарегистрирован юридический адрес.

Могут потребоваться и другие документы, это зависит от правил конкретного банка.

Особенности дебетовых бизнес карт

Также можно рассматривать его как способ экономии финансов, ведь у картодержателя нет необходимости содержать штат кассиров, тратиться на инкассацию наличных, охрану и т.д.

Бизнес карта для ИП как инструмент позволяет клиентам пользоваться деньгами компании сутки без перерыва и выходных. Они могут осуществлять переводы своим поставщикам, платить за товары или услуги, осуществлять снятие наличных. При этом экономится время, потому что лично приезжать в банковский офис уже не придется. Делать платежи можно в мобильном или интернет-банке, а снимать наличные в любых банкоматах.

В РФ встречаются корпоративные карточки основных международных платежных систем: Visa, Mastercard и отечественной МИР. Они отличаются по статусу и могут быть золотыми и платиновыми. Также существуют разные лимитированные версии. Выпускаемые бизнес карты имеют разные тарифы. Их детали зависят от выбранного набора услуг.