Процедура банкротства предприятия этапы

Процедура банкротства предприятия этапы

6 МИН

Несостоятельный бизнес: как проходит банкротство юрлиц

Причины банкротства компании могут быть разными, например кризис привёл к убыткам или не «взлетела» новая бизнес-идея. Рассказываем, что происходит при банкротстве компании.

Что такое банкротство

Банкротство — это неспособность компании платить по обязательствам: начислять зарплату, выходные пособия, рассчитываться с контрагентами. Чтобы арбитражный суд вынес решение о несостоятельности, срок задержки платежей должен быть не менее трёх месяцев, а общая сумма задолженности — не менее 300 тысяч рублей.

Если в ходе разбирательства суд признает, что доходы бизнеса не могут перекрыть долги, по закону о банкротстве компании придётся продать имущество, а деньги перечислить кредиторам. При этом не начисляют штрафы и снимают аресты с активов юрлица.

Кто может инициировать банкротство

Процедуру могут инициировать как кредиторы организации, контрагенты или госорганы, так и сама компания. В итоге банкротство проходит по двум сценариям:

Добровольное. Компания вправе подать на банкротство по собственной инициативе, если собственники понимают, что расплатиться с кредиторами уже не смогут. Чтобы стать банкротом и погасить долги, компания не должна владеть имуществом и иметь источники дохода.

Принудительное. Когда должник не выплачивает деньги и не исполняет обязательства, кредиторы могут инициировать его банкротство. Если не хотите закрывать бизнес, придётся искать способы погасить долги, продать имущество компании, снизить расходы и найти новые источники доходов.

Банкротство компании: основные этапы

На рассмотрение дела о банкротстве у арбитражного суда есть 7 месяцев с подачи заявления должником или его кредиторами. Суд принимает документы и проверяет, есть ли признаки несостоятельности.

Наблюдение

Суд назначает временного управляющего, который следит за сохранностью имущества должника, анализирует его финансовое состояние и ведёт реестр требований кредиторов. В этот период компания перестаёт платить штрафы и кредиты, а приставы снимают аресты с её имущества.

За 10 дней до окончания наблюдения временный управляющий проводит собрание кредиторов. В зависимости от его результатов арбитражный суд принимает решение о переходе к одной из процедур — финансовому оздоровлению или внешнему управлению. Если по итогам собрания суд признает компанию кредитором, то сразу откроет конкурсное производство.

Финансовое оздоровление

Этап, на котором компания пытается восстановить платёжеспособность и покрыть долги. За процессом следит административный управляющий, которого назначает суд. Им может стать временный управляющий. Задача специалиста — контролировать расчёты с кредиторами и отчитываться по ним перед судом.

Финансовое оздоровление длится не больше двух лет. Если по итогам процедуры не осталось непогашенных долгов и жалоб от кредиторов, процедура банкротства прекращается, а компания продолжает вести бизнес без ограничений. В противном случае суд переходит к следующему шагу — внешнему управлению или конкурсному производству.

Внешнее управление

Арбитражный суд передаёт полномочия руководителя внешнему управляющему. Это новый специалист, назначить бывших административного или временного управляющего на его место не могут. Внешний управляющий разрабатывает план восстановления платёжеспособности должника, а затем пытается его реализовать.

Внешнее управление занимает до 18 месяцев с возможностью продлить ещё на шесть. Если должник на этом этапе расплачивается с кредиторами, банкротство прекращается, если нет — начинается конкурсное производство.

Конкурсное производство

Суд признает компанию банкротом и назначает конкурсного управляющего. Он проводит инвентаризацию, привлекает оценщика и затем продаёт имущество компании для погашения долгов. Производство занимает шесть месяцев с возможностью продлить ещё на шесть. В завершении в ЕГРЮЛ появляется запись о ликвидации компании-должника.

Мировое соглашение

На любой стадии банкротства компания может договориться с кредиторами и заключить с каждым из них мировое соглашение. В таком случае банкротство прекращается. Собрание кредиторов принимает соглашения, а арбитражный суд их утверждает. В документе прописывают порядок и сроки исполнения обязательств должника.

Упрощённая процедура банкротства

Существует упрощённый метод банкротства. Воспользоваться им можно в одном из трёх случаев:

- собственник начал добровольно ликвидировать компанию, но выяснил, что из-за долгов перед кредиторами не сможет завершить процедуру;

- местонахождение руководителя компании-должника не удаётся установить или по счетам фирмы более 12 месяцев не проводились никакие операции;

- банкротство началось в отношении ипотечного агента или специализированного общества, созданного для выпуска облигаций и инвестиций в долгосрочные проекты.

Когда собственник или кредитор узнают об этих обстоятельствах, они подают заявление о признании компании банкротом в упрощённом порядке. Арбитражный суд назначает конкурсного управляющего, минуя этапы наблюдения, внешнего управления и финансового оздоровления.

Управляющий распродаёт имущество фирмы в счёт долгов бизнеса. Если погасить долги удалось, процедура банкротства прекращается и компания работает дальше. Если нет, то компания становится банкротом и её исключают из ЕГРЮЛ.

Стадии банкротства предприятия и упрощенная процедура

- 1 Закон РФ о банкротстве предприятия

- 2 Стадии банкротства

- 2.1 Наблюдение

- 2.2 Финансовое оздоровление

- 2.3 Внешнее управление

- 2.4 Конкурсное производство

- 2.5 Мировое соглашение

- 3 Упрощенная процедура банкротства предприятия

Банкротство — официальное провозглашение предприятия экономически слабым элементом в рыночной системе. Финансовое разорение компании происходит, когда убытки превышают доход и предприятие не способно исправить экономическую ситуацию. Как именно проводится процедура банкротства и какие есть ее стадии — подробно в материале ниже.

Закон РФ о банкротстве предприятия

Банкротство физических и юридических лиц регламентируется Федеральным законом №127 «О несостоятельности». Если организация или гражданин не может исполнить требования кредиторов и отдать долг в установленный срок, наступает банкротство.

Рыночная система построена таким образом, что конкурентоспособные компании держатся на плаву, в то время как экономически слабые предприятия становятся банкротами. Стоит отметить, что дефолт не относится к рискам без причины. Основаниями, по которым успешное предприятие превращается в несостоятельное являются внешние и внутренние факторы. К внешним причинам относится:

- Кризисное положение в стране;

- Спад производства;

- Инфляция;

- Рост цен на ресурсы;

- Развитие международной конкуренции и другие.

К внутренним причисляются:

- Отсутствие модернизации техники, застой в вопросах технологического развития;

- Снижение мощности производства с повышением себестоимости продукции;

- Низкие показатели сбыта товара;

- Маленькая клиентская база и другие.

Основная причина банкротства предприятия — финансовая неплатежеспособность.

Предприятие становится банкротом только после подачи заявления в Арбитражный суд по месту регистрации фирмы. Подачу иска может осуществлять:

- Сам должник;

- Кредитор;

- Уполномоченный орган — ФНС, банк и другие.

Подавать заявление в суд можно, если сумма долга организации превышает 100 000 рублей, а просрочка составляет не менее трех месяцев.

Извещать о своей неплатежеспособности в обязательном порядке нужно, если руководитель понимает, что вернуть взятые долги кредиторам не сможет и если продажа имущества негативно скажется на дальнейшем развитии организации.

Целесообразно подавать иск в течение месяца с начала образования финансовых трудностей. Суд рассмотрит заявление на обоснованность и назначит арбитражного управляющего, который поможет разобраться с неплатежеспособностью предприятия. Стоит отметить, что управляющий обязательно должен быть гражданином Российской Федерации и состоять в одной из саморегулирующихся организаций арбитражных руководителей. Больше о порядке подачи заявления можете узнать из статьи:

Стадии банкротства

Признание денежной «истощенности» организации происходит на основании установленной схемы, которая включает пять сложных и затяжных этапов. Пошаговые стадии процедуры банкротства:

- Наблюдение;

- Финансовое оздоровление;

- Внешнее управление;

- Конкурсное производство;

- Мировое соглашение.

Процедура банкротства не всегда включает все пять стадий. Наличие или отсутствие тех или иных этапов зависит от взаимоотношений должника и кредитора.

Наблюдение

Первый этап процедуры разорения предприятия подробно описан в главе 4 ФЗ «О несостоятельности».

Как и само название, этап охватывает наблюдение за финансовым состоянием должника. То есть проводится анализ уровня платежеспособности предприятия. Также составляются требования кредиторов и проводится первый их синклит.

Срок действия этапа составляет около 3-4 месяцев, иногда больше. Однако он не должен превышать семь месяцев. По окончанию первой стадии банкротства управляющий должен опубликовать данные о финансовом состоянии предприятия в газете «Коммерсантъ» и на сайте Единого Федерального Реестра сведений.

Финансовое оздоровление

Подробное описание этапа финансового оздоровления есть в главе 3 ФЗ «О неплатежеспособности». Санация задействует попытки спасти компанию. Силы управляющего направлены на восстановление платежеспособности должника и на выплату долгов кредиторам. С этой целью составляется график погашения ссуды и осуществляется реструктуризация. После составления схемы должник сразу же начинает выпутываться из долговой ямы. О каждом своем шаге он отчитывается перед управляющим. Юридическое лицо не имеет право заключать сделки, которые:

- Увеличивают долг на 5%;

- Связаны с приобретением или отказом от имущества;

- Влекут за собой оформление кредитов.

Этап финансового оздоровления длится максимум на 2 года.

Внешнее управление

На этой стадии банкрот перестает состоять в списке штрафников и освобождается от пени, которая касается долгов. Главная цель этапа: оздоровить предприятие. «Оживление» осуществляется благодаря следующим методам:

- Структурной перестройке предприятия;

- Реструктуризации финансовых обязательств;

- Изменению профиля предприятия;

- Уменьшению количества специалистов.

На стадии внешнего управления процедуры банкротства можно состоять не больше 18 месяцев.

Конкурсное производство

Последний этап процедуры неплатежеспособности начинается после признания банкротства судом.

Конкурсное производство реализуется, если ранние попытки восстановить платежеспособность предприятия оказались безрезультатными.

Суд назначает конкурсного управляющего, который распоряжается имуществом предприятия с целью удовлетворить требования кредиторов. Также открывается аукцион по банкротству, на котором долги погашаются по порядку. Сначала задолженность возвращается кредиторам первой очереди, потом второй, третьей и так далее. (Читайте про очередность выплат при банкротстве здесь: )

Стоит отметить, что изначально получает долг тот кредитор, чьи требования и обязательства по договору возникли в результате причинения вреда здоровью или жизни. Срок действия этапа — не больше 18 месяцев.

Мировое соглашение

Мировое соглашение заключается на любом из этапов процесса финансового разорения. Особенностями этой стадии является:

- Ликвидация ранее составленных обязательств;

- Аннулирование долгов;

- Закрытие дела.

Мировое соглашение принимается должником и кредиторами, также утверждается судом. Составляется договор в письменном виде, который содержит информацию о размере и сроке исполнения условий должником.

Оформленные правила мирового соглашения должны соблюдаться с учетом норм ГК и НК РФ.

Упрощенная процедура банкротства предприятия

Упрощенный процесс банкротства предприятия проводится с учетом всех этапов, но с минимальными финансовыми потерями в максимально короткие сроки. Упрощенная система детально описывается в главе 11 Закона «О банкротстве».

Отличиями облегченной процедуры финансового разорения должника является:

- Недостаточное количество активов организации для погашения задолженности;

- Согласие участников процедуры о ликвидации предприятия. Такое решение принимается на основании недееспособности и нецелесообразности организации;

- Сроки по выплате долгов ограничены одним месяцем, когда как выплаты по стандартной процедуре финансовой неплатежеспособности сводятся к двум месяцам;

- При подаче заявления о банкротстве сразу же начинается этап конкурсного производства без применения наблюдения;

- Этапы упрощенной процедуры банкротства действуют без операции финансового оздоровления, наблюдения и внешнего управления.

Упрощенная форма процедуры финансовой несостоятельности может быть применена, когда предприятие находится на стадии ликвидации и шансы спасти фирму равняются нулю.

Как легально признать банкротом ООО

Больше материалов по теме «Банкротство» вы можете получить в системе КонсультантПлюс .

- В чем положительные стороны банкротства

- Кто может претендовать на признание банкротом?

- Предпосылки несостоятельности ООО

- Кто может заявить о банкротстве

- Этапы банкротства

- Банкротство по упрощенной схеме

- Особенности упрощенного банкротства

Банкротство – один из вариантов ликвидации нежизнеспособного бизнеса. Если компания накопила немалое количество просроченных денежных обязательств, а имеющихся активов явно не хватает, чтобы удовлетворить все требования кредиторов, то впору готовиться к вступлению в процедуру банкротства.

В чем положительные стороны банкротства

Положительные моменты официального банкротства очевидны:

- ООО освобождается от долговых обязательств не только перед банками, контрагентами и сотрудниками, но и перед государством;

- активы ООО защищены от арестов и рейдерских манипуляций;

- учредители и руководство компании не подлежат привлечению к ответственности (налоговой либо административной).

Ввиду того, что полное прохождение процедуры весьма растянуто во времени – от подачи заявления до вынесения судебного вердикта может пройти до 1,5-2 лет – к необходимости признания банкротства нужно подходить здраво.

Важно: сопровождение процедуры банкротства требует привлечения независимого управляющего, которому необходимо выплачивать вознаграждение на протяжении всего периода признания несостоятельности.

Кто может претендовать на признание банкротом?

Финансовая и деловая несостоятельность фирмы, признанная в судебном порядке – достаточно безопасный способ избавиться от организации, находящейся в стадии агонии. ООО, претендующее на получение статуса банкрота, должно отвечать следующим критериям:

- сумма всех долгов по бухгалтерской отчетности составляет 300 тысяч рублей и более;

- просрочка по обязательным выплатам длится больше трех месяцев;

- у фирмы нет потенциала, чтобы расплатиться по имеющимся задолженностям.

Наличие трех составляющих, дающих право на признание ООО банкротом, не означает, что всем организациям, имеющим долги, следует прибегать к получению статуса банкрота. Актуально прохождение процедуры для компаний, имеющим не только высокий уровень задолженности, но и значительную финансово-хозяйственную активность с крупными денежными оборотами.

Формальные признаки банкротства, оговоренные в Гражданском кодексе и ФЗ-127 «О банкротстве (несостоятельности)», в большинстве случаев выступают «верхушкой айсберга», скрывая упущения и огрехи в организации и управлении ООО.

Предпосылки несостоятельности ООО

Отсутствие профессионального финансового и хозяйственного менеджмента – одна из главных причин, приводящих к ситуации, предшествующей банкротству. Критическое положение предприятия может проявляться следующими признаками:

- снижение величины оборотных активов;

- рост просроченной дебиторской задолженности за счет неграмотного расширения рынка сбыта, отгрузки товаров непроверенным контрагентам, выдаче товарных и финансовых займов неплатежеспособным субъектам;

- несоблюдение рационального распределения доходов и расходов;

- отсутствие спроса на продукцию/товары компании, обусловленное неконкурентоспособными ценами, несоответствием стоимости товара его качеству;

- непропорциональное соотношение активов ООО величине заемных средств.

Внешними причинами, ведущими к банкротству ООО, выступают проявления экономического кризиса, когда выживают сильные компании с грамотным менеджментом.

Если проанализировать бухгалтерский баланс ООО, то настораживающими факторами могут быть:

- «зигзаги» в отображении материальных запасов – резкий рост или обнуление соответствующего показателя баланса;

- перманентное увеличение долгосрочной дебиторской и кредиторской задолженности;

- повышение от периода к периоду долгов перед персоналом и учредителями ООО;

- уменьшение величины ликвидных активов (основных средств, складских запасов).

Проявление перечисленной симптоматики говорит о том, что организация вскоре может оказаться банкротом.

Кто может заявить о банкротстве

Решение о несостоятельности ООО выносится Арбитражным судом. Заявителями в процессе могут выступать:

- государственные контролирующие структуры – при наличии прогрессирующей задолженности по бюджетным и пенсионным платежам;

- контрагенты, выступающие в качестве кредиторов, долгое время не получающие денег за отгруженный товар или предоставленные услуги;

- банковские организации – при наличии просрочек по регулярным кредитным выплатам.

Заявить о банкротстве может и руководитель/учредитель ООО, если он уверен в невозможности восстановления платежеспособности фирмы и погашения накопленных долгов.

Заявить о банкротстве может и руководитель/учредитель ООО, если он уверен в невозможности восстановления платежеспособности фирмы и погашения накопленных долгов.

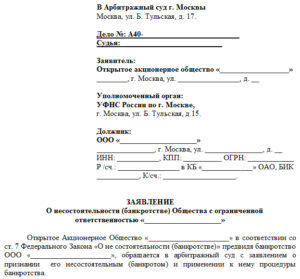

Подача заявления в Арбитраж – не только самый первый, но и наиболее важный шаг на пути к получению статуса банкрота. На этой стадии необходимо предоставить веские доказательства того, что ООО не способно погасить имеющиеся долги и обосновать свои притязания.

ФАЙЛЫ

Заявление в арбитражный суд о банкротстве (несостоятельности) ООО (.doc)

На протяжении месяца судебный орган будет изучать представленные задокументированные аргументы, прежде чем принять решение о начале процедуры банкротства.

Этапы банкротства

Классическая процедура банкротства, регламентированная федеральным законодательством, состоит их четырех этапов:

- наблюдение;

- финансовая санация;

- внешнее управление;

- конкурсное производство.

Наблюдение

ООО продолжает функционировать в штатном режиме, однако его деятельность контролируется арбитражным управляющим. Руководство компании лишается права без согласия управляющего на заключение сделок по купле-продаже активов, получения займов. Кроме того, дивиденды участникам на стадии наблюдения не выплачиваются, и прибыль не распределяется. На этом этапе формируется перечень кредиторов и проводится их первое собрание с определением реестра требований к будущему банкроту.

Основная задача управляющего на стадии наблюдения – удостовериться, что все признаки несостоятельности ООО соответствуют действительности, и компания не намерена прибегнуть к фиктивному банкротству.

Первая стадия длится до 7 месяцев, после чего арбитражный управляющий представляет суду свое аргументированное решение по поводу целесообразности продолжения процедуры. Выводы управляющего основываются на детальном изучении финансового потенциала ООО, и содержат рекомендации по переходу к одному из следующих этапов процедуры.

Следует знать: на любой стадии банкротства допускается заключение мирового соглашения с кредиторами. Для этого составляется оптимальный график уплаты долгов, который устроит и должника, и его партнеров. Соглашение о мирном урегулировании утверждается Арбитражным судом.

Необходимость финансовой санации ООО

Финансовая санация применяется, когда есть перспектива восстановления нормального функционирования компании. В соответствии с планом оздоровления ООО должно расплачиваться по долгам пропорциональными долями. Для обеспечения погашения применяется период льготного налогообложения или финансовые займы от третьих лиц (в том числе от кредиторов). Длительность санационного этапа составляет до 24 месяцев. За это время ООО должно восстановить свою финансовую благонадежность и урегулировать дальнейшую деятельность.

Применение внешнего управления

Внешнее управление нацелено на проведение мероприятий по восстановлению платежеспособности фирмы. Руководители ООО при внешнем управлении лишаются полномочий, а на требования кредиторов накладывается мораторий. Средства, которые должны были пойти на уплату долгов, перераспределяются на осуществление действий, способствующих экономической стабилизации должника.

Введение конкурсного производства

Введение конкурсного производства характеризуется формированием имущественной (конкурсной) массы для того, чтобы обеспечить удовлетворение требований кредиторов в соответствии с очередностью. По окончании конкурсного производства активы должника распродаются, часть долгов погашается, а те обязательства, на которые не хватило существующей конкурсной массы, считаются аннулированными.

Завершение конкурсного производства фактически означает прекращение деятельности ООО. Управляющий направляет документы в регистрационный орган, где фиксируется исключение компании из ЕГРЮЛ.

Банкротство по упрощенной схеме

Около 50% дел, связанных с банкротством ООО, рассматриваются в упрощенном порядке. В отличие, от общей схемы, где ликвидация фирмы – заверщающий этап, при «облегченном» банкротстве процедура начинается с принятия решения о ликвидации.

Как только учредители ООО договорятся между собой о добровольной ликвидации фирмы путем банкротства, они составляют соответствующее решение. Наряду с этим, необходимо установить фигуранта, который будет сопровождать всю процедуру – арбитражного/конкурсного управляющего.

Заявление в Арбитраж подается с приложением установленного регламентом пакета документов, среди которых, помимо учредительной документации, обязательно наличие бухгалтерского баланса и заверенных руководителем первичных документов (актов-сверок, платежных поручений, бухгалтерских справок).

Надо знать: инициировать банкротство по упрощенному варианту может сам должник либо государственные структуры (в т.ч. банки). Если заявителем выступает контролирующая или банковская организация, то она берет на себя финансирование процедуры банкротства.

Если суд вынесет вердикт о признании ООО несостоятельным (банкротом), то, минуя промежуточные этапы, назначенный управляющий проводит процедуру конкурсного производства. За 6-9 месяцев создается имущественная масса, подлежащая реализации с торгов, и удовлетворяются требования кредиторов.

Особенности упрощенного банкротства

Облегченный вариант получения статуса банкрота – процедура чрезвычайно удобная для должника. Однако для ее применения следует выполнить ряд условий:

- решение о ликвидации принимается единственным (или мажоритарным) участником ООО;

- активы ООО несущественны и их реализация не может удовлетворить требования кредиторов;

- наличие неликвидного баланса на момент принятия решения о добровольной ликвидации;

- высокий уровень задолженности по бюджетным платежам.

Имейте в виду: если суд выявит продажу активов ООО, осуществленную перед началом процедуры банкротства, то такие сделки могут быть оспорены, а решение Арбитражного суда будет для должника отрицательным.

Сроки прохождения процедуры при упрощенном банкротстве сокращены практически вдвое – реестр кредиторов закрывается спустя месяц после объявления о банкротстве. Так у компании появляются дополнительные возможности уменьшить реальную сумму задолженности.

Немаловажен и факт значительной экономии финансов для обеспечения процедуры – ввиду сокращенных сроков сумма вознаграждения управляющему будет гораздо меньше.

Отрицательным моментом в применении упрощенного порядка признания ООО банкротом является тот факт, что после вынесения судебного решения возобновления деятельности компании невозможно.

Ведение процедуры банкротства

Процедура банкротства представляет собой правовой процесс, основной целью которого является признание должника неплатежеспособным. В результате кредиторы теряют законное право требовать от него исполнения обязательств по погашению задолженностей. Для этого требуется проведение определенных этапов и выполнение ряда действий, которые обусловливают специфический характер банкротства как способа решения проблем с задолженностью. Нашими специалистами предлагается комплексное сопровождение процедур банкротства, включая пошаговое банкротство физических лиц.

Процедуры банкротства

Рассмотрением дел данной категории занимаются исключительно арбитражные суды, что утверждено на законодательном уровне. В соответствии с положениями Федерального закона №127-ФЗ от 26.10.2002 «О несостоятельности (банкротстве)» ведение процедуры банкротства включает определенные этапы, каждый из которых осуществляется определенным субъектом:

- наблюдение – выполняется временным управляющим;

- финансовое оздоровление – проводится административным управляющим;

- внешнее управление – осуществляется внешним управляющим;

- конкурсное производство – выполняется конкурсным управляющим.

Каждый их перечисленных этапов имеет свою индивидуальную специфику, которая обусловлена различным назначением.

Наблюдение

Данная процедура применяется к организации-должнику, ее основная задача – обеспечить сохранность принадлежащего ей имущества, анализ ее финансового положения, формирование полного реестра требований кредиторов, организация и проведение первоначального собрания кредиторов. Наблюдение является обязательной процедурой, которая проводится при банкротстве любых юридических лиц.

Для введения процедуры наблюдения анализируются требования кредиторов, определяется их обоснованность. Исключение составляют ситуации, когда должник самостоятельно подает заявление о признании себя банкротом – при этом условии стадия наблюдения начинается со дня принятия заявления арбитражным судом.

На время проведения процедуры наблюдения назначается временный управляющий, действующий параллельно с основным руководителем компании, который на этом этапе не сохраняет все свои полномочия.

К основным ограничениям и обязанностям, которые вводит процедура наблюдения, относятся следующие:

- возможность проведения сделок, касающихся приобретения либо отчуждения имущества стоимостью свыше 5% оценки активов компании, только при получении письменного согласия управляющего;

- аналогичное ограничение на выдачу и получение кредитов/займов, гарантий и поручительств, организацию доверительного управления имуществом компании-должника, перевод задолженности и уступку права требования;

- запрет на принятие управленческих и организационных решений.

Финансовое оздоровление

Основной целью финансового оздоровления является восстановление платежеспособности должника, расчет по долгам в соответствии с установленным графиком. Для этого создаются особые условия, способствующие нормализации финансовой устойчивости компании-должника. Для этого используются средства учредителей, участников и акционеров, третьих лиц. Ведение данной стадии процедуры банкротства утверждается собранием кредиторов, предельная продолжительность этапа финансового оздоровления составляет 2 года.

Инициировать введение процедуры оздоровления могут:

- учредительный орган;

- уполномоченный собственником сторонний орган;

- заинтересованные третьи лица.

Для инициирования стадии оздоровления финансового положения должника требуется специальный план мероприятий, график выплаты задолженностей, протокол собрания учредителей либо участников. Начало данного этапа устанавливается соответствующим определением арбитражного суда и осуществляется под управлением назначенного судом административного управляющего.

В обязанности управляющего входят следующие задачи:

- учет требований кредиторов;

- организация собраний кредиторов;

- предоставление информации о проводимом оздоровлении;

- контроль погашения задолженности.

Конкурсное производство

Конкурсное производство – это завершающая стадия процесса банкротства организации. Ее основная цель – адекватное удовлетворение требований, выдвигаемых кредиторами.

Базовыми особенностями конкурсного производства являются следующие:

- назначение конкурсного управляющего, который управляет принадлежащим должнику имуществом

- лишение организации-должника права управлять имуществом;

- приостановление делопроизводства по отдельным требованиям кредиторов;

- возможное оспаривание сделок должника, которые были им совершены до введения стадии конкурсного производства;

- создание из имущества, принадлежащего должнику, конкурсной массы;

- использование имущества, входящего в конкурсную массу, требований кредиторов.

Конкурсное производство может быть назначено на 1 год и продлено по решению суда максимум на 6 месяцев.

Полномочия конкурсного управляющего начинаются с момента его назначения судебным органом и завершаются только с окончанием всей стадии конкурсного производства. На этот период он получает исчерпывающий перечень полномочий по распоряжению принадлежащим организации-должнику имуществом.

Начало процедуры банкротства

Для того, чтобы начать процедуру банкротства, необходимо соблюдение ряда обязательных условий:

Должнику следует иметь неисполненные долговые обязательства на сумму не менее 300 тыс. рублей, а также в отдельных случаях требуется минимум 3-месячная просрочка погашения долгов или выплаты зарплаты.

Наличие данных обстоятельств подтверждается вступившим в силу судебным решением, заключением административного суда, либо исполнительным листом, по которому Третейский суд обязывает должника исполнить свои финансовые обязательства.

В отдельных ситуациях необходимые условия для начала процедуры банкротства могут отличаться. В частности, не всегда требуется соблюдение требования о наличии просроченной задолженности в сумме 300 тысяч рублей – долг может иметь иной размер либо отсутствовать. Независимо от условий и обстоятельств, а также статуса должника все дела о банкротстве рассматриваются исключительно арбитражным судом. Чтобы это процесс прошел максимально гладко и спокойно, рекомендуется доверить ведение и сопровождение процедуры банкротства квалифицированным юристам. Такую помощь вы получите, обратившись в Юридическое бюро №1.

Преимущества обращения в юридическое бюро

Обратившись к нам, Вы получаете комплексную поддержку и защиту своих интересов:

- индивидуальный анализ вашей ситуации;

- объективная оценка перспектив дела;

- помощь в выборе СРО арбитражных управляющих;

- подготовка необходимых документов;

- направление документации в суд;

- представление интересов клиента в ходе арбитражного разбирательства.

Мы придерживаемся принципа честности и открытости в работе с каждым клиентом. Вы будете в курсе всех предпринимаемых действий, основной целью которых будет достижение требуемого вам результата. Также мы предлагаем самые выгодные на рынке цены, которые свободны от влияния сторонних факторов. Каждое обращение оценивается в индивидуальном порядке, поэтому если мы взялись за ваше дело, то вероятность достижения озвученного нами результата составляет 99%

Оставьте свою заявку на нашем сайте или позвоните нам – и получите ответы на все оставшиеся вопросы!

Как обанкротить ООО с долгами

Ведение бизнеса — дело изначально непростое и довольное рискованное. Наличие долгов в бизнес-процессе не редкость. Часто избавиться от них позволяет только признание финансовой несостоятельности.

О том, как обанкротить ООО с долгами, в основном говорит ФЗ от 26.10.2002 № 127. Там содержится информация:

- о показателях банкротства;

- этапах соответствующего процесса;

- ответственности конкретных лиц.

Дополнительные сведения (об ответственности участников, размере уставного капитала, режиме закрытия ООО) дает ФЗ от 08.02.1998 № 14, а также ГК РФ (ст. 65) .

Куда, кому и при каких условиях заявлять о банкротстве юридического лица

Дела о банкротстве разбираются арбитражным судом по месту регистрации ООО. Обратиться в такой суд с соответствующей инициативой вправе:

- должники (пользуются правом с соблюдением условий ст. 8-9 ФЗ № 127);

- конкурсные кредиторы;

- уполномоченные органы (налоговики, таможенники и т. п.);

- бывшие и действующие работники юридического лица, которым не выплатили выходные пособия либо зарплаты.

Сумма долга для банкротства юридического лица — это налоговые, кредитные, зарплатные и др. задолженности, которые вместе составляют минимум 300 000 рублей и наличествуют более 90 дней с момента даты исполнения обязательств. Иной минимальный размер долга для банкротства юридического лица установлен в ФЗ № 127 для юридических лиц:

- сельскохозяйственных — полмиллиона рублей (ст. 177);

- финансовых — 100 000 руб. и 14 дней существования долга (ст. 183.16);

- кредитных — 1000 МРОТ и 14 дней наличия долга либо после отзыва лицензии (ст. 189.64);

- стратегических — миллион рублей (ст. 190);

- естественных монополий — миллион рублей (ст. 197).

В заявлении о банкротстве, которое подают в суд, обязательно отмечают:

- размер долга;

- всех кредиторов;

- все активы фирмы;

- почему невозможно взыскать долги;

- сумму вознаграждения управляющего (ст. 20.6 ФЗ № 127).

Заявление снабжается приложениями:

- выпиской из ЕГРЮЛ;

- бухбалансом;

- регистрационным свидетельством ООО;

- протоколом, учредительским решением о подаче этого заявления и осуществлении банкротства;

- уставным образцом.

Частичное погашение долгов, если оставшаяся их сумма равна установленным ФЗ № 127 минимумам, не препятствует суду в принятии заявления о банкротстве.

Банкротство ООО с долгами: пошаговая инструкция 2020

После подачи заявления о признании финансовой несостоятельности ООО в суд и его последующего удовлетворения этапами дефолта станут:

- наблюдение (длится до полугода, гл. IV ФЗ № 127) — проверяется материальное положение фирмы, калькулируется общее долговое количество, должник готовит бумаги, необходимые в будущем, информирует всех, кого коснется банкротство; проводится первое собрание кредиторов;

- внешнее управление (до полутора лет с возможностью продления на полгода, гл. VI ФЗ № 127) — часто устанавливается по воле кредиторов. Внешний управляющий принимает все меры для улучшения финансового состояния фирмы;

- финансовое оздоровление (максимум на два года, гл. V ФЗ № 127), когда юридическое лицо пытается избежать ликвидации, его финансовое состояние улучшается через реструктуризацию долгов. Суд определяет и размеры выплат, и график их внесения;

- конкурсное производство (максимум полгода с возможностью аналогичного продления, гл. VII ФЗ № 127). Этим занимается специальный управляющий, которого назначает суд. Он распродает имущество ООО через открытые торги и вырученными средствами погашает имеющиеся долги.

На любой стадии дефолта должник и его кредиторы вправе заключить мировое соглашение (гл. VIII ФЗ № 127).

Часто процедура банкротства ООО с долгами укладывается только в наблюдение и конкурсное производство.

Упрощенное банкротство

Упрощенное банкротство фирмы, когда ее банкротят учредители, выглядит так:

- Составляется промежуточный ликвидационный баланс.

- В арбитражный суд направляется заявление (с приобщениями);

- Учредители ООО определяют арбитражного управляющего, которому вверяют дефолтный процесс.

- Суд назначает это физическое или юридическое лицо.

- Управляющий исследует основания для ответственности руководства.

- Долги списываются.

- Фирма объявляется банкротом и ликвидируется.

Стандартная процедура

Полнообъемное банкротство ООО выглядит так:

- Предоставление заявления в суд.

- Назначение временного управляющего, который наблюдает за фирмой с анализом финансовой обстановки.

- Деятельность юридического лица продолжается, но управляющий участвует в принятии всех решений.

- По окончании наблюдения суд определяет дальнейшие действия.

- Определение кредиторов, финансовое оздоровление (для подъема платежеспособности ООО) осуществляет управляющий.

- Оплата долгов.

- Провозглашение банкротом.

- Обусловливается проведение конкурсного производства с назначением надлежащего управляющего.

- Сведения об этом печатаются в СМИ для защиты интересов тех, кого затрагивает ликвидация.

- Претензии кредиторов принимают два месяца.

- Формируется регистр требований.

- Фиксируется цена собственности юридического лица.

- Взимается дебиторская задолженность.

- Формируется конкурсная масса.

- Долги выплачиваются в очередности ст. 134 ФЗ № 127.

Банкротство фирмы с долгами: последствия для директора

Директор ООО обладает полномочиями, благодаря которым он влияет на деятельность юридического лица. Следовательно, вероятно его привлечение к субсидиарной (дополнительной) ответственности, если полностью погасить требования кредиторов будет невозможно.

Для привлечения директора к субсидиарной ответственности управляющий или кредиторы подают иск в суд. Возможность подачи такого иска существует еще десятилетие после начала процесса банкротства. Необходимо обосновать виновность директора в возникновении задолженностей. Субсидиарная ответственность возможна из-за совершения сделок, которые существенно вредят кредиторам (п. 23 Постановления Пленума Верховного Суда РФ от 21.12.2017 № 53). Директор избежит такой ответственности, если докажет свою невиновность в невозможности ликвидации задолженностей ООО (подробнее — гл. 3.2 ФЗ № 127).

Директора могут привлечь и к административной ответственности за фиктивный или преднамеренный дефолт (по ст. 14.12 КоАП РФ ). Фиктивность здесь — это публично объявленное заведомо ложное информирование о несостоятельности конкретного юридического лица. Преднамеренность — это совершение действий, бездействие, которые заведомо вызывают неспособность юридического лица отвечать по своим обязательствам. За неправомерные действия (сокрытие имущества, фальсификация документов и др.) при банкротстве директор ответит по ст. 14.13 КоАП РФ : в качестве должностного лица — заплатит штраф в размере от 50 000 до 100 000 или будет дисквалифицирован на срок от полугода до 3 лет.

Уголовная ответственность для директора при дефолте по УК РФ наступает за:

- неправомерные действия по ст. 195 ;

- преднамеренность по ст. 196 ;

- фиктивность по ст. 197 .

В качестве наказания используются:

- штраф до 500 000 рублей или равный зарплате осужденного за период до 3 лет;

- ограничение свободы;

- принудительные работы;

- арест и т. п.

«Банкротство редко влечет за собой санацию предприятия»

Генеральный директор юридической компании «Ренессанс-ЛЕКС» Андрей Колесник — об основных причинах процедуры банкротства, его основных этапах и выгодах для всех заинтересованных сторон.

— Прежде всего хочется поговорить о самых распространенных причинах банкротства компаний. Кто инициирует большинство процессов?

— Как правило, основными кредиторами компании становятся банки. Именно они, не получая платежей по договорам займов, обращаются в суд с заявлением о признании должника неплатежеспособным. Согласно действующему законодательству, сумма просроченной задолженности должна быть выше 300 000 руб., а сама компания — неспособной вернуть денежный долг кредитору или произвести платеж в течение трех месяцев начиная с даты его обязательного погашения.

Причины невыплаты по кредитам разные: низкая реализация производимой продукции, отсутствие спроса, нарушение графика платежей по кредитам, действия руководства компании по выводу активов и переводу бизнес-процессов на другое юридическое лицо и так далее.

— Чем банкротство отличается от обычного закрытия компании? Может, бизнес выгоднее закрывать «тихо»?

— Под «тихим» закрытием чаще всего подразумевается стандартная процедура ликвидации. При этом термины «ликвидация» и «банкротство» соотносятся как общее и частное. Важно понимать, что при наличии непогашенного долга компанию тихо ликвидировать невозможно. Если у предприятия такой долг имеется, его можно объявить банкротом, но говорить о ликвидации ни в коем случае нельзя.

— Как проходит процедура банкротства на практике? Какие выделяют этапы?

— Если обращаться к букве закона, то выделяют следующие основные процедуры банкротства юридического лица: наблюдение, финансовое оздоровление, внешнее управление и конкурсное производство. На любой из этих стадий между компанией и кредиторами может быть подписано мировое соглашение, предлагающее компромиссный план вывода предприятия из кризиса, реструктуризации и погашения долга.

На практике банкротство зачастую сводится всего к двум процедурам: введению внешнего наблюдения (ответственный за которое специальный арбитражный управляющий) и следующего за ним через три-шесть месяцев конкурсного производства, на котором, собственно, и решается судьба остаточного имущества компании. Другие же инструменты встречаются и применяются гораздо реже.

— Можете подробнее описать эти процедуры, как они отражаются на операционной деятельности компании?

— Во-первых, прекращаются полномочия руководителя предприятия-должника. Управление компанией переходит к специально назначаемому арбитражным судом конкурсному управляющему, действующему под контролем собрания или комитета кредиторов и арбитражного суда.

Арбитражный управляющий аккумулирует все имущество компании, оценивает ее экономическое состояние и принимает решение об оздоровлении либо о начале конкурсного производства. Когда начинается производство, прекращают начисляться неустойки, проценты и иные финансовые санкции по всем видам задолженности. Все имущество должника на момент открытия конкурсного производства, в том числе и выявленное в ходе него, за некоторыми изъятиями составляет конкурсную массу. За счет нее и погашаются требования кредиторов к банкроту.

Независимо от того, на какой стороне вы находитесь — кредитора или должника, в процедуре банкротства необходимо юридическое вмешательство, в частности, юридического консультанта, который будет представлять ваши интересы. Чем скорее, узнав о банкротстве, вы обратитесь к профессионалу, тем меньше будет негативных последствий. Оперативность в данном вопросе — главный фактор.

— Как правильно выбрать посредника в банкротстве?

— Я бы советовал руководствоваться теми же принципами, что и при выборе семейного врача. Ведь, по сути, обе эти профессии отвечают за вашу жизнь, соответственно, подходить к ним нужно с особой внимательностью.

— Какие выгоды получают стейкхолдеры компании в результате банкротства?

— Глобально можно поделить всех стейкхолдеров на два лагеря. Первый — акционеры и участники компании должника. Теоретически они могут получить имущество, оставшееся от расчетов с кредиторами. На практике такие случаи бывают редко. Как правило, имущества компании не хватает на закрытие требований кредиторов. Кредиторы, собственно, представляют собой второй тип стейкхолдеров, главный интерес которых заключается в получении денежных средств от реализации конкурсной массы.

— Некоторые специалисты считают, что с помощью процедуры банкротства иногда можно спасти компанию. Встречались ли такие случае в вашей практике? Возможна ли санация в принципе?

— Если под санацией понимать улучшение финансового положения компании, то вряд ли это наиболее распространенный итог процедуры банкротства. Но определенные варианты здесь есть: например, создать юридическое лицо и внести в уставный капитал имущество должника, тогда новое предприятие будет освобождено от долговых обязательств и сможет нормально функционировать.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.