Налог на утилизацию авто

Утилизационный сбор в 2021 году

Добрый день, уважаемый читатель.

Утилизационный сбор — это денежная сумма, которая должна быть уплачена за автомобиль, выпущенный в обращение на территории России. В глазах водителя этот сбор представляет собой дополнительный налог, которым облагается любое транспортное средство и который включен в стоимость любого нового автомобиля.

Если копнуть глубже, то уплата утилизационного сбора означает, что впоследствии автомобиль должен быть бесплатно утилизирован. Т.е. сбор уплачивается в самом начале «жизни» автомобиля, а бесплатная утилизация будет предоставлена в самом ее конце.

Кто освобождается от утилизационного сбора?

Часть 6 статьи 24.1 ФЗ «Об отходах производства и потребления» говорит о том, что утилизационный сбор не уплачивается в отношении следующих категорий автомобилей:

- ввоз которых в Российскую Федерацию осуществляется в качестве личного имущества физическими лицами, являющимися участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, либо признанными в установленном порядке беженцами или вынужденными переселенцами;

- которые ввозятся в Российскую Федерацию и принадлежат дипломатическим представительствам или консульским учреждениям, международным организациям, пользующимся привилегиями и иммунитетами в соответствии с общепризнанными принципами и нормами международного права, а также сотрудникам таких представительств, учреждений, организаций и членам их семей;

- с года выпуска которых прошло тридцать и более лет, которые не используются в коммерческих целях, имеют оригинальный двигатель, кузов и (при наличии) раму, сохранены или отреставрированы до оригинального состояния, виды и категории которых определяются Правительством Российской Федерации;

- с даты выпуска которых прошло менее трех лет и которые помещаются под таможенную процедуру свободной таможенной зоны, применяемую на территории Особой экономической зоны в Калининградской области, виды и категории которых определяются Правительством Российской Федерации, за исключением транспортных средств международной перевозки.

Освобождение от уплаты сбора не происходит автоматически. Автовладельцу следует обратиться в таможенный орган и предоставить документы, подтверждающие основания неуплаты:

14. На колесные транспортные средства (шасси) или прицепы к ним, в отношении которых в соответствии с пунктом 6 статьи 24.1 Федерального закона «Об отходах производства и потребления» утилизационный сбор не уплачивается, лица, осуществляющие их ввоз в Российскую Федерацию, или их уполномоченные представители представляют в таможенный орган, в котором осуществляется декларирование колесного транспортного средства (шасси) или прицепа к нему в связи с их ввозом в Российскую Федерацию, документы, подтверждающие наличие оснований для неуплаты утилизационного сбора, и их копии.

При этом обратите внимание, что если автомобиль из первого или второго пунктов впоследствии будет продан, то утилизационный сбор придется заплатить новому собственнику.

Например, Иванов И.И. был признан беженцем. При переезде в Россию он привез с собой легковой автомобиль ВАЗ 2110. За эту машину утилизационный сбор не уплачивался. Через год автомобиль был продан следующему собственнику — Петрову П.П. Именно он и должен оплатить утилизационный сбор.

Так что если Вы покупаете автомобиль с рук, то будьте внимательны и обращайте внимание на отметку об уплате сбора в ПТС.

Кто должен платить утилизационный сбор?

Перечень плательщиков утилизационного сбора приводится в части 3 статьи 24.1 ФЗ «Об отходах производства и потребления»:

3. Плательщиками утилизационного сбора для целей настоящей статьи признаются лица, которые:

- осуществляют ввоз транспортных средств в Российскую Федерацию;

- осуществляют производство, изготовление транспортных средств на территории Российской Федерации;

- приобрели транспортные средства на территории Российской Федерации у лиц, не уплачивающих утилизационного сбора в соответствии с абзацами вторым и третьим пункта 6 настоящей статьи, или у лиц, не уплативших в нарушение установленного порядка утилизационного сбора;

- являются владельцами транспортных средств, в отношении которых утилизационный сбор не был уплачен в соответствии с абзацем пятым пункта 6 настоящей статьи, при помещении таких транспортных средств под иную таможенную процедуру при завершении действия таможенной процедуры свободной таможенной зоны, применяемой на территории Особой экономической зоны в Калининградской области, за исключением случаев помещения таких транспортных средств под таможенную процедуру реэкспорта.

Чаще всего с утилизационным сбором сталкиваются автовладельцы, которые ввозят автомобиль в Россию из-за рубежа. При этом, если машина ввозится менее чем на 6 месяцев, то сбор не уплачивается. Данный вопрос рассмотрен в отдельной статье.

Что означает печать «утилизационный сбор» в ПТС?

Штамп утилизационный сбор ставится на лицевой части ПТС в графе «Особые отметки» (в левой части страницы). Он означает, что сбор в отношении указанного автомобиля уплачен.

Так что если штамп в документе стоит, то это является скорее преимуществом, чем недостатком. Собственник автомобиля в будущем вправе рассчитывать на бесплатную утилизацию автомобиля.

Если же такого штампа в ПТС нет, то имеет смысл изучить ситуацию подробнее.

Это связано с тем, что до 1 сентября 2012 года утилизационный сбор уплачивать было не нужно. Т.е. при покупке машины, ПТС на которую выдан до 1 сентября 2012 года, отсутствие штампа об уплате сбора не должно вызывать никаких проблем.

При покупке автомобиля, ПТС на который выдан после 1 сентября 2012 года, нужно иметь в виду, что если утилизационный сбор уплачен не был, то его придется заплатить Вам.

Расчет утилизационного сбора

Для расчета утилизационного сбора следует воспользоваться таблицей из следующего нормативного документа:

В общем случае формула расчета выглядит так:

утилизационный сбор = базовая ставка * коэффициент из таблицы.

Базовая ставка равна:

- 20 000 — для категории М1 (легковые автомобили);

- 150 000 — для всех остальных категорий ТС.

На легковые автомобили

| Автомобиль | младше 3-х лет | старше 3-х лет |

| Электромобили | 32 600 | 122 000 |

| С двигателями до 1000 см 3 | 48 200 | 123 000 |

| С двигателями от 1000 до 2000 см 3 | 178 400 | 313 800 |

| С двигателями от 2000 до 3000 см 3 | 281 600 | 480 200 |

| С двигателями от 3000 до 3500 см 3 | 259 600 | 570 000 |

| С двигателями от 3500 см 3 | 445 000 | 700 200 |

| Транспортные средства, ввозимые физическими лицами для личного пользования, вне зависимости от объема двигателя | 3 400 | 5 200 |

Обратите внимание, обычным автовладельцам, как правило, приходится сталкиваться с последней строкой данной таблицы.

Т.е. при ввозе автомобиля из-за рубежа придется заплатить 3 400 рублей за новую машину и 5 200 рублей за машину старше 3-х лет.

Для юридических лиц, ввозящих или производящих автомобили величина сбора значительно выше. К сожалению, данная сумма включается в итоговую стоимость автомобиля, т.е. оплачивает ее покупатель.

На грузовые автомобили

| Автомобиль | младше 3-х лет | старше 3-х лет |

| Масса до 2,5 т | 178 500 | 189 000 |

| Масса от 2,5 до 3,5 т | 300 000 | 432 000 |

| Масса от 3,5 до 5 т | 300 000 | 456 000 |

| от 5 до 8 т | 313 500 | 786 000 |

| от 8 до 12 т | 438 000 | 1 192 500 |

| от 12 до 20 т | 496 500 | 1 735 500 |

| Седельные тягачи от 12 до 20 т | 850 500 | 3 469 500 |

| Автосамосвалы от 12 до 20 т | 418 500 | 1 735 500 |

| Автомобили-фургоны, включая рефрижераторы, от 12 до 20 т | 507 000 | 1 735 500 |

| от 20 до 50 т | 1 002 000 | 2 035 500 |

| Седельные тягачи от 20 до 50 т | 1 002 000 | 2 035 500 |

| Автосамосвалы от 20 до 50 т | 945 000 | 2 035 500 |

| Автомобили-фургоны, включая рефрижераторы, от 20 до 50 т | 825 000 | 2 035 500 |

На спецтехнику

| Автомобиль | младше 3-х лет | старше 3-х лет |

| Специальные транспортные средства, кроме автобетоносмесителей | 285 000 | 1 725 000 |

| Автобетоносмесители | 853 500 | 2 242 500 |

На прицепы и полуприцепы

| Автомобиль | младше 3-х лет | старше 3-х лет |

| Прицепы и полуприцепы | 96 000 | 1 207 500 |

Обратите внимание, утилизационный сбор уплачивается только за прицепы категории О4, т.е. тяжелее 10 тонн. Если прицеп имеет меньшую массу, то утилизационный сбор не уплачивается.

На автобусы

| Автомобиль | младше 3-х лет | старше 3-х лет |

| С электродвигателем | 171 000 | 172 500 |

| С двигателями до 2500 см 3 | 214 500 | 217 500 |

| С двигателями от 2500 до 5000 см 3 | 342 000 | 517 500 |

| С двигателями от 5000 до 10000 см 3 | 591 000 | 759 000 |

| С двигателями от 10000 см 3 | 990 000 | 1 558 500 |

На мотоциклы

Утилизационный сбор за мотоциклы не взимается.

Повышение утилизационного сбора в 2020 году

Последнее изменение коэффициентов для расчета утилизационного сбора действует с 1 января 2020 года. Данная статья написана с учетом нововведений.

Начиная с 1 января увеличились коэффициенты практически для всех транспортных средств. На практике это должно привести к тому, что вырастет розничная стоимость автомобилей.

В завершение хочу отметить, что утилизационный сбор для разных транспортных средств сильно различается.

Например, при ввозе нового легкового автомобиля физическим лицом придется заплатить 3 400 рублей. Эта сумма вполне приемлема.

Однако если тот же самый гражданин захочет ввезти для личных нужд пятилетний седельный тягач массой 15 тонн, то утилизационный сбор составит 3 469 500. Это огромная сумма, которая сравнима со стоимостью самого автомобиля.

Так что прежде чем приступать к самостоятельному ввозу автомобиля из-за границы, рекомендую просчитать возможные затраты на платежи в пользу государства.

История утилизационного сбора на автомобили в России

ТАСС-ДОСЬЕ. 25 ноября 2019 года правительство РФ опубликовало постановление об индексации утилизационного сбора на автомобили с 1 января 2020 года. Согласно документу, ставки вырастут на 46,1% для машин с объемом двигателя до 1 литра и на 145% для авто с двигателем от 3,5 литра. Сбор на автомобили с двигателем от 1 до 2 литров повысится на 112,4%, а ставка для транспортных средств массой от 12 до 20 тонн возрастет на 18,6%. При этом для физических лиц размер ставки останется прежним. ТАСС подготовил материал об истории утилизационного сбора в России.

Введение утилизационного сбора в РФ

Впервые аналог утилизационного сбора был введен в России в 2009 года при утверждении федеральной программы по утилизации автомобилей. Тогда владелец старой машины мог сдать на переработку свой легковой автомобиль, уплатив дилеру стандартный сбор в 3 тыс. рублей. После этого владелец получал сертификат на скидку в 50 тыс. рублей при покупке нового авто (если оно было произведено в России). Программа действовала в 2010-2011 годах, в измененной форме возобновлена в 2014 году.

4 апреля 2012 года в Тольятти (Самарская область) в ходе посещения «Автоваза» премьер-министр РФ Владимир Путин провел совещание по вопросам автопрома. На нем он поддержал идею представителя международной природозащитной организации Greenpeace Ивана Бокова о необходимости введения ответственности производителя при утилизации отходов. При этом уточнялось, что таким образом Россия сможет защитить себя от резкого роста объема ввоза в страну подержанных иномарок, не отвечающих современным экологическим требованиям. Предполагалось, что наплыв таких иномарок последует в связи с присоединением страны к Всемирной торговой организации (ВТО), одним из условий для которого было снижение ввозных пошлин. На заседании в Тольятти Владимир Путин поручил Минпромторгу, Минэкономразвития и Минфину РФ отработать механизм по введению утилизационного сбора.

Соответствующие поправки в закон «Об отходах производства и потребления» от 24 июня 1998 года и Бюджетный кодекс РФ были подписаны президентом РФ Владимиром Путиным 3 августа 2012 года. 30 августа того же года правительство утвердило правила взимания и ставки сбора.

Принцип работы, ставки

Первоначально утилизационный сбор уплачивали только импортеры легковых и грузовых автомобилей, произведенных за рубежом — юридические и физические лица. Производители России и стран Таможенного союза (Казахстана и Белоруссии) от утилизационного сбора были освобождены, если те брали на себя обязательства по безопасной переработке своих старых автомобилей.

Базовый размер ставки для легкового автомобиля был установлен в 20 тыс. рублей, грузового — 150 тыс. рублей и с тех пор не менялся. Финальный размер сбора рассчитывается исходя из возраста транспортного средства и объема двигателя. Например, для нового легкового автомобиля с двигателем объемом 2,5 литра в 2012 году размер ставки с учетом коэффициентов составлял 51,2 тыс. рублей, а для подержанного (старше 3 лет) — 322,4 тыс. рублей.

В ноябре 2012 года стало известно, что Евросоюз планирует обратиться в ВТО с иском к России из-за утилизационного сбора, считая его дискриминационным по отношению к собственным производителям. Соответствующий иск был подан 9 июля 2013 года, впоследствии к нему присоединились Бразилия, Китай, Индия, Норвегия, Республика Корея, США, Турция, Украина и Япония. До настоящего времени иск не рассмотрен.

Из-за иска в ВТО в закон об утилизационном сборе были внесены поправки, подписанные президентом РФ Владимиром Путиным 21 октября 2013 года. Они распространили требование об уплате пошлин и на автосборочные предприятия, расположенные в России и других странах Таможенного союза. Одновременно с этим для российских предприятий были введены субсидии, сопоставимые с размером сбора.

26 декабря 2013 года правительство РФ приняло новое постановление о размере утилизационного сбора, которое учитывало новые правила, однако ставка в них в целом осталась прежней и не индексировалась по всем пунктам до 2016 года.

29 декабря 2015 года новыми поправками в закон «Об отходах производства и потребления» утилизационный сбор был введен также на прицепы (с базовой ставкой 150 тыс. рублей).

В 2016 году сбор был проиндексирован на 65%, в 2018 году — в среднем на 15%, но по некоторым позициям рост достиг 90%.

В действующей до 2020 года редакции утилизационный сбор с учетом коэффициентов для нового легкового автомобиля с объемом двигателя 2,5 литра составляет 126 тыс. рублей, для подержанного — 480 тыс. рублей.

От уплаты утилизационного сбора освобождены:

- личные машины физических лиц, участвующих в программе по добровольному переселению в Россию соотечественников, а также беженцев и вынужденных переселенцев;

- автомобили диппредставительств;

- ретроавтомобили;

- различные виды техники по особому перечню для ввоза в Калининградскую область, поскольку в регионе мало сервисных центров для промышленных и сельскохозяйственных машин российского производства.

Международный опыт

В некоторых странах, таких как США, где из-за высокого уровня автомобилизации уже к 1960-м годам сформировалась развитая инфраструктура по утилизации машин. Переработке подлежит порядка 70-90% массы старых автомобилей, и эта сфера является выгодным бизнесом. В Соединенных Штатах предприятия по утилизации машин возвращают в оборот около 14 млн тонн стали, большие объемы ртути, нефтепродуктов и других материалов. В США автовладельцы и автопроизводители расходов по переработке машин не несут.

Однако в европейских и некоторых других странах, где автомобилизация была меньше, чем в США, и где не сложилось налаженной системы переработки старых машин, требовались дополнительные инвестиции для развития подобной деятельности. Кроме того, под давлением экологов власти европейских стран решили повысить уровень переработки до 95%.

Еще в 1978 году в Норвегии был введен специальный залог на переработку машин. Он составляет около €300, его платит первый владелец автомобиля, а при сдаче на утилизацию он возвращается последнему владельцу.

В 2000 году утилизационный сбор на автомобили был введен в ЕС. Он уплачивается первым владельцем машины при покупке, его размер зависит от страны, составляет порядка €100. С 2005 года похожий сбор был введен в Японии (составляет $70-$180).

Как расcчитать сумму утилизационного сбора

Больше материалов по теме «Налоги и учёт» вы можете получить в системе КонсультантПлюс .

- Понятие утилизационного сбора

- Как рассчитывается размер утилизационного сбора?

- Куда уплачивать сбор при ввозе авто из-за границы?

- Куда уплачивать сбор при приобретении авто с отсутствием отметки в ПТС?

- Что делать, если сбор выплачен в большем размере?

Утилизационный сбор уплачивается владельцами авто. Появился он относительно недавно, поэтому у автомобилистов остаются вопросы. Рассмотрим особенности его расчета и оплаты.

Понятие утилизационного сбора

УС, уплачиваемый при приобретении авто, был введен в 2012 году. Установлен он пунктом 1 статьи 24-1 ФЗ от 24.06.1998 (в ред. от 28.07.2012) №89. Представляет собой разовый платеж, выплачиваемый покупателями авто. Деньги направляются в бюджет страны. Предполагается, что они будут использованы на нужды экологической области. В частности, на утилизацию авто, что требуется для сохранения благоприятной экологической обстановки.

Сбор уплачивается согласно пункту 3 статьи 24-1 ФЗ №89 при данных обстоятельствах:

- При ввозе ТС из другого государства.

- При приобретении ТС у лица, которое не выплатило утилизационный сбор в силу разных причин: освобождение от платежей, недобросовестность.

Сбор должен выплатить или производитель ТС, или покупатель.

Кто может не уплачивать утилизационный сбор?

Рассмотрим обстоятельства, при которых лицо освобождается от выплаты сбора:

- Срок эксплуатации авто составляет более 30 лет. При этом освобождение от сбора актуально только при соблюдении следующих обстоятельств: авто не эксплуатируется в коммерческих целях, запчасти (кузов, двигатель) на ТС являются оригинальными.

- ТС принадлежит диппредставительствам, консульствам, международным структурам. Освобождение от сборов актуально для всех сотрудников этих образований.

- ТС ввозится в РФ в статусе личной собственности людьми, участвующими в программе по переезду россиян из-за границы.

ВАЖНО! Если представители двух последних категорий продают авто, УС выплачивается покупателями ТС.

Как рассчитывается размер утилизационного сбора?

УС рассчитывается по этой формуле:

- УС – размер сбора;

- БС – базовая ставка;

- К – используемый коэффициент, который определяется на основании Перечня размеров УС, установленных Постановлением Правительства от 06.02.2016 N 81.

Существует всего две ставки:

- 20 тысяч рублей на легковые авто, которые не используются в коммерческой деятельности.

- 150 тысяч рублей на грузовые машины, автобусы, а также легковые ТС, которые используются в коммерческой деятельности.

Коэффициенты установлены законом. Их много, и определяются они исходя из следующих факторов:

- Размеры.

- Вес.

- Объем двигателя.

К примеру, коэффициент для легкового авто старше трех лет массой меньше 2,5 тонн составит 0,88. Именно это значение будет использоваться при расчетах.

Пример расчетов

Был приобретен импортный бульдозер (массой не более 10 тонн) со сроком эксплуатации меньше 3 лет. Базовая ставка составит 150 000 рублей, так как спецтехника будет использоваться в коммерческих целях. Коэффициент для авто рассматриваемого типа равен 4. Производятся следующие расчеты:

150 000 * 4 = 600 000 рублей.

Именно эту сумму нужно будет уплатить при ввозе авто рассматриваемого типа из-за границы.

Куда уплачивать сбор при ввозе авто из-за границы?

Если выплата совершается при ввозе машины из другого государства, средства взимаются ФТС. Выплаты нужно произвести в течение сроков растаможки. Также потребуется оформить уплату утилизационного сбора. Для того чтобы все это сделать, требуется прийти в таможню по месту жительства. С собой нужно взять следующие бумаги:

- Форму расчета утилизационного сбора (должна быть полностью заполненной).

- ПТС на машину, по которой производятся платежи.

- Копии бумаг, которые подтверждают соответствие характеристик машины данным, указанным в расчете (к примеру, сертификат соответствия, соответствующие заключения экспертизы, сопроводительные документы).

- Договор купли-продажи на ТС.

- Платежные документы, подтверждающие совершения выплат.

- Если в процедуре участвует доверенное лицо, на него понадобится доверенность. После предоставления всех данных документов специалисты проверяют верность выполненного расчета, достоверность бумаг, выплаты на счет ФК. После этого ставится отметка в ПТС о произведении выплат утилизационного сбора.

ВАЖНО! Банковские реквизиты, по которым нужно переводить средства, размещены на сайте ФТС.

Куда уплачивать сбор при приобретении авто с отсутствием отметки в ПТС?

Утилизационный сбор в подавляющем большинстве случаев уплачивает именно производитель. Покупатель переводит деньги, только если он ввозит авто из-за границы или на ТС не уплачен сбор прежним владельцем. Во втором случае выплаты делаются в ФНС. Нужно зайти на официальный сайт ФНС, найти соответствующий раздел по сборам. В нем можно:

- Выяснить коды бюджетной классификации.

- Оформить расчет УС по установленной форме.

- Записаться на прием в местный ФНС.

Реквизиты для выплаты в ФНС можно также найти на официальном сайте налоговой. После того как оплата сбора будет проведена, нужно посетить налоговую с данными бумагами:

- Формой расчета УС (заполненной).

- ПТС на авто, на которое платится сбор.

- Документы, подтверждающие покупку автомобиля, и все прочие бумаги, указанные в предыдущем разделе.

К СВЕДЕНИЮ! Сбор придется выплачивать и лицам, собравшим автомобиль самостоятельно. В этом случае в ФНС предоставляются копии ПТС транспорта, который был использован при конструировании новой машины.

Отметка в ПТС об уплате утилизационного сбора

После выплаты сбора в ПТС проставляется соответствующая отметка. На нее нужно обратить внимание как после совершения платежа, так и при покупке авто. Ставится отметка в разделе ПТС «особые отметки». Отличается красным цветом. Почему ее наличие так важно? Отметка свидетельствует о том, что УС выплачен и платить его повторно не нужно. Отсутствовать она может только при наличии следующих обстоятельств:

- ПТС на отечественную машину выдан до 1 сентября 2012 года.

- Импортное авто ввезено в РФ до 1 сентября 2012 года.

В обоих случаях никакого сбора уплачивать не нужно. По этой причине отсутствие отметки не должно настораживать.

Ответственность за неуплату сбора

Сама по себе неуплата утилизационного сбора не влечет за собой никаких санкций. К нарушителям не применяются даже штрафы. Однако это вовсе не значит, что игнорирование закона пройдет безнаказанно. Автомобиль, в ПТС которого не стоит красной отметки, не может пройти регистрационный учет. В свою очередь, за ТС, не поставленные на регистрационный учет (статья 12.1 КоАП РФ), налагается штраф:

- 500-800 рублей – первое нарушение.

- До 5 000 рублей или лишение водительских прав длительностью до 3 месяцев – повторные нарушения.

По этой причине сбор выгоднее уплатить.

Что делать, если сбор выплачен в большем размере?

В этом случае оставляется заявление о возврате средств. Направляется оно в тот орган, где был уплачен УС. Кроме документа, нужно предоставить следующие бумаги:

- Платежные документы, свидетельствующие о выплате УС.

- Подтверждение того, что сбор был выплачен в избыточном размере (к примеру, разница между проведенным расчетом и суммой, указанной в платежном поручении).

- Заявление рассматривается в течение месяца. После этого принимается решение. Если уполномоченный орган отказывает в возврате, отказ должен быть аргументирован.

ВНИМАНИЕ! Обратиться с требованием вернуть средства по излишне уплаченному УС можно в течение трех лет с момента совершения платежа. Однако делать это лучшее быстрее, так как средства не индексируются. То есть через три года они будут выданы в том же объеме, в каком были уплачены. Очень вероятно, что большую сумму денег «съест» инфляция.

Большинство ЮЛ и ФЛ не сталкиваются с необходимостью уплаты УС. Однако если она возникла, нужно разобраться в порядке перечисления средств. Существует много нюансов. При одних обстоятельствах средства перечисляются в один уполномоченный орган, в других – в другой. После совершения выплат нужно обязательно сохранить платежный документ. Он подтвердит факт и размер платежа, если это потребуется.

Утилизационный сбор

При растаможке автомобилей необходимо заплатить утилизационный сбор. Этот сбор платят при ввозе ТС на территорию России, производстве и при покупке у собственника, который его не заплатил. Этот установленный законодательством (89-ФЗ) сбор платиться только один раз и предназначен для утилизации автомобиля с соблюдением всех экологических норм. Соблюдение этих норм обеспечивает защиту окружающей среды, а также жизни и здоровья граждан. Поставить на учёт и пользоваться транспортным средством, до оплаты утильсбора невозможно. НДС с утилизационного сбора не взимается. В декларацию вносится, как часть суммы потраченной на приобретение средства или как актив для перепродажи. Если сбор заплачен, то в паспорте транспортного средства ставится отметка.

Важно! С 1 января 2020 года Правительством Российской Федерации утверждено повышение утилизационного сбора на транспортные средства и спецтехнику Подробнее >>>

Образцы документов для уплаты утилизационного сбора

- Образец пп на самоходные транспортные средства (Смотреть)

- Образец пп на самоходные транспортные средства из Белоруссии (Смотреть)

- Образец пп на колёсные транспортные средства (Смотреть)

- Образец пп на колёсные транспортные средства из Белоруссии (Смотреть)

Оплата утильсбора производится в банке наличным или безналичным способом. Для этого необходим паспорт и платёжное поручение.

Утилизационный сбор на легковые автомобили

Расчёт утилизационного сбора на легковой автомобиль происходит по формуле умножив базовую ставку на коэффициент.

Базовая ставка утильсбора на легковые автомобили составляет 20000 рублей.

Для физических лиц (физлиц) размер утилизационного сбора зависит от возраста легковых автомобилей.

Таблица 1. Утилизационный сбор на автомобили для физических лиц

| Размер утилизационного сбора на легковые автомобили для физических лиц | ||

| Возраст легкового автомобиля | k 1 | Сумма, руб. |

| Новые до 3-ёх лет | 0,17 | 3400 руб. |

| Старше 3-ёх лет | 0,26 | 5200 руб. |

1 – коэффициент (k)

ВАЖНО! За ввоз прицепов для легковых автомобилей, грузоподъемностью до 10 тонн утильсбор не уплачивается

Для юридических лиц и Индивидуальных предпринимателей (ИП) утилизационный сбор зависит от возраста автомобиля и объема двигателя.

Таблица 2. Утилизационный сбор на автомобили для юридических лиц и ИП

| Размер утилизационного сбора на легковые автомобили для юридических лиц и ИП | ||||

| Виды и категории легковых автомобилей | Новые до 3-ёх лет | Старше 3-ёх лет | ||

| k 1 | Сумма, руб. | k 1 | Сумма, руб. | |

| 1. Электромобиль (без гибридного двигателя) | 1,42 | 28400 | 5,3 | 106000 руб. |

| 2. С объемом двигателя: | ||||

| Не более 1000 куб. см | 1,42 | 28400 | 5,3 | 106000 руб. |

| Свыше 1000 куб. см, но не более 2000 куб. см | 2,21 | 44200 | 8,26 | 165200 руб. |

| Свыше 2000 куб. см, но не более 3000 куб. см | 4,22 | 84400 | 16,12 | 322400 руб. |

| Свыше 3000 куб. см, но не более 3500 куб. см | 5,73 | 114600 | 28,5 | 570000 руб. |

| Свыше 3500 куб. см | 9,08 | 181600 | 35,01 | 700200 руб. |

1 – коэффициент (k)

Утилизационный сбор на транспортные средства таблица 2019

Размеры утилизационных сборов не остаются постоянными. Чтобы узнать величину утилизационного сбора в 2019 году можно воспользоваться таблицами. Эти таблицы составлены для удобства определения сумм сбора, в них указываются ставки утилизационного сбора, коэффициенты и уже рассчитанные значения сумм утилизационного сбора. Таблицы разбиты по категориям транспортных средств.

Таблица 3. Утилизационный сбор на ТС и спецтехнику для юридических лиц и ИП

Катки дорожные (классифицируемые по кодам 8429401000, 8429403000) 6

Базовая ставка равна 172500 руб.

Катки дорожные мощностью силовой установки менее 40 л.с.

Катки дорожные мощностью силовой установки не менее 40 л.с. и менее 80 л.с.

Катки дорожные мощностью силовой установки не менее 80 л.с.

Погрузчики фронтальные (классифицируемые по кодам 842710, 842720, 842951) 6

Базовая ставка равна 172500 руб.

Погрузчики фронтальные мощностью силовой установки менее 50 л.с.

Погрузчики фронтальные мощностью силовой установки не менее 50 л.с. и менее 100 л.с.

Погрузчики фронтальные мощностью силовой установки не менее 100 л.с. и менее 200 л.с.

Погрузчики фронтальные мощностью силовой установки не менее 200 л.с. и менее 250 л.с.

Погрузчики фронтальные мощностью силовой установки не менее 250 л.с. и менее 300 л.с.

Погрузчики фронтальные мощностью силовой установки не менее 300 л.с. и менее 400 л.с.

Погрузчики фронтальные мощностью силовой установки не менее 400 л.с.

Краны самоходные, за исключением кранов на базе шасси колесных транспортных средств (классифицируемые по коду 842641000) 6

Базовая ставка равна 172500 руб.

Краны самоходные мощностью силовой установки менее 170 л.с.

Краны самоходные мощностью силовой установки не менее 170 л.с. и менее 250 л.с.

Краны самоходные мощностью силовой установки не менее 250 л.с.

Прицепы классифицируемые по кодам ТН ВЭД:

8716200000, 8716310000, 8716395001, 8716395009, 8716398005, 8716398008, 8716400000 6

Базовая ставка равна 172500 рублей

Грузоподъёмность до 10 тонн

Грузоподъёмность более 10 тонн

Специальные транспортные средства категории M2, М3, N1, N2, N3 в том числе повышенной проходимости категории G

Спецтранспорт (кроме легковых) Базовая ставка равна 150000 руб.

Специальные транспортные средства, кроме автобетоносмесителей

Прицепы категории О4 в том числе специальные и специализированные транспортные средства указанной категории

Базовая ставка равна 150000 рублей

Полные прицепы, полуприцепы, прицепы с центральной осью

1 Идентификационный код указан в целях взимания Федеральной налоговой службой утилизационного сбора в отношении самоходных машин и прицепов к ним.

2 Учитывается номинальная мощность силовой установки. В случае если в поле «Мощность двигателя (двигателей), кВт (л.с.)» единой формы паспорта самоходной машины и других видов техники это значение указано только в киловаттах, для исчисления и уплаты утилизационного сбора при пересчете в лошадиные силы используется соотношение 1 кВт = 1,35962 л.с.

3 Под грузоподъемностью прицепа понимается максимальная масса груза, на перевозку которого рассчитан прицеп, установленная производителем (изготовителем).

4 Размер утилизационного сбора на категорию (вид) самоходной машины и прицепа к ней равен произведению базовой ставки и коэффициента, предусмотренного для конкретной позиции. Базовая ставка для расчета размера утилизационного сбора в отношении самоходных машин и прицепов к ним равна 172500 рублей. Основным критерием при определении коэффициента расчета размера утилизационного сбора является код единой ТН ВЭД ЕАЭС.

5 Дата изготовления самоходных машин и прицепов к ним определяется в соответствии с Порядком определения момента выпуска и объема двигателя авто-, мототранспортного средства, установленным приложением 6 к Соглашению о порядке перемещения физическими лицами товаров для личного пользования через таможенную границу Таможенного союза и совершения таможенных операций, связанных с их выпуском, от 18 июня 2010 г. Дата изготовления самоходных машин и (или) прицепов к ним в целях взимания Федеральной налоговой службой утилизационного сбора указывается в паспорте самоходной машины и других видов техники.

6 Код классификации приведен в соответствии с ТН ВЭД ЕАЭС. В случае если для различных видов самоходных машин предусмотрен один и тот же код ТН ВЭД ЕАЭС и разные коэффициенты расчета размера утилизационного сбора и при этом наименование самоходной машины не соответствует ни одному из разделов настоящего перечня, расчет размера утилизационного сбора осуществляется по большему коэффициенту. В случае если в документе об оценке соответствия самоходной машины или прицепа требованиям технического регламента Таможенного союза «О безопасности машин и оборудования» (ТР ТС 010/2011) или технического регламента Таможенного союза «О безопасности сельскохозяйственных и лесохозяйственных тракторов и прицепов к ним» (ТР ТС 031/2012) указан код ТН ВЭД ЕАЭС, отличный от кода, по которому в соответствии со статьей 20 Таможенного кодекса ЕАЭС указанный товар классифицирован таможенными органами, в целях исчисления и уплаты утилизационного сбора применяется код ТН ВЭД ЕАЭС, по которому товар классифицирован таможенными органами. В случае если в документах о подтверждении соответствия код ТН ВЭД ЕАЭС указан в соответствии с ранее действующей редакцией, утилизационный сбор уплачивается на основании таблиц соответствия кодов ТН ВЭД ЕАЭС на уровне товарных позиций, субпозиций и подсубпозиций.

7 Размер утилизационного сбора на категорию (вид) самоходной машины и прицепа к ней равен произведению базовой ставки и коэффициента, предусмотренного для конкретной позиции. Базовая ставка для расчета размера утилизационного сбора в отношении специализированных самоходных машин и прицепов к ним равна 150000 рублей. Основным критерием при определении коэффициента расчета размера утилизационного сбора является код единой ТН ВЭД ЕАЭС.

| Постановление Правительства Российской Федерации от 31 мая 2018 г. N 639 О внесении изменений в постановление Правительства Российской Федерации от 6 февраля 2016 г. N 81 |

Утилизационный сбор на легковые и грузовые автомобили для юрлиц в 2020 году

С 01.01.2020 года меняются ставки на легковые и грузовые автомобили производимые или ввозимые в Российскую Федерацию юридическими лицами и индивидуальными предпринимателями. Подробнее >>>

Утилизируем автомобиль правильно: пошаговая инструкция

Вариант с trade-in

Чтобы увеличить спрос и повысить продажи, автопроизводители вводят программы утилизации или трейд-ин, по условиям которой собственники могут сдать свои старые авто, а новые получить со значительной скидкой (от 50 000 руб. до 350 000 руб. в зависимости от характеристик машины) в соответствии с условиями акции и специальными предложениями.

В 2010-2011 гг. водители, в собственности которых находилось авто больше года, могли сдать его и получить скидку 50 000 руб. на новую машину. При этом возраст авто должен быть более 10 лет, а его масса – до 3,5 т, согласно правилам из Постановления Правительства от 31.12.2009 № 1194.

Сейчас такая госпрограмма не действует, но водители могут сдать в автосалон старое авто. Тогда его передадут на утилизацию или перепродадут, а автомобилист купит новое со скидкой. Подобная система называется trade-in. За границей она существует давно, а в России стала активно распространяться лишь в последние десять лет. При этом владелец должен соблюсти следующие условия:

- машина находилась в собственности не менее 1 года;

- возраст автомобиля – более 6 лет, иначе его можно только продать;

- в транспортном средстве есть все детали для его передвижения, при этом водитель вправе снять магнитолу, навигатор и другую электронику.

Более подробно с условиями trade-in можно ознакомиться на сайтах автопроизводителей или в салонах официальных дилеров. В автосалонах Nissan по такой системе можно выбрать скидку 30 000 руб. на новое авто, снижение цены КАСКО за 1 год или до минус 2% годовых по кредиту. А производители KIA «сбросят» в цене 80 000 руб., если водитель отдаст им старую машину и купит новую.

Именно утилизацию старых машин предлагает Skoda, у которой скидки по такой программе варьируются от 40 000 руб. до 115 000 руб. — в зависимости от марки авто.

При этом адвокат и автоюрист Сергей Радько советует не продавать автомобиль различного рода перекупщикам, обещающим его самостоятельно утилизировать. По его словам, зачастую такие авто восстанавливаются и продаются, либо документы на них используются для легализации другой машины: угнанной или нерастаможенной. В таких случаях машина продолжает числиться на продавце, гарантируя ему неприятности: начисление транспортного налога, штрафов или материальной ответственности при ДТП.

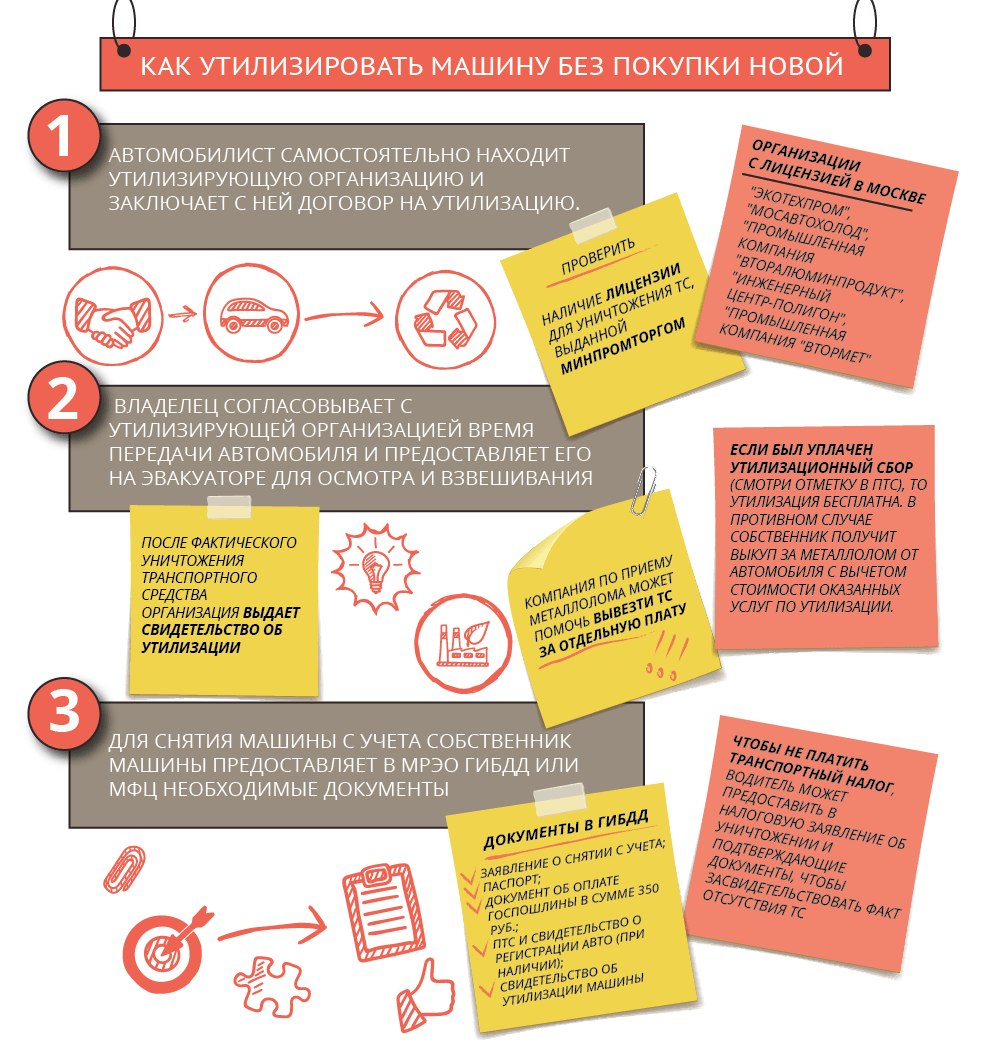

Самостоятельна утилизация

Если автомобилист желает самостоятельно утилизировать машину, не покупая новую, то ему следует придерживаться инструкции ниже.

Какие спорные ситуации могут возникать при утилизации автомобиля

Как правило, собственники утилизированных авто идут в суды, если им продолжают начислять транспортный налог на уже несуществующий автомобиль или из-за неверно проведенной утилизации и невозможности снять машину с учета в ГИБДД.

Так, Иван Попов* обратился в Калининский районный суд города Уфы Республики Башкортостан с иском о признании акта об утилизации действительным и снятии с учета автомобиля к АО «Башвтормет» и ГИБДД . Попов пояснил, что попал в ДТП, сильно разбив машину, решил ее утилизировать. Этим занимался его сын. Он обратился к сотруднику АО «Башвтормет», который принял машину как черный лом, уничтожил и выдал приемо-сдаточный акт. Впоследствии Попов выяснил, что его родственнику помогал не работник утилизирующей организации, а предприниматель, который выдал недействительный документ. По этой причине сотрудники ГИБДД отказались снимать авто с учета. Кроме этого, Попову пришлось оплатить транспортный налог, а также он не получил компенсацию за сдачу машины в утиль. Потому истец просил взыскать с ответчиков возмещение в сумме 38 049 руб., компенсацию морального вреда, который он оценил в 25 000 руб.

В судебном заседании судья Оксана Бикчурина изучила два оригинала приемо-сдаточных акта (истца и ответчика) и нашла в них отличия. Так, документ Попова составлен с нарушением требований ГОСТ 2787-75. В нем неверно указан процент загрязненности металла (9% вместо 50%), нет VIN автомобиля, потому определить, что именно машина Попова была утилизирована, невозможно. В акте ответчика вовсе не было описания авто. Поэтому этих актов было недостаточно для снятия транспортного средства с учета, и суд отказал Попову. Решение обжаловано не было (дело № 2-642/2020).

В другом деле МИФНС России № 13 по Ростовской области обратилась в Новочеркасский городской суд Ростовской области с иском о взыскании с Дмитрия Лунева* транспортного налога, который он не оплачивает с 2014 года. В судебном заседании ответчик настаивал, что машину утилизировал еще в 2010 году и снял с учета в ГИБДД, поэтому задолженности по налогам у него нет.

Судья Ольга Власова запросила сведения о регистрации авто Лунева. По карточке учета транспортное средство до сих пор зарегистрировано за истцом, а документы, номера и ПТС авто в ГИБДД после якобы утилизации Лунев не сдал. Суд взыскал с истца долг по налогу. Он не обжаловал решение, согласившись с ним (дело № 2а-493/2020).

Рубрика «Вопрос-ответ»

Адвокат и автоюрист Сергей Радько пояснил, что бывший собственник может снять с учета авто по справке об утилизации или из-за его продажи. Новый владелец вправе совершить эти действия от имени продавца по доверенности. Но он не сумеет зарегистрировать автомобиль на себя, так как машина уничтожена и осмотреть в ГИБДД ее не получится, добавляет эксперт.

Адвокат и автоюрист Сергей Радько отвечает, что для снятия с учета машины по утилизации нужна справка об ее реальном уничтожении. Если бывшему владельцу все-таки удалось получить этот фактически поддельный документ, то утилизация была незаконной. Но вероятнее всего, прежний собственник прекратил регистрацию авто из-за его продажи. Тогда водителю нужно подать заявление о возобновлении учета, приложив ПТС, договор-купли продажи, страховку.

Адвокат и автоюрист Сергей Радько говорит, что собственник не сможет возобновить учет после утилизации. Лучше обратиться в суд с новым иском о взыскании с бывшего супруга стоимости уничтоженного автомобиля. Ведь фактически использовать машину по прямому назначению невозможно, так как для этого нужен госучет.

Адвокат и автоюрист Сергей Радько пояснил, что просто так снять авто с учета по утилизации нельзя – нужно его реально уничтожить. В этом случае требуется обратиться в ГИБДД с заявлением о прекращении учета машины из-за ее продажи. Тогда бывший собственник не будет получать транспортный налог и штрафы от ГИБДД, добавляет эксперт.

Утилизируем автомобиль без неприятных последствий

Если старое авто пришло в негодность, то собственник может его утилизировать и получить скидку при покупке новой машины. Для этого ему нужно найти утилизирующую организацию, заключить с ней договор и передать транспортное средство для уничтожения. Если владелец не хочет приобретать новую машину, то получит компенсацию за металлолом. Но иногда автомобилисты встречаются с недобросовестными компаниями, которые не избавляются от авто, из-за чего возникают проблемы с начислением транспортного налога или штрафов от ГИБДД.

Чтобы увеличить спрос и повысить продажи, автопроизводители вводят программы утилизации или трейд-ин, по условиям которой собственники могут сдать свои старые авто, а новые получить со значительной скидкой (от 50 000 руб. до 350 000 руб. в зависимости от характеристик машины) в соответствии с условиями акции и специальными предложениями.

Автомобиль продается в рамках исполнительного производства: платить ли транспортный налог?

В 2010-2011 гг. водители, в собственности которых находилось авто больше года, могли сдать его и получить скидку 50 000 руб. на новую машину. При этом возраст авто должен быть более 10 лет, а его масса — до 3,5 т. согласно правилам из Постановления Правительства от 31.12.2009 № 1194.

Бывший собственник может снять с учета авто по справке об утилизации или из-за его продажи. Новый владелец вправе совершить эти действия от имени продавца по доверенности. Но он не сумеет зарегистрировать автомобиль на себя, так как машина уничтожена и осмотреть в ГИБДД её не получится.

Сейчас такая госпрограмма не действует, но водители могут сдать в автосалон старое авто. Тогда его передадут на утилизацию, а автомобилист покупает новое со скидкой. При этом владелец должен соблюсти следующие условия:

- машина находилась в собственности не менее 1 года;

- возраст автомобиля — более 6 лет, иначе его можно только продать;

- в транспортном средстве есть все детали для его передвижения, при этом водитель вправе снять магнитолу, навигатор и другую электронику.

После утилизации водитель получит свидетельство и акт, затем собственник передает эти документы и ПТС в автосалон, где ему предлагают скидку на новый автомобиль. Она будет зависеть от марки и типа утилизируемой машины, а также от приобретаемой модели. Более подробно с условиями утилизации и льготами на новое транспортное средство можно ознакомиться на сайтах автопроизводителей или в салонах официальных дилеров.

Для снятия с учета машины по утилизации нужна справка об её реальном уничтожении. Если бывшему владельцу все-таки удалось получить этот фактически поддельный документ, то утилизация была незаконной. Но вероятнее всего прежний собственник прекратил регистрацию авто из-за его продажи. Тогда водителю нужно подать заявление о возобновлении учета, приложив ПТС, договор-купли продажи, страховку.

Так, если автомобилист предоставит справку об утилизации машины в автосалон «Nissan», то может выбрать скидку 30 000 руб. на новый авто, снижение цены КАСКО за 1 год или до минус 2 % годовых по кредиту. А производители машин «Hyundai», УАЗ предлагают скидку 50 000 руб., KIA — 80 000 руб., если водитель отдаст им старую машину на утилизацию и купит новую.

Включается ли амортизация по автомобилю ИП в профессиональный вычет?

При этом юристы советуют не продавать автомобиль различного рода перекупщикам, обещающим его самостоятельно утилизировать. По его словам, зачастую такие авто восстанавливаются и продаются, либо документы на них используются для легализации другой машины: угнанной или нерастаможенной. В таких случаях машина продолжает числиться на продавце, гарантируя ему неприятности: начисление транспортного налога, штрафов или материальной ответственности при ДТП.

Если автомобилист желает самостоятельно утилизировать машину, не покупая новую, то ему следует придерживаться инструкции ниже.

Какие спорные ситуации могут возникать при утилизации автомобиля

Как правило, собственники утилизированных авто идут в суды, если им продолжают начислять транспортный налог на уже несуществующий автомобиль или из-за неверно проведенной утилизации и невозможности снять машину с учета в ГИБДД.

Так, мужчина обратился в Калининский районный суд города Уфы Республики Башкортостан с иском о признании акта об утилизации действительным и снятии с учета автомобиля к АО «Башвтормет» и ГИБДД . Он пояснил, что попал в ДТП, сильно разбив машину, решил её утилизировать. Этим занимался его сын. Он обратился к сотруднику АО «Башвтормет», который принял машину как черный лом, уничтожил и выдал приемо-сдаточный акт. Впоследствии мужчина выяснил, что его родственнику помогал не работник утилизирующей организации, а предприниматель, который выдал недействительный документ. По этой причине сотрудники ГИБДД отказались снимать авто с учета. Кроме этого, истцу пришлось оплатить транспортный налог, а также он не получил компенсацию за сдачу машины в утиль. Потому он просил взыскать с ответчиков возмещение в сумме 38 049 руб., компенсацию морального вреда, который он оценил в 25 000 руб.

Собственник не сможет возобновить учет после утилизации. Лучше обратиться в суд с новым иском о взыскании с бывшего супруга стоимости уничтоженного автомобиля. Ведь фактически использовать машину по прямому назначению невозможно, так как для этого нужен госучет.

В судебном заседании судья изучила два оригинала приемо-сдаточных акта (истца и ответчика) и нашла в них отличия. Так, документ истца составлен с нарушением требований ГОСТ 2787-75. В нем неверно указан процент загрязненности металла (9% вместо 50%), нет VIN автомобиля, потому определить, что именно машина Попова была утилизирована, невозможно. В акте ответчика вовсе не было описания авто. Поэтому этих актов было недостаточно для снятия транспортного средства с учета, и суд отказал истцу. Решение обжаловано не было (дело № 2-642/2020).

Правила уплаты транспортного налога в 2021 году

В другом деле МИФНС России № 13 по Ростовской области обратилась в Новочеркасский городской суд Ростовской области с иском о взыскании с мужчины транспортного налога, который он не оплачивает с 2014 года. В судебном заседании ответчик настаивал, что машину утилизировал ещё в 2010 году и снял с учета в ГИБДД, поэтому задолженности по налогам у него нет.

Просто так снять авто с учета по утилизации нельзя — нужно его реально уничтожить. В этом случае требуется обратиться в ГИБДД с заявлением о прекращении учета машины из-за её продажи. Тогда бывший собственник не будет получать транспортный налог и штрафы от ГИБДД.

Судья запросила сведения о регистрации авто. По карточке учета транспортное средство до сих пор зарегистрировано за истцом, а документы, номера и ПТС авто в ГИБДД после якобы утилизации онне сдал. Суд взыскал с истца долг по налогу. Он не обжаловал решение, согласившись с ним (дело № 2а-493/2020).

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование