Картотека 2 неоплаченных расчетных документов

Порядок ведения картотеки неоплаченных расчетных документов

Если говорится, что к расчетному счету клиента в банке ведется картотека, то это означает, что к данному расчетному счету имеются не оплаченные банком платежные документы. Картотеки представляют собой совокупность расчетных документов, которые хранятся в банке по месту открытия счета плательщика и находятся на контроле:

- — в связи с отсутствием средств на счете клиента;

- — ожидающие акцепта плательщика;

- — ожидающие проведения операций в установленных законодательством случаях.

Из определения картотек вытекает, что на картотеках расчетных документов отражается не задолженность клиента, а очередность документов, ожидающих оплату с банковского счета клиента. Поэтому учет картотек в бухгалтерском учете ведется на внебалансовых счетах. Картотеки ведутся только к счетам юридических лиц. Согласно пункту 1.1.3 Положения Банка России от 01.04.2003 № 222-П «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации», картотеки к текущим счетам физических лиц не ведутся.

С введением нового Положения Банка России № 383-П, понятие «Картотека расчетных документов» заменено на «Очередь распоряжений». Но суть процедуры осталась прежней. Картотека расчетных документов или Очередь распоряжений — это организованный учет хранящихся в банке не оплаченных расчетных документов, предъявленных к расчетному счету конкретного плательщика. В зависимости от причин неоплаты поступивших к счету плательщика расчетных документов, банком ведется три вида картотек:

- 1. Очередь расчетных документов, ожидающих акцепта плательщика- владельца расчетного счета. Суммы расчетных документов, поступивших к расчетному счету, которые не могут быть проведены банком без соответствующего акцепта плательщика.

- 2. Очередь расчетных документов, ожидающих разрешения на проведение операций по расчетному счету. Суммы расчетных документов, поступивших к расчетному счету, которые не могут быть оплачены по причине ареста счета или иного ограничения операций по нему.

- 3. Очередь расчетных документов, не оплаченных по причине отсутствия или недостаточности денежных средств на расчетном счете плательщика. Картотеки расчетных документов могут быть организованы банком на бумажных носителях либо в электронном виде. Причем, если картотеки ведутся в электронном виде, то банком должна быть обеспечена:

- — возможность воспроизведения на бумажных носителях документов, находящихся в картотеках (очередях), с сохранением всех реквизитов, а также с указанием даты поступления и даты помещения в очередь;

- — возможность получения информации о каждом документе в разрезе сведений об исполнении (частичном исполнении), отзыве, возврате, сумме акцепта;

- — возможность предоставления информации об уполномоченных лицах банка, выполняющих соответствующие процедуры приема и исполнения расчетных документов.

При приеме платежного поручения операционный работник банка проверяет правильность заполнения и оформления представленных документов. В случае надлежащего оформления платежного поручения на всех экземплярах принятых к исполнению платежных поручений проставляется дата поступления в банк расчетного документа (в поле «Поступ. в банк плат.»). На последнем экземпляре платежного поручения операционный работник ставит штамп банка, дату приема и свою подпись и возвращает его плательщику в качестве подтверждения приема платежного поручения к исполнению.

При отсутствии или недостаточности денежных средств на счете плательщика, а также, если договором банковского счета не определены условия оплаты расчетных документов сверх имеющихся на счете денежных средств, платежные поручения помещаются в картотеку № 2.

Частичная оплата платежного поручения с банковского счета плательщика недопустима. Поэтому в случае недостаточности денежных средств расчетные документы помещаются вначале в картотеку № 2 в полной сумме и затем только оплачиваются на сумму имеющихся средств на счете, так как п. 3.7 Положения № 2-П допускается частичная оплата платежных поручений из картотеки № 2. При помещении платежных поручений в картотеку № 2 операционный работник банка на лицевой стороне в правом верхнем углу всех экземпляров платежного поручения проставляет отметку в произвольной форме о помещении документа в картотеку с указанием даты.

Картотека на расчетном счете: о чем говорит ее наличие и каких видов она бывает

Прочитав статью, вы узнаете, что означает наличие картотеки на расчетном счете. Поговорим о видах картотеки и их особенностях. А также разберем, какие плюсы для юридического лица появляются при отсутствии картотеки по расчетному счету.

Что такое картотека по расчетному счету

Начнём с того, что означает картотека к расчетному счету. Это банковский инструмент управления платёжными поручениями владельца расчётного счёта (р/с). Если счета по какой-либо причине не могут быть исполнены банком, они попадают в картотеку.

Основания для открытия картотеки делятся на две группы:

Платёжные поручения не получили одобрение клиента (акцепт) на списание денежных средств или счета не могут быть оплачены из-за ареста р/с.

На расчётном счете организации недостаточно средств для исполнения обязательств, по счету не предусмотрен овердрафт или его лимит превышен, что означает невозможность оплаты поручений.

Следует также отметить, что картотека напрямую не содержит какую-либо информацию о задолженности юр. лица перед банком или контрагентами. Она лишь показывает, что по р/с есть неоплаченные обязательства, которые будут погашены в определённой очерёдности (как только будет получен акцепт или на счет поступят деньги).

Картотека № 1

В настоящее время платёжными поручениями с акцептом бизнесмены пользуются мало. В основном картотека номер один наполняется обязательствами, которые не подлежат исполнению по причине наложения судебного ограничения на весь счёт юр. лица или на некоторую сумму. Такие платежи не осуществляются, пока не будут сняты ограничения.

Документы учитываются на забалансовом счете банковского бух. учёта № 90 901. Таким образом, картотека номер 1 содержит распоряжения, ожидающие разрешения на проведение платежа.

Картотека № 2

Документы по картотеке № 2 учитываются на забалансовом счете № 90 902, отсюда и названия картотек — по окончании номеров забалансовых счетов бух.учёта.

Что такое картотека № 2: она открывается в банке, если на расчетном счете юридического лица недостаточно средств для оплаты требований (то есть, обязательства не выполнены в срок).

Каждое следующее распоряжение помещается в очередь на проведение платежа. Причём если платёжка оплачена не полностью, то поручение из картотеки может быть погашено частично (если суммы поступлений на р/с не хватает). При попадании платежа в картотеку № 2 организация может его отозвать полностью или в зависимости от остатка неоплаченной суммы, если поручение было погашено частично.

Наличие по счету картотеки номер два крайне не приветствуется банками. Хотя многие из них одобряют овердрафт по р/с клиента, наличие просроченных платёжек мешает получить кредиты.

Очередность выплат

Как уже писалось выше, платёжные поручения формируют некую очерёдность. Причём если на р/с юр. лица достаточно денежных средств для исполнения всех платежей, то они проводятся согласно дате их поступления.

Но если сумма не покрывает всех обязательств, то, согласно ст. 855 части 2 ГК РФ, по картотеке № 2 устанавливается следующая очерёдность:

- Платежи по алиментам, на компенсацию ущерба жизни и здоровью.

- Расчёты с персоналом юр. лица по заработной плате, отпускным и больничным.

- Платежи по налогам и сборам, в пенсионные фонды и фонд соцстраха.

- Платежи в другие бюджетные и внебюджетные фонды.

- Остальные поручения в порядке поступления.

Внутри этих групп платёжные поручения исполняются также в соответствии с датой их поступления. Отметим, что до того, как осуществлять новые платежи, нужно снять картотеку с расчетного счёта, то есть, погасить все накопившиеся счета.

При этом по картотеке № 1 банк формирует две независимые очереди:

- из платежей, ожидающих одобрения клиента;

- из платежей, ожидающих разрешения уполномоченных органов (налоговой, таможни, судов разных инстанций и т. п. ).

Соответствующие основания для наложения ареста и прочих ограничений на движение средств по расчётным счетам изложены в Налоговом кодексе РФ, Уголовно-процессуальном и арбитражно-процессуальном кодексах РФ, законе «О таможенном регулировании в РФ» № 311-ФЗ, законе «Об исполнительном производстве» № 229-ФЗ.

Разумеется, в ежедневной хозяйственной деятельности любой организации может возникнуть ситуация, когда на счету недостаточно средств для осуществления очередного платежа, или возникают проблемы, например, с таможней. Само возникновение картотеки не столь страшно, главное — исполнить свои финансовые обязательства. Именно это помогает поддерживать хорошую репутацию компании.

Порядок внебалансового учета расчетных документов, ожидающих акцепта или не оплаченных в срок (картотеки № 1 и 2)

Порядок безналичных расчетов регулируется Положением Банка России от 03.10.2002 № 2-П «О безналичных расчетах в Российской Федерации» (далее – Положение № 2-П). И необходимость ведения картотек обусловлена правилами работы с расчетными документами, предусмотренными данным Положением. Бухгалтерский учет расчетных документов, помещенных в картотеки, ведется в соответствии с Положением Банка России от 26.03.2007 № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации».

Банками ведутся картотека по внебалансовому счету № 90901 «Расчетные документы, ожидающие акцепта для оплаты» и картотека по внебалансовому счету № 90902 «Расчетные документы, не оплаченные в срок», то есть картотека № 1 и картотека № 2 соответственно.

Картотеки представляют собой совокупность расчетных документов, которые хранятся в банке по месту открытия счета плательщика и находятся на контроле:

– в связи с отсутствием средств на счете клиента;

– ожидающие акцепта плательщика;

– ожидающие проведения операций в установленных законодательством случаях.

Из определения картотек вытекает, что на картотеках расчетных документов отражается не задолженность клиента, а очередность документов, ожидающих оплату с банковского счета клиента. Поэтому учет картотек в бухгалтерском учете ведется на внебалансовых счетах.

Внимание! Картотеки ведутся только к счетам юридических лиц. Согласно пункту 1.1.3 Положения Банка России от 01.04.2003 № 222-П «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации» картотеки к текущим счетам физических лиц не ведутся.

Рассмотрим порядок ведения данных картотек.

Порядок работы с картотекой № 2

Порядок ведения картотеки № 2 при расчетах платежными поручениями

Как было отмечено выше, картотека № 2 – это картотека к внебалансовому счету № 90902 «Расчетные документы, не оплаченные в срок».

Согласно п. 3.5 Положения № 2-П платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика.

При приеме платежного поручения операционный работник банка проверяет правильность заполнения и оформления представленных документов. В случае надлежащего оформления платежного поручения на всех экземплярах (кроме последнего) принятых к исполнению платежных поручений проставляется дата поступления в банк расчетного документа (в поле «Поступ. в банк плат.»). На последнем экземпляре платежного поручения операционный работник ставит штамп банка, дату приема и свою подпись и возвращает его плательщику в качестве подтверждения приема платежного поручения к исполнению.

При отсутствии или недостаточности денежных средств на счете плательщика, а также если договором банковского счета не определены условия оплаты расчетных документов сверх имеющихся на счете денежных средств, платежные поручения помещаются в картотеку № 2.

Следует иметь в виду, что частичная оплата платежного поручения с банковского счета плательщика недопустима. Поэтому в случае недостаточности денежных средств расчетные документы помещаются вначале в картотеку № 2 в полной сумме и затем только оплачиваются на сумму имеющихся средств на счете, так как п. 3.7 Положения № 2-П допускается частичная оплата платежных поручений из картотеки № 2.

При помещении платежных поручений в картотеку № 2 операционный работник банка на лицевой стороне в правом верхнем углу всех экземпляров платежного поручения проставляет отметку в произвольной форме о помещении документа в картотеку с указанием даты, например «Картотека № 2 с «___»_________ ____г.».

Для контроля за состоянием картотеки рекомендуется вести штафель к внебалансовому счету № 90902.

ШТАФЕЛЬ

к внебалансовому счету № 90902______________________

___________________________________________________________________наименование клиента

за ________ 20___ г.

Дата

Приход

Расход

Остаток

1

2

3

4

Оплата платежных поручений производится по мере поступления денежных средств на счет плательщика в очередности, установленной законодательством. Следует иметь в виду, что главным при оплате документов из картотеки № 2 является очередность, а не дата помещения документа в картотеку. Независимо от даты поступления платежного поручения в картотеку первыми оплачиваются расчетные документы, имеющие приоритет согласно ст. 855 ГК РФ. Оплата платежных поручений из картотеки № 2 производится не позднее дня, следующего за днем поступления денежных средств на расчетный счет клиента.

Как было отмечено выше, допускается частичная оплата платежных поручений из картотеки. В этом случае операционный работник банка оформляет платежный ордер формы 0401066 (Приложение 17 к Положению № 2-П). Порядок его изготовления и заполнения соответствует общему порядку изготовления и заполнения бланков расчетных документов. Формат платежного ордера, размеры и нумерация полей, отведенных для проставления значений каждого из реквизитов, и их описание приведены в Приложениях 18–20 к Положению № 2-П.

При оформлении платежного ордера на частичную оплату на всех его экземплярах в поле «Отметки банка» проставляются штамп банка, дата, а также подпись ответственного исполнителя банка. Первый экземпляр платежного ордера на частичную оплату также заверяется подписью контролирующего работника банка.

На лицевой стороне частично оплачиваемого платежного поручения в верхнем правом углу делается отметка «Частичная оплата». Запись о частичном платеже (порядковый номер частичного платежа, номер и дата платежного ордера, сумма частичного платежа, сумма остатка, подпись) выполняется ответственным исполнителем банка на оборотной стороне платежного поручения.

При осуществлении частичной оплаты по платежному поручению первый экземпляр платежного ордера, которым произведена оплата, помещается в документы дня банка, последний экземпляр платежного ордера служит приложением к выписке из лицевого счета плательщика.

При осуществлении последней частичной оплаты по платежному поручению первый экземпляр платежного ордера, которым был произведен этот платеж, вместе с первым экземпляром оплачиваемого платежного поручения помещаются в документы дня. Оставшиеся экземпляры платежного поручения выдаются клиенту одновременно с последним экземпляром платежного ордера, прилагаемым к выписке из лицевого счета.

При оплате платежного поручения на всех экземплярах расчетного документа в поле «Списано со сч. плат.» проставляется дата списания денежных средств со счета плательщика (при частичной оплате – дата последнего платежа), в поле «Отметки банка» проставляются штамп банка и подпись ответственного исполнителя.

Не допускается оплата платежных поручений, предъявленных к платежу в текущем дне, при наличии картотеки № 2 (в случае недостаточности средств на оплату документов из картотеки и текущих платежных поручений). Предъявленный документ следует поместить в картотеку и затем оплачивать согласно законодательно установленной очередности платежей с учетом вновь помещенных документов в картотеку № 2.

Операционный работник должен регулярно проверять соответствие данных по выписке к внебалансовому счету данным, отраженным в штафеле и приложенным к ним неоплаченным платежным поручениям. Также рекомендуется регулярно проверять реквизиты получателя средств (в случае обслуживания в одном банке), а также реквизиты банка-получателя. Данный вид контроля предусмотрен Указанием Банка России от 15.03.2010 № 2410-У «О работе с расчетными документами, платежными ордерами при изменении реквизитов банков, их клиентов» (далее – Указание).

В случае изменения реквизитов расчетного документа операционный работник банка извещает клиента и просит его представить заявление об изменении реквизитов. Заявление об изменении реквизитов согласно п. 7 Указания представляется в произвольной форме (при составлении на бумажном носителе – в двух экземплярах) по каждому расчетному документу, помещенному в картотеку № 2, и содержит: наименование, номер, дату и сумму расчетного документа, в котором изменяются реквизиты, новые и соответствующие им прежние реквизиты банка, обслуживающего получателя, и/или получателя.

Заявление об изменении реквизитов подписывается на первом экземпляре при наличии двумя подписями (первой и второй) лиц, имеющих право подписывать расчетные документы, или одной подписью (при отсутствии в штате организации лица, которому может быть предоставлено право второй подписи) и проставляется оттиск печати, заявленный в карточке с образцами подписей и оттиска печати.

Далее операционный работник проверяет представленное заявление на правильность оформления согласно требованиям банковского законодательства. В случае несоответствия заявление возвращается клиенту. На принятом заявлении уполномоченный сотрудник банка проставляет на обоих экземплярах дату приема и собственноручную подпись. Второй экземпляр возвращается клиенту.

Первый экземпляр прилагается к расчетному документу, подлежащему оплате с измененными реквизитами. В случае оформления платежного ордера при оплате расчетного документа из картотеки № 2 изготавливается копия заявления, которая прилагается к данному платежному ордеру.

В случае недоведения до банка, обслуживающего плательщика, сведений о новых реквизитах банка, обслуживающего получателя, расчетные документы, платежные ордера, содержащие прежние реквизиты, согласно п. 7.2 Указания в день наступления платежа возвращаются банком, обслуживающим плательщика, в порядке, установленном Положением № 2-П.

Плательщики вправе отозвать свои платежные поручения, не оплаченные из-за недостаточности средств на счете клиента и помещенные в картотеку № 2.

Неисполненные расчетные документы могут быть отозваны из картотеки в полной сумме, частично исполненные – в сумме остатка.

Частичный отзыв сумм по расчетным документам не допускается.

Отзыв платежных поручений осуществляется на основании представленного в банк заявления клиента, составленного в двух экземплярах в произвольной форме, с указанием реквизитов, необходимых для осуществления отзыва, включая номер, дату составления, сумму расчетного документа, наименование плательщика или получателя средств (взыскателя).

Оба экземпляра заявления на отзыв подписываются от имени клиента лицами, имеющими право подписи расчетных документов, заверяются оттиском печати и представляются в банк, обслуживающий плательщика. Один экземпляр заявления на отзыв помещается в документы дня банка, второй возвращается клиенту в качестве расписки в получении заявления на отзыв.

Заявление

___________________________ р/с № ____________________________просит вас отозвать

из картотеки по внебалансовому счету № 90902 «Расчетные документы, не оплаченные в срок» платежное(ые) поручение(я) №________________ от «___»______________20___г. на сумму______________________ (_____________________________________________)

сумма цифрами сумма прописью

в адрес ______________________________________________________________________

наименование получателя средств

р/с получателя ________________________ в ______________________________________,

наименование и местонахождение банка-получателя средств

БИК __________________________, к/с____________________________________________

Руководитель /______________/ /_______________________/

Главный бухгалтер /______________/ /_______________________/

Возврат расчетных документов из картотеки по внебалансовому счету № 90902 «Расчетные документы, не оплаченные в срок» в случае закрытия счета клиента осуществляется в следующем порядке.

Платежные поручения возвращаются плательщику. Причем возврат расчетных документов из картотеки расчетных документов, не оплаченных срок, осуществляется после исключения соответствующего счета из книги регистрации открытых счетов.

При возврате расчетных документов банком составляется их опись, подлежащая хранению вместе с юридическим делом клиента, счет которого закрывается.

расчетных документов, возвращенных из картотеки по внебалансовому счету № 90902

«Расчетные документы, не оплаченные в срок» в связи с закрытием

р/с №_______________________________________________

Картотека на Расчетном счете в банке: о чем это говорит?

Картотека в банке: виды и особенности

Картотека — это банковский инструмент, при помощи которого ведётся управление платежными поручениями по расчетному счету юридического лица. Бывают случаи, когда поручение не было подтверждено акцептом или же попросту не хватает средств на расчетном счете.

В таких случаях расчетный счёт поступает в картотеку.

Существует два вида картотеки: Картотека № 1 и Картотека № 2. При открытии кредитной линии, получении финансовой поддержки для открытия или развития бизнеса и различных подобных банковских операций обращают внимание на наличие картотеки для расчетного счета. И если картотека существует, может быть принято не желательное решение со стороны банка для юридического лица.

Как правило считается, что если есть картотека, юридическое лицо имеет сомнительную репутацию. Однако, стоит отметить, что наличие картотеки это не показатель постоянной задолженности организацией перед банком или другими юридическими лицами.

Наличие картотеки, скорее всего, говорит только то, что есть определенная задолженность, которая в ближайшее время будет оплачена в соответствии с определенной очередностью.

Картотека № 2 в банке: что это?

Существует забалансовый счёт № 90902, на нем и учитывается вся документация по картотеки № 2.

Именно из-за последней цифры в названии счета, картотека и подучила такое название.

Эта картотека показывает, что на счету у организации не хватало средств или же не было вовсе для оплаты по полученным платежным документам.

Оплата по картотеке происходит согласно очередности и возможно частичное погашение. В таком случае можно отозвать платёжное поручение. И можно сделать это как полностью, так и в частичном порядке.

Именно картотека № 2 негативно сказывается на репутации фирмы или организации. Зачастую банки не доверяют юридическим лицам имеющим документы в картотеке № 2. Таким юридическим лицам, как правило, отказывают в получении больших кредитов.

Особенно если наличие картотеки № 2 устанавливается не в первый раз.

Картотека № 1 в банке: что это?

Предназначается для хранения документов, которые ожидают акцепта. Акцепт — это разрешение юридического лица на списание определенной суммы, согласно договора.

Именно договором и прописывается обязательное подтверждение платежа. Однако в современности редко встречаются бизнесмены, которые предпочитают расчеты с акцептом.

В связи с тем, что акцепт используется все меньше и меньше картотеку занимают документы, которые не могут быть оплачены из-за ареста счета. Счёт может быть арестован любым банком или же судебными исполнителями. Поэтому не предоставляется возможности произвести оплату по любому платежному поручению.

На забалансовом счете № 90901 собраны все документы, которые ожидают того или иного подтверждения.

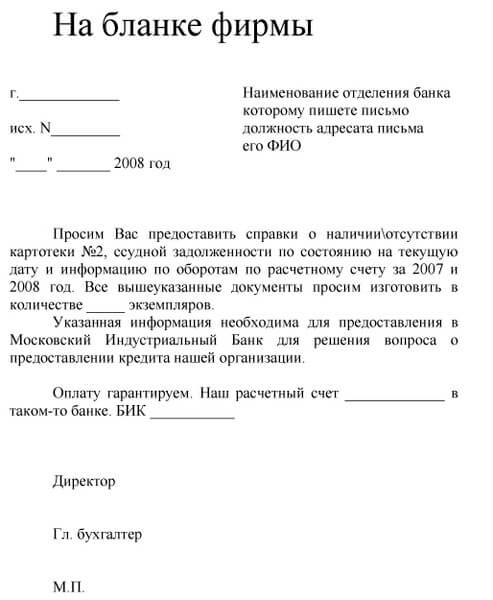

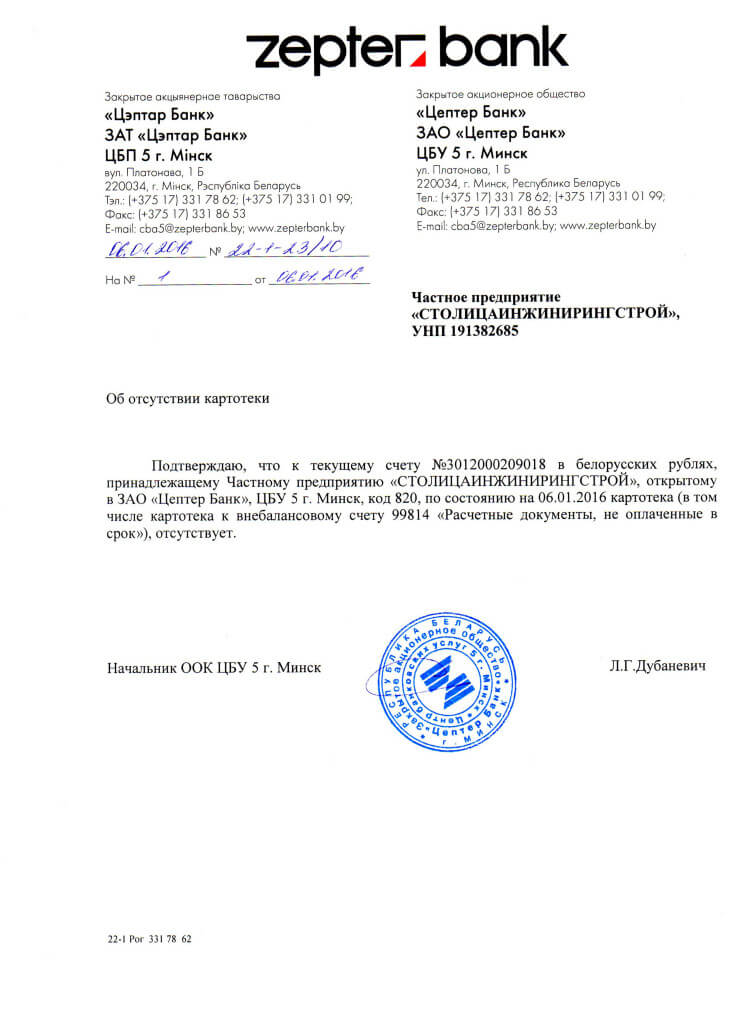

Справка из банка об отсутствии картотеки (образец)

Справка понадобиться в нескольких случаях. Очень часто она требуется для подтверждения финансовой стабильности в фирме. Такая необходимость возникает при получении кредитов и различных дотаций.

При получении кредитов справка необходима, чтобы подтвердить беспрекословное исполнение выплат по предстоящим кредитам.

При обращении за выплатами различных дотаций и надбавок. В этом случае, благодаря справке, органы выдающие денежные средства выдающие дотации и доплаты должны быть уверенными, что выделенные деньги не пойдут на оплату поручений, находящихся в картотеке, а отправятся по назначению.

Заявление на выдачу справки подаётся в свободной форме от имени руководства юридического лица. После подачи заявления, банк рассматривает его и выдаёт справку.

Образец заявления для подачи в банк:

ООО «Мимино»

Зарегистрирован по адресу: 976543 город Москва, проспект Пушкина, дом 134, корпус 4, помещение 5.

Контактные телефоны: 8 (567)453636, 8 456 578 46 64.

ИИН: 674532467467В отделение «Сбербанк» по Москве и Московской области № 356774

Обращаемся с просьбой выдать нашей фирме справку об отсутствии картотеки относительно расчётного счёта оформленного на нашу фирму под номером 453465789064577.

Справка требуется для предоставления в «ВТБ банк», для оформления и выдачи кредита наличными под залог действующего бизнеса.Генеральный директор. В. З. Иванов

13.12.2020г

Пример справки из банка

Сроки картотеки в банке

Платежные поручения, которые были получены относительно юридического лица и занесены в картотеку погашаются согласно очередности. Совсем не имеет значение дата поступления в картотеку.

Самым важным в картотеке является очередь.

Отправитель поручения имеет право отозвать его. Это он может сделать при частичном или полном погашении. Отзыв поручения точно также может быть отозван на ту сумму, которая была оплачена. Но есть и возможность полностью отозвать платёжное поручение. Причём это возможно даже без полного погашения, а всего лишь при частичном.

Если же платежные поручения не отозваны, они будут храниться в картотеке до полного погашения.Оплата картотеки

Документы хранятся на забалансовом счете до тех пор пока не будут полностью и в полном объёме оплачены. Как только денежные средства будут поступать на расчетный счёт, автоматически.

При этом оплата будет производится в порядке очередности.

Очередность выплат по картотеке

Так как существует определенная очередность все платежные поручение относительно любого юридического выполняются только согласно ей. Если на расчетом счете достаточно денежных средств и для оплаты требуется только подтверждение, оплачиваться будут согласно датирования.

Но если денег не хватает, очередь меняется в порядке:

- Алименты и оплата компенсаций жизни и здоровья человека;

- Все расчеты, которые касаются оплаты заработной платы и других расчетов с персоналом и работниками организации;

- Платежи в государственные органы. Такие как налоги, социальные отчисления и другие;

- Остальные поручения. Когда до этой категории доходит очередь, рассматриваются в порядке поступления.

Если в каждом из пунктов присутствует несколько поручений, они также рассматриваются очередностью по датам поступления.

Картотека на расчетном счете: что это и зачем она нужна

Банковская картотека – это довольно распространенное понятие. Это специальный учет платежей, которые не выполнили финансовые учреждения в срок распоряжений. Однако это также означает, что учреждения могут совершить платеж в любое время. Об основных особенностях картотеки и ее разнице будет рассказано в этой статье.

Разновидности банковской картотеки, и для чего они служат

Банковская картотека есть нескольких видов, различающихся причинами, исходя из которых компания не выполнила свои поручения. Первый вид – компания, которой принадлежит счет, не выполнила свои обязательства потому, что у нее не хватило денежных средств.

Если у собственника расчетного счета отсутствует кредитная линия во время поступления платежа, все бумаги направляются в банковскую картотеку.

Процесс осуществляется в такой последовательности:

- Регистрируются бумаги, поступающие в любом виде.

- Выплата, которая не была осуществлена, фиксируется на балансе счета.

- Банк оповещает своего клиента о том, что поручение выполнить невозможно. Поэтому платежка ставится в очередь.

- Когда на расчетном счете появляются деньги, необходимая сумма списывается автоматически, в порядке очереди.

Второй вид – платежи, которые собственник расчетного счета должен подтвердить. Работник банка должен выполнить такие действия:

- Зарегистрировать платежки, которые сохранены в любом виде (электронном или бумажном). Деньги будут фиксироваться на счету.

- Копию документа отправить на хранение в компанию.

- Направить документы владельцу расчетного счета, чтобы он заполнил их для подтверждения платежа.

- Когда согласие будет получено, банк должен провести платеж.

Третий вид – документы формируют очередь, чтобы после получить согласие со стороны владельца. В этой категории находятся платежи, не проведенные вовремя из-за того, что на счет наложили арест или же имеется другой запрет на определенные транзакции. Если суд постановил приостановить операцию, выплаты находятся в стадии «заморозки», пока решение суда не изменится.

Что из себя представляет картотека по расчетному счету

Довольно часто людей интересует, что такое картотека по р/с. Следует отметить, что это аппарат для ведения платежей собственника расчетного счета. Если счет не будет исполнен банком, он направляется в картотеку.

Есть несколько оснований, по которым открывается картотека. Первое – платежки не получили разрешение со стороны акцепта, и не могут выполняться, т. к. на счет наложили арест.

Второе основание – на счету ООО не хватает денег или же не предусмотрена возможность овердрафта. Часто это основание касается и тех случаев, когда превышен лимит на выполнение транзакции.

Если картотеки по расчетному счету нет, значит, компания может получить дополнительные средства на развитие своей деятельности.

Это говорит, что у нее есть возможность открыть кредитную линию или подключить лимиты овердрафта. Если же картотека имеется, значит, юридическое лицо нестабильное, поэтому не может получить привилегии.

В картотеку не вписывается информация о том, что юридическое лицо имеет долг перед банком или другими организациями. Она объясняет, что по расчетному счету имеются обязанности, которые не выполнены. Однако они будут погашаться в определенной последовательности, когда на счету появится необходимая сумма.

Банковская картотека номер «1»

Картотека 1 и 1 в банке относится к тем платежам, которые не выполняются ввиду наличия судебного запрета на счет компании. Это может быть, как на весь счет, так и на конкретную сумму. Выполнить платеж юридическое лицо сможет, когда ограничения будут сняты.

Иными словами можно сказать о картотеке 1 и 1, что этот вид картотеки содержит документы и платежи, которые ожидают разрешения на совершение платежки.

Банковская картотека номер «2»

Этот вид картотеки неоплаченных средств на расчетном счету возникает, если у компании не хватает денег для проведения платежа. Это будет означать, что свои обязательства компания выполнит не в срок.

Все указания будут скапливаться в определенной очередности. Если же платеж не выполнился в полном размере, поручение может погашаться частично. Когда выплата попадает в этот вид картотеки, компания вправе отозвать ее полностью или частично. Все зависит от того, какая неисполненных платежей при частичном погашении.

Банки не приветствуют счета, которые находятся в картотеке номер 2.

Однако есть возможность оформить овердрафт по расчетному счету. Ведь при наличии просроченных платежей компания не сможет получить кредит.

Очередность

Как уже говорилось ранее, платежи скапливаются в определенном порядке. Простыми словами, если же на счету компании хватает денег на проведение всех оплат, они выполняются в порядке очереди.

Сначала оплачивается то, что поступило в очередь раньше всего. Если же на счету нет нужной суммы для выполнения всех соглашений, согласно ст. 855 Гражданского кодекса Российской Федерации, выплаты осуществляются по такому принципу:

- В первую очередь оплачиваются выплаты по алиментам. Также сначала происходит выплата компенсаций ущерба жизни и состоянию здоровья.

- Далее выплачиваются деньги персоналу юридического лица. Это может быть не только заработная плата, но и больничные, официальные премии и отпускные.

- Следующие платежи – выплаты налогово-пенсионные или соцстраховые.

- Оплата в другие фондовые компании (не только бюджетные, но и внебюджетные).

- Оставшиеся платежки в порядке очереди.

В каждой из категорий платежи осуществляются по дате их добавления.

Чтобы сделать новый платеж, необходимо убрать картотеку с имеющегося счета. Это означает, что потребуется погашение всех счетов, которые накопились в компании.

Если же ваш расчетный счет относится к картотеке номер 2, очередь выполняется по такому принципу:

- Сначала выполняются платежи, которые ждут одобрения владельца счета.

- После происходят выплаты, которые ожидают разрешения других органов (таможня, налоговая, суды).

Ни одно юридическое лицо не застраховано от банковской картотеки.

Ведь в любой момент может не хватить денежных средств или же появятся другие проблемы. Возникновение картотеки ничем не грозит юридическому лицу. Важнее выполнить финансовые обязательства, чтобы репутация компании не пострадала.

Что такое картотека на расчётном счёте и зачем она нужна?

Зачем нужна картотека на расчётном счёте? Что это вообще такое и когда применяется? Какие есть разновидности явления? Разберём эти и некоторые другие вопросы в статье.

Что такое картотека по расчетному счёту?

Прежде чем разбирать назначение и виды картотек, следует прояснить, что это вообще за платёжный инструмент.

Картотека – банковский инструмент, необходимый для управления платёжными поручениями держателя того или иного расчётного счёта.

Примечание 1. Те счета, что не могут быть исполнены банком (по самым разным причинам), отправляются в картотеку.

Так или иначе, картотеки связаны с неисполнением поручений в связи с определёнными обстоятельствами. Чтобы понять, когда применяется тот или иной вид К., изучим вопрос существующих оснований для её открытия.

Зачем нужна?

Все существующие основания для создания картотеки можно разделить на две группы:

- Платёжные поручения не одобрены клиентом – т.е. в данном случае нет акцепта на списание денег, или счета нельзя оплатить из-за наложенного на них ареста.

- Расчётный счёт компании не располагает достаточной суммой для реализации обязательств, по нему не доступен овердрафт, или превышен лимит. Всё это означает невозможность проведения оплаты.

Для обеих групп ситуаций открываются соответственно картотеки №1 и №2 – их обсудим ниже.

Примечание 2. Отсутствие картотеки по РС юрлица является серьёзным плюсом, когда нужно одобрение открытия кредитной линии, согласование лимитов по овердрафту или предоставление дополнительного финансирования бизнеса, т.п. И наоборот – наличие картотеки свидетельствует о нестабильном положении дел в компании.

Существенный момент, о котором у многих безнесменов наблюдаются ложные представления: К. не имеет какой-либо информации, касающейся долгов юридического лица перед контрагентами или банковскими учреждениями. Она показывает только факт наличия неоплаченных обязательств, в отношении погашения которых назначена определённая очерёдность (после получения акцепта или поступления денег). Это нужно иметь в виду, чтобы не вводить себя в заблуждение неуместными опасениями по поводу ухода на сторону конфиденциальных данных.

Картотека №1

Сегодня платёжные поручения с акцептом бизнесменами и предпринимателями почти не используются. И тут возникает вопрос: а для чего вообще тогда нужна картотека №1? Быть может, это своего рода атавизм, от которого финансовая система до сих пор не избавилась? Нет.

Она (К.) необходима для наполнения теми обязательствами, что не могут быть исполнены из-за наложения судебных ограничений на весь расчётный счёт юридического лица или только на конкретную денежную сумму. Подобные платежи не реализуются до тех пор, пока суд не аннулирует назначенные санкции.

Что касается документации, тут следует сказать следующее: она учитывается на забалансовом счёте бухгалтерского учёта (банковской компании) №90901.

Таким образом, можно сделать вывод: картотека №1 имеет данные о распоряжениях, ожидающих согласования в части реализации платежа.

Хотя эта К. и используется нечасто, совсем пренебрегать её существованием нельзя. Она предусмотрена для ряда ситуаций, с которыми может столкнуться любая компания. Наложение ограничений судом на РС или балансовые деньги – отнюдь не редкость. Важно понимать характер таких обстоятельств, чтобы правильно действовать в дальнейшем с целью разрешить возникшую проблему. Игнорирование ограничительных мер лишь усугубляет положение дел.

Картотека №2

Для учёта документов по картотеке №2 предназначается забалансовый счёт №90902.

Примечание 3. Номера картотек определены как раз по номерам забалансовых счетов – точнее по последней цифре: К. №1 – 90901, К. №2 – 90902.

Итак, что такое К. №2? Это картотека, которую открывают в кредитно-финансовом учреждении при отсутствии на расчётном счёте юридического лица достаточного объёма денежных средств для выполнения требований. Иначе говоря, данная К. касается тех обязательств, которые не были осуществлены в назначенные сроки.

Каждое новое поступающее распоряжение занимает свою очередь на реализацию платёжной операции. Если оплата проведена не в полном размере, поручение из К. можно покрыть частично. Так происходит при поступлении на РС недостаточной суммы средств.

Разумеется, факт открытой картотеки №2 весьма и весьма негативно воспринимается кредитно-финансовыми учреждениями. Несмотря на то что многие банковские компании допускают применение овердрафта по РС, просроченные поручения делают невозможным оформление займов.

Осуществление выплат и законодательные акты

Ниже уделим внимание порядку реализации самой процедуры и законам, регламентирующим её аспекты. Последний фактор особенно важен. Он определяет вообще все реалии в связи с поручениями и картотеками.

Порядок проведения платежей

Мы уже упомянули выше тот факт, что платёжные поручения формируют определённую очерёдность. Если говорить о нормальной ситуации, когда на балансе расчётного счёта юридического лица хватает денежных средств для исполнения всех актуальных платежей, последние осуществляются в соответствии с датой поступления.

Однако при невозможности покрыть имеющейся суммой все обязательства в дело вступает статья 855 части второй Гражданского кодекса Российской Федерации. Она так и называется – “Очерёдность списания денежных средств со счета”. В этом случае по картотеке №2 порядок будет следующим:

- алименты, компенсация нанесённого здоровью и жизни ущерба;

- заработная плата, отпускные, больничные – любые расчёты, связанные с выплатами персоналу организации;

- налоговые отчисления и прочие виды сборов, направляемые в пенсионные фонды и фонды социального страхования;

- иные платежи в бюджетные и небюджетные инстанции;

- прочие финансовые отправления.

Внутри перечисленных групп поручения реализуются по дате их поступления.

Примечание 4. Чтобы составить правильное понимание того, как указанные положения трактуются законом, ознакомьтесь с вышеуказанной статьёй (ст. 855 ч.2 ГК РФ).

Параллельно с описанными мероприятиями кредитно-финансовое учреждение создаёт две независимые очереди:

- из тех платежей, что ожидают клиентского согласования;

- из тех платежей, что ожидают согласования от контролирующих структур – налоговой и таможенной служб, разных судебных инстанций и т.д.

Здесь крайне важно не упустить из виду момент регламента, который определяется как действующими кодексами, так и отдельными законами. Кроме 855-ой статьи ГК есть минимум два обязательных к усвоению ФЗ.

Федеральные законы

Любые основания в части наложения ареста и применения других ограничительных мер по отношению к передвижению финансов по РС прописаны в Налоговом, Уголовно-процессуальном и Арбитражно-процессуальном кодексах РФ. Также в этом плане важны Федеральные законы:

В контексте исследованной в статье проблемы необходимо понимать, что возникновение, например, недостатка средств для реализации операции или проблем с таможней – это норма для повседневной хозяйственной деятельности компании. Появление картотеки не является приговором. Самое главное – позаботиться об итоговом исполнении своих обязательств: это то, что обеспечивает положительную репутации компании. Не нужно откладывать решение вопроса. Тогда и наличие К. не скажется в негативном плане на стабильности функционирования предприятия.

Заключение

Итак, картотека по расчётному счёту – это архив или вместилище не исполненных банком по тем или иным причинам счетов. По сути, её отсутствие является плюсом, если речь идёт о согласовании кредита, овердрафта или финансирования для развития бизнеса.