Банкротство оценка и рыночная стоимость

ВС РФ: арбитражные управляющие не вправе уклоняться от оценки рыночной стоимости имущества должника

В ходе производства по делам о банкротстве подозрительные сделки должника, цена и условия которых направлены на уменьшение конкурсной массы, могут быть оспорены. Федеральный закон от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» (далее – закон о банкротстве) выделяет две группы таких сделок: сделки с неравноценностью встречного исполнения (по которым, к примеру, рыночная стоимость исполненного должником существенно превышает стоимость полученного им встречного исполнения) (п. 1 ст. 61.2 закона о банкротстве) и сделки, совершенные должником в целях причинения вреда имущественным правам кредиторов (п. 2 ст. 61.2 закона о банкротстве).

В ходе производства по делам о банкротстве подозрительные сделки должника, цена и условия которых направлены на уменьшение конкурсной массы, могут быть оспорены. Федеральный закон от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» (далее – закон о банкротстве) выделяет две группы таких сделок: сделки с неравноценностью встречного исполнения (по которым, к примеру, рыночная стоимость исполненного должником существенно превышает стоимость полученного им встречного исполнения) (п. 1 ст. 61.2 закона о банкротстве) и сделки, совершенные должником в целях причинения вреда имущественным правам кредиторов (п. 2 ст. 61.2 закона о банкротстве).

В силу п. 1 ст. 129 закона о банкротстве конкурсный управляющий наделен компетенцией по руководству процедурой конкурсного производства, в том числе он осуществляет полномочия собственника имущества должника. В связи с чем арбитражный управляющий обязан принимать управленческие решения, направленные на поиск, выявление и возврат имущества должника, находящегося у третьих лиц, а также вправе по своей инициативе подавать в суд заявления о признании сделок должника недействительными (п. 2-3 ст. 129 , п. 1 ст. 61.9 закона о банкротстве).

Вместе с тем по вопросу о порядке оспаривания сделок в делах о банкротстве позиции судов разделились: одни судьи считают, что управляющий обязан по своей инициативе проверять сделки, совершаемые должником, на предмет наличия специальных оснований для их оспаривания, другие считают, что конкурсный управляющий может оспаривать сделку только по решению кредиторов. В то же время Верховный Суд Российской Федерации недавно дал ответ в каких пределах должен самостоятельно действовать арбитражный управляющий в целях выявления действительной стоимости подозрительных сделок должника (определение СК по экономическим спорам Верховного Суда РФ от 12 сентября 2016 г. № 306-ЭС16-4837).

Суть спора

15 августа 2014 года ООО »Ц» обратилось с заявлением о признании банкротом ООО «Т» (далее – должник) в Арбитражный суд Республики Татарстан. 13 сентября 2014 года в отношении должника была введена процедура наблюдения, а временным управляющим назначен гражданин З. Исполняя обязанности временного управляющего, З. проводил анализ, в том числе, договора купли-продажи объекта незавершенного строительства (далее – объект) от 26 августа 2014 года. Согласно договору должник продал объект ООО «Ф.» за 6,5 млн руб. Переход права собственности на упомянутый объект был зарегистрирован 10 сентября 2014 года, то есть уже после даты принятия судом к производству заявления о признании должника банкротом. Однако, так как денежные средства от реализации данного имущества в полном объеме поступили на расчетный счет должника, арбитражный управляющий пришел к выводу, что сделка носила возмездный характер. Вместе с тем, менее чем через четыре месяца после его продажи должником, объект был перепродан новым собственником за 111,3 млн руб.

29 декабря 2014 года в отношении должника было открыто конкурсное производство, конкурсным управляющим утвержден также З. (решение Арбитражного суда Республики Татарстан от 29 декабря 2014 г. по делу № А65-17333/2014). В третью очередь реестра требований кредиторов должника было включено МБУ »Комитет земельных и имущественных отношений» (далее – кредитор) с суммой требования к должнику в размере 9,9 млн руб.

В рамках дела о банкротстве ООО »Т» один из кредиторов обратился в арбитражный суд с жалобой на бездействие конкурсного управляющего З., так как он, по мнению кредитора, в нарушение закона не принял необходимые меры по оспариванию подозрительной сделки. Кредитор в своем заявлении подчеркнул, что сделка по договору купли-продажи объекта направлена на уменьшение конкурсный массы должника, так как упоминавшийся ранее объект был продан по цене, существенно отличающейся от ее рыночной стоимости, по которой он был впоследствии перепродан.

КРАТКО

Реквизиты решения: Определение СК по экономическим спорам Верховного Суда РФ от 12 сентября 2016 г. № 306-ЭС16-4837

Спорное требование: Отстранить арбитражного управляющего от исполнения возложенных на него обязанностей, так как он не принимал меры по выявлению действительной стоимости сделки должника.

Суд решил: Требования удовлетворить, так как арбитражный управляющий ненадлежащим образом выполнял свои обязанности, его бездействие шло вразрез с интересами должника и кредиторов.

Позиция судов

Суды первой и апелляционной инстанций признали незаконным бездействие конкурсного управляющего (определение Арбитражного суда Республики Татарстан от 23 июля 2015 г., постановление Одиннадцатого арбитражного апелляционного суда от 26 октября 2015 г. № 11АП-11645/15). По их мнению, действуя добросовестно и разумно конкурсный управляющий обязан был произвести оценку рыночной стоимости названного имущества для решения вопроса о наличии оснований для оспаривания договора купли-продажи как сделки, совершенной при неравноценном встречном исполнении (п. 1 ст. 61.2 закона о банкротстве). Однако управляющий такие действия не совершил.

Кроме того, судьи обнаружили, что прекращение права собственности на объект произошло на основании заявления самого управляющего и договора от 26 августа 2014 года. В связи с чем суд первой инстанции и апелляционный суд пришли к выводу, что управляющий мог проанализировать договор, заключенный в »период подозрительности», на предмет возмездности, проверить наличие специальных оснований для его оспаривания, предусмотренных статьей 61.2 закона о банкротстве. Управляющий соответствующую аналитическую работу не провел, что свидетельствует о недобросовестном исполнении им возложенных на него обязанностей, подчеркнули судьи. В связи с чем З. был отстранен от исполнения обязанностей конкурсного управляющего.

Вместе с тем окружной суд отменил определение суда первой инстанции и постановление суда апелляционной инстанции (постановление Арбитражного суда Поволжского округа от 9 февраля 2016 г. № Ф06-4872/15 по делу № А65-17333/2014).

Суд исходил из того, что право кредитора обжаловать бездействие арбитражного управляющего возникает лишь после его отказа выполнить соответствующее решение кредиторов. В рассматриваемом случае собрание кредиторов не принимало решение об оспаривании сделки, отдельные кредиторы также не обращались с предложением об оспаривании договора купли-продажи к конкурсному управляющему. В связи с этим, по мнению суда, у З. не имелось оснований сомневаться в равноценности полученного должником встречного предоставления в виде 6,5 млн руб.

С постановлением окружного суда истец не согласился и направил жалобу в ВС РФ.

Позиция ВС РФ

ВС РФ, встал на сторону заявителя. Суд разъяснил, что положения п. 1-2 ст. 61.9 закона о банкротстве, согласно которым заявления об оспаривании сделок должника могут быть поданы конкурсным управляющим по решению собрания кредиторов направлены, в первую очередь, на расширение полномочий кредиторов. То есть, эта норма предоставляет им возможность понудить арбитражного управляющего к реализации ликвидационных мероприятий в ситуации, когда он неправомерно бездействует, уклоняясь от оспаривания сделок. Кроме того, суд обратил внимание на тот факт, что арбитражный управляющий обязан действовать в интересах должника и кредиторов добросовестно и разумно вне зависимости от того, обращались к нему кредиторы с какими-либо предложениями либо нет. Таким образом, делает вывод судья, довод окружного суда о том, что кредитор вправе обжаловать бездействие арбитражного управляющего лишь после отказа арбитражного управляющего от выполнения соответствующего решения собрания кредиторов или предложения отдельного кредитора, ошибочен.

Также ВС РФ отметил, что меры, направленные на пополнение конкурсной массы (в частности, с использованием механизмов оспаривания подозрительных сделок должника), планирует и реализует, прежде всего сам арбитражный управляющий. В связи с чем З. обязан был произвести оценку рыночной стоимости спорного имущества для решения вопроса о наличии оснований для оспаривания договора купли-продажи.

Таким образом, СК по экономическим спорам ВС РФ посчитала, что постановление суда Поволжского округа подлежит отмене, а определения суда первой и апелляционной инстанций по указанному делу остаются в силе.

Сделки в банкротстве: все возможности при их оспаривании

Актуальность вопроса

Достаточно большое количество арбитражных споров занимают дела по оспариванию сделок должника в рамках процедур банкротства, в том числе по основанию неравноценности встречного исполнения.

В соответствии с п. 1 ст. 61.2 закона о банкротстве сделка, совершенная должником в течение одного года до принятия заявления о признании банкротом или после принятия указанного заявления, может быть признана арбитражным судом недействительной при неравноценном встречном исполнении обязательств другой стороной сделки, в том числе в случае, если цена этой сделки и (или) иные условия существенно в худшую для должника сторону отличаются от цены и (или) иных условий, при которых в сравнимых обстоятельствах совершаются аналогичные сделки (подозрительная сделка).

Неравноценным встречным исполнением обязательств будет признаваться любая передача имущества или иное исполнение обязательств, если рыночная стоимость переданного должником имущества или осуществленного им иного исполнения обязательств существенно превышает стоимость полученного встречного исполнения обязательств, определенную с учетом условий и обстоятельств такого встречного исполнения обязательств.

При этом ни законом о банкротстве, ни в Постановлении № 63 не установлены критерии существенности отличия цены оспариваемой сделки от цены и (или) иных условий, при которых в сравнимых обстоятельствах совершаются аналогичные сделки.

Аналогии права

При определении существенности судами обычно применяются следующие аналогии права, в которых также упоминаются признаки кратности.

Анализ текущей судебной практики

Анализ решений арбитражных судов по вопросу «существенности расхождения» и неравноценности сделок в банкротстве уже проводился коллегами из юрфирмы «Кульков, Колотилов и партнеры» в статье «Неравноценные сделки в банкротстве: ключевые проблемы оспаривания». Для оценки существенности отличия цены от рыночной в рассматриваемой работе был проведен анализ 93 дел, которые дошли до Верховного суда в 2017–2018 годах. В статье по итогам анализа выведены диапазоны отклонений, когда суды считали цену однозначно завышенной (более 66%) или заниженной (более 37%) либо не признавали существенно искаженной (от минус 18% до плюс 35%), а также выделены диапазоны неопределенных решений, когда решения судов были различными. При этом указанная работа не включала анализ в разрезе объектов сделок, их характеристик, а также рынка объектов сделок, что, как правило, существенно влияет на возможные рыночные диапазоны отклонений.

Мы провели более глубокий анализ подобных дел, расширив временной диапазон до середины 2019 года. Было отобрано для анализа только 79 арбитражных дел, дошедших до ВС, и в которых была раскрыта рыночная и фактическая стоимость предмета договора. Следует отметить, что ни один спор не был передан на рассмотрение в коллегию по экономическим спорам ВС.

Анализ существенности расхождений в разрезе объектов

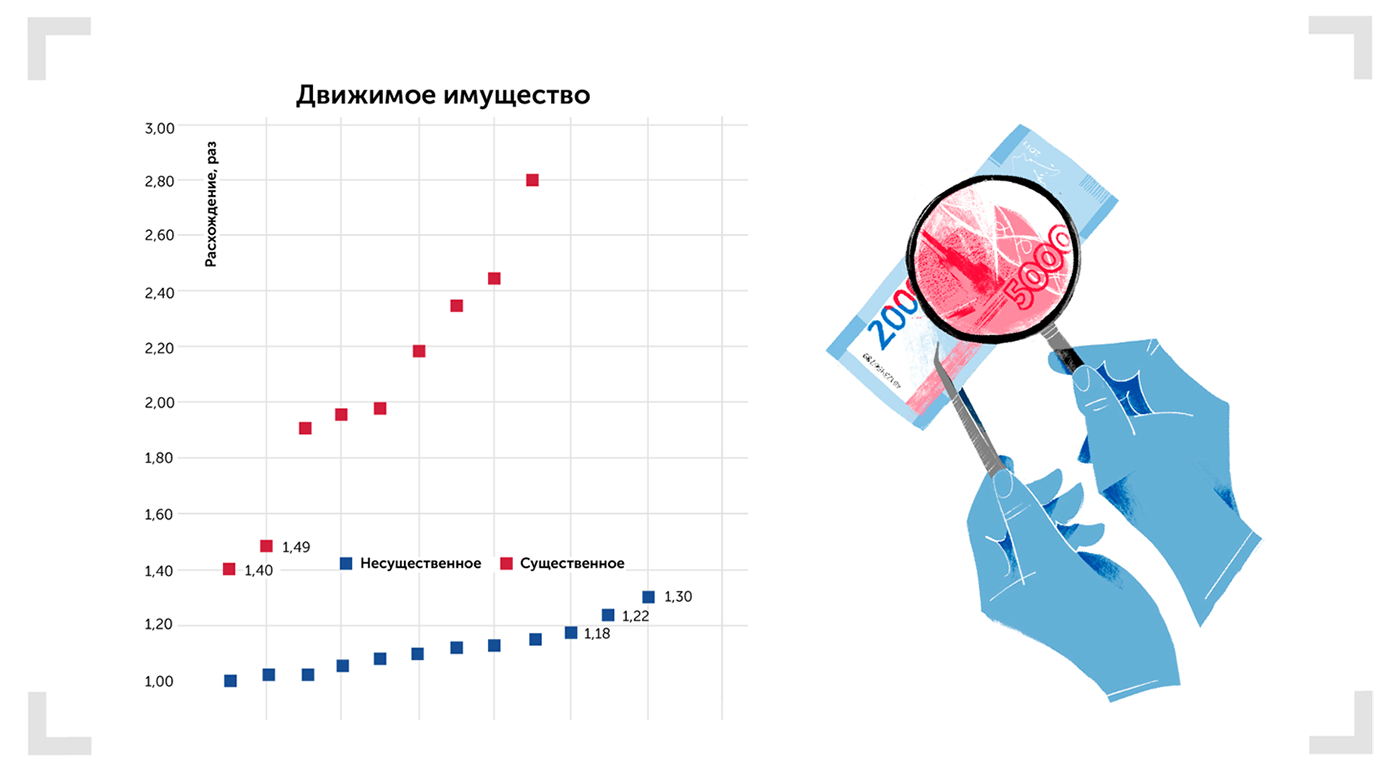

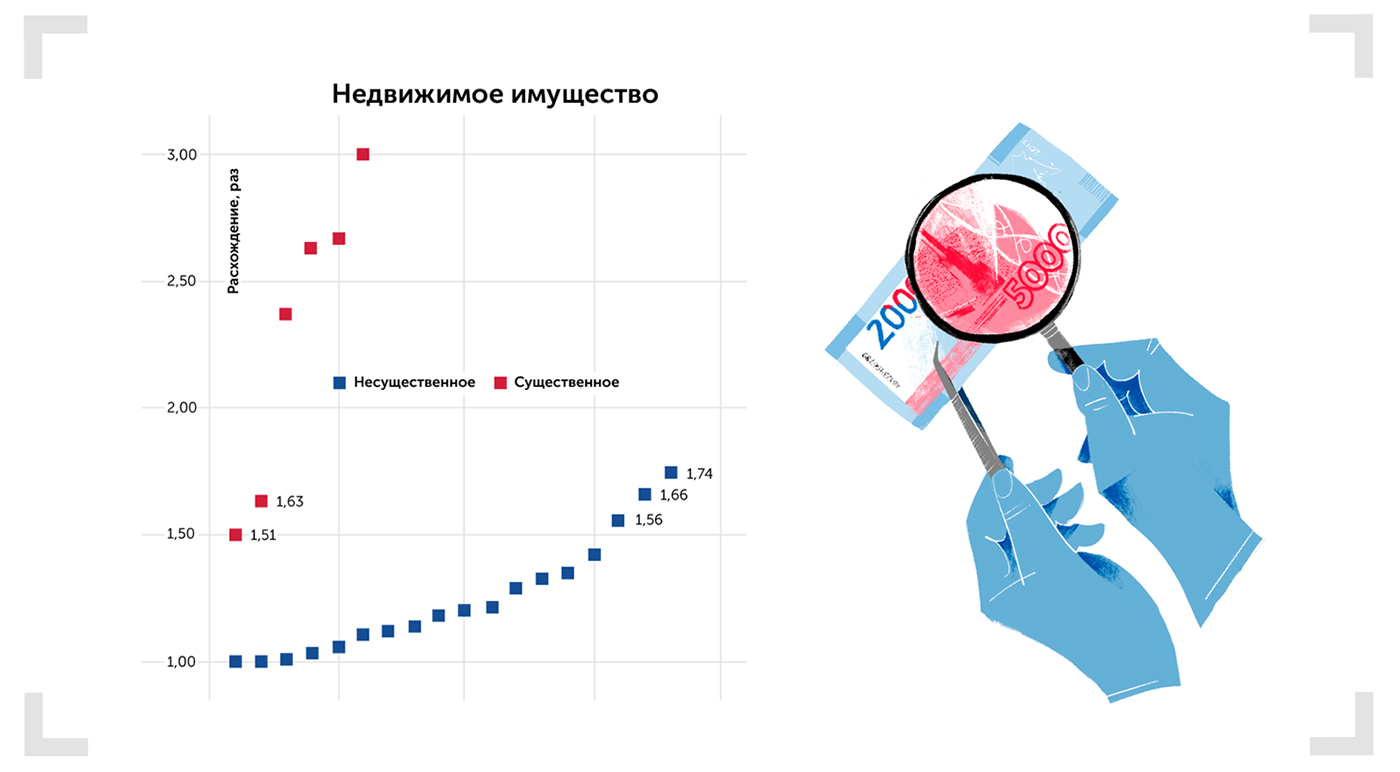

Проведенный более глубокий анализ в целом показал достаточно однозначные пороговые значения в разрезе объектов оценки, представленные далее в таблице.

Так как наиболее часто при вынесении решений судами степень существенности определяется через признак многократности, анализ проводился по значениям кратности расхождений.

Таблица № 1. Существенность расхождений в разрезе объектов оценки

Как видно из представленной таблицы, по движимому имуществу имелось достаточно много наблюдений анализа, при этом была четкая отсечка перехода расхождения из несущественного (1,3 раза) в существенное (1,4 раза).

Рисунок 1. Распределение расхождений по движимому имуществу.

Рисунок 1. Распределение расхождений по движимому имуществу.

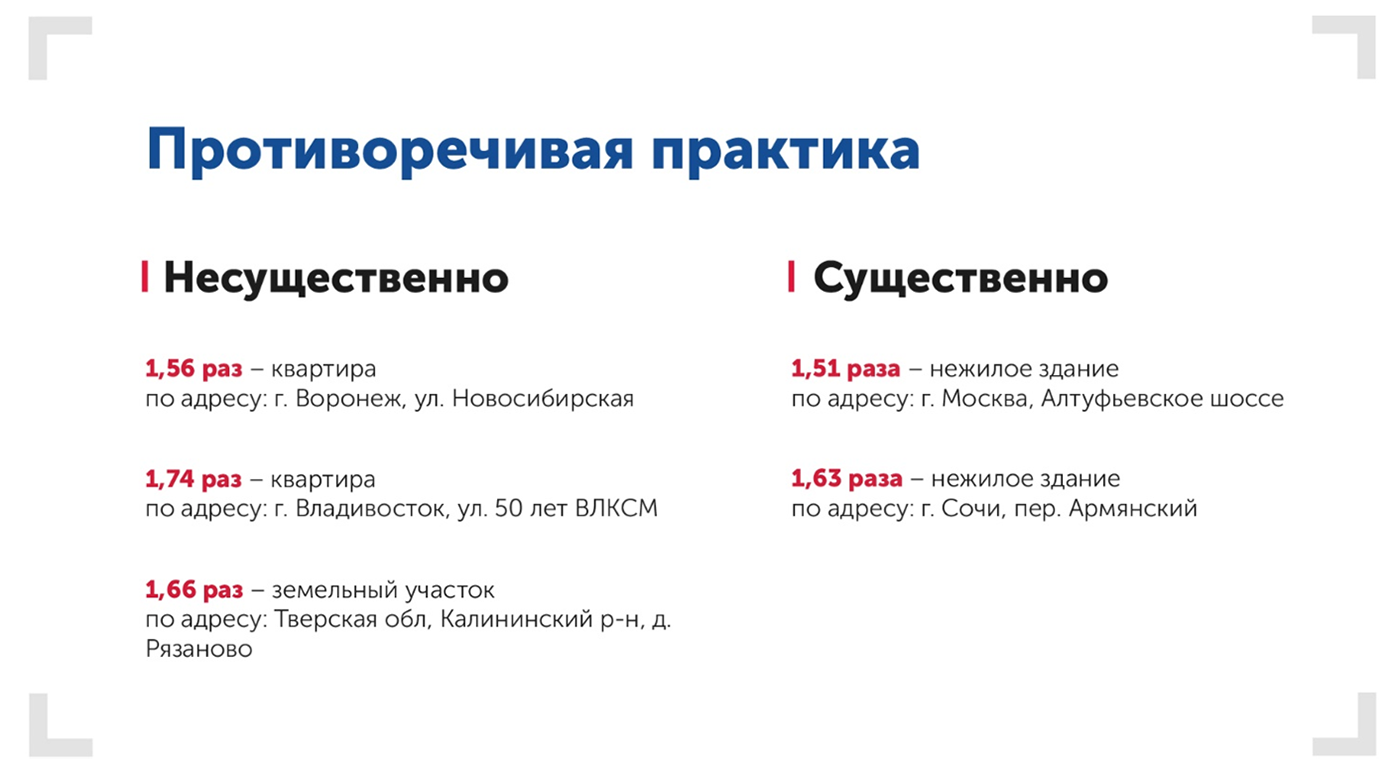

По недвижимости, как видно на диаграмме, наблюдается пересечение пяти наблюдений в диапазоне значений от 1,51 до 1,74.

Рисунок 2. Распределение расхождений по недвижимому имуществу.

Рисунок 2. Распределение расхождений по недвижимому имуществу.

Для понимания, является ли этот диапазон неким «диапазоном неопределенности» для судов или приведенные наблюдения имеют иные объяснения, детализируем их более подробно.

Представленная детализация позволяет говорить о следующем. Даже в отношении квартир расхождения в 1,56 и 1,74 раза признаны судами несущественными. Расхождения в размере 1,51 и 1,63, признанные судами существенными, выбиваются из логики кратности и не имеют простого объяснения. Однако обращает на себя внимание тот факт, что один объект находится в Москве, а другой – в Сочи, то есть в городах с достаточно развитыми рынками.

В отношении объектов, собранных в группу «Бизнес», и без графического анализа видно, что, с одной стороны, имеющихся наблюдений недостаточно для однозначных выводов, с другой – что они вписываются в общую логику распределения по признаку кратности. В частности, качественный переход наблюдается в значениях 1,4–2,5.

Можно сделать вывод, что в случае кратного (например, в два раза) отличия цен сделок от установленной судами рыночной стоимости расхождение с высокой степенью вероятности будет признано судом существенным и, соответственно, встречное исполнение – неравноценным. Для движимого имущества высока вероятность признания расхождения существенным уже на уровне 1,4 раза. Для недвижимости также существуют риски признания расхождения существенным от 1,5.

Типовой подход не всегда работает

Важно понимать, что такой упрощенный подход к оценке существенности расхождений не всегда экономически обоснован. Рыночная стоимость, как правило, устанавливается в рамках судебной экспертизы как расчетная величина на основе рыночных данных в рамках определенных подходов оценки, в которых погрешность расчетов связана с такими факторами, как неопределенность прогнозов денежных потоков, (не) развитость рынка, значительный размер корректировок в расчетах и т. д. Приведем несколько примеров, когда кратность может быть объективным следствием высокой погрешности расчетов:

1. Земельные участки, не имеющие развитого рынка, для которых стоимость определяется методами остатка, выделения или предполагаемого использования. В данных методах для получения стоимости земельного участка из стоимости объекта недвижимости вычитается стоимость строений, что при малой доле стоимости земельного участка дает значительную погрешность.

2. Специализированные объекты. Это могут быть как объекты производственного назначения (например, трансформаторные, насосные, бойлерные), так и непроизводственного (например, стадионы, детские садики).

3. При оценке нематериальных активов расчет часто проводится на основе модели оценки бизнеса с дальнейшим выделением доли, приходящейся на такой актив, при этом к погрешности прогнозов денежных потоков от бизнеса добавляется погрешность установления доли такого актива.

Возможна и обратная ситуация, когда на развитых рынках (например, автомобилей, типовых квартир) в крупных городах расхождение менее чем в два раза может также иметь признаки существенности.

Как можно устанавливать существенность расхождений в судебных спорах?

По итогам проведенного анализа можно сделать выводы, что, с одной стороны, имеют место некоторые сложившиеся ориентиры существенности расхождений, с другой – есть значительное количество неоднородной судебной практики из-за субъективности оценки судами.

Существенно ли расхождение рыночной цены и цены сделки по конкретному объекту на конкретную дату, в конкретном регионе и при прочих индивидуальных параметрах, это вопрос экономический. Так же, как определение величины рыночной стоимости и границ ее возможного интервала.

На практике такой подход может применяться следующим образом. Как правило, в рамках судебных споров по оспариванию сделок назначается судебная оценочная экспертиза по вопросу определения рыночной стоимости объекта оспариваемой сделки. Первый вариант – это ставить вместо одного два вопроса на судебную экспертизу:

Вопрос определения существенности расхождения двух значений цены для одного объекта оценки имеет несколько методических подходов к решению в оценочной практике и научно-методической литературе. Данный вопрос может успешно решаться оценщиком на основании экономической сути.

Второй вариант – это ставить один вопрос перед судебным экспертом:

В таком случае эксперт-оценщик определяет рыночную стоимость не как единственное значение, а интервал возможной рыночной стоимости. Решение относительно существенности отличия цены сделки от рыночной стоимости автоматически может приниматься судом в зависимости от нахождения цены сделки в этом определенном оценщиком интервале рыночной стоимости либо же вне его. Соответственно, если значение цены сделки лежит вне интервала возможной рыночной стоимости, расхождение существенное и сделка подлежит признанию недействительной. По сути, оценка расхождения в данном случае происходит между ценой сделки и значением середины интервала рыночной стоимости – это обычно то значение, которое определяется как единственное для рыночной стоимости. А границы интервала задают возможное несущественное отклонение от этого серединного значения рыночной стоимости.

Если же значение цены сделки лежит внутри интервала возможной рыночной стоимости, то цена сделки получается одним из вариантов рыночной стоимости и не имеет существенного отклонения от значения середины интервала.

Также отметим, что вопрос определения возможного интервала рыночной стоимости для всех видов объектов оценки имеет методические подходы к решению в оценочной практике и научно-методической литературе. Соответственно, может успешно решаться оценщиком.

Дополнительные возможности по оспариванию сделок по ст. 61.2

У сторон такого судебного спора появляется дополнительная возможность для борьбы. Как отмечалось выше, в ходатайстве о назначении судебной экспертизы можно указывать два вопроса либо один, но про интервал рыночной стоимости. Скорее всего, суды во многих случаях будут консервативны и будут назначать судебную экспертизу по одному вопросу об определении просто рыночной стоимости.

Но, во-первых, судебный эксперт может определить рыночную стоимость в виде интервала, а тогда можно будет соответствующим образом сформировать позицию, как было описано выше.

Во-вторых, в случае определения рыночной стоимости в консервативном варианте в виде конкретного значения можно привлекать специалиста по вопросу определения существенности отличия цены сделки от определенной рыночной стоимости. Заключение специалиста на эту тему можно приобщить к материалам дела и тем самым либо повлиять на мнение суда относительно вопроса существенности, либо спровоцировать назначение дополнительной экспертизы по вопросу, существенно ли отличие цен.

Дополнительная возможность реализуется в том, что помимо борьбы за определение рыночной стоимости через досудебные оценки, рецензии, судебные экспертизы, оспаривание судебных экспертиз и назначение повторных судебных экспертиз появляется возможность с использованием тех же самых инструментов открыть «второй фронт» по вопросу существенности отклонения, если первый по вопросу величины рыночной стоимости проигран.

Авторы:

Владимир Лебединский

Первый вице-президент Ассоциации «СРОО «Экспертный совет»

Особенности оценки имущества в деле о банкротстве

10 Августа 2016

Сегодня мы остановим свое внимание на таком аспекте процедуры банкротства, как оценка имущества должника, подлежащего реализации на торгах.

Все кредиторы понимают, что в идеале банкротство должно завершиться погашением их требований к должнику. Денежные средства для такого погашения появляются у неплатежеспособного должника не иначе, как вследствие продажи принадлежащего ему имущества другим лицам. В банкротстве такая продажа происходит в форме торгов, которые проводит арбитражный управляющий.

Однако, даже в случае реализации всего имеющегося у должника имущества вырученных денег может не хватить для удовлетворения требований всех кредиторов. Такой риск существует всегда. Минимизировать его можно только путем контроля за установлением начальной стоимости имущества, выставленного на торги, ведь занижение стоимости на этой стадии значительно уменьшает шансы кредиторов на полное погашение их требований.

Первичная стоимость имущества, выставленного на торги, может быть определена с помощью независимого оценщика (именно «может», но не «обязана»). Привлечение оценщика к процедуре банкротства иногда является обязательным, такие случаи оговорены в законе.

Деятельность оценщика в процедуре банкротства немного отличается от иных случаев оказания оценочных услуг. Специального правового регулирования на федеральном уровне порядок оказания оценочных услуг в банкротстве не получил. Поэтому проведение оценки стоимости имущества по делам о банкротстве регламентируется общими положениями законодательства об оценочной деятельности и федеральными стандартами оценки. Все же ряд нюансов в данной деятельности имеется и на них стоит обратить внимание.

Объект оценки ничем не ограничен

Никто не может предугадать, какое имущество принадлежит тому или иному должнику, а потому унифицировать подход к оценке имущества должника в банкротстве практически невозможно. На федеральном уровне разработан ряд стандартов оценки, которые устанавливают специальные правила для оценки того или иного вида объекта (недвижимого имущества, акций и долей, нематериальных активов и так далее). Поэтому оценщик, сталкиваясь с необходимость оценки объекта, для которого имеются специальные правила, пользуется ими наряду с общими положениями закона об оценочной деятельности.

Вид определяемой стоимости

Перед тем, как приступать к оценке, для оценщика формулируется задание на оценку, которое является неотъемлемой частью договора на проведение оценки. Именно в задании на оценку содержатся все необходимые сведения, указания и вопросы к оценщику. В частности, особенно важно указать в задании какой вид стоимости надлежит установить оценщику. В рамках процедуры банкротства, как правило, устанавливается либо рыночная, либо ликвидационная стоимость имущества. Ликвидационная стоимость всегда ниже рыночной, потому что предполагает учет сжатых сроков для реализации объекта оценки. Рыночная стоимость устанавливается, когда отсутствуют какие-либо чрезвычайные обстоятельства, то есть вынужденность продажи. Сама суть торгов предполагает ограниченные сроки продажи и обязательность отчуждения, поэтому чаще устанавливается ликвидационная стоимость объекта оценки.

Как видно из предыдущего пункта, конечная величина стоимости напрямую зависит от сроков реализации имущества. Таким образом, большое значение при оценке имущества в рамках банкротства приобретает срок, оставшийся до окончания конкурсного производства, в который необходимо реализовать объект оценки на торгах. Чем он больше, тем по более высокой цене можно реализовать имущество должника, так как при наличии большого временного отрезка для реализации возможно установление рыночной стоимости имущества, которая всегда превышает ликвидационную.

Обязательность привлечения оценщика

Как уже ранее отмечалось, в ряде случаев привлечение оценщика к определению стоимости имущества, подлежащего реализации, является обязательным, то есть право арбитражного управляющего на привлечение оценщика трансформируется в его обязанность. В законе указано несколько таких случаев:

– должником является унитарное предприятие;

– должником является акционерное общество, более двадцати пяти процентов голосующих акций которого находится в государственной или муниципальной собственности.

Также подлежит обязательной оценке независимым оценщиком имущество, являющееся предметом залога, и движимое имущества, балансовая стоимость которого на последнюю отчетную дату, предшествующую дате подачи заявления о признании должника банкротом, превышает сто тысяч рублей.

Особенности отчета об оценке

Обязательность привлечения оценщика, описанная в предыдущем пункте, влечет за собой еще одно юридически важное последствие. В случае, если должником является унитарное предприятие или акционерное общество, более двадцати пяти процентов голосующих акций которого находится в государственной или муниципальной собственности, к отчету об оценке необходимо приложить заключение Росимущества на подготовленный отчет. Для подготовки заключения проводится анализ отчета на предмет его соответствия закону и сведениям, представленным в отчете и содержащимся в комплекте документов. Росимущество в течение 30-ти дней принимает либо положительное решение насчет отчета об оценке, либо отрицательное. В любом случае подготовленное заключение направляется арбитражному управляющему. В случае дачи положительного заключения или, наоборот, отсутствия заключения по каким-то причинам собрание кредиторов или комитет кредиторов устанавливает начальную цену продажи имущества должника на основании рыночной стоимости такого имущества, определенной в соответствии с отчетом об оценке.

Как видим, оценка имущества в деле о банкротстве имеет свои особенности, однако в связи с разнородностью имущества, которое может иметься у должника, необходимости в разработке отдельного стандарта оценки имущества, подлежащего реализации на торгах в ходе банкротства, нет необходимости. Эти нюансы просто следует знать и учитывать, чтобы лучше разобраться в сути происходящих событий в процедуре банкротства.

Как проводят оценку имущества при банкротстве в 2021 году

- Опись имущества должника

- Оценка имущества должника при банкротстве

- Как осуществляется оценка имущества?

- Можно ли доверять оценке финансового управляющего?

- Заключительный этап: организация торгов и проведение расчетов

Большинство дел о банкротстве граждан осуществляется через реализацию имущества — процедуру, подразумевающую изъятие собственности должника с целью расчета по долговым обязательствам. Соответственно, если у банкрота действительно есть ценности — обязательно формируется конкурсная масса, а также проводится оценка имущества должника при банкротстве. Рассмотрим, какие нюансы необходимо знать банкроту и как подготовиться к оценке своего имущества.

Узнать, как гарантированно освободиться

от долгов через банкротство

Опись имущества должника

Опись — неотъемлемая часть банкротной документации. В ней перечисляется все имущество должника, принадлежащее ему, находящееся в собственности или в залоге. Нажитое за годы брака также включается в опись. Порядок ее проведения отличается — в зависимости от того, кто подал на банкротство.

- если инициатором банкротства был кредитор, опись имущества проводится финансовым управляющим, назначенным судом.

- если инициировал банкротство сам должник, то опись имущества проводит сам должник; он обязан составить список собственности, которой владеет (транспортные средства, недвижимость, драгоценности и так далее), и передать его финуправляющему.

Так или иначе, ответственность за опись и последующую проверку представленного имущества несет финансовый управляющий.

Также он обязательно проверяет:

- есть ли сокрытое имущество: например, заграничные банковские счета, регистрация собственности в других странах. Если должник решит скрыть имущество, и это будет обнаружено, то недобросовестного банкрота могут привлечь к ответственности. Долги в таком случае списаны не будут;

- есть ли признаки преднамеренности и фиктивности банкротства — такие действия подпадают под уголовную ответственность;

- совершались ли подозрительные сделки, которые можно оспорить.

Далее формируется конкурсная масса, куда входит вся собственность должника. Процедура имеет ряд особенностей:

-

Из конкурсной массы обязательно исключается собственность, защищенная положениями ст. 446 ГПК РФ. То есть в банкротстве не может быть продано в счет долгов единственное жилье, оборудование для работы и профессиональной деятельности, объекты сельского хозяйства, бытовые предметы, продукты, наличные деньги на ведение хозяйства.

Впрочем, летом 2021 года судом был создан прецедент, когда единственное жилье банкрота было реализовано на торгах, а взамен бывшему собственнику приобрели другое, поскромнее. Разница же пошла на оплату требований кредиторов. Закон по-прежнему защищает единственную квартиру или дом, но, как мы видим, в зависимости от обстоятельств возможны отступления.

Важно! Предмет залога не защищен иммунитетом единственного жилья. Впрочем, это касается не только недвижимости (ипотечных договоров), но и автокредитов и так далее. Такое имущество подлежит включению в конкурсную массу и последующей реализации.

Напомним, оспариваются далеко не все сделки. Какая из них тогда считается подозрительной?

- договор, стоимость объекта которого явно ниже рыночной;

- договор, где второй стороной сделки выступает лицо, состоящее в родственных связях с должником.

В результате формируется полноценный документ с описью имущества, где оно перечисляется с полным техническим описанием.

Это может быть указание:

- кадастрового номера;

- идентификационного кода;

- изготовителя;

- марки;

- плана объекта недвижимости;

- месторасположения недвижимости;

- основания возникновения прав собственности;

- информации о состоянии предмета.

Оценка имущества должника при банкротстве

Далее, когда готов документ по описи имущества, осуществляется оценивание, которое может проводиться:

- финансовым управляющим;

- независимыми экспертами.

Чаще всего оценку осуществляет финуправляющий. Это дешевле, быстрее и выгоднее для всех сторон процесса. Однако в случае, если кто-то из участников дела посчитал, что оценка несправедлива, и выразил возражения, привлекается независимая экспертиза. Оплачивает услуги экспертов приглашающая сторона.

Важно! В некоторых случаях инициатором проведения профессиональной экспертизы выступает сам управляющий. В таком случае он же и оплачивает расходы.

Как осуществляется оценка имущества?

Вопрос, как проводится профессиональная экспертиза, мы опустим, поскольку деятельность таких специалистов регламентируется законодательно. Они также руководствуются международными стандартами и подходами к оцениванию, принятыми в их среде.

Если имущество оценивает финуправляющий, он обязательно ориентируется на рыночную стоимость объекта и степень его износа.

Например, если оценка проводится в отношении автомобиля, то оценивается изначальная цена машины аналогичной модели и проводится анализ ее текущего состояния: делался ли ремонт, есть ли недостатки во внешнем виде, каково состояние КПП/мотора/кузова/салона. На основании полученных данных формируется окончательная стоимость.

Финуправляющий в процессе оценки также учитывает следующие моменты:

- рыночную оценку собственности (ориентируясь на соответствующие ресурсы по продаже аналогичных объектов);

- затраты, понесенные после приобретения имущества должником; если в доме был сделан ремонт, достроены баня и гараж, облагорожен участок — все эти траты берутся в расчет при формировании конечной цены;

- потенциальную прибыль (если дом расположен в туристическом месте, учитывается, сколько можно заработать на сдаче объекта в аренду туристам).

После формирования конечной стоимости оценка предъявляется всем остальным участникам дела: кредиторам, должнику. Если кто-то из них посчитает, что данные несправедливы, то могут быть приглашены независимые эксперты. Окончательная оценка будет выставлена посредством формирования экспертного заключения.

Помощь в поиске подходящего

финансового управляющего

Можно ли доверять оценке финансового управляющего?

Как правило, финуправляющий старается в итоге выявить максимальную стоимость имущества. В этом заинтересованы не только должник и кредиторы, но и сам управляющий — согласно положениям Закона о банкротстве, его вознаграждение зависит от стоимости проданного имущества — ему достанется 7% от реализованной собственности.

Отметим, что изначально законодатели определили управляющим только 2%, однако, после волны протестов в 2016 году, в порядок были внесены изменения, поскольку управляющие попросту отказывались от такой работы, аргументируя свое нежелание недостойной оплатой.

Таким образом, процедура реализации имущества должника приносит управляющему:

- обязательное вознаграждение в виде 25 000 рублей (оплата осуществляется в момент подачи заявления в суд, расходы оплачивает инициатор процесса);

- 7% от реализованной собственности банкрота.

С другой стороны, завышение стоимости может привести к неликвидности имущества. Если цена не соответствует реальному состоянию объекта, торги не состоятся. Соответственно, важно, чтобы в этом вопросе был соблюден баланс.

Практика показывает, что управляющие практически не заинтересованы в процессах, где у должника нет имущества под реализацию. Например, когда за банкротством обращается пенсионерка, у которой в собственности только единственное жилье и обстановка в квартире. С гораздо большим интересом рассматриваются дела, где у должников есть ипотечное жилье, другое дорогостоящее залоговое имущество или несколько объектов недвижимости.

Заключительный этап: организация торгов и проведение расчетов

После проведения оценки финуправляющий должен спланировать:

- сроки торгов;

- начальную стоимость объектов конкурсной массы;

- порядок продажи имущества.

На составление плана у него есть примерно 30 календарных дней. Далее вместе с описью управляющий подает план на рассмотрение суда. Документ может быть принят или же отправлен на последующую доработку, если суд сочтет, что нарушены какие-то законодательные нормы.

Реализация может осуществляться двумя способами:

- Прямая продажа. Если стоимость объекта не превышает 100 000 рублей, финуправляющий может продать его через частные объявления, опубликовав их на соответствующих сайтах. Обычно таким способом продаются телевизоры, компьютерная техника, украшения, другие относительно недорогие предметы.

- Электронные торги. Если стоимость определенного имущества составляет больше 100 000 рублей, то задачей управляющего является организация торгов. Они проводятся на специальных площадках через организаторов. Поучаствовать в торгах могут лица, имеющие регистрацию на таких ресурсах и электронно-цифровую подпись. В некоторых случаях от участников требуют внесения задатка в денежной сумме.

Так, если в процедурах банкротства необходимо проводить торги, то управляющий обязан придерживаться следующего порядка действий:

- Поиск организатора торгов — обычно им выступает компания/организация.

- Публикация сведений о торгах в ЕФРСБ и печатном издании «Коммерсантъ».

- Выставление собственности с дальнейшим повышением цены.

- Если продажа не состоялась, на следующем этапе торгов стоимость снижается до 15%.

- Если продажа опять не увенчалась успехом, стоимость снижается до 20-30% и больше. Таким образом, в результате цена сильно снижается, и покупатели имеют хорошие шансы приобрести собственность с выгодой.

Далее, после завершения организационных мероприятий подсчитывается количество средств, поступивших от продажи. Из них вычитаются:

- судебные расходы;

- 7% выручки от проданной собственности в качестве вознаграждения для управляющего;

- 80% от реализованного залогового имущества вручается залоговому кредитору (например, если продалась квартира по ипотечному договору, то 80% от суммы вручаются банку, который и выдал эту ипотеку);

- 50% от проданного совместного имущества (если банкрот в браке) вручаются второму супругу;

- остальные средства распределяются между оставшимися кредиторами.

Что будет с собственностью, от которой не удалось избавиться в банкротстве физических лиц?

Предусмотрен следующий порядок:

- Кредиторам будет предложено забрать оставшуюся собственность в счет оплаты долга по стоимости, которая была определена посредством оценки.

- Если от кредиторов последовал отказ, то финуправляющий должен передать оставшееся имущество банкроту. При этом будет оформлен официальный акт приема-передачи такой собственности.

Соответственно, если вырученных средств не хватило для проведения расчетов и погашения, оставшиеся долги будут списаны на завершающем судебном заседании. С этого момента все претензии к должнику считаются снятыми и погашенными.

После признания банкротства и снятия всех долговых претензий банкрот может снова приобретать собственность, осуществлять материальные сделки, пользоваться услугами банков. Кредиторы не вправе предъявлять ему претензии после вынесения окончательного судебного постановления.

Заметим, что по такой же схеме осуществляется и банкротство ИП, ведь предприниматели тоже относятся к категории физических лиц.

Списать долги через банкротство физлиц

Если у вас возникла необходимость в признании финансовой несостоятельности, но при этом вы хотите знать, что будет с имуществом — обратитесь за консультацией к нашим юристам! Мы расскажем о рисках и возможностях, а также поможем обанкротиться с минимальными потерями. Позвоните нам или напишите в онлайн-чат.

Поможем законно списать долги

Наш юрист перезвонит через 40 секунд и проконсультирует. Это бесплатно

Видео по банкротству физических лиц от Верховного Суда

Финансовый анализ при банкротстве предприятия

Прежде чем принять решение о признании должника банкротом, на предприятии вводится процедура наблюдения, применяемая к должнику в целях обеспечения сохранности имущества, проведения анализа финансового состояния, составления реестра требований кредиторов и проведения первого собрания кредиторов. Таким образом, одна из основных задач в процедуре наблюдения — проанализировать финансовое состояние предприятия и сделать вывод о возможности (невозможности) восстановления платежеспособности для решения дальнейшей судьбы должника.

Если собрание кредиторов на основании проведенного анализа примет решение восстановить платежеспособность должника, то вводят процедуру финансового оздоровления или внешнего управления. Если в ходе наблюдения будет выявлена невозможность восстановить платежеспособность или в результате антикризисных процедур не удалось достичь желаемых параметров, вводится окончательная процедура — конкурсное производство.

Цель конкурсного производства — реализовать имущество должника и удовлетворить требования кредиторов в той мере, в которой это возможно с точки зрения законодательства. Завершение конкурсного производства приводит к ликвидации должника — юридического лица и прекращению всех его обязательств.

Обратите внимание. Анализ финансового состояния должника проводится в целях определения стоимости принадлежащего должнику имущества для покрытия судебных расходов, расходов на выплату вознаграждения арбитражным управляющим, а также определения возможности (невозможности) восстановления платежеспособности должника и обоснования целесообразности введения последующих процедур банкротства.

Проведем анализ финансового состояния банкрота на примере ООО «Березовское» (лесозаготовительное предприятие), на котором в 2011 г. была введена процедура наблюдения.

Обратите внимание. Общий анализ финансового состояния предприятия начинают с определения изменений стоимости имущества и общей суммы источников его формирования в динамике, то есть сравнивают эти показатели в стоимостном выражении на начало и конец отчетного периода.

Также сравнивают различные виды активов и источников их образования в динамике. В конечном итоге оценивают, как повлияли количественные и структурные изменения в имуществе предприятия и источниках формирования на его финансовое положение. Анализировать баланс удобнее в агрегированном (укрупненном) виде (табл. 1).

Таблица 1. Агрегированный баланс ООО «Березовское», тыс. руб.

В результате проведенного анализа баланса предприятия можно сделать следующие выводы:

- валюта баланса за период с 01.01.2008 по 01.04.2011 уменьшилась на 58 614 тыс. руб., уменьшение происходило неравнозначными темпами;

- внеоборотные активы уменьшились на 20 343 тыс. руб., стоимость запасов за весь анализируемый период — на 5624 тыс. руб., дебиторская задолженность — на 32 667 тыс. руб.; при этом кредиторская задолженность увеличилась на 90 156 тыс. руб., а капитал и резервы уменьшились на 148 514 тыс. руб.;

- стоимость прочих составляющих баланса за весь период не претерпела существенных изменений.

Предварительные выводы анализа баланса свидетельствуют о том, что ООО «Березовское» не имело собственных средств в течение всего анализируемого периода.

Коэффициент ликвидности

Одним из приемов анализа платежеспособности предприятия является оценка ликвидности бухгалтерского баланса. Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Анализ ликвидности баланса осуществляется путем сравнения средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от скорости превращения в денежные средства (то есть от степени ликвидности) активы предприятия подразделяются на следующие группы:

- А1 — наиболее ликвидные активы. В данную группу включаются денежные средства в кассе предприятия, на расчетном, валютном и других счетах в банках и краткосрочные финансовые вложения в ценные бумаги;

- А2 — быстрореализуемые активы. К их числу относятся товары отгруженные, дебиторская задолженность и прочие оборотные активы;

- A3 — медленно реализуемые активы: сырье, материалы и другие ценности; животные на выращивании и откорме; затраты в незавершенном производстве; готовая продукция и товары для перепродажи; НДС; долгосрочные финансовые вложения в ценные бумаги; займы, предоставленные другим предприятиям на срок более 12 месяцев;

- А4 — труднореализуемые активы: нематериальные активы; основные средства; незавершенное строительство; долгосрочные финансовые вложения в уставные фонды других предприятий.

Пассивы баланса группируются по степени срочности их оплаты в следующем порядке:

- П1 — наиболее срочные обязательства: кредиторская задолженность; ссуды, не погашенные в срок;

- П2 — краткосрочные пассивы: краткосрочные кредиты и займы, за исключением не погашенных в срок;

- П3 — долгосрочные пассивы: долгосрочные кредиты и займы, за исключением не погашенных в срок;

- П4 — постоянные пассивы: источники собственных средств, за исключением убытков и расходов будущих периодов.

Для определения ликвидности баланса следует сопоставить итоги приведенных выше групп по активу и пассиву. Баланс признается абсолютно ликвидным, если соблюдаются следующие неравенства:

Для ООО «Березовское» коэффициент модели Альтмана будет иметь значение:

Z = –0,3877 – 1,0736 x 0,097 + 0,579 x (217 822 / 40 025) = 2,66.

ООО «Березовское» не имеет возможности восстановить свою платежеспособность и его ожидает банкротство.

Одна из функций арбитражного управляющего, которую он должен выполнить в процессе финансового анализа, — оценка достаточности имущества должника для покрытия судебных расходов и вознаграждения арбитражного управляющего.

Для этого необходимо стоимость имущества должника, которое может быть реализовано, привести к рыночной с помощью оценочных коэффициентов (табл. 7).

Таблица 7. Рыночная стоимость имущества ООО «Березовское»

| Наименование актива | Стоимость по балансу, тыс. руб. | Коэффициент рыночной стоимости | Реализационная стоимость, тыс. руб. |

| Внеоборотные активы | 18 832,0 | 0,5 | 9 416,0 |

| Запасы | 1539,0 | 0,8 | 1231,2 |

| Дебиторская задолженность | 19 558,0 | 0,7 | 13 690,6 |

| Всего | 39 929,0 | 2 | 24 337,8 |

Таким образом, рыночная стоимость имущества, находящегося на балансе ООО «Березовское», составляет 24 337,8 тыс. руб. Данную сумму необходимо сопоставить с планируемыми судебными расходами и суммой вознаграждения арбитражного управляющего на весь период конкурсного производства, и сделать вывод о том, хватит ли средств для их покрытия.

Рыночная стоимость и цена продажи имущества при банкротстве

Практика показывает, что в ходе процедур банкротства в качестве начальной цены реализации всегда принимается рыночная стоимость, указанная в отчете оценщика, если услуги оценщика использовались. Приэтом в пункте 3 статьи 139 и пункте 6 статьи 110 Федерального закона от 26 октября 2002 года No 127-ФЗ «О несостоятельности (банкротстве)» указано, что начальная цена продажи определяется решением собрания кредиторов или комитета кредиторов с учетом рыночной стоимости имущества должника, определенной в соответствии с отчетом оценщика (за исключением продажи имущества – предмета залога).

Подразумевается, что кредиторы не обязаны использовать рыночную стоимость, указанную в отчете оценщика, а могут принять решение установить иное значение.

В общем случае первые торги проводятся в форме аукциона посредством увеличения начальной цены на шаг аукциона. В случае признания торгов несостоявшимися и незаключения договора купли-продажи с единственным участником торгов объявляются повторные торги. При этом начальная цена продажи устанавливается на 10 процентов ниже первоначальной цены (см. [1]).

Интересные данные приводятся в Статистическом бюллетене ЕФРСБ (Единый фе-деральный реестр сведений о банкротстве) [2]. С 2016 года доля состоявшихся торгов в ходе открытого аукциона (первые и вторые торги) находится в диапазоне 5–7 процентов (см. рис. на след. стр.).

Подобные данные приводятся в исследовании «Анализ торгов по банкротству и ак-тивности электронных торговых площадок» [3], здесь также установлено, что за период с 2011 по 2019 год открытые аукционы состоялись только в 6 процентах случаев.

Если первые две стадии торгов признаны несостоявшимися, то имущество должника подлежит продаже посредством публичного предложения, в ходе которого происходит поэтапное снижение цены продажи.

Согласно Статистическому бюллетеню [2] реализовать имущество должников удается только при публичном предложении (третьи или четвертые торги) со снижением цены на 60–70 процентов (после ее снижения на 10 процентов на повторных торгах). В соответствии с исследованием [3] изменение цены в ходе публичного предложения с 2016 по 2019 год находится в диапазоне 65–67 процентов.

Но еще более интересно понаблюдать дальнейшую судьбу такого имущества. Из своего опыта оценки для целей реализации имущества в конкурсном производстве могу привести следующие примеры.

В августе 2013 года в Новосибирске был оценен участок площадью 4,5 гектара, рыночная стоимость составила 78 миллионов рублей. Участок смогли реализовать только посредством публичного предложения в январе 2014 года за 35 миллионов рублей.

Но впоследствии объявление о продаже этого участка появилось на местном сайте. Новый собственник немного «улучшил» характеристики участка: была снижена кадастровая стоимость и составлен эскизный проект. Срок актуальности объявления – с 18 ноября 2014 года по 21 августа 2018 года. Последняя цена в объявлении составляла 150 миллионов рублей.

В апреле 2015 года в городе Бийске Алтайского края мной была определена рыночная стоимость участка площадью 2,3гектара, которая составила 26,5 миллиона рублей. В марте 2016 года участок был продан на торгах за 7,3 миллиона рублей. Через некоторое время участок был выставлен на продажу за 80 миллионов рублей.

В рассмотренных примерах на стоимость влияет фактор вынужденной/обязательной продажи. Это обстоятельство позволяет предположить, что во многих случаях имущество на торгах продается по цене, не соответствующей рыночной стоимости. Речь идет в первую очередь о недвижимости и имущественных комплексах, требующих и более длительного периода продажи, и более серьезного маркетинга. Рынок потенциальных покупателей крупных и дорогих объектов ограничен, тем более в регионах.

Обычные покупатели на рынке недвижимости и другого имущества мониторят в основном специализированные сайты объявлений и риелторские базы в своем регионе, а не торговые площадки, которых по данным бюллетеня [2] почти 50. Участие же в торгах имуществом предприятий банкротов – это самостоятельный и прибыльный бизнес. В Статистическом бюллетене [2] также можно обратить внимание на данные, представленные в таблице.

То есть на одного участника приходится в среднем около 3-х лотов, а во 2-м квартале 2018 года это значение составляло более 6 (см. [4]).

Заинтересованные лица отслеживают появление крупных лотов, на которые, скорее всего, спрос будет ограничен. Они дожидаются стадии публичного предложения и значительного снижения цены, и когда актив будет существенно недооценен, выкупают его для перепродажи. Из-за фактора обязательной продажи в соответствии с порядком проведения торгов цена снижается поэтапно и существенно.

Приказом Министерства экономического развития Российской Федерации от 17 ноября 2016 года No 721 был утвержден Федеральный стандарт оценки «Определение ликвидационной стоимости (ФСО No 12)», в пункте 4 которого указано, что он применяется для оценки в ходе процедур банкротства. В соответствии со статьей 3 Федерального закона от 29 июля 1998 года No 135-ФЗ «Об оценочной деятельности в Российской Федерации» ликвидационная стоимость – расчетная величина, отражающая наиболее вероятную цену, по которой объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции объекта оценки для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества. Как уже было показано, арбитражного управляющего интересует именно рыночная стоимость и только такой вид стоимости указывается в задании на оценку (см. [1]), поэтому ФСО No 12 не применяется (см. п. 2 ФСО No 12). Но участвующие в торгах покупатели не хотят приобретать актив по цене, соответствующей рыночной. Как следствие, торги в ходе открытого аукциона более чем в 90 процентах случаях признаются несостоявшимися и цена сделки оказывается значительно ниже.

Существуют более 20 методик определения ликвидационной стоимости, которые учитывают фактор вынужденной продажи и (или) ограниченности времени продажи (см. [7]).

Фактор ограниченности срока экспози-ции учитывается в методиках на основании изменения стоимости денег во времени.

Теоретически его можно оценить, зная, насколько срок экспозиции объекта оценки меньше типичного срок экспозиции аналогичного имущества при рыночных условиях.

Но при банкротстве срок экспозиции строго не ограничен, поскольку процедура может продлеваться по ходатайству арбитражного управляющего, если не реализованы все мероприятия. Если сопоставить сроки продажи имущества по завершенным торгам 1 с данными различных исследований, которыми пользуются оценщики, например СРД 8] и СтатРиелт [9], то практически всегда фактические сроки реализации попадают в диапазоны сроков экспозиции из справочников или превышают верхнюю границу. Таким образом, срок продажи лотов при процедурах банкротства равен или превышает сроки экспозиции таких же объектов на рыночных условиях. Тогда причем здесь фактор ограниченного срока?

Фактор вынужденности – психологический аспект, влияющий на инициативу покупателей приобрести имущество [10], который выражается в росте спекулятивного интереса при снижении цены. Вынужденный характер реализации аналитически оценить затруднительно из-за отсутствия фактических данных о ценовой эластичности спроса.

Таким образом, пока не будут согласованы нормы законодательства о реализации имущества должников в процедурах банкротства с положениями законодательства об оценочной деятельности, стоимость конкурсной массы в отчете оценщика будет значительно отличаться от итоговой цены на торгах.

Подводя итог, можно резюмировать, что вероятность продажи имущества на аукционе по рыночной стоимости составляет 6 процентов. Предположим, что оценщик достоверно определил, что стоимость и цена в случае успешных торгов на аукционе существенно не поменяются. Но как уже было установлено, реализация имущества должника происходит в ходе публичного предложения на третьих или четвертых торгах со снижением цены на 70–80 процентов, то есть дисконт к рыночной стоимости составит в среднем 75 процентов. Тогда математическое ожидание цены продажи (М) составит:

М = 0,06V + (1 – 0,06) × (0,25V) = 0,295V,

где V – рыночная стоимость.

В Международных стандартах оценки и Красной книге RICS имеется понятие «вынужденная продажа» – это ситуация, при которой совершается сделка. Вынужденная продажа имеет место, если продавец в определенный момент времени вынужден продать имущество, например, в связи с потребностью в деньгах или необходимостью погасить обязательство к определенному сроку. Вынужденная продажа не является самостоятельным видом стоимости.

Определив в отчете рыночную стоимость, оценщик может выразить суждение относительно вероятной цены при вынужденной продаже (п. 26 ФСО No 1) – о величине М. Далее решение о начальной цене будет приниматься на собрании кредиторов, которые должны определиться, что им важнее, довериться статистике в том, что имущество, скорее всего, не удастся продать по рыночной стоимости, или убедиться в этом на собственном опыте после неудачных торгов.

Теоретически участие в торгах не только «перекупщиков» в ходе аукциона должно поднять цену М до рыночной. Для этого необходимо осведомить всех потенциальных покупателей и провести надлежащий маркетинг.

1. О несостоятельности (банкротстве): Федеральный закон от 26 октября 2002 года No 127-ФЗ : в редакции от 27 декабря 2019 года. Доступ из справочной правовой системы «КонсультантПлюс»

2. Статистический бюллетень ЕФРСБ (Единый федеральный реестр сведений о

банкротстве) на 31 декабря 2019 года. URL: https://fedresurs.ru/news/b0546f18-6128-

3. БСР-Консалтинг: Анализ торгов по банкротству и активности ЭТП по ре-

зультатам 2019 года. URL: https://fedresurs.ru/news/7781aa46-85e4-4f08-b9d0-c03c34e9455b

4. Статистический бюллетень ЕФРСБ

на 30 июня 2018 года. URL: https://fedresurs.ru/news/5bd49902-7344-4f03-a63e-

5. Об оценочной деятельности в Российской Федерации : Федеральный закон от 29 июля 1998 года No 135-ФЗ : в редакции от 28 ноября 2018 года. Доступ из справочной

правовой системы «КонсультантПлюс»

6. Об утверждении Федерального стандарта оценки «Определение ликвидационной стоимости (ФСО No 12)»: приказ Министерства экономического развития

Российской Федерации от 17 ноября 2016 года No 721. Доступ из справочной право-

вой системы «КонсультантПлюс».

7. Слуцкий А. А. Ликвидационная стоимость предметов ипотеки: предложения для будущих методических рекомендаций Национальной ассоциации оценочных компаний (НАОК) // Бюллетень RWAY. 2016. No 261.

8. Справочник расчетных данных для ценки и консалтинга. URL: https://cpcpa.ru/

9. СтатРиелт. URL: https://statrielt.ru/statistika-rynka/statistika-na-01-10-2019g

11. Об утверждении Федерального стандарта оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО No 1)» : приказ Министерства экономического развития Российской Федерации от 20 мая 2015 года No 297. Доступ из справочной правовой системы «КонсультантПлюс».